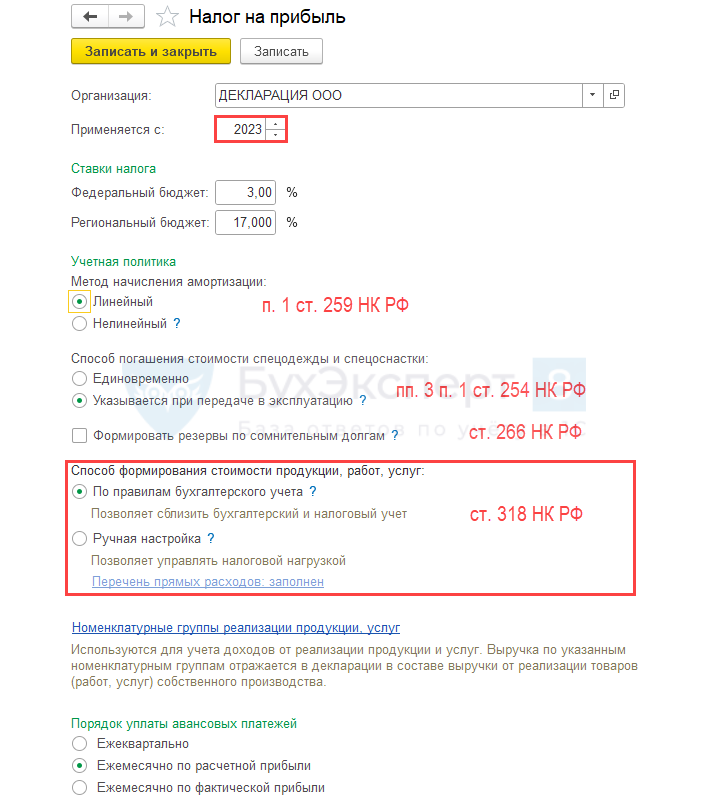

Настройки учета по налогу на прибыль

Проверьте настройки по налогу на прибыль в разделе Главное — Налоги и отчеты — История изменений — 2023.

Подробнее Учетная политика по НУ: вкладка Налог на прибыль

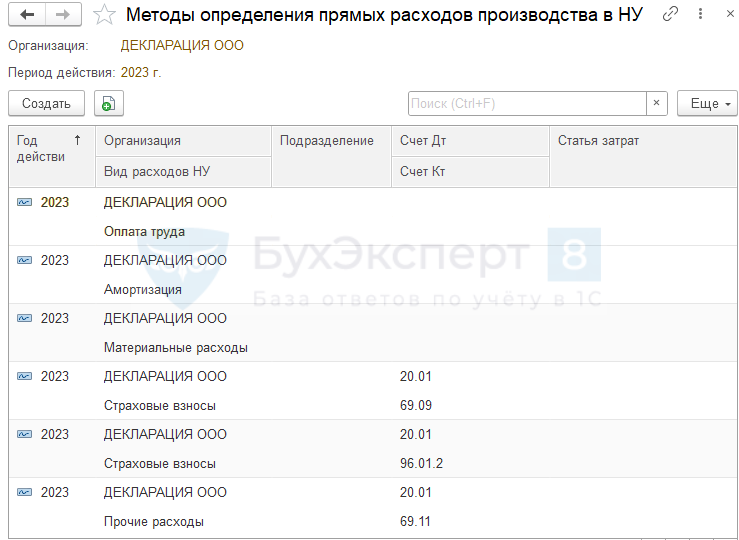

Перечень прямых расходов

Если выбран Способ формирования стоимости продукции, работ, услуг — Ручная настройка, проверьте перечень прямых расходов.

Подробнее

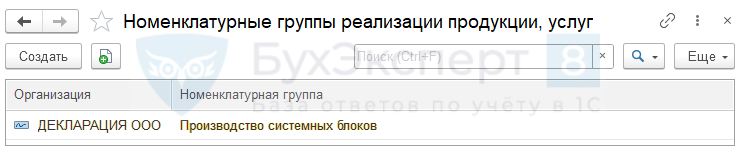

Проверьте номенклатурные группы.

Подробнее Что такое Номенклатурные группы?

Настройки списка задач

Чтобы в Списке задач информация о сдаче отчетности и уплате авансового платежа по налогу на прибыль отражалась корректно, настройте порядок уплаты авансовых платежей (Главное — Налоги и отчеты — Налог на прибыль).

Ответственность за неподачу декларации

Нарушение условий и несвоевременное предъявление декларации по форме 3-НДФЛ в органы налоговой инспекции является административным нарушением и карается штрафами.

Непредъявление декларации в обозначенные сроки – 1000 рублей. За не сдачу на протяжении длительного периода – 5-30% от размера неуплаченного налога на доходы, при этом сам налог также необходимо будет погасить.

При уклонении оплаты НДФЛ, накладываются штрафные взыскания в размере 20% от суммы недоимки, если действия непредумышленного характера, и 40% при умышленных действиях.

Данные штрафные санкции распространяются только на тех физических лиц, которым необходимо предоставлять форму о доходах. Что касается заполнения и сдачи декларации на возврат налога в 2024 году, то это процедура добровольная и никаких штрафов не предусмотрено, кроме как упущенной выгоды для себя.

Способы убрать убыток

Убыток отчетного периода можно скорректировать двумя способами: уменьшить расходы или увеличить доходы. Смотрите в таблицах, какими способами это можно сделать и как каждый из них влияет на налоговый и бухгалтерский учет.

В бухучете убыток можно покрыть за счет резервного капитала, нераспределенной прибыли прошлых лет, добавочного капитала или дополнительных взносов учредителей на покрытие убытков.

Как уменьшить расходы

Убыток за I квартал на практике корректируют тем, что пересматривают свою учетную политику для целей налогообложения. Формально ее нужно утверждать не позднее 31 декабря, но по факту ей занимаются в апреле при подготовке декларации за I квартал.

Убыток за другие периоды скорректировать таким образом труднее. Менять учетную политику в середине года нельзя (ст. 313 НК).

Это значит, что пересмотр учетной политики задним числом потребует подачи уточненок за предыдущие отчетные периоды.

| Способ | Налоговый учет | Бухучет |

|---|---|---|

| Не создавайте резервы. Так вы уберете из расходов отчисления в резерв и признаете в доходах остаток резерва прошлого года. В налоговом учете резервы добровольные, в бухучете – обязательные (п. 3 ст. 266, п. 1 ст. 267, п. 1, 6 ст. 324.1 НК, п. 3 ПБУ 8/2010, п. 19 ПБУ 19/02, п. 25 ПБУ 5/01). Подробнее: Какие резервы можно создать в налоговом учете | Снизит убыток | Не снизит убыток |

| Откажитесь от амортизационной премии. Если с начала года компания закупала амортизируемые основные средства, то в налоговом учете отказ от амортизационной премии снизит убыток (п. 9 ст. 258 НК). Подробнее: Как учесть амортизационную премию по основному средству | Снизит убыток | Не снизит убыток, поскольку премия не предусмотрена |

| Отложите подписание актов с подрядчиками. Расходы по выполненным работам признаются не раньше, чем обе стороны подпишут акт. По оказанным услугам способ не сработает, для них важна дата оказания, а не дата акта. Подробнее: Даты признания отдельных доходов и расходов при расчете налога на прибыль методом начисления | Снизит убыток | Снизит убыток |

| Законсервируйте ОС на три месяца. В это время амортизацию не начисляйте (п. 3 ст. 256 НК, п. 23 ПБУ 6/01). Подробнее: Как учесть консервацию основных средств | Снизит убытки | Снизит убытки |

|

Передайте ОС в безвозмездное пользование. Так можно поступить с временно не нужными объектами. Налоговую амортизацию по ним начисляйте, но не учитывайте в расходах (п. 16.1 ст. 270 НК). В бухучете амортизацию учитывайте в прочих расходах (п. 11 ПБУ 10/99, п. 49, 50 указаний, утв. приказом Минфина от 13.10.2003 № 91н).

Подробнее: Как начислять амортизацию по основному средству, переданному в безвозмездное пользование |

Снизит убытки | Не снизит убытки |

Как увеличить доходы

Способы увеличения доходов чаще всего работают и в налоговом, и в бухгалтерском учетах.

Ускорьте подписание акта с заказчиком. Способ сработает только по выполненным работам.

По услугам доход отражайте в периоде их фактического выполнения – неважно, когда составлен и подписан акт. Спишите кредиторку. Проанализируйте кредиторские долги

Спишите кредиторку. Проанализируйте кредиторские долги.

Как покрыть убыток в бухучете за счет фондов или капиталов

В бухучете убыток покрывайте, в первую очередь, за счет средств резервного капитала (фонда). Его специально для этого создают, причем в некоторых случаях по требованию закона.

Если резервного капитала нет либо его не хватает, можно использовать нераспределенную прибыль прошлых лет. Если она еще не распределена на другие цели, то ее можно напрямую направить на погашение убытков текущего отчетного периода.

Если отсутствуют оба этих источника, то покрыть убытки можно за счет добавочного капитала. Такая возможность напрямую законодательством не предусмотрена, но и запрета тоже нет. Исключение: добавочный капитал от дооценки имущества. За счет него возможна только уценка основных средств или нематериальных активов.

Если у компании нет фондов или капиталов на покрытие убытков, учредители могут внести собственные средства и направить их на покрытие убытков.

Налоговый календарь на январь 2024

| Дедлайн | Какую отчетность подаем | Что уплачиваем |

|---|---|---|

| 9 января | Уведомление о переходе на УСН с 2024 г.Уведомление о переходе на АУСН с 2024 г.Уведомление о переходе на ЕСХН с 2024 г.Уведомление о переходе на уплату авансовых платежей по налогу на прибыль с 2024 г.Заявление об отказе или о приостановлении от освобождения от НДС с 1 квартала 2024 г. | Фиксированные страховые платежи за ИП за 2023 г.*Фиксированные страховые платежи ГФХ за себя и членов КФХ за 2023 г. |

| 15 января | Уведомление о снятии с УСН с 2024 г.Уведомление об отказе от ЕСХН с 2024 г. | Страховые взносы «на травматизм» за декабрь 2023 г. |

| 22 января | Журнал учёта счетов-фактур (выставленных и полученных) за IV квартал 2023 г. в электронном виде.Декларация по косвенным налогам за декабрь 2023 г (при импорте из государств ЕАЭС).Единая упрощенная налоговая декларация за 2023 г.Декларация в Росалкогольрегулирование за IV квартал 2023 г. | НДС за декабрь 2023 г. (при импорте продукции из государств ЕАЭС). |

| 25 января | Декларация по НДС за IV квартал 2023 г.Уведомление по НДФЛ, который удержан с выплат с 1 по 22 январяРСВ за 2023 г.Декларация по акцизам за октябрь, ноябрь и декабрь 2023 г.Декларация по водному налогу за декабрь 2023 г.Декларация по НДПИ за декабрь 2023 г.Подраздел 1.1 раздела 1 отчёта ЕФС-1 за декабрь 2023 г.Подразделы 1.2 и 2 раздела 1 отчёта ЕФС-1 за 2023 г.Подраздел 3 раздела 1 отчёта ЕФС за 4 квартал 2023 г.Раздел 2 отчёта ЕФС-1 за 2023 г. (по взносам «на травматизм»)Декларация по налогу на игорный бизнес за декабрь 2023 г.Отчёт об операциях с товарами, подлежащими прослеживаемости, за 4 квартал 2023 г.Декларация по налогу на сверхприбыль (однократно) | |

| 29 января | Извещение об уплате авансового платежа по акцизам за январь 2024 г. | Страховые взносы за декабрь 2023 г.НДФЛ, который удержан с выплат с 1 по 22 января 2024 г.НДС за 2023 г. (при поквартальной оплате налога)Первый платеж НДС за IV квартал 2024 г. (при ежемесячной авансовой оплате)Налог на прибыль за январь 2024 г. (при ежемесячной оплате авансов по результатам прошедшего квартала)НДПИ за декабрь 2023 г.Налог на сверхприбыль (однократно)Водный налог за 4 квартал 2023 г.Торговый сбор за 4 квартал 2023 г.Акциз за июль, октябрь, декабрь 2023 г.НПД самозанятым за декабрь 2023 г.Авансовый платёж по акцизам за январь 2024 г.Налог на игорный бизнес за декабрь 2023 г. |

*Если ИП хочет уменьшить налог за 2023 год на страховые взносы, ему стоит оплатить их до конца этого года

Это особенно важно для предпринимателей на УСН

К вычету принимаются только фактически уплаченные в соответствующем году взносы. И чтобы уменьшить налог за 2023 год, взносы также нужно перечислить до конца 2023-го года.

Изменения в декларации по налогу на прибыль за 2019 г.

Налоговая инспекция утвердила новую форму декларации и порядок ее заполнения, формат сдачи отчета в электронной форме в приказе от 23.09.2019 за № ММВ-7-3/475@. ИФНС учла в этой декларации поправки, которые были внесены в НК РФ за последние несколько лет. Отчет стал больше. Количество листов увеличилось с 37 до 43.

Последний раз по старой форме декларации на прибыль можно было отчитаться за 9 месяцев (3 квартал) 2019 г. Приказ ФНС от 19.10.2016 за № ММВ-7-3/572@ утратил силу. Но для уточненных деклараций за прошлые периоды нужно использовать старый бланк.

Новая форма декларации содержит раздел для инвестиционных вычетов. Закон предусматривает вероятность уменьшения налога на сумму вложений в строительство, приобретение или модернизацию оборудования. Возможность применения данного вычета должна быть прописана в законодательстве субъекта РФ. В процессе заполнения вычеты нужно показать в приложении 7 к листу 02 декларации. Их общая сумма — в стр. 268 и 269 листа 02.

Уменьшение налоговой базы на суммы убытков за прошлые года нужно показывать с учетом ограничения, действующего в 2017–2021 гг. В приложении № 4 к листу 02 показатель строки 150 не может быть больше, чем 50 % от показателя строки 140.

Информацию об участниках консолидированных групп должна быть представлена более подробно в приложении № 6б к листу 02.

В раздел А Листа 03 добавили новую строку № 041, в которой указывают дивиденды зарубежным организациям, но фактически полученные российскими компаниями. В Разделе Б новый код вида доходов — это проценты по облигациям, облагаемые по ставке 15%.

Теперь нужно раскрывать больше информации и по контролируемым сделкам и контролируемым иностранным компаниям. В листе 08 приводят сведения о сделке, в отношении которой была произведена корректировка:

- № договора;

- дата договора;

- предмет сделки;

- код сделки.

Даты подачи отчёта по налогу на прибыль и его уплаты за 3 квартал 2021 года зависят от способа расчёта и перечисления:

- если каждый квартал — ежеквартальная сдача декларации;

- если каждый месяц — возможны два способа:

- платежи каждый месяц текущего квартала по информации прошлого периода и доплата по итогу квартала — ежеквартальная сдача декларации;

- платежи каждый месяц по фактической прибыли — ежемесячная сдача декларации.

Процедура подачи документов

Все подтверждающие бумаги необходимо предоставлять в отдел налогообложения по месту жительства. При этом не имеет значения, где территориально было куплено или продано имущество. Воспользоваться услугой формирования справки можно несколькими способами. Рассмотрим каждый из них.

Онлайн

Самым простым и быстрым способом является способ оформления выписки на портале налогоплательщика через личный кабинет. Такой метод не потребует распечатки бумаг с последующим заполнением на физическом носителе.

С помощью программы

При желании гражданин может воспользоваться специальной программой «Декларация», которая в 2024 году доступна для всеобщего пользования на сайте финансовой службы. Программу следует скачать на устройство, внести необходимые сведения о требуемом документе. Система сама соберет необходимые данные в единый документ, произведет вычисления и проверит правильность заполнения полей. После завершения всех действий программа позволит пользователю сохранить декларацию бесплатно на устройство в форме pdf для дальнейшей распечатки.

На сайте ФНС доступно бесплатное скачивание последней версии сервиса. Инструкция также предусмотрена.

При личном обращении в ФНС для сдачи справки потребуется 2 экземпляра документа: один сдается представителю налоговой службы, второй после подписания возвращается владельцу.

Срок сдачи уведомлений по агентскому НДФЛ в 2024 году

| Вид отчётности | Период представления | Срок представления |

|---|---|---|

| НДФЛ, исчисленный и удержанный за период | с 01.01.2024 по 22.01.2024 | 25.01.2024 |

| с 23.01.2024 по 31.01.2024 | 05.02.2024 | |

| с 01.02.2024 по 22.02.2024 | 26.02.2024 | |

| с 23.02.2024 по 29.02.2024 | 04.03.2024 | |

| с 01.03.2024 по 22.03.2024 | 25.03.2024 | |

| с 23.03.2024 по 31.03.2024 | 03.04.2024 | |

| с 01.04.2024 по 22.04.2024 | 25.04.2024 | |

| с 23.04.2024 по 30.04.2024 | 03.05.2024 | |

| с 01.05.2024 по 22.05.2024 | 27.05.2024 | |

| с 23.05.2024 по 31.05.2024 | 03.06.2024 | |

| с 01.06.2024 по 22.06.2024 | 25.06.2024 | |

| с 23.06.2024 по 30.06.2024 | 03.07.2024 | |

| с 01.07.2024 по 22.07.2024 | 25.07.2024 | |

| с 23.07.2024 по 31.07.2024 | 05.08.2024 | |

| с 01.08.2024 по 22.08.2024 | 26.08.2024 | |

| с 23.08.2024 по 31.08.2024 | 03.09.2024 | |

| с 01.09.2024 по 22.09.2024 | 25.09.2024 | |

| с 23.09.2024 по 30.09.2024 | 03.10.2024 | |

| с 01.10.2024 по 22.10.2024 | 25.10.2024 | |

| с 23.10.2024 по 31.10.2024 | 05.11.2024 | |

| с 01.11.2024 по 22.11.2024 | 25.11.2024 | |

| с 23.11.2024 по 30.11.2024 | 03.12.2024 | |

| с 01.12.2024 по 22.12.2024 | 25.12.2024 | |

| с 23.12.2024 по 31.12.2024 | 28.12.2024 |

Бухгалтерский учет налога на прибыль

Вести бухгалтерский учет расчетов по налогу на прибыль организациям необходимо для правильного исчисления сумм налога. Для помощи бухгалтерам в этом непростом процессе Минфином разработано и принято Положение по бухгалтерскому учету, касающееся учета налога на прибыль (ПБУ 18/02).

При этом важно понимать, что бухгалтерский учет отличается от налогового и эти два учета ведутся параллельно. При определении прибыли для налогового учета необходимо корректировать прибыль по бухучету на разницы, возникающие между бухгалтерскими записями и налоговыми расчетами

Согласно п. 3 ПБУ 18/02, разницы могут быть временными и постоянными.

На каких счетах отражается

Планом счетов бухгалтерского учета для исполнения налоговых обязательств перед бюджетом предназначен счет 68 «Расчеты по налогам и сборам». К данному счету необходимо открыть субсчета по конкретным налогам, в том числе субсчет «Расчеты по налогу на прибыль», а также субсчет по расчетам ЕНП.

При необходимости учета временных разниц используются счет 77 «Отложенные налоговые обязательства» и счет 09 «Отложенные налоговые активы», корреспондирующие со счетом 68.

Примеры проводок

Так как с 2023 года налоги должны платиться перечислением ЕНП на ЕНС, то организациям придется поменять схему бухгалтерских проводок. Сначала средства будут поступать на ЕНС, а позднее сумма распределится налоговиками по КБК налогов.

Обратите внимание, что при начислении и уплате налога на прибыль появится дополнительная проводка: все платежи будут проходить через ЕНП. Поэтому к счету 68 нужно открыть субсчет «Расчеты по ЕНП», который будет корреспондировать со счетом 51 «Расчетный счет»

По дебету субсчета «Расчеты по ЕНП» будут перечисляться деньги на ЕНС, а по кредиту – зачет ЕНП в уплату конкретных налогов. Без изменений остается проводка «Начислен налог на прибыль»

Поэтому к счету 68 нужно открыть субсчет «Расчеты по ЕНП», который будет корреспондировать со счетом 51 «Расчетный счет». По дебету субсчета «Расчеты по ЕНП» будут перечисляться деньги на ЕНС, а по кредиту – зачет ЕНП в уплату конкретных налогов. Без изменений остается проводка «Начислен налог на прибыль».

Наглядно представим изменения в таблице:

Какие существуют способы подачи декларации

Организации, которые были перечислены в предыдущем разделе как налогоплательщики налога на прибыль, должны сдавать декларации в следующие отделения ИФНС:

- по месту своего учёта;

- по месту учёта каждого обособленного подразделения.

Далее в таблице перечислим основные способы подачи деклараций в отделение налоговой инспекции, в которой сравним их и определим отличительные черты.

| Способ подачи | Форма подачи | Особенности способа | Ограничения | Удобство |

| Лично (через доверенное лицо –представителя организации) | На бумажном носителе | Есть необходимость подачи декларации в двух экземплярах (второй экземпляр необходим для отметки даты подачи заявления, в случае спорных ситуаций для подтверждения своевременности подачи документов) | Оба способа применимы для организаций, средняя численность работников которых за предыдущий год не превысила 100 человек | Не удобно, нет экономии времени. Если это касается отправки через представителя – возникает потребность оформления доверенности, заверения её печатью организации и подписью руководителя |

| Через Почту России, с описью вложения (заказным письмом) | На бумажном носителе | Опись вложения и датированная квитанция с почты в данном случае также будут служить доказательством своевременности отправки документа | Не удобно, так как возникает необходимость идти на почту | |

| С помощью сети «Интернет» через операторов электронного документооборота (ООО «Такском» и прочие) | На электронном носителе | Необходимость подключения к одному из операторов | Этот способ обязателен для организаций, средняя численность работников которых за предыдущий год превысила 100 человек (согласно пункту 3 статьи 80 НК РФ) | Удобно (быстрота отправки документа) |

Что грозит за ошибки в декларации и просрочку сдачи?

Что делать, если в декларации ошибка? Алгоритм зависит от того, кто эту ошибку обнаружил.

Если ошибку обнаружила сама организация, то уточнённая декларация заполняется по тому же алгоритму, что и первичная. На титульном листе в реквизите «номер корректировки» нужно отметить порядковый номер уточнённой декларации, срок представления уточнённой декларации в этом случае не регламентирован.

В случае обнаружения ошибки налоговой, согласно статье 88 НК РФ, ИФНС должна направить налогоплательщику требование о представлении в течение 5 дней пояснений или внесении исправлений в декларацию — также в течение 5 дней.

Если декларацию не сдать в срок, сумма штрафа составит 5 % от суммы неуплаченного налога. Штраф будет начислен за каждый месяц просрочки: как полный месяц, так и неполный. Максимальный штраф может составлять до 30% суммы налога, минимальный – 1 тыс. руб.

Если налог уплачен, а декларацию не подали, штраф составит от 1 тыс. руб. Также инспекция может приостановить операции по банковским счетам, если задержать подачу годовой декларации более чем на 20 рабочих дней.

Руководители и бухгалтеры, согласно ст. 15.5 КоАП РФ, могут быть оштрафованы на сумму от 300 до 500 руб.

Быть в курсе частных изменений форм отчетности позволяет СБИС Электронная отчетность. Все изменения мгновенно отражаются в программе, вы не запутаетесь с новым отчетом, его разделами-подразделами и сроками. Новый календарь отчетности и уплаты налогов и взносов будет всегда под рукой.

Способы сдачи декларации по налогу на прибыль организаций

Организации должны сдавать декларации:

- В ИФНС по месту своего учета.

- В ИФНС по месту учета каждого обособленного подразделения.

Примечание: если организация является крупнейшим налогоплательщиком отчитываться она должна по месту своего учета.

Декларация по налогу на прибыль может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в ИФНС, а на втором проставляется отметка о принятии и возвращается. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота).

Примечание: для сдачи декларации через представителя необходимо составить доверенность на него, заверенную печатью организации и подписью руководящего лица.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Налог на прибыль: какие основные ошибки допускают налогоплательщики в декларации

УФНС России по Амурской области обращает внимание, что срок представления налоговой декларации по налогу на прибыль за 2023 год – 25 марта 2024 года. Напомним, заполнения налоговой декларации по налогу на прибыль утвержден приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (с изменениями и дополнениями)

Напомним, заполнения налоговой декларации по налогу на прибыль утвержден приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (с изменениями и дополнениями).

Чаще всего налогоплательщики ошибаются при отражении авансовых платежей в декларации по налогу на прибыль.

При заполнении строк 210 – 230 листа 02 следует обратить внимание на то, что:

- декларация заполняется ежеквартально нарастающим итогом с учетом начисленного налога и авансовых платежей (без учета фактической оплаты исчисленного налога и авансовых платежей);

- необходимо иметь ввиду данные предыдущего отчетного периода.

Кроме того, налогоплательщики не учитывают ранее начисленные авансовые платежи по налогу на прибыль по строке 290-310 листа 02, тем самым увеличивают себе необоснованную недоимку.

Что касается правильности исчисления авансовых платежей на следующий квартал (строки 290-310 листа 02 декларации), то в соответствии с п.3 ст. 286 НК РФ организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со НК РФ, не превышали в среднем 15 млн рублей за каждый квартал, уплачивают квартальные авансовые платежи.

Если средняя величина выручки от реализации превышает больше установленного лимита (60 млн рублей), то со следующего квартала организации кроме квартальных авансовых платежей уплачивают ежемесячные авансовые платежи (п. 2 ст. 286 НК РФ).

В соответствии с п. 5.14.1 порядка заполнения налоговой декларации по налогу на прибыль сумма платежей по строке 290 определяется как разница между суммой исчисленного налога за отчетный период, отраженной по строке 180, и суммой исчисленного налога, отраженной в такой же строке листа 02 декларации за предыдущий отчетный период. Если такая разница отрицательна или равна нулю, то ежемесячные авансовые платежи не перечисляются.

Например, если доход за период с 01.04.2023 по 01.04.2024 составит 75 млн рублей, а сумма налога исчислена в размере 100 тыс рублей, то авансовые платежи на 2 квартал 2024 года по налогу на прибыль в налоговой декларации за 1 квартал 2024 года должны быть исчислены в сумме 100 тыс рублей.

Таким образом, если в декларации за 1 квартал 2024 года налогоплательщиком соблюден критерий «доход за 4 квартал более 60 млн рублей», сумма исчисленных авансовых платежей для их уплаты во 2 квартале 2024 года должна быть отражена по строке 290. По строкам 300 и 310 указываются суммы ежемесячных авансовых платежей в федеральный бюджет и в бюджет субъекта РФ, которые рассчитываются аналогично расчету показателя по строке 290.

При этом сумма авансовых платежей будет равна строке 180 листа 02. Также данная исчисленная сумма авансовых платежей должна быть отражена в разделе 1.2 по строкам 120-140 и 220-240 и разбивается на три равные части по срокам уплаты 28.04.2024, 28.05.2024, 28.06.2024.

Обращаем внимание, что строка 180 – сводная и показывает общую сумму исчисленного налога вне зависимости от осуществленных компанией платежей в бюджет. Ее значение равно сумме строк 190 «Сумма исчисленного налога в федеральный бюджет» и 200 «Сумма исчисленного налога в бюджет субъекта РФ»

Для получения консультации о порядке отражения авансовых платежей в декларации по налогу на прибыль можно обратиться в УФНС России по Амурской области по телефону 8(4162) 49-65-60, доб. 17-06, 17-08, 17-14, 17-26.

Строка 210 декларации

В данной строке отражают общую сумму авансовых платежей, начисленных за отчетный/налоговый период. Поэтому заполнение строки 210 листа 02 зависит от того, как организация платит авансовые платежи по прибыли.

В строки 210 – 230 листа 02 в общем случае следует перенести показатели из строк 180 – 200 листа 02 декларации за предыдущий отчетный период. То есть за 1 кв. 2024 года.

Ситуация 1: организация уплачивает только ежеквартальные авансы

В этом случае строку 210 листа 02 декларации заполняют следующим образом: перенесите данные строки 180 листа 02 декларации за 1 квартал 2024 года.

Ситуация 3: авансы исходя из фактической прибыли

Порядок заполнения строки 210 листа 02 такими организациями аналогичен заполнению организациями, уплачивающими только квартальные авансы: в декларации за январь – июнь 2024 перенесите данные строки 180 листа 02 декларации за январь – май.

Как заполнить 3-НДФЛ за 2024 год?

Чтобы не возникало проблем с сотрудниками налоговой службы, главным аспектом является правильное и грамотное заполнение бланка отчета.

Для этого можно воспользоваться предоставляемой помощью на форумах, которые непосредственно специализируются на этом и где обсуждаются все насущные вопросы, прибегнуть к помощи квалифицированных компаний за денежное вознаграждение или напрямую воспользоваться консультацией к сотрудникам самой налоговой службы.

Самостоятельно сделать декларацию 3-НДФЛ не составляет какой-либо сложности. Для того чтобы ее заполнить, потребуется наличие некоторой документации:

- паспорт;

- идентификационный номер налогоплательщика;

- справка о доходах за необходимый период;

- документы, удостоверяющие наличие доходов, которые подлежат внесению в форму и затрат, за которые можно получить компенсацию;

- расчет суммы налогового платежа.

Вместе с тем процедура заполнения бланка 3-НДФЛ в разных программах 2024 года одинаковая.

Главное, чтобы декларация для налоговой службы соответствовала той форме, которая актуальна за определенный период. Иначе отчетность будет отклонена. Саму налоговую декларацию лучше скачать на официальном сайте ФНС.

Штраф за несоблюдение сроков

Неприятным сюрпризом может стать уведомление о штрафе за несоблюдение сроков подачи или требование об уплате налога.

Что следует считать нарушением с точки зрения НК РФ:

| № | Нарушение | Взыскание |

| 1 | Декларация с заявленным доходом сдана с опозданием |

Первично – 5% от суммы НДФЛ за каждый полный и неполный просроченный месяц (минимально 1 000 рублей).

Повторно – до 30% от суммы НДФЛ за каждый полный и неполный просроченный месяц. |

| 2 | Не сдана нулевая декларация | 1 000 рублей |

| 3 | Декларация сдана вовремя, НДФЛ уплачен с опозданием или не уплачен | 20% суммы подлежащего уплате/доплате НДФЛ |

| 4 | Декларация не сдана, налог не уплачен | штраф + пеня за просрочку |