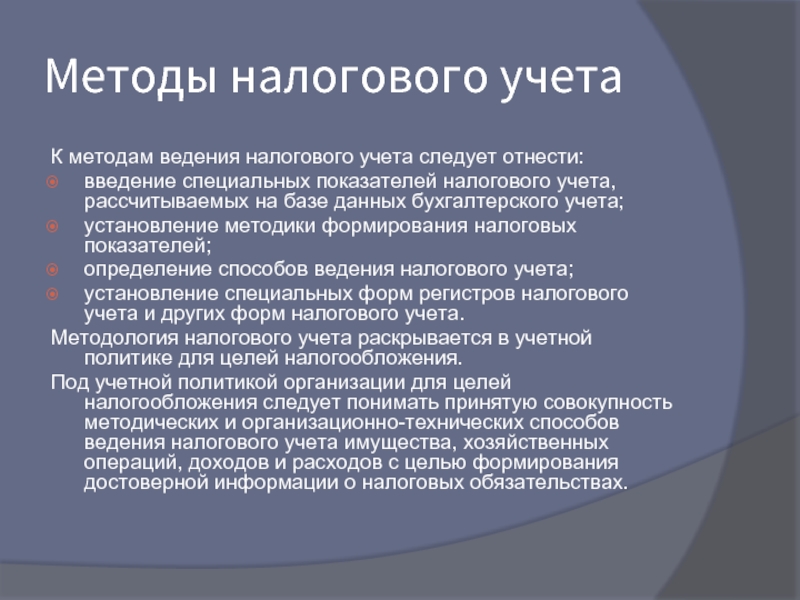

Слайд 8Методы налогового учетаК методам ведения налогового учета следует отнести:введение специальных показателей

налогового учета, рассчитываемых на базе данных бухгалтерского учета; установление методики формирования налоговых показателей; определение способов ведения налогового учета; установление специальных форм регистров налогового учета и других форм налогового учета. Методология налогового учета раскрывается в учетной политике для целей налогообложения. Под учетной политикой организации для целей налогообложения следует понимать принятую совокупность методических и организационно-технических способов ведения налогового учета имущества, хозяйственных операций, доходов и расходов с целью формирования достоверной информации о налоговых обязательствах.

Основные положения учета

Замечание 1

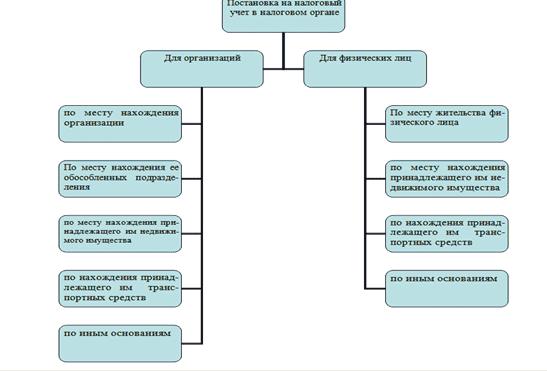

Итак, в целях обозначенных выше, все плательщики налоговых обязательств обязаны быть определены на учет в соответствующих налоговых инспекциях.

Статья: Учет налогоплательщиков

Найди решение своей задачи среди 1 000 000 ответов

Обычно такого рода учет происходит в налоговых учреждениях, прикрепленных к:

- место (местность)нахождения фирмы- юридического лица;

- место(местность) проживания по прописке физического лица;

- место нахождения основного средства (например, недвижимость, транспорт, земля).

Общая схема представлена на рисунке 1 ниже.

Состав налогоплательщиков указан на рисунке 2 ниже.

Четвертый уровень. Рабочие документы организации

Эти документы состоят из положения об учетной политике, которая определяет способ и метод бухгалтерского учета и оценки активов и пассивов, рабочий план счетов, составляемый на основе типового, рабочие документы организации, иные документы.

Рекомендации помогают бухгалтеру организовать учетный процесс, составить внутренние инструкции, локальные документы по ведению первичной документации, регистрации и обобщению данных. Документы этой группы не являются обязательными для применения на всех предприятиях. Их главное назначение в определении правил рациональной организации учета, используя современные формы и способы ведения учета. Выбор каждой организации основывается на приемлемых для нее вариантов. Формируются такие документы на самом предприятии.

Рисунок 1.

Рисунок 1.

Правовые аспекты

Обратите внимание, что на правовом уровне аспекты учета плательщиков налоговых платежей устанавливаются в Налоговом Кодексе в ст. 346.46., а еще ст

83, где данные положения устанавливаются.

Главным нормативным документом в исследуемой сфере является Налоговый Кодекс РФ

Также важно учитывать нормы ФЗ No 76-ФЗ. В законе указаны основные положения, касающиеся государственной регистрации как юридических лиц, так и индивидуальных предпринимателей

При этом Министерство Финансов правомерно может устанавливать особенности, которые касаются установления на учет самых крупных налоговых плательщиков и иностранных организаций.

Основные методы учёта

Порядок оформления налогового учёта нужно закрепить в учётной политике. Там фиксируются все нюансы:

- детали ведения НУ, предусмотренные законодательством;

- методы налогового учёта, которые бизнес разработал сам;

- обоснование методов и ссылки на пункты налогового законодательства, которые позволяют их применять.

В ней же нужно определить порядок раздельного налогового учёта для отдельных событий, например:

- если некоторые операции облагаются НДС, а другие от него освобождены или облагаются по ставке 0%;

- при получении финансовых инвестиций или субсидий;

- при получении авансов на производство продукции длительного цикла, когда компания выбрала момент определения налоговой базы при отгрузке;

- если операции ведутся совместно с другими организациями или в рамках концессии и доверительного управления.

В положения о порядке налогового учёта можно вносить изменения. Корректировки обязательны:

- когда вносятся изменения в налоговое законодательство;

- если меняется методология налогового учёта.

Учётную политику также корректируют при изменении или дополнении видов деятельности, создании новых подразделений, реорганизации и смене налоговых режимов. В общем, в ней должны отражаться любые нововведения на предприятии, если те прямо или косвенно скажутся на определении налоговой базы.

Итак, бизнес может установить любой порядок учёта, если он не противоречит нормам и требованиям Налогового кодекса. У организаций есть несколько вариантов:

- Бухгалтерский и налоговый учёты ведутся обособленно. Такой способ чаще выбирает крупный бизнес, который может организовать для этого специальное подразделение.

- Налоговый учёт ведётся на основе сведений из бухгалтерского учёта. Данные заполняются по бухгалтерским регистрам, недостающие сведения вносятся по необходимости.

- НУ ведут с помощью корректировки данных бухучёта. В налоговые регистры включают только разницу в показателях, когда случаются расхождения между двумя учётами.

- НУ ведётся в специальном налоговом плане счетов. Чтобы детализировать и разделять сведения, к плану счетов бухучёта добавляют необходимые специальные счета для налоговых операций. Это оптимальный способ для малого и среднего бизнеса.

Третий уровень. План счетов бухгалтерского учета и инструкции по его применению

Он содержит перечень счетов и субсчетов синтетического учета, применяемых для текущего учета. Счета обязательны для применения, а субсчета используются по мере необходимости. Предприятие может уточнять содержание отдельных, исключать или объединять, вводить новые субсчета. Это делает план счетов более гибким, адаптирует его к любым новым обстоятельствам. Инструкция к плану счетов определяет основные принципы и порядок ведения учета. В нем раскрываются структура и назначение отдельных счетов.

Методические указания — это документы, уточняющие отдельные действующие нормы. Большую часть составляют рекомендации по применению части глав Налогового Кодекса.

Отличия налогового учёта от бухгалтерского

Бухгалтерский учёт иногда путают с налоговым. У них действительно есть общие черты:

- НУ и БУ нужно вести по нормам закона;

- объекты учёта в каждом случае — все хозяйственные операции, которые бизнес совершил за отчётный период;

- каждую операцию нужно документально подтверждать;

- в обоих случаях нужно составлять отчётность в соответствии с периодами.

Но при этом, цели у каждого учёта свои. Рассмотрим основные различия в таблице:

| Вид учёта | Основные цели | Круг пользователей | Основной регулирующий правовой документ |

|---|---|---|---|

| Бухгалтерский |

|

Внутренние: руководство компании, учредители, сотрудники, управленцыВнешние: контролирующие органы, инвесторы, партнеры, конкуренты, банки и другие | Закон №402-ФЗ |

| Налоговый |

|

Внутренние: руководство, учредителиВнешние: инспекторы налоговой | Налоговый кодекс РФ |

Различия есть и в самом ведении учётов. Например, в них по-разному классифицируются отдельные доходы и расходы.

Так, бухучёт позволяет относить доходы от участия в капитале других организаций как к прочим, так и к выручке от основной деятельности. По нормам НУ такие доходы нужно отнести только к внереализационным.

Первый уровень. Федеральный закон «О бухгалтерском учете»

Устанавливает единые правовые и методологические основы организации и ведения учета в РФ. Сферой деятельности считаются все предприятия, расположенные на территории РФ, филиалы и представительства иностранных организаций. Все юридические лица, унитарные предприятия, бюджетные организации обязаны вести в полном объеме. Индивидуальные предприятия ведут учет в порядке, установленном законодательством.

Закон определяет нормы, которыми должны руководствоваться бухгалтера и руководители в вопросах бухгалтерского учета и отчетности. В законе учитывается опыт бухгалтерского учета, применительно к российским традициям, действующему законодательству, трудовому и гражданскому праву. В нем устанавливаются права, обязанности, ответственность юридических лиц, меры, обеспечивающие достоверность информации, порядок публикации отчетности, государственного регулирования.

Задачи закона «О бухгалтерском учете»

- Формирование полной, достоверной информации о деятельности предприятий, имущественном положении, для внутренних и внешних пользователей.

- Учет и отчетность должны обеспечивать информацией необходимую для контроля за соблюдением Законодательства РФ при осуществлении деятельности, целесообразность, эффективность деятельности, наличие и движение имущества.

- Предотвращение отрицательных результатов деятельности, выявление резервов внутри предприятия.

Особенности учета налогоплательщиков

Так постановка к рассматриваемому учету происходит на базе предоставления налогоплательщиком важного пакета документации в налоговый орган. Так формируются сведения и данные ЕГРЮЛ (единого реестра всех юридических лиц), ЕГРИН (реестр индивидуальных предпринимателей)

На базе предоставленных документов налогоплательщикам выдается соответствующая справка или выписка, а также свидетельство, которое называется – ИНН

Так формируются сведения и данные ЕГРЮЛ (единого реестра всех юридических лиц), ЕГРИН (реестр индивидуальных предпринимателей). На базе предоставленных документов налогоплательщикам выдается соответствующая справка или выписка, а также свидетельство, которое называется – ИНН.

Важно, что при установлении на учет физического лица необходимым являются следующие данные, представленные ниже:

- инициалы (ФИО);

- паспортные данные и информация свидетельства о рождении;

- сведения и информация прописке;

- сведения о гражданстве;

- другие документы по требованию налогового органа, принимающего документы.

При этом такой учет является для физических лиц бесплатным, а вот вновь создаваемые организации несут расходы, которые связаны с регистрацией фирмы и с получением ИНН.

Важно, что банковские учреждения вправе открывать счета только при наличии выписки из ЕГРЮЛ или ЕГРИП, а также наличия ИНН. При этом об изменении по счетам, то есть при открытии и закрытии, организации обязаны сообщать в пятидневный срок в закрепленный за организацией налоговый орган

В противном случае организация должна будет выплатить штраф.

Замечание 2

Итак, индивидуальный ИНН присваивается как физическим лицам, так юридическим лицам, при этом данные такого номера используются в декларациях, различных отчетах, подтверждающих документах, внутрифирменной документации, заявлениях и для многих других целей.

Также важно знать, что на основе таких данных налоговыми учреждениями составляется и актуализируется Единый государственный реестр налогоплательщиков. При этом непубличные сведения, персональные данные всех налогоплательщиков с того момента, как такой плательщик поставлен на учет, становится тайной и охраняется

При этом сведения могут предоставлены только в исключительных случаях по решению суда.

Принципы ведения налогового учёта

Как мы уже заметили, каждый бизнес самостоятельно определяет порядок налогового учёта. Но существуют установленные законом принципы, которыми необходимо руководствоваться:

- Отражать все операции нужно в одном денежном выражении — рублях. Если какие-то операции совершались в иностранной валюте, стоимость нужно пересчитать по актуальному курсу.

- Имущество других лиц отделяется от имущества компании и учитывается обособленно.

- Ведение налогового учёта — это непрерывный процесс. Налоговые операции фиксируют регулярно и своевременно с момента регистрации бизнеса до его ликвидации или реорганизации.

- Формы налогового учёта заполняют последовательно, в хронологическом порядке совершенных операций, от одного отчётного периода к другому.

- Расходы, которые учитываются при определении налоговой базы, должны быть понесены в рамках деятельности, направленной на получение дохода. При этом сама деятельность не обязательно должна принести доход в том же периоде.

Ещё один стандарт ведения учёта — принцип временной определённости фактов деятельности фирмы. Он подразумевает работу по методу начисления, когда доходы признаются в том периоде, в котором подразумевались. Вне зависимости от того, когда средства по факту поступили на счёт. С признанием затрат аналогично — их отражают за тот период, в котором их понесли, даже когда оплату произвели позже.

При методе начисления операции отражаются в налоговом учёте на основании различной первичной документации — актов, счетов-фактур, УПД, товарно-транспортных накладных и т.д.

Но есть и кассовый метод. Малые и средние предприятия могут применять его, не руководствуясь принципом временной определённости фактов деятельности. В этом случае доходы и расходы отражаются по факту поступления или уплаты средств.

При кассовом методе операции отражаются в налоговом учёте на основании различной документации по расчётному счёту или кассе — платёжные поручения, приходные и расходные кассовые ордера, а также на основании документации о поступлении или выбытии имущества (при натуральном обмене).

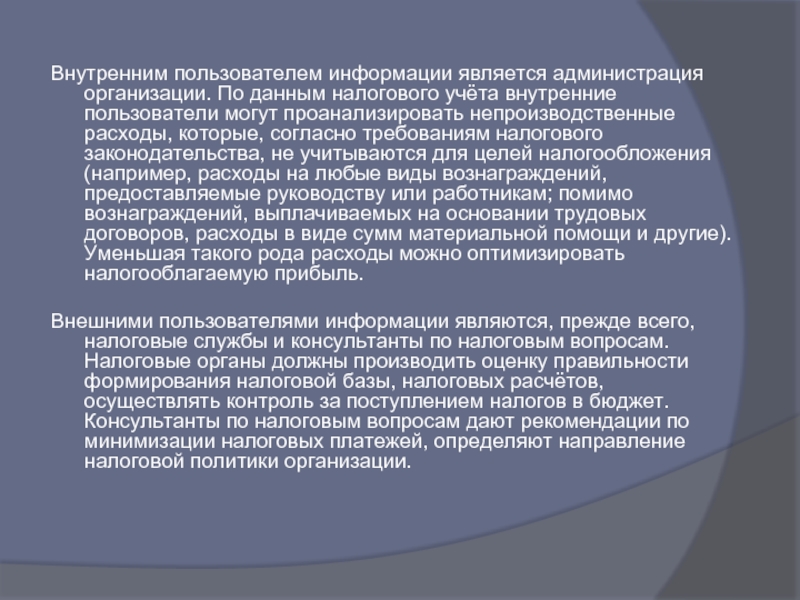

Слайд 3Внутренним пользователем информации является администрация организации. По данным налогового учёта внутренние

пользователи могут проанализировать непроизводственные расходы, которые, согласно требованиям налогового законодательства, не учитываются для целей налогообложения (например, расходы на любые виды вознаграждений, предоставляемые руководству или работникам; помимо вознаграждений, выплачиваемых на основании трудовых договоров, расходы в виде сумм материальной помощи и другие). Уменьшая такого рода расходы можно оптимизировать налогооблагаемую прибыль.Внешними пользователями информации являются, прежде всего, налоговые службы и консультанты по налоговым вопросам. Налоговые органы должны производить оценку правильности формирования налоговой базы, налоговых расчётов, осуществлять контроль за поступлением налогов в бюджет. Консультанты по налоговым вопросам дают рекомендации по минимизации налоговых платежей, определяют направление налоговой политики организации.

Понятие и особенности системы регулирования

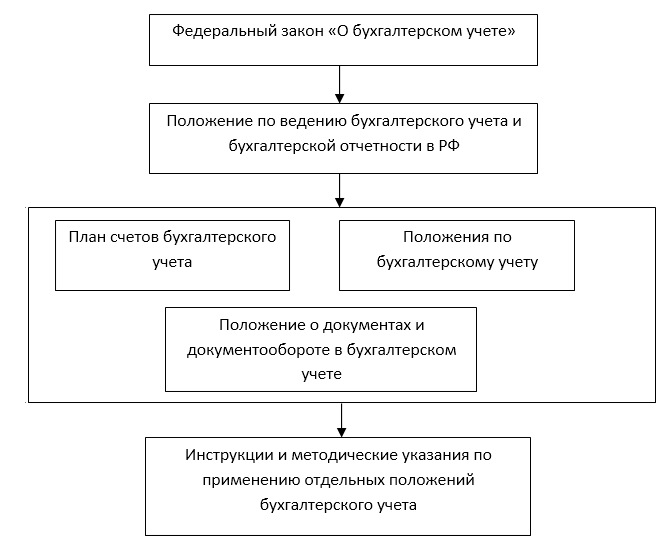

Существует 4 уровня законодательных актов, разделяемые по уровню важности и приоритетности:

- ФЗ «О бухучете».

- Положение по осуществлению бухучета.

- План счетов бухучета, Положение о документообороте.

- Инструкции и указания относительно использования положений бухучета.

Какой статус и порядок применения положений и отраслевых стандартов бухгалтерского учета?

Общее руководство бухучетом – ответственность Правительства РФ. Каждая компания на основании существующих норм должна самостоятельно определить учетную политику. Различные ее положения могут отличаться в зависимости от нужд компании или конкретной отрасли производства. Однако пункты, которые вводит сама организация, не должны противоречить принятым законам. На данный момент в РФ проводится реформа бухучета. Основы ведения учета приводятся в соответствие с международными стандартами. Реформа касается таких направлений, как:

- Улучшение норм регулирования, которые позволяют эффективно выявлять нарушения и исполнять положения закона.

- Основание адекватных стандартов.

- Формирование методических предписаний: инструкции, комментарии и прочее.

- Создание образовательной системы (к примеру, повышение квалификации).

- Приведение законов в соответствии с нормами.

Одна из задач реформирования – сохранение стабильности системы нормативного регулирования.

Как формируется учетная политика организации, если ведение учета объектов по стандартам бухгалтерского учета приводит к недостоверному представлению сведений в отчетности?

Сущность и роль учета налогоплательщиков

Для функционирования системы налогообложения в стране необходимо осуществлять учет налогоплательщиков.

Так, в этой связи реализуется функция под названием налоговый контроль. Поэтому для реализации такой системы контроля все налогоплательщики устанавливаются на учет в специализированных структурах.

Итак, сущность налогового учета проявляется в следующем:

- контрольная функция;

- учетная функция;

- формирование достоверной, полной информации о всех налогоплательщиках;

- обеспечение такой информацией заинтересованные структуры на законных (правомерных) основаниях.

Существующие уровни

Существует 4 уровня актов, которые регулируют бухучет:

- Указы Президента, постановления Правительства страны. Данные законы задают единые нормы, которые имеют приоритетное значение. Все правила, которые заданы иными ФЗ, не могут вступать в противоречие с ФЗ «О бухучете». К нормам первого уровня относятся также ГК РФ, ФЗ «Об УСН».

- Положения по бухучету, которые задают соответствующие стандарты в РФ. Задаются они Правительством РФ, федеральными структурами. На данный момент существует 22 Положения по бухучету. Основная их задача – разъяснение Закона о бухучете. Регистрирующим органом на данном уровне считается Минфин. Положения включают в себя следующую информацию: номер ПБУ, используемую терминологию, систему оценки, порядок бухучета. Также нужно указать перечень сведений, которые должны быть раскрыты в отчетности.

- Инструкции и указания к использованию документов, планы счетов. Они издаются не только федеральными структурами, но и профессиональными сообществами бухгалтеров. Их цель – конкретизация стандартов учета. Над созданием норм работают сотрудники Минфина.

- Локальная документация. Компания, как уже упоминалось, может разработать собственные нормативные акты. Они не должны вступать в противоречие с нормативными документами первых трех уровней. Порядок утверждения локальных актов устанавливается руководителем компании.

В чем смысл деления нормативных актов на различные уровни? Первый уровень – законы приоритетной важности. Нормативные документы остальных пунктов не должны противоречить этим законам

Что регулируют федеральные стандарты?

Образцы федерального уровня устанавливают следующие положения:

- Признаки предмета бухучета, особенности их классификации, порядок списания.

- Методы вычисления объекта бухучета.

- Порядок перерасчета размера предмета учета в валюте в рубли.

- Требования к учетной политике предприятия, движению документации, применяемых электронных подписей.

- План счетов и порядок его использования.

- Содержание сведений, которые указываются в бухгалтерских документах.

- Перечень приложений к балансу.

- Условия признания достоверности отчетности.

- Состав первой и завершающей отчетности при реорганизации ЮЛ.

- Состав завершающей отчетности при ликвидации ЮЛ.

- Упрощенные методы формирования бухучета.

Вся документация предприятия должна соответствовать принятым стандартам. Основная цель существования стандартов – упорядочивание организации и ведения бухучета. Они должны применяться всеми филиалами компании.

Организация с дочерними предприятиями имеет право на установление собственных стандартов. Они не должны вступать в противоречие с федеральными нормами.

Что представляют собой рекомендации по ведению бухучета?

Законодатели регулярно издают рекомендации по ведению бухучета. Они также могут формироваться профессиональными сообществами бухгалтеров. Рекомендации не являются обязательными к использованию — это добровольное решение руководителя. Однако использовать их следует, так как существуют они для решения следующих задач:

- Правильного понимания и использования принятых стандартов.

- Снижения трат на ведение бухучета.

- Распределения прогрессивного ведения учета.

- Применения новейших разработок в области бухучета.

ВАЖНО! Использование рекомендаций не должно мешать деятельности компании

Локальные документы предприятия

Локальная документация – это нормативные акты четвертого уровня. Она включает в себя такие бумаги, как:

- Учетная политика компании.

- Первичная учетная документация.

- График движения документов.

- План счетов бухучета.

- Форма локальной отчетности.

Все внутренние документы должны быть утверждены руководителем.

ВНИМАНИЕ! Порядок ведения учета определен ФЗ «О бухучете». В законе ясно сказано, что весь перечень локальных актов, перечисленных выше, должен быть в организации

Однако многие компании издают только приказ по учетной политике, игнорируя необходимость наличия других документов. Это нарушение закона.