Ответ

ФНС России указала, что декларирования доходов в виде процентов, полученных гражданином в течение года по всем вкладам, не требуется. Она сама будет исчислять НДФЛ с вкладов на основании информации из банков.

Разъяснения по заполнению 3-НДФЛ индивидуальным предпринимателем в случае получения дохода по вкладам в настоящее время отсутствуют.

Можно предположить, что доход по вкладам ИП не должен указывать в 3-НДФЛ.

Извлечение из Информации ФНС России «Налоговая политика и практика: как будет рассчитываться налог на проценты по вкладам»

Не позднее 1 февраля года, следующего за отчетным налоговым периодом, банки будут представлять в территориальные органы ФНС России по месту своего нахождения информацию для расчета НДФЛ. На основании этих сведений будет формироваться сводное налоговое уведомление для уплаты налога вместе с имущественными налогами. То есть декларирование такого дохода не требуется.

НДФЛ с процентов по вкладам

Когда будет применяться. Новый порядок заработает с 1 января 2021 года и будет применяться к доходам, полученным начиная с этой даты. Однако фактически соответствующие обязанности у банков и физлиц появятся только в 2022 году.

Что будет облагаться. НДФЛ придется платить с суммы превышения всех полученных в течение года процентов по вкладам в банках на территории России над показателем, рассчитанным как произведение 1 млн руб. и ключевой ставки Центробанка на 1 января налогового периода. Если проценты номинированы в иностранной валюте, то их нужно будет пересчитать в рубли по официальному курсу на дату фактического получения дохода.

Не будут учитываться доходы в виде процентов, полученных:

- по вкладам (остаткам по счетам) в рублях в банках на территории РФ, процентная ставка по которым в течение всего года не превышает 1% годовых;

- по счетам эскроу.

Кто будет считать налог. Исчислять налоговую базу будет инспекция. Банки не позднее 1 февраля года, следующего за отчетным периодом, т.е. начиная с 2022 года, будут сообщать в налоговый орган по месту своего учета о процентах, выплаченных физлицам в течение отчетного периода по вкладам. Это не касается рублевых вкладов с процентной ставкой 1% годовых и менее, а также счетов эскроу.

Таким образом, налоговый орган:

- просуммирует все доходы в виде процентов по вкладам, которые гражданин получил в банках на территории России;

- сравнит с произведением 1 млн руб. и ключевой ставки (например, если бы порядок действовал уже в текущем году, этот показатель составил бы 1 млн руб. х 0,0625 = 62,5 тыс. руб.);

- если сумма полученных процентов меньше рассчитанного показателя или равна ему, то ничего платить гражданин не должен;

- если же сумма процентов больше рассчитанного показателя, то инспекция исчислит налог, умножив сумму превышения на 13%.

Когда платить. Инспекция рассчитает налог и направит физлицу уведомление, как в случае с транспортным и земельным налогами и налогом на имущество. Заплатить НДФЛ с процентов нужно будет не позднее 1 декабря.

Срок и порядок уплаты налога на вклады за 2024 год

Налог по вкладам начисляется по окончании календарного года, до февраля банки обязаны передать информацию в ФНС. То есть, в течение января 2025-го банки передадут данные в Налоговую службу. И ориентировочно в феврале-марте человек получит уведомление на сайте Госуслуг или в личном кабинете ФНС с суммой налога. Желательно проверить сумму заранее. Например, ФНС могла не учесть какие-то доходы или учесть что-то «лишнее», тогда лучше урегулировать проблему сразу.

Оплатить можно в онлайн-формате, как и другие платежи в ЛК плательщика. И на то, чтобы сделать это, дается предостаточно времени – до 1 декабря 2025 года. Это стандартные сроки по уплате имущественных налогов и НДФЛ в России, после которых начинают начисляться пени.

Налог зачисляется на 85% в бюджет региона и на 15% в местный, но плательщику не придется об этом задумываться – налоги через ЛК распределяются автоматически.

Что не облагается этим налогом

Налогом облагаются все доходы в виде процентов по вкладам, но есть и ряд исключений:

- Если ставка по их вкладу весь год не превышала 1%. Например, если банк платит 1% годовых на остаток по зарплатной карте, этот доход под налог не попадает.

- Счета эскроу. Это специальные счета для безопасных сделок, чаще всего применяются при долевом финансировании строительства.

- Обезличенные металлические счета. Это условный драгоценный металл, который можно покупать и продавать через специальные счета по близким к рыночным ценам.

- Брокерские счета. Они открываются для торговли на бирже, а доход по ним облагается НДФЛ в общем порядке.

- Кэшбек. Это популярное у многих банков предложение, по которому клиенту возвращается часть денег от совершенных покупок, оплаченных банковской картой.

Таким образом, если у клиента есть вклад или счет в банке, по которому он получает доход в виде процента, платить налог с этого дохода нужно. В остальных ситуациях есть исключения.

А если вклад в иностранной валюте?

В том случае, если вклад открыт в иностранной валюте, доход по нему будет пересчитан в рубли по курсу Банка России, который действовал на дату выплаты процентов.

Пример

Житель Омска Олег К. открыл годовой вклад в юанях под 2% годовых. Его размер – 10 000 юаней. Проценты в таком случае составят 200 юаней. Допустим, что к окончанию срока депозита курс юаня составит 10 рублей. Таким образом, доход будет равняться 2 000 рублям. Эта сумма слишком маленькая, чтобы облагаться налогом самостоятельно, но её добавят к доходам по другим депозитам.

При этом, если курс иностранной валюты за время действия депозита вырос, налог с валютной разницы платить не придётся. В Минфине России пояснили, что сумма вклада является не доходом, а имуществом и соответственно не подлежит налогообложению.

Важно!

Если человек стал обладателем банковского вклада по причине наследования, то налог с процентов по нему платить не придётся. Разъяснения об этом дал Минфин, ссылаясь на статьи Налогового кодекса.

Нюансы налогообложения вкладов в 2024 году

С учетом отсрочек, взимается налог на вклады с 2023 года, в 2024-м он продолжит действовать

Поэтому важно понимать все нюансы и тонкости его начисления и уплаты

Вклады в других валютах

С таких вкладов также взимается налог. Просто полученные проценты переводятся в рубли по официальному курсу ЦБ, который действовал на дату зачисления денег.

В отношении валютных вкладов не действует ограничение по минимальной процентной ставке в 1%.

Получение депозита по наследству

Если вклад достался по наследству, то налогоплательщиком человек становится только после вступления в наследство. И, соответственно, он будет платить только за те проценты, которые начислены после этого.

В случае досрочного снятия средств с депозита

Когда человек закрывает вклад или досрочно снимает с него деньги, будет учитываться сумма полученных на текущий момент процентов. Эти данные потом и пойдут в ФНС. И если сумма попадает под налог, то его всё равно придется платить.

В этом случае всё зависит от условий конкретного банка, есть такие варианты:

- при досрочном расторжении проценты выплачиваются по ставке «до востребования» – около 0,1% годовых;

- проценты выплачиваются ежемесячно или ежеквартально – тогда по ставке «до востребования» будет выплачено только то, что приходится на незавершенный месяц/квартал;

- проценты выплачиваются при досрочном расторжении по более низкой ставке;

- проценты выплачиваются полностью за всё время, которое деньги провели в банке (как правило, это касается накопительных счетов).

В любом случае учитывается только сумма процентов. А какой она будет – зависит от условий.

Будут ли льготы пенсионерам по налогу на вклады

В марте 2020 года, когда Президент В. Путин только объявил о введении налога на вклады, банки столкнулись с массовым закрытием депозитов. На такое развитие событий отреагировали в Госдуме. Депутаты призвали не торопиться с закрытием вкладов, отметив, что до применения нового налогового режима еще есть время для внесения изменений. В частности, озвучивались предложения по освобождению пенсионеров от уплаты налога на вклады.

- В Комитете Госдумы по труду, соц. политике и делам ветеранов сообщили, что предложат льготы по налогообложению для пожилых граждан. Правда, какие именно льготы будут предложены, не сообщалось.

- Глава фракции «Справедливая Россия» в Госдуме Сергей Миронов тоже заявил о возможной корректировке законодательства. В частности, предложил начислять НДФЛ на проценты по вкладам от 1,4 млн рублей, а пенсионеров вовсе освободить от его уплаты.

Стоит отметить, что конкретных решений в отношении пенсионеров так и не приняли. Изменения в законодательство, освобождающие эту категорию граждан от уплаты налога на вклады, утверждены не были.

В 2020 году на рассмотрение в Госдуму был внесен проект об увеличении суммы, подлежащей налогообложению — с 1 до 5 млн руб. В пояснительной записке к проекту указывалось, что такое изменение приведет к освобождению от уплаты налога многих пенсионеров и предпенсионеров, которые на протяжении длительного времени копили «на старость» и теперь получают небольшую прибавку к пенсии в виде процентов по депозиту. Однако к законопроекту был подготовлен отрицательный отзыв Правительства. Кабмин указал в Заключении, что предложенные изменения приведут к сокращению поступлений сумм НДФЛ, в связи с чем не поддержал законопроект. 27 октября 2020 г. законопроект отклонили в первом чтении ГД.

В 2021 году группа депутатов внесла в ГД свой законопроект № 1153390-7 об освобождении пенсионеров от уплаты налога путем введения необлагаемой величины дохода. В тексте проекта указывалось, что налогом не будет облагаться доход, составляющий менее 12 прожиточных минимумов пенсионера в год. С учетом текущей ставки ЦБ, выходит, что льгота коснется владельцев вкладов менее 2 млн руб. Однако и данный законопроект тоже был отклонен.

Как рассчитать необлагаемую налогом сумму

Необлагаемая сумма считается по следующей формуле:

1 000 000 рублей x ключевая ставка ЦБ (8,5% в августе 2023 года) = 85 000 рублей.

Таким образом, обложению налогом подлежит весь доход свыше этой суммы. Количество вкладов и их размер при этом не имеют значения: налог начислят, только если общая сумма всех полученных процентов превысит необлагаемый минимум.

В дальнейшем необлагаемая сумма, скорее всего, будет меняться: ее каждый год будут рассчитывать заново с учетом ключевой ставки ЦБ, действующей в начале налогового периода.

Пример:

В начале 2023 года наш пользователь открыл вклад на год со ставкой 9,3%. Сумма вклада — 1 млн рублей. К 2024-му его доход по вкладу составит 95 000 рублей. Если взять за самую высокую ставку ЦБ РФ 2023 года 8,5%, сумма, с которой налог платить будет не надо, составит 85 000 рублей.

95 000 — 85 000 = 10 000С этой суммы нужно будет уплатить налог 13% — 1300 рублей.

ФНС напоминает, что сами вклады (в том числе вклады от 1 миллиона рублей) не будут облагаться налогом. Налог распространяется только на доход, то есть на проценты, которые начислит вкладчику банк.

Новый закон 2024 о налоге на вклады свыше 1 миллиона рублей

Месяц назад президент России объявил о том, что планирует инициировать налогообложение процентов по вкладам, которые больше 1 млн рублей. Дополнительные поступления в бюджет пойдут на поддержку семей с детьми, на помощь людям, которые столкнулись с безработицей или оказались на больничном.

Как было раньше

Со времен Советского Союза вплоть до 10 января 1997 года налогов на проценты по вкладам не существовало. Закон № 11-Ф3 «О внесении изменений в Закон Российской Федерации «О подоходном налоге с физических лиц» был изменен для предотвращения мошеннических схем с отмыванием доходов и ограничения валютных вкладов. С этого момента налогом облагался доход с рублевых вкладов, процентная ставка по которым превышала ставку рефинансирования ЦБ РФ. Под обложение налогом попадали валютные вклады, доходность которых составляла более 15%.

Вступившей в силу 1 января 2001 года второй частью Налогового кодекса РФ принятая ранее схема налогообложения была сохранена. Единственное изменение коснулось ставки максимального процента по валютным вкладам, которую понизили до 9%.

Какие вклады попадут под налог

В своем обращении к нации президент Владимир Путин высказал предложение о введении налога на процентный доход с вкладов, размер которых превышает 1 млн рублей. Конечно же, высказанное пожелание президента было услышано государственной думой и воплощено в жизнь. Уже 1 апреля в третьем, окончательном чтении, был принят закон № 102-Ф3 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Представители Минфина объяснили, что налогом будет обложен процентный доход с вкладов и инвестиций в ценные бумаги, размер которых превышает 1 млн рублей. «Налог справедливости», как его назвали эксперты, будут платить только богатые. При этом, раскидав деньги по разным финансовым структурам, обойти нововведение не получится. Налоговая комиссия будет суммировать все сбережения граждан и, исходя из общей суммы, принимать решение о дополнительном налогообложении.

Когда введут новый налог

Принятый закон вызвал бурю возмущений и недопонимания со стороны граждан, которые стали массово выводить деньги со своих счетов. В условиях кризиса потеря каждой копейки приравнивается к настоящей трагедии, так как рост цен на продукты и жилищно-коммунальные услуги не заставит себя ждать.

Согласно заявлениям правительства, основанным на позициях нового закона, действие налога вступит в силу с 1 января 2021 года. Все проценты, полученные вкладчиками в текущем году, не будут подлежать налогообложению. Только со следующего года банки обязуют считать, какой доход получают их вкладчики.

Уже 1 февраля 2022 года налоговая должна получить от финансовых учреждений всю информацию и к августу-сентябрю ФНС отправит всем гражданам, чей вклад превышает 1 млн рублей, платежные квитанции. Подводя итоги, можно сказать, что новый налог на вклады хоть и считается разновидностью подоходного налога, но оплачивать люди его будут по той же схеме, как имущественные налоги: на землю, жилье и транспорт.

Ставка налога на вклады в 2024 году

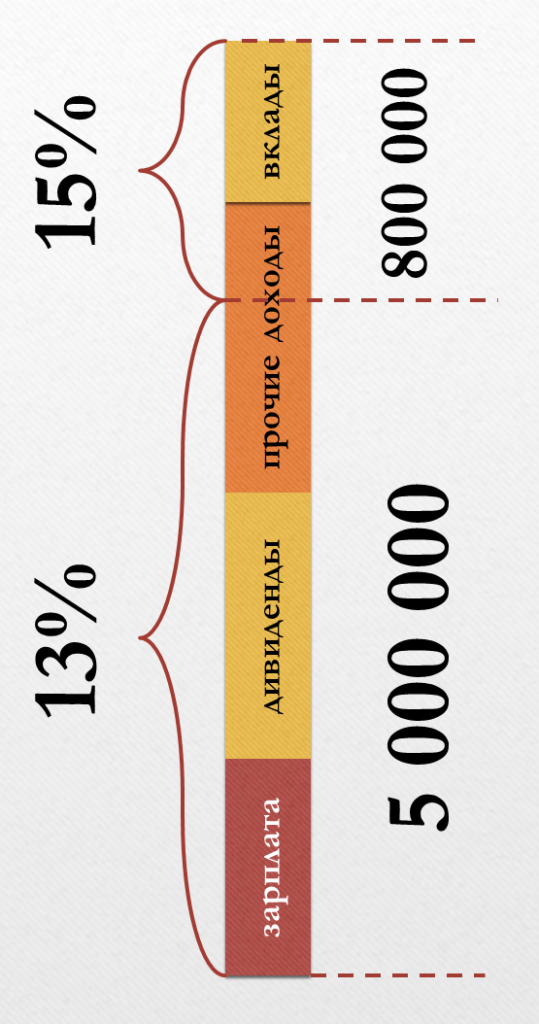

Проценты по вкладам облагаются стандартным НДФЛ. В 2024 году этот налог, как и ранее, будет составлять 13% для большинства россиян.

Но с недавних пор в России действует и повышенный налог на доходы. Если они за год превысили 5 миллионов рублей, то всё, что сверх этой суммы, облагается 15%. Соответствующая идея принадлежала Владимиру Путину. А разница в 2% идёт в специальный фонд «Круг добра», который создан также по инициативе президента. Деньги из него идут на помощь тяжелобольным детям.

Соответственно, если суммарный доход налогоплательщика за год будет больше 5 миллионов рублей, включая проценты по вкладам, то с превышения нужно будет платить уже 15%. При этом напрямую с вкладами это не связано – проценты просто включаются в общую сумму.

Например, если суммарные доходы физлица составили 5,8 млн рублей за год, то рассчитываться НДФЛ будет следующим образом:

За что платится налог на вклады

Отдельного налога на вклады в НК РФ не предусмотрено. Всё дело в том, что полученные проценты с 2023 года облагаются налогом на доходы физических лиц. И так как НДФЛ облагаются только доходы, в действительности это налог на доходы с вкладов.

При этом налогообложение вкладов физических лиц в 2024 году распространяется не только на депозиты. В зачет идет весь доход по процентам, в том числе:

- проценты по срочным вкладам и депозитам до востребования;

- проценты, которые банк платит за остаток по карте;

- проценты, начисленные по накопительному счету;

- проценты, полученные от прочих вложений в банки.

Валютные счета и вклады также попадают под этот налог. Для расчета проценты по ним будут пересчитываться в рубли по курсу Центробанка в день зачисления. А поскольку ставки по валютным вкладам обычно ниже, чем по рублевым, минимальной границы доходности по ним нет (то есть, даже если ставка 0,5% годовых, в расчет налога этот вклад попадает).

И ещё – нет никакой разницы, получает человек доход от одного банка или у него вклады в 10 разных организациях. Если они российские, то все доходы по итогу года будут суммироваться. Также нет никаких отличий для резидентов и нерезидентов, они платят по одинаковой ставке.

Но главное – доходы от вклада облагаются НДФЛ, если превышают определенный лимит за год (о его расчете речь пойдет ниже).

Сравнительный анализ

Для того чтобы стало понятнее, что именно ждет россиян в связи с введением в действие ст. 214.2, сделаем сравнительный анализ между тем, что было, и тем, как будет.

Итак, до 2020 года действуют старые положения Налогового кодекса относительно уплаты налогов с дохода от рублевых вкладов.

В соответствии со старыми положениями закона налог с дохода по вкладам следовало оплатить в случае, если банковская ставка по вкладу превышала ключевую ставку ЦБ по показателю плюс 5 процентных пунктов. Налог подлежал уплате с суммы, превышающей этот лимит.

Например, при ключевой ставке ЦБ в 6% добавление пяти процентных пунктов в сумме дает 11 процентов годовых. Поскольку таких ставок по вкладам физических лиц не существует, налог не платил никто.

То есть определение налоговой базы было привязано к процентной ставке банка, ключевой ставке ЦБ и добавочным процентным пунктам. Поскольку при любом раскладе арифметические действия давали несуществующую ставку, то ст. 214.2 была практически недействующей, вне зависимости от того, миллиардный или миллионный был вклад.

Исходя из необходимости модификации «недееспособной» статьи НК РФ, законодатель разработал новые положения взимания налогов с доходов по вкладам граждан.

Для этого статья 214.2 НК РФ в новой редакции установила ряд изменений, а именно:

- налог был «отвязан» от процентов по банковскому вкладу;

- банкам была вменена обязанность сообщать в налоговые органы обо всех вкладах граждан;

- перед налоговыми органами поставили задачу ведения суммарного учета всех вкладов по каждому конкретно вкладчику;

- налог был привязан к реальному доходу вкладчика от процентной ставки по вкладу. С целью установления дохода налоговые органы должны суммировать доходы от каждого вклада гражданина, если процентная ставка по ним составляет более 1%;

- был установлен лимит дохода. Арифметически лимит дохода устанавливается путем умножения общей суммы вкладов на действующую ключевую ставку ЦБ РФ;

- была установлена единая налоговая ставка по доходам от вкладов, равная 13% и для резидентов, и для нерезидентов РФ.

Будет ли налог на вклады в 2024 году

Хотя налог на доход со вкладов формально появился в 2021 году, до 2020-го он уже был – тогда им облагались доходы только по тем вкладам, которые открывались по очень и очень привлекательной ставке. В числовом эквиваленте она равнялась ключевой ставке ЦБ плюс еще 5 процентных пунктов. Например, если в 2020-м ставка Центробанка была 4,25%, то налогом облагались вклады, открытые по ставке выше 9,25%.

Но таких предложений банки практически не делали, а потому и отчисления в бюджет государства были минимальные. С 2021 решено было изменить подход и облагать налогом не конкретные вклады, а суммарный доход по ним. Соответствующий закон с поправками к НК РФ инициировал и в итоге подписал президент. По факту поправки касаются взимания налога на доходы физических лиц (НДФЛ).

Правда, этот налог до сих пор не взимался. В 2020 году его еще не было, а в 2021 и 2022-м он не взимался в качестве одной из мер поддержки граждан из-за кризиса, связанного с началом специальной военной операции. Но в 2024 году налог на вклады для физических лиц начисляться уже будет, и по итогам года его придется платить.

Отсрочку на 2 года вводил закон от 26.03.2022 № 67-ФЗ «О внесении изменений…», действовавший до конца 2022 года.

Важно понимать, что налог будет начисляться на доходы с вкладов, полученные в 2024 году, а платить его будет нужно только в 2025-м. Но раз он действовал уже в 2023 году, то в 2024-м его платить уже нужно

Налог с процентов предлагали отменить и в 2023 году — такой законопроект внесла фракция ЛДПР. Но документ раскритиковали в правительстве — там посчитали, что отказ от его взимания будет стоить бюджету 101,6 млрд руб. недополученных доходов. Тем не менее, в партии не теряют надежды, что проект будет одобрен (а сами авторы в принципе против налогообложения вкладов).

Что нужно платить при вступлении в наследство

При обращении за наследством надо понимать, что это все же повлечет некоторые финансовые расходы. Если есть оформленное завещание, обращаться лучше к нотариусу, его оформлявшему. В противном случае — к любому нотариусу по месту проживания наследодателя.

Чтобы оформить наследство, в пользу государства придется уплатить такие пошлины:

-

Обязательные:

- о праве наследования — 0,3% или 0,6% от цены имущества (п. 22 ст. 333.24 НК РФ).

- на недвижимость — 2000 руб. для физлиц, либо же 22 000 руб. для юрлиц (п. 22 ст. 333.33 НК).

-

В случае необходимости (нотариусу):

- За принятие наследственных денег на депозит — от 1000 руб. (п. 8 ст. 22.1 Основ законодательства о нотариате).

- За охрану имущества наследодателя — 600 руб. (п. 23 ст. 333.24 НК).

- Засвидетельствование подлинности подписи заявителя на наследство — 100 руб. (п. 21 ст. 333.24 НК) — нужно, если заявление направляется по почте.

Если для вступления в наследство надо обращаться в суд, то придется уплатить:

- За рассмотрение иска о восстановлении прошедшего срока вступления в наследство — 300 руб. для физлиц, 600 руб. для юрлиц.

- За рассмотрение имущественных споров между наследниками — от 400 до 60 000 руб. (ст. 333.19 НК РФ).

Обязательные пошлины часто и называют «налогом на наследство». Они касаются жилой недвижимости, дач, земли, транспортных и денежных средств. Их должны уплачивать все лица, вступающие в наследство — физические и юридические, наследующие по закону или завещанию. Отказаться от уплаты невозможно. Если наследников несколько, то каждый платит их за себя, независимо от других.

Госпошлина за выдачу свидетельства о праве на наследство

Выдача свидетельства о наследстве — нотариальная услуга, которую оказывают государственные и частные конторы. Документ выдается каждому из наследников (по заявлению) или всем вместе. За оказание услуги предусматривается госпошлина нотариусу ( НК РФ). Размер пошлины предполагает не твердую сумму, а определенный процент от стоимости наследуемого имущества:

- 0,3% от базовой стоимости имущества для родственников первой и второй линии, но не больше 100 000 руб. К таким родственникам относятся супруг, родители, дети.

- 0,6% для остальных наследников, но не больше 1 000 000 руб.

Базовая стоимость (база) — рыночная (оценочная), кадастровая или инвентаризационная стоимость объекта наследования на день смерти наследодателя. Эту пошлину не уплачивают ветераны, несовершеннолетние наследники и лица, проживавшие с наследодателем в одной квартире дольше полугода. Инвалидам I и II групп предоставляется скидка.

За открытие наследственного дела и оформление заявление также придется уплатить нотариусу около 1000 руб. Это плата за технические и правовые услуги по оформлению наследства.

Пошлина за регистрацию права собственности на имущество

Если наследник получает от наследодателя недвижимое имущество, его необходимо зарегистрировать на нового владельца, то есть оформить в свою собственность. За это берется пошлина, размер ее фиксированный — в общем случае составляет 2000 руб. для физлиц и 22 000 руб. для юрлиц (согласно НК РФ). За постановку на учет автомобиля придется заплатить 2850 руб. (с присвоением новых номеров).

Исключения по сумме пошлины:

- Участок земли для дачи, строительства индивидуального жилого дома, ведения подсобного хозяйства — 350 руб.

- Доля участка, имеющего сельхозназначение — 100 руб.

- Пай по праву общей долевой собственности в паевом инвестфонде — 22 000 руб.

- Доля в общей долевой собственности на квартиру в многоквартирном доме — 200 руб.

- Ипотечные объекты — 1000 руб. для физлиц, 4000 руб. для юрлиц.

- Участие в договоре долевого строительства — 350 руб.

Право собственности на унаследованную жилую недвижимость и землю оформляется в Росреестре, данные заносятся в ЕГРН. Транспортное средство регистрируется в ГИБДД, пошлина оплачивается там же.

Кто считает сумму налога на вклад и когда нужно будет платить

Оплачивает физлицо налог самостоятельно, но подавать декларацию

в ИФНС не нужно. Банки сами передадут данные по своим клиентам в

местную налоговую службу информацию о процентных доходах,

выплаченных гражданам за календарный год, не позднее 1 февраля

года, следующего за отчетным. Исключение — счета эскроу и вклады,

год ставка не превышает 1% годовых.

Оплачивает физлицо налог самостоятельно, но подавать декларацию

в ИФНС не нужно. Налоги за предыдущий год нужно будет заплатить до

1 декабря следующего. Например, за 2023 год — до 1 декабря 2024

года.

НДФЛ с банковских процентов платят и резиденты РФ, и

нерезиденты. Ставка налога одинаковая для всех — 13 %. Подробнее о

том, кто такие налоговые резиденты

РФ, читайте на нашем сайте.

Пенсионеры, независимо от того, работают они или нет, уплачивают

налог на депозит свыше одного миллиона в общем порядке.

Порядок расчета налога на проценты по вкладам в банке

НДФЛ облагаются проценты по банковским вкладам, остаткам средств

на счетах в банках, расположенных на территории России, за

налоговый период (календарный год). Общая сумма дохода

рассчитывается по всем депозитам, вкладам и счетам и прочим видам

размещения денег под процент.

Дата открытия вклада, регулярность выплаты процентов не влияют

на порядок исчисления НДФЛ. В расчет входит размер процентного

дохода физлица за тот период, в котором проценты были переведены на

ваш счет.

Как изменились правила уплаты налога на вклады

|

На доходы, полученные до 2021 года |

На доходы, полученные в 2021 и 2022 годах |

|

Заплатить налог по депозитам нужно было, если процентная При ставке ЦБ 4,25% налогооблагаемая база начиналась бы с |

Схема расчёта налогооблагаемой базы изменилась. Ставка НДФЛ с о налоговых резидентах РФ на нашем сайте. Если совокупные доходы налогоплательщика превысят 5 млн за |

Пенсионеры, независимо от того, работают они или нет, уплачивают

налог на депозит свыше одного миллиона в общем порядке. Кроме того,

самозанятым и ИП нужно рассчитать и уплатить налог на депозиты и

вклады.

Важно! ФНС разъяснила, как рассчитывается налог

на депозит. НДФЛ будет облагаться совокупный годовой доход от

процентов по вкладам за вычетом необлагаемой базы от процентного

дохода

Как рассчитать сумму, которая не подлежит налогообложению:

максимальная ключевая ставка Банка России за год умножается на

сумму 1 млн. руб.

Максимальное значение ключевой ставки ЦБ РФ будет определяться из

значений, которые действовали на первое число каждого месяца

соответствующего календарного года.

Пример расчета налога на депозит:

Ставка рефинансирования на 1 января 2021 г. — 4.25%

Необлагаемый доход — 42,5 тыс. руб. (1 млн * 4.25%)

В 2021 году получена процентная прибыль — 50 тыс. руб.

Доход, облагаемый налогом — 7, 5 тыс. руб. (50 — 42,5)

НДФЛ = 975 рублей (7 500 * 13%).

Налог на вклады в валюте

Доходы от средств, размещенных в иностранной валюте, также

облагаются НДФЛ. Проценты по валютному депозиту конвертируются в

рубли по текущему курсу Банка России на дату выплаты процентов.

Какой налог на депозит меньше 1 млн.руб.

Поправки коснулись некоторых вкладов, сумма которых ниже 1 млн

рублей. Например, в начале 2021 года на депозит положили 975 тыс.

рублей под 6% годовых.

В конце года банк начислит проценты и переведет на счет

вкладчика 58 500 рублей (975 000 * 6%).

Посчитаем налог на проценты по вкладам:

Процентная прибыль на конец расчетного периода по вкладу — 58

500 руб.

Необлагаемый доход — 42 500 руб.

Налогооблагаемый доход — 16 000 руб. (58 500 — 42 500)

НДФЛ = 2 080 руб. (16 000 * 13%)

Как рассчитать налог на вклады для физических лиц

Налог на вклады удобен тем, что его не нужно рассчитывать самостоятельно. В конце года банки сами передадут всю информацию в ФНС. Там все посчитают, итоговая сумма придет в личный кабинет налогоплательщика, как это происходит, например, с транспортным налогом.

Но никто не запрещает посчитать для себя, чтобы проверить данные налоговой. А главное – понять, после какой суммы доходов нужно будет отложить определенную часть на уплату налога.

Порядок расчета налоговой базы

Налог по вкладам взимается не со всей суммы процентов. Есть минимальный лимит, который не облагается, он рассчитывается по формуле:

Необлагаемый лимит = 1 000 000 * Ключевая ставка

Ключевая ставка – принимается максимальная на первое число каждого месяца года. То есть, из всех значений на начало каждого месяца в отчетном году нужно взять максимальное и на эту ставку умножить миллион рублей.

Например, в начале января 2024 года ставка ЦБ равна 16%, и если она сохранится на этом уровне весь год, необлагаемый лимит будет равен:

Необлагаемый лимит = 1 000 000 * 16% = 160 000 рублей

То есть для данного примера 160 тысяч рублей – это необлагаемый предел. Если по процентам будет начислено, например, 200 тысяч, то налог нужно будет уплатить не со всей этой суммы, а только с 40 тысяч рублей – превышения над лимитом.

Схема расчета за 2023 год — с учетом ставки в 7,5% годовых в январе

Соответственно, налог на проценты по вкладам в 2023 году будет рассчитываться по формуле:

Налог = (Сумма процентов – Необлагаемый лимит) * 13%

Также важно учитывать, что в расчет идут только те проценты, которые банк фактически выплатил в текущем году, и неважно, за какой период они были начислены. Так, если вкладчик в январе 2024-го получил проценты по вкладу за декабрь 2023-го, то они облагаются налогом

А проценты, которые начисляются за декабрь 2024-го, но придут на счет только в январе 2025-го, будут учитываться только через год.

В этом есть и один большой минус – если вклад долгосрочный (3-5 лет), а проценты по нему выплачиваются в конце срока, то вся сумма попадает под налогообложение именно в году выплаты. И лимит при этом не увеличивается в 3-5 раз. Соответственно, такой вклад с большей вероятностью попадет под обложение НДФЛ.

Примеры расчета

Возьмем предыдущий пример, когда необлагаемая налогом сумма составила 160 тысяч рублей. А заработано по процентам было 200 тысяч.

Под налог попадает «излишек» в виде 40 тысяч рублей, соответственно, с него нужно заплатить:

Налог = 40 000 * 13% = 5 200 рублей

Исходя из практики, в течение года ключевая ставка ЦБ меняется – она может вырасти или понизиться, и так несколько раз. В этом случае не нужно пересчитывать доходы за отдельные периоды. По итогам года будет учитываться максимальная ставка Центробанка, которая была на начало каждого месяца.

Шаблон для расчета можно скачать здесь:

| «Шаблон для расчета суммы налога на вклады в 2023 году»Уточните ключевую ставку и подставьте данные в таблицу |

Например, с января по май ставка была 16%. Потом она увеличилась до 17%, в августе снова уменьшилась до 15%, а в октябре выросла до 20%. В этом случае необлагаемая налогом сумма будет считаться по ставке 20%:

Лимит = 1 000 000 * 20% = 200 000 рублей

Соответственно, если доход был получен в сумме всего 200 000 рублей, то налог платить не придется. А если предположить, что доход был 300 000 рублей (например, если вклад был долгосрочным и под высокую ставку), то тогда нужно будет уплатить налог с остатка – 100 000 рублей:

Налог = 100 000 * 13% = 13 000 рублей

Если же общий налогооблагаемый доход плательщика за год превысил 5 миллионов рублей, то на превышение этой суммы будет начислен налог по ставке 15%. Так как НДФЛ облагается вся сумма дохода, выделить, какая часть (и какая ставка) будет приходиться именно на проценты от вкладов, сложно.

Будут ли пенсионеры платить налог на вклады

Панические настроения среди граждан, вызванные новым законом, подталкивают их к снятию денег с банковских вкладов. Глава фракции «Справедливая Россия» Сергей Миронов призывает не принимать спонтанных решений, так как закон за последующие два года будет доработан. Так, например, всех пенсионеров могут освободить от уплаты налога.

Такое развитие событий также допустил глава комитета Госдумы по финансовому рынку Анатолий Аксаков. Новое налогообложение начнет действовать только через два года, поэтому граждан, особенно пенсионного возраста, призывают не паниковать и не выводить массово свои активы из финансовых учреждений.