Как получить налоговый вычет на детей за прошедшие года в налоговой инспекции

По правилу, закрепленному в , налогоплательщик получает вычет на работе. Однако в некоторых случаях работодатель отказывается снижать НДФЛ, например:

- работник не написал заявление;

- сотрудник предоставил неполный комплект документов;

- работодатель решил, что сотрудник не имеет права на пересчет налога.

Пример 2

Сергей женился на женщине с ребенком. После свадьбы он обратился в бухгалтерию. Работодатель посчитал, что Сергей не вправе претендовать на пересчет НДФЛ, и в вычете на неродного ребенка отказал. Мужчина дождался конца года и обратился в налоговую. Изучив декларацию и документы, ФНС вернула Сергею переплату по НДФЛ.

Чтобы оформить налоговый вычет на ребенка в налоговой инспекции, нужно сделать следующее:

- Взять в бухгалтерии справку 2-НДФЛ по тому месту работы, с доходов от которого вы планируете получить возврат налога. За каждый год выдается отдельная справка.

- По данным, приведенным в 2-НДФЛ, заполнить декларацию 3-НДФЛ. Указать в ней сумму полученного дохода, размер вычета, на который вы претендуете, и сумму НДФЛ к возврату.

- Отдать заполненную декларацию в ФНС по месту жительства с комплектом подтверждающих документов (копия свидетельств о рождении, о браке и пр.). Для сверки документов при себе нужно иметь их оригиналы.

- Дождаться окончания камеральной проверки. Стандартно она занимает 3 месяца.

- Написать заявление на возврат налога и указать в нем банковские реквизиты для перечисления денег. Это можно сделать одновременно с подачей декларации.

- Получить деньги на счет, указанный в заявлении. Перечисление проводят в течение месяца со дня подачи заявления, но не раньше окончания проверки декларации.

Декларация заполняется различными способами:

- на бумажном бланке от руки (он есть в любом отделении или на сайте ФНС);

- в бесплатной программе с последующей распечаткой;

- онлайн в личном кабинете на официальном сайте налоговой.

Важно!

Каждый год в бланк могут вноситься изменения, поэтому заполнять нужно декларацию по форме конкретного года. Это же правило относится и к работе через программу.. Порядок заполнения 3-НДФЛ приведен в Приказе ФНС от 24.12.2014 № ММВ-7-11/671@

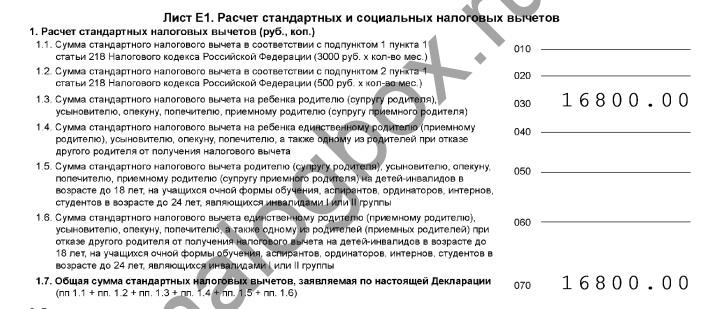

Стандартные вычеты отражаются на листе Е1. Сумма обычного вычета на ребенка вносится в строку 030 и отражается вместе с остальными в строке 070

Порядок заполнения 3-НДФЛ приведен в Приказе ФНС от 24.12.2014 № ММВ-7-11/671@. Стандартные вычеты отражаются на листе Е1. Сумма обычного вычета на ребенка вносится в строку 030 и отражается вместе с остальными в строке 070.

Важно! Заполняя декларацию на бумажном бланке, налогоплательщик самостоятельно рассчитывает общий размер вычета и сумму НДФЛ к возврату. При этом важно помнить, что с дохода, превышающего 350 000 руб

за год, вычет не начисляется. При оформлении декларации в программе расчет происходит автоматически.

Пример 3

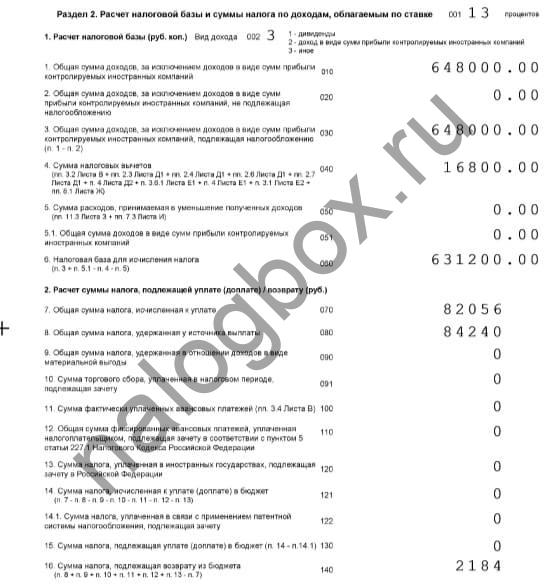

У Василия 2 детей. Он работает инженером и получает в месяц 54 000 руб. В 2017 г. работодатель не предоставил стандартный вычет, и в 2018 г. Василий решил заполнить декларацию и вернуть налог за прошлый год самостоятельно:

- Посчитаем сумму вычета за месяц: 1 400 + 1 400 = 2 800 (руб.) на двоих детей.

- Определим период начисления: 54 000 × 7 = 378 000 (руб.) — в июле доход Василия превысит положенный лимит. Значит, вычет ему положен за 6 месяцев, с января по июнь.

- Выясним общую сумму вычета за год: 2 800 × 6 = 16 800 (руб.) — эту сумму Василий указывает в строке 030 листа Е1 и строке 040 Раздела 2.

- Посчитаем, сколько НДФЛ заплатил Василий за 2017 г.: 54 000 × 12 × 13% = 84 240 (руб.).

- Определим, сколько он должен заплатить НДФЛ с учетом вычета: (54 000 × 12 – 16 800) × 13% = 82 056 (руб.)

- Наконец, выведем сумму налога, которую Василию вернут из бюджета: 84 240 – 82 056 = 2 184 (руб.) – это число указывается в строке 140 Раздела 2 декларации и строке 050 Раздела 1.

Ответственность налогоплательщика

Работодатель берет на себя все обязательства по подаче документов в налоговую, расчету и начислению положенных выплат, в их число входят и налоговые вычеты. Такую обязанность предусматривает выполняемая им функция налогового агента, которую работодатель исполняет в отношении сотрудников.

Но все свои действия работодатель производит, основываясь на сведениях и документах, полученных непосредственно от сотрудника. Если работодатель добросовестно исполнил свои обязанности, а потом выяснилось, что сотрудником были предоставлены ложные данные и/или фиктивные документы, ответственность за такое деяние (а иногда предусмотрена и уголовная) ляжет на самого налогоплательщика – наемного сотрудника, а не его работодателя.

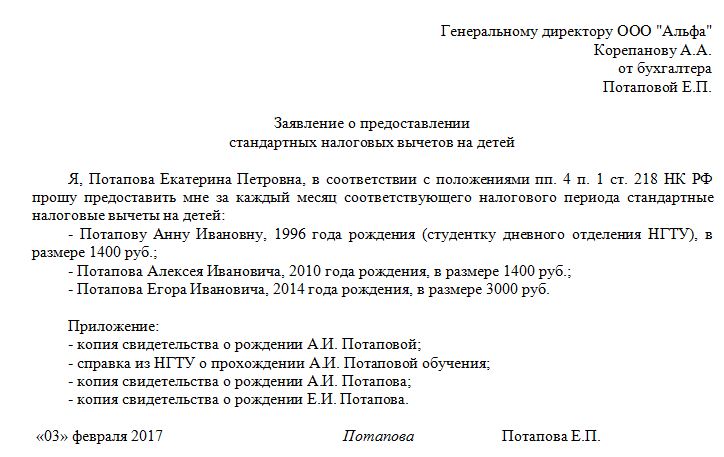

Как правильно написать запрос о предоставлении стандартной налоговой льготы по НДФЛ?

Специальной формы для предоставления вычета по подоходному налогу в отношении детей законом не предусмотрено, однако для установления права на предоставление налоговой льготы в заявление вносятся сведения:

- наименование организации, где трудится сотрудник;

- ФИО руководителя или главного бухгалтера;

- просьба от первого лица, которую можно начать со слов “Прошу предоставить налоговый….”;

- дата, с которой запрашивается предоставление вычета;

- полные имена детей или одного ребенка, не достигших 18-летнего возраста или 24 лет, если они обучаются на очной форме в институте, с указанием их дат рождения;

- перечисление приложенных документов в обоснование права на получение налоговой льготы;

- дата составления заявления и подпись сотрудника;

- период, на который запрашивается получение вычета.

Желательно включение в текст заявления пометки об обязательстве сообщать сведения, влияющие на право или размер налогового вычета как в сторону увеличения, так и уменьшения. К ним относятся:

- отчисление ребенка с очного факультета ВУЗа либо подписание договора на получение образовательных услуг;

- присвоение инвалидности 1 или 2 группы для несовершеннолетнего на содержании;

- гибель ребенка по любым причинам;

- получение вторым родителем вычета в двойном размере по месту трудовой занятости.

Пример оформления заявления на налоговый вычет по подоходному налогу можно скачать ниже. Приведено несколько образцов.

Прекращается начисление вычета при превышении заработка в течение календарного года совокупно 350 000 руб.

Налоговая льгота не выплачивается со следующего месяца, следующего за периодом, в котором достигнут указанный объем выплат в пользу работника. Вычисления такого рода производятся каждый год.

Скачать бланк и образец заполнения

Ниже приведено несколько образцов оформления бланк заявления на 2018 год в различных случаях.

Образец при получении на ребенка стандартного вычета – скачать:

Скачать бланк на ребенка-инвалида можно здесь:

Скачать пример заявления на двойной размер налоговой льготы по НДФЛ можно по этой ссылке:

Размеры в 2018 году

Налоговым кодексом РФ предусмотрены следующие суммы:

- 1 400 руб. – на первого и второго ребенка;

- 3 000 руб. – на третьего и последующих;

- 6 000 руб. – получат вычет приемные родители, опекуны или попечители при присвоении инвалидности иждивенцу;

- 12 000 руб. – будет вычтено с заработной платы для начисления НДФЛ для родителей или супруга/и матери или отца, усыновителю в отношении ребенка с 1 или 2 группой инвалидности.

В случае, если родитель один или второй не трудоустроен официально, то вычет по подоходному налогу предоставляется матери или отцу по месту занятости в двукратном размере.

Дополнительно в этом случае предоставляется письменный отказ второго родителя от получении льготы на детей либо справка из Центра занятости о том, что гражданин числится как безработный официально и не имеет дохода, облагаемого НДФЛ. Об этом содержится прошение в заявлении на имя компании, с которой заключен трудовой договор.

Нужно ли писать заявление на вычет на детей каждый год

Налоговый кодекс РФ определяет, что вычет предоставляется на основании заявления работника, но закон не требует, чтобы право на льготу человек подтверждал ежегодно. Значит, заявление достаточно подать один раз, указав в нем сведения о своих детях. Это справедливо, если в заявлении работник не указывает конкретный год, за который он требует предоставить вычет.

В случае указания года, в следующем году придется написать заявление повторно

Поэтому важно обращать внимание на формулировки текста

Подавать заявление нужно в следующих случаях:

- поменялся состав семьи — родился или умер ребенок;

- ребенку присвоен статус инвалида;

- ребенок достиг возраста 18 лет и начал очно учиться — нужно подтвердить очное обучение, иначе право на льготу работник потеряет;

- родитель приобрел статус единственного — например, второй родитель умер, признан безвестно пропавшим или лишен родительских прав, в этом случае можно заявить о праве на двойной вычет и приложить подтверждающие документы;

- второй родитель отказался от своей льготы в пользу первого — также нужно подтвердить право на двойной вычет и приложить подтверждающие документы;

- человек устроился на новую работу — новому работодателю нужно заявить о своем праве.

К заявительному бланку нужно приложить документы, подтверждающие право на льготу:

- свидетельства о рождении всех детей;

- справка о получении образования очно для тех, кто старше 18 лет;

- при смене работы — справка о доходах за текущий год с предыдущего места работы;

- для разведенных — документ о выплате алиментов или справка о совместном проживании с ребенком;

- для получения двойного вычета — отказ второго родителя от своего права на льготу, справка о его доходах по месту работы; документы, подтверждающие статус единственного родителя;

- на детей инвалидов — документы, подтверждающие инвалидность.

Если не получилось получить весь положенный стандартный вычет за прошедший год, то можно оформить его через налоговую с помощью подачи декларации 3-НДФЛ. В 2023 году можно направить 3-НДФЛ для получения непредоставленного стандартного вычета за 2022 год.

Право на льготу, указанное в заявлении, сохраняется за работником до конца года, даже если ребенку исполнилось в течение года 18 лет, и он не учится очно. Это же правило действует, если ребенок в течение года умер, право на льготу все равно сохраняется до конца года.

Данный порядок не действует в отношении учащихся на очном отделении. Право на вычет теряется с месяца, в котором очно обучающийся закончит свою учебу либо ему исполнится 24 года.

Как написать заявление в 2023 году

Типового бланка заявления на вычет законодательством не установлено.

Часто предприятия уже имеют стандартный бланк заявления, куда работнику нужно только внести данные о своих детях, отметить их возраст, количество.

Если такого типового образца в компании нет, то придется написать документ самостоятельно.

По общему правилу, заявление оформляется от руки, но допускается и составление на компьютере с последующей постановкой подписи от руки.

В правом верхнем углу указываются данные о лице, которому адресуется бланк — ФИО руководителя, его должность, название предприятия. Здесь отмечаются собственные реквизиты заявителя — ФИО, должность.

По центру бланка ставится наименование документа — «заявление». Можно указать его заголовок — «о предоставлении стандартного налогового вычета на детей по НДФЛ».

Текст составляется от первого лица и обычно начинается со слова «Прошу», в него включается следующая информация:

- просьба предоставить ежемесячно налоговый вычет на детей по НДФЛ;

- ФИО каждого ребенка, возраст или дата рождения;

- сведения о детях, обучающихся очно;

- ссылка на ст. 218 НК РФ, дающую право на льготу;

- перечень прилагаемых документов;

- подпись заявителя.

Ниже представлены образцы заявления на стандартный вычет на детей в одинарном и двойном размере для 2023 года.

Как часто можно получить налоговый вычет за обучение в течение года?

Социальный налоговый вычет в России позволяет каждому налогоплательщику возвращать до 15 600 рублей ежегодно, что составляет 13% от суммы дохода в размере 120 000 рублей. Этот вычет предоставляется гражданам в целях стимулирования инвестирования в свое будущее, в частности, для пенсионного обеспечения. Для получения вычета необходимо подать декларацию по налогу на доходы физических лиц

Важно отметить, что сумма вычета может изменяться в зависимости от уровня дохода и других факторов

Таблица для наглядного представления размера социального налогового вычета:

| Год | Размер вычета, руб. |

|---|---|

| Сумма вычета зависит от уровня дохода и может быть скорректирована. | |

| 2020 | 13 140 |

| 2021 | 15 600 |

| 2022 | 15 600 |

Таким образом, социальный налоговый вычет представляет собой важный инструмент финансового планирования для граждан России, позволяя сэкономить значительную сумму налоговых платежей и обеспечить более комфортное будущее.

Первый, второй, третий… Сколько вычитаем?

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1 400 рублей. Если на попечении налогоплательщика трое и больше детей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3 000 рублей. Суммы, предназначенные на каждого из них, складываются.

При определении очередности ребенка работодатель должен учитывать, что первый всегда является старшим, даже если уже не претендует на вычет, то есть старше 18 или 24 лет. Кроме того, смерть ребенка не уменьшает их общее количество.

На практике трудности возникают, когда дети рождаются в разных браках. Именно здесь и нужно опираться на факт регистрации последнего. Так, если брак зарегистрирован, то все дети обоих супругов считаются общими. А если на текущий момент муж и жена сожительствуют и имеют каждый своих детей, то и считают их соответственно.

Таким образом, учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет. При этом не важен возраст старших детей и их статус. Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей. В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3 000 рублей.

ВАЖНО! В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется

Ребенок-инвалид предоставляет право произвести вычет в следующих пределах:

- 12 000 рублей для каждого из родителей (родных или усыновивших);

- 6 000 (для опекунов и попечителей).

ОБРАТИТЕ ВНИМАНИЕ! Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей. С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ

Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб. На эту сумму станет легче его налоговое бремя.

Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Для расчета нужно будет ввести в специальные поля исходные данные:

- количество детей;

- сумма облагаемого налогом дохода за предыдущий период;

- данные относительно детей с ограниченными возможностями по здоровью.

Коротко о «детском» вычете

Правом на получение «детского» вычета по НДФЛ обладают (пп.4 п.1 ст.218 НК РФ):

- родные родители и их супруги;

- приемные родители и их супруги;

- усыновители;

- опекуны;

- попечители,

которые имеют на иждивении:

- ребенка (детей) в возрасте до 18 лет;

- ребенка (детей) в возрасте от 18 до 24 лет – учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта.

Размер стандартного налогового вычета зависит от нескольких факторов.

1) от очередности рождения детей в семье. На первого и второго ребенка сумма вычета составляет 1 400 руб., а на третьего и каждого последующего ребенка – 3 000 руб;

2) от состояния здоровья ребенка. На детей с инвалидностью Налоговым кодексом предусмотрен вычет в размере:

- 12 000 руб. – если он предоставляется родному родителю или его супругу (-ге), усыновителю;

- 6 000 руб. – если он предоставляется приемному родителю или его супругу (-ге), опекуну, попечителю.

Заметьте, что вышеуказанные факторы не являются взаимоисключающими

На это обратил внимание Верховный суд еще в 2015 году, когда разрешил суммировать вычет, связанный с инвалидностью ребенка, с вычетом, связанным с очередностью рождения ребенка (п. 14 Обзора судебной практики, утв

Президиумом ВС РФ от 21.10.2015 г.). При этом налоговики приняли на вооружение позицию верховных арбитров (письмо ФНС России от 25.12.2015 г. № БС-4-11/22869@). А не так давно с данным подходом согласился и Минфин России (письмо от 20.03.2017 г. № 03-04-06/15803).

Поэтому, если НДФЛ-вычет предоставляется физлицу, на обеспечении которого находится ребенок-инвалид, то общий его размер определяется путем сложения «инвалидного» вычета (12 000 руб. или 6 000 руб.) и обычного «детского» вычета (1 400 руб. или 3 000 руб.).

Сумма стандартного налогового вычета на ребенка (детей) удваивается:

- если его получателем является единственный родитель (усыновитель, опекун, попечитель);

- если один из родителей (приемный или родной) отказался от получения вычета в пользу другого.

Обратите внимание!

При вступлении в брак единственный родитель больше не может рассчитывать на двойной вычет (с месяца, следующего за месяцем наступления указанного события). Право на «детский» вычет возникает у налогоплательщика с месяца:

Право на «детский» вычет возникает у налогоплательщика с месяца:

- рождения ребенка (детей);

- усыновления ребенка (детей);

- установления опеки / попечительства над ребенком (детьми);

- вступления в силу договора о передаче ребенка (детей) на воспитание в семью,

и окончательно утрачивается им в конце года, в котором:

- ребенку (детям) исполнилось 18 лет;

- истек срок действия или досрочно расторгнут договор о передаче ребенка (детей) на воспитание в семью;

- ребенок умер;

или с месяца, следующего за месяцем, в котором учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант:

- достиг возраста 24-х лет;

- закончил обучение.

«Детский» вычет применяется к доходам граждан, облагаемым НДФЛ по ставке в соответствии с п.1 ст.224 НК РФ (13%), за каждый месяц налогового периода (года), но до тех пор, пока размер дохода, полученного с начала года, не превысит предельную величину, равную 350 000 руб.

Оформляется НДФЛ-вычет у налогового агента (или у одного из них, если агентов несколько). Как правило, работающие граждане обращаются за вычетом к своим работодателям. При этом в обязательном порядке пишут заявление на стандартный налоговый вычет на ребенка (детей).

Как часто нужно предоставлять справку на ребенка студента в бухгалтерию?

Справка об обучении ребенка

Ежегодно необходимо запрашивать справку об обучении ребенка

Это важно для предоставления стандартного вычета на ребенка, старше 18 лет, учащегося по очной форме обучения. Также важно контролировать, в каком месяце ребенок заканчивает обучение в образовательном учреждении, если он заканчивает учебу раньше, чем ему исполнится 24 года

При предоставлении стандартного вычета на ребенка, старше 18 лет, учащегося по очной форме обучения, необходимо ежегодно запрашивать справку об обучении ребенка.

Кроме того, важно контролировать, в каком месяце ребенок заканчивает обучение в образовательном учреждении, если он заканчивает учебу раньше, чем ему исполнится 24 года.

Эта информация актуальна для родителей, чьи дети учатся в российских образовательных учреждениях. Справка об обучении ребенка необходима для получения налоговых вычетов и контроля за соблюдением законодательства о налогах

Кроме того, родители должны помнить о том, что учебный год в разных образовательных учреждениях может заканчиваться в разное время, поэтому важно своевременно запрашивать справку и следить за сроками окончания обучения ребенка

Как пишется заявление на вычет на детей

Документ составляется в письменном виде на бумаге или компьютере. Машинописно набранный текст распечатывается. Заявление должно содержать стандартный набор реквизитов, текст формулируется в свободном виде.

Заявление достаточно подать единожды, ежегодно повторять его подачу не требуется. Документ адресуется организации-работодателю, который выступает в роли налогового агента. Если меняется налоговый агент, то заявление пишется заново. Такое возможно при устройстве в другую компанию или при проведении реорганизации и смены наименования у текущего работодателя.

Бланк заявления должен содержать:

- Реквизиты налогового агента и его представителя (название компании, должность руководителя или иного лица, его ФИО в дательном склонении);

- Реквизиты заявителя (должность и ФИО в родительном склонении, пишутся после предлога «от»);

- Название бумаги и ее заголовок;

- Текст;

- Список прилагаемых документов (в отношении каждого документа приводятся реквизиты в виде наименования, даты, номера);

- Дата подачи заявительной бумаги;

- Подпись автора (личная, поставленная рукой претендента на вычет).

Основное внимание следует уделить тексту заявления, в который работнику нужно включить такую информацию:

- Просьба от первого лица (от лица работника) предоставить вычет на ребенка (на детей, если их несколько);

- Ссылка на пункт НК РФ, свидетельствующий о присутствии права на льготу (ссылаться нужно на пп.4п.1ст.218);

- Год, за который работодатель обязан предоставить вычет;

- Список всех детей, на которых требуется предоставление вычета. Для каждого ребенка пишется ФИО полностью, год рождения, величина положенного вычета. Можно дополнительно прописать реквизиты свидетельства, выданного ЗАГСом (о рождении). Если требуется двойной вычет, то следует указать основание для этого. Если ребенку 18 и более лет, то поясняется, по какой причине присутствует право на льготу, то есть указывается статус учащегося и место обучения.

Пример заявления:

(нажать для увеличения)

Документы для оформления налогового вычета на детей

Согласно установленному законом порядку можно оформить необходимые бумаги для получения налогового вычета на детей на работе, без подачи декларации и посещения ФНС.

Ниже приведен полный список всех требующихся документов:

| Взаимосвязь между получателем вычета и детьми | Необходимые документы |

| родной родитель | оригинал свидетельства о рождении детей; копии страниц № 16-17 из паспорта. |

| приемный родитель | родительское удостоверение; договор о приеме в семью на воспитание. |

| супруг(-а) родного или приемного родителя | регистрационное свидетельство о заключении брака; копия страницы паспорта, содержащая сведения о вступлении в брак. |

| усыновитель | свидетельство о прохождении процедуры усыновления; справка из органов опеки. |

| опекун либо попечитель | устанавливающие права справки из органов опеки |

| для несовершеннолетних детей | ксерокопия паспорта на страницах № 16-17; свидетельства о рождении детей. |

| для материального обеспечения детей, для родителей разведенных, лишенных прав, зарегистрированных по разным с детьми адресам | заявка от второго родителя на принятие участия в обеспечении детей; документы, подтверждающие перевод алиментов; для проживающих совместно требуется подтверждение в виде справки из ЖКХ. |

| для обеспечения детей до 24 лет, являющихся студентами вузов | справка об обучении |

| на обеспечение ребенка-инвалида | медицинское заключение об инвалидности в виде справки |

| одинокий родитель, претендующий на налоговый вычет в двойном размере | свидетельство о рождении детей, в котором в одной из граф «родитель» стоит прочерк; свидетельство с записью об отце со слов матери и подтверждающая ситуацию и одинокий статус справка; свидетельство о смерти одного из родителей либо о признании его без вести пропавшим; копия пустой страницы паспорта для отметок о браке; для опекунов – документ о назначении опекунства для единственного лица. |

| для получения удвоенной компенсации в пользу одного из супругов-родителей | заявление от одного родителя об отказе от компенсации в пользу второго; бланк 2-НДФЛ с места работы родителя-отказника. |

Также родитель-налогоплательщик, получающий компенсацию и содержащий своих детей, по месту работы должен предоставить не только документы, подтверждающие право на налоговый вычет, но и заявление. Как правило, такое заявление подается один раз, но если меняются какие-либо обстоятельства, связанные с получением вычета, родитель должен будет написать его заново.

Принять документы должен бухгалтер, он же произведет и расчет вычета. Бывают случаи, когда налогоплательщик обращается с заявлением о предоставлении вычета на детей в середине или даже в конце года. В этом случае вы получите налоговый вычет на детей с НДФЛ за весь отработанный период в текущем году и не потеряете в деньгах.

Ежегодно действие вычета будет продлеваться автоматически, а значит, повторно заявление о предоставлении компенсации писать не надо. Однако если в семье появится еще один ребенок либо произойдет изменение жизненных обстоятельств (смена работы, новый брак, усыновление), заявление нужно будет написать еще раз.

Шаблон заявления на предоставление налогового вычета на детей можно скачать Образец заявления_стандартный налоговый вычет.

В случае смены работы в текущем году вам необходимо предоставить в бухгалтерию с предыдущего места работы справку 2-НДФЛ

Это необходимо для того, чтобы бухгалтер, приняв во внимание ваши предыдущие доходы, высчитал, переступили вы уже лимит в 350 тыс. руб

или еще нет. При его превышении теряется право на вычет.