Зачем нужна справка 2-НДФЛ

Она нужна работодателям для отчета перед налоговыми органами о финансовом статусе сотрудников, взыскании с них обязательных платежей.

Кроме того, 2-НДФЛ может потребоваться отдельным гражданам. Поводами для ее составления могут быть:

Какие сведения содержатся в справке 2-НДФЛ

Здесь имеются следующие сведения:

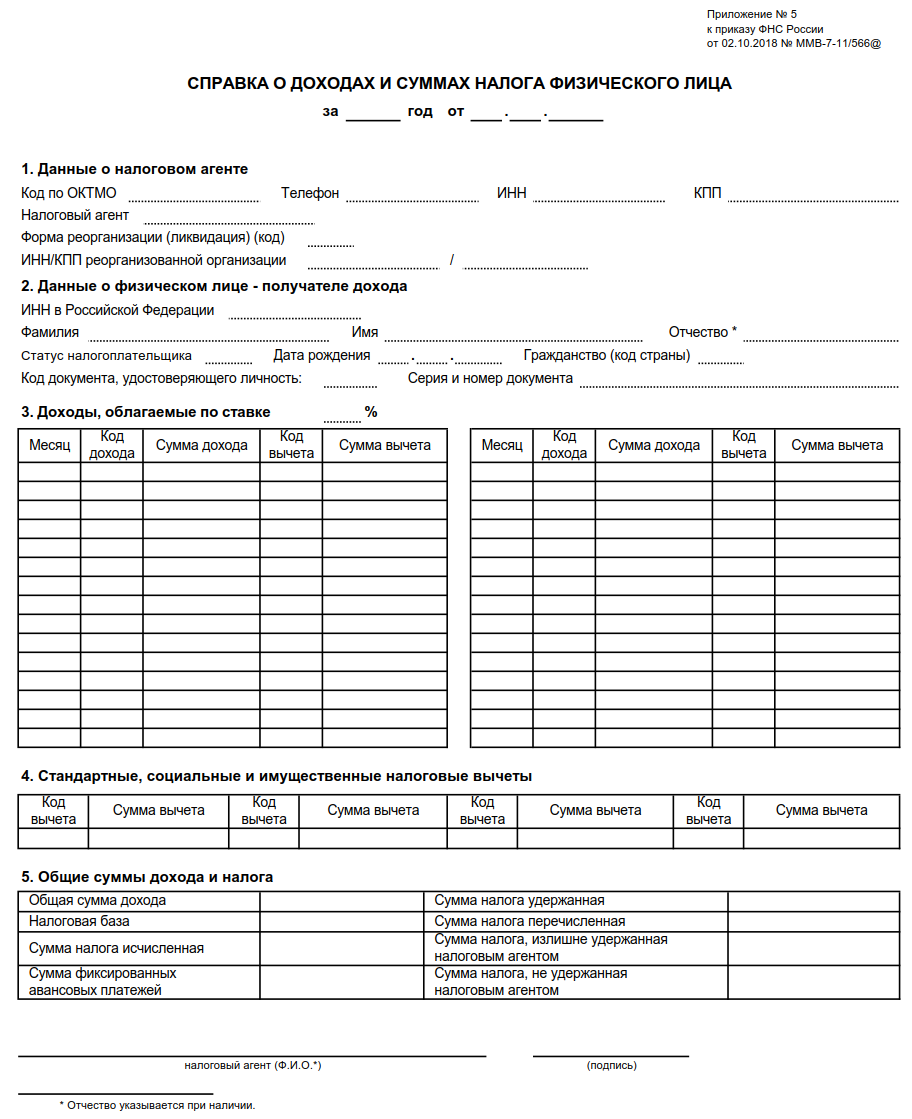

Образец формы справки 2-НДФЛ, которую работодатели должны выдавать сотрудникам:

Налоговые вычеты подразделяются на стандартные, социальные, имущественные и инвестиционные.

Стандартные – это снижение налоговых отчислений для налогоплательщиков, имеющих определенные льготы, а также вычеты на детей.

Право на снижение налога имеют, например, следующие категории налогоплательщиков1:

Вычеты на детей предусмотрены для родителей (опекунов), выплачивающих налоги по ставке 13%. Право на снижение отчислений предоставляется до того момента, пока суммарный доход за все предыдущие месяцы с начала года не достигнет 350 тыс. руб. Как только он превысит этот показатель, льгота отменяется.

Право на стандартные вычеты имеют также налогоплательщики, имеющие ребенка-инвалида моложе 18 лет или учащегося (студента, аспиранта моложе 24), который является инвалидом I, II группы.

Социальные вычеты. Они предусмотрены для граждан, оплачивающих самостоятельно лечение или учебу, а также для тех работников, которые заключают договоры о пенсионном страховании.

Имущественные вычеты. Снижение налогов связано в данном случае с продажей или приобретением имущества (домов, садовых участков, квартир), выплатой процентов по кредиту.

Инвестиционные вычеты предусмотрены для людей, получающих доходы от продажи ценных бумаг, имеющих инвестиционный счет в банке.

На бланке 2-НДФЛ указываются реквизиты документов, подтверждающих права человека на соответствующие льготы и налоговые вычеты.

Имеется графа, в которой указывается вид доходов, получаемых данным физическим лицом. Каждому из видов соответствует определенный код, который вносится в данный документ.

Профессиональные вычеты предусмотрены для лиц, занимающихся предпринимательской деятельностью или частной практикой.

Вычеты, связанные с переносом убытков на будущие периоды. Имеются в виду убытки от операций с ценными бумагами и производными финансовыми инструментами.

Что делать, если работодатель отказывается выдать справку

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

Придется написать заявление в письменной форме и направить его в адрес работодателя. Предпочтительно отправлять такое заявление ценным письмом — тогда на руках останется опись вложения с отметкой почтового оператора. Если в течение установленного срока (три дня с момента получения заявления работодателем) справка так и не будет предоставлена, можно обращаться напрямую в трудовую инспекцию с жалобой на бездействие должностных лиц предприятия.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Где можно взять (получить) справку 2-НДФЛ

Это абсолютно юридически значимый документ. Однако появляется он там только по окончании года, когда сведения на вас подаст работодатель. Так что среди года иного пути получить документ, кроме как попросить его на работе, нет.

Где заказать и сделать справку 2-НДФЛ работающему

При этом если в документе допущена ошибка, необходимо оперативно внести исправления и представить корректирующие справки. Изменения вносятся как в справку работника, по запросу которого она оформлялась, так и в справку, направляемую в налоговый орган. Если ошибка будет выявлена налоговым органом до представления исправлений, то с 2023 года работодателя могут оштрафовать за недостоверность подаваемых сведений по новой ст. 126.1 НК РФ.

- Единоразовая выплата. Например, рождение ребенка, подготовка к школе, потеря имущества.

- Ежемесячные выплаты. Регулярное начисление каждый месяц на протяжении одного календарного года, затем статус малоимущей семьи необходимо подтверждать.

Основной причиной для отказа в оформлении малообеспеченного статуса через многофункциональный центр является – неправильное заполнение заявления. Затем указана ложная информация о доходах: занижение размера общего дохода или внесение в справку не всех членов семьи, проживающих на одной жилплощади.

Список документов для оформления соцвыплат

- ежемесячное пособие на ребенка;

- пособия в виде разовых начислений беременным, кормящим и опекунам малолетних детей;

- повышенная стипендия для учащихся;

- выдача проездных билетов на бесплатный проезд в городском транспорте детям до 7 лет;

- льготная оплата медикаментов и детского питания;

- субсидии на оплату ЖКХ (если размер коммунального платежа превышает на 22% ежемесячный доход семьи);

- послабление налоговых взносов для ИП (не нужно платить за регистрацию и закрытие предприятия);

- льготные места для детей до 20 лет на поступление в учебные заведения;

- внеочередная запись в детсад (ежемесячные льготы на оплату садика 20% — на первенца, 50% — для второго, 70% — для третьего ребенка);

- бесплатная помощь государственных юристов.

ПолезнаяУже знал

Общая информация о справке 2 НДФЛ

Обычно справка 2 НДФЛ заполняется работодателем и выдается сотруднику в конце года. Она содержит информацию о заработке, пенсионных взносах, начисленных и уплаченных налогах за отчетный период.

Справка 2 НДФЛ используется гражданами при подаче декларации по налогу на доходы физических лиц или при получении налоговых вычетов.

Для получения справки 2 НДФЛ необходимо обратиться в организацию, где вы работали в отчетном году. Обычно работодатели выдают данную справку до 1 апреля следующего года после отчетного периода.

При получении справки 2 НДФЛ следует внимательно проверить все данные. Если обнаружены какие-либо ошибки или несоответствия, необходимо обратиться в организацию, где работаете или работали, чтобы внести необходимые исправления.

Справка 2 НДФЛ является важным документом для учета и подтверждения доходов физического лица перед налоговыми органами. Поэтому ее сохранение и правильное заполнение являются важными процедурами для каждого гражданина.

Порядок заполнения 2-НДФЛ за 2022 год

Приказом ФНС России №ЕД-7-11/753@ ввели два варианта справки о доходах:

- как приложение №1 к отчёту 6-НДФЛ. Сдаётся в ИФНС по итогам года в составе 6-НДФЛ. Отдельно не используется;

- как отдельная форма КНД 170518. В Приказе ФНС идёт Приложением №4. Именно её нужно выдавать работникам.

По сравнению с 2-НДФЛ, форма КНД 170518 изменилась незначительно: убрали номер и признак справки, а также данные по уведомлениям на вычеты которые получены от ИФНС.

Отдельного порядка заполнения справки по форме КНД 170518 нет, поэтому можно ориентироваться на раздел V Приказа ФНС России от 15.10.2020 №ЕД-7-11/753@. Там прописан порядок заполнения справки как приложения к отчёту 6-НДФЛ.

Как и раньше, форма состоит из 5 разделов:

- данные о налоговом агенте (работодателе) — код ОКТМО, телефон, ИНН, КПП, наименование. Там же информация по реорганизованному юрлицу (форма реорганизации ИНН, КПП);

-

данные о физическом лице — получателе дохода. Ставится его ИНН, ФИО, дата рождения, гражданство (код страны), код статуса налогоплательщика, код документа, удостоверяющего личность, его номер и серия.Код РФ в поле «гражданство» — 643.Код статуса налогоплательщика может быть от 1 до 6, где 1 — это налоговый резидент РФ, а оставшиеся коды указывают на нерезидентов РФ в зависимости от их ситуации.Код документа, удостоверяющего личность: если это паспорт гражданина РФ, ставится код 21.

Расшифровки кодов есть в приложении №2 к Приказу №ММВ-7-11/566@;

- табличная часть — доходы, облагаемые по ставке (указывается размер ставки, она может быть 13%, 15%, 30% или 35%, в зависимости от вида дохода и его налогообложения).Указывается числовое значение месяца (1 — январь, 3 — март, и т.д.), код дохода, сумма дохода, код вычета, сумма вычета. Если в одном месяце были доходы с разными кодами, их нужно показывать отдельно.Коды доходов и вычетов содержатся соответственно в Приложениях №1 и №2 к Приказу ФНС России от 10.09.2015 №ММВ-7-11/387@;

- стандартные, социальные и имущественные налоговые вычеты. В разрезе кодов вычетов собираются все суммы за указанный период. Например, стандартный вычет за первого ребёнка (код 126) в размере 16800 рублей за 2020 год (1400 рублей х 12 месяцев);

-

таблица с общими суммами начисленного дохода, налоговой базы, исчисленной, удержанной и перечисленной суммы НДФЛ. Отдельно указывается сумма фиксированного авансового платежа (для иностранных сотрудников, работающих по патенту), сумма налога излишне удержанная налоговым агентом, и начисленная, но не удержанная сумма НДФЛ;

далее ставится полное ФИО руководителя налогового агента, его подпись и печать (если она есть).

Если в отчётном периоде работник получал доходы, облагаемые по нескольким ставкам (например, заработную плату по ставке 13% и экономию на процентах займа по ставке 35%), то на него нужно заполнить две отдельные справки о доходах.

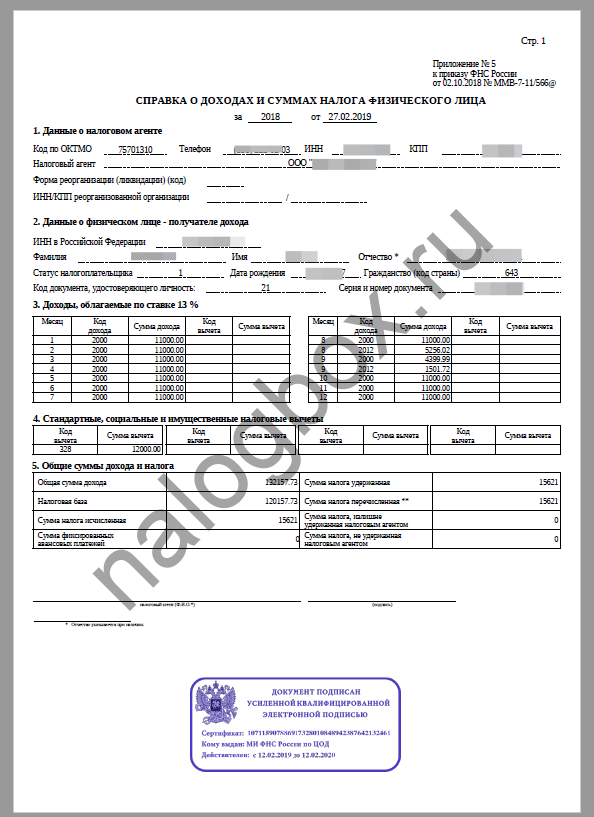

Образец заполнения справки 2-НДФЛ на работника

Ведущий специалист отдела продаж ООО «Премьер» Осипов В.В. запросил справку о доходах за 7 месяцев 2021 года для предоставления в банк в целях получения кредита. У него есть один ребёнок, на которого он получает стандартный вычет (код 126). В июне 2021 года он уходил в отпуск (код дохода 2012).

Образец справки 2-НДФЛ на работника

Подготовить справку 2-НДФЛ онлайн

Попробовать бесплатно

Где получить справку 2-НДФЛ

Справка 2-НДФЛ – это один из документов отчета о доходах и удержаниях, начисленных налогах физических лиц. Документ действует на основании Приказа ФНС России от 02.10.2018 N ММВ-7-11/566@.

Ежегодно работодатели подают справку в налоговые органы по итогам года до 1 апреля (ст. 216, п. 2 ст. 230 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

О чем справка 2-НДФЛ

Справка информирует об официальной занятости гражданина.

В справке указываются:

- год, за который представлена информация о доходах;

- сведения о работодателе (наименование, ИНН, КПП, телефон);

- сведения о физическом лице (фамилия, имя, отчество, ИНН, паспортные данные);

- суммы дохода по каждому месяцу;

- вычеты (социальные, стандартные, имущественные);

- размер удержанного и перечисленного налога.

Данные справки соотносятся со страховыми взносами в фонды пенсионного, медицинского и социального страхования. Это:

- размер будущей пенсии;

- возможность бесплатно пользоваться медицинскими услугами;

- оплачиваемый больничный;

- пособия по беременности и родам;

- многое другое.

Важно!

Работая без официального оформления, гражданин лишен социального обеспечения и не формирует свою будущую пенсию.

Получить справку о доходах 2НДФЛ можно:

- на предприятии, где трудится гражданин;

- через личный кабинет налогоплательщика;

- через сервис Госуслуги.

Как получить справку через работодателя

Для того, чтобы получить справку 2-НДФЛ у своего работодателя, необходимо придти в бухгалтерию организации и написать заявление.

Образец заявления:

Справку выдают за прошедшие отработанные годы или за количество месяцев отработанных в текущем году. В заявлении указать за какой период необходима справка.

Оригинал 2-НДФЛ подписывает руководитель и заверяет печатью организации.

Справку, как и все документы по трудовым отношениям работника с предприятием, выдают в течение 3-х дней.

Чаще, ее получает сам заявивший. Но, при необходимости, на основании доверенности, может получить и доверенное лицо.

Если сотрудник увольняется, то справку выдают в последний день работы (ст. 84.1 ТК РФ).

Как получить справку 2-НДФЛ в личном кабинете налогоплательщика

Удобный способ — воспользоваться личным кабинетом (ЛК) налогоплательщика и получить справку о доходах 2-НДФЛ.

Чтобы создать личный кабинет, надо в любой налоговой инспекции получить код активации.

Важно!

Код действует только в течение того месяца, когда гражданин обратился в ИФНС.

Пример 1

Налогоплательщик запросил код активации в налоговой 18 июня. Активировать необходимо до 30 июня. В противном случае придется повторить поход в инспекцию.

Работники ИФНС дают инструкцию и алгоритм действий в личном кабинете.

В дальнейшем вход в ЛК будет осуществляться через логин (ИНН гражданина) и созданный пароль, который надо запомнить.

Чтобы получить справку 2-НДФЛ через личный кабинет необходимо:

1. Авторизоваться в личном кабинете, для этого вводятся логин и пароль.

2. В открывшемся окне нажать кнопку «Мои налоги».

3. Далее перейти в раздел «Сведения о доходах».

4. На странице «История справок» выбрать период и справку. Сейчас здесь они хранятся с 2015 года по 2018 год. Можно выбрать справку с отметкой налогового органа (с подписью).

5. После, на компьютер выгружается архив с документом. В нем находится справка 2-НДФЛ.

Как получить справку 2-НДФЛ в сервисе Госуслуги

Получить справку 2-НДФЛ можно и через сервис Госуслуги, но необходимо быть зарегистрированным на портале.

1.Если регистрация есть, то входить в личный кабинет, используя свой логин и пароль.

2. Повторно откроется первое окно, но в нем уже будет указана фамилия пользователя вместо фразы «Личный кабинет». В поиске указать «СПРАВКА 2-НДФЛ».

3. Следующее окно – «Результат поиска». Выбрать «Сведения из налоговой декларации».

4. Нажимаете «Получить услугу».

5. Затем окно с персональными данными налогоплательщика. Здесь необходимо указать за какой период требуется справка и подать заявление.

6. Появляется подтверждение, что заявление принято и отправляется в налоговую инспекцию.

7. Справка 2-НДФЛ поступает на электронный адрес заказчика, тот имейл, который указан у вас на портале, в течение нескольких минут.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Возможные трудности

Чтобы избежать возможных проблем, получив справку, обязательно проверьте такие строки:

- Признак. Это обязательное поле, позволяющее определить тип справки. Цифра 1 должна быть поставлена в том случае, если справка отображает информацию о доходе и взимаемом с него налоге. Цифра 2 ставится, если доход получен, но доход не был удержан. Если справка оформляется для работника, получившего зарплату с отчислением налога, то независимо от целей получения ставится цифра 1.

- Код страны. Обязательная графа, где указывается гражданство. Порядок налогообложения для резидентов и нерезидентов РФ отличается. Для россиян в графе код указывается «643».

- Код региона. Тут указывается регион, в бюджет которого отчисляется налог. Он соответствует регистрации физлица. Код региона можно узнать по двум первым цифрам ИНН.

- Код налогового вычета. Может отличаться, к примеру при наличии у лица несовершеннолетних детей.

- Раздел 5. В нем отображается доход и его размер, полученный физлицом за отчетный период. Налоговая база указывается в качестве разницы между прибылью и вычетами.

Если в справке была допущена ошибка, к примеру предоставлена налоговая декларация, в налоговую должна быть подана корректировка 2-НДФЛ. Ее форма аналогична стандартной декларации, отличается только поле «номер корректировки». При подаче справки в первый раз ставится номер «00», если корректировка подается впервые – «01» и так далее.

ВАЖНО!

Лучше заметить наличие недостоверной информации до того, как это сделают налоговики. В этом случае можно избежать штрафа.

Справка 2-НДФЛ – важный документ, который необходим во всех случаях, когда требуется подтверждение дохода гражданина. При ее отсутствии многие услуги могут быть недоступны. Получить этот документ достаточно просто. Это можно сделать через работодателя или сайт ФНС в режиме онлайн.

Где взять справку о доходах, если не работаешь совсем недавно

Человек может не работать и не стоять на бирже труда и в такой элементарной ситуации, как смена работы и нахождение в поиске нового места для трудоустройства. Если человек может позволить себе некоторое время посидеть дома, отдохнуть и подобрать хорошую работу — то почему нет.

Справку о доходах, причем по форме 2-НДФЛ, в таких случаях можно получить и по старому месту работу. Конечно же, при условии, что там было оформлено официальное трудоустройство.

Единственное, о чем нужно помнить — о том периоде, который интересует банк или какое-либо государственное учреждение, которое просит у вас справку. Понятно, что ваши доходы, которые вы получили на работе,с которой уволились два-три года назад, уже никого не интересуют. А вот если с момента увольнения прошло совсем немного времени, вероятно, что такая справка вам подойдет.

Где взять справку 2 НДФЛ онлайн?

Для исключения необходимости посещения налоговых органов, документ можно получить в через систему интернет в персональном кабинете налогоплательщика. Сервис относится к Федеральной налоговой службе, и все предоставленные данные достоверны и готовы к использованию. Получение справки через интернет значительно сэкономит время как ваше, так и нанимателя.

В случае, если вам необходимо получить справку, а предыдущий работодатель не осуществляет деятельность, проверьте наличие данных по соответствующему налоговому периоду через личный кабинет пользователя – там хранятся данные вне зависимости от статуса работодателя.

При отсутствии данной возможности, либо отсутствии сведений за необходимый период, письменно уведомите бухгалтерию о невозможности получения справки по причине закрытия организации. Тогда новый наниматель обратится в налоговые и пенсионные органы за истребованием сведений о доходах физического лица, задолженности по налогу и иной информации.

Если вы не работаете в настоящий момент, за получением справки данной формы обратитесь в бухгалтерию к последнему нанимателю. Согласно действующему законодательству, если вы работали на предыдущем месте официально, вам по письменному требованию должны выдать справку.

Если вы не работали, то есть не получали официальный доход, то и налог на доход по вам не выплачивался. В данном случае составить справку не представляется возможным.

Граждане пробуют прибегнуть к помощи специальных организаций, где покупают справку. Имейте в виду незаконный характер данного действия, а также вашу ответственность за подачу таких документов в органы. Меры ответственности за выдачу и использование такого документа установлены Уголовным Кодексом, вплоть до ограничения свободы.

Для чего может понадобиться форма 2 НДФЛ

Справка такого рода обычно предоставляется при следующих моментах:

- на новом месте работы;

- при оформлении налоговых вычетов;

- при расчете пенсии;

- для участия в каких-либо судебных тяжбах;

- при процедуре усыновления ребенка;

- при расчете суммы выплаты алиментов или других выплат;

- перед тем, как оформить визу (не всегда);

- для составления декларации 3-НДФЛ, которая заполняется на основе 2-НДФЛ;

- чтобы предоставить справку в налоговую инспекцию;

- при взятии крупной суммы в кредит, чтобы приобрести, например, машину или квартиру. Это помогает банку определить, сможет ли заемщик впоследствии выплатить взятую сумму.

![]()

Множество нюансов для конкретных случаев при взятии формы 2 НДФЛ

Важно! Если ИП хочет взять кредит как физ. лицо, форму 2 НДФЛ может заменить выписка из Книги доходов и расходов

Человек не обязан рассказывать о том, зачем ему понадобилась справка. Она должна быть выдана в течение 3 рабочих дней после написания заявления на ее получение. Если налоговый агент не сможет предоставить по каким-либо причинам эту справку, на него будет наложено административное наказание.

Форма 2 НДФЛ не нужна, если:

- за последний отчетный период физическое лицо не получало доходов;

- при вступлении в должность на первое место работы;

- если физическое лицо не претендует на какие-либо вычеты;

- устройство на работу произошло с первого рабочего дня года;

- у физического лица нет права на уменьшение налоговой базы. В этом случае бухгалтерия даже не станет просить предоставить справку.

Кто выдает справку 2 НДФЛ

На законодательном уровне установлено, что справку 2 НДФЛ должен выдавать налоговый агент. Налоговым агентом выступает работодатель, ведь именно выплачивает доход, рассчитывает сумму налогов из зарплаты и уплачивает эту суммы в бюджет. Таким образом следует обращаться в отдел кадров, бухгалтерию или непосредственно к ИП.

Справка выдается по требованию сотрудника. Из-за того, что справка весьма востребована, нет ограничений в количестве справок, которые могут быть выданы за какой-либо отрезок времени. А значит заявление работодателя, что такая справка недавно выдавалась, не может стать основанием для отказа в выдаче такой справки. Более того, справка не теряет свою действительность с истечением времени, ведь она отражает то, что было в прошлом (выплаченная зарплата, уплаченный в бюджет налог). Однако, стоит не упустить тот момент, когда она потеряет свою актуальность. Ведь финансовые учреждения интересуются наиболее “свежими” данными относительно доходов того или иного лица, решая заключать ли с ним договор.

Зачем нужна

Каждый человек из разряда трудоспособного населения страны хоть раз, да и сталкивался с необходимостью получения этого документа. И задавался вопросом, где взять справку 2 НДФЛ? Чаще всего она нужна для предоставления в кредитные организации, банки, чтобы подтвердить тот факт, что данный гражданин способен в будущем в полной мере расплатиться по взятым на себя обязательствам. Более того, от предоставления заемщиком 2-НДФЛ может значительно зависеть процентная ставка по кредиту. Потребуется ее получение и для:

- оформления налогового вычета;

- иногда – при получении визы;

- для устройства на новую работу и еще в некоторых случаях.

Подделка сведений лица, представляемые о доходах

Изменение сведений справки о доходах может потребоваться лицу для получения выгоды. Фальсификации подвергаются данные:

- Сведения о лице или предприятии, представленные в фиктивном виде.

- Статус налогоплательщика.

- Величина полученного дохода.

- Подпись главного бухгалтера и печать предприятия.

Намеренная фальсификация данных с целью получения материальной выгоды предусматривает наказание по УПК в отношении служебного подлога и подделки бланков, печатей. Действие статьи 292 УПК о служебном подлоге распространяется на заказчиков, лиц, непосредственно составляющих справки или руководящих процессом. При доказательстве умысла максимальное наказание по статьям достигает 4 лет лишения свободы. В менее строгом варианте лицо привлекается к штрафу, исправительным работам.

Где взять справку 2 НДФЛ

Получить этот документ можно у налогового агента. Им может быть работодатель или учебное заведение, в котором учится студент. В более нестандартных случаях может понадобиться напрямую обращаться в налоговую службу, центр занятости либо вообще получить справку будет невозможно.

![]()

Справки выдаются бухгалтерией организации

У работодателя

Однако существует ряд вычетов, которые уменьшают сумму отчислений из дохода. Это актуально для некоторых групп граждан, которым предоставляются государственные льготы.

Важно! Вычеты могут применяться до тех пор, пока сумма годового дохода не превысит 350 тыс. р

Как только доход перейдет эту отметку, льготы действовать не будут.

Чтобы новый наниматель мог понять, какие вычеты проводились на прошлом месте работы, бухгалтеру организации необходима справка 2 НДФЛ за последний отчетный период.

При поступлении на первую работу

Так как человек до этого нигде официально не работал, значит, и налоговых вычетов не было произведено. Поэтому справка 2 НДФЛ в этом случае не может существовать.

При увольнении

Новому нанимателю эта справка нужна для получения стандартных налоговых вычетов, где учитываются все доходы физического лица за последний год, включая доходы с предыдущего места работы.

В большинстве случаев работодатель автоматически выдает эту форму вместе с другими документами при увольнении сотрудника. Если он этого не сделал, можно самостоятельно написать заявление на ее получение.

Обратите внимание! Выданная при увольнении справка действительна в течение месяца с момента ее выдачи. Если за это время человек не успел отдать ее бухгалтеру новой компании, придется оформлять ее заново

Если по каким-то причинам справка не была выдана сразу и понадобилась налогоплательщику через некоторое время, он может запросить ее в бухгалтерии или у руководителя той компании, либо прийти лично и попросить ее выдать. Часто достаточно обычной просьбы на словах или в электронном письме, чтобы ее получить. Однако должно пройти не более 4 лет после увольнения, иначе данные в справке будут неактуальны.

Если организация была ликвидирована

Так как обращаться за справкой не к кому, придется писать заявление в налоговую службу. Сведения о выплаченных работодателем налогах хранятся в ФНС за последний год деятельности компании. Если у бывшего сотрудника имеются реквизиты и ИНН ликвидированного предприятия, процесс поиска в базе данных ФНС значительно упростится.

![]()

При ликвидации предприятия нужно обратиться в налоговую службу

Если не было официального трудоустройства

Законно справку 2 НДФЛ при неофициальном трудоустройстве получить невозможно. Доказательством доходов может стать банковская справка о вкладе с суммой более 12 прожиточных минимумов. Причем относительно новый вклад могут не принять.

Обратите внимание! Подобные случаи достаточно сложные, и, скорее всего, понадобится помощь юриста

Организация находится в другом городе

В крупных компаниях с филиалами в нескольких городах практикуется выдача документов только в головном офисе. Например, сотрудник живет и работает (или работал) в Нижнем Новгороде, а головной офис организации – в Москве.

Компания поменяла название или произошла реорганизация после увольнения

В таком случае справка должна быть выдана с текущими актуальными данными компании. Плюс к форме 2 НДФЛ может быть выдана официальная справка о переименовании компании, а также документы, свидетельствующие о реорганизации и правопреемстве, если это имело место в каждом конкретном случае.