Как зарегистрироваться через личный кабинет на сайте ФНС

Для регистрации в качестве самозанятого через Госуслуги с использованием личного кабинета налогоплательщика необходимо:

- Перейдите на страницу авторизации пользователя на сайте налоговой.

- Выберите вкладку «Через портал госуслуг».

- Нажмите кнопку «Зарегистрироваться», а затем кнопку «Далее».

- Дайте согласие на обработку персональных данных и подтвердите, что ознакомились с условиями использования приложения.

![]()

- Согласитесь, что после авторизации через портал «Госуслуги» вы будете автоматически зарегистрированы.

- Введите логин и пароль для Госуслуг.

- Самостоятельная регистрация будет выполнена автоматически.

Это означает, что те налогоплательщики, которые впервые входят в личный кабинет через ЕИАС, после подтверждения своих данных и принятия условий регистрации будут сразу же зарегистрированы в качестве самозанятых. То есть, если вы войдете в систему, вы станете профессиональным плательщиком подоходного налога.

Если вы зарегистрировались в качестве плательщика НДС по ошибке, отказаться от подписки так же просто, как зарегистрироваться. Просто нажмите кнопку «Удалить».

Как рассчитать сумму налога к уплате

Сумма налоговых платежей для самозанятых рассчитывается ФНС и автоматически отражается в приложении «Мой налог».

- Информация о сумме, необходимой для оплаты, появляется до 12 числа следующего месяца. Самозанятому не нужно предпринимать никаких действий по ликвидации. Ваша задача – своевременно сформировать чеки, а после расчета налога ИФНС оплатить его.

- После получения уведомления необходимо произвести уплату налога. Крайний срок уплаты налога на самозанятость в 2021 году — до 25 числа.

- Если налоговый платеж меньше 100 рублей, платить его не нужно. Эта сумма будет перенесена на следующий месяц.

- В приложении можно настроить автоматическую оплату, что облегчит задачу фрилансерам и устранит задержки с оплатой.

Налог рассчитывается по формуле: НБ*НС, где

- НБ — налоговая база (сумма всех сформированных за месяц чеков);

- НС — налоговая ставка (4% или 6% в зависимости от статуса покупателя, клиента).

Кто производил платеж, организация или физическое лицо, налоговый орган узнает по данным покупателя/заказчика (в частности, по ИНН), который вводится самозанятым при формировании чека. Налог, уплачиваемый за профессиональную деятельность, не полностью поступает в государственный бюджет. Первая часть — 63% — поступает в бюджет РФ, а вторая (37%) — в ФОМС. Таким образом, самозанятые имеют право на общественное здравоохранение. Однако они не имеют права оплачивать больничный, т.к средства на это выделяет совсем другой фонд — ФСС. Там нет самозанятых кавычек.

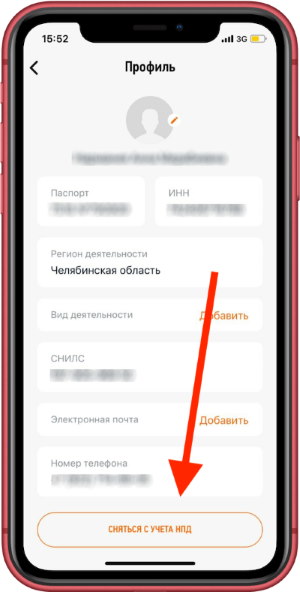

Пошаговая инструкция по прекращению

Вы можете отказаться от подписки через несколько минут, для этого выполните следующие действия:

- Откройте приложение «Мои налоги». Вход требует авторизации.

- Выберите «Другое».

- Выберите подпункт «Профиль».

-

Нажмите кнопку «Удалить из записи NAP».

-

Выберите причину отмены. Алгоритм предложит пользователю выбрать одну из трех причин, по которым налогоплательщик решил отказаться от подписки. Среди них нужно выбрать наиболее подходящий, например, «Прекращение деятельности…». Также есть отдельная причина для тех граждан, которые поступили на госслужбу. Также одной из причин может быть неудобство в работе с приложением. Выбор той или иной причины никак не влияет на возможность отзыва, а также не создает никаких дополнительных обязательств для заявителя.

- Подача уведомления в ФНС. После ввода всех данных будет автоматически сформировано уведомление, которое будет отправлено в налоговую инспекцию после подтверждения действия пользователя.

Индивидуальные предприниматели, которые намерены продолжить свою деятельность в рамках иного налогового режима, дополнительно представляют в налоговую инспекцию соответствующее уведомление в письменной или электронной форме с указанием избранного режима.

В некоторых случаях самозанятый человек может лишиться своего статуса помимо своей воли. Это может произойти, если лицо более не соответствует требованиям, установленным законодательством для возможности использования рассматриваемого налогового режима.

В частности, если доход самозанятого превышает 2,4 млн рублей в год или он нанимал наемных работников, то ФНС самостоятельно лишит его статуса плательщика НАП.

Как не попасть на ОСНО при потере права на НПД

Если предприниматель снимается с НПД и не выбирает другой режим — он попадает на ОСНО. Это означает сложный учёт и, как правило, большие налоги. Поэтому стоит подумать об альтернативах.

Предприниматели имеют право в течение 20 дней после снятия с учёта по НПД подать заявление на упрощёнку — и применять спецрежим задним числом, с даты снятия. Например, ИП снялся 1 июня 2021 года, а 10 июня направил уведомление на УСН. Все доходы с 1 июня облагаются по упрощёнке — и никакой общей системы.

Бывшие плательщики НПД для перехода на новый спецрежим подают специальные уведомления из Письма Минфина № СД-4-3/26392@:

— для УСН — уведомление по форме КНД 1150094;

— для ЕСХН — уведомление по форме КНД 1150093.

Уведомления подают в свою районную инспекцию. Занести можно лично или отправить по почте заказным письмом. ИП с электронной подписью может подать уведомление через Личный кабинет в разделе «Моя система налогообложения». Через приложение «Мой налог» это уже сделать нельзя. Переход на новый спецрежим отобразится в Личном кабинете.

Если от даты снятия пройдёт больше 20 дней — применять УСН можно будет только со следующего года. Если предпринимателю не подходит патент, придётся платить налоги и отчитываться по ОСНО до конца года.

При переходе на патент закон не даёт 20 дней на раздумья. Предприниматель должен заранее подать заявление — по общему правилу, за 10 дней до начала применения патента.

Но как быть, если утрата права на НПД была внезапной — например, предприниматель обнаружил, что 15 дней назад превысил годовой лимит 2,4 млн? Задним числом применять патент не получится. Есть два варианта:

Зачем оформлять самозанятость

Статус самозанятого в России был введён в 2019 году в рамках эксперимента, который будет действовать 10 лет. Он позволяет физическим лицам осуществлять предпринимательскую деятельность без регистрации юридического лица: самозанятый может официально работать на себя и платить налоги, не регистрируя свою компанию.

У статуса самозанятого есть ряд преимуществ. В первую очередь это возможность работать легально и оказывать услуги за деньги, не нарушая законы. Это значит, что человек в статусе самозанятого всегда может подтвердить свои доходы при возникновении спорных ситуаций или, например, если понадобится оформить кредит или ипотеку.

Процесс регистрации физического лица в качестве самозанятого прост. Не требуется ни оформлять юридическое лицо, ни платить пошлины. Самозанятые используют упрощённые формы налогообложения и сниженные налоговые ставки — 4% на доход от физических лиц и 6% — от юридических. Учёт средств ведётся автоматически в приложении и не требует заполнения деклараций. Также в приложении можно формировать чеки — не нужно покупать и регистрировать кассовую технику.

Самозанятость можно совмещать с основной трудовой деятельностью, не прерывая стажа. При расчёте налога зарплата учитываться не будет.

Самозанятые имеют возможность вступить в систему обязательного медицинского страхования, чтобы получать выплаты в случае временной нетрудоспособности, и имеют право на социальную пенсию. Помимо прочего, самозанятые могут принимать государственные заказы и участвовать в госзакупках. Это открывает совершенно новые возможности для развития своего дела.

Ответственность и проверки

К сожалению, есть примеры, что недобросовестные предприниматели используют «самозанятость» для реализации своих мошеннических схем. В 2021 г. государство будет строго контролировать таких бизнесменов, предусмотрен ряд жестких мер, чтобы выявлять злоумышленников.

Уже сейчас ИП используют хитроумные комбинации, например, «заменяя» постоянных сотрудников самозанятыми, чтобы не платить за них налоги и взносы. Министр финансов Антон Силуанов заявил, что налоговая уже держит на контроле подозрительные предприятия. Пока в отношении них никаких проверок не проводилось, но они могут начаться в любой момент.

Можно ли одновременно быть и наемным работником и самозанятым?

Да, можно. Плюс ко всему можно еще открыть ИП, одно другому не мешает.

Доход, который самозанятый получает по своему основному месту работы, он декларирует по своему месту работы. Закон подразумевает именно деятельность, за которую он получает дополнительный доход, который не зарегистрирован документально. Например, в повседневной жизни он официально продает фрукты и овощи, и его начальство удерживает налоги. А по выходным этот человек создает сайты. Вот эту работу он может оформить как «самозанятость». И тогда с налоговой инспекцией не будет никаких проблем.

Нужен ли самозанятым кассовый аппарат?

Кассовая техника самозанятым не нужна. Все операции совершаются с мобильного устройства через приложение «Мой налог»: регистрация, уплата налога, представление электронных чеков. Вся информация попадает в ФНС автоматически.

Самозанятый просто привяжет карту своего банка-партнера в приложении телефона, и налог спишется автоматически.

Организации и ИП, работающие на УСН или ЕСХН, при определении налоговой базы не учитывают расходы, связанные с оплатой услуг самозанятых при отсутствии чека. Это говорит об упрощенном порядке подтверждения расходов организации или ИП на приобретаемые у самозанятых товары, работы, услуги.

Расходы заказчиков

А что если самозанятый контрагент утратил право на применение НПД? Можно ли учесть расходы на основании выданного им чека?

Да, можно, разъясняет ФНС.

Утрата физлицом, в том числе ИП, права на применение НПД или аннулирование налоговым органом его постановки на учет в качестве налогоплательщика НПД не является основанием для непризнания в составе расходов затрат, осуществленных заказчиком, при условии наличия чека, подтверждающего оплату товаров (работ, услуг) и соответствующего требованиям.

Это конечно хорошо, что расходы можно принять. Но беда в том, что эти расходы существенно вырастут из-за потери исполнителем права на НПД.

Если самозанятый утратил право на применение НПД, с этой даты юрлицо или ИП, выступающие заказчиками, обязаны удерживать НДФЛ и платить страховые взносы на сумму вознаграждения такому исполнителю.

После принудительного снятия с учета по НПД можно сразу перейти на УСН. Уведомление надо подать в течение 20 дней с даты потери права на НПД.

Для уведомления налогового органа о переходе на УСН рекомендуется применять форму 26.2-1 (КНД 1150001).

ИП, переходящий на УСН с даты снятия с учета в качестве налогоплательщика НПД, в уведомлении указывает код признака налогоплательщика «3» — индивидуальные предприниматели, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на УСН.

Об этом сообщается в письме ФНС № СД-4-3/25577@ от 26.12.2018.

Доступна ли самозанятость иностранным гражданам

Экспериментальный налоговый режим могут применять граждане других стран, например, государств, входящих в ЕАЭС (см ст. 5 п. 3 ФЗ № 422). Самостоятельная занятость привлекательна для иностранцев с разных точек зрения:

- на территории нашего государства можно легально оказывать услуги, производить товары, выполнять работы;

- осуществлять деятельность без регистрации индивидуального предпринимателя;

- не сдавать отчетность и разбираться в российском налоговом законодательстве;

- не перечислять взносы во внебюджетные фонды (иностранцам часто не нужна ни пенсия, ни соцзащита).

Процедура регистрации иностранца в качестве индивидуального предпринимателя немного сложнее. Он нуждается:

- Получить временный вид на жительство или подать заявление на получение вида на жительство.

- Получить ИНН на территории проживания иностранного гражданина. Граждане России регистрируются только по паспорту, но иностранец должен дополнительно указать ИНН.

- Зарегистрируйтесь в личном кабинете «Мой налог». Приложение недоступно для использования иностранцами, так как не распознает паспортные данные.

Если иностранному гражданину непонятен функционал сайта с личным кабинетом Моя Налоговая, вы можете обратиться в один из российских банков, где вам помогут зарегистрироваться.

Снятие по собственной инициативе

Для начала рассмотрим, как перестать быть самозанятым в 2021 году по личной инициативе. Этот вопрос подробно рассмотрен в ФЗ №422, часть 2, статья 4. При этом выделяется три основных способа.

Через «Мой налог».

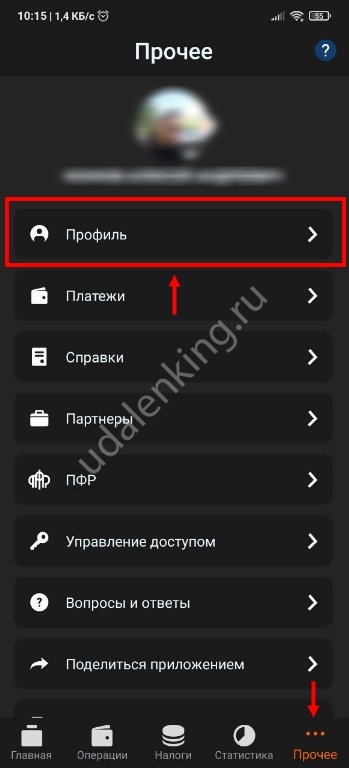

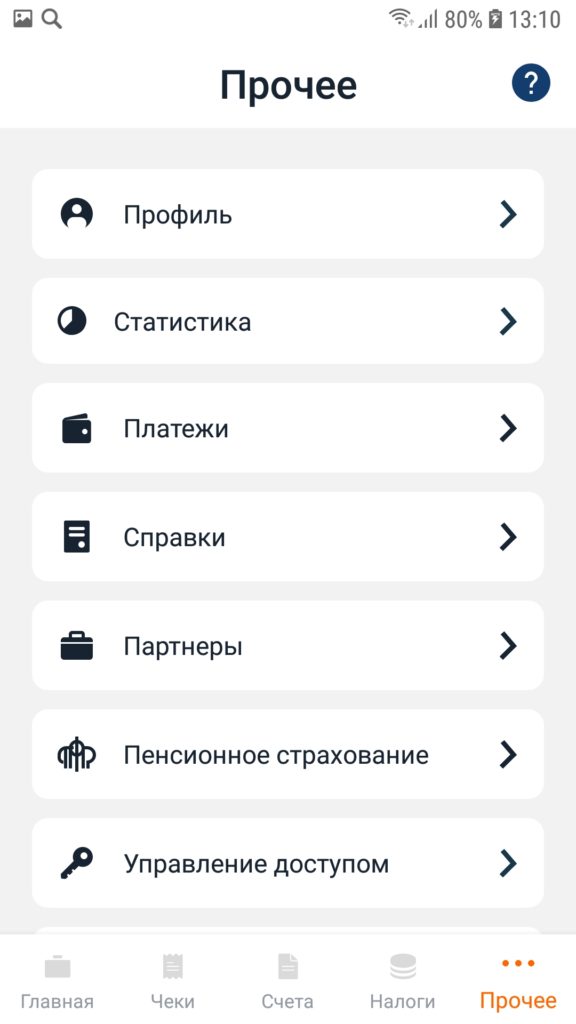

Наиболее простой способ — перестать быть самозанятым через специальное приложение. Алгоритм действий такой:

- Войдите в приложение «Мой налог». Если человек ранее находился на спецрежиме, оно должно быть установлено.

- Авторизуйтесь и перейдите в «Прочее» — «Профиль».

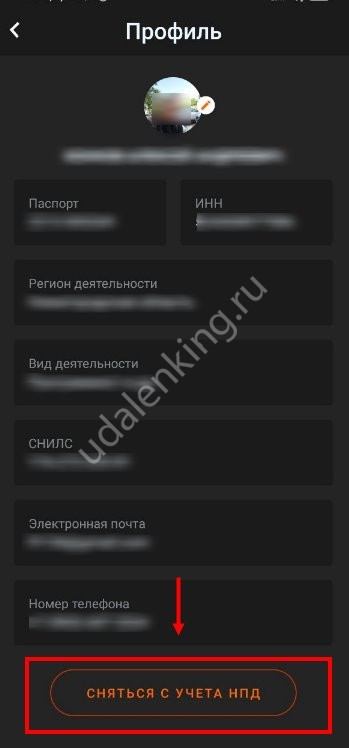

и жмите на ссылку «Сняться с учета».

- Выберите причину.

- Отправьте заявку в ФНС.

Перед тем как перестать быть самозанятым в 2021 году, определитесь, что будете указывать в этой графе. Здесь возможно несколько вариантов:

- остановка профессиональной деятельности, с прибыли которой брался налог;

- проблемы в работе с программой;

- получение работы на госслужбе.

Заявитель снимается с учета в течение 10 минут. Информация от ФНС поступает в программу не позже следующего дня с момента отправки информации. При желании можно восстановить спецрежим в любой момент — достаточно снова подать заявление через программу.

Через Сбербанк Онлайн

При желании можно воспользоваться вторым способом и разобраться, как перестать быть самозанятым через Сбербанк Онлайн. Такой способ часто используют граждане, которые подключали услугу через сервис банковского учреждения. Здесь принцип такой же простой, как и при подключении услуги.

Алгоритм такой:

Войдите в мобильное приложение «Сбербанк Онлайн» и перейдите .

Перейдите в сервис «Свое дело».

Жмите на кнопку «Отключить сервис».

Решение по заявке пользователя принимается в течение часа.

Лично в налоговой

По желанию можно перестать быть самозанятым путем личного обращения в налоговую с заявлением. При этом днем снятия будет считаться дата подачи заявки. Форму и образец документа можно найти в налоговой службе.

Как самозанятому перестать им быть

Для того, чтобы отказаться от статуса самозанятого, не потребуется идти в налоговую или подавать каких-то специальных бумаг. Всё можно сделать дистанционно за несколько минут.

Алгоритм прекращения самозанятости прост донельзя:

- авторизуйтесь в приложении для самозанятых «Мой налог»;

- выберите внизу вкладку с тремя точками – «Прочее»;

- перейдите в «Мой профиль»;

- пролистайте вниз до кнопки «Сняться с учета НПД».

Приложение попросит указать причину:

- больше не занимаюсь такой деятельностью;

- мне сложно работать с этим приложением;

- я стал госслужащим.

Напомним, что госслужащим запрещено быть самозанятыми практически во всех видах деятельности, кроме сдачи жилой недвижимости в аренду. Так что пополнения рядов госслужащих может стать веской причиной отказаться от самозанятости.

Однако окончательно выдыхать ещё рано, сначала надо дождаться подтверждения снятия самозанятого с учёта. Оно приходит на телефон в виде смс-уведомления в течение 1-2 рабочих дней. Если есть сомнения в том, снял ли налоговый орган вас с учёта, лучше посмотреть свой статус через форму проверки самозанятых на сайте ФНС.

Подробнее о том, как проверить самозанятого, мы писали тут.

![]()

Уведомление, молю, поскорее приходи, меня освободи!

Как учитывается налоговый вычет

После регистрации при исчислении налога применяется ставка 3% и 5% для доходов физических и юридических лиц соответственно. Это снижение стало возможным за счет налогового вычета в размере 10 000 рублей, который стал своеобразным налоговым бонусом для самозанятых в 2021 году. Он полагается каждому зарегистрированному плательщику ЕНВД. Пониженная ставка применяется до исчерпания налогового вычета. И закончится, когда общий доход за все время составит 1 миллион рублей при работе с физическими лицами и 500 тысяч рублей при работе с организациями. Налоговый вычет для самозанятых – это сумма в размере 10 000 рублей, которая заранее выделяется государством и используется для уменьшения налога. Налоговый вычет не применяется сразу и полностью из месяца в месяц, рассчитывается сумма в размере 1% или 2% от дохода, которая будет включена в вычет. Остальные 3% и 4% (4%-1% и 6%-2%) оплачиваются самозанятыми. Налоговый вычет предоставляется только один раз, и после исчерпания не продлевается. Остальную часть налогового вычета рассчитывает сама ФНС; плательщику NAP этого делать не нужно. Самозанятому не нужно писать заявление, заполнять бланки для получения вычета. При регистрации в приложении «Мой налог» он выдается автоматически плательщику NAP этого делать не нужно. Самозанятому не нужно писать заявление, заполнять бланки для получения вычета. При регистрации в приложении «Мой налог» он выдается автоматически плательщику NAP этого делать не нужно. Самозанятому не нужно писать заявление, заполнять бланки для получения вычета. При регистрации в приложении «Мой налог» он выдается автоматически.

Причины ликвидации самозанятости

Отписаться как самозанятые можно по собственной инициативе, либо по решению Казначейства. Лицо может самостоятельно отказаться от особого статуса, если деятельность более не осуществляется.

Например, вы продали квартиру, которую раньше сдавали, перестали печь торты или шить на заказ, потому что пошли работать в офис. В этом случае логичным было бы перестать быть автономным.

Выйти из режима самозанятости можно и по решению ФНС. Это происходит в следующих случаях:

- доход одного человека превысил 2,4 млн рублей в год;

- были наняты сотрудники;

- выяснилось, что гражданин занимался арендой нежилых помещений, торговлей подакцизными товарами, перепродажей товаров производственного назначения;

- налогоплательщик устроился на официальную работу с тем же видом деятельности;

- лицо сменило гражданство.

Что такое «налог на профессиональный доход»

НАП — это совершенно новый режим для российских налоговых реалий. Введен в 2019 году. Регулируется ФЗ №422. Чтобы начать им пользоваться, необходимо зарегистрироваться в мобильном приложении «Мой налог» или открыть личный кабинет в веб-версии сервиса. Налоговый режим NAP позволяет физическим лицам легализовать осуществляемую ими предпринимательскую деятельность. При этом гражданам не нужно регистрировать ИП, защищая себя от штрафных санкций ФНС за незаконную предпринимательскую деятельность. Для индивидуальных предпринимателей особый налоговый режим привлекателен тем, что позволяет платить налог всего в размере 4% или 6% и освобождает от уплаты страховых взносов. В этом случае отключение IP не требуется.

Всем ли подойдет налоговый режим?

Физические лица, хозяйствующие субъекты, работающие за свой счет, имеют право перейти на налог на профессиональную деятельность. Они сами должны производить товары, оказывать услуги, выполнять работы, а не привлекать для этого других людей

Важно, чтобы ваш общий годовой доход не превышал 2,4 млн рублей, иначе применить режим NAP будет невозможно

Когда можно снова стать самозанятым?

Вернуть статус можно сразу — например, в день получения уведомления о снятии с учёта. Но в повторной регистрации могут отказать, если:

- не подходите по критериям для применения НПД. Например, работаете на государственной службе.

- остались долги по НПД за прошлые периоды. Заплатите налог и пройдите регистрацию.

Количество повторных регистраций не ограничено. Снова стать самозанятым можно любым способом — через приложение «Мой налог», Госуслуги или кредитную организацию.

Хорошая новость — если ранее потратили не весь бонус в 10 000 рублей, то ФНС восстановит остаток после повторной регистрации. Но снова 10 000 рублей не начислят — нет смысла сниматься с учёта и повторно регистрироваться, чтобы обновить льготу.

Мы рассмотрели, как перестать быть самозанятым — три распространённых метода. Процедура занимает до 2-3 минут, ехать в налоговую или вручную заполнять заявление не нужно. Не забудьте заплатить остаток налога, чтобы избежать конфликтов с налоговой инспекцией.

Планируете стать ИП на упрощёнке?

Воспользуйтесь сервисом «Моё дело», чтобы автоматизировать налоговый учёт. Система самостоятельно рассчитает бюджетные обязательства и заполнит годовую декларацию.Попробовать бесплатно

Как зарегистрироваться через приложение

КонсультантПлюс предлагает множество готовых решений, в том числе, как легализовать свою деятельность самозанятым гражданам. Если у вас еще нет доступа к системе, подпишитесь на бесплатную пробную онлайн-версию. Вы также можете получить текущий прайс-лист K+.

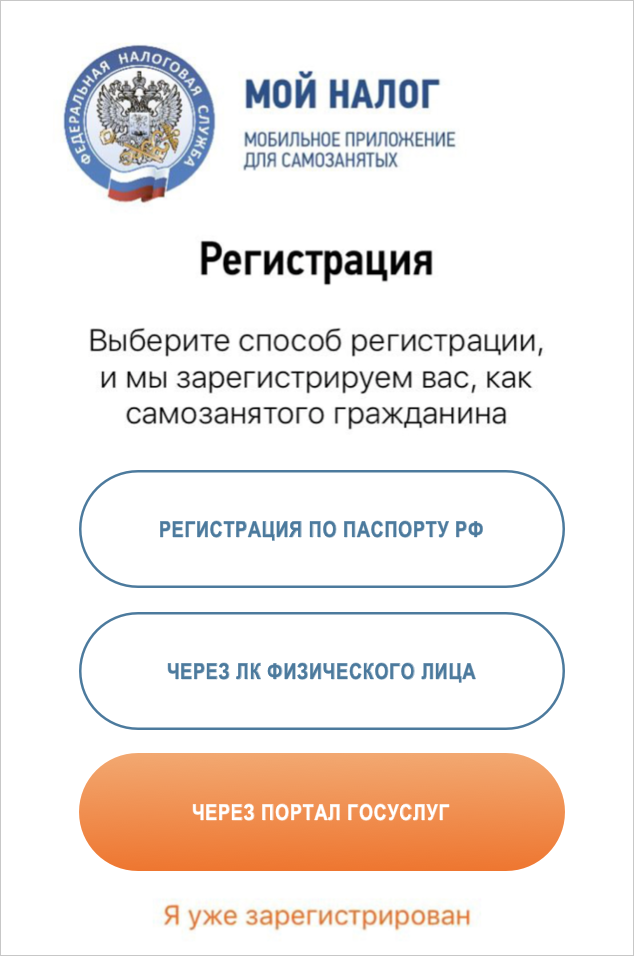

Чтобы стать самозанятым через Госуслуги с помощью приложения, необходимо:

- Загрузите приложение «Мой налог» на свой смартфон для iOS или Android.

- Запустите приложение и в открывшемся окне выберите способ регистрации из предложенного списка: «Через Портал госуслуг».

- Введите логин и пароль для Госуслуг.

- Выберите регион, в котором будете работать.

- Подать заявление о регистрации в качестве налогоплательщика КРЭН. Вам не придется заполнять документы вручную: приложение автоматически сформирует заявление на основе данных, которые уже загружены в Госуслуги.

- Дождитесь подтверждения регистрации; оно должно поступить не позднее дня, следующего за днем подачи запроса.

Какие ограничения по доходам

Среди требований к физическим и юридическим лицам, желающим заниматься самозанятостью, есть еще одно: размер дохода. Они не могут заработать больше 2,4 млн рублей в год. Ограничений по месячным суммам нет. В один месяц доход может быть 0 рублей, а в другой 300 тысяч рублей. Учитывается только годовая сумма. При превышении лимита доходов в 2,4 млн рублей возможны 2 сценария:

- Если самозанятым является физическое лицо, доступ к приложению в режиме NAP отменяется. Только кнопка оплаты налога остается активной. С начала следующего года человек может перерегистрироваться в приложении.

- Если самозанятый является индивидуальным предпринимателем, он также снимается как плательщик НПД и по умолчанию переводится на налоговый режим ОСНО. Если ИП желает перейти на УСН, то в течение 20 дней он обязан заявить об этом в ФНС и подать форму 26.2-1. Последствия утраты статуса самозанятого таковы, что сумма, превышающая лимит в 2,4 млн рублей, облагается НДФЛ и НДС.

Превышение лимита и, как следствие, отказ от подписки влекут за собой последствия для покупателей и клиентов. Для них самозанятый работник становится рядовым гражданином, то есть обязан удерживать НДФЛ со своего дохода, декларировать его во внебюджетные фонды и перечислять взносы. Те «вкусности», которые дает сотрудничество с самозанятыми, исчезают. Если клиент работал у ИП на условиях самозанятости, ему придется изменить условия договора: скорректировать сумму сделки и добавить НДС. Это необходимо, если ИП превысил лимит доходов, а по умолчанию налоговая служба перевела его на режим ОСНО.

Источники

- https://SamoZanyat.ru/kak-perestat-byt-samozanyatym

- https://jump.finance/articles/nalogi-i-obyazatelnyye-platezhi-samozanyatykh/

- https://pfrp.ru/faq/perestat-byt-samozanyatym.html

- https://lawabc.ru/trudovye-otnosheniya/article/kak-perestat-byt-samozanyatym/

- https://assistentus.ru/vedenie-biznesa/kak-perestat-byt-samozanyatym/

- https://e-kontur.ru/enquiry/1321/npd

- https://www.BuhOnline.ru/pub/ip/2020/3/15528_samozanyatye-grazhdane-kak-i-gde-mozhno-stat-platelshhikom-npd

- https://nalog-nalog.ru/samozanyatye/kak-zaregistrirovat-samozanyatost-na-gosuslugah/

- https://www.rbc.ru/economics/30/05/2019/5cee79919a7947425c01ca35

Когда ФНС самостоятельно снимает с учета самозанятых

Налоговая служба может по своей инициативе удалить самозанятость, а точнее — снять с учета НПД. Причиной всегда будет нарушение положений ФЗ-422:

- Доходы от деятельности, не подпадающие под обложение НПД. Например, выяснилось, что гражданин сдает коммерческую нежилую недвижимость в аренду, а пытается отчитываться об этом, как о сдаче жилья.

- Привлечение наемных сотрудников (у ФНС есть способы выявлять недобросовестных работодателей).

- Получение от деятельности годового дохода в размере более 2,4 млн рублей.

- Работа в роли комиссионера или агента.

- Оказание курьерских услуг с собственной онлайн-кассой.

Незамеченным факт снятия с учета НПД не пройдет — гражданин получит уведомление в приложении или веб-сервисе «Мой налог».

Аннулирование статуса самозанятого

Налоговая служба вправе снять его с учета плательщика НПД, в случае если его деятельность нарушает правила применения НПД, и он самостоятельно не перешел на другой налоговый режим.

Информация об аннулировании статуса самозанятого может быть направлена одним из трех способов:

- при помощи SMS;

- через push-уведомление в приложении «Мой налог»;

- через уполномоченную кредитную организацию.

При этом у налогоплательщика сохранится ограниченный доступ к личному кабинету в приложении или на портале ФНС. К примеру, он сможет уплатить налог. После принудительного снятия с учета гражданин имеет право повторно оформить самозанятость, если у него нет недоимок по налогу и долгов по пеням и штрафам, и деятельность не нарушает правила применения НПД.

Нужно ли уведомлять банк, что самозанятость прекращена

Как правило, клиенты не обязаны уведомлять свой банк о прекращении индивидуальной предпринимательской деятельности. Обычно финансовые учреждения получают информацию непосредственно из налоговой службы благодаря тому, что вы разрешили им обмениваться информацией. Однако в случае с бывшим индивидуальным предпринимателем, который работал самостоятельно, уведомление банка может сэкономить вам нервы и деньги в дальнейшем. Поэтому все же логичнее в таких ситуациях уведомлять банк.

Таким образом, человек может в любой момент перестать быть самозанятым, просто нажав несколько кнопок в приложении My Tax. Иногда самозанятым даже не нужно ничего делать — налоговый инспектор автоматически снимает с учета самозанятого, который юридически утратил право быть таковым. Никаких деклараций или других документов в ФНС подавать не нужно. Однако налоги придется заплатить за предыдущий период, но только тем, кто получил доход.

Самозанятые.рф — это информационный портал для самозанятых. Актуальная и интересная информация, ответы на важные вопросы и решения нестандартных проблем самозанятых.

Как перестать быть самозанятым?

Механизм прекращения применения особого режима предусмотрен ст. 5 ФЗ № 422. Сначала разберемся с причинами утраты статуса самозанятого. Существуют две основные причины прекращения самозанятости:

- Отказ от применения специального налогового режима.

- Лицо перестало соответствовать требованиям, предусмотренным законом.

В первом случае самозанятый сам принимает решение о прекращении применения этого налогового режима. Во втором случае вопрос об утрате статуса решается налоговой службой, поскольку налогоплательщик перестал соответствовать требованиям, предъявляемым к самозанятым работникам.

Статус самозанятости также может быть отозван. Это происходит, если налоговые органы выявят, что на момент регистрации в качестве самозанятого лицо уже не соответствовало требованиям, установленным законодательством для самозанятых.

Вам также будет интересно:

Может ли учитель стать самозанятым?

— Отношения замещающей занятости: бывшие работники и самозанятые работники. Как избежать рисков

Отказ от применения налогового спецрежима

В любой момент самозанятый работник вправе принять решение о прекращении применения специального налогового режима, предусмотренного ФЗ № 422. Для этого он должен совершить ряд несложных манипуляций, а именно предоставить в налоговые органы с заявлением об отмене регистрации. Заявку нужно подавать через «Мой налог».

Пошаговая инструкция снятия с учета самозанятого будет выглядеть так:

- Войдите в мобильное приложение.

- Выбираем пункт «Другое», подпункт «Профиль», выбираем опцию «Удалить из записи NAP».

- Пожалуйста, укажите причину такого решения. Вот возможные варианты: прекращение деятельности, доходов, с которых выплачивался НПД; Мне не нравится, как работает приложение; трудоустройство в качестве государственного служащего.

- Подать заявление в отделение ФНС.

Скачивание происходит мгновенно. Не обязательно лично посещать налоговую инспекцию и писать какие-то декларации от руки. Этот способ прекращения статуса является универсальным для всех налогоплательщиков НАП без привязки к роду занятий: водителей-самоучек, состоящих на учете в Яндекс Такси, различных косметологов, фотографов, копирайтеров, кондитеров, занимающихся нестандартной продукцией, и других.

Официальной датой выхода в качестве самозанятого считается день подачи соответствующего заявления. Уведомление о прекращении статуса самозанятого будет отправлено заявителю в «Мою налоговую» не позднее дня, следующего за днем подачи заявления.

Если субъект зарегистрирован в качестве плательщика НПД через уполномоченную кредитную организацию, то эта организация также должна быть уведомлена налоговым органом о прекращении статуса самозанятого.

Несоответствие установленным требованиям

В частности, люди, которые:

- реализовывать подакцизные товары и товары, подлежащие обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации;

- перепродавать товары и имущественные права (кроме товаров, используемых ими для бытовых нужд);

- добывать и продавать полезные ископаемые;

- выступать в качестве работодателя лиц, принятых на работу по трудовому договору;

- осуществляют предпринимательскую деятельность в интересах других лиц по договорам комиссии, договорам комиссии или агентским договорам;

- поставлять товары с приемом (перечислением) платежей за эти товары в интересах других лиц;

- они применяют иные специальные налоговые режимы или занимаются предпринимательской деятельностью, а полученные в этом случае доходы облагаются НДФЛ;

- в текущем календарном году получен доход более 2,4 млн руб.

Если человек не соответствует вышеуказанным требованиям, в идеале ему следует обратиться в налоговую инспекцию с заявлением о прекращении самозанятости. В случае игнорирования данной обязанности лицо будет лишено статуса самозанятого по инициативе налоговой инспекции после проверки несоблюдения требований, установленных законодательством. Считается, что лицо утратило право на применение РИН со дня возникновения оснований, исключающих его применение в соответствии с Федеральным законом № 422.

Вам также будет интересно:

— Самозанятые: аренда нежилого помещения

Может ли фрилансер работать страховым агентом?

Если представители ФНС обнаружат, что лицо не соответствовало требованиям к самозанятым субъектам уже на этапе регистрации, то статус самозанятого подлежит аннулированию. В этой ситуации считается, что изначально право на применение РИН не возникало. Уведомление об аннулировании регистрации будет направлено физическому лицу через мобильное приложение «Мой налог».

Что будет, если самозанятый не оплатил налог?

Хотя в отношении самозанятых государство не будет проводить никаких проверок до 2028 года, тем не менее, они несут ответственность при просрочке уплаты налогов. Закон № 422-ФЗ от 27 ноября 2018 года определяет ставки налога на профессиональный доход (НПД). Ст. 10 закона указывает, что если самозанятый работает с физическими лицами, то он платит 4 % от полученного дохода. Если же контрагент плательщика НПД — ИП или юридическое лицо, то ставка налога повышается до 6 %. Выясним, что будет, если не оплатить налог самозанятого, и к каким последствиям это может привести.

Сроки уплаты налога

- Платить налог нужно 1 раз в месяц не позднее 25 числа. Например, отчисления в бюджет с выручки за весь май нужно уплатить до 25 июня.

- ФНС автоматически рассчитывает сумму налога ежемесячно до 12 числа. Иными словами, сумма налога с дохода за май будет рассчитана до 12 июня.

Если сумма начисленного налога за месяц меньше 100 руб., то она переносится к уплате на следующий месяц.

За май самозанятый выполнил только 1 заказ физическому лицу на 1 500 руб. Сумма налога составит:

1 500 руб. * 4 % = 60 руб.

Поскольку размер отчислений в бюджет не превышает 100 руб., уплатить налог надо будет не до 25 июня, а до 25 июля, где объединятся налоги и за май, и за июнь.

Налоговая просрочка

Что будет, если не заплатить налог самозанятого? ФНС начислит пени за каждый день просрочки. Поскольку НПД нужно перечислить в бюджет до 25 числа, пени начнут «капать» с 26 числа.

Размер пеней, если самозанятый не уплатил налог вовремя, указан в ч. 4 ст. 75 НК РФ. Он равен 1/300 ставки рефинансирования Банка России. С 27 мая 2022 года ставка рефинансирования равна 11 %.

Пример расчёта пеней:

Самозанятый забыл уплатить налог за апрель до 25 мая 2022 года и вспомнил об этом только 30 мая, когда и выплатил долг. За месяц ему начислили налог в размере 2 000 руб. Пени будут начисляться следующим образом:

- 25-26 мая действовала ставка рефинансирования в 14 %. В этот период ему будет начислено:

2 000 руб. * (1/300 * 14 %) * 2 дня = 1 руб. 84 коп.

- 27-29 мая действовала ставка рефинансирования в 11 %. За этот период просрочки самозанятому насчитали пени:

2 000 руб. * (1/300 * 11 %) * 3 дня = 2 руб. 16 коп.

- Итого общая сумма пени составит:

1 руб. 84 коп. + 2 руб. 16 коп. = 4 руб.

Поскольку плательщик НПД рассчитался с долгами 30 апреля, как правило, день оплаты задолженности в расчёт пеней не включается. Итого самозанятому придётся уплатить 2 004 руб. из-за просрочки.

Отметим, что это условный пример. На практике ФНС направляет самозанятому предупреждение в случае, если период просрочки составил более 10 дней. Уведомление о просрочке и начисленных пени придёт в приложении «Мой налог».

Что делать, если самозанятый не уплатил налог?

При просрочке уплаты налога важно как можно скорее погасить задолженность, чтобы не допустить начисления пеней в крупных размерах. Избежать просрочки можно 2 способами:

- Сделать напоминание в календаре 25 числа каждого месяца.

- Настроить автоплатёж, привязав банковскую карту к приложению «Мой налог».

Напоминание контрагентам

Если вы ИП или компания, важно ежемесячно требовать с самозанятых, с которыми вы сотрудничаете, справку о подтверждении их статуса. В противном случае контрагентам придётся самостоятельно удерживать и уплачивать НДФЛ как налоговым агентам (13 %)

Только при наличии действующего статуса самозанятые полностью сами несут налоговые обязательства.

Помимо этого, фирмам и ИП нужно организовать стабильный документооборот с поставщиками, исполнителями или подрядчиками из числа самозанятых. В этом им поможет сервис «Подписант» от СберКорус. С его помощью можно:

- полностью перевести документооборот в электронную форму, который будет иметь то же юридическое значение, что и документы, подписанные от руки;

- обмениваться информацией с контрагентами за 30 секунд;

- работать с самозанятыми в режиме одного окна, контролировать наличие или отсутствие подписанных договоров, актов.

Сервис «Подписант» также подходит для работы с контрагентами-физическими лицами, не имеющими статуса самозанятых, что будет удобно для оперативного подписания NDA, договоров подряда и оказания услуг.