Понятие налога и нюансы вступления его в силу

Работники ФНС планируют внедрение специального экспериментального проекта, направленного на то, чтобы все люди, работающие неофициально, смогли уплачивать налоги и работать законно.

Для этого с начала 2019 года вводится новый налог, называющийся профессиональным.

Первоначально внедряется сбор только для некоторых областей страны, но если он будет эффективным, то планируется взимание этого налога со всех россиян, подходящих под определенные требования.

Эксперимент будет проводиться в течение полугода, причем основным его назначением выступает взимание сборов с самозанятых граждан.

Что такое налог на профессиональный доход и зачем его ввели? Ответ в видео:

Что считается профессиональным доходом

Данный доход представлен всеми денежными поступлениями, получаемыми гражданами на основании продажи товаров, оказания услуг или выполнения работ, а также использования имущественных прав.

В качестве объекта налогообложения по такому режиму не выступают следующие денежные поступления:

- доходы, получаемые на основании трудового договора;

- средства от продажи квартир, автомобилей или иного имущества;

- передача прав на объекты недвижимости, но сюда не включается составление арендного договора;

- продажа ценных бумаг или иных аналогичных финансовых инструментов;

- передача объектов в доверительное управление;

- доходы, не облагаемые НДФЛ;

- средства, полученные от переуступки или уступки прав;

- доходы, переданные гражданину в натуральном виде.

Все остальные поступления денег могут применяться для расчета профессионального дохода.

Кем уплачивается

Воспользоваться таким экспериментальным режимом могут следующие лица:

- граждане, являющиеся самозанятыми;

- индивидуальные предприниматели.

Ставки по налогу на профессиональный доход. Фото: buhguru.com

Для участия в этом эксперименте требуется, чтобы деятельность осуществлялась в МО, Республике Татарстан или в Калужской области.

Допускается участие фрилансеров и людей, работающих через интернет, но физически они должны находиться в субъектах, которые указываются в законопроекте.

Не получится воспользоваться этой системой ИП, которые во время работы применяют другие налоговые режимы, а также не разрешается совмещать налог на профессиональный доход с другими системами налогообложения.

Для чего самозанятым новый налог

Современный рынок труда отличается высокой степенью мобильности, и зачастую для отдельных граждан наступает такой момент, когда они начинают использовать свои профессиональные навыки вне сферы найма. Многие при этом считают невыгодным открывать ИП даже без наемных работников. Существуют также социальные причины, по которым физические лица предпочитают сами обеспечивать себя работой, например, состояние здоровья, возможность работать из дома.

Оценив положение в указанной сфере, чиновники ввели новый налог, официально именуемый налогом на профессиональный доход. Правда, введен он пока в качестве эксперимента, согласно ФЗ №422 от 27/11/18 г. Если эксперимент признают удачным, налог станет общероссийским. Фактически он придет на замену НДФЛ в отношении самозанятых. Ставки 4 и 6% более низкие и вполне этому способствуют.

На заметку! Чиновники фискальных органов считают новый налог не налогом, а льготой, исходя из того что уплата НДФЛ – обязанность всех граждан РФ. Такое мнение высказал глава ФНС.

Яндекс.Касса для самозанятых

Первый сервис Яндекса для самозанятых – Яндекс.Касса. Раньше ею могли пользоваться только ИП и юрлица. Теперь самозанятые могут принимать платежи с карт (в пределах 50 тыс. руб. в месяц) и счетов Яндекс.Денег (без лимитов). Средства перечисляются на счёт, комиссию берут за успешные платежи – 3,5% с каждого. Счета можно выставлять из личного кабинета или подключить платёжный модуль в CMS.

Для регистрации кассы нужен кошелёк на Яндекс.Деньгах.

Он требуется только для подключения, платежи будут идти на счёт в банке. Отправьте заявку на подключение, предварительно зарегистрировавшись в налоговой.

Через Яндекс.Кассу можно резервировать деньги на карте, принимать предзаказы, а также при необходимости возвращать или отменять платежи.

Как зарегистрироваться в качестве плательщика НПД

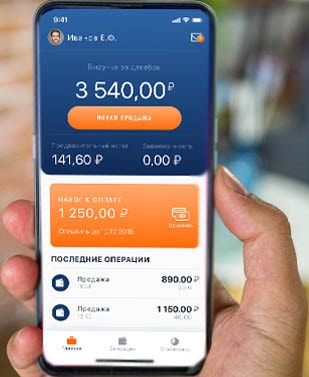

Для регистрации плательщиков налога на профессиональный доход ФНС разработала специальное приложение «Мой налог». Его можно бесплатно скачать через магазин приложений Google play или AppStore. Для регистрации таким способом надо отсканировать паспорт и загрузить свою фотографию.

Если у вас есть доступ к Порталу Госуслуг или к личному кабинету налогоплательщика-физлица, то можно пройти регистрацию на сайте ФНС.

На следующем шаге вам надо принять правила пользования приложением и согласиться на обработку персональных данных.

На последнем шаге надо нажать кнопку «Согласен», после чего вас автоматически поставят на учет, как плательщика налога на профдоход.

Еще один вариант регистрации – через банк, который осуществляет информационный обмен с ФНС. Сейчас в этот перечень входят Альфа-Банк, Сбербанк, АК Барс Банк, КИВИ Банк, Рокетбанк, Просто|Банк, Веста Банк. Просто зайдите на сайт такого кредитного учреждения или позвоните на горячую линию банка.

Предупреждение для индивидуальных предпринимателей: НПД нельзя применять одновременно с льготными налоговыми режимами (УСН, ЕНВД, ЕСХН, ПСН). Если вы работаете на таких системах налогообложения, то для перехода на самозанятость надо подать заявление о снятии с учета в этом качестве. Если этого не сделать в течение месяца, регистрация плательщика НПД будет аннулирована. Кроме того, ИП в этом случае теряет право на спецрежим и автоматически переходит на общую систему налогообложения.

Требования к самозанятым в 2023 году

Порядок регистрации и постановки на учет.

Чтобы начать пользоваться специальным налоговым режимом, необходимо пройти процедуру регистрации и получить по ней подтверждение. Если данное условие не будет выполнено, то применять данный налог и создавать платежные чеки не получится.

Пройти регистрацию можно несколькими способами:

1. Через приложение для мобильных телефонов «Мой налог», для чего:

- Скачать и установить приложение для соответствующей платформы (iOS, Android) или воспользоваться веб-версией на сайте lknpd.nalog.ru;

- Добавить скан паспорта;

- Добавить свою фотографию.

2. На сайте ФНС через кабинет налогоплательщика;

Читайте: Как узнать свой ИНН?

3. В банках-партнерах:

- Ак Барс;

- Альфа-Банк;

- Веста Банк;

- Просто Банк;

- Рокетбанк (Киви);

- Сбербанк.

4. Через портал Госуслуг.

Таким образом, посещать отделения ФНС совсем не обязательно. Вся процедура регистрации и постановки на учет доступна онлайн с минимальным количеством документов.

Платежи на кошелёк Яндекс.Денег

Второй сервис, доступный для самозанятых, – Яндекс.Деньги. Кошелёк можно использовать вместо счёта для приёма платежей. Физлица и компании смогут платить с банковских карт, из кошельков на Яндексе и с баланса мобильного телефона. Все платежи будут собраны в кошельке, а чеки и налоги по-прежнему в приложении налоговой службы.

Кроме того, принимать платежи на кошелёк можно в мобильных приложениях и Telegram, используя кнопки и формы. Достаточно встроить код на нужную платформу. Есть готовые формы, но можно создать свою.

Комиссии за перевод на кошелёк следующие:

- с карты – 0,5% с владельца кошелька;

- с другого кошелька – 2% с владельца кошелька получателя;

- с телефона – от 7,95% с владельца номера.

Чего ждать самозанятым гражданам в будущем

Первые итоги по Татарстану, Москве, Калужской и Московской областям поручено Минфином ФНС подвести уже к лету текущего года. Вместе со статистическими данными будут представлены и предложения по введению налога по всей территории РФ в 2020 году.

Уполномоченный при Президенте по защите предпринимательских прав Б. Титов отмечает, что новый налог — «для продвинутых», умеющих пользоваться специальными программами. Для иных категорий самозанятых лиц он предлагает ввести новый режим по типу патентного и распространить его, к примеру, на такие регионы, как Краснодарский край, где много услуг оказывается в сфере отдыха, туризма частными лицами.

Гражданин, согласно этому предложению, может ограничиться покупкой в МФЦ сертификата на ведение деятельности по многим видам (до 46). Применение гаджетов и взаимодействие с ФНС самозанятых сводится к здесь нулю. Б. Титов отметил, что это распространенная мировая практика.

Штрафовать самозанятых за нарушение ФЗ №422 в этом году не будут, и на проверки в этой сфере властями (главами Минфина и ФНС) обещан мораторий. Он не касается деятельности самозанятых, которая потенциально может угрожать жизни и здоровью других граждан.

Суть налога на профессиональный доход

Применять эту систему налогообложения могут только те граждане, которые оказывают какие-либо услуги от своего имени, не имея наемных работников, как и постоянного работодателя. Т.е. лица, работающие по трудовому договору, зарегистрироваться в качестве самозанятых, чтобы платить меньше налогов, не смогут.

Плательщиками нового налога могут стать лица, оказывающие транспортные услуги, занимающиеся ремонтом, выпечкой, созданием сайтов, сдачей недвижимости в аренду, парикмахеры и визажисты, и многие другие.

В 2019 году эта система налогообложения начала работать в четырех регионах: в Москве и Московской области, в Республике Татарстан и в Калужской области. По официальным данным за 2019 год плательщиками налога стало около 200 000 россиян.

С 2020 года эту систему налогообложения начали реализовать во всех регионах РФ.

Одно из главных преимуществ новой системы — низкая налоговая ставка:

- 4% за платежи полученные от физических лиц;

- 6% за платежи от юридических лиц.

Работая на этой системе налогообложения, вы сможете принимать оплату как от юридических, так и от физических лиц. ИФНС самостоятельно определит налоговую ставку для каждого платежа в зависимости от его плательщика.

При этом плательщики налога платят страховые взносы на медицинское и пенсионное страхование, размер которых значителен, на добровольной основе. Например, ИП на всех системах налогообложения обязаны заплатить страховые взносы за себя за 2022 год на общую сумму 43 211 рублей. А если их годовой доход превысит планку в 300 000 рублей, придется дополнительно заплатить 1% от суммы превышения 300 000 рублей.

Самозанятый может отказаться от уплаты страховых взносов. Но в таком случае, он сможет выйти на пенсию на пять лет позже, и пенсия будет не трудовой, а социальной.

Налог на профессиональный доход в 2022 году не требует сдачи отчетности и применения онлайн-кассы. К сожалению, применять эту систему налогообложения могут не все граждане: есть ограничения. Итак, обо всем по порядку.

В каких регионах проводится эксперимент с налогом для самозанятых

Налог на самозанятость может применяться лишь на территории нескольких регионов Российской Федерации, а именно: Республики Татарстан, Калужской и Московской областей, а также города Москвы.

При этом не запрещается параллельно вести деятельность в других субъектах.

Если регион регистрации не совпадает с указанными регионами, участвующими в эксперименте, самозанятый вправе указать фактическую область деятельности.

Например, если зарегистрирован в Воронежской области, в заявлении можно указать в качестве места предпринимательской деятельности город Москва, при условии фактического ведения свой деятельности в указанном регионе.

Как самозанятому сняться с учета плательщика профессионального налога?

Две причины, когда самозанятый перестает быть плательщиком налога на профессиональный налог:

- желание физического лица;

- не соответствие деятельности физического лица в качестве самозанятого требованиям ч.2 ст.4 Закона от 27.11.2018 № 422-ФЗ. Такая ситуация возможна при превышении порога установленного годового дохода, занятие деятельностью, недопустимой для этой системы налогообложения.

В первом случае физическое лицо должно заявить о своем нежелании продолжать деятельность в качестве самозанятого. Уведомление происходит через приложение «Мой налог». В течение рабочего дня после отправки физическим лицом такого уведомления налоговая снимет его с учета.

Второй случай не требует действий со стороны физического лица. ИФНС снимет налогоплательщика с учета по собственной инициативе и сообщит об этом налогоплательщику посредством приложения «Мой налог».

По своему желанию физическое лицо может неоднократно становиться самозанятым, главное чтобы отсутствовали задолженности по налогу, пеням и штрафам.

Преимущества налога для самозанятых.

Несомненно, государственные службы заинтересованы в выводе из теневого экономического сектора наибольшего количества населения. Если раньше фриланс никак не учитывался, то теперь есть возможность осуществлять подобную деятельность на законных основаниях. Для стимулирования людей к переходу на НПД им предоставляются лояльные условия, которые нельзя не отметить в качестве преимуществ по сравнению с другими системами налогообложения:

- От налогоплательщиков не требуется сдача деклараций или отчетов;

- Страховые взносы не обязательны к уплате;

- Не обязательно регистрироваться в качестве ИП;

- Можно оформить налоговый вычет;

- Не требуются программные комплексы для бухучета и расчета налогов;

- Низкие фиксированные налоговые ставки на весь срок эксперимента (10 лет);

- Простая и быстрая регистрация;

- Возможность совмещать основную работу по трудовому договору и подработку по НПД;

- Не требуется дополнительное оборудование, например, ККТ;

- Физлица и ИП не платят НДФЛ с доходов по НПД;

- Предприниматели не уплачивают фиксированные страховые взносы, а также НДС.

Стоит отметить, что большой объем налогового функционала отведен приложению «Мой налог». Где в автоматическом режиме проводятся операции по:

- Учету доходов;

- Формированию чеков;

- Расчету налогового вычета;

- Учету налоговых ставок;

- Начислению налоговой суммы;

- Ведению истории движения денежных средств.

Таким образом, гражданам предоставлены максимально легкие и удобные условия ведения деятельности и уплаты налога на профессиональный доход.

Изменения на 2020 год.

С 1 января 2020 года вступят в силу дополнения для 422 –ого закона. Общие правила и условия сохраняются прежними. Однако список экспериментальных субъектов увеличен до 23 регионов. В свою очередь, к вышеперечисленным добавились:

1. Области:

- Воронежская;

- Волгоградская;

- Ленинградская;

- Нижегородская;

- Новосибирская;

- Омская;

- Ростовская;

- Самарская;

- Сахалинская;

- Тюменская;

- Свердловская;

- Челябинская;

2. Края:

- Краснодарский;

- Пермский;

3. Города ФЗ:

Санкт-Петербург;

4. Автономные округа:

- Ненецкий;

- Ханты-Мансийский;

- Ямало-Ненецкий;

5. Республики:

Башкортостан;

По заверениям специалистов, в течение 2020 года в состав налогооблагаемых субъектов по НПД будут включаться и другие регионы. А вот, к концу года охват по территории России станет стопроцентным.

От каких налогов освобождены самозанятые

Физические лица (не ИП), применяющий налоговый спецрежим как самозанятые, будут освобождены от подоходного налога.

ИП, в свою очередь, освобождаются от налога на добавочную стоимость (НДС), за исключением товаров, ввезенных на территорию РФ, и от страховых взносов.

При этом до 31.12.2019, согласно пункту 70 статьи 217 от 5 августа 2000 года, налоговыми льготами и так могут пользоваться лица, осуществляющие следующие виды деятельности:

- предоставление услуг репетитора;

- уборка жилых территорий;

- занятие домашним хозяйством;

- присмотр за детьми, больными, а также

гражданами, которым исполнилось более 80 лет, и другим лицам, требующих уход по

медицинским показаниям.

Т.е. репетитору можно не становиться самозанятым.

Кто такие самозанятые и как пополнить ряды

Раньше частный предприниматель был обязан регистрировать свою деятельность (открывать ИП, ООО). Требовалось вести бухгалтерию и подавать декларации в налоговую.

Сейчас те, кто работает на себя (например, фрилансеры), могут получить статус самозанятых. Налог для этой категории меньше подоходного – 4% при получении денег от физлиц, 6% – при получении переводов от юрлиц и ИП. В 2019 году условия действовали для тех, кто работает в Москве, Московской области, Калужской области и Татарстане. С 2020 года налоговый режим могут использовать жители ещё 19 регионов.

Чтобы стать самозанятым и легально получать деньги от людей и компаний, нужно встать на учёт в ФНС.

Учтите, что перейти в этот статус можно:

- без наёмных работников;

- с годовым доходом до 2,4 млн руб.

Кто не может быть самозанятым: няни, репетиторы, уборщики, нотариусы, адвокаты, продавцы подакцизных товаров и т. д.

Онлайн-касса и специальный счёт для платежей не нужны. Достаточно использовать приложение ФНС «Мой налог» для выдачи чеков и уплаты налогов. Также можно получить налоговый вычет – 10 тыс. руб. Минус 1% для тех, кто работает с физлицами, 2% – с юрлицами.

А что с пенсией?

При переходе на налог на профессиональный доход физ.лицо либо ИП могут не платить налоговые сборы на заработок, происходит освобождение от подобного налогообложения.

В таком случае пенсионный стаж не будет расти.

Физ. лицо либо индивидуальный предприниматель могут добровольно оплачивать взносы в пенсионный фонд параллельно с налогом на профессиональный доход с целью увеличения стажа.

Отсутствует ограничение по минимальной сумме выплат.

При этом максимальную можно уточнить в ПФ своего региона, например, для Республики Татарстан она не может быть более 238 233 рублей 60 копеек за 2019 год.

Вносить оплату необходимо до 31 декабря каждого года.

Также самозанятые могут параллельно работать по трудовому договору.

В данном случае работодатель будет оплачивать за них взносы в пенсионный фонд как за своих сотрудников, а те, в свою очередь, могут выплачивать налог на профессиональный доход.

В таком ситуации трудовой стаж будет увеличиваться как положено.

Чтобы работодатель не смог в целях экономии своих расходов перевести сотрудника полностью на самозанятость вместо трудового договора, Федеральным законом установлено ограничение.

И очень важное!

Нельзя переводить работника на самозанятость, если прошло менее двух лет с момента расторжения трудового договора.

Как зарегистрироваться в качестве плательщика налога?

Для применения рассмотренной системы налогообложения необходимо пройти регистрацию. Это можно сделать одним из трех способов:

- Заявление на регистрацию;

- Паспортные данные;

- Фото.

2. Через личный кабинет налогоплательщика Nalog.ru. Тут необходимо заполнить простую форму.

3. Через банк. Для этого необходимо иметь усиленную цифровую подпись.

Если ФНС не обнаружит каких-либо ошибок или неточностей в предоставленных данных и документах, вы получите подтверждение о регистрации в качестве плательщика налога на профессиональный доход.

Индивидуальным предпринимателям, желающим перейти на этот режим с другой системы налогообложения дополнительно необходимо в течение месяца после регистрации подать уведомление о прекращении применения своей прежней системы налогообложения.

Порядок расчета и уплаты налога.

Как видно, установив «Мой налог» на свой телефон налогоплательщик сильно упрощает себе учет и сдачу налогов по НПД. Большинство действий производятся в автоматическом режиме. Самозанятому гражданину необходимо только при каждой продаже производить следующие действия в приложении:

- Формировать чек о произведенной оплате;

- Вносить плательщика, а также сумму дохода;

- Передавать чек покупателю на бумаге или в электронном виде.

Все остальное по налоговому учету система сделает сама.

Вместе с тем, налогоплательщику стоит учитывать, что уплата налога происходит ежемесячно и помнить:

- Что начисление налоговой суммы к уплате происходит до 12 числа последующего месяца;

- Налог платится в следующем за отчетным месяцем до 25 числа.

Кто не может перейти на специальный налоговый режим

Ограничителем для перехода на налог на профессиональный

доход выступает лишь несколько видов деятельности:

- Деятельность, доход от которой превышает 2,4 миллиона рублей в год.

- Реализация подакцизных товаров (алко и табачная продукция, лекарства, легковые автомобили, мотоциклы свыше 150 л.с., а также топливо и газ) и товаров с обязательной маркировкой (туалетная вода, шины, верхняя одежда, фотокамеры и т.д.).

- Перепродажа товаров и имущественных прав.

- Добыча и продажа каких-либо полезных ископаемых.

- Деятельность при наличии наемных сотрудников по трудовому договору.

- Работа в интересах 3-их лиц на основании агентских договоров или договоров поручения.

- Предпринимательская деятельность по предоставлению услуг доставки товаров в интересах 3-их лиц.

Кто платит налог на профессиональный доход?

К числу налогоплательщиков специального режима относятся физические лица, а также индивидуальные предприниматели, так называемые «самозанятые» граждане. Но только в том случае, если они соответствуют некоторым условия:

- Регион их пребывания, а также ведения деятельности входит в состав экспериментальной группы;

- Отсутствуют наемные сотрудники;

- Нет работодателя по данному виду деятельности;

- Вид деятельности попадает под налог на профессиональный доход;

- Осуществлен переход на специальный режим налогов;

- Сумма доходов не превышает 2,4 млн рублей в год;

- Не применяются другие спец налоговые режимы;

- Деятельность ведется самостоятельно;

- Продажа товаров собственного производства или своих услуг.

Читайте: Как восстановить ИНН пи утере?

К наиболее наглядным примерам самозанятости можно отнести лиц, занимающихся:

- Фотографией, а также видеосъемкой;

- Косметологией;

- Удаленным оказанием услуг;

- Транспортировкой грузов и пассажиров;

- Консультациями в области бухгалтерии и юриспруденции;

- Организацией праздничных мероприятий;

- Строительством и ремонтом;

- Изготовлением собственной продукции;

- Сдачей жилых помещений в аренду.

Налог по указанному режиму могут уплачивать лицу и по другим направлениям. Главное, чтобы их деятельность соответствовала требованиям ФЗ № 422 и НК РФ.

Правила работы самозанятых

Стать плательщиком НПД достаточно просто, но при этом нужно соответствовать определённым требованиям и понимать, за что штрафуют самозанятых. Оформить этот статус вправе каждый совершеннолетний гражданин. А от лиц 14 лет потребуется:

- разрешение родителей или законных представителей;

- вступление в брак;

- признание полной дееспособности по решению органа опеки или суда.

Самозанятыми признаются физлица или ИП при условии, если они:

- работают на себя без привлечения наёмного персонала;

- продают товары собственного производства;

- не превышают установленный годовой лимит по доходу в размере 2,4 миллионов рублей;

- регулярно платят налог на профессиональный доход с прибыли;

- не занимаются запрещёнными видами деятельности.

С заказчиками такие лица должны сотрудничать по следующей схеме:

- Заключить договор, в котором не должно прослеживаться признаков трудовых отношений.

- Полностью и качественно выполнить работу.

- Получить оплату в наличной или безналичной форме.

- Занести всю информацию о сделке в приложение «Мой налог».

- Выбить чек.

- Предоставить чек заказчику в бумажном или электронном виде.

- В конце месяца оплатить налог с общей суммы дохода.

За нарушение любых требований, а также за попытку скрыть или уменьшить размер прибыли, за отказ предоставить заказчику чек, за неуплату налогов самозанятым гражданам грозит штраф.

Сокрытие дохода

Нельзя допускать, чтобы и оплата за предоставленные услуги, и личные переводы были расценены ФНС как общая прибыль от работы в режиме самозанятости. Если свою банковскую карту привязать к приложению «Мой налог», то любые входящие переводы в автоматическом режиме будут являться доходом от профессиональной деятельности и попадать под налогообложение. И в этом случае нельзя ничего сделать, поскольку попытка уменьшить размер дохода будет расценена контролирующими органами как уход от налога. Есть несколько выходов из такой ситуации:

- Оформить отдельную карту для работы и привязать её к приложению.

- Не подключаться к приложению, прибыль фиксировать вручную, а частные переводы не учитывать.

Если самозанятый попытается скрыть часть прибыли от своей деятельности или ошибочно укажет в неправильную сумму, то санкции обязательно будут. Многие часто сомневаются в том, может ли налоговая проверить самозанятого. Это неизбежно, если налоговая служба узнает о нарушении из жалобы заказчика или решит провести контрольную закупку. Как только факт нарушения будет доказан, то, согласно статье кодекса о налогах, гражданина оштрафуют на:

- 20% от общего размера дохода в первый раз;

- 100% от общего размера дохода, если подобная ошибка повторится в течение полугода.

Кто может применять этот налоговый режим?

В качестве плательщиков налога на профессиональный доход могут зарегистрироваться:

- Физлица без статуса ИП, оказывающие услуги или продающие изделия, изготовленные самостоятельно без привлечения наемных работников.

- Индивидуальные предприниматели — как вновь зарегистрированные, так и применявшие ранее другие системы налогообложения.

- Налог на профессиональный доход вправе применять некоторые иностранные граждане, а именно граждане Беларуси, Армении, Казахстана и Киргизии. Причем условия применения этого налогового режима для этой категории иностранных граждан ничем не отличается от условий для граждан РФ.

Не смогут применять налог на профессиональный доход в 2022 году следующие физические лица:

- имеющие наемных работников;

- продающие подакцизные и маркированные товары;

- занимающиеся перепродажей товаров;

- занятые в сфере добычи и продажи полезных ископаемых;

- работающие по договорам поручения, комиссии и агенты.

Лица, занимающиеся любыми другими видами деятельности, быть плательщиками этого налога могут. Но при этом их годовой доход не должен превышать отметку в 2 400 000 рублей. При этом месячный размер дохода значения не имеет.

Если в течение года доход превысит отметку в 2 400 000 рублей, лицо утратит право применения этой системы налогообложения. Причем порядок перехода на другой налоговый режим для ИП и физических лиц отличается:

- Физическое лицо. Его доходы сверх лимита будут обложены НДФЛ по ставке 13%;

- Индивидуальный предприниматель. Ему придется перейти на другую систему налогообложения. В течение двадцати дней после завершения месяц, по итогам которого произошло превышение лимита, ИП будет автоматически переведен на общую систему налогообложения. Этот режим отличается максимальной административной и налоговой нагрузкой. Чтобы избежать необходимости платить большой объем налогов, сдавать массу отчетов и нанимать бухгалтера, отслеживайте количество своих доходов самостоятельно и своевременно перейдите на любой специальный режим в случае превышения лимита. Это может быть УСН или ПСН. Подать соответствующее заявление необходимо в течение двадцати дней после месяца, в котором вы превысили годовую планку.

Можно ли быть самозанятым без регистрации

Если незаконно оказывать услуги или продавать товары без регистрации самозанятости, это грозит штрафом, а в некоторых случаях даже уголовной ответственностью. Это связано с тем, что такая деятельность будет признана незаконной. За нарушение накажут в зависимости от ситуации и степени серьёзности проступка штрафом в размере 500-2000 рублей.

Но если доход от нелегальной деятельности превысит 2,25 миллиона рублей, за это полагается более серьезное взыскание:

- штраф до 300-500 тысяч рублей или в размере дохода за 3 месяца;

- обязательные трудовые работы до 480 часов;

- арест на 0,5-6 лет.

Нарушителю также не избежать налоговой ответственности:

- Не вовремя заплатили НДФЛ – штраф за это составит 20-40% от общего размера налога.

- Отсутствие 3-НДФЛ – штраф в размере 5% от НДФЛ за каждые месяц просрочки.

Кто не может применять новый налог

Доходы по этому виду налога за календарный год ограничены 2,4 млн руб. Если гражданин имеет больше, он не вправе применять новый режим. Ограничены в применении и некоторые категории налогоплательщиков:

- находящиеся на иных спецрежимах;

- посредники, кроме оказывающих услуги доставки товаров и принимающих платежи в интересах третьих лиц;

- занимающиеся добычей полезных ископаемых или их продажей;

- имеющие доход от перепродажи имущественных прав, товаров (кроме личного имущества, домашнего имущества);

- занимающиеся продажей товаров, подлежащих обязательной маркировке;

- реализующие подакцизный товар.

На заметку! Самозанятые граждане, получающие доходы от частных лиц за оказание услуг репетиторства, не применяют налог. То же касается нянь, домработниц (ст. 217 п.70 НК РФ).

Кроме того, этим льготным налогом не могут облагаться доходы по трудовым договорам от продажи авто или недвижимости, не подпадают аренда и найм нежилых помещений (только жилые), натуральная форма дохода и ряд других доходов, противоречащих положениям ФЗ №422.

Важное уточнение: доходы по договорам гражданско-правового характера с работниками менее двухлетнего срока либо заключенным в настоящее время также не могут быть причислены к сфере этого налога. Законодатель делает акцент на срок с очевидной целью оградить работников от перспективы быть уволенным по трудовому договору и принятым затем по договору ГПХ

Налог на профессиональный доход: виды деятельности.

В нормативно-правовых актах отсутствует конкретный перечень видов деятельности, к которым применяется налог на профессиональный доход. Тем не менее, существуют исключения, которые не попадают под данную систему налогообложения:

- Продажа маркированных и подакцизных товаров;

- Перепродажа товаров сторонних производителей;

- Деятельность, связанная с добычей или продажей полезных ископаемых;

- Доставка товаров в интересах третьих лиц;

- Продажа транспорта, а также недвижимости;

- Деятельность следующих видов: оценочная, медиатора, нотариуса, адвокатская.

Если направления и виды деятельности самозанятого гражданина не попадают в список исключений по режиму налог на профессиональный доход (НПД), то он вправе осуществить переход на данную систему.

Несвоевременная выдача чека

Самозанятый обязан фиксировать в приложении «Мой налог» каждую оплату за свою работу, делать это в установленные сроки и предоставлять чек заказчику:

- при оплате наличными, переводе на электронный кошелёк или по номеру банковской карты — сразу после получения средств;

- при получении денег через посредника или по реквизитам расчётного счёта — до 9 числа следующего после оплаты месяца.

Если заказчик просит чек, его следует предоставить любым удобным способом:

- распечатать и передать в бумажной форме;

- отправить в электронном виде по электронной почте, через мессенджер или соцсеть;

- просто открыть документ, чтобы работодатель отсканировал QR-код.

Даже если контрагент не запросил чек, стоит напомнить ему и уточнить, каким образом его будет лучше передать. Это обязательное условие, которое позволит избежать проблем. Ведь за непробитие чека самозанятому выпишут штраф:

- 20% от прибыли первый раз;

- 100% от дохода при повторном нарушении.

Чтобы не получить штраф, самозанятый обязан каждый раз создавать чеки и передавать контрагенту. Бывает, что заказчики категорически отказываются от этого документа. Но в этом случае у исполнителя остаётся переписка, которую можно использовать в суде в качестве прямого доказательства невиновности.

Документ из приложения заказчику не понадобится, если в сделке участвует посредник, который и выдаст ему кассовый чек покупателя. Если информацию о доходе самозанятого в ФНС не передаст посредник, то санкцию применят уже непосредственно к нему. Ему тогда придется заплатить 20% от общей суммы сделки, но не меньше 200 рублей. А плательщика НПД никак не накажут.

Как считать и платить налог — что облагается налогом у самозанятых

Объектом налогообложения при указанном режиме выступают доходы от реализации своих товаров, работ, услуг либо имущественных прав.

Процентная ставка для физических лиц при указанном налоговом режиме составляет 4%, для ИП чуть больше — 6%.

Немного, правда?

Расчет суммы налога производится автоматически после формирования чека в приложении «Мой налог».

Читайте «Как зарегистрироваться в приложении Мой Налог«.

Чеки формируются в течение месяца за каждое поступление.

Сумму дохода и плательщика необходимо указывать до 12 числа каждого месяца.

Все начисления и рассчитанную сумму налога возможно в любое время посмотреть в приложении.

При этом налогооблагаемой базой принято считать денежное выражение этого дохода, а налоговый период – это календарный месяц.

Важно! При размере налога меньше 100 руб. он автоматически будет перенесен на следующий месяц

![Налог на профессиональный доход (нпд) — новый налоговый режим [2022]](http://obraz-pm.ru/wp-content/uploads/a/a/2/aa2ed76f55c706f5718af11bb9b5ff42.jpeg)