Источник доходов, полученных в РФ

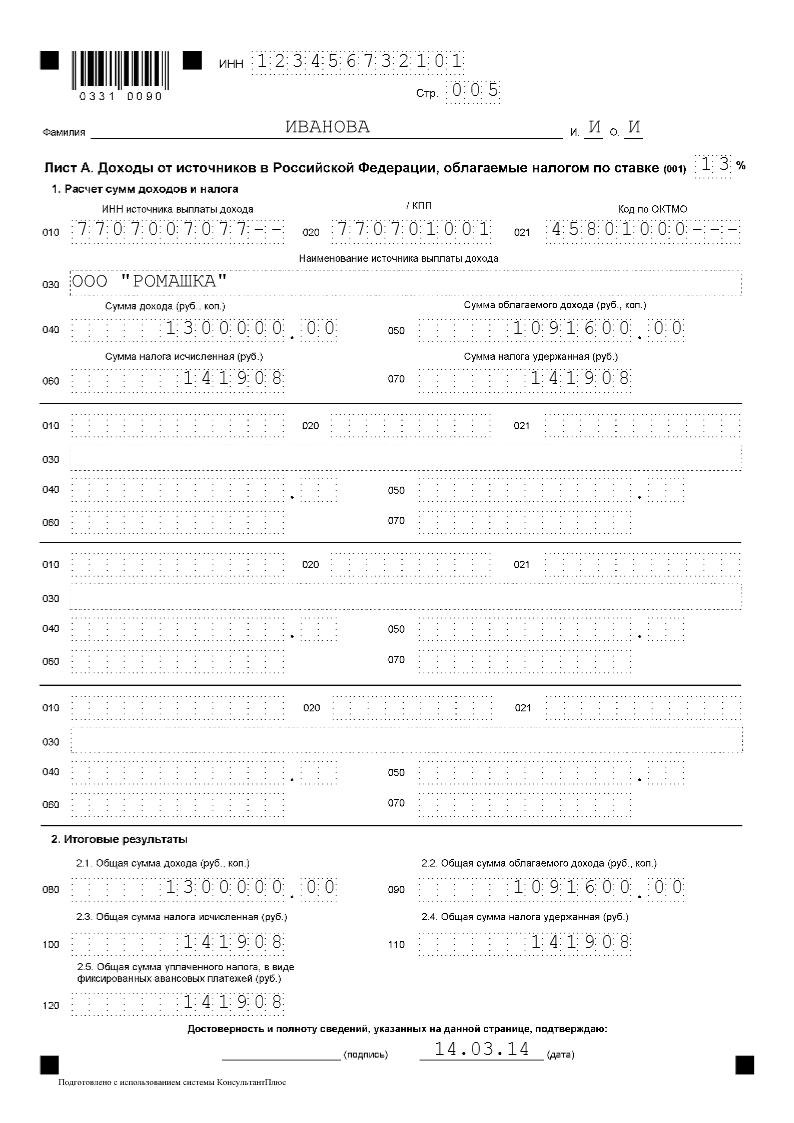

При заполнении источников выплат, полученных в России, помимо наименования источника нужно указать:

- ИНН;

- КПП;

- код ОКТМО.

В пределах России физическое лицо может получать выплаты от юридических лиц, предпринимателей и других самозанятых лиц, иных физических лиц.

Юридические лица и предприниматели, нотариусы и адвокаты, а также обособленные подразделения иностранных компаний являются налоговыми агентами по НДФЛ. Они обязаны сообщать обо всех выплаченных доходах в налоговую службу и удерживать из них налог. По требованию граждан, агенты обязаны предоставить им информацию о произведенных выплатах и удержанном налоге.

Информация предоставляется путем выдачи справки о доходах 2 НДФЛ. Все сведения, необходимые для заполнения декларации, есть в этой справке. Налогоплательщику нужно просто перенести их в декларацию.

Кроме 2-НДФЛ сведения об источнике дохода можно найти в заключенных договорах. Это могут быть трудовые, гражданско-правовые договоры и т. д.

П. 4 ст. 229 НК РФ позволяет не указывать необлагаемые или полностью обложенные НДФЛ доходы, если это не повлияет на получение налоговых вычетов.

Поэтому, если вы, допустим, подаете декларацию, чтобы отчитаться о продаже автомобиля, совсем необязательно собирать справки обо всех доходах за год. Достаточно указать доходы и вычет по проданному транспортному средству.

Образец заполнения декларации 3-НДФЛ в программе Декларация

- Продан автомобиль В соответствующей графе документа пишут Ф.И.О. покупателя данного транспортного средства, налоговую ставку, код прибыли и вводят сумму по сделке.

- Сделки с недвижимостью Здесь отмечают код вида дохода. Если имущество находилось в собственности меньше трех лет, используют цифру «01». Обязательно наличие суммы дохода, количества удерживаемых в казну средств.

- Продажа акций Для выполнения всех необходимых расчетов и указания источника предназначен отдельный лист. В нем пишут размер прибыли, издержек по операциям РЕПО, сделкам займа, купонные расходы и другую информацию.

Что писать в ИНН источника выплаты дохода в 3-НДФЛ

ИНН — это уникальный идентификационный номер, который присваивается как организациям, так и у обычным гражданам. У компаний он состоит из 10 цифр, а у физ. лиц — из 12. В Приложении 1 для ИНН отведено поле 030.

ИНН компании или ИП можно посмотреть в выданной справке 2-НДФЛ:

.

Важно!

Если заполнять 3-НДФЛ вручную, после указания ИНН юр. лица в оставшихся ячейках нужно поставить прочерки.

Обратите внимание, что если у физ. лица нет ИНН, правила позволяют не заполнять стр.030 (ставить прочерки)

Также инструкцией по заполнению декларации допускается указывать номер ИНН физ.лица — источника выплаты в поле 060 (наименование).

Источник выплат

Как известно, вычет может быть предоставлен только тем физическим лицам, которые имеют официальный заработок и отдают с него необходимые налоговые сборы, поскольку его начисление подразумевает возврат переплаченного НДФЛ. В связи с этим лист бланка декларации (лист А либо лист Б), который посвящен информации о доходах налогоплательщика, является обязательным для заполнения.

“А”, в противном случае в лист, отмеченный буквой “Б”.

Что это такое

Любое физическое или юридическое лицо, фирма, предприятие или другая организация, выплачивающая налогоплательщику доход, является источником его выплат. У одного и того же физического лица может быть несколько источников подобного рода. Однако один из них будет считаться основным — тот, который дает наибольший размер прибыли.

В форме 3-НДФЛ претендент на сокращение налогооблагаемой базы должен отобразить абсолютно все свои источники прибыли вместе с необходимыми реквизитами, для каждого из которых отведено отдельное место на листе А. Изначально данная страница разделена на три части, однако если физическому лицу нужно написать данные о большем количестве источников дохода, то все последующие источники следует перенести на новый лист.

Реквизиты

Для того чтобы лист формы 3-НДФЛ, посвященный доходам претендента на возмещение подоходного налога, считался полностью оформленным, в нем нужно обязательно прописать следующие реквизиты всех источников выплат:

- Идентификационный номер. Каждому физическому либо юридическому лицу, являющемуся налогоплательщиком, присваивается специальный числовой код, как правило, состоящий из десяти либо двенадцати символов (две первые цифры данной комбинации — это код региона). В листе А идентификационный номер организации, приносящей доход заявителю, нужно указывать в поле 030.

- Наименование. Также претенденту на налоговую компенсацию в документе потребуется отметить название источника прибыли, фигурирующее во всех остальных деловых бумагах. Иначе говоря, это наименование предприятия. Однако если источником дохода служит не фирма, а физическое лицо, то в соответствующем поле формы 3-НДФЛ (060) следует указывать его фамилию, имя и отчество.

-

КПП. Данное сокращение расшифровывается следующим образом:“К”- код, “П” причины, “П” постановки на учет налогоплательщика, в роли которого в данном случае выступает организация. Этот код вносится в ячейки листа А под номером 040 и является неким дополнением к идентификационному номеру. Как правило, предприятие стоит на учете одновременно в нескольких налоговых инспекциях, и поэтому ему присваивается еще один код (КПП).

-

ОКТМО. Для увеличения скорости обработки сведений статистического характера был введен код по ОКТМО (“Общероссийскому классификатору территорий муниципальных образований”). То есть налоговый инспектор с помощью данного кода сможет найти указанную в листе декларации фирму достаточно быстро. Вписывать цифровой шифр по ОКТМО нужно в поле под номером 050, а узнать его можно либо с помощью специально предназначенного справочника, либо на сайте, вмещающем в себя базу кодов подобного характера.

Наименование

Как уже говорилось, наименование источника выплаты — это один из обязательных и самых важных параметров, который должен присутствовать в листе А. В связи с этим предлагаем разобраться с тем, согласно каким правилам нужно указывать наименование:

-

Это должно быть официальное название. Перед тем как писать наименование, убедитесь в том, что именно оно зарегистрировано в документах. Зачастую налогоплательщики указывают сокращенное название, что является неприемлемым. В связи с этим для того, чтобы внести корректные данные, либо уточните их у работодателя, либо просто посмотрите, каким образом они указаны в других документах, имеющим отношение к этой организации.

-

Правила внесения. Если физическое лицо заполняет бланк 3-НДФЛ самостоятельно, а не в программном обеспечении, то ему следует учитывать тот факт, что все буквы должны быть русскими, печатными и большими. Как правило, помимо самого наименования нужно к нему написать еще определенную приставку, обозначающую статус предприятия (например, ООО — общество с ограниченной ответственностью). После указания данной приставки необходимо сделать отступ и затем в кавычках прописывать уже само наименование источника прибыли.

Примеры типичных ситуаций при подаче декларационного бланка по форме 3-НДФЛ

Возникновение ситуаций, предполагающих приход дохода физическому лицу, обуславливает декларирование по форме3-НДФЛ. Например, сдача недвижимости в аренду. Физическое лицо, предоставляя в аренду собственную недвижимость, получает доход. При указании источника дохода графу КПП заполнять не требуется.

Физическое лицо, являющееся ресурсом доходов, не может обладать кодом ОКТМО. Поэтому заполнять его не надо. А также можно пропустить пункт ИНН.

При ситуации, если продан автомобиль, которым гражданин владел менее трех лет, нужно задекларировать выплату. Источник выплат в 3-НДФЛ – что это в данном случае? Им является покупатель автомобиля. В соответствующей графе пишется фамилия, имя, отчество покупателя. Если покупателем выступает юридическое лицо, то в нужной графе указывается его наименование. При продаже автомобиля составляется договор купли-продажи, где указываются данные о покупателе. При отсутствии информации КПП и ОКТМО, можно попробовать поискать эти данные по интернету, используя номер ИНН.

В случае продажи акций покупателем может выступать юридическое лицо или гражданин. Применительно к этому указывается наименование источника дохода. Для таких ситуаций предусмотрен отдельный лист декларационного бланка, где прописываются нужные расчеты, и указывается источник дохода.

Особенности заполнения декларации, если источник поступлений резидент РФ

При необходимости заполнения декларации человек должен отразить пришедшие поступления на специальных бланках. Отчетность содержит два листа – А и Б. они отличаются между собой тем, что лист А предусмотрен для источника выплат, зарегистрированного в зоне Российской Федерации. Заполнение листа Б требуется, если доходные средства поступили от источника, расположенного не в пределах РФ. Если гражданин претендует на возвращение налоговых удержаний по положенному вычету, то заполняется лист А.

Произвольное заполнение документов 3-НДФЛ не допускается вследствие того, что она они представляют собой бланки с регламентированной формой. Исходная информация об источнике выплат состоит из:

- Идентификационный номер налогоплательщика субъекта (ИНН);

- КПП юридического лица (если источником выплат оказывается физическое лицо или предприниматель, то данное поле не заполняется);

- Территориальный код ОКТМО;

- Наименование источника выплат.

Графа наименование источника выплат в декларации 3-НДФЛ – что это? Фактически, при поступлении средств от физического лица, требуется указывать полное имя человека (ФИО). В процессе, когда источником выступает юридическое лицо, следует прописать его название. Причем следует писать определенную приставку при обозначении организационного статуса. Между приставкой и названием предприятия ставится пробел. Название предприятия прописывается с кавычками.

Чтобы достоверно указать информацию о юридическом лице или предпринимателе, можно запросить справку 2-НДФЛ. Она отражает исчерпывающие сведения об организации или предпринимателе. ИНН юрлица указывается в графе, где стоит комбинация 030.

Графы заполняются полностью, если известны все данные об источнике выплат. Недоступность какой-либо информации предполагает, что поля можно не заполнять. Обычно все заполненные поля получаются тогда, когда ресурсом доходов является юридическое лицо.

В каких случаях индивидуальный предприниматель должен представлять форму 3-НДФЛ

Согласно НК РФ налоговая декларация представляется налогоплательщиками, указанными в ст. 227 НК РФ, в соответствии с которой исчисляют и уплачивают НДФЛ и индивидуальные предприниматели.

Но не все ИП обязаны представлять декларацию по форме 3-НДФЛ. Она представляется ими только в следующих случаях:

-

если ИП применяет общий режим налогообложения и уплачивает НДФЛ;

-

если ИП применял спецрежим, но в течение налогового периода утратил на него право (например, ИП применял УСНО, но в связи с тем, что стоимость его основных средств превысила 150 млн руб., он утратил право на применение «упрощенки»);

-

если ИП получил доходы, по которым физические лица исчисляют и уплачивают НДФЛ самостоятельно ( НК РФ).

Отметим, что в НК РФ не содержится исключений для ИП, которые в налоговом периоде не вели деятельность или не получили никаких доходов: они также обязаны представить декларацию. «Нулевая» декларация будет состоять из титульного листа, разд. 1 и 2.

Как заполнить форму налоговой декларации 3-НДФЛ

Форма налоговой декларации включает в себя: титульный лист, разделы 1 (с приложением), 2, приложения 1–8, расчёты к приложениям 1 и 5.

Титульный лист и разделы 1, 2 заполняются обязательно, а приложения — по необходимости.

Кто заполняет необязательные разделы налоговой декларации

| Раздел | Кто заполняет | Что отражается |

|---|---|---|

| Приложение к разделу 1 | Физические лица | Сумма средств, формирующих положительное сальдо ЕНС, подлежащая зачёту или возврату |

| Приложение 1 | Физические лица | Доходы, полученные от источников в РФ |

| Приложение 2 | Физические лица — налоговые резиденты РФ | Доходы, полученные от источников за пределами РФ |

| Приложение 3 | ИП и лица, занимающиеся частной практикой | Доходы от предпринимательской деятельности, профессиональные налоговые вычеты и авансовые платежи по НДФЛ |

| Приложение 4 | Физические лица | Доходы, не подлежащие налогообложению |

| Приложение 5 | Физические лица — налоговые резиденты РФ (в отношении доходов, облагаемых по ставке 13%, за исключением дивидендов) | Стандартные, социальные и инвестиционные налоговые вычеты |

| Приложение 6 | Имущественные налоговые вычеты при продаже имущества | |

| Приложение 7 | Имущественные налоговые вычеты по расходам на приобретение жилья | |

| Приложение 8 | Физические лица | Доходы и расходы по операциям с ценными бумагами и ПФИ, от участия в инвестиционных товариществах |

| Расчёт к приложению 1 | Доходы от продажи недвижимости, приобретённой после 01.01.2016 | |

| Расчёт к приложению 5 | Социальные вычеты на дополнительное пенсионное страхование |

Источник выплат в декларации 3-НДФЛ

Заполнение декларации 3-НДФЛ нередко вызывает вопросы у граждан, самостоятельно ее заполняющих. На листах отчета, по внесению доходов от источников, полученных в РФ и за ее пределами, нужно указать источники таких доходов. Где взять данные для заполнения и что именно указывать в декларации, рассмотрим далее.

При заполнении источников выплат, полученных в России, помимо наименования источника нужно указать:

В пределах России физическое лицо может получать выплаты от юридических лиц, предпринимателей и других самозанятых лиц, иных физических лиц. Юридические лица и предприниматели, нотариусы и адвокаты, а также обособленные подразделения иностранных компаний являются налоговыми агентами по НДФЛ.

Они обязаны сообщать обо всех выплаченных доходах в налоговую службу и удерживать из них налог.

По требованию граждан, агенты обязаны предоставить им информацию о произведенных выплатах и удержанном налоге. Информация предоставляется путем выдачи справки о доходах 2 НДФЛ.

Что писать в «Наименование источника выплат» в декларации 3-НДФЛ

Источник выплат в 3-НФДЛ это наименование организации или ФИО физ. лица, от которых вы получили налогооблагаемый доход:

- заплату;

- деньги за проданную машину или квартиру;

- арендную плату и т.д.

Если доходы получены под трудовому или иному договору от компании или ИП, такое лицо выступает по отношению к налогоплательщику в качестве налогового агента. Это значит, что по ст.226 НК, такой налоговый агент обязан самостоятельно перечислить с выплачиваемого дохода НДФЛ. Получателю дохода по его запросу выдается справка 2-НДФЛ.

В Приложении 1 наименование и другие реквизиты источника выплаты по доходам, полученным от налогового агента, берите из справки 2-НДФЛ:

.

Важно!

По каждому отчетному году берите отдельную справку 2-НДФЛ. Т.е. в декларации за 2018 г. отражаются только те доходы, которые были получены в 2018 г., не раньше.

Если вы совершили сделку с физ. лицом, то в стр.060 приложения нужно написать его ФИО полностью. Например, указать в наименовании источника выплат в декларации 3-НДФЛ при продаже квартиры данные покупателя — Петров Петр Петрович.

Важно!

В исключительных случаях, если по имеющимся у вас документам невозможно однозначно указать данные физ. лица, правила разрешают указывать в поле 060 вид совершенной операции.

Пример 3

Анна в 2018 г. продала принадлежащий ей земельный надел двум гражданам, матери и ее сыну, без выделения конкретных долей и разделения сумм. Заполняя декларацию, она решила указать в поле источника выплат от продажи участка не фамилии покупателей, а суть операции: «продажа земельного участка».

Обратите внимание, что при декларировании доходов за 2017 г. и ранее, нужно брать старую форму отчета

В ней наименование источника дохода указывается в строке 060 листа А 3-НДФЛ.

Чем отличается источник выплат в 3-НДФЛ

Покупка жилья

Информация про источник выплат вносится на странице, которая содержит информацию о доходах, полученных в Российской Федерации. На этом листе можно увидеть цифры 9, 13, 35 – это налоговые ставки. Если налог на доходы физических лиц выплачивается по ставке 13%, именно ее и нужно выбрать.

Далее указывается индивидуальный налоговый номер, который указан в той же справке, КПП организации и код ОКТМО. После этого начинается кропотливый процесс добавления всех доходов, которые были получены человеком в данной компании на протяжении года. Информация также переносится из справки о доходах, выдумывать ничего не нужно.

Если была получена определенная сумма, например, матпомощь при рождении ребенка, с которой не платились налоги, особа должна поставить код вычета. После внесения сумм дохода в декларацию остается заполнить итоговые значения. Если общая сумма полученного дохода просчитается автоматически, то облагаемую сумму дохода и сумму исчисленного и удержанного налога придется вписать самостоятельно.

В том случае, когда человек официально трудоустроен сразу в двух компания, или же он менял место работы на протяжении отчетного периода, нужно в отдельности вносить информацию про каждый источник выплат, то есть про каждого работодателя. После отображения всех доходов, заполняется страница, ради которой и подается декларация. Она касается вычетов.

Сдача квартиры

Согласно положениям налогового кодекса, источником выплат в форме 3-НДФЛ в случае сдачи квартиры, является физособа или юрлицо, как и в том случае, когда квартира продается. То есть, тот человек или компания, которые выплачивают доход плательщику налогов.

Продажа земли

Если продается земельный участок, которым человек владеет меньше, чем три года, декларирование доходов осуществляется таким же образом, как и при продаже любой другой недвижимости.

Обучение

Также возможно получить вычет на обучение, заполнив форму 3-НДФЛ. При чем, речь может идти как о собственном обучении, так и про учебу детей.

Информация про налогового агента, который и является источником доходов, вносится по обычной схеме. Взять данные можно из справки о доходах, контракте, который был подписан и т.д. В случае наличия нескольких источников дохода информация должна быть внесена по каждому из них.

Лечение

Получить налоговый вычет за лечение возможно также на общих основаниях. В данном случае вычет может быть в размере, который не превышает 120 тыс. рублей. А это значит, что плательщик налога может вернуть налог в размере до 15600 рублей.

После того, как указан источник выплат, для правильного исчисления вычетов следует в соответствующим строках формы предоставить информацию:

- про суммы, которые перечислялись в виде пожертвований;

- размер выплаты на обучение ребенка;

- расходы, вызванные дорогостоящим лечением;

- итоговые показатели.

Акции

Все расчеты и указание источника выплат производятся на отдельном листе, который предназначен для этих целей. Тут указывается размер полученной прибыли, издержки, которые были понесены по операциям РЕПО, а также сделкам займа и прочего рода информация.

Расчеты от операций, проведенных с ценными бумагами, предполагают заполнение таких строк:

- размер дохода, полученного по результатам всех сделок;

- издержки, которые связаны с операциями по акциям;

- убыток, понесенный в результате операций РЕПО;

- убыток в результате сделок займа;

- размер купонного расхода;

- совокупная сумма имеющихся издержек;

- база, подлежащая налогообложению и т.д.

Операции с авто

Продажа автомобиля предполагает выбор вкладки 13% в разделе формы, которая касается доходов, которые получены в России. Для внесения информации про источник выплат нажимается плюс. После чего в соответствующее поле вносится полное имя покупателя машины или же название фирмы, которая приобрела авто.

Как формируют раздел 1

В разделе указывают сумму налога, которую нужно доплатить в бюджет или из него вернуть. Чтобы обозначить в документе ,что именно вам нужно, в строке 010 ставят специальный код:

- 1 — доплата налога;

- 2 — возврат из бюджета;

- 3 — нет ни доплаты, ни возврата.

В разделе 1 показывают данные по каждому источнику дохода. Поэтому на листе декларации в Разделе 1 есть 3 одинаковых блока. При их заполнении нужно ориентироваться на ОКТМО источника выплаты дохода (например, организации где вы работаете). ОКТМО — это код организации по общероссийскому классификатору территорий муниципальных образований. На каждой территории он разный. Проще говоря это код того места где организация стоит на налоговом учете. У каждого адреса свой код. Узнать код ОКТМО вашей компании вы можете из своей справки о доходах. Он там будет написан.

![]()

Соответственно если вы работали в трех организациях, то в разделе 1 декларации у вас будет заполнено три блока. Одного листа хватит. А если в пяти, то пять. Но так как на одном листе всего лишь 3 блока для 3-х организаций, вам понадобиться дополнительный лист с разделом 1. Иначе ваши данные в декларации не помещаются. В результате у вас будет сформировано два листа с разделом 1.

Кто сдаёт налоговую декларацию 3-НДФЛ

Если у гражданина есть только один источник дохода — его официальная работа, то декларацию подавать не нужно — налог удерживает работодатель и он же передаёт сведения о доходах в ФНС. Согласно ст. 227 и 228 Налогового кодекса РФ, налоговую декларацию 3-НДФЛ подают:

- индивидуальные предприниматели на ОСНО;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — неналоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане, которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 000 рублей.

ИП, применяющие спецрежимы, налоговую декларацию 3-НДФЛ не подают. Исключения составляют следующие ситуации:

- в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого спецрежима, при этом предпринимателю придётся отчитываться уже по ОСНО и представлять 3-НДФЛ;

- ИП реализует своё недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- ИП получил от организации денежные средства как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом);

- ИП выиграл в лотерею;

- ИП получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- ему выплачены дивиденды.

Декларацию 3-НДФЛ за три прошедших года может подать любой налогоплательщик, чтобы получить налоговый вычет, например, за обучение или дорогостоящее лечение.

Что такое источник выплаты в 3-НДФЛ

При заполнении декларационного бланка под источником выплаты понимаются субъекты, перечислившие гражданам налогооблагаемый доход. В состав таких субъектов могут входить физлица, предприниматели и организации, как отечественной, так и иностранной юрисдикции.

Наименование источника вносится в содержание декларации с учетом следующих особенностей:

- формой 3-НДФЛ предусмотрены самостоятельные разделы для указания отечественного или иностранного источника выплат;

- в бланк вносятся сведения о наименовании каждого источника доходов за отчетный календарный год;

- при заполнении нулевого декларационного бланка данные о наименовании источника не указываются, поскольку гражданин декларирует отсутствие доходов.

По состоянию на 2017 год форма декларационного бланка 3-НДФЛ регламентирована Приказом ФНС от 24.12.2014 № ММВ-7-11/671, а последние изменения в порядок заполнения формы были внесены в 2016 году (Приказ ФНС № ММВ-7-11/552).

Поскольку основной целью заполнения является подтверждение суммы доходов для расчета налоговых обязательств или вычета, источник выплаты будет заполняться в любом случае. От характеристики источника выплат, а также правового статуса дохода, будет зависеть ставка налогообложения (стандартная ставка установлена НК РФ в размере 6%).

Что указать в отчетности

Независимо от того, где находится источник дохода – в России или за ее пределами, в заполняемом документе должны присутствовать следующие позиции:

- ИНН источника выплат;

- КПП (код причины постановки на учет), если речь идет о компании;

- код ОКТМО (Общероссийский классификатор территорий муниципальных образований);

- наименование источника выплаты в 3-НДФЛ. Если это компания, то необходимо указать ее полное название. Если же это был коммерсант или физическое лицо, то должны быть отмечены его Ф.И.О.

Бывают такие ситуации, когда некоторые из этих пунктов не могут быть отражены в итоговом документе по объективным причинам. Например, если вы сдаете какую-то недвижимость в аренду, то такая вещь, как КПП в этом случае просто отсутствует.

Вот несколько примеров, каким может быть наименование источника в 3-НДФЛ за 2016 год:

Как с помощью 3-НДФЛ получить налоговый вычет

Если вы купили квартиру или другую жилую недвижимость, построили

дом, проходили платное лечение или обучение, перечисляли взносы в

НПФ, покупали полис медицинского или добровольного страхования

жизни, повышали свою квалификацию, занимались спортом и т.п., то

вам положен налоговый вычет от государства.

Это значит, что вы можете уменьшить свои доходы, включив эти

расходы в декларацию. А если доходов не было, то вы можете вернуть

НДФЛ, который ранее платили в бюджет со своей зарплаты. Причем

документы можно подавать в течение всего года.

Подробно о том, какие налоговые вычеты предоставляет

государство, кто может на них претендовать, о правилах, тонкостях,

нюансах расчета и оформления, а также много полезной информации вы

можете прочитать в наших статьях на сайте НДФЛка.ру.

Как долго ждать возврат налога

Процесс возврата НДФЛ состоит из трех этапов:

- Камеральная проверка. Проводится в течение трех

месяцев. Срок проверки начинает отсчитываться с момента, когда в

ИФНС поступила декларация и все нужные документы. - Решение по итогам камеральной проверки. На это

отводится еще 10 дней. Если в результате проверки нарушений не

найдено, то налоговая служба дает согласие на возврат НДФЛ. За этот

срок ИФНС направит поручение в орган Федерального казначейства о

перечислении денег налогоплательщику. - Возврат денег. Средства переводятся на счет

налогоплательщика в банке в течение 30 дней.

В результате утвержденного вычета с момента приема документов до

зачисления денег на счет проходит около четырех месяцев.

Не секрет, что заполнение справки является непростой задачей.

Вернуть налоги на свой счет можно всего в течение 7 дней, если

воспользоваться услугой «Быстровычет» от НДФЛка.ру. Ждать денег четыре месяца в этом случае не

придется.

Например, клиент обратился в наш сервис за помощью. С услугой

«Быстровычет» подготовку и

отправку документов, включая декларацию, мы берем на себя. Клиент

получит на счет деньги через 7 дней после того, как налоговая

инспекция подтвердит прием документов.

Что еще нужно внести в лист А

Должное внимание стоит уделить так называемой “шапке” страницы, предназначенной для сведений о доходах физического лица. Вверху должен быть проставлен не только ее порядковый номер среди общего числа листов формы 3-НДФЛ, но и идентификационный код претендента на налоговую компенсацию, а также его Ф.И.О

https://youtube.com/watch?v=KofCaU9063Y

Помимо этого, в поле с числовым обозначением 010 нужно вписать точный размер налоговой ставки. Так как процедура уменьшения налогооблагаемой базы — это возмещение ранее уплаченного НДФЛ, который выплачивался заявителем в размере 13% от его прибыли, в этой ячейке проставляется цифра тринадцать.

В поле 020 нужно написать код типа дохода, который зависит от ситуации. Например, если это доход, который налогоплательщик получил в результате продажи имущественного объекта, то используется код 01, если это прибыль, поступающая физическому лицу на основе трудового соглашения, — 06 (если был снят подоходный налог) или 07 (если не был).

Также претендент на налоговую компенсацию обязан отобразить сведения, касающиеся размера налогооблагаемой базы (причем не только суммы, облагающейся налогами, но и суммы, которая не подлежит снятию НДФЛ).

Источник выплаты в декларации 3-НДФЛ — что это такое

Порядок заполнения налоговой декларации по форме 3-НДФЛ (далее — Декларации) В Декларации индивидуальные предприниматели, адвокаты, учредившие адвокатские кабинеты, нотариусы и другие лица, занимающиеся частной практикой отражают все доходы, полученные от осуществляемой деятельности, самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет.В верхней части каждой заполняемой страницы формы Декларации проставляется идентификационный номер налогоплательщика (далее – ИНН), а также фамилия и инициалы налогоплательщика заглавными буквами.После заполнения и комплектования формы Декларации налогоплательщику необходимо проставить сквозную нумерацию заполненных страниц в поле «Стр.».Налогоплательщик или его представитель вправе составить реестр документов, прилагаемых к Декларации, подтверждающих сведения, указанные в разделах и листах Декларации, и приложить его к Декларации.Форма Декларации состоит из титульного листа, разделов 1, 2, 3, 4, 5, 6 и листов А, Б, В, Г1, Г2, Г3, Д, Е, Ж1, Ж2, Ж3, З, И.Титульный лист формы Декларации (далее – Титульный лист) содержит общие сведения о налогоплательщике.Разделы 1, 2, 3, 4, 5, 6 формы Декларации заполняются на отдельных листах и служат для исчисления налоговой базы и сумм налогов по доходам, облагаемым по различным ставкам (13 %, 30%, 35 %, 9 %, 15%).Разделы 1 – 5 формы Декларации заполняются по необходимости.Титульный лист и Раздел 6 формы Декларации подлежат обязательному заполнению всеми налогоплательщиками, представляющими Декларацию.Листы А, Б, В, Г1, Г2, Г3, Д, Е, Ж1, Ж2, Ж3, З, И формы Декларации используются для исчисления налоговой базы и сумм налога при заполнении разделов 1, 2, 3, 4 и 5 формы Декларации и заполняются по необходимости.В Листах А, Б, В формы Декларации указываются все полученные в налоговом периоде доходы и источники их выплаты.Индивидуальные предприниматели, адвокаты, учредившие адвокатские кабинеты, нотариусы и другие лица, занимающиеся частной практикой, по доходам от осуществляемой деятельности обязательно заполняют лист В Декларации.Титульный лист состоит из страниц 001 и 002, которые заполняются налогоплательщиком (представителем налогоплательщика), кроме раздела на странице 001 «Заполняется работником налогового органа».При заполнении страницы 001 титульного листа указывается:1. номер корректировки (при представлении в налоговый орган первичной Декларации по реквизиту «номер корректировки» проставляется «0—»;2. отчетный налоговый период;3. код налогового органа;4. код категории налогоплательщика (в соответствии с приложением № 1 к Порядку заполнения декларации):— 720 для индивидуальных предпринимателей,— 730 для нотариусов и других лиц, занимающихся в установленном действующим законодательством порядке частной практикой,— 740 для адвокатов, учредивших адвокатские кабинеты,— 770 для глав крестьянских (фермерских хозяйств); 5. код объекта административно-территориального деления (муниципального образования) (далее — код по ОКАТО), являющегося местом жительства (пребывания) налогоплательщика.Далее указывается Ф.И.О. налогоплательщика без сокращений, номер контактного телефона, количество страниц, на которых составлена Декларация, количество листов подтверждающих документов или их копий.При заполнении страницы 002 титульного листа указывается статус налогоплательщика, место жительства налогоплательщика.На странице Листа В Декларации налогоплательщик указывает все полученные им в налоговом периоде доходы, полученные от предпринимательской деятельности.По каждому виду предпринимательской деятельности Лист В заполняется отдельно. Расчет итоговых данных производится на последнем заполняемом Листе В.

Общая суть

Многие декларанты задаются вопросом, что это такое — источник выплат в 3-НДФЛ. Для того, чтобы в этом разобраться, нужно понять, что представляет собой декларация и с какой целью она подается. Подавать данный документ должны все физические и юрлица. Индивидуальные предприниматели должны подавать ее только после того, как переходят на общую систему налогообложения. Что касается организаций, то они должны предоставлять сведения про своих работников.

Исходя из этого, для правильного определения порядка сдачи 3-НДФЛ, налогоплательщик должен правильно определить место своей основной работы. Но нельзя забывать про особ, которые по нормам законодательства не должны отчитываться в налоговую в обязательном порядке. Они подают отчетность только в том случае, когда желают воспользоваться налоговой льготой или получили доход от продажи собственного имущества. Обращаться при этом нужно в ФНС по месту, где зарегистрирован плательщик налога.

Для определения объема налоговых обязательств декларант должен учитывать такие доходы:

- от продажи имущества, как движимого, так и недвижимого;

- от выигрышей в лотерею;

- от заграничных переводов;

- от сдачи имущества в аренду по контракту и т.д.

Источник выплат в 3-НДФЛ налоговый кодекс определяет, как физическое или юридическое лицо, от которого плательщик налогов получает доход.