Какие могут быть риски

Ускоренный режим возврата НДС не отменяет камеральных проверок налоговой. ФНС всё равно будет сверять расчёты и может запросить данные у компании и контрагентов. Просто сделает это уже после возврата НДС.

Если камеральная проверка не покажет нарушений, то в течение семи дней налоговая письменно сообщит предпринимателю об окончании проверки.

Если проверка покажет, что предприниматель возместил НДС больше, чем положено, то по результатам проверки составят акт: это налоговое правонарушение. Решение о возмещении НДС отменят полностью или частично, и налоговая потребует деньги назад. Вернуть придётся с процентами: за каждый день незаконного использования бюджетных денег начислят проценты в размере двукратной ставки рефинансирования Центробанка. С 4 мая 2022 года это 14%. Вернуть деньги нужно в течение пяти дней с даты, когда получено требование.

Последние налоговые новости

- 1.04.2014 — Бизнес-омбудсмен намерен просить Президента РФ об освобождении малых предприятий от налога на имущество

- 1.04.2014 — Правительство РФ утвердило план мероприятий по совершенствованию налогового администрирования в 2014 и 2015 г.

- 1.04.2014 — Разносная торговля позволяет обойтись без кассового аппарата

- 1.04.2014 — Минфин напомнил, из чего исходить при расчете лимита стоимости основных средств, при превышении которого теряется право на УСН

- 1.04.2014 — Минфин проинформировал, как правильно оформить сделку с ИП, чтобы избежать признания организации налоговым агентом

- 31.03.2014 — В Москве задержана группа лиц, обналичившая 26 млрд руб.

- 31.03.2014 — Банки теперь начнут требовать от клиентов множество дополнительной информации

1 Декабря 2020Вычет НДС до ввода в эксплуатацию основного средства

Предположим, что налогоплательщик приобретает объект основных средств как резервное (запасное) оборудование, например, на случай поломки действующего основного средства. Приобретенные объекты могут находиться в резерве (на складе) длительное время. Такое «резервное» оборудование учитывается на счете 08 «Вложения во внеоборотные активы» до того момента, пока оно не будет введено в эксплуатацию с отражением на счете 01 «Основные средства». В нашем примере находящееся на складе оборудование будет введено в эксплуатацию в случае поломки действующего основного средства. Вправе ли налогоплательщик принять к вычету НДС по приобретенному «будущему» основному средству на дату отражения на счете 08, или же к вычету НДС принимается только на дату ввода объекта в эксплуатацию?

Что такое НДС к вычету

За ответом на вопрос, что такое вычет НДС, обратимся к Налоговому кодексу РФ, в п. 1 ст. 171 которого говорится, что плательщикам НДС разрешено снизить общую сумму налога, рассчитанную по правилам ст. 166 НК РФ за тот или иной налоговый период, на сумму налоговых вычетов. Если сформулировать проще, вычет по НДС представляет собой такой налог (его еще называют «входным»), на который компания может снизить сумму НДС, причитающегося к уплате в бюджет.

Но, несмотря на то что право у плательщика на вычет НДС есть, им можно воспользоваться не всегда, а только при выполнении условий, перечисленных все в той же ст. 171 НК РФ:

Внимание! «КонсультантПлюс» предупреждаетПо некоторым операциям предусмотрены дополнительные условия для вычета НДС, а именно. (подробнее о дополнительных условиях вычета НДС читайте в К+)

О том, какие сроки отведены на выставление счетов-фактур, читайте в этой статье.

Для того чтобы воспользоваться вычетами по НДС, перечисленные условия должны выполняться одновременно. Чуть позже мы рассмотрим каждое из них подробнее.

Обратите внимание: несмотря на то что по общим правилам вычеты применяются по отгрузке, то есть независимо от факта оплаты поставщику, все же существует ряд условий, когда оплата необходима. Это касается, например, вычетов по НДС, заплаченному при ввозе товаров; авансовых платежах; возврате товаров; оплате командировок

В последние годы суды в своих решениях признают возможность применения вычета по НДС за пределами периода, в котором у налогоплательщика возникло такое право (Постановления ФАС Московского округа от 13.05.2010 N КА-А40/4478-10, от 29.04.2010 N КА-А40/4078-10). К аналогичному выводу пришел Президиум ВАС РФ в Постановлении от 15.06.2010 N 2217/10.

В то же время существуют судебные решения, отказывающие налогоплательщику в праве заявить налоговый вычет по НДС в более позднем периоде.

Данная позиция сформулирована в Постановлении Президиума ВАС РФ от 07.06.2005 N 1321/05 по делу N А08-10833/03-7 и подтверждена отдельными региональными судами (Постановления ФАС Волго-Вятского округа от 07.06.2010 N А79-5798/2009, от 26.02.2010 N А82-4790/2009-37, ФАС Северо-Кавказского округа от 20.11.2009 N А53-6624/2008).

Определение периода принятия НДС к вычету

С 2015 года плательщик

имеет право выбирать периоды

для принятия налога

к вычету НДС.

Такие коррективы внесены в статью 172.

Плательщик имеет право переносить суммы

на будущие периоды

в срок до 3 лет.

Такие действия целесообразны, если

нужно избежать показателя налога к

возмещению в декларации. Помимо этого,

такое действие проводится, чтобы не

превышать безопасную долю вычетов по

региону.

По мнению органов

контроля, правило о сроке в 3 года

распространено не на все суммы.

Министерство Финансов против возможности

переноса сумм авансового налога. Суммы

по товарам и работам, импорту, услугам

можно переносить на любой квартал, нет

необходимости переноса на ближайший

период.

Заявить возврат фирма

имеет право в течение 36 месяцев после

того, как товары или работы были приняты

на учет. Можно сделать вывод, что

счета-фактуры на купленные товары можно

регистрировать не только в квартале,

когда появляется право на возмещение,

но и позже.

Компания при покупке

ОС имеет право оформить вычеты, что

подтверждается Минфином. Не рекомендуется

частично заявлять вычет по СФ на ОС,

оборудование и НМА. Считается, что такие

действия компании являются неправомерными.

Вычет по представительским

расходам можно заявить, когда утвержден

авансовый отчет. Организация имеет

право принять налог к возврату только

по расходам в пределах нормы, установленной

для налога на прибыль.

Поставщик имеет право

на принятие к возвращению сбора с цены

товаров, которые были возвращены

покупателем. Его можно заявлять в течение

12 месяцев после возврата продукции

согласно статье 172 НК. Если продукты

были приняты на учет покупателем,

необходимо выставление СФ, на основании

него поставщик заявит вычет НДС с цены

возвращенных товаров.

При предоставлении поставщиком скидки для покупателя, он может принять сбор к возврату на основании корректировочного СФ. Заявить возвращение можно в течение 36 месяцев после составления корректировочного СФ. Переносить суммы с аванса на новые периоды не следует. В НК отсутствует норма, которая позволяет так поступать.

Когда вычет лучше перенести…

На практике нередко возникают ситуации, когда компаниям бывает перенести вычет НДС на более поздние налоговые периоды. Например — все перечисленные выше условия для зачета налога выполнены в текущем налоговом периоде. Но в этом квартале у фирмы не было реализации и иных облагаемых НДС операций. А, значит, не было и начисленных сумм налога. Вместе с тем, существенные начисления НДС к уплате в бюджет ожидаются в следующем квартале, то есть начисленные суммы, предположительно, превысят размер вычетов следующего квартала.

В такой ситуации у организации есть два варианта действий.

Вариант 1. Отразить вычет НДС в декларации за текущий квартал. Тогда налог в текущей декларации будет заявлен к возмещению из бюджета (ведь начисленных сумм не было). В этом случае решение о возмещении (отказе в возмещении) НДС налоговая инспекция будет принимать в течение семи рабочих дней после окончания камеральной проверки декларации (п. 2 ст. 176 НК РФ). А максимальный срок такой проверки — три месяца с момента подачи (п. 2 и 8 ст. 88 НК РФ). При этом, если налог в декларации за следующий квартал будет заявлен к уплате в бюджет, то, скорее всего, его нужно будет перечислить полностью. Ведь автоматически зачесть сумму, заявленную к уплате в новой декларации, за счет суммы, отраженной к возмещению в старой декларации, не получится. Придется ждать решения налоговой инспекции, которое может быть принято уже после того, как организация сдаст новую декларацию.

Вариант 2. Перенести вычет НДС на следующий налоговый период и отразить его в декларации за следующий квартал. Тогда по итогам следующего квартала в бюджет нужно будет уплатить разницу между начисленными суммами налога и налоговыми вычетами (за этот и предыдущий квартал).

Понятно, что при определенных обстоятельствах второй вариант действий может быть предпочтительнее. Во-первых, он избавляет организацию от долгой и утомительной процедуры возмещения НДС из бюджета. Во-вторых, не секрет, что декларации, в которых заявлено возмещение налога, инспекторы проверяют с особым пристрастием. Следовательно, отсутствие «возместительной» декларации избавляет компанию от излишне пристального внимания контролеров.

Дополнительно отметим, что перенести вычет удобно и тогда, когда он не был заявлен в «своем» периоде по более банальной причине — ошибка бухгалтера (про зачет налога забыли, потеряли входящий счет-фактуру и т.п.).

Вычет НДС частями в разных налоговых периодах

Есть мнение, что

принимать возврат

по налогу за добавленную

стоимость можно отдельными частями по

одному СФ в течение

трех лет. Ранее в НК отсутствовали

указания по возможности разделения

суммы на разные налоговые периоды,

поэтому такое действие считалось

неправомерным.

При этом многие суды

считали такие действия по одному СФ в

разные промежутки возможным. В судебной

практике отмечалось, что такое

использование возмещений не противоречит

нормам НК и не приводит к отсутствию

тарифа в бюджете

Важно, чтобы суммы

были заявлены в соответствующий срок.

С 2015 года в НК были внесены корректировки. Согласно им плательщик имеет право заявить получение в квартале, когда посчитает нужным в течение 3 лет. Частично сумму можно перенести на новый квартал.

В каких случаях прибегают к переносу вычета НДС

Безусловно, предприятию выгоднее заявить возмещение налога сразу после принятия приобретенного актива к учету, поскольку растянутые во времени и «зависшие» суммы вычета – это всегда отвлечение оборотных средств из бизнеса, и в конечном итоге – потеря прибыли.

Однако отложить вычет компания может из практических соображений – чтобы не привлекать внимания ИФНС. Заявление больших величин возмещения означает уменьшение поступлений в бюджет. Случаются ситуации, когда суммы НДС к возмещению в отчетном году превышают начисленный налог, например, при приобретении компанией дорогостоящего имущества, сопровождающегося образованием внушительного вычета

Получается, что бюджет становится должником предприятия, и когда фирма декларирует НДС, инспекторы ИФНС с особым вниманием проверяют отчетность, ведь не секрет, что множество мошеннических схем выстроено именно на представлении фиктивных счетов-фактур для уменьшения налога

Существует понятие безопасной доли вычета по НДС. Это определенный приложением к приказу ФНС от 30.05.2007 № ММ-3-06/333 размер вычетов относительно величины начисленного налога за год. ФНС заявляет: если по итогам года доля вычетов превысит 89%, предприятие становится потенциальным объектом для проверки. Поэтому фирме лучше придерживаться безопасного уровня сумм возмещения налога.

Другой причиной для переноса вычета является несвоевременное получение покупателем документов от поставщика.

Нормировать нужно только вычеты налога по представительским расходам

С 1 января 2015 года компании могут без риска споров с налоговиками полностью принимать к вычету НДС по рекламным расходам, а также любым другим нормируемым затратам, за исключением представительских.

По новым правилам вычеты можно заявить по представительским и командировочным затратам, которые компания учитывает при расчете налога на прибыль (п. 7 ст. 171 НК РФ). Из этого можно сделать вывод, что в отношении сверхлимитных представительских и командировочных расходов вычет по-прежнему заявить нельзя. Для остальных расходов подобных ограничений в налоговом законодательстве теперь не прописано.

Таким образом, ориентироваться на лимит нужно только по представительским расходам. Ведь командировочные расходы при расчете налога на прибыль сейчас можно учитывать без ограничений.

Заметим, что раньше чиновники требовали нормировать вычеты по любым расходам, для которых в налоговом учете установлены лимиты (письмо Минфина России от 13 марта 2012 г. № 03-07-11/68).

Таким образом, счета-фактуры по рекламным расходам регистрируйте в книге покупок сразу на всю сумму.

Счета-фактуры по представительским расходам надо регистрировать в книге покупок по итогам каждого квартала. То есть тогда, когда компания определит сумму расходов, которую можно учесть при расчете налога на прибыль за этот период. Регистрировать счета-фактуры по мере их поступления в данном случае нецелесообразно. Ведь, если в каком-то из периодов сумма расходов превысит норматив, компания не вправе заявить вычеты налога в полном размере. А значит, понадобится исправлять книгу покупок.

Вычеты НДС, которые у компании не вписываются в лимит за один квартал, можно дозаявить в следующем периоде. Конечно, если позволяет норматив расходов.

Сумму дополнительного вычета надо зафиксировать в бухгалтерской справке-расчете. А в книге покупок нужно зарегистрировать тот же счет-фактуру, по которому компания заявляла вычет с представительских расходов в предыдущем квартале.

Составлять уточненку за прошлый период не нужно. Ведь тогда у компании еще не было права на дополнительные суммы вычетов. Чиновники из Минфина России уже давно подтвердили правильность такого подхода в письме от 6 ноября 2009 г. № 03-07-11/285. И с тех пор позиция Минфина России не изменилась.

Если по итогам года представительские расходы превысят лимит, по ним нельзя заявить вычет налога. Кроме того, компания не вправе включать эту сумму НДС в расходы при расчете налога на прибыль (п. 49 ст. 270 НК РФ).

Компания применяет общую систему налогообложения. Данные по представительским затратам и расходам на оплату труда компании за I квартал и полугодие следующие.

Расходы на оплату труда: 1 575 000 руб. (за квартал), 2 150 000 руб. (за полугодие).

Норматив представительских расходов: 63 000 руб. (1 575 000 руб. × 4%), 86 000 руб. (2 150 000 руб. × 4%).

Представительские затраты (без учета НДС): 65 000 руб. (за квартал), 97 500 (за полугодие).

Сумма НДС по представительским расходам: 11 700 руб. (65 000 руб. × 18%) и 17 550 руб. (97 500 руб. × 18%).

Представительские затраты компании за I квартал превышают лимит (65 000 руб. > 63 000 руб.). Поэтому, составляя декларацию по налогу на прибыль за этот период, бухгалтер учел расходы только в сумме, укладывающейся в лимит, – 63 000 руб. В отчетности по налогу на прибыль за полугодие бухгалтер также учел не всю сумму представительских затрат (97 500 руб.), а только часть в пределах норматива – 86 000 руб.

По итогам полугодия сумма сверхнормативных представительских расходов составляет 11 500 руб. (97 500 – 86 000). Компания может учесть эти расходы при расчете налога на прибыль за девять месяцев в пределах норматива, рассчитанного за этот период.

В декларации по НДС за I квартал бухгалтер заявил часть вычетов по представительским расходам в пределах лимита – 11 340 руб. (63 000 руб. × 18%). А в декларации за II квартал отразил дополнительную сумму вычетов – 4140 руб. ((86 000 руб. × 18%) – 11 340 руб.).

По итогам II квартала НДС со сверхнормативных представительских расходов составляет 2070 руб. (11 500 руб. × 18%). Если эти расходы впишутся в норматив по итогам девяти месяцев, компания сможет заявить по ним вычет НДС.

Что же делать, если срок был пропущен?

Если по каким-то причинам налогоплательщик

пропустил отведенный законодателями срок

, то он может подать уточненную налоговую декларацию по НДС. Конечно, инспекторы с особым пристрастием будут проверять такую декларацию и запросят у компании пояснения.

С теорией все понятно, но как реализовать все это на практике, а именно в программе 1С: Бухгалтерия 3.0 пока не очень непонятно. Тем более, когда есть столько вариантов.

А вариантов действительно не мало. Разберем все возможные.

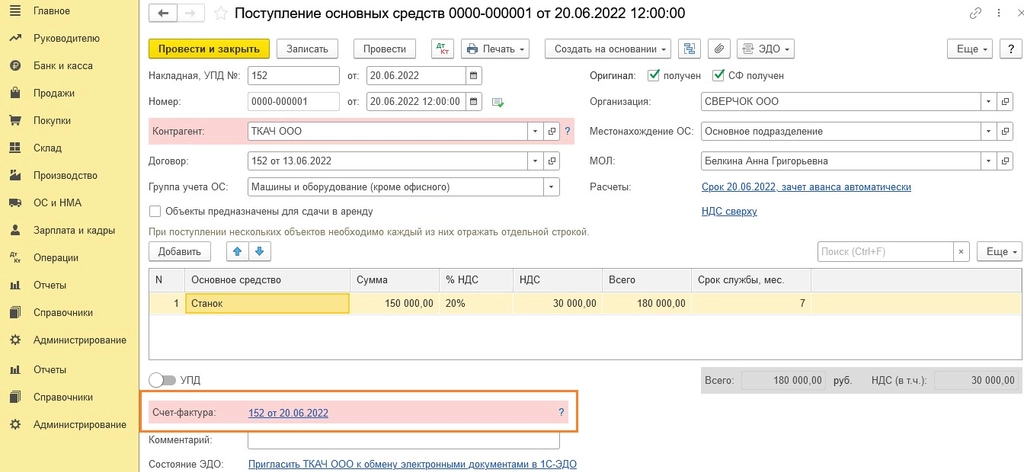

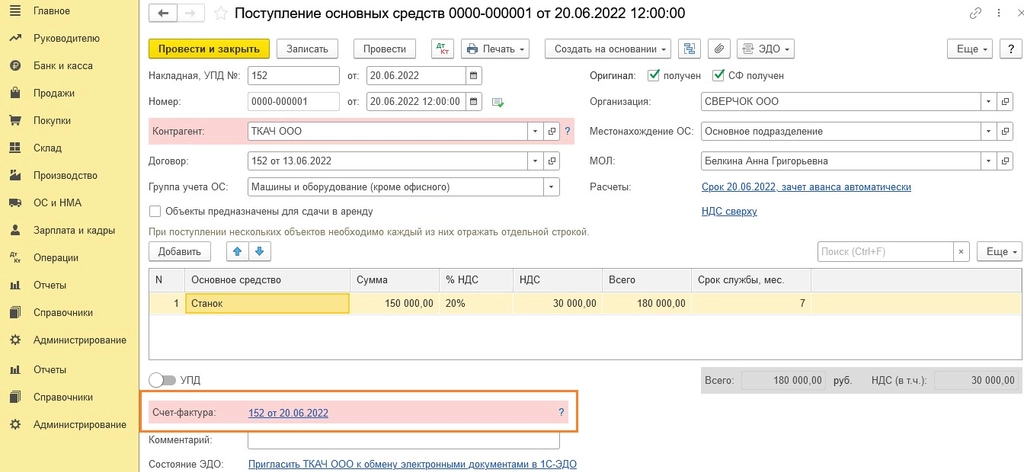

Поставим задачу: ООО «СВЕРЧОК» приобрело у ООО «ТКАЧ» станок за 180 000, (в т. ч. НДС — 30 000,00 руб.). Станок был введен в эксплуатацию и принят к учету как ОС.

Обратим внимание, что ООО «СВЕРЧОК» осуществляет только облагаемые НДС операции и не ведет раздельный учет НДС

Посмотрим, какие проводки сделала программа. Видим, что объект ОС числится на 01 счете, но, как мы уже говорили ранее, вычет по НДС по ОС может быть произведен, если ОС числится и на 08 счете.

Программа автоматически создала документ счет-фактура полученный. И несмотря на то, что в документе установлена галочка «Отразить вычет НДС в книге покупок датой получения», пользователю все равно в обязательном порядке придется отражать вычет входного НДС по приобретенным объектам ОС с помощью специального документа «Формирование записей книги покупок».

Все дело в том, что документ не формирует нужных нам проводок, а именно Дт 68.02 и Кт 19.01.

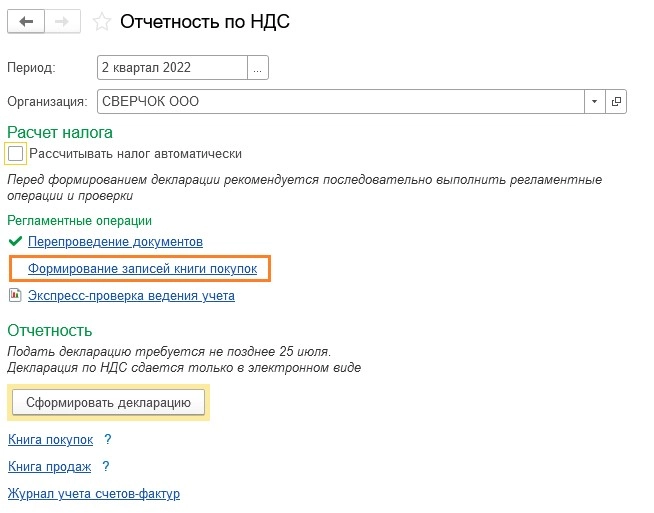

Итак, чтоб предъявить к вычету входной НДС по станку требуется создать документ «Формирование записей книги покупок». Для этого воспользуемся помощником по НДС.

Найдем ссылку на нужный нам документ и создадим его.

Чтоб заполнить документ автоматически, нужно воспользоваться одноименной кнопкой.

И теперь мы получили нужную нам проводку на сумму налога, который мы планируем принять к вычету.

Кроме того, создана запись в регистре «НДС Покупки», на основании которой программа произведет отражение суммы входного налога в книге покупок.

А также на последней закладке будет отражена запись с видом «Расход» с указанием суммы НДС, предъявленной к вычету.

Увидим, что счет-фактура был зарегистрирован в книге покупок за 2 квартал 2022 года.

И все было бы чудесно, если бы у компании в данном отчетном периоде был бы исходящий НДС. Но реализации во 2 квартале 2022 года у ООО «СВЕРЧОК» не было. И формируя декларацию по НДС в Разделе 1 появилась сумма налога к возмещению из бюджета.

Не каждая компания решится на возмещение НДС, собственно, и ООО «СВЕРЧОК» приняла решение перенести вычет на 3 квартал 2022 года.

Чтоб перенести вычет на другой квартал нужно просто удалить строку с счет-фактурой и данный вычет отразится при формировании записей книги покупок в следующем квартале.

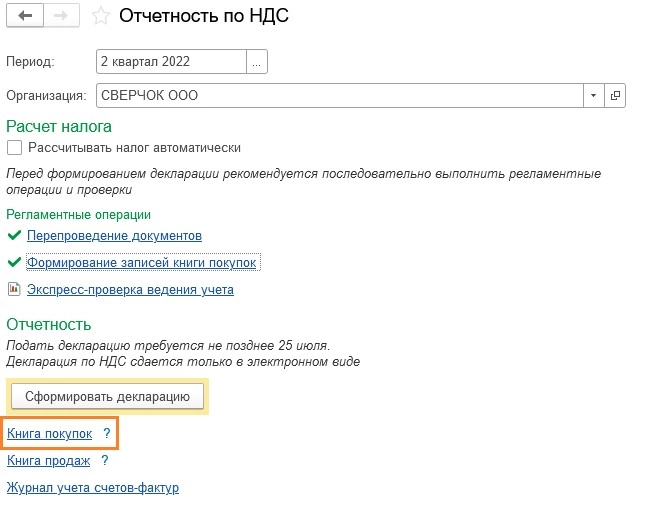

В 3 квартале была реализация, а значит и был НДС к уплате, следовательно, есть возможность применить вычет.

Снова воспользуемся помощником по НДС и произведем формирование записей книги покупок.

Заполним документ.

Видим, что ООО «СВЕРЧОК» в 3 квартале совершил еще одну покупку и сумма уплаченного поставщику налога также попала в документ на ряду с суммой по приобретенному во 2 квартале ОС. Следовательно, сумма вычетов по НДС за 3 квартал у нас составили 54 000,00 рублей, а начислено по реализации НДС только 50 000,00 рублей. То есть в данном квартале у нас снова получится декларация по НДС с суммой налога к возмещению из бюджета.

У налогоплательщика, если он не желает возмещать НДС из бюджета, в данной ситуации есть два варианта:

1. Можно снова перенести вычет по НДС по ОС на следующий квартал.

или

2. Перенести на другой отчетный период вычет по поставщику ООО «Орион».

ООО «СВЕРЧОК» принял решения в этом квартале принять к вычету входной НДС по ОС, так как его «дробить» нельзя, а по поставщику ООО «Орион» входной НДС можно будет принять частями, при необходимости.

Удалим из документа строку с ООО «Орион» и проведем документ.

В книге покупок за 3 квартал 2022г. отражена нужная нам счет-фактура.

Теперь в декларации по НДС отражена сумма налога, подлежащая уплате в бюджет.

Но может так случиться, что сумма входного налога по приобретенному ОС будет очень велика для налогоплательщика и он все же примет решения возместить налог из бюджета.

(Visited 24 times, 1 visits today)

Вычет НДС по счетам фактурам, поступившим с опозданием

До получения

счета фактуры права на возмещение

налога нет. Заявить

получение в квартале, когда покупка

принята на учет при отсутствии СФ нельзя,

сделать это невозможно, когда истекут

3 года.

Если СФ получен до

истечения срока сдачи отчетности за

квартал, в котором товар принимался на

учет, получение налога можно заявить

за конкретный квартал. При этом нужно

учитывать, что при наличии некоторых

видов ошибок налоговая служба может

отказать в действии. Они связаны с

невозможностью идентификации продавца

и покупателя, услуги или продукта,

который был куплен.

Невозможно оформить получение средств, если в документах нет данных о цене товаров, неправильно отображена валюта, в которой оплачивались товары, их количество, есть ошибки, не позволяющие правильно установить ставку тарифа и сумму к оплате.

Упрощенная схема возмещения НДС

Перед подачей в ИФНС заявления на применение заявительного порядка возмещения НДС налогоплательщик подает декларацию по НДС за 1 квартал 2022 года по форме, регламентированной Приказом ФНС от

24.12.2021 г. № ЕД 7-3/1149.

Если организация решает использовать право на упрощенный возврат НДС уже с 1 квартала, то в декларации надо поставить соответствующий код основания применения заявительного порядка — в стр. 055 разд. 1. Если заявительный порядок применяется, то указывается код «07» (Письмо ФНС от 01.04.2022 г. № СД-4-3/3993@). Кроме того, в стр. 056 разд. 1 требуется поставить общий размер НДС к возмещению.

Не позже 5-ти дней с момента подачи декларации налогоплательщик направляет в налоговую инспекцию заявление на применение заявительного порядка возмещения НДС. Оно оформляется в свободной форме. В документе указываются реквизиты компании, ее счета в банке (нужны для зачисления возмещенного НДС), обязательство организации вернуть в бюджет излишне полученные в заявительном порядке суммы НДС и заплатить начисленные по этим суммам проценты (п. 8 ст. 176.1 НК).

Надо отметить, что указанные нормы Кодекса действуют с начала 2015 года. Но это не значит, что особый порядок восстановления НДС с недвижимого имущества применяется с этого времени. Ранее аналогичные нормы были прописаны в старой редакции пункта 6 статьи 171 Налогового кодекса. Сегодня эта норма закона содержит положение о принятии к вычету входного НДС, который предъявлен подрядчиками, застройщиками или техническими заказчиками при капстроительстве незавершенных объектов.

Еще одна норма, которая регулирует принятие НДС по недвижимости к вычету — пункт 2 статьи 170 Кодекса. Она гласит, что входной НДС по приобретенному имуществу, в том числе недвижимому, которое применяется в необлагаемой НДС деятельности, вычету не подлежит, а включается в его стоимость.

Бывает, что имущество применяется компанией как в облагаемой, так и в необлагаемой НДС деятельности. В этом случае на основании пункта 4 статьи 170 НК РФ, в отношении суммы входного налога действуют следующие правила:

- она учитывается в стоимости имущества, которое используется для осуществления необлагаемых операций;

- она принимается к вычету по недвижимости, применяемой в облагаемых операциях;

- она принимается к вычету либо включается в стоимость самого имущества в той пропорции, в которой оно участвует в осуществлении облагаемых и необлагаемых операций.

НДС на сделки и потребление

Налоги на сделки и потребление можно условно разделить на покупку имущества и НДС. Ставка на приобретение имущества варьируется в пределах 3,5–6,5%, а ее величина устанавливается индивидуально федеративными властями земли. Самую высокую ставку платят в землях Саар, Бранденбург, Шлезвиг-Гольштейн и Северный Рейн-Вестфалия. Для Берлина установлен порог в 6 процентов.

Налогом на добавленную стоимость облагаются все услуги, не предназначенные для личного пользования, и товары, ввезенные из-за пределов стран-членов ЕС.

- Максимально возможная сумма вычета на проценты по ипотеке — 390 000 рублей, то есть 13% от 3 000 000 рублей. Если вы не израсходовали эту сумму при первой сделке, «добрать» недостающее при следующей ипотеки не получится.

- Получить налоговый вычет возможно только за 3 последних года, поэтому не стоит тянуть.

- Максимально можно получить 650 000 рублей: за покупку недвижимости — до 260 000 рублей; за проценты — до 390 000 рублей.

- Право на получение до 260 000 рублей у гражданина есть один раз — до того момента, пока данная сумма не будет получена в полном объеме, в том числе суммарно от разных сделок, совершенных после 01.01.2014 года. Право на получение до 390 000 рублей возможно только по одному объекту недвижимости.

- Если ипотеку оформили супруги, каждый из них может оформить вычет — максимум до 1 300 000 рублей.

- Выплату оформляют только трудоустроенные граждане, которые оплатили НДФЛ. Вычет по процентам по ипотеке заемщик получает постепенно — по мере выплаты их банку. Вся сумма сразу не выдается.

Перенос вычета по НДС по правилам

Как считать период в три года? Три года отсчитывают с даты постановки на учет приобретенного товара (работ, услуг).

Вычет НДС можно заявить только путем подачи налоговой декларации по НДС, которая представляется по окончании налогового периода. В связи с этим можно рекомендовать принимать вычет НДС в любом квартале до начала налогового периода, в котором истекает трехлетний срок постановки на учет товаров (работ, услуг).

ПРИМЕР В I квартале 2015 г. организация приобрела у российского поставщика товар с целью его дальнейшей реализации на территории России. Товар был принят к учету 15.02.2015, все условия для вычета НДС были соблюдены в I квартале этого года. В этом случае трехлетний срок с даты постановки на учет истекает 15.02.2018. Соответственно, вычет налога может быть отражен в декларации за любой квартал 2015, 2016 и 2017 г. Заявить вычет в декларации за I квартал 2018 г. опасно, т.к. декларация за этот период будет представлена не ранее 01.04.2018, т.е. после истечения трех лет с момента принятия на учет товара.

О счетах-фактурах, полученных после завершения налогового периода. Еще одна частая причина переноса вычета НДС — получение счета-фактуры с опозданием, после окончания налогового периода.

Во втором абзаце пункта 1.1 статьи 172 Кодекса закреплено право налогоплательщика на вычет НДС с того квартала, в котором товары (работы, услуги, имущественные права) приняты на учет, и в ситуации, когда счет-фактура получен от продавца уже после его завершения, но до окончания срока представления декларации за указанный квартал.

Наличие счета-фактуры является обязательным условием для получения вычета НДС (ст. 172 НК РФ). Однако до последнего времени было неясно, в каком периоде надлежит заявлять вычет, если счет-фактура выставлен в одном, а получен в другом, более позднем налоговом периоде, — в законодательстве не было разъяснений по этому вопросу. Минфин России (письмо Минфина России от 08.08.2014 № 03-07-09/39449) и ФНС России (письмо ФНС России от 28.07.2014 № ЕД-4-2/14546) настаивали, что в подобных обстоятельствах вычет НДС возможен только в том квартале, в котором получен счет-фактура. При этом контролирующие органы требовали подтвердить, что счет-фактура получен в более позднем периоде (например, датой на конвертах), и только тогда признавали правомерность вычета в периоде получения счета-фактуры.

С 1 января 2015 года в отношении счетов-фактур, полученных с небольшим опозданием, действует новое правило (абз. 2 п. 1.1 ст. 172 НК РФ).

Покупатель имеет право выбирать налоговый период для принятия НДС к вычету по счету-фактуре, полученному от продавца после окончания квартала, но до срока подачи декларации за этот квартал. Вычет можно заявить в декларации за истекший квартал (в котором товары (работы, услуги) были поставлены на учет) либо в любом последующем квартале в пределах трех лет с даты постановки на учет товаров (работ, услуг).

Эта норма также решила проблему, когда счет-фактура по отгрузкам (актам), осуществленным в одном периоде, датируется другим периодом (т.к. счет-фактура может выставляться не в тот же день, а в течение пяти дней с даты отгрузки).

ПРИМЕР Покупатель получил товар по договору поставки и поставил его на учет 30.03.2016. Счет-фактура был выставлен поставщиком 03.04.2016, покупатель получил его 06.04.2016. Вычет НДС по данному счету-фактуре покупатель вправе заявить в декларации по НДС за I квартал 2016 г. Ранее налоговые органы указывали, что в рассмотренной ситуации налогоплательщик вправе принять к вычету НДС в II квартале, а не в I.

Если же покупатель получил счет-фактуру по истечении срока подачи декларации за квартал, в котором товары (работы, услуги) были поставлены на учет, то НДС может быть принят к вычету в периоде получения счета-фактуры либо в любом последующем налоговом периоде, но не позднее трех лет с момента принятия этих товаров (работ, услуг) к учету.

Новое правило касается не всех видов вычета НДС

Обращаем внимание, что пункт 1.1 статьи 172 Кодекса регулирует порядок переноса на будущее только вычетов, которые предусмотрены пунктом 2 статьи 171 Кодекса, то есть:

- вычета налога, предъявленного налогоплательщику при приобретении на территории РФ товаров (работ, услуг), а также имущественных прав, предназначенных для осуществления операций, признаваемых объектами налогообложения;

- вычета налога, уплаченного при ввозе на территорию России товаров (работ, услуг), приобретаемых для перепродажи.

Счет-фактура выставлен с опозданием

Популярна проблема,

можно ли принимать к

вычету НДС, если счет-фактура

получен от поставщика позднее срока,

то есть 5 суток с даты отгрузки продукции.

В статье 168 НК указано, что при продаже

продуктов СФ выставляются с НДС

в течение 5 суток. На основании

полученной документации принимаются

суммы к возврату.

Наличие ошибок в документе, которые не препятствуют проверке продавца и покупателя, не искажают сумму тарифа и наименование, не считаются основанием в отказе получения средств. Предполагается, что такое правило можно применять и к СФ, которые выданы позднее установленного срока.

Ситуация 5. Право на вычет НДС реализуется в периоде с нулевой базой по этому налогу

В настоящее время вопрос применения вычета НДС в данной ситуации, по сути, решен в пользу налогоплательщика. Так, в Письмах Минфина России от 19.11.2012 N 03-07-15/148 и ФНС России от 07.12.2012 N ЕД-4-3/20687@ указано, что с целью исключения налоговых споров по данному вопросу налоговым органам целесообразно руководствоваться Постановлением от 03.05.2006 N 14996/05, в котором Президиум ВАС РФ пришел к выводу, что отсутствие базы по НДС в соответствующем налоговом периоде не является причиной отказа в применении вычета.

Примечание. Минфин России разрешил компаниям применять вычеты НДС в периоде, когда база к начислению по этому налогу отсутствует.

Указанные Письма размещены на официальном сайте ФНС России в специальном разделе «Разъяснения ФНС, обязательные для применения налоговыми органами», поэтому в Письме от 23.09.2011 N ЕД-4-3/15678@ налоговое ведомство настаивает на их применении нижестоящими налоговыми органами (см. врезку на с. 16).

Примечание. Сообщить о нарушениях налоговиков можно на сайте www.nalog.ru

На официальном сайте налогового ведомства расположен сервис «Сообщите о несоблюдении налоговыми органами данной рекомендации».

Он находится под каждым разъяснением ФНС России, среди которых имеются выгодные для компании письма именно с точки зрения применения вычетов по НДС.

С помощью такого сервиса компания может сообщить, что инспекторы на местах игнорируют мнение ФНС России. Для этого отправляется сообщение. Перед отправкой необходимо заполнить форму обращения ведомства с указанием наименования компании, ее ИНН и контактных данных. Также предлагается указать номер инспекции, в которой работают сотрудники, и номер и дату документа (в виде скриншота), подтверждающего несоблюдение разъяснений (например, номер и дату акта налоговой проверки).

Отметим, что ранее Минфин России придерживался мнения о том, что с вычетом по НДС компания должна повременить до момента, пока у нее не появится налогооблагаемая база (Письма от 14.12.2011 N 03-07-14/124 и от 08.12.2010 N 03-07-11/479).

Практика показывает, что суды встают на сторону налогоплательщиков, руководствуясь указанным мнением Президиума ВАС РФ. Так, в Постановлениях ФАС Московского от 07.11.2012 N А41-4503/12 и Западно-Сибирского от 30.06.2011 N А45-15114/2010 округов указано, что положения гл. 21 НК РФ не устанавливают зависимость вычетов «входного» налога от фактического исчисления НДС в этом же периоде.