Как рассчитать долю вычета НДС по налоговой декларации?

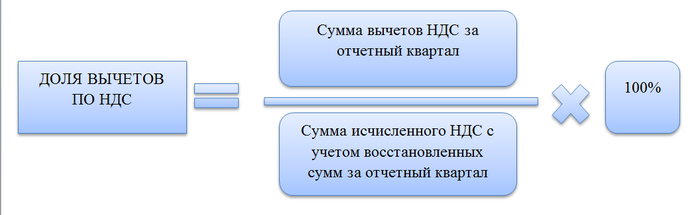

Рассчитать долю вычета можно на основании налоговой декларации по НДС, по формуле:

ДВ = НВндс : Нндс * 100%

где,

ДВ — доля вычета НДС за налоговый период, за который составлена налоговая декларация;

НВндс — налоговые вычеты по НДС, отраженные в разделе 3 в строке 190 «21. Общая сумма налога, подлежащая вычету (сумма величин, указанных в строках 120 – 185)» налоговой декларации по НДС;

Нндс — сумма начисленного НДС, отраженного в разделе 3 строке 118 «11. Общая сумма налога, исчисленная с учетом восстановленных сумм налога (сумма величин графы 5 строк 010 – 080, 105 – 115)» налоговой декларации по НДС.

Налогоплательщики, применяющие ставку НДС 0%, в расчет включают также данные разделов 4 – 6 декларации по НДС по таким операциям.

Пример

По данным налоговой декларации по НДС за квартал:

Сумма налоговых вычетов составила 920 тыс. рублей (стр. 190 разд. 3 декларации).

Сумма начисленного НДС составила 1 000 тыс. рублей (стр. 118 разд. 3 декларации).

Доля вычета НДС за квартал 92% (920 : 1 000 * 100%).

Какая доля вычета считается безопасной

На официальном сайте налоговой размещен отчет по форме 1-НДС, где собраны обобщенные данные налоговых деклараций по НДС по регионам, позволяющие определить среднюю долю вычетов. Найти отчет можно, пройдя по следующему пути:

Посмотрите таблицу безопасных вычетов по регионам на 2 и 3 кварталы 2020 года, рассчитанную на основании отчета 1-НДС.

Безопасная доля вычета по НДС за 4 квартал 2020 года определяется на 01.10.2020, исходя из представленных данных за предыдущие кварталы. Срок сдачи декларации за 4 квартал 2020 года — 25 января 2021 года, поэтому времени на опубликование свежих данных отчета 1-НДС и расчета безопасной доли вычета на 01.10.2020 достаточно.

Если доля вычета превышает безопасный порог, есть смысл перенести часть вычетов на более поздний срок — законодательство позволяет применить вычет по НДС в течение трех лет. При этом превышение безопасного лимита не означает немедленной проверки вашей организации, но запрос пояснений со стороны налоговиков вполне возможен.

Учитывайте также особенности вашей деятельности. Например, при экспорте налог к возмещению почти неизбежен. Если у вас есть твердая уверенность и неоспоримые доказательства правомерности ваших действий, сдавайте декларацию по НДС с несоответствующей безопасной долей вычетов.

***

Безопасная доля вычетов определяется на основании данных, полученных налоговой за предыдущие периоды и обобщенных в отчете 1-НДС

Несоответствие доли вычетов безопасному порогу является одним из критериев, которые могут привлечь внимание налоговых органов к вашей организации

Еще больше материалов по теме — в рубрике «НДС».

Особенности вычетов по регионам

Вычеты по НДС в 2023 году будут отличаться в зависимости от региона проживания или деятельности организации. Различные факторы могут влиять на размер и условия получения данного вычета.

1. Налоговые ставки. В разных регионах России могут быть установлены разные налоговые ставки, что может непосредственно отразиться на размере вычета по НДС. Некоторые регионы могут предоставлять повышенные ставки вычета для определенных отраслей или видов деятельности.

Пример: Москва может установить вычеты по НДС для IT-компаний на более выгодных условиях, чем другие регионы.

2. Правила предоставления. Кроме налоговых ставок, существуют различные правила предоставления вычетов по НДС, которые могут отличаться в разных регионах. Например, для получения вычета может требоваться наличие определенных документов или соблюдение определенной процедуры.

Пример: Некоторые регионы могут требовать предоставления дополнительных отчетных документов для подтверждения права на вычет.

3. Поддержка от местных органов. В некоторых регионах местные органы власти могут активно поддерживать предпринимателей и предоставлять дополнительные льготы и программы. Это может оказывать влияние на вычеты по НДС.

Пример: В некоторых регионах России органы власти предоставляют дополнительные вычеты для инновационных проектов или социально значимых предприятий.

4. Региональные особенности. Каждый регион имеет свои особенности, которые могут отразиться на вычетах по НДС. Например, специфика экономики или демографические факторы могут влиять на размер и доступность вычетов.

Пример: Регионы, где преобладает сельское хозяйство, могут предоставлять вычеты по НДС для сельскохозяйственных предприятий или продукции.

В целом, особенности вычетов по НДС в разных регионах России могут быть различными. При расчете и планировании вычетов необходимо учитывать эти особенности, чтобы максимально использовать возможности по получению вычета.

Как ответить на требования налоговиков по вычетам НДС?

- величине начисленного НДС

- сумме НДС, которая может быть принята к уменьшению.

- также отчет содержит два приложения. В Приложении №1 отражена стоимость товаров и операций, которые не облагаются НДС. Приложение №2 содержит сведения о товарах и операциях, которые облагаются по ставке 0%.

На основе данных о начисленной сумме налога и о суммах, которые могут быть приняты к уменьшению, можно рассчитать безопасную долю вычетов.

Не стоит забывать, что данные периодически изменяются. Последнее изменение произошло для показателей за 1 квартал 2021 года. Поэтому есть смысл следить за изменениями и сверять свои показатели с официально опубликованными.

Кроме отчета, в интернете приводятся таблицы с обобщенными данными по безопасным вычетам. В таких таблицах процент доли уже высчитан и показан по каждому региону.

Данные по безопасной доле вычетов касаются 85 регионов нашей страны. Для каждого региона установлен свой процент вычетов, которые не рекомендуется превышать. Приведем последние официальные данные по некоторым регионам в таблице.

| Регион | Безопасная доля вычета, % |

| Центральный федеральный округ | |

| Владимирская область | 85,2 |

| Ивановская область | 92,6 |

| Московская область | 90,4 |

| Северо – западный федеральный округ | |

| Архангельская область | 82,1 |

| Калининградская область | 62,9 |

| Ленинградская область | 81,7 |

| Ненецкий АО | 121,1 |

Таблицы, размещенные в интернете, в целом достаточно объемные. Данные обычно приводятся в сравнении с предыдущими периодами. В большинстве случаев безопасный коридор по вычетам варьируется от 80% до 100%. Самая низкая доля вычетов возможна на Байконуре. Там этот показатель составляет 57,9%.

И все же следует помнить, что безопасная доля вычетов – это всего лишь рекомендации со стороны налоговых органов. Их соблюдение не обязательно, а иногда и просто невозможно.

Представим себе ситуацию, когда, например, организация закупает материалы в счет предстоящих поставок или производится закупка дорогостоящего оборудования. В таких случаях доля вычетов компании может значительно превышать рекомендованные значения.

Последствия низкой налоговой нагрузки

По мнению налоговиков, низкая налоговая нагрузка по НДС – повод для вызова налогоплательщика на комиссию.

Выявление таких налогоплательщиков осуществляется на основании деклараций по НДС, представленных за ряд налоговых периодов, в которых отношение суммы НДС, подлежащей вычету, к сумме исчисленного налога с налоговой базы составила 89 процентов и более (письмо ФНС РФ от 17.07.2013 № АС-4-2/12722 «О работе комиссий налоговых органов по легализации налоговой базы»). Правда, недавно Минфин РФ отменил данное разъяснение налоговой службы (письмо от 21.03.2017 № ЕД-4-15/5183).

Но это вовсе не означает, что налоговики перестанут сопоставлять размер вычета налогоплательщиков, указанный в декларациях, с допустимыми показателями по региону. В любом случае в п. 3 Общедоступных критериев оценки рисков прописано, что у компании есть риск попасть в план выездных проверок, если доля вычетов по НДС равна либо превышает 89 процентов суммы начисленного налога

Обратите внимание: сама по себе низкая налоговая нагрузка не является доказательством неуплаты налогов

Доначислить налоги и оштрафовать за их неуплату ИФНС может, только если по итогам налоговой проверки установлены нарушения НК РФ (п. 50 Постановления Пленума ВАС от 30.07.2013 № 57).

Платежные сроки НДС в одной таблице

Платежные сроки по НДС для разных ситуаций мы объединили в одной таблице — здесь вы найдете конкретные даты для уплаты НДС за 2 квартал 2020 года со ссылками на нормы НК РФ:

Как видно из таблицы, срок уплаты НДС за 2 квартал 2020 года может наступить в любом из месяцев 2 и 3 квартала в зависимости от категории плательщика или иных нюансов (в ситуации выставления счета-фактуры с выделенной суммой налога лицами, не признаваемыми плательщиками НДС, и др.).

ВАЖНО! Для налогоплательщиков, на которых распространялся режим нерабочих дней, длившийся в общей сложности с 30 марта по 11 мая, срок уплаты НДС за апрель перенесен на 12.05.2020. Подробнее о переносе сроков уплаты налогов и страховых взносов из-за коронавируса вы можете узнать из Готового решения от КонсультантПлюс

Получите пробный доступ к системе бесплатно и переходите в материал

Подробнее о переносе сроков уплаты налогов и страховых взносов из-за коронавируса вы можете узнать из Готового решения от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Важно не ошибиться с крайней платежной датой, чтобы не платить пени за просрочку платежа и избежать штрафных санкций

Есть ли усредненный безопасный процент вычетов по НДС

Налоговики при отборе налогоплательщиков на комиссионное рассмотрение обращают внимание на тех, у кого низкая налоговая нагрузка. Согласно письму ФНС России от 17.07.2013 № АС-4-2/12722 одним из признаков подозрительно низкой налоговой нагрузки является значение выше 89%, определенного как безопасный лимит вычетов по НДС

Однако письмом Минфина от 21.03.2017 № ЕД-4-15/5183 помянутое выше фискальное распоряжение было отменено. Но налоговики могут проверить по формуле, превышает ли ваш удельный вес вычетов по НДС процент безопасности 89. Если да, то они будут более тщательно выискивать другие признаки минимизации налогов.

Чтобы снизить все риски, налогоплательщику перед сдачей декларации следует как посчитать безопасный вычет по НДС, так и сравнить его с пределом по региону и с 89%.

Безопасная доля вычетов по НДС в 2021 году

Определить фактически сложившуюся за квартал долю вычетов по НДС необходимо, чтобы понять, какие счета-фактуры нужно:

- отложить пока в сторону для использования в будущих периодах;

- использовать в уже наступившем периоде.

Руководство компании, которое отслеживает процесс формирования НДС, может поступить так:

- Распечатать декларацию по НДС по данным бухгалтерской программы.

- Из всей декларации для оценки ситуации нужно только 2 строчки. Вот как они выглядят:

Максимальные вычеты по НДС в конкретном регионе могут быть гораздо ниже федерального уровня. Однако, как показывает практика обслуживания наших клиентов, компания автоматом попадает в поле зрения налоговиков, если доля «входящих» вычетов по НДС превысит именно 89% от суммы налога, начисленного за год. Мы следим за тем, чтобы наши клиенты не приближались к критическим значениям и тем самым обеспечиваем соблюдение режима «невидимки» по региональным показателям для абсолютной надежности.

Пример

Воронежская фирма предварительно сформировала декларацию со следующими показателями (для наглядности используем самые простые цифры): Код стр. 190 – 115 тыс. руб. Код стр. 118 – 120 тыс. руб. Рассчитаем долю вычетов: 115 тыс. руб. / 120 тыс. руб. х 100% = 95,8%.

Полученный показатель выше не только федерального уровня (89%), но и уровня по Воронежской области (92,5%). Соответственно, из книги покупок необходимо убрать счета-фактуры на сумму, в процентном соотношении составляющую 3,3% от НДС, исчисленного по коду строки 118 Декларации (95,8% — 92,5%). Указанные 3,3% исчисляем от 115 тыс. руб. и получаем 3 795 руб. Если фирма работает только с 20% НДС, то общая сумма отложенных счетов-фактур составит 22 770 руб. (3 795 руб. / 20% х 120%).

Политика «невидимки» спасает компанию не только от налоговиков, но и от банков. Ведь они с недавнего времени следят за налоговой нагрузкой клиентов еще более рьяно, чем налоговые инспекции.

Как банки выявляют схемы уклонения от НДС

В ст. 164 НК РФ предусмотрены три ставки НДС: 20%, 10% и 0%. Вся сумма НДС поступает в федеральный бюджет в полном объеме.

Применение ставки 0% во многих случаях связано с экспортом товаров, оказанием транспортно-экспедиционных услуг и услуг в сфере международных перевозок (в том числе водным, железнодорожным транспортом), оказанием услуг и выполнением работ во вспомогательных сферах, реализацией драгоценных металлов, припасов, вывезенных с территории РФ, товаров (работ, услуг) и имущественных прав при продаже их FIFA и дочерним организациям, товаров (работ, услуг) и имущественных прав, приобретаемых для организации и проведения XXII Олимпийских зимних игр.

Налогоплательщикам следует различать применение ставки 0% и освобождение от обязанности по уплате налога, поскольку документальное оформление отличается. Совершение ошибки (например, указание в документах «без НДС» вместо «0%») может повлечь возникновение проблем у компании или ее контрагентов.

Ставка 10% применяется при реализации:

- продуктов питания согласно списку, предусмотренному в подп. 1 п. 2 ст. 164 НК РФ;

- товаров для детей;

- периодических печатных изданий, за исключением таких изданий рекламного и эротического характера;

- медицинских товаров отечественного и зарубежного производства;

- услуг по внутренним воздушным перевозкам пассажиров и багажа.

Реализация не перечисленных в п. 1 и 2 ст. 164 НК РФ видов товаров, работ и услуг облагается по ставке 20%.

Формула для расчета безопасного НДС

Если Вы не знаете, как рассчитать безопасную долю вычетов по НДС стоит разобраться в вопросе подробней и привести пример этой операции. Нужно учитывать, что сотрудники ФНС имеют значительное количество инструментов и показателей для проверки и анализа финансовых данных по каждой конкретной организации и при наличии каких-либо подозрений, будет проводиться детальная оценка хозяйственной деятельности и налоговой документации подтверждающей объемы выплат в федеральный бюджет.

Рассмотрим пример расчета, для Москвы с показателем для региона на уровне 88,1%. Также для проведения расчетов, нам понадобятся точные данные из декларации. Плательщика. В частности нужна строка 190 – НДС к вычету и строка 118 – НДС начисленный. Далее действует следующая схема:

Сумма к вычету / сумма начисленного налога * 100%

Перейдя на конкретный пример с цифрами, рассмотрим компанию в декларации, которой указана общая сумма НДС в объеме 900 000 руб, при этом налоговый вычет за это время составил 850 000 рублей. На примере это будет выглядеть так:

850 000 / 900 000 * 100% = 94,4%

Таким образом, результат превышает безопасное значение в 88,1%. Как следствие возникнут вопросы и претензии к юридическому лицу. Однако, при необходимости можно рассчитать и безопасную долю для последующей уплаты. Для этого применяется следующая схема:

Начисленная сумма*(100% — Безопасная сумма)/100%

В результате, используя цифры из примера, получаем следующие данные:

900 000 * (100% — 88,1%) / 100 = 107 100

Полученная сумма является пороговым значением, которое или ее больший эквивалент необходимо заплатить компании, чтобы исключить какие-либо проверки и претензии со стороны контролирующих служб.

Определить объем безопасного вычета по данной схеме можно при любом объеме НДС, что особенно важно с учетом повышения в 2019 году. Рекомендуем проверять и перепроверять расчеты перед подачей окончательной версии декларации и выплатой приведенных в ней сумм

Это позволит снизить сопутствующие риски и оставаться на хорошем счету в государственной надзорной службе.

Налоговая нагрузка по НДС 2021

Это средний размер доли вычетов, которые заявляют налогоплательщики. Он определяется в целом по стране, но регионы могут исчислять и собственные показатели. На 1 января 2018 года это значение по России составляет 88,06%. То есть в среднем по стране плательщики НДС заявляют к вычету чуть больше 88% исчисленного за период налога.

Безопасная доля вычета нужна для того, чтобы сравнить с ней аналогичный показатель конкретного налогоплательщика

Если он заявляет вычетов НДС выше среднего, это привлекает внимание ИФНС. Инспекторы захотят выяснить, чем это вызвано

Доля вычета налога является одним из критериев, по которым оценивается целесообразность проведения в отношении субъекта бизнеса выездной налоговой проверки.

В разных субъектах показатели могут быть как выше, так и ниже 89%.

Но это еще не все. Вам понадобится показатель по вашей фирме.

Чтобы определить показатель вычетов по НДС по фирме, нужно сделать расчеты по декларациям за четыре последних квартала. Сложите сумму начисленного НДС, сложите суммы вычетов, разделите общую сумму вычетов на общую сумму начисленного НДС. Так вы определите долю вычетов в общем размере исчисленного НДС по фирме за четыре квартала. Ее нужно сравнить с федеральной и региональной долями вычета.

Компании и ИП с 2021 года по-другому будут учитывать ряд операций. А именно:

С 2021 не облагаются НДС операции по реализации и передаче на территории РФ:

— исключительных прав на программы для ЭВМ и базы данных, включённые в ЕРРП и баз данных. Исключение: случаи, когда эти права состоят в возможности распространять рекламу;

— исключительных прав на изобретения и полезные модели (образцы);

— неисключительных прав иностранному лицензиату, если место реализации услуг — территория иностранных государств.

- С 2021 года операции, совершаемые организациями-банкротами по реализации товаров (работ, услуг), также будут освобождаться от НДС.

- До 31 декабря 2021 года включительно применяется ставка НДС 10 % при реализации услуг по внутренним воздушным перевозкам пассажиров и багажа (кроме услуг, указанных в пп. 4.1 — 4.3 п. 1 ст. 164 НК РФ).

- С 2021 года чеки для компенсации НДС иностранцам, купившим товары в розничной торговле, можно оформлять в электронном виде.

- Налоговую декларацию по НДС за четвёртый квартал необходимо сдавать по обновлённой форме.

Расскажем обо всём подробнее.

Превышение пороговых сумм по доле вычета всего лишь один из поводов, по которым налоговая инспекция может обратить внимание на вашу компанию. Высокий показатель не означает, что автоматически к вам придёт проверка

Но при наличии дополнительных факторов риска такое вполне вероятно.

В таком случае ФНС может запросить у вас пояснения или включить вашу организацию в план камеральных проверок. Если вы превысили лимит по объективным обстоятельствам, обязательно укажите это в пояснительной записке.

ИФНС рассчитывает долю по данным деклараций по НДС за год и сравнивает ее с пороговым значением 89 процентов (п. 3 Общедоступных критериев самостоятельной оценки рисков, утв. приказом ФНС от 30.05.2007 № ММ-3-06/333). Данные с сайта ФНС для расчета безопасной доли в данном случае не используют. Рассчитайте долю вычетов НДС по организации или ИП за четыре последних квартала и сопоставьте ее с пороговым показателем. Для этого воспользуйтесь формулой:

|

Доля вычетов по организации |

= |

Все вычеты за год (строка 190 раздела 3 декларации) |

Весь начисленный НДС за год (строка 118 раздела 3 декларации) |

× |

100 |

Безопасная доля вычетов НДС за 1 квартал 2019 года

|

Регион |

Доля вычетов, % |

Регион |

Доля вычетов, % |

|

Алтайский край |

90,5% |

Приморский край |

95,6% |

|

Амурская область |

116,1% |

Псковская область |

87,2% |

|

Архангельская область |

82,1% |

Республика Адыгея |

85,7% |

|

Астраханская область |

62,8% |

Республика Алтай |

90,1% |

|

Белгородская область |

89,3% |

Республика Башкортостан |

88,2% |

|

Брянская область |

87,8% |

Республика Бурятия |

88,9% |

|

Владимирская область |

85,2% |

Республика Дагестан |

85,9% |

|

Волгоградская область |

86,4% |

Республика Ингушетия |

95,9% |

|

Вологодская область |

88,1% |

Республика Калмыкия |

82,0% |

|

Воронежская область |

92,9% |

Республика Карелия |

83,5% |

|

Город Москва |

88,4% |

Республика Коми |

78,6% |

|

Город Санкт-Петербург |

90,1% |

Республика Крым |

87,8% |

|

Город Севастополь |

82,1% |

Республика Марий Эл |

90,2% |

|

Еврейская автономная область |

96,1% |

Республика Мордовия |

90,1% |

|

Забайкальский край |

84,4% |

Республика Северная Осетия — Алания |

86,9% |

|

Ивановская область |

92,6% |

Республика Татарстан |

87,9% |

|

Иркутская область |

77,5% |

Республика Тыва |

76,6% |

|

Кабардино-Балкарская Республика |

93,3% |

Республика Хакасия |

89,7% |

|

Калининградская область |

62,9% |

Республика Саха (Якутия) |

86,1% |

|

Калужская область |

88,2% |

Ростовская область |

92,0% |

|

Камчатский край |

90,1% |

Рязанская область |

84,9% |

|

Карачаево-Черкесская Республика |

91,8% |

Самарская область |

84,4% |

|

Кемеровская область |

83,7% |

Саратовская область |

84,9% |

|

Кировская область |

86,7% |

Сахалинская область |

103,1% |

|

Костромская область |

85,4% |

Свердловская область |

88,2% |

|

Краснодарский край |

89,9% |

Смоленская область |

94,2% |

|

Красноярский край |

76,5% |

Ставропольский край |

88,8% |

|

Курганская область |

87,0% |

Тамбовская область |

95,4% |

|

Курская область |

91,3% |

Тверская область |

88,6% |

|

Ленинградская область |

81,7% |

Томская область |

75,6% |

|

Липецкая область |

92,8% |

Тульская область |

92,7% |

|

Магаданская область |

98,6% |

Тюменская область |

83,5% |

|

Московская область |

90,4% |

Удмуртская Республика |

81,1% |

|

Мурманская область |

81,2% |

Ульяновская область |

91,9% |

|

Ненецкий автономный округ |

121,1% |

Хабаровский край |

89,6% |

|

Нижегородская область |

88,8% |

Ханты-Мансийский автономный округ — Югра |

58,5% |

|

Новгородская область |

89,9% |

Челябинская область |

88,4% |

|

Новосибирская область |

89,5% |

Чеченская Республика |

100,7% |

|

Омская область |

84,0% |

Чувашская Республика |

83,6% |

|

Оренбургская область |

70,1% |

Чукотский автономный округ |

105,7% |

|

Орловская область |

94,5% |

Ямало-Ненецкий автономный округ |

69,7% |

|

Пензенская область |

90,9% |

Ярославская область |

87,2% |

|

Пермский край |

79,2% |

Что представляет из себя безопасная доля вычета по НДС

Следует отметить, что в налоговом законодательстве не существует такого понятия, как безопасная доля вычета.

Тем не менее, и налоговые работники и обычные налогоплательщики активно пользуются этим понятием.

Задача налоговой инспекции собрать с налогоплательщиков как можно больше платежей в бюджет, поскольку налоги это элемент его основы, то, за счет чего происходит функционирование государства. Поэтому законодатель допускает, что компания или предприниматель могут нести достаточно большие расходы, но ограничивает их долю определенным процентом. Получается, что и государству хорошо и у бизнеса есть место для маневра.

Если безопасная доля вычета соблюдена, то у налоговой инспекции вопросов не возникнет.

Кто контролирует долю суммы к уменьшению по НДС

ФНС при проведении контрольных мероприятий руководствуется концепцией системы планирования выездных налоговых проверок (Приказ ФНС от 30.05.2007 № ММ-3-06/333@). Приложением 2 к Приказу является перечень критериев для самостоятельной оценки рисков налогоплательщиками.

Размер уменьшения исчисленного налогового платежа является одним их основных показателей, который анализирует ФНС. Согласно третьему критерию, если доля уменьшения НДС на протяжении 12 месяцев равна или превышает 89 %, то это является одним из поводов присмотреться к компании повнимательней. Далее расскажем, как рассчитать долю вычетов по НДС, формула поможет не ошибиться в подсчетах.

В случае если процент вычитаемой суммы из исчисленного НДС превысит нормативный показатель, инспекция запросит пояснения. А если такая ситуация будет продолжаться длительное время, то компания может быть включена в план выездных проверок.

Формула расчета безопасной доли вычетов

Как определить долю вычетов по НДС — формула окажет неоценимую помощь. Итак, выясним, как рассчитать долю вычетов по НДС по формуле.

Формула расчета безопасной доли вычетов по НДС:

ДВндс = (ВВ1 + ВВ2 + ВВ3 + ВВ4) / (Нндс1 + Нндс2 + Нндс3 + Нндс4) × 100%,

где:

ДВндс — доля вычета НДС в 1 квартале 2020 года (для примера возьмем налоговый период — 2 квартал 2021 года);

ВВ1, ВВ2, ВВ3, ВВ4 — налоговый вычет по НДС в 2021 году за 1 квартал, в 2020-м — за 2, 3 и 4 кварталы;

Нндс1, Нндс2, Нндс3, Нндс4 — начисленный НДС за 1 квартал 2021-го, за 2, 3 и 4 кварталы 2020 года.

Когда подойдет очередь сдавать декларацию за следующие периоды, как рассчитать безопасную долю вычетов по НДС по этой формуле? Пример — как считать долю вычета по НДС в 3 квартале 2021 года? Возьмите суммарные значения вычетов и начисленного налога из деклараций за первые два квартала 2021-го и последние два квартала 2020 года.

Перед тем как рассчитать безопасный вычет по НДС в декларации за 2021 год, кроме данных из деклараций за три квартала этого года, возьмите еще значения из годовой декларации за 2020 год.

Опасаясь углубленных «камералок», многие компании переносят вычет НДС на будущие периоды, чтобы исполнить норматив, несмотря на то что он не является для налогоплательщиков обязательным.

Возможность переноса вычетов предусмотрена п. 1.1 ст. 172 НК РФ. При этом перенести можно только вычеты, которые перечислены в п. 2 ст. 171 НК РФ (абз. 1 п. 1.1 ст. 172 НК РФ). В указанных случаях компания вправе применить вычет НДС в течение трех лет после принятия к учету товаров (работ, услуг). Последнее число квартала, на который попал срок, является крайней датой для вычета НДС (Определение КС РФ от 24.03.2015 № 540-О).

В результате несоответствия счетов-фактур в книге покупок компании, отраженных в базе ИР АСК НДС-2, счетам-фактурам кон- трагента, отраженным в книге продаж, налоговики направляют требования о представлении пояснений.

Отчет 1-НДС и расчет вычетов

Для того чтобы определить безопасную долю вычета расчетным путем, нужно обратиться к информации, содержащейся в статистической форме 1-НДС. Отчет размещен на сайте налоговой инспекции каждого региона. Нужно знать, что на сайт прикрепляются два отчета – один по стране в целом, второй — а разбивкой по регионам. Найти отчет на сайте налоговой инспекции города Москвы можно следующим образом:

- Заходим на сайт налоговой города Москва

- В разделе «Деятельность» выбираем «Иные функции ФНС России»

- Выбираем раздел «Статистика и аналитика»

- Заходим в «Данные по формам статистической налоговой отчетности»

- Выбираем из списка форму 1-НДС за интересующий год

Форма содержит сведения о начисленной сумме налога и о примененных вычетах, а также о товарах, которые не облагаются НДС.

ВАЖНО! В настоящее время на сайте налогового органа опубликована последняя версия отчета по состоянию на 01.02.2022 года

Вычеты за 3 квартал

Вычеты за 3 квартал влияют на финансовое положение организаций и могут стать ключевым элементом для повышения эффективности их деятельности. Правильный расчет и использование вычетов помогает снизить налоговую нагрузку и улучшить финансовые показатели бизнеса.

Региональная специфика

Вычеты по НДС за 3 квартал могут быть различными для каждого региона России. Это связано с особенностями налогообложения и учета расходов в каждом конкретном субъекте федерации.

Для правильного расчета вычетов необходимо учитывать региональную специфику и следовать требованиям налогового законодательства. В случае неправильного расчета вычетов рискуют возникнуть проблемы с налоговыми органами и штрафные санкции.

Повышение эффективности

Правильное использование вычетов за 3 квартал помогает повысить эффективность деятельности организаций. Средства, возвращенные в виде вычетов, могут быть направлены на развитие бизнеса, закупку нового оборудования или повышение заработной платы сотрудникам.

Однако, для эффективного использования вычетов необходимо провести качественную работу по расчету и учету НДС. В этом помогут специалисты в области бухгалтерии и налогового учета, а также современные программы автоматизации бухгалтерских процессов.

Важные моменты:

- Правильное использование вычетов за 3 квартал помогает повысить эффективность бизнеса.

- Региональная специфика может влиять на размер вычетов по НДС.

- Проведение качественной работы по расчету и учету НДС помогает избежать проблем с налоговыми органами.

Итак, вычеты за 3 квартал являются важным инструментом для организаций, позволяющим улучшить их финансовое положение и повысить эффективность деятельности. Правильное использование вычетов и соблюдение налоговых требований помогают избежать проблем с налоговыми органами и повысить конкурентоспособность бизнеса.

Что такое безопасная доля вычета и зачем ее рассчитывать

Один из самых неприятных аспектов работы бухгалтера — выездная налоговая проверка. Конечно, полностью избежать проверки сложно, но снизить риски ее проведения и количество возможных претензий со стороны налоговиков вполне возможно.

Налоговики не приезжают с проверками ко всем подряд. Компании для ревизии отбираются по определенным правилам, установленным приказом ФНС России «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333@.

Наряду с прочими факторами оценивается налоговая нагрузка предприятия по отрасли и региону. При этом нерационально сравнивать стоимостное выражение уплаченных налогов, важнее процентное соотношение доходов и расходов.

Для НДС имеет значение доля вычета — это процент, который сумма налога к вычету составляет от суммы налога к уплате.

Рассчитывается доля вычета по НДС по формуле:

Полученное значение необходимо сопоставить с той цифрой, которая считается безопасной долей вычета по НДС.

Что нового в показателях по безопасной доле вычетов в 2023 году

В таблице появились четыре новых региона РФ: ДНР, ЛНР, Херсонская и Запорожская области. Но, показатель установили только для двух: ДНР и Херсонской области.

В 44 регионах показатели понизили. Самое резкое падение — в Чукотском автономном округе. Здесь показатель уменьшился сразу на 25 процентов и составил 129,1 процента.

Снижены лимиты в Ленинградской области с 98,9 до 82,4 процента, Республике Тыва — с 77,6 до 67,6 процента, Липецкой области — со 107,1 до 99,1 процента, Вологодской области — с 96,4 до 90 процентов, а также в Амурской области — со 113,8 до 108,3 процента.

В остальных регионах падение показателей не превысило 5 процентов.

Безопасная доля вычетов в Москве упала на 1,8 — до 87,7 процента, в Санкт-Петербурге на 0,6 процента — до 91,3 процента.

Объем вычета НДС по регионам во 2 квартале 2024 года

Во 2 квартале 2024 года ожидается значительное увеличение объема вычета НДС по регионам России. Согласно прогнозам экспертов, данный показатель вырастет на 15% по сравнению с предыдущим периодом.

Ведущие регионы, которые смогут получить наибольшие суммы вычета НДС, включают в себя Москву и Санкт-Петербург. Это связано с их значительной долей в экономике страны, а также высоким уровнем развития предпринимательства.

Однако, не следует забывать и о других регионах России, которые также могут ожидать увеличение объема вычета НДС. В частности, такие регионы, как Краснодарский край, Ростовская область, Татарстан, Мурманская область и другие, представляют собой перспективные направления для инвестиций и развития бизнеса.

Объем вычета НДС напрямую связан с объемом предоставленных налогоплательщиком счетов-фактур, на основании которых он имеет право на получение вычета. Поэтому, чтобы получить максимальный объем вычета НДС, необходимо внимательно контролировать свою бухгалтерию и делать своевременные заявления на вычет.

Вычет НДС является важной экономической мерой, способствующей развитию предпринимательской активности в регионах. Поэтому, региональные органы власти также заинтересованы в поддержке предпринимателей и помощи им в получении вычетов

Для этого проводятся специальные семинары и консультации, в ходе которых предпринимателям рассказывается о правилах получения вычета и дается конкретная практическая помощь.

Счет – фактура – главный документ для подтверждения вычетов по НДС

Все компании, которые работают на общей системе налогообложения, прекрасно знают, что главным документом, который содержит в себе суммы начисленного или входного НДС, является счет – фактура. Этот первичный документ является доказательством правомерности принятия к вычету сумм НДС по той или иной сделке.

Несмотря на то, что в отношении НДС произошли достаточно глобальные изменения и в плане ставки и в плане обновления декларации и книг покупок и продаж, сам счет – фактура не претерпел каких – либо изменений. Единственное новшество, которое появилось в документе – новая ставка 20%.

Стоит иметь в виду, что при проведении разного рода проверок, налоговые работники в первую очередь требуют предоставить именно счета – фактуры. В связи с этим, документы должны быть представлены в компании в оригиналах и по всем сделкам.

Как именно нужно заполнять счета – фактуры установило Правительство еще в 2011 году. В настоящее время для правильного заполнения документа необходимо использовать инструкции, которые содержатся в постановлении Правительства №1137 от 26.12.2011 года (в редакции от 01.02.2024 года).

Как определить сумму НДС (вычисление)

Перейдя на конкретный пример с цифрами, рассмотрим компанию в декларации, которой указана общая сумма НДС в объеме 900 000 руб, при этом налоговый вычет за это время составил 850 000 рублей.

Сейчас данные отчетов 1-НДС из-за переносов сроков сдачи отчетности немного съехали. Для расчета средней доли по региону во втором квартале используйте 1-НДС на 1 июня, так как отчета на 1 мая в 2021 году нет.

Внимание налоговой не сосредоточенно только на НДС. Инспекторы также смотрят на налоговую нагрузку, уровень заработной платы, рентабельность и так далее

Затем сравнивают со средними показателями в отрасли или регионе. Любое отклонение вызовет их интерес. Прежде, чем вычислять налог на добавленную стоимость, сосчитайте саму добавленную стоимость. Что это вы ее путаете с ценой товара?!

Предусматривается несколько ориентиров для плательщиков налогов и сборов, которые следует принимать во внимание. После окончательной оплаты в учете образовалась отрицательная разница 8260 руб

(464 920 руб. (стоимость оприходованных товаров) – 134 520 руб. (аванс) – 338 660 руб. (окончательная оплата))

После окончательной оплаты в учете образовалась отрицательная разница 8260 руб. (464 920 руб. (стоимость оприходованных товаров) – 134 520 руб. (аванс) – 338 660 руб. (окончательная оплата)).

Это разновидность непрямого федерального платежа, что начисляет государство. Процесс взимания происходит в момент реализации продукции третьим лицом покупателю.

Полученная сумма является пороговым значением, которое или ее больший эквивалент необходимо заплатить компании, чтобы исключить какие-либо проверки и претензии со стороны контролирующих служб.

А меж тем, знать это нужно. Ведь касается НДС абсолютно каждого, даже если вы простой менеджер по продажам или труженик предприятия. Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51– 134 520 руб. (3540 EUR × 38 руб./EUR) – перечислен аванс в счет предстоящей поставки товаров.

Одна компания заказывает у другой фирмы материал, чтобы изготовить свой товара из него. Она этот материал оплачивает.