НДФЛ

Компания, как работодатель выступает в качестве налогового агента по удержанию и уплате подоходного налога с выплачиваемого дохода своих сотрудников. Данные по доходам работников компания должна подавать в свою налоговую. А перечислять налог, удержанных с сотрудников, необходимо по месту регистрации этих сотрудников, как налогоплательщиков. С этой целью при открытии обособок организации должны встать на учет в налоговую по месту нахождения каждого подразделения. Уплата НДФЛ производится по реквизитам каждой налоговой, туда же сдаются дублирующие данные по доходам сотрудников отдельного подразделения.

Среднесписочная численность и зарплата сотрудников

Чтобы рассчитать удельный вес среднесписочной численности сотрудников либо расходов на оплату труда подразделения (или головного офиса), нужно найти соотношение этой величины с теми же показателями по компании в целом за отчетный (налоговый) период:

Сделать выбор, по какому из показателей – численности сотрудников или расходам на оплату их труда – производить расчет региональной части налога, фирма может по своему усмотрению. Однако это решение должно оставаться неизменным в течение минимум одного календарного года (п. 2 ст. 288 НК РФ). Выбранный показатель следует закрепить в налоговой учетной политике компании (ст. 313 НК РФ).

Считаем среднесписочную численность

Для расчета среднесписочной численности персонала существуют специальные правила, утвержденные постановлением Росстата от 20 ноября 2006 г. № 69. Правда, установлены они для заполнения форм статистической отчетности. Однако статметодика вполне применима и для расчета по распределению прибыли «многодетных» фирм, на что в свое время указывали финансисты (см., например, письмо Минфина России от 13 апреля 2005 г. 03-03-01/1/189).

Итак, среднесписочная численность работников за отчетный (налоговый) период представляет собой среднее арифметическое количества работников по ежемесячным данным в этом периоде за соответствующее количество месяцев (3, 6, 9 или 12):

Если для распределения региональной части прибыльного налога фирма выбрала этот показатель, то по приведенной формуле нужно определить среднесписочную численность работников:

– головного офиса;

– каждого обособленного подразделения;

– фирмы в целом.

Что касается показателя численности персонала за месяц, то для его расчета суммируют количество работников за каждый календарный день месяца (включая нерабочие и выходные дни), а затем делят на количество дней в этом месяце. Так поступают и в случае, если фирма или ее подразделение работало неполный месяц. То есть суммарное количество работников за все фактически отработанные дни в любом случае делят на общее количество календарных дней в месяце.

Аналогично при расчете среднесписочной численности за период, отработанный не целиком, сумму ежемесячных показателей числа работников делят на общее число месяцев в этом периоде. То есть включая месяцы, когда деятельности у фирмы или подразделения еще (уже) не было.

Пример 1

Обособленное подразделение ЗАО «Масштаб» было создано 20 мая 2008 года. При этом до 29 мая (т. е. в течение 10 дней) число работников в подразделении составляло 8 человек, а с 30 мая до конца июня – 10 человек.

Среднесписочная численность работников подразделения составила:

– в мае: (8 чел. Х 10 дн. + 10 чел. Х 2 дн.) : 31 дн. = 3 чел.

– в июне: 10 чел. Х 30 дн. : 30 дн. = 10 чел.

– за полугодие: (3 чел. + 10 чел.) : 6 мес. = 2 чел.

Последний показатель и будет искомой величиной, которую нужно использовать при расчете удельного веса среднесписочной численности сотрудников подразделения в численности сотрудников в целом по фирме за полугодие.

Предположим, что среднесписочная численность работников в целом по фирме (головной офис «Масштаба» и обособленное подразделение) за полугодие составляет 10 человек. Тогда удельный вес среднесписочной численности сотрудников подразделения будет равен 0,2 (2 чел. : 10 чел.).

Заметим, что использование показателя среднесписочной численности сотрудников для расчета доли прибыли, приходящейся на подразделение, в определенных случаях может быть крайне неудобно по ряду причин. К примеру, когда на предприятии имеет место постоянная текучесть кадров или просто очень большое количество работников. Тогда, конечно, гораздо сподручнее опереться на показатель расходов по оплате труда персонала.

Оцениваем расходы на оплату труда

Сумму расходов на оплату труда за отчетный (налоговый) период в подразделении или головном офисе рассчитывают обычным способом. То есть в соответствии со статьей 255 Налогового кодекса. К расчету принимают расходы по оплате труда на конец периода (отчетного или налогового) нарастающим итогом с начала года.

Помните, что использовать для последующего расчета удельного веса зарплаты по подразделению в заработной плате по фирме в целом можно не все выплаты, начисленные в соответствии с данной статьей. А лишь те из них, которые отнесены к налоговым расходам фирмы (подразделения) в данном периоде согласно выбранному методу учета доходов и расходов (кассовый или метод начисления).

Нужно ли регистрировать обособленное подразделение

Сведения о филиалах и представительствах должны быть включены в ЕГРЮЛ (пп. «н» п.1 ст. 5 Закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ). Налоговая служба поставит их на учет автоматически на основании данных из реестра (п. 3 ст. 83 НК РФ).

О создании другого обособленного подразделения необходимо уведомить налоговиков, подав сообщение по форме № С-09-3-1, утвержденной Приказом ФНС РФ от 04.09.2020 № ЕД-7-14/632@. Сделать это нужно в течение одного месяца (пп. 3 п. 2 ст. 23 НК РФ). Прикладывать какие-либо подтверждающие документы не требуется (письмо ФНС РФ от 30.10.2018 № ГД-4-14/21195). За непредставление сообщения в установленные сроки организации грозит штраф в размере 200 рублей (п. 1 ст. 126 НК РФ), генеральному директору — 300–500 рублей (ч. 1 ст. 15.6 КоАП).

Обособленное подразделение следует поставить на налоговый учет по месту его нахождения. Из этого правила есть два исключения (п. 4 ст. 83 НК РФ, письмо ФНС РФ от 28.09.2011 № ПА-4-6/15886):

- при создании нескольких обособленных подразделений в одном городе или муниципальном районе — их можно поставить на учет в одной ИФНС по месту нахождения любого из подразделений;

- при наличии в городе обособленного подразделения — вновь открываемое другое подразделение можно поставить на учет в ту же инспекцию, в которой числится первое.

В течение пяти рабочих дней организацию уведомят о постановке на учет в налоговом органе. В документе будет указан КПП, присвоенный обособленному подразделению. Его необходимо использовать в том числе при заполнении счетов-фактур (п. 7 порядка, утвержденного Приказом ФНС РФ от 29.06.2012 № ММВ-7-6/435@, письмо ФНС РФ от 16.11.2016 № СД-4-3/21730@).

Земельный налог

Земельный налог является местным налогом. Учитывая, что земельный налог уплачивается по месту нахождения земельных участков, особенностей его исчисления и уплаты при наличии обособленных подразделений практически нет.

Стоит только отметить, что организации представляют декларации по налогу по месту нахождения земельного участка. Налоговые декларации представляются не позднее 1 февраля года, следующего за истекшим налоговым периодом.

В декларации, представляемой в отношении земельного участка, место нахождения которого совпадает с местом нахождения организации, указывается КПП согласно свидетельству о постановке на учет в налоговом органе.

При представлении налоговой декларации по земельному налогу в отношении земельного участка, расположенного по месту нахождения обособленного подразделения, указывается КПП согласно уведомлению о постановке на учет в налоговом органе юридического лица по месту нахождения обособленного подразделения.

К сведению

С 1 января 2011 года расчеты авансовых платежей по земельному налогу не представляются.

Также стоит отметить, что организация может наделить обособленное подразделение функциями по уплате налога и представлению отчетности от имени организации. Такой вариант возможен, только если место нахождения земельного участка совпадает с местом нахождения обособленного подразделения, выделенного на отдельный баланс и имеющего свой расчетный счет.

Если же обособленное подразделение не имеет отдельного баланса, то уплата земельного налога и представление отчетности осуществляется организацией на основании сведений обособленного подразделения по месту нахождения земельного участка.

Базовые правила расчета

Если у фирмы есть подразделения, придется задуматься о распределении прибыли между основными и второстепенными субъектами. Как уже говорилось, филиалы также обязаны составлять налоговые декларации. А потому встает вопрос о распределении налогов между филиалами и компанией. Особенно это актуально тогда, когда филиал находится в другом регионе.

Рассмотрим основы расчетов. Первый шаг – установление общего размера прибыли. Второй шаг – исчисление налога в бюджеты различного уровня. Определенный размер налога переводится в федеральную казну. Эта часть должна быть перечислена в головной офис на основании пункта 1 статьи 288 НК РФ. Налог, уплачиваемый в казну регионального уровня, нужно распределить между главным офисом и филиалами. Соответствующее указание содержится в статье 288 НК РФ.

Как заполнить и сдать декларацию по налогу на прибыль при наличии обособленных подразделений?

Налог исчисляется следующим образом:

- Совокупная налоговая база умножается на размер прибыли обособленного субъекта.

- Итог расчетов умножается на ставку налога, актуальную для конкретного региона.

Формула для установления доли прибыли филиала:

ДП = (УВ1 + УВ2) / 2

В формуле фигурируют эти значения:

- ДП – доля прибыли.

- УВ1 – удельный вес числа трудящихся.

- УВ2 – удельный объем остаточной цены собственности, которая амортизируется.

Главное значение, которое принимается во внимание, – численность трудящихся, работающих в филиале

Дополнительные особенности

Ставка налога на прибыль равна 20%. 18% направляется в региональный бюджет, 2% — в федеральный. Налоговый платеж определяется на основании доли филиала в общей прибыли фирмы. Как установить эту долю? Правило расчетов содержится в статье 288 НК РФ. В частности, это среднее значение между удельным весом среднесписочного числа сотрудников и остаточной стоимостью амортизируемой собственности.

ВАЖНО! В расчетах могут фигурировать или численность сотрудников, или траты на оплату труда. Итоги расчетов, в зависимости от используемого показателя, будут несколько различаться

К СВЕДЕНИЮ! Определение обособленного субъекта содержится в статье 11 НК РФ.

Особенности распределения авансов

Авансы также нужно распределять по филиалам. Для этого понадобится формула:

Совокупный аванс в разные бюджеты * доля филиала в прибыли = аванс по подразделению.

Платежи распределяются по бюджетам. В рамках этого используются ставки налогов, актуальные по адресу конкретного филиала.

ВАЖНО! При всех расчетах нужно использовать максимально точные значения, устанавливаемые на основании документов

Что лучше филиал или представительство?

Исходя из определений этих терминов, можно сделать вывод, что филиал существенно превосходит представительства по объему полномочий, и знак тождественности между ними ставить нельзя. Филиал, кроме представительских функции, может осуществлять все те действия, что и головная организация.

Филиал имеет более широкие права: осуществляет все или часть функций юрлица, включая те, что есть у представительства. Проще говоря, если организация открывает офис, куда клиент может обратиться за консультацией, заключить договор, написать претензию, сделать заказ, то это представительство, если этот офис поставит клиенту товар по заключенному договору, то это уже филиал. Прочие подразделения попадают в категорию «иных».

ОП на отдельном балансе или нет

Обособленное подразделение (ОП) не является юридическим лицом – это лишь часть организации с определенными функциями. Для их осуществления оно может быть наделено имуществом, которое принадлежит компании. Собственных активов ОП не имеет, а все свои операции ведет от имени головной организации.

При создании обособленного подразделения компания должна утвердить положение о нем, в котором среди прочего прописываются нюансы документооборота. Один из вопросов – выделяется ли ОП на отдельный баланс или нет.

Выделение подразделения на отдельный баланс означает, что оно должно рассчитывать некоторые показатели своей деятельности, формировать отчеты и передавать их в головную организацию для управленческих целей. Внутренняя отчетность (баланс) обособленного подразделения в данном случае не является бухгалтерской отчетностью и не подается в ИФНС. Однако ОП на отдельном балансе обязаны вести бухучет.

Подразделение без выделенного баланса бухгалтерский учет не ведет – он организуется в компании централизовано. ОП в ходе своей деятельности оформляет первичные документы и передает их головной офис. На их основании там учитываются хозяйственные операции подразделения и включаются в общие показатели.

Вне зависимости от того, выделено ОП на отдельный баланс или нет, бухгалтерская отчетность подается головной организацией. Она содержит показатели деятельности всех его обособленных подразделений. Таким образом, сдавать отчетность бухгалтерскую, то есть баланс, ОП самостоятельно не должно.

Отдельный баланс обособленного подразделения (2-уровень)

Если компания приняла решение о выделении обособленного подразделения на отдельный баланс, это следует закрепить в учредительных документах, а именно в уставе и положении об обособленном подразделении. В штате подразделения, которое выделяется, должен быть отдельный бухгалтер. В обязанности, которого входит ведение бухгалтерского учета и формирование отчетности обособленного подразделения. Формы предоставления отчетности должна установить головная организация. Для отражения расчетов организации с обособленными подразделениями используется счет 79 «Внутрихозяйственные расчеты». Если у «обособленки» незначительный объем операций и небольшое количество сотрудников, выделение подразделения на отдельный баланс затруднит учет. Первичные учетные документы, оформленные в подразделении, проще передавать в бухгалтерию головной организации, которая будет производит обработку всех документов и отражает их в учете.

Чем отличается представительство юридического лица от его филиала?

Представительство осуществляет представительство и защиту интересов юридического лица, совершает от его имени сделки и иные юридические действия. Филиал осуществляет все или часть функций юридического лица, в том числе функции представительства.

В отличие от представительства филиал может осуществлять все функции юридического лица, в том числе и функцию представительства. Представительство же не может заниматься никакой финансово-хозяйственной деятельностью, приводящей к образованию дохода, его основная функция – представление интересов юридического лица и осуществление их защиты.

Бухгалтерская отчетность

Бухгалтерская отчетность организаций должна включать показатели деятельности всех филиалов, представительств и иных подразделений (включая выделенные на отдельные балансы). При этом обособленные подразделения, выделенные на отдельный баланс, должны формировать внутреннюю бухгалтерскую отчетность. В состав такой отчетности могут входить:

- оборотно-сальдовые ведомости по операциям обособленного подразделения за отчетный период и с начала года;

- форма № 1 (бухгалтерский баланс);

- форма № 2 (отчет о прибылях и убытках).

Законом от 21 ноября 1996 г. № 129-ФЗ представление бухгалтерской отчетности в налоговые органы по месту нахождения обособленных подразделений с отдельным балансом не регулируется. Таким образом, организация представляет бухгалтерскую отчетность, в которую включены показатели внутренней отчетности представительств, только по месту нахождения головной организации.

Закрытие обособленного подразделения

Закрытие филиала или представительства требует большего числа действий. Это связано с тем, что сведения о них нужно исключить из ЕГРЮЛ. Для закрытия филиала или представительства нужно:

1) провести общее собрание участников или совета директоров общества в зависимости от того, к чьей компетенции отнесено принятие таких решений.

2) подать документы на регистрацию изменений в налоговую по форме № Р13014, а также:

- приложить решение о ликвидации филиала или представительства, если сведения о них не были включены в устав;

- если сведения о филиалах и представительствах в устав были включены, то дополнительно нужно приложить решение о внесение изменений в устав, изменения в устав (или его новую редакцию), квитанцию об уплате госпошлины. Ее размер составляет 800 рублей (пп. 3 п. 1 ст. 333.33 НК РФ). Госпошлину платить не нужно при подаче документов в электронной форме (пп. 32 п. 3 ст. 333.35 НК РФ).

Следует уведомить налоговую службу и ФСС о прекращении деятельности подразделения по правилам, изложенным выше.

https://www.klerk.ru/buh/articles/520423/

Постановка на учет обособленного подразделения

Любое обособленное подразделение, в том числе филиал и представительство, нужно поставить на учет в ПФР и ФСС, если оно имеет счет в банке и будет осуществлять выплаты физлицам (пп. 3 п. 1 ст. 11 Закона «Об обязательном пенсионном страховании в РФ» от 15.12.2001 № 167-ФЗ, п. 2 ч. 1 ст. 2.3 Закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ, пп. 2 п. 1 ст. 6 Закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ).

Для регистрации в ПФР необходимо подать в налоговую инспекцию по месту нахождения организации сообщение о наделении обособленного подразделения полномочиями производить выплаты в пользу физлиц. Его форма утверждена Приказом ФНС РФ от 04.09.2020 № ЕД-7-14/632@. Направить сообщение нужно в течение месяца со дня издания приказа о наделении подразделения такими полномочиями (пп. 7 п. 3.4 ст. 23 НК РФ). Налоговая самостоятельно передаст сведения в ПФР.

Для постановки на учет в ФСС не позднее 30 календарных дней со дня создания подразделения нужно подать в отделение фонда по месту его нахождения (пп. 6, 9, 10 порядка регистрации и снятия с учета в ФСС РФ, утвержденного Приказом Минтруда РФ от 29.04.2016 № 202н):

- заявление о регистрации по утвержденной форме (приложение 1 к Административному регламенту ФСС РФ по предоставлению государственной услуги по регистрации и снятию с регистрационного учета страхователей — юридических лиц по месту нахождения обособленных подразделений, утвержденное Приказом фонда от 22.04.2019 № 217);

- справку из банка об открытии счета;

- документ, подтверждающий, что подразделение будет осуществлять выплаты физлицам (например, копию положения об обособленном подразделении, где указано, что оно самостоятельно выплачивает зарплату своим сотрудникам).

За нарушение 30-дневного срока на организацию может быть наложен штраф (ст. 26.28 закона № 125-ФЗ):

- 5 тыс. рублей при просрочке до 90 дней;

- 10 тыс. рублей при просрочке свыше 90 дней.

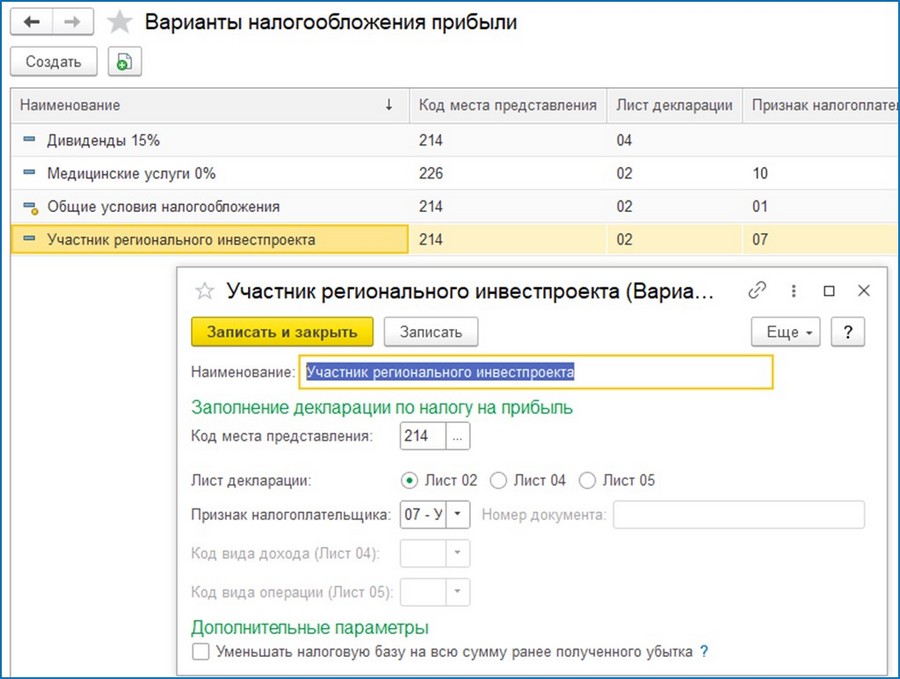

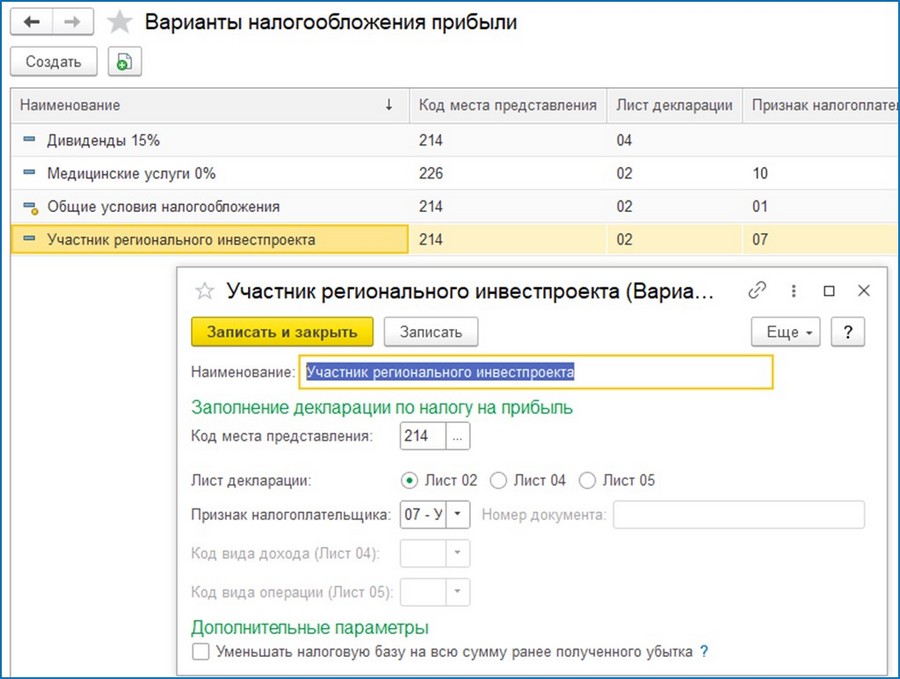

Новый справочник «Варианты налогообложения прибыли»

В 1С:Комплексная автоматизация и 1С:ERP добавлен новый вид справочника «Варианты налогообложения прибыли». Здесь указываются:

-

Код места представления, по каждому формируется отдельная декларация. Например, 214 – по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком;

-

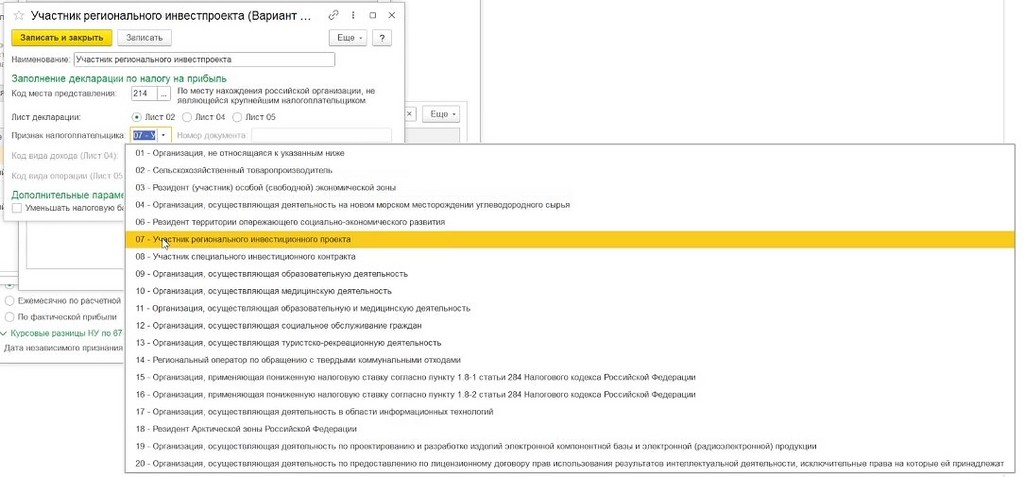

Признак налогоплательщика. По каждому признаку налогоплательщика формируется отдельная страница декларации к указанному листу (лист 02, 04 или 05) – выделенный лист заполняется автоматически. Другие листы нужно будет заполнять вручную, и показатели по ним будут исключены из автоматически заполняемого листа.

Пример справочника на скриншоте выше. Декларация представляется по месту нахождения организации – в нашем случае не подразделение обособленное, а проекты.

Соответственно, признак налогоплательщика 07 – участник регионального инвестпроекта. В списке перечислены ситуации, когда в организации может быть раздельный учет по налогу на прибыль и которые предусмотрены в декларации.

Автоматически в декларации заполняется лист 02. Операции по ценным бумагам и дивидендам из листов 04 и 05 не попадут в основной лист.

Чем отличаются филиалы и представительства?

Филиал — это ОБ, расположенное на удалении от головного офиса и полностью или частично выполняющее его функции. Представительство — это ОБ, территориально удаленное от головного офиса и представляющее интересы юрлица (ЮЛ) либо занимающееся их защитой.

В статье 55 Гражданского Кодекса РФ говорится, что существуют два вида обособленных подразделений (ОБ):

филиал — это ОБ, расположенное на удалении от головного офиса и полностью или частично выполняющее его функции

представительство — это ОБ, территориально удаленное от головного офиса и представляющее интересы юрлица (ЮЛ) либо занимающееся их защитой

Открытие обособленного подразделения

Для открытия обособленного подразделения в форме филиала или представительства необходимо:

1) провести собрание участников или совета директоров общества в зависимости от того, в чью компетенцию входит решение этого вопроса (п. 2 ст. 65.3 ГК РФ, пп. 7 п. 2.1 ст. 32 Закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ, пп. 14 п. 1 ст. 65 Закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ);

2) решить вопрос о включении (невключении) сведений о филиале или представительстве в устав организации. Закон требует, чтобы сведения о филиалах и представительствах были включены в ЕГРЮЛ, однако не требует, чтобы данные о них были в уставе. Это можно сделать по собственному желанию. В зависимости от решения этого вопроса будет отличаться процедура регистрации;

3) зарегистрировать филиал или представительство:

- если решено включить сведения о филиалах и представительствах в устав, в налоговую нужно представить заявление по форме № Р13014, утвержденную Приказом ФНС РФ от 31.08.2020 № ЕД-7-14/617@, решение о внесении изменений в устав, изменения в уставе (или его новую редакцию), квитанцию об уплате госпошлины. Ее размер составляет 800 рублей (пп. 3 п. 1 ст. 333.33 НК РФ). Госпошлину платить не нужно при подаче документов в электронной форме (пп. 32 п. 3 ст. 333.35 НК РФ);

- если сведения о филиалах и представительствах в устав не включены, достаточно направить заявление по форме № Р13014 и решение о создании обособленного подразделения;

4) получить документы о регистрации — лист записи ЕГРЮЛ, а также устав с отметкой налогового органа, если в него были внесены правки. На проведение регистрационных действий налоговикам отведено 5 рабочих дней (п. 3 ст. 18, п. 1 ст. 8 закона № 129-ФЗ). Если документы были поданы через нотариуса или МФЦ, еще два дня уйдет на пересылку документов, таким образом, срок регистрации увеличится до семи рабочих дней.\

Интернет-бухгалтерия «Моё дело»

Интернет-бухгалтерия «Моё дело»

Прослеживаемость импортных товаров с июля 2021 года

Инструкция по применению НСПТ

Узнать больше Разместить свою рекламу

Обособленное подразделение, не имеющее статуса филиала или представительства, считается созданным при соблюдении четырех условий (письмо Минфина РФ от 28.12.2017 № 03-01-15/88027):

- по его адресу оборудовано хотя бы одно стационарное рабочее место, то есть созданы условия для выполнения сотрудником его трудовых обязанностей: установлена необходимая мебель, оборудование, имеются в наличии инструменты и так далее;

- рабочее место создано на срок более месяца. Будет работник трудиться на этом рабочем месте постоянно или периодически, значения не имеет;

- помещение (объект, территория), где находится рабочее место, подконтрольно организации. Это условие не выполняется, если место для работы сотрудника предоставлено контрагентом, например, на объектах, охраняемых ЧОП, в помещениях, обслуживаемых клининговыми компаниями (письма Минфина РФ от 05.10.2012 № 03-02-07/1-238, от 03.02.2012 № 03-02-07/1-30);

- организация начала осуществлять деятельность через обособленное подразделение (письмо Минфина РФ от 19.02.2016 № 03-02-07/1/9377).

В течение месяца о подразделении нужно уведомить налоговую. О том, как это сделать, мы рассказали выше.

Cнятие с учета обособленного подразделения

Чтобы закрыть обособленное подразделение, не являющееся филиалом или представительством, достаточно снять его с учета в ИФНС и ФСС, если оно имело счет и производило выплаты сотрудникам.

Для этого нужно подать в налоговую службу сообщение по форме № С-09-3-2, утвержденной Приказом ФНС РФ № ЕД-7-14/632@. Сделать это нужно в течение трех рабочих дней с момента принятия решения о закрытии (пп. 3.1 п. 2 ст. 23 НК РФ). За нарушение срока грозит штраф:

- организации в размере 200 рублей (п. 1 ст. 126 НК РФ),

- генеральному директору — 300–500 рублей (ч. 1 ст. 15.6 КоАП).

Сведения о снятии обособленного подразделения с учета налоговый орган передаст в ПФР, который снимет с учета подразделение в течение трех рабочих дней с момента получения информации. Подавать отдельное заявление в ПФР не нужно.

Как платится налог на прибыль по обособленному подразделению

Исходя из нормативных требований п. 2 стат. 288 НК, уплачивать налог в бюджет субъектов нужно отдельно по ОП и фирме-«голове». Налоговики разрешают платить суммы централизовано, то есть одной платежкой, если и подразделение, и головная фирма расположены территориально в одной местности и подведомственны одной ИФНС. Это же правило верно в случае, когда у компании имеется несколько ОП, расположенных также в одной территории.

Для того, чтобы законно перечислять суммы налога по реквизитам налоговой одного ответственного ОП, налогоплательщик обязан письменно уведомить ИФНС не позднее 31-го декабря перед будущим налоговым периодом. При этом выполнять распределение сумм по ОП не требуется. Но такой порядок должен оставаться неизменным. Если же создается новое подразделение, уведомление подается в 10-дневный период по окончании квартала, в котором зарегистрировано ОП. Формы уведомлений приведены ФНС в Приложении № 3 Письма № ШС-6-3/986 от 30.12.08 г.