Учет регистрации ИП

Сведения о прописке индивидуального предпринимателя являются частью контактной информации, которая указывается в ЕГРИП, а значит они должны обновляться, если ИП меняет адрес регистрации. До 2011 года предприниматели самостоятельно уведомляли налоговый орган о каждом изменении в паспорте, но теперь этой задачей занимается миграционная служба.

Предпринимателю ничего делать не нужно — о смене адреса ФНС узнает от миграционного органа. Исключением является ситуация, в которой ИП хочет ускорить обновление сведений в ЕГРИП, или если у ИП есть иностранное гражданство — в этом случае нужно направить форму Р24001.

В любой ситуации, предприниматель должен сам проконтролировать — поменялся ли в реестре адрес регистрации. Это можно сделать, запросив выписку на сайте ФНС на свое имя или проверить электронную почту — на нее также отправляется обновленный лист записи ЕГРИП.

В некоторых случаях, смена адреса регистрации может причинить ряд неудобств:

- Предприниматели на патентной системе уплачивают налог в регистрирующую ИФНС, а остальные платежи должны перечислять в ИФНС региона, где работают фактически.

- ИП на остальных системах отчисляют налоги и взносы в инспекцию, в которой зарегистрированы, а деятельность могут вести в любом городе страны.

Дополнительные трудности могут возникнуть у бизнесменов на упрощенке и едином сельхозналоге. Часто региональные субъекты снижают налоговые ставки для предпринимателей. Например, в регионе по прежней прописке вы привыкли платить налоги по сниженной ставке УСН, а в новом такая практика не применяется — вы потеряете право на льготу.

Уведомить налоговую о смене адреса

Поможем автоматически сообщить в ФНС об изменении адреса регистрации. Так, вы можете быть полностью уверены, что информация в ЕГРИП поменяется своевременно и безошибочно.

Внести изменения в ИП

Внести изменения в ИП

Налог на прибыль и НДС

Уплата НДС происходит по общему правилу. Как только в ЕГРЮЛ были внесены в изменения, налог нужно платить в новую ИФНС, а ОКТМО в платежках — указывать по новому адресу организации.

То же самое с налогом на прибыль: юрлица уплачивают авансовые платежи и сам налог, зачисляемый в федеральный бюджет, по месту нахождения головной организации. А платежи, зачисляемые в региональные бюджеты — по месту нахождения головной организации и каждого её ОП.

После смены адреса в ЕГРЮЛ во всех формах отчётности указывают КПП, который присвоила новая ИФНС. Это правило действует даже в том случае, если организация отчитывается за период, предшествующий переезду.

При сдаче отчётности по НДС и налогу на прибыль в новую ИФНС также указывают новый ОКТМО. Декларации подаются в одном комплекте — делить сведения в отчётах на периоды «до переезда» и «после» не нужно.

«1С-Отчетность» — сервис передачи отчетности в контролирующие органы из программ «1С:Предприятие». Отправляйте электронную отчетность во все необходимые контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС.

Меняем адрес только в госреестре

Если в уставе ООО местоположение юрлица обозначено названием муниципального объединения, то процедура смены адреса будет происходить значительно проще. Рассмотрим необходимые шаги.

Шаг 1. Подготовка протокола. Этот шаг аналогичен соответствующему этапу в вышеизложенной процедуре.

ОБРАТИТЕ ВНИМАНИЕ! Сам протокол не требуется, если вы регистрируете изменения адреса, не затрагивая уставных данных. Тем не менее, некоторые налоговые инспекции запрашивают этот документ, ведь если нарушен трехдневный срок подачи, это будет поводом для штрафа

Так что рекомендуется во избежание дополнительных хлопот все же иметь оригинал протокола при себе.

Шаг 2. Подготовка формы Р1400. Бланк скачиваем в Интернете или получаем в налоговой. Заполняем его, соблюдая те же требования к оформлению, что указаны при соответствующем шаге первой процедуры.

Шаг 3. Визит к нотариусу. Юрист заверяет собственноручную подпись руководителя на заявлении, брошюрует его и нумерует листы.

Шаг 4. Подача документов в ИНФС. Все необходимые документы подаются директором или уполномоченным лицом (доверенность должна быть оформлена письменно и нотариально заверена) инспектору ИНФС. На руки возвращается расписка о принятии документации.

Шаг 5. Результат регистрации. После того, как истекли 5 предусмотренных законом дней со дня подачи, можно получить лист записи единого госреестра с новыми адресными данными.

К СВЕДЕНИЮ! Госпошлина за данную процедуру не взимается.

При обоих путях финальным аккордом будет уведомление всех контрагентов о том, что организация получила новый юрадрес.

Налог на доходы физлиц (НДФЛ)

Если налог платит организация-налоговый агент, также применяется основное правило. Но немного отличается порядок сдачи отчётности.

- комплект со старым ОКТМО, который содержит сведения с начала отчётного периода и до даты внесения изменений в ЕГРЮЛ;

- комплект с новым ОКТМО, который содержит сведения с даты внесения изменений в ЕГРЮЛ до конца отчётного периода.

При этом отчитываться подобным образом юрлицу придется до окончания налогового периода, ведь форма заполняется нарастающим итогом.

То есть если переезд был в мае, то нужно сдавать по 2 комплекта отчётности по итогам полугодия, 9 месяцев и года.

Вероятно, что эти правила относятся и к новой форме 6-НДФЛ, действующей с I квартала 2021 года: порядок её заполнения в части указания доходов, а также кодов ОКТМО и КПП мало изменился.

Подробнее об изменениях в форме 6-НДФЛ читайте в нашей статье.

Как платить налоги и сдавать отчёты

Тут значение имеет, на какой системе налогообложения вы находитесь.

ОСНО, УСН и ЕСХН

Если вы применяете ОСНО, УСН или ЕСХН, все налоги и взносы вы раньше платили в старую инспекцию, а теперь будете платить в новую. Сдавать отчёты тоже нужно будет в новую инспекцию и фонды.

Внимание! В новом регионе может действовать другая ставка налога. Например, в вашем регионе на УСН «Доходы минус расходы» была стандартная ставка 15%, а там, куда вы переехали, она снижена до 10%

Вы будете платить по новой ставке даже если ваш бизнес остался на прежнем месте в регионе по старому месту жительства.

Причём эта новая ставка будет распространяться на весь календарный год, в котором вы переехали. Даже если вы переехали в декабре, за весь год нужно будет посчитать налог по новой ставке.

Минфин России поясняет, что по отношению ко всему году нужно применять ту ставку, которая действовала на последний день налогового периода (письмо от 9 марта 2016 года № 03-11-11/13037).

Если ставка налога на старом месте была выше, и вы платили авансовые платежи, то по итогам года нужно пересчитать по новой ставке, и может быть у вас даже возникнет переплата.

Если ставка была ниже, наоборот, придётся пересчитать налог в большую сторону.

Узнайте заранее о действующих ставках в новом регионе, чтобы не оказалось сюрпризом, что по итогам года нужно доплатить приличную сумму. В таких случаях может вообще не целесообразно менять прописку.

ЕНВД или ПСН

Для большинства видов деятельности на ЕНВД и ПСН предприниматель регистрируется в налоговой по месту ведения деятельности и налоги платит туда. В этом случае, если ваш бизнес не переезжает, а остается на прежнем месте, вы будете продолжать платить налог в ту ИФНС, куда вставали на учёт по ЕНВД или ПСН. Но в налоговой и фондах по месту прописки вас всё равно зарегистрируют.

Туда же, в ИФНС по месту ведения деятельности, вы будете платить и НДФЛ за сотрудников, если они у вас есть, и сдавать отчёты 2-НДФЛ и 6-НДФЛ (п. 7 ст. 226 НК РФ).

А вот страховые взносы за себя и сотрудников нужно будет перечислять уже в новую налоговую по месту прописки.

Например. У Василия магазин на патенте в Уфе. Он купил дом в Казани и прописался там, но магазин в Уфе остался. Плату за патент и НДФЛ с зарплаты продавцов Василий будет перечислять в Уфимскую налоговую, туда же сдавать отчеты 2-НДФЛ и 6-НДФЛ. А страховые взносы за себя и за сотрудников — в Казанскую ИФНС по месту прописки. Туда же надо сдавать отчёты по страховым взносам.

А вот если и бизнес Василия на патенте переедет в другой регион, придётся в новой ИФНС покупать другой патент. Но сначала нужно узнать, действует ли там патентная система для этого вида деятельности.

Отчёты 6-НДФЛ и 2-НДФЛ для ИП с наёмными работниками

Когда после переезда и смены налоговой, в которую платите НДФЛ за сотрудников, придёт время сдавать первый 6-НДФЛ или 2-НДФЛ, вам придётся в новую налоговую сдать по два экземпляра этих отчётов (письмо ФНС от 27.12.2016 № БС-4-11/25114@).

В первом экземпляре отразите только доходы по старому месту учёта и со старым ОКТМО, а во втором – период, приходящийся на новую ИФНС и с новым ОКТМО.

Замена печати и уведомление контрагентов

Как правило, на оттиске печати есть сведения о месте нахождения предприятия. Поэтому, если адрес меняется, то новшества необходимо изменить и на печати.. Кроме того, об этом стоит сообщить и контрагентам. В этом случае рекомендуется отправить письмо с указанием нового местонахождения. Такие письма рекомендуют отправлять и в бумажном, и в электронном формате.

Если партнеров не предупредить об изменении адреса, то ответственности за это не будет. Однако есть риск, что важные документы, например, акты, счет-фактуры и т.п., просто затеряются. А это, в свою очередь, грозит невозможностью подтвердить расходы, завершить сделку и т.д.

То же касается электронной подписи. Чтобы заменить ее, надо обратиться в ФНС.

Каковы особенности заполнения 6-НДФЛ при переходе в другую налоговую

В силу действующего законодательства субъектам хозяйствования вменено в обязанность каждый квартал направлять в налоговые органы расчеты по форме 6-НДФЛ.

Также компаниям — налоговым агентам необходимо передавать данные в ИФНС по форме 6-НДФЛ при смене адреса функционирования предприятия. В установленных бланках данной отчетности предписано отражать реквизиты КПП и ОКТМО. Если субъект хозяйствования переехал и сменил адрес местонахождения, у него автоматически изменяются действовавшие до переезда реквизиты

Кроме того, в случаях, когда предприятие осуществляет деятельность в нескольких самостоятельных филиалах, расположенных в разных регионах, при формировании отчета 6-НДФЛ важно не забыть отразить ОКТМО раздельно по каждому зарегистрированному адресу действующих филиалов. Указанное требование регламентировано приказом ФНС России от 15.10.2020 № ЕД-7-11/753, который вступает в силу начиная с отчетности за 1-й квартал 2021 года

В прежнем приказе от 14.10.2015 № ЕД-7-11/450 было прописано аналогичное требование.

Что касается реквизита КПП, то в бланке декларации 6-НДФЛ законодатель требует от компании отражать значение, действующее на момент представления отчета.

Вместе с тем на практике может встретиться ситуация, когда фирма после переезда на новый адрес все равно продолжает относиться к своей прежней налоговой инспекции (новый адрес находится в ведении той же самой ИФНС). Поэтому, по сути, при замене юридического адреса регистрация в налоговом органе не поменялась. В подобных ситуациях изменяется только реквизит ОКТМО, при этом значение КПП остается прежним.

Меняем адрес – меняем устав

Более сложный путь, предусматривающий внесение новых данных в устав, где до этого юридический адрес был указан полностью, а не только наименованием населенного пункта. Пройдем его поэтапно.

Шаг 1. Протокол. На общем собрании учредителей принимается решение о том, что будет произведена смена юридического адреса. Если участник единственный, он выносит такое решение самостоятельно. Результат закрепляется в письменном виде.

ВАЖНАЯ ИНФОРМАЦИЯ! Обратите внимание на датирование протокола, так как заявление в налоговый орган необходимо подать не позже, чем спустя трое суток после подписания протокола. Просрочка чревата серьезными штрафами – до 5 тыс

руб. (ч. 3 ст. 14.25 КоАП).

Шаг 2. Подготовка Р13014. Бланк заявления можно взять из Интернета или получить в налоговой. Его потребуется заполнить, внеся в графы таблицы сведений по образцу, с которым также можно познакомиться в электронном виде. Нужно использовать шрифт Courier New 18 размера, при этом все буквы должны быть заглавными. Заполнять форму вручную не возбраняется, при этом писать нужно черной пастовой ручкой большими печатными буквами.

Если некоторые листы формы остаются пустыми, печатать и подавать их не нужно.

В строках, куда вписываются адреса, нужно применять сокращения, предусмотренные соответствующими требованиями, изложенными в ФИАС (Федеральной информационной адресной системе ФНС).

К СВЕДЕНИЮ! Если у генерального директора имеется личный ИНН, указывать его обязательно. Если он не получал ИНН, поле нужно оставить пустым.

Шаг 3. Новый устав. Нужно подготовить новую редакцию уставных документов либо лист изменений с новыми адресными данными. Понадобятся два экземпляра. Если в них несколько страниц, их не обязательно прошивать, достаточно степлера или обычных скрепок.

Шаг 4. Оплата государственной пошлины. Можно сделать это онлайн и распечатать полученную квитанцию. Оплата должна исходить от руководителя организации. Распечатанную квитанцию нужно прикрепить к первому листу заявления.

Вопрос: Организация сменила юридический адрес. Нужно ли перерегистрировать кассовый аппарат, который зарегистрирован по адресу обособленного подразделения?Посмотреть ответ

Шаг 5. Заверение заявления у нотариуса. Документы, которые нужно будет иметь при себе, перечислены выше. В присутствии представителя закона генеральный директор должен поставить свою подпись с расшифровкой Ф.И.О. в предусмотренной для этого строке заявления (это должно быть сделано исключительно от руки). Нотариус прошивает и нумерует все страницы заявления.

К СВЕДЕНИЮ! Одновременно у нотариуса можно оформить доверенность на другое лицо, которое сможет подать заявление в налоговую вместо руководителя.

Шаг 6. Подача заявления в налоговую. Директор, удостоверив свою личность с помощью паспорта, несет в ИНФС заверенное заявление и остальной пакет документов, перечисленный выше, и подает их инспектору. В ответ он должен взять у инспектора расписку в том, что документы получены.

Шаг 7. Получение листа из ЕГРЮЛ. 5 дней спустя гендиректор ООО, нанеся следующий визит в ИНФС и предъявив полученную расписку, сможет получить лист записи госреестра, в который будут внесены соответствующие изменения, затронувшие юридический адрес. Также ему выдадут один из поданных ранее экземпляров обновленного устава с проставленной печатью налоговиков.

Вопрос: ООО подало в регистрирующий орган документы для внесения изменения в ЕГРЮЛ в связи со сменой адреса организации, при которой изменяется место нахождения юридического лица. Регистрирующим органом принято решение об отказе в государственной регистрации. Основанием послужило наличие у регистрирующего органа подтвержденной информации о недостоверности содержащихся в представленных в регистрирующий орган документах сведений об адресе места нахождения юридического лица, выразившейся в отсутствии детальной конкретизации адреса в заявлении по форме N Р14001. В частности, налоговый орган указал, что помимо номера офиса необходимо указывать все элементы адреса, содержащиеся в договоре аренды помещения, в том числе этаж и номер комнаты. Правомерны ли действия регистрирующего органа?Посмотреть ответ

Смена отделения ИФНС при смене юридического адреса

Компании могут изменить свой юридический адрес по разным причинам. Это может быть связано с необходимостью переезда в новое место, оптимизацией расходов на аренду или собственность, стратегическими планами роста или реорганизации. Также это может быть вызвано желанием ближе находиться к ключевым клиентам или бизнес-партнерам.

В любом случае юридические обязаны сообщить об изменении адреса в налоговую. В соответствии с Федеральным законом от 08.08.2001 № 129-ФЗ, данные по местонахождению юридического лица должны быть занесены в Единый государственный реестр юридических лиц (ЕГРЮЛ).

Отсутствие у регистрирующего органа актуальных сведений по адресу, или отсутствие представителей компании по этому адресу могут повлечь за собой серьезные последствия для юридического лица.

Предварительная проверка документов на соответствие законодательству и внимательное следование установленным процедурам помогут без лишних хлопот осуществить смену налоговой инспекции.

Предварительная проверка документов на соответствие законодательству и внимательное следование установленным процедурам помогут без лишних хлопот осуществить смену налоговой инспекции.

Надо ли обращаться в фонды и органы статистики

Такой же автоматический порядок сообщения о новом месте жительства предпринимателя предусмотрен для внебюджетных фондов и органов статистики. Согласно пункту 9 Правил представления сведений (Постановление Правительства РФ от 22.12.2011 № 1092) необходимые сведения в эти органы передаёт налоговая служба в течение пяти рабочих дней после внесения записи в ЕГРИП.

Итого, в течение двадцати рабочих дней после того, как произошла смена адреса ИП, все государственные органы, где он стоит на учёте, должны быть автоматически поставлены об этом в известность. Однако это относится только к гражданам РФ, иностранцам надо подавать в ИФНС заявление по форме Р24001.

Кроме того, ИП с работниками должны направить в ФСС уведомление о смене прописки по форме из приказа от 22.04.2019 № 215. Такая же обязанность установлена для предпринимателей, которые добровольно платят за себя взносы на социальное страхование.

ООО «СтройМонтаж» получили выписку из ЕГРЮЛ с новым юридическим адресом от 15 марта 2022 года. Старое место нахождения г. Архангельск (ИФНС 2901, код ОКТМО 11701000, КПП 290101001) Новый адрес г. Пермь (ИФНС 5906, ОКТМО 57701000, КПП 590601001)

Доходы и налог за первый квартал:

| Месяц | январь | февраль | Март |

|---|---|---|---|

| Доход | 300 000 | 400 000 | 500 000 |

| НДФЛ | 39 000 | 52 000 | 65 000 |

Смена места жительства физического лица налоговая

Вывод налогового органа о недостоверности адреса общества ввиду отсутствия общества по заявленному адресу основан лишь на факте проведения ремонтных и строительных работ, отсутствия должностных лиц, представителей заявителя, его оборудования. А осуществление ремонтных и строительных работ по спорному адресу наоборот, говорит о том, что деятельность организации по этому адресу фактически ведется.

Важно понимать, что если фирма хочет уйти из инспекции из-за своих нарушений (если они действительно есть), то переезд в другую ИФНС не спасет от проверки

Компания, наоборот, привлечет внимание проверяющих. В данном случае лучше постепенно закрывать компанию (именно закрывать, а не присоединять к новой), переводя бизнес на новую организацию

Это сложнее, но обычно сложность оправдана. Конечно, есть исключения. Например, нарушения незначительны, и из-за них не стоит возиться с созданием нового юрлица, переводом активов и т.д. Но в таких случаях и миграция не оправдана. Зачем же лишние усилия, если шансы на избавление от проверки невелики?

Как сдавать 2-НДФЛ и 6-НДФЛ

Как известно, налоговые агенты по НДФЛ должны отчитываться перед налоговыми органами ежеквартально по форме 6-НДФЛ и ежегодно по форме 2-НДФЛ. Обе формы предусматривают указание КПП и ОКТМО, которые меняются при переезде организации. Правила заполнения и представления обеих форм при смене места нахождения организации достаточно легко «извлекаются» из утвержденных ФНС России порядков заполнения 6-НДФЛ и 2-НДФЛ.

Так, согласно п. 1.10 порядка заполнения расчета 6-НДФЛ (утв. приказом ФНС России от 14.10.15 № ММВ-7-11/450@), форма расчета заполняется по каждому ОКТМО отдельно. При этом указано, что организации, признаваемые налоговыми агентами, указывают код по ОКТМО того муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Как видим, Порядок предусматривает предоставление нескольких расчетов 6-НДФЛ только при одновременном наличии у организации нескольких мест постановки на налоговый учет по разным основаниям, причем, места эти должны относиться к разным ОКТМО. Например, при наличии у организации обособленных подразделений, или ведении деятельности, облагаемой единым налогом в рамках ЕНВД. Если же в течение квартала ОКТМО меняется в связи со сменой места нахождения организации, то оснований для представления двух расчетов 6-НДФЛ (по новому и старому ОКТМО отдельно) в силу п. 1.10 Порядка не имеется.

Что касается КПП, то он, согласно п. 2.2. Порядка указывается согласно Свидетельству о постановке на учет в налоговом органе по месту нахождения организации или ее обособленного подразделения. То есть, при переезде в расчете 6-НДФЛ указывается действующий на момент сдачи КПП.

При сдаче 2-НДФЛ организацией, которая меняла адрес в течение года, аналогичный подход применяется на основании раздела II порядка заполнения справки 2-НДФЛ. Этот порядок утвержден приказом ФНС России от 02.10.18 № ММВ-7-11/566@.

То есть буквальное толкование обоих порядков, поддержанное Минфином, говорит: при переезде организация представляет единую отчетность по НДФЛ, которая включает в себя данные как за период до переезда, так и после него. Отчетность сдается в налоговую инспекцию по новому месту нахождения. Соответственно, указываются КПП и ОКТМО «новой» инспекции.

Однако, ФНС России выпустила письмо (от 27.12.2016 № БС-4-11/25114@), где приводится совершенно иной порядок представления «подоходной» отчетности теми организациями, которые изменили адрес. Согласно письму, такой налоговый агент представляет в «новую» инспекцию расчеты 6-НДФЛ и справки 2-НДФЛ с указанием ОКТМО как по прежнему, так и по новому месту нахождения (за соответствующие периоды).

По сути, сдается два комплекта отчетности, в первый из которых включаются данные о доходах и налоге за период до переезда. А во втором комплекте указываются сведения, начиная с момента постановки на учет по новому месту нахождения. При этом комплекты должны отличаться только кодом ОКТМО, т. к. налоговики предписывают указывать КПП «новой» инспекции. Соответственно, если переезд произошел до момента представления 2-НДФЛ за прошлый год, то по правилам, предложенным ФНС России, справки за прошлый год сдаются в «новую» инспекцию с указанием ее КПП и «старого» ОКТМО.

Зарегистрировав смену адреса организации в ЕГРЮЛ, ФНС в течение 5 рабочих дней обязана известить фонды.

Затем фонды самостоятельно передают сведения об организации в свои отделения.

Регистрационный номер страхователя в ФСС при переезде не меняется. А вот код подчиненности юрлицу присвоят новый. Фонд самостоятельно проинформирует страхователя о снятии с учета в одном отделении и постановке на учет в другом (по электронному адресу, если он был указан при регистрации или почте).

Уплату взносов на травматизм и подачу отчета 4-ФСС нужно производить в то отделение, в котором на дату уплаты взноса (сдачи отчетности) организация состоит на учете. Проконтролировать дату постановки на учет, если уведомление из фонда еще не поступило, можно по выписке из ЕГРЮЛ.

Место нахождения организации

Налоговый кодекс не раскрывает понятие «место нахождения организации». Но Гражданским кодексом определено, что местонахождения юридического лица (ЮЛ, организации) – это место его государственной регистрации на территории РФ путем указания наименования населенного пункта (муниципального образования) ( ГК РФ).

Государственная регистрация организации осуществляется по месту нахождения ее постоянно действующего исполнительного органа, а в случае отсутствия такового – иного органа или лица, уполномоченного выступать от имени организации в силу закона, иного правового акта или учредительного документа, если иное не установлено Федеральным законом от 08.08.2001 № 129-ФЗ.

Таким образом, место нахождения организации определяется по месту нахождения ее постоянно действующего исполнительного органа.

Место нахождения организации указывается в ее учредительном документе и в ЕГРЮЛ ( ГК РФ, пп. «в» п. 1 ст. 5 Закона № 129-ФЗ).

Иначе говоря, при заполнении заявлений, используемых при государственной регистрации, необходимо указать детальные элементы адреса (адресные ориентиры объекта недвижимости), являющегося местом нахождения юридического лица (дом (владение и т. п.), корпус (строение и т. п.), квартира (офис и т. п.)).

Именно организация несет риск последствий неполучения юридически значимых сообщений (их понятие раскрыто в ст. 165.1 ГК РФ), доставленных по адресу, отраженному в ЕГРЮЛ, а также риск отсутствия по указанному адресу своего органа или представителя. Сообщения, доставленные по адресу, прописанному в ЕГРЮЛ, считаются полученными ЮЛ, даже если оно не находится по данному адресу ( ГК РФ).

Существенный момент

Если налоговый орган усомнится в достоверности указанного в ЕГРЮЛ адреса организации, он вправе внести в реестр запись о недостоверности сведений о ней. Впоследствии такая запись может стать основанием для исключения ее из ЕГРЮЛ (пп. «б» п. 5 ст. 21.1 Закона № 129-ФЗ). Кстати, отсутствие в регистрационных документах детальных сведений об адресе организации тоже может стать основанием для признания этого адреса недействительным (см. Письмо ФНС России от 31.01.2014 № СА-4-14/1645@).

Следует также учесть, что законодательством РФ не предусмотрена возможность осуществления ЮЛ деятельности не по адресу юридического лица, указанному в ЕГРЮЛ, а по иному адресу. Вместе с тем, исходя из положений п. 3 ст. 83 и НК РФ, постановка организации на учет в налоговом органе по месту ее нахождения осуществляется с учетом адреса юридического лица, отраженного в ЕГРЮЛ. Поэтому при осуществлении российской организацией деятельности не по адресу юридического лица, прописанному в ЕГРЮЛ, может идти речь о создании обособленного подразделения организации, понятие которого раскрыто в ст. 11 НК РФ (см. Письмо Минфина России от 06.09.2018 № 03-12-13/63746).

Нужно ли при смене прописки менять ИНН: куда обращаться, документы

Тем не менее, поменять ИНН при смене места жительства все равно рано или поздно придется. Свидетельство установленного образца выдается региональными налоговыми службами. В нем будет написан город, в котором документ был оформлен. При переезде в иной регион приходится производить обмен бумаги. Но не в срочном порядке. Речь идет о свидетельстве.

Казалось бы, вот и ответ на вопрос, можно не менять ИНН после смены фамилии и спокойно жить дальше. Однако, лучше озаботиться вопросом замены этого документа, ведь вы будете показывать его каждый раз при устройстве на работу. Чтобы избежать лишних и ненужных вам вопросов, а также недоверия и проверок со стороны потенциального работодателя, ИНН лучше в ситуации изменения фамилии заменить. Тем более что все не так сложно как кажется, да и платить государственную пошлину в этом случае не надо.

Налоговый орган обязан осуществить постановку на учет (снятие с учета) ФЛ в течение пяти дней со дня получения заявления или сведений, сообщенных органами, указанными в ст. 85 Кодекса, если иное не предусмотрено абз. 8 п. 2 ст. 84 Кодекса, и в тот же срок выдать уведомление о постановке на учет (уведомление о снятии с учета) в налоговом органе (п. 2 ст. 84 Кодекса).

Вовсе нет. Ведь в России при смене фамилии или имени этот документ не меняется. А, значит, новое место жительства тоже никак не влияет на потребность замены. Как показывает практика, только если вы потеряли документ, потребуется восстановить его. А, точнее, получить дубликат. И не более того. Поэтому если вы задумались, нужно ли при смене прописки менять ИНН, то ответ будет отрицательным.

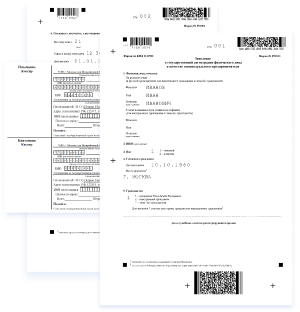

Пример формирования отчетности 6-НДФЛ при смене юридического адреса

Рассмотрим практический пример 6-НДФЛ при смене юридического адреса.

ООО «Колибри» 10.02.2020 поменяло адрес местонахождения. Данное событие повлекло за собой смену налоговой инспекции, что, в свою очередь, привело к изменению КПП и ОКТМО. За январь зарплата сотрудникам фирмы составила 336 258 руб. (НДФЛ — 43 713 руб.), за февраль — 342 165 руб. (НДФЛ — 44 481 руб.), а за март — 350 896 руб. (НДФЛ — 45 616 руб.). ОКТМО в январе 45349000, ОКТМО после переезда 45333000. Фирме предстоит сдача налоговых деклараций за 1-й квартал.

В данном случае, руководствуясь приведенной выше позицией ФНС, организации следует представить декларацию за 1-й квартал в двух экземплярах.

Один будет содержать сведения до 10.02.2020 (до смены адреса местонахождения), и в нем нужно будет указать прежний реквизит ОКТМО, но новый КПП. В такой декларации в раздел 1 компания впишет только доход, начисленный своим рабочим за январь (строка 020), то есть 336 258 руб., а также по строкам 040 и 070 укажет соответствующий январский исчисленный и удержанный НДФЛ по ставке 13% (43 713 руб.). Во втором разделе документа будут отражены сведения только о заработке и НДФЛ специалистов за январь.

Во втором экземпляре будут отражены сведения после 10.02.2020 (после переезда) и, соответственно, в декларации следует прописать новые реквизиты КПП и ОКТМО. ООО «Колибри» зарплату за март своим специалистам выплачивает полностью уже в апреле (и тогда же перечисляет в бюджет сумму подоходного налога). Поэтому в разделе 1 декларации следует отразить только февральскую и мартовскую зарплаты (342 165 руб. + 350 896 руб. = 693 061 руб.), без учета январской выплаты. По строке 040 будет исчисленный с зарплаты за февраль и март НДФЛ (44 481 руб. + 45 616 руб. = 90 097 руб.), а по строке 070 — удержанный НДФЛ по ставке 13% с февральского дохода работников (44 481 руб.). Второй раздел декларации будет содержать сведения о заработке и подоходном налоге за февраль.

Образцы заполнения 6-НДФЛ приведены в начале статьи.

Какие контрольные соотношения учесть в 6-НДФЛ, мы разбирали в статье.

***.

Обязанность сдачи 6-НДФЛ при смене налоговой фирме — налоговому агенту следует исполнять уже по новому адресу. Освобождение от данной обязанности дает только отсутствие начисления доходов в течение расчетного периода

При этом важно помнить, что после переезда фирме следует подать в инспекцию по новому адресу два экземпляра декларации, в одном из которых отразить данные до переезда (и указать старый ОКТМО), а в другом — сведения о деятельности после смены «прописки» (соответственно, указав новый ОКТМО)

Еще больше материалов в рубрике «НДФЛ».

Обязательность проверки

Не думайте, что переезд остановит проверку.

- Если аудит уже начался со старой проверки, то и закончится он там же. Новая проверка определит результат.

- Если речь идет только о следующей проверке, то необходимость проверки на новом месте также будет учтена.

- Все дела, начатые на старом месте, также завершаются в старом ИФНС, а затем передаются по новому юридическому адресу. Дела не передаются новому инспектору до тех пор, пока спор не будет разрешен.

- Получив документацию зарегистрированной компании, ИФНС направляет запрос в предыдущее ДОУ относительно аудита и спора.

NB! Данный переезд может быть основанием для включения компании в список приоритетных для проведения выездных проверок (Приказ № ММ-3-06/333@ Налоговой службы РФ от 30 мая 2007 года).

Налог на прибыль и НДС

Уплата НДС происходит по общему правилу. Как только в ЕГРЮЛ были внесены в изменения, налог нужно платить в новую ИФНС, а ОКТМО в платежках — указывать по новому адресу организации.

То же самое с налогом на прибыль: юрлица уплачивают авансовые платежи и сам налог, зачисляемый в федеральный бюджет, по месту нахождения головной организации. А платежи, зачисляемые в региональные бюджеты — по месту нахождения головной организации и каждого её ОП.

После смены адреса в ЕГРЮЛ во всех формах отчётности указывают КПП, который присвоила новая ИФНС. Это правило действует даже в том случае, если организация отчитывается за период, предшествующий переезду.

При сдаче отчётности по НДС и налогу на прибыль в новую ИФНС также указывают новый ОКТМО. Декларации подаются в одном комплекте — делить сведения в отчётах на периоды «до переезда» и «после» не нужно.

Итоги

- При переезде в другой регион, налоговая поменяется автоматически

- До перехода в новую инспекцию, запросите в старой ИФНС сверку расчетов

- Не нужно сообщать о смене адреса в фонды и органы статистики

- Если не хотите ждать изменений долго, направьте в налоговую форму Р24001

- Если нет гражданства или у ИП гражданство другой страны, автоматическая смена не произойдет: сначала нужно сообщить новый адрес в ИФНС по форме Р24001 и предоставить ВНЖ или РВП.

- Кассовую технику ИП должен перерегистрировать сам

- УКЭП придется перевыпустить

- Необходимо уведомить банк о новом адресе, так как он является частью персональной информации