Как отразить в 6-НДФЛ дату удержания налога

Отчетность 6-НДФЛ была введена с начала 2016 года. Эта форма позволяет отразить общие суммы доходов работающих у нанимателя лиц и размеры исчисленного подоходного с этих сумм.

Форма сдается ежеквартально нарастающим итогом:

- За первый квартал нового отчетного года.

- За полугодие.

- Суммарно за три квартала.

- За весь год.

Как правило, у бухгалтеров, которые собственно и составляют данный вид отчетности, не возникает проблем с подсчетом нужных к указанию сумм. Другое дело дата удержания НДФЛ, при внесении этой информации существует немало нюансов, которыми следует владеть и учитывать их. Иногда разница всего в один день смещает отражение удержанного налога на целый квартал.

Для корректного внесения данных следует знать, что является:

- Датой фактического получения. Эту информацию потребуется внести в строку 100. При ее заполнении необходимо ориентироваться на ст.223 НК РФ.

- Днем исчисления подоходного с указанных сумм, ориентируясь на нормы НК РФ, статья 226 пункт 3.

- Датой удержания налога, с отсылкой на статью 226 пункт 4.

- Сроком перечисления удержанных средств в бюджет – ст.226 п.6 НК РФ.

Дата удержания налога и его перечисления разнится в зависимости от того, о каких именно доходах идет речь.

При выплате заработной платы

Заработная плата – это основные начисляемые суммы, которые к тому же производятся регулярно. Разобраться с правильным указанием даты удержания налога в 6-НДФЛ – это первостепенная задача нанимателя.

Начнем с того, что датой удержания налога всегда считается тот день, когда заработная плата была фактически выдана работникам на руки или на их платежные карты. Раньше, чем наемные лица получат свои реальные деньги, удержать налог нельзя. Поэтому при заполнении строки 110 ориентироваться надо на факты, а не то, как должно быть в идеале. Если по каким-то причинам зарплата задержана, то удержание будет произведено с той же задержкой, что и сама оплата труда. При несвоевременных выплатах они в разделе не отражается до тех пор, пока они не будут произведены.

По налоговым правилам перечисление производится на следующий день после удержания. Но в некоторых случаях бывают исключения. Например, если следующий день выходной, то перечисление будет произведено в следующий за ним рабочий день. Такой перенос вполне законен и не повлечет каких-то санкций, поэтому искусственно подгонять даты, путем выплат более ранним сроком, не требуется.

Минфин поясняет правила оплаты подоходного налога в бюджет страны, разграничивая его на два возможных варианта:

- При зачислении денег на платежные карты сотрудников подоходный может быть переведен на счет ФНС в тот же день, что и выдана зарплата.

- При выдаче денежных средств наличными, через кассу организации, дата удержания налога останется той же, а вот перевод средств может быть осуществлен только не ранее следующего дня.

Такие варианты не опровергают общее правило, а просто немного упрощают налоговым агентам операции по переводам.

При выплате аванса

Авансовые платежи установлены трудовым законодательством как обязательные. Все работодатели обязаны производить выплаты наемным лицам не реже двух раз в месяц с интервалом не более 15 дней. Обычно аванс выплачивается во второй половине месяца, как задаток за уже выполненную часть работы. Но следует понимать, что аванс не является окладом или оплатой труда, а классифицируется как часть будущих выплат, которые вычтутся при расчете заработной платы за отработанный период.

Разграничивая понятия зарплаты и аванса, несложно прийти к выводу, что подоходный с авансовых платежей не удерживается, а значит отражать отдельно даты удержания налога 6-НДФЛ по авансовым платежам не стоит.

Исключение составляет только случаи, когда в организации установлено, что положенный работникам оклад будет делиться на две или более частей и выплачиваться в указанные сроки. Если таковая договоренность прописана в коллективном договоре организации иных внутренних локальных документах, то к каждой выплате будет применяться тот же закон, что и к выдаче зарплаты. А значит, наниматель обязан удерживать подоходный каждый раз при выдаче денег.

С дохода в виде материальной выгоды

Материальной выгодой считаются:

- Экономия на процентах взятых заемных средств у коммерческих лиц.

- Приобретение ценных бумаг по заниженной цене, подразумевается, что она ниже установленной рыночной.

- Покупка товаров или услуг по низким ценам у взаимозависимых лиц.

Какой бы вид материальной выгоды ни подразумевался, датой удержания налога в 6-НДФЛ считается день ближайшей выплаты начисленных доходов, заработной платы или авансового платежа. Этот день отражается в строке 110.Датой перечисления считается следующий за ним рабочий день, который вписывается в строку 110.

Исчисленный и удержанный налог на доходы

Проверка формы 6-НДФЛ

Недостоверные сведения, отраженные учреждением в расчетах по форме 6-НДФЛ, выявляются инспекцией в рамках камеральной проверки представленного отчета. Срок проведения такой проверки – три месяца с даты представления формы ( НК РФ).

Вначале форма 6-НДФЛ проверяется по контрольным соотношениям (п. 2, 2.4 Письма ФНС России от 16.07.2013 № АС-4-2/12705), которые приведены в Письме ФНС России от 18.02.2022 № БС-4-11/1981@ (с учетом дополнений и уточнений, внесенных Письмом ФНС России от 10.03.2022 № БС-4-11/2819@).

Если форма 6-НДФЛ заполнена правильно, то налоговики не могут истребовать у учреждения какие-либо дополнительные документы ( НК РФ). В этом случае инспекция проводит проверку на основании имеющихся у нее документов ( НК РФ).

При наличии в форме 6-НДФЛ ошибок и несоответствий со сведениями, указанными в справках и другой отчетности, налоговики вправе потребовать пояснения или исправления формы. Исполнить эти требования налоговый агент обязан в течение пяти рабочих дней ( НК РФ). Причем вместе с пояснениями или исправлениями учреждение может представить в ИФНС налоговые и бухгалтерские регистры, а также другие документы, подтверждающие достоверность отраженных в форме 6-НДФЛ сведений ( НК РФ).

Если по результатам камеральной проверки будут выявлены неудержанные суммы НДФЛ, нарушения сроков перечисления налога и другие правонарушения, за которые учреждение может быть привлечено к налоговой ответственности, то по проверке будет составлен акт с указанием всех этих нарушений (п. 5 ст. 88, ст. 100 НК РФ). Он составляется в течение 10 рабочих дней после окончания проверки. На его передачу налоговому агенту отводится еще пять рабочих дней с момента его составления ( НК РФ).

Окончательное решение по результатам проверки выносится после рассмотрения всех материалов по проверке ( НК РФ). Его можно обжаловать в вышестоящем налоговом органе и суде с учетом особенностей, предусмотренных ст. 137–139.1 НК РФ.

Срок оплаты НДФЛ попадает на 1 число следующего квартала

Зарплату за июнь компания выдала 30 июня. Крайний срок перечисления налога пришелся на 3 июля. В этот день компания заплатила НДФЛ.

Зарплату за июнь компания в любом случае включит в раздел 1 расчета за полугодие. Что касается раздела 2, отражать в нем операции нужно в периоде завершения (письмо ФНС России от 12.02.16 № БС-3-11/553@).

В кодексе или порядке заполнения расчета не сказано, что считать периодом завершения, если компания выдает зарплату в последний день квартала. Раньше инспекторы считали, что дата завершения операции — день, когда компания удержала налог. Позже ФНС разъяснила, что операция завершена в том периоде, на который приходится крайний срок уплаты НДФЛ (письмо ФНС России от 24.10.16 № БС-4-11/20126@). Это значит, что в разделе 2 зарплату за июнь нужно отразить в расчете за девять месяцев

При этом не важно, когда компания фактически перечислила НДФЛ

На примере

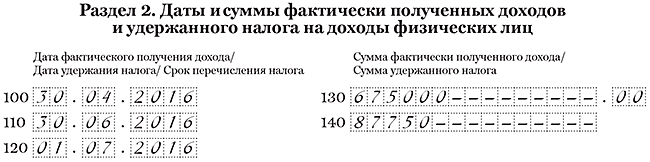

Компания выдает зарплату в последний день месяца. 30 июня она выдала зарплату за июнь — 675 000 руб. НДФЛ — 87 750 руб. (675 000 руб. × 13%). Компания удержала налог в день выплаты, а перечислила на следующий рабочий день — 3 июля. Этот платеж попал на следующий отчетный период. Но зарплату за июнь компания отразила в разделе 1 расчета за полугодие, а в разделе 2 заполнила уже в расчете за девять месяцев. Раздел 2 компания заполнила как в образце 22.

Образец 22. Как заполнить расчет, если срок оплаты НДФЛ — 1 число следующего квартала

Ответ ( Один )

Сумма переплаты по НДФЛ (ошибочно перечисленный налог) в расчете 6-НДФЛ не отражается — Форма и Порядок заполнения расчета 6-НДФЛ этого не предусматривают. В 6-НДФЛ указываются суммы налога, которые агент исчислил и удержал. Т.е. если Вы все правильно удержали, но перечислили большую сумму чем надо, то ничего отражать в расчете не нужно.

Зачесть излишне уплаченную сумму НДФЛ в счет будущих платежей по НДФЛ нельзя. Это объясняется тем, что уплата НДФЛ должна происходить за счет средств физлиц, а не за счет ваших средств как налоговых агентов (п. п. 1, 14 ст. 78, п. 9 ст. 226 НК РФ, Письмо ФНС России от 06.02.2017 N ГД-4-8/2085@).

Такую переплату Вы можете либо вернуть, либо зачесть в счет других налогов. Для зачета переплаты обратитесь в инспекцию с заявлением. Если у Вас есть задолженность по другим федеральным налогам, пеням по федеральным налогам или налоговым штрафам, инспекция должна осуществить зачет самостоятельно. Однако в этом случае вы также вправе для ускорения процесса зачета направить заявление (п. п. 4, 5 ст. 78 НК РФ).

Если переплата возникла из-за того, что Вы удержали НДФЛ у физлица больше, чем нужно, эту сумму нужно вернуть физлицу в специальном порядке. В этом случае такая переплата отражается в расчете по форме 6-НДФЛ.

Порядок заполнения расчета по форме 6-НДФЛ, как и сама форма расчета, утвержден Приказом ФНС РФ от 14.10.2015 N ММВ-7-11/450@. Расчет состоит из двух разделов:

В разделе 1 среди прочего заполняются следующие строки.

Раздел 1 расчета по форме 6-НДФЛ

Обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода

Обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода

Общая сумма удержанного НДФЛ нарастающим итогом с начала налогового периода

Общая сумма НДФЛ, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода

В рассматриваемой нами ситуации при заполнении расчета по форме 6-НДФЛ за период, в котором работодатель фактически осуществил возврат работнику излишне удержанной суммы НДФЛ, в разделе 1:

— по строке 030 указывается сумма фактически предоставленного работнику имущественного налогового вычета;

— по строке 040 фиксируется сумма исчисленного налога, определяемая с учетом налоговых вычетов, в том числе фактически предоставленного имущественного вычета;

— по строке 090 отражается сумма перечисленного работнику излишне удержанного налога (фактически возвращенная сумма).

При этом значение строки 070 раздела 1 на сумму НДФЛ, подлежащую возврату как излишне удержанную на основании уведомления о подтверждении права на имущественный налоговый вычет, не уменьшается.

Что касается раздела 2, в нем непосредственно операция по возврату излишне удержанной суммы НДФЛ не отражается. Однако в разделе 2 следует привести данные по суммам НДФЛ, исчисленным и удержанным с доходов налогоплательщиков, включая те, что не уплачиваются в бюджет по причине возврата за их счет излишне удержанного налога работнику (данные рекомендации основаны на разъяснениях из Письма ФНС РФ от 13.10.2016 N БС-4-11/19483@). Следует учитывать, что при таком подходе нужно быть готовым к получению от налогового органа письменного уведомления о необходимости представления пояснений по поводу того, почему не выполняется контрольное соотношение «строка 070 — строка 090 направлены Письмом ФНС РФ от 10.03.2016 N БС-4-11/3852@.)

Также следует учитывать, что в рассматриваемой ситуации налоговому агенту не нужно представлять в налоговый орган уточненный расчет по форме 6-НДФЛ (Письма ФНС РФ от 12.04.2017 N БС-4-11/6925, от 14.11.2016 N БС-4-11/21536@).

Компания начислила зарплату в отчетном периоде, а выдала в следующем

Компания выдает зарплату за текущий месяц в следующем. Зарплату за июнь она начислила во втором квартале, а выдала уже в третьем.

Зарплату за июнь, которую компания выдала в июле, покажите только в разделе 1 расчета за полугодие. В разделе 1 нужно заполнить нарастающим итогом доходы, начисленные за отчетный период (п. 3.1 Порядка, утв. приказом ФНС России от 14.10.15 № ММВ-7-11/450@). Компания начисляет зарплату в последний день месяца. В этот же день по кодексу сотрудники получают доход (п. 2 ст. 223 НК РФ). То есть в разделе 1 за полугодие покажите зарплату, начисленную за январь — июнь включительно, даже если компания выдала зарплату за июнь уже в июле (письмо ФНС России от 23.03.16 № БС-4-11/4900@).

В строке 020 покажите начисленную зарплату за июнь, в строке 040 — исчисленный с нее НДФЛ. В строке 070 раздела 1 запишите только НДФЛ, удержанный по состоянию на 30 июня. Значит, налог с зарплаты за июнь не показывайте, так как удержите его только в июле. Так рекомендуют и налоговики (письмо ФНС России от 16.05.16 № БС-4-11/8609).

В разделе 2 отразите эту операцию в расчете за девять месяцев. Ведь дата удержания НДФЛ приходится уже на следующий отчетный период.

На примере

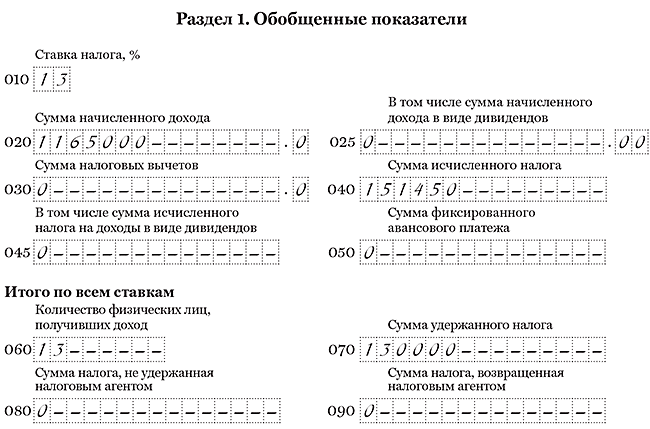

За первый квартал компания начислила зарплату в сумме 700 000 руб., исчислила и удержала НДФЛ — 91 000 руб. (700 000 руб. × 13%). За апрель—май — 300 000 руб., исчислила и удержала НДФЛ — 39 000 руб. (300 000 руб. × 13%). Доходы получили 12 сотрудников.

30 июня компания начислила зарплату за июнь — 165 000 руб., НДФЛ — 21 450 руб. (165 000 руб. × 13%).

Зарплату за июнь компания выдала только 5 июля и на эту дату удержала НДФЛ. Доходы получили 13 сотрудников.

Зарплату за январь — июнь компания отразила в разделе 1 расчета за полугодие. В строке 020 записала 1 165 000 руб. (700 000 + 300 000 + 165 000). В строке 040 — исчисленный налог 151 450 руб. (91 000 + 39 000 + 21 450). В строке 070 компания записала удержанный НДФЛ 130 000 руб. (91 000 + 39 000).

Раздел 1 компания заполнила, как в образце 16.

Образец 16. Как отразить зарплату, начисленную в текущем квартале, а выданную в следующем квартале

О разделе 1

Что касается заполнения разд. 1 расчета по форме 6‑НДФЛ…

В силу НК РФ налоговые агенты обязаны уплачивать суммы НДФЛ, исчисленного и удержанного за период с 23‑го числа предыдущего месяца по 22‑е число текущего месяца, не позднее 28‑го числа текущего месяца. Суммы налога, исчисленного и удержанного за период с 1 по 22 января, уплачиваются не позднее 28 января, за период с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

Из пункта 3.2 Порядка следует, что в разд. 1 расчета по форме 6‑НДФЛ за I квартал 2023 года указываются:

-

в поле 021 – сумма исчисленного и удержанного налога, подлежащая перечислению по первому сроку перечисления отчетного периода (сумма налога, исчисленного и удержанного в период с 1 по 22 января 2023 года, которую нужно было уплатить в бюджет не позднее 30.01.2023);

-

в поле 022 – сумма исчисленного и удержанного налога, подлежащая перечислению по второму сроку перечисления отчетного периода (сумма за период с 23 января по 22 февраля 2023 года с крайним сроком уплаты – 28.02.2023);

-

в поле 023 – сумма исчисленного и удержанного налога, подлежащая перечислению по третьему сроку перечисления отчетного периода (сумма за период с 23 февраля по 22 марта 2023 года с крайним сроком уплаты – 28.03.2023).

Дата удержания налога по договору ГПХ

Гражданско-правовые соглашения могут заключаться между нанимателем и наемными лицами, но не освобождают стороны от удержания и уплаты подоходного налога. Однако при заключении таких соглашений действует несколько иной подход как в расчете с исполнителем, так и с перечислением НДФЛ.

Сотрудник, выполняющий свою работу по договору гражданско-правового порядка, не получает деньги по строго установленным в организации дням. Наниматель не должен по отношению к нему придерживаться норм Трудового кодекса и перечислять ему суммы каждые 15 дней. Вместо этого, ориентируясь на пункты договора, оплата труда производится в один или более этапов, но без привязки к установленным датам. Чаще всего заказчик оплачивает работу по факту, иногда делается какая-то предоплата.

Удерживать подоходный следует исключительно по факту перечисленных сумм, причем речь идет не об окончательном расчете, а о любом переведенном на счет исполнителя авансе.

В соответствии с этим следует записать:

- В строке 100 – день перечисления средств исполнителю.

- В строке 110 – дата совпадет со строкой 100. День удержания тот же что и выдача средств работнику.

- В строке 120 – следующий рабочий день.

День удержания и перечисления налога на счет в ФНС стандартно отличаются на одни или более суток.

Общее о 6-НДФЛ. Ответственность налогоплательщика

За не сданный вовремя расчет оштрафуют как минимум на 1000 руб., а за неточности в расчете — на 500 руб.

п. 1.2 ст. 126 НК РФ – за непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, влечет взыскание штрафа в размере 1000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

п. 1 ст. 126.1 НК РФ — представление налоговым агентом налоговому органу документов, предусмотренных настоящим Кодексом, содержащих недостоверные сведения, влечет взыскание штрафа в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения.

п. 2 ст. 126.1 НК РФ — налоговый агент освобождается от ответственности, в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

В письме от 09.08.2016 № ГД-4-11/14515 ФНС России разъяснила, что следует понимать под «недостоверными сведениями» для целей наложения штрафа.

ФНС России отметила, что в Налоговом кодексе нет определения понятия «недостоверные сведения». Поэтому применительно к форме 6-НДФЛ это могут быть любые ошибки, допущенные налоговым агентом при заполнении соответствующих реквизитов .Так, в частности, штраф может быть наложен за недостоверную информацию в виде арифметических ошибок, искажения суммовых показателей и иных ошибок, которые повлекли неблагоприятные последствия для бюджета в виде не исчисления (частичного исчисления) НДФЛ, не перечисления НДФЛ, а также нарушения прав физических лиц (например, прав на налоговые вычеты).

В этом же письме налоговое ведомство указало, что если недостоверная информация в форме 6-НДФЛ не привела к не исчислению (частичному исчислению) налога, к неблагоприятным последствиям для бюджета, а также нарушению прав физических лиц, то налоговому органу при рассмотрении дела о взыскании санкции за налоговое правонарушение необходимо учитывать п. 1 ст. 112 НК РФ, которым установлены обстоятельства, смягчающие ответственность за совершение налогового правонарушения.

Сотрудникам разных отделов компания выдает зарплату в разные дни

Рабочие цеха получают зарплату 5-го числа следующего месяца. Остальные подразделения (бухгалтерия, менеджеры и т. д.) — 10-го числа.

В такой ситуации для зарплаты за один месяц потребуется заполнять два блока строк 100–140 раздела 2.

В разделе 2 компания разбивает все доходы по датам. В один блок строк 100–140 можно записать доходы, по которым совпадают все три даты: получения дохода, удержания НДФЛ и крайний срок перечисления налога. Дата получения дохода по зарплате для всех работников одинаковая — последний день месяца (п. 2 ст. 223 НК РФ). А вот дата удержания НДФЛ будет отличаться, так как налог компания удерживает в день выдачи зарплаты. Значит, зарплату за каждый месяц покажите в двух блоках.

На примере

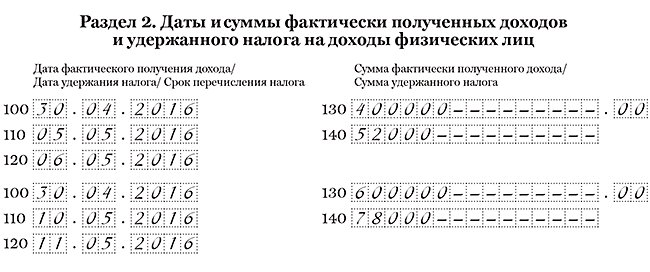

Компания выдает зарплату работникам цеха 5-го числа следующего месяца. Зарплату за апрель выдала 5 мая. Доход работников цеха — 400 000 руб. НДФЛ — 52 000 руб. (400 000 руб. × 13%). Офисным сотрудникам компания выдает зарплату 10-го числа. Доход за апрель — 600 000 руб. НДФЛ — 78 000 руб. (600 000 руб. × 13%). Дата получения дохода — 30.04.2016. Несмотря на то что 30-е число выходной, этот день не переносится на ближайший рабочий день. Эту дату компания записала в строке 100 расчета. НДФЛ компания удерживала два дня — 5 и 10 мая. Поэтому заполнила два блока строк 100–140, как в образце 8.

Образец 8. Как заполнить раздел 2, если компания выдает зарплату в разные дни

Материальная помощь в 6-НДФЛ

Отражение в расчете 6-НДФЛ материальной помощи зависит от того, облагается ли она НДФЛ.

Материальную помощь, которая облагается НДФЛ полностью (т.е. без установления нормативов, ниже которых она не облагается налогом), нужно отразить в расчете 6-НДФЛ.

Также отражайте в расчете 6-НДФЛ материальную помощь, выплаченную свыше необлагаемого размера, если он установлен Налоговым кодексом РФ (например, 50 000 руб.). Материальную помощь, выплаченную в пределах необлагаемого размера, мы рекомендуем отражать в 6-НДФЛ, поскольку ее можно выплатить несколько раз за год и в итоге превысить лимит.

Материальную помощь в размере до 4 000 руб. в расчете 6-НДФЛ также целесообразно отражать по указанной причине. Если вы выплатите ее несколько раз за год и тем самым в одном из периодов будет превышен необлагаемый размер, вся выплаченная помощь (как в пределах лимита, так и сверх него) должна быть отражена в расчете 6-НДФЛ с учетом вычета в размере 4 000 руб. за год.

Помощь, которая полностью не облагается НДФЛ (т.е. без установления нормативов, сверх которых она облагается налогом), в форму 6-НДФЛ включать не нужно. Например, не нужно отражать материальную помощь в связи со смертью работника или члена его семьи.

В разд. 1 расчета 6-НДФЛ налог с материальной помощи отражается, если срок его перечисления приходится на последние три месяца отчетного периода. Отразите его следующим образом:

- в поле 020 включите удержанный с материальной помощи НДФЛ, срок перечисления которого приходится на последние три месяца отчетного периода;

- в поле 021 укажите срок перечисления налога;

- в поле 022 отразите НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

При необходимости заполните другие поля разд. 1.

В разд. 2 расчета сведения о материальной помощи отразите в составе обобщенных показателей следующим образом:

- общую сумму начисленной и выплаченной материальной помощи включите в показатель поля 110;

- необлагаемую часть материальной помощи (сумму вычета) согласно значениям кодов видов вычетов налогоплательщика включите в показатель поля 130;

- исчисленный с материальной помощи НДФЛ в общей сумме за период включите в показатель поля 140;

- удержанный с материальной помощи НДФЛ в общей сумме за период включите в показатель поля 160.

Компания выдает зарплату двумя частями

Компания выдает зарплату двумя частями — аванс и окончательный расчет. С аванса компания не удерживает НДФЛ

Выдавать зарплату надо не реже, чем каждые полмесяца (ст. 136 ТК РФ). Но доход по зарплате работник получает только в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). НДФЛ с первой части зарплаты (аванса) компания не удерживает (письма ФНС России от 24.03.16 № БС-4-11/4999, Минфина России от 22.07.15 № 03—0406/42063). Поэтому показывать аванс в разделе 2 отдельно не надо. Отразите всю зарплату в одном блоке строк 100–140. В строке 100 запишите дату получения дохода — последний день месяца. В строке 110 — дату окончательного расчета, а в строке 120 — следующий рабочий день. В строку 130 запишите зарплату без вычета НДФЛ, а в строку 140 — удержанный налог.

На примере

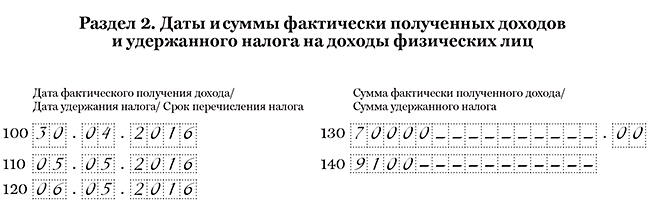

Компания выдает зарплату двумя частями. Оклад сотрудника — 70 000 руб. 20 апреля компания выдала аванс — 30 000 руб, НДФЛ не удерживала. 5 мая компания выдала окончательный расчет — 40 000 руб. С этой суммы компания удержала НДФЛ — 9100 руб. (70 000 руб. × 13%). 5 мая сотрудник получил 30 900 руб. (40 000 — 9100). Дата получения дохода по зарплате — 30 апреля.

Компания заполнила раздел 2, как в образце 4.

Образец 4. Как заполнить раздел 2, если компания выдает зарплату дважды в месяц

Форма 6-НДФЛ

Организации и предприниматели в своей деятельности привлекают наемных работников. Исключение составляют только ИП, работающие самостоятельно, без привлечения наемного труда. Остальные бизнесмены выплачивают своим работникам заработную плату. Они являются налоговыми агентами по НДФЛ, обязаны удержать с дохода работника налог и своевременно перечислить его в бюджет. Кроме того, они даже обязаны предоставлять в налоговый орган соответствующие отчеты, одним из которых является отчет по форме 6-НДФЛ. До недавнего времени отчет сдавался только раз в год в формате 2-НДФЛ, а 2016 года появилась форма 6-НДФЛ, предоставлять которую в ИФНС необходимо за каждый квартал. Данная форма включает в себя сведения об удержанному и перечисленному в бюджет НДФЛ в целом по компании.

Сдавать такой отчет в налоговую обязаны все налоговых агенты, уплачивающие физлицам доходы.То есть касается эта обязанность не только организаций, но и физлиц (включая ИП, нотариусов и адвокатов).

В каких случаях удерживается налог с дохода физлица

Основными доходами с которого удерживается НДФЛ являются заработная плата, подарки сотрудникам и т.д.

НДФЛ с заработной платы

В соответствии с НК РФ, информация по заработной плате в отчете должна указываться не позднее крайнего числа месяца, за который производится расчет. При этом выдача зарплаты возможна не в тот же день, а уже на следующий, то есть в следующем месяце. Налог с зарплаты удерживается уже в тот день, когда заработная плата выдается работнику (наличными или перечисляется на карту).

Аванс обложению НДФЛ не подлежит, в 6-НДФЛ указывается только дата его выплаты и сумма.

Расчет налога производится с полной суммы заработной платы – с той, которую указывают в конце месяца. Таким образом, вычет НДФЛ происходит с этой же суммы по окончании срока.

НДФЛ по гражданско-правовому договору

При заключении с работником ГПД (гражданско-правовой договор), расчет производится по итогу выполненных работ с соответствии с составленным актом. В этом случае временные рамки по расчету устанавливаются не месяцами а положениями договора. Если оплата производится в несколько этапов, то это не будет считаться авансами, а значит каждая операция подлежит обложению НДФЛ. Все данные подлежат отражению в 6-НДФЛ. При этом заполняются следующие строки:

- исчисление;

- удержание;

- выдачи;

- перечисление в госорган.

Одной из особенностей таких расчетов считается то, что дата удержания и выдачи должны совпадать, при этом исчисление возможно раньше по сроку. Уплата налога в бюджет возможна только после того, как подрядчику будет перечислена положенная выплата и удержан налог.

Подарок сотруднику

Если обратиться к НК РФ, то практически любой доход физлица облагается налогом. Не являются исключением и доходы, полученные в натуральной форме от работодателя. Отражается ли стоимость полученного подарка в 6-НДФЛ будет зависеть от:

- стоимости подарка, выраженного в денежном эквиваленте;

- даты получения;

- возможности удержания НДФЛ.

При этом следует помнить, что существуют случаи, при которых подарок не подлежит обложению НДФЛ. Это возможно с том случае, если подарок по стоимости не превышает 4000 рублей. Однако, существуют и иные факторы, позволяющие не удерживать с подарка налог. Например, работодатель не может удержать налог в календарном году. В этом случае на следующий год обязанность не переходит.

Дата, когда НДФЛ исчислен, доход в виде подарка получен и налог удержан могут не совпадать. Предположим, что сотруднику был подарен электрический чайник. При таком подарке налог нужно будет удержать со следующей заработной платы. Если до окончания календарного года никаких выплат работодатель не производит, то с полученного дохода НДФЛ удержать невозможно.

Второй раздел 6-НФДЛ содержит следующие даты для заполнения:

- стр. 100 – дата фактического получения дохода (например, если речь идет о выплате зарплаты, то указывается последнее число расчетного месяца);

- стр. 110 – дата удержания налога;

- стр. 120 – сроки уплаты налога.