Ндфл: участие налоговых агентов в исчислении и уплате данного налога.

Уплата налога м. происходить 2 способами:

1) самостоятельная уплата налога налогоплательщиком – уплата налога производится до 30 июля года следующего за налоговым периодом. Налогоплательщик уплачивает налог сам всегда, когда это за него не делает налоговый агент.

2) уплата налога налоговым агентом – налоговыми агентами явл-ся российские организации, представительства иностранных организаций, ИП, адвокаты и нотариусы, от которых налогоплательщик получает доход.

Налоговые агенты исчисляют и уплачивают налог ежемесячно нарастающим итогом (в первый месяц исчисляет за этот месяц, во второй месяц исчисляет за 2 месяца, при этом применяется вычет суммы, которую уплатили в первый месяц).

Исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50 % суммы выплаты (не распространяются на налоговых агентов, являющихся кредитными организациями, в отношении удержания и уплаты сумм налога с доходов, полученных клиентами указанных кредитных организаций, за исключением сотрудников организации, в виде материальной выгоды).

При невозможности удержать исчисленную сумму налога налоговый агент обязан не позднее 1 месяца с даты окончания налогового периода, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Сроки: Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика. А для доходов, выплачиваемых в денежной или натуральной форме – не позднее дня, следующего за днем фактического получения дохода. * Если совокупная сумма удержанного налога, подлежащая уплате в бюджет, составляет менее 100 рублей, она добавляется к сумме налога, подлежащей перечислению в бюджет в следующем месяце, но не позднее декабря текущего года.

Уплата налога за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц.

Налоговая система Российской Федерации

НДФЛ — основной источник пополнения казны государства

Под определением «налоговая система» понимают комплекс сборов, пошлин, пеней, налогов, взимаемых с граждан за те или иные действия. Они прописаны в Налоговом кодексе, где также указаны принципы, задачи, функции, формы налогообложения и участники структуры. Все произведённые платежи направляются в бюджеты разных уровней, которые делятся в зависимости от вида сбора.

- Федеральный — НДС, акцизы, НДФЛ, налоги на прибыль, на добычу полезных ископаемых, на пользование водными ресурсами, животным миром, государственные пошлины за работу уполномоченных органов.

- Региональные — налог на транспорт, игорный бизнес, имущество организаций.

- Местные — сбор за землю и движимое, недвижимое имущество.

По такой схеме все платежи распределяются по бюджетам и далее используются для нужд государства. Из федерального бюджета отчисляются зарплаты людям с непроизводительными профессиями — МЧС, пожарники, полиция, учителя и педагоги, различные службы и т. д. Кроме того, часть средств идёт на обеспечение вооружённых сил, строительство, восстановление инфраструктуры, а также социальные льготы. Остальные два бюджета занимаются благоустройством только определённых областей и регионов.

Задачи налоговой системы РФ

Работа налоговой опирается на ряд основных принципов, позволяющих ей быть прозрачной, ясной и справедливой системой. Благодаря им она существует и функционирует в 2018 году, а также выполняет самую важную задачу — перераспределяет государственную прибыль среди всех слоёв населения. Кроме этого есть и другое назначение:

- Подстраховка на случай спада производства — сборы и пошлины являются условной прибылью, которую можно пустить в дело. Но бывают ситуации, когда какое-нибудь предприятие государственного значения терпит убытки, к примеру, из-за санкций на ввоз продукции в другую страну или просто плохого сбыта и высокой стоимости производства.

- Не мешать предпринимательству — налог полагается на любой доход, в том числе и на организации с компаниями. У них, как правило, всегда существенная прибыль, следовательно, платить нужно больше. Чтобы не мешать деятельности, государство предоставляет им расширенный список льгот.

- Осуществление социальных программ — все скидки и бесплатные услуги оплачиваются одним из бюджетов. Отличным примером станут ветераны и военные, которые могут воспользоваться льготами.

Именно поэтому и существует налоговая система. В одном случае она выступает в роли основного источника дохода для государства, в другом — как помощь экономике, предпринимательству и незащищенным слоям населения.

Календарный месяц — это какой период с точки зрения законодательства? Что значит «предупредив за 1 календарный месяц?»

В договорах можно встретить требование предупреждать другую сторону о своих действиях за 1 календарный месяц

При этом, как и в предыдущих случаях, важно понимать, что значит календарный месяц при исчислении сроков. Значение термина поясняет все та же ст

2 закона № 107-ФЗ: это период, длящийся 28–31 календарный день, имеющий свой порядковый номер и наименование в календаре. Это понятие используется не только в вышеуказанном нормативно-правовом акте, но и в других отраслях законодательства — например, в ч. 5 ст. 112 ТК РФ.

Таким образом, для соблюдения требования о предупреждении за 1 календарный месяц одна сторона отношений должна уведомить другую о наступлении какого-либо события (например, об изменениях условий договора) не позднее 1-го числа месяца, предшествующего тому, на который запланировано это событие.

Как видите, понятие «календарный год», так же как «календарный месяц» и календарная неделя, широко используется в трудовом законодательстве. Оно необходимо для точного определения и исчисления сроков и дат, имеющих юридическое значение (например, продолжительности и момента начала/окончания действия договора).

Вычеты (лечение, обучение, покупки)

Итак, иногда можно сделать так называемый налоговый вычет. Для этого потребуются некоторые документы. К слову, вернуть вы можете 13% от потраченной суммы денег. Для осуществления задумки в жизнь потребуется декларация 3-НДФЛ за 3 года (прошлых). А значит, при осуществлении каких-то трат вычет можно получить не позднее, чем через 36 месяцев. К декларации приложите:

- паспорт;

- СНИЛС и ИНН;

- справку 2-НДФЛ;

- документы, подтверждающие ваши траты;

- справки студента (для обучения);

- документы на недвижимость (которую покупали);

- аккредитацию заведения (для вузов);

- лицензию на деятельность (для возврата за обучение);

- заявление на вычет;

- ипотечный договор (для ипотеки);

- справки уплаты процентов по ипотеке.

Налоговый и отчетный периоды по НДФЛ

Налоговый и отчетный периоды по НДФЛ имеют разные временные рамки и определения. Налоговым периодом признается тот промежуток времени, за который исчисляется налоговая база и рассчитывается сумма к уплате в бюджет (как правило, календарный год). Отчетным же периодом считается промежуток времени, по окончании которого налоговый агент или сам налогоплательщик должен отчитаться перед государством и представить всю необходимую отчетность.

Налоговый период может иметь один или даже несколько отчетных периодов. Так, с введением ежеквартального отчета 6-НДФЛ (нарастающим итогом) и годовой отчетности по той же форме по данному виду налога имеется несколько отчетных периодов.

Согласно законодательству РФ ежеквартальные отчеты должны быть представлены в ИНФС не позднее последнего дня месяца, идущего за прошедшим кварталом. Годовая же отчетность сдается не позднее 1 апреля следующего года. Кроме формы 6-НДФЛ по окончании года представляются также справки по сотрудникам по форме 2-НДФЛ.

***

Избежать штрафных санкций и других проблем с законодательством можно, только имея четкое представление о том, что такое налоговый период, какие он имеет временные рамки и какая форма отчетности должна быть использована.

Налоговым периодом по НДФЛ считается календарный год. В зависимости от даты создания организации или ИП этот срок может иметь другие временные рамки. Отчитываться по данному виду налога необходимо ежеквартально путем представления в ИФНС формы 6-НДФЛ.

***

Еще больше материалов по теме — в рубрике «НДФЛ».

НДФЛ: как подавать уведомления и уплачивать налог в 2024 году

С 2024 года налоговый агент должен уплачивать НДФЛ и представлять уведомления два раза в месяц. В статье разберем на примере, как применять новые сроки и заполнять уведомления в соответствии с порядком.

Сроки уплаты НДФЛ и подачи уведомлений

С 1 января все налоговые агенты обязаны дважды в месяц (п. 9 ст. 58, п. 6 ст. 226 НК РФ):

| • | перечислять исчисленный и удержанный налог; |

| • | представлять уведомление об исчисленном налоге. |

|

Период |

Сроки |

|

|

подачи уведомлений |

уплаты |

|

|

С 1 по 22 число текущего месяца |

Не позднее 25-го числа текущего месяца |

Не позднее 28-го числа текущего месяца |

|

С 23-го числа по последнее число текущего месяца |

Не позднее 3-го числа следующего месяца |

Не позднее 5-го числа следующего месяца |

С 23 по 31 декабря действует особый порядок (п. 6 ст. 226 НК РФ). Подать уведомление и уплатить налог нужно не позднее последнего рабочего дня в году.

Обратите внимание, что в декабре 2024 следует подать три уведомления и два раза уплатить налог:

|

Период |

Сроки в декабре |

|

|

подачи уведомлений |

уплаты |

|

|

С 23 по 30 ноября |

До 3 декабря |

До 5 декабря |

|

С 1 по 22 декабря |

До 25 декабря |

До 28 декабря |

|

С 23 по 31 декабря |

До 28 декабря |

До 28 декабря |

Пример расчета сроков по НДФЛ при выплатах зарплаты, отпускных, больничного

Даты выплаты:

| • | зарплата за первую половину месяца — 25 число; |

| • | за вторую половину месяца — 10 число; |

| • | отпускные выплаты — 31 января; |

| • | премия — 22 февраля; |

| • | больничный лист — 7 марта. |

В этом случае сроки исчисления и перечисления НДФЛ, а также представления уведомлений будут такими:

|

Дата выплаты |

Период удержания НДФЛ |

Представление уведомления |

Уплата налога |

Код в уведомлении |

|

25.01.2024 |

с 23.01.2024 по 31.01.2024 |

до 05.02.2024 |

до 05.02.2024 |

21/11 |

|

31.01.2024 |

||||

|

09.02.2024 |

с 01.02.2024 по 22.02.2024 |

до 26.02.2024 |

до 28.02.2024 |

21/02 |

|

22.02.2024 |

||||

|

07.03.2024 |

с 01.03.2024 по 22.03.2024 |

до 25.03.2024 |

до 28.03.2024 |

21/03 |

|

25.03.2024 |

с 23.03.2024 по 31.03.2024 |

до 03.04.2024 |

до 05.04.2024 |

21/13 |

Обратите внимание, что если даты выплаты дохода — 25 и 10 числа месяца, а дополнительных выплат нет, то подать уведомление и уплатить налог в феврале 2024 следует только один раз. Из-за праздничных дней зарплату выдают раньше — в период с 1 по 22 февраля

Так, по условиям этого примера, с 23 по 29 февраля выплат не предусмотрено.

Нулевое уведомление в налоговую подавать не нужно (п. 9 ст. 58 НК РФ).

Примеры заполнения уведомлений об исчисленном НДФЛ

Уведомление по первому сроку перечисления налога (с 1 по 22 число месяца):

Уведомление по второму сроку перечисления налога (с 23 по конец месяца):

Коды отчетных периодов в уведомлении:

| • | 21 — I квартал; |

| • | 31 — полугодие; |

| • | 33 — 9 месяцев; |

| • | 34 — год. |

Коды порядковых номеров месяца в квартале:

| • | 01, 02, 03 — по первому сроку перечисления (с 1 по 22 число месяца); |

| • | 11, 12, 13 — по второму сроку перечисления (с 23 по конец месяца). |

Мария Шевченко, Наталья Бокова,

эксперты по бухгалтерскому и налоговому учету

Екатерина Дорохова, редактор

03.02.2024 — выходной день, срок подачи уведомления переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

25.02.2024 — выходной день, срок подачи уведомления переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

23.02.2024 — выходной день, выплата дохода переносится на день раньше ( ТК РФ).

08.03.2024 — выходной день, выплата дохода переносится на день раньше ( ТК РФ).

Как подать уведомление по НДФЛ в налоговую

Уведомление об исчисленных суммах налогов можно заполнить и сдать как на бумаге, так и в электронном виде. Компании и ИП имеют право подать бумажное уведомление в том случае, если среднесписочная численность их сотрудников за прошлый год не превысила 100 человек.

Бумажное уведомление можно принести в отделение ФНС лично, передать через своего представителя или отправить почтой. Электронный документ можно подать через Личный кабинет налогоплательщика или с помощью специальной программы для сдачи отчётности.

Заполнить и отправить уведомление об исчисленных суммах НДФЛ и других налогов помогут сервисы для сдачи отчётности от «Калуга Астрал». Пользователи «1С» могут активировать модуль 1С-Отчётность и подавать документы напрямую из привычной им программы. Для тех, кто не работает в «1С», наши специалисты разработали программу Астрал Отчёт 4.5 и онлайн-сервис Астрал Отчёт 5.0.

Налоговые ставки. Налоговый период по НДФЛ

Налоговые ставки. По налогу на доходы физических лиц установлены долевые пропорциональные ставки в виде фиксированного процента (доли) к налоговой базе. Ставки налога не зависят от величины налоговой базы и определены только в зависимости от вида дохода.

| Ставки налога на доходы физических лиц | |

|---|---|

| Ставка налога | Доходы, в отношении которых установлена ставка налога |

| Ставки по доходам, полученным налоговыми резидентами Российской Федерации |

|

| 35% | Стоимость любых выигрышен и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения 4000 руб. за налоговый период. |

| Страховые выплаты по договорам добровольного долгосрочного страхования жизни, заключенным на срок менее 5 лет, в части превышения сумм выплат над суммой взносов, увеличенных на ставку рефинансирования ЦБ РФ. |

|

| Процентный доход по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования ЦБ РФ, в течение периода, за который начислены проценты по рублевым вкладам (за исключением срочных пенсионных вкладов, внесенных на срок не менее шести месяцев) и 9% годовых по вкладам в иностранной валюте. |

|

| Суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, рассчитанных исходя из трех четвертых ставки рефинансирования ЦБ РФ и процентной ставки по договору за пользование заемными (кредитными) средствами (по валютным средствам — исходя из 9%), за исключением материальной выгоды, полученной от экономии на процентах за пользование налогоплательщиками целевыми займами (кредитами), полученными от кредитных и иных организаций. |

|

| 9% | Доходы от долевого участия в деятельности организаций, полученные в виде дивидендов |

| 13% | Все остальные доходы, не указанные выше |

| Ставки по доходам, полученным налоговыми нерезидентами Российской Федерации |

|

| 30% | Все доходы, получаемые физическими лицами, не являющимися налоговыми резидентами Российской Федерации. |

Налоговые ставки по налогу на доходы физических лиц устанавливаются в первую очередь в зависимости от налогового статуса физического лица и вида полученного дохода.

Для налогоплательщиков, являющимися налоговыми резидентами Российской Федерации, ст. 224 Налогового кодекса РФ установлена основная ставка по налогу на доходы физических лиц в размере 13%, а по отдельным видам дохода — 9 и 35%.

Для физических лиц, не являющихся налоговыми резидентами Российской Федерации, станка налога едина по всем видам дохода и определена в размере 30% величины налоговой базы.

Налоговый период по НДФЛ. В соответствии со ст. 55 Налогового кодекса Российской Федерации под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Согласно ст. 216 Налогового кодекса Российской Федерации налоговым периодом по налету на доходы физических лиц признается календарный год (с 1 января по 31 декабря).

Если организация была создана после начала календарного года, первым налоговым периодом для нее является период времени со дня ее создания до конца данного года. При этом днем создания организации признается день ее государственной регистрации (п. 2 ст. 55 НК РФ).

При создании организации с 1 декабря по 31 декабря первым налоговым периодом для нее является период времени со дня создания до конца календарного года, следующего за годом создания.

Если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации (реорганизации) (п. 3 ст. 55 НК РФ).

Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации).

Если же организация была создана с 1 декабря по 31 декабря текущего календарного года и ликвидирована (реорганизована) до конца календарного года, следующего за годом создания, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации) (п. 3 ст. 55 НК РФ).

Порядок исчисления и уплаты налога на доходы физических лиц

Отчетность по НДФЛ

Отчетность по НДФЛ в виде справки 2-НДФЛ сдается в следующем порядке:

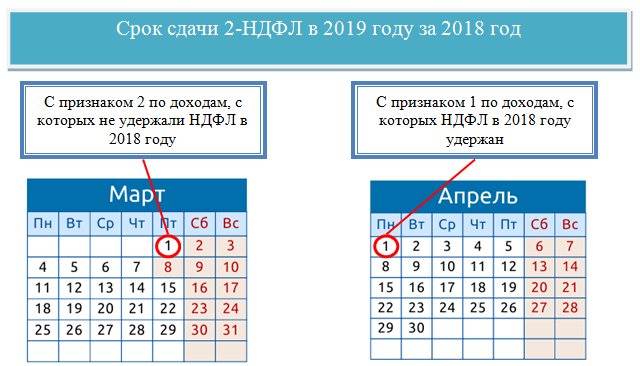

- По завершении календарного года, если у физического лица — налогоплательщика не был удержан налог, налоговый агент должен до 1 марта года следующего года представить в налоговый орган справку 2-НДФЛ с признаком 2.

- По завершении календарного года до 1 апреля следующего года представляются справки на сотрудников, у которых НДФЛ был удержан (признак 1 в справке).

Подробнее см. в материале «Заполняем признак налогоплательщика в справке 2-НДФЛ».

- При числе работников до 25 человек справки 2-НДФЛ могут быть переданы налоговикам в бумажном виде, при большем количестве работников сведения передают через телекоммуникационные каналы связи (ТКС) в электронном виде.

- Одновременно со справкой 2-НДФЛ представляется реестр сведений по НДФЛ в 2 экземплярах.

Внимание! С отчетности за 2018 год бланк справки для налоговиков отличен от формуляра, выдаваемого работникам. Как правильно заполнить оба бланка см

.

С 1 января 2016 года для налоговых агентов введена ежеквартальная (с нарастающим итогом) и годовая НДФЛ-отчетность по форме 6-НДФЛ. Отчет по форме 6-НДФЛ по окончании квартала нужно сдавать не позднее последнего дня месяца, следующего за кварталом, а по окончании года — не позднее 1 апреля следующего года. Отчет показывает не только начисленные и удержанные суммы НДФЛ в целом по организации, но и полученный доход, дату его выплаты, сроки, в которые должен быть удержан и оплачен удержанный налог. Это позволит налоговикам оперативно отслеживать правильность исчисления НДФЛ.

Подробнее ознакомиться с особенностями заполнения отчета вы можете в рубрике «Расчет 6-НДФЛ».

Ндфл: порядок исчисления и уплаты данного налога.

Исчисление: Сумма налога при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога. Общая сумма исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Сумма налога определяется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

Уплата налога м. происходить 2 способами:

1) самостоятельная уплата налога налогоплательщиком – уплата налога производится до 30 июля года следующего за налоговым периодом. Налогоплательщик уплачивает налог сам всегда, когда это за него не делает налоговый агент.

2) уплата налога налоговым агентом – налоговыми агентами явл-ся российские организации, представительства иностранных организаций, ИП, адвокаты и нотариусы, от которых налогоплательщик получает доход.

Налоговые агенты исчисляют и уплачивают налог ежемесячно нарастающим итогом (в первый месяц исчисляет за этот месяц, во второй месяц исчисляет за 2 месяца, при этом применяется вычет суммы, которую уплатили в первый месяц).

* Дата фактического получения дохода – ст. 223 НК – одна из следующих дат:

— выплата дохода в денежной форме,- зачисление банковский счет

— получение дохода в натуральной форме – в день получения им-ва

— дата фактической уплаты % либо фактического приобретение т, р, у – материальная выгода.

Налогоплательщик считается получившим доход, когда он реально получил им-во, м. им распоряжаться, приобретение права доходом не явл-ся (вексель – право требования).

Порядок заполнения 3-НДФЛ

Порядок заполнения такой декларации подробно расписан в вышеупомянутом Приказе ФНС РФ

При подготовке такого документа следует принимать во внимание следующие общие требования (раздел I):

- декларация может быть заполнена от руки либо распечатана на принтере (каждый раздел на отдельном листе А4),

- допустимый цвет чернил – черный или синий,

- в тексте не должно быть каких-либо ошибок и зачеркиваний,

- при скреплении листов формы необходимо следить за тем, чтобы не была утрачена часть информации,

- каждый показатель вписывается в отдельное поле,

- суммы указываются в виде рублей и копеек,

- доходы и расходы физического лица, учитываемые в качестве вычетов, должны быть переведены в российские рубли,

- на каждой станице в специальном поле должна стоять подпись заявителя и дата составления документа (исключением является лишь титульный лист),

- после подготовки формы 3-НФДЛ каждую страницу следует пронумеровать, указав соответствующее число в поле «Стр.»,

- при заполнении декларации на компьютере надо использовать следующий шрифт: «Courier New» (высота 16-18 пунктов).

Какой код указывать?

Ответ на данный вопрос главным образом зависит от того, при каких обстоятельствах направляется 3-НДФЛ.

Обычным гражданам, ежегодно отчитывающимся по полученным доходам, следует ставить код «34» (налоговый период-календарный год).

Если речь идет о прекращении деятельности ИП либо лиц, занимающихся частной практикой (адвокаты, нотариусы и т.д.), то тогда – «86».

Где нужно вписать период?

Код налогового периода указывается на титульном листе декларации. Соответствующее значение надо вписать в поле – «Налоговый период (код)» (оно размещено сразу под названием документа).

Платежное поручение в бюджет

Коды в платежном поручении формируются особым образом, который приводится в приказе Минфина России от 12.11.2013 N 107н.

Код налогового периода вписывается в поле «107», которое состоит из десяти знаков: восемь смысловых и два разделительных. Первые два знака показывают периодичность платежа:

- «МС» – месяц;

- «КВ» – квартал;

- «ПЛ» – полугодие;

- «ГД» – год.

Следующие два смысловых знака указывают на номер месяца, квартала или полугодия. Если период – год, то в этих ячейках вписывают «00». В последних ячейках надо написать полное значение года.

Например, вам надо заплатить налог за 2021 год по УСН, значит, код выглядит так: «ГД.00.2021». Если перечисляется платеж за 2 квартал 2022 года, то «КВ.02.2022».

Кроме того, код налогового периода в платежном поручении может выглядеть, как точная дата, например, «10.03.2022». Такой формат используют для некоторых платежей, например, при требовании ФНС уплатить налог к определенному сроку.