Проводки при аренде у арендатора на упрощенном порядке

При перечислении обеспечит. платежа (далее по тексту – ОП) расход признавать не нужно. Следует причислить данную сумму к дебиторской задолженности. Собственно платеж учитывают на автономном субсчете, который открывают к счету, используемому для расчетов с арендодателем. Попутно его отображают на соответствующем забалансовом сч. 009.

Проводки:

- ДТ 76 субсч. «Расчеты с арендодателем по ОП» КТ 51 – внесение платежа по арендному договору;

- ДТ 009 – его сумма;

- ДТ 68 субсч. «Расчеты по НДС» КТ 76 субсч. «Расчеты по НДС с выдан. авансов» – вычет НДС с ОП (если по договору он зачтен в арендную плату, а также есть счет-фактура от арендодателя);

- ДТ 76 субсч. «Расчеты с арендодателем по аренд оплате» КТ 76 субсч. «Расчеты с арендодателем по ОП» – ОП зачтен в арендную плату (на дату зачета);

- ДТ 51 КТ 76 субсч. «Расчеты с арендодателем по ОП» – возврат ОП (на дату возврата);

- КТ 009 – списание ОП;

- ДТ 76 субсч. «Расчеты по НДС с выдан. авансов» КТ 68 субсч. «Расчеты по НДС» – восстановление ранее принятого к вычету НДС.

Характеристика оснований отказа в возбуждении уголовного дела

Гарантийный платеж и налоги

На протяжении срока действия договора арендатор в налоговом учете отражает обеспечение в составе расходов (НК РФ ст. 270), арендодатель – в составе доходов (НК РФ ст. 251). Налогом на прибыль обеспечительный платеж облагается так же, как задаток или залог.

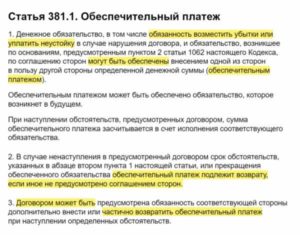

Что касается НДС, рекомендуем обратить внимание на норму ст. 381.1 ГК РФ

Она указывает на превращение такого платежа в средства, которые можно квалифицировать как оплату услуг по аренде. Но это происходит только в том случае, если наступают обстоятельства, при которых платеж может быть использован. Пока платеж выступает средством обеспечения, он не облагается НДС. Как только внесенные арендатором деньги становятся средством расчета, включаются нормы налогообложения.

В 2022 году изменились правила бухгалтерского учета аренды. Актуальный нормативно-правовой документ, регулирующий учетный процесс, – ФСБУ 25/2018.

Согласно новым правилам и порядку учета обеспечительного платежа, у арендодателя он отражается в составе кредиторской задолженности, у арендатора – дебиторской. Обе стороны договора проводят соответствующую сумму по счету 76 до того, как она будет зачтена в счет аренды или возвращена.

Для отражения обеспечения в учете бухгалтер арендатора делает проводки:

-

Перечисление гарантийного платежа – Дт76 Кт51

-

Получение платежа обратно – Дт51 Кт76

Порядок обложения НДФЛ процентов по вкладам в банке не зависит от того, является ли физлицо предпринимателем

Статья 214.2 Кодекса не содержит положений, ограничивающих возможность ее применения физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, напоминает Минфин в письме № 03-04-05/51080 от 01.09.2016 г.

Таким образом, в отношении процентных доходов по вкладам в банках, получаемых физическими лицами — индивидуальными предпринимателями, действует общий порядок налогообложения указанных доходов, установленный в статье 214.2 Кодекса. Т.е. если проценты, получаемые физическим лицом, являющимся ИП, по вкладам в банках, находящихся на территории РФ, не превышают установленных в пункте 1 указанной статьи пределов, налоговая база по таким доходам не определяется.

к менюк меню

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

- Срочно оформить кредит без справок и поручителейЕсли вы хотите срочно взять деньги в долг, то предлагаем вам взять кредиты без справок и поручителей в режиме онлайн.

Обеспечительный платеж облагается ндфл

> > > Налог-налог 22 июня 2019 Обеспечительный платеж в договоре аренды предназначен для компенсации потерь арендодателя, возникающих у него в случае неисполнения арендатором своих обязательств, предусмотренных соглашением об аренде. Рассмотрим особенности этого платежа.

Такие меры называются обеспечительными и могут быть представлены (ст.

329 ГК РФ): неустойкой, залогом, удержанием вещи, поручительством, гарантией независимой стороны, задатком, обеспечительным

Об НДФЛ в отношении обеспечительного платежа (депозита) при сдаче имущества в аренду

Вопрос:Организация арендует квартиру у физлица и является налоговым агентом по НДФЛ при выплате арендных платежей.

Является ли депозит, перечисляемый по договору аренды арендодателю, доходом физлица и облагается ли он НДФЛ? Какие налоговые последствия возникают, если депозит будет засчитан в счет оплаты аренды, или при его возврате?ПИСЬМОот 26 июня 2017 года N 20-14/095322@ Управление Федеральной налоговой службы по г.Москве рассмотрело обращение и сообщает следующее.

Согласно (далее — ) при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со .

установлено, что для доходов, в отношении которых предусмотрена

Необходимо ли при перечислении обеспечительного платежа начислить и удержать НДФЛ

При перечислении обеспечительного платежа Вы должны были начислить и удержать НДФЛ, т.к. Вы этого не сделали, то необходимо начислить и уплатить пени, а также удержать и уплатить НДФЛ с последующей арендной платы.

Облагается ли ндфл обеспечительный платеж по договору аренды

> > P0000″ align=»justify» Вопрос: Организация арендует квартиру у физлица и является налоговым агентом по НДФЛ при выплате арендных платежей. Является ли депозит, перечисляемый по договору аренды арендодателю, доходом физлица и облагается ли он НДФЛ? Какие налоговые последствия возникают, если депозит будет засчитан в счет оплаты аренды, или при его возврате?

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО г.МОСКВЕ ПИСЬМО от 26 июня 2017 года N 20-14/095322@ Об НДФЛ в отношении обеспечительного платежа (депозита) при сдаче имущества в аренду Управление Федеральной налоговой службы по г.

Москве рассмотрело обращение и сообщает следующее.

Согласно пункту 1 статьи 210 Налогового кодекса Российской Федерации (далее — Кодекс) при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в

14 ноября 2014 14 ноября 2014 Для обеспечения исполнения обязательств по договору аренды организация-арендатор перечислила физлицу-арендодателю обеспечительный платеж.

Облагается ли эта сумма ? Ответ на этот вопрос дан в письме Минфина России .Как известно, при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им в денежной и натуральной форме (п.

1 НК РФ). Доходом же, как гласит НК РФ, признается экономическая выгода.

Возникает ли у физлица-арендодателя экономическая выгода при перечислении ему арендатором обеспечительного платежа? По мнению Минфина, об экономической выгоде можно говорить тогда, когда обеспечительный платеж перечислен на текущий счет или иной банковский счет, с которого физлицо может распоряжаться деньгами как угодно по своему усмотрению.

Задаток и обеспечительный платеж: платить ли налоги?

Щербакова Мария Александровна Узнать о летних изменениях ГК РФ, которые влияют на работу бухгалтера, поможет специальная подборка документов «Изменения ГК РФ» из системы КонсультантПлюс.

https://youtube.com/watch?v=Hh7B8hwXMJc

Вы можете получить эту подборку бесплатно.

С 1 июня 2015 года были откорректированы нормы обеспечения исполнения обязательств. Так, список способов обеспечения исполнения обязательств пополнился независимой гарантией (а банковская гарантия стала частным случаем независимой), а также обеспечительным платежом (статьи 329 и 381.1.

Гражданского кодекса РФ). Старый-новый обеспечительный платеж Надо отметить, что обеспечительный платеж и ранее широко применялся на практике.

Как правило, по договорам аренды. И назывался он в зависимости от ситуации по-разному (см. таблицу): Название способа обеспечения исполнения обязательства,

Что делать, если сумма депозита-аванса возвращена

Например, по договору аренды ваша организация обязана вместе с оплатой первого месяца внести депозит 100 000 руб., который должен быть зачтен в счет оплаты последнего месяца. При перечислении депозита вы удержали и заплатили в бюджет НДФЛ в сумме 13 000 руб. Поэтому физлицо получило от вас только 87 000 руб. Теперь, спустя время, физлицо-арендодатель должно вернуть вашей организации депозит — например, из-за досрочного расторжения договора аренды.

Внимание! При заполнении поля 107 в платежке на перечисление НДФЛ с депозита-аванса помните следующее

Неважно, в оплату аренды за какой месяц должен быть зачтен по условиям договора такой депозит. Значение имеет только месяц выплаты денег арендодателю — это и есть месяц получения им дохода в целях НДФЛ

Значение имеет только месяц выплаты денег арендодателю — это и есть месяц получения им дохода в целях НДФЛ .

Например, указываем МС.08.2017 в поле 107 платежки на уплату НДФЛ, удержанного из депозита, который по условиям договора зачитывается в счет оплаты аренды за июль 2018 г. и заплачен арендодателю 01.08.2017. Эту дату ставим и в строке 100 расчета 6-НДФЛ при отражении там выплаты такого депозита.

Что делать с уже заплаченным с депозита НДФЛ? Действовать так же, как и в случае ошибочной уплаты в бюджет :

- физлицо отдает вашей организации ту сумму депозита-аванса, которую ранее от нее получило (87 000 руб.);

- организация подает в ИФНС заявление о возврате либо о зачете в счет будущих налоговых платежей 13 000 руб. как излишне перечисленных в бюджет денег .

Не ясно, нужно ли при этом уточнить расчет 6-НДФЛ за период, в котором была отражена выплата физлицу депозита-аванса, убрав его сумму из доходов . С одной стороны, на тот момент перечисленная в счет оплаты последнего месяца сумма являлась авансом и НДФЛ с нее был удержан и заплачен в бюджет правильно. С другой стороны, без корректировки 6-НДФЛ инспекция может отказать в возврате либо зачете.

О налогообложении НДФЛ доходов в виде процентов, начисленных по рублевым вкладам в банках, находящихся в РФ

В налоговую базу по НДФЛ не включают проценты по рублевым вкладам,

выплаченные с 01-01-2016 г. исходя из ставки рефинансирования (действующей в период начисления процентов), увеличенной на пять процентных пунктов. Это правило работает, если вклад размещен в банке, который расположен на территории России. Это предусмотрено пунктом 2 статьи 214.2 Налогового кодекса РФ

Важно: проценты по рублевым вкладам, которые получены в период с 15 декабря 2014 года по 31 декабря 2015 года, освобождены от НДФЛ в пределах ставки рефинансирования (действующей в период начисления процентов), увеличенной на 10 процентных пунктов. Это правило работает, если вклад размещен в банке, который расположен на территории России. Причем дата открытия вклада для этого значения не имеет (п

3 ст. 214.2 НК РФ, письмо ФНС России от 22 января 2015 г. № БС-4-11/788)

Причем дата открытия вклада для этого значения не имеет (п. 3 ст. 214.2 НК РФ, письмо ФНС России от 22 января 2015 г. № БС-4-11/788).

Если в период действия договора вклада ставка рефинансирования снизилась и из-за этого сумма процентов превысила предельную величину, платить НДФЛ не нужно при одновременном выполнении следующих условий:

- на дату заключения (продления) договора процентная ставка не превышала ставку рефинансирования, увеличенную на пять процентных пунктов. Если договор заключен (продлен) в период с 15 декабря 2014 года по 31 декабря 2015 года, то процентную ставку сравнивайте со ставкой рефинансирования, увеличенной на 10 процентных пунктов;

- за весь период начисления процентов по вкладу их размер не повышался;

- с момента, когда процентная ставка превысила ставку рефинансирования, увеличенную на пять процентных пунктов, прошло не более трех лет. Для периода с 15 декабря 2014 года по 31 декабря 2015 года процентную ставку нужно сравнивать со ставкой рефинансирования, увеличенной на 10 процентных пунктов.

к меню

Минфин разъяснил, как облагать НДФЛ обеспечительный платеж по договору аренды с физлицом

Организация перечисляет физлицу деньги в целях обеспечения заключения с ним договора аренды. По соглашению сторон платеж может либо полностью возвращаться при заключении договора, либо засчитываться в счет арендной платы. По мнению Минфина России, и в том и в другом случае не удерживать НДФЛ можно только тогда, когда обеспечительный платеж будет обособлен от иного имущества физлица. Если деньги поступают на текущий или иной банковский счет гражданина, он получает возможность их тратить. Поэтому возникает облагаемый налогом доход и обязанность налогового агента удержать НДФЛ (Письмо Минфина России от 23.10.2014 № 03-04-06/53577). К сожалению, чиновники не поясняют, каким образом эти деньги нужно обособить, и как организация должна это проверить. Поэтому налог безопаснее удержать. Иначе возможны санкции.

Подробнее об ответственности см. в нашем материале «Ответственность за нарушение порядка удержания и перечисления НДФЛ»

Правильное оформление в договоре

Важной особенностью использования депозита является тот факт, что отечественное законодательство его совершенно не предусматривает. Поэтому требование уплаты отражается в договоре на основании статей 329, 334 и 1064 ГК РФ и порой используется такая формулировка, как «Обеспечительный взнос». Нужно отметить, что риэлторы, как правило, рекомендуют указывать условия уплаты депозита непосредственно в договоре аренды

Но юристы советуют так поступать только с залоговой суммой, а на депозит составлять отдельный документ, в котором будут детально вписаны все условия вычета денежных средств при нанесения ущерба или образовании неустойки

Нужно отметить, что риэлторы, как правило, рекомендуют указывать условия уплаты депозита непосредственно в договоре аренды. Но юристы советуют так поступать только с залоговой суммой, а на депозит составлять отдельный документ, в котором будут детально вписаны все условия вычета денежных средств при нанесения ущерба или образовании неустойки.

Помимо этого, необходимо установить передачу указанной суммы. Если используются наличные деньги, то нужно составить акт приёма-передачи и аналогичный документ при возврате депозита. Если средства перечисляются на расчётный счёт – подойдут банковские выписки или чеки терминалов.

Важно! При заключении отдельного договора на уплату депозита и акта передачи денег, которые скреплены подписями собственника жилья и съемщика, документы имеют юридическую силу и позволяют решить вопросы в судебном порядке, если возникнет такая необходимость. А от использования классических расписок рекомендуется отказаться. Так как сам по себе документ имеет юридическую силу, но, по причине особенностей составления, может иметь неправильную трактовку, которая способна вызвать негативные последствия для любого из участников сделки

Так как сам по себе документ имеет юридическую силу, но, по причине особенностей составления, может иметь неправильную трактовку, которая способна вызвать негативные последствия для любого из участников сделки.

Рекомендуем — как расторгнуть договор найма жилья.

Ещё одним выгодным способом, который используют многие владельцы квартир и арендаторы, является перечисление денежных средств на банковский депозит. Дело в том, что некоторые финансовые организации предоставляют услугу по оформлении страхового депозита. Выгода такого варианта заключается в следующем:

- исключается возможность несанкционированного снятия денежных средств со счёта, а также гарантируется их возврат съемщику по истечению срока аренды или перечисление собственнику жилья в случае необходимости компенсации ущерба;

- банк начисляет проценты по депозиту за хранение денежных средств, которые также будут выплачены одной из сторон договора.

Необходимо учитывать тот фактор, что владельцы конкурентоспособного жилья, где расположено много дорогостоящей мебели и техники, как правило, определяют достаточно высокую сумму страхового взноса. Поэтому арендатору также нужны гарантии того, что свои деньги, при условии добросовестного отношения к квартире, он обязательно получит. А начисление банковских процентов в этом случае только поощрит съемщика согласиться на внесение страхового депозита.

Внимание! Юристы не рекомендуют использовать депозитные средства для уплаты стоимости проживания в квартире. Так как, во-первых, подобный факт может иметь неправильную трактовку в случае судебного разбирательства. А необходимость вернуть страховые средства не позволит съемщику сбежать за несколько дней до передачи квартиры обратно арендодателю

В основном, в таких случаях, помещение остаётся не в том же самом состоянии, в котором была получено от владельца

А необходимость вернуть страховые средства не позволит съемщику сбежать за несколько дней до передачи квартиры обратно арендодателю. В основном, в таких случаях, помещение остаётся не в том же самом состоянии, в котором была получено от владельца.

Что такое депозит при аренде, и его отличие от залога

В первую очередь необходимо чётко осознавать разницу между такими понятиями, как «страховой залог» и «страховой депозит». Первый вносится съемщиком в качестве подтверждения серьезности своих намерений арендовать квартиру и добросовестно выполнять обязанности нанимателя помещения. Как правило, сумма залога соответствует стоимости месячного проживания, и она позволяет дать гарантии собственнику жилья, что арендатор будет осуществлять оплату без задержек, а также не сбежит, внезапно бросив помещение в непригодном для дальнейшей сдачи состоянии.

В противном случае, если у нанимателя возникли какие-либо трудности, и ему требуется небольшая отсрочка для внесения суммы за следующий месяц проживания, то залог будет на это время использоваться в качестве текущей оплаты. Но в том случае, если в течение месяца арендатор так и не внесёт деньги, то, по истечению оплаченного срока, он будет вынужден съехать с арендованной квартиры.

Также, если во время плановой проверки хозяином состояния сдаваемого жилья, будут обнаружены повреждения имущества, то залог может быть использован в качестве компенсации нанесённого ущерба.

Сумма залога и условия его использования обозначаются в договоре отдельными пунктами, на основании статьи 334 ГК РФ. Но некоторые владельцы квартир, для упрощения составления документа, просто указывают, что съемщик обязуется внести оплату сразу за первый и последний месяц проживания. Так как, согласно статье 1064 ГК РФ, арендатор обязуется любым из способов возместить нанесённый урон, в том числе и вычетом из уже внесённого залога.

Сумма залога и условия его использования обозначаются в договоре отдельными пунктами, на основании статьи 334 ГК РФ. Но некоторые владельцы квартир, для упрощения составления документа, просто указывают, что съемщик обязуется внести оплату сразу за первый и последний месяц проживания. Так как, согласно статье 1064 ГК РФ, арендатор обязуется любым из способов возместить нанесённый урон, в том числе и вычетом из уже внесённого залога.

Для лучшего понимания того, что такое страховой депозит при аренде квартиры, необходимо осознавать два главных отличия:

- Так как сумма определяется стоимостью месячного проживания, то залог съемщику, скорее всего, возращён не будет, даже когда помещение предоставлено в целости и сохранности, а также отсутствовали задержки в оплате. Как правило, хозяева переводят залоговую сумму в платёж за последний месяц проживания.

- Сумму депозита, который удерживается в качестве страхового взноса для покрытия теоретического ущерба или задержек по оплате, владелец помещения устанавливает самостоятельно и, чаще всего, она существенно превышает месячную стоимость проживания. Но, в случае добросовестного выполнения своих обязательств арендатором, собственник жилья обязуется вернуть съемщику депозит в полном размере.

Как видно, определения этих двух терминов достаточно схожи, из-за чего владельцы квартир нередко их путают. Отчего залог в виде платы за последний месяц проживания нередко указывается в договоре, как депозит, или, наоборот, депозит фигурирует вместо залога.

Стоит отметить, что это не является грубым нарушением, так как уплата залога и депозита регулируется одной и той же статьей – 334 ГК РФ. Но, в случае возникновения судебных разбирательств, пренебрежение тонкостями в составлении договора может вызвать некоторые сложности для собственника жилья.

Рекомендуем к прочтению — как составить расписку о получении денег за аренду квартиры.