Как изменилась форма 6-НДФЛ в 2020 году

Сама форма не изменилась. Но есть несколько изменений по порядку представления, которые вступили в силу 1 января 2020 года.

Раньше компании с обособленными подразделениями на территории одного муниципалитета должны были подавать отчет по каждому подразделению отдельно — по месту его регистрации. С 2020 года такие компании могут представлять налоговую отчетность по НДФЛ и перечислять удержанные суммы в бюджет в одно из мест на выбор:

По закону срок выбора подразделения — не позднее 1 января, а с учетом переноса праздничных дней в этом году — не позднее 9 января. Но ФНС продлила срок до 31 января.

Как уже писали выше, с 2020 года на бумажном носителе можно подать отчетность максимум за 10 человек. Если в компании больше получателей доходов, надо подавать электронный отчет.

Срок подачи годового расчета 6-НДФЛ теперь на месяц раньше — не позднее 1 марта. В 2020 году этот день выпадает на воскресенье, поэтому последний день сдачи отчета за 2019 год — 2 марта 2020 года.

Сроки сдачи

Налоговые агенты должны сдавать расчет 6-НДФЛ за первый квартал, полугодие и девять месяцев не позднее последнего дня месяца, который следует за соответствующим периодом. Например, расчет за первый квартал надо подать не позднее 30 апреля, за полугодие — не позднее 31 июля, а за девять месяцев — не позднее 30 октября.

Еще налоговые агенты должны сдать годовой отчет. Раньше его можно было сдать до 1 апреля. Теперь правила изменились, и с 2020 года годовой отчет нужно сдавать на месяц раньше — не позднее 1 марта.

Если последний день срока сдачи приходится на нерабочий день, то последний день переносится на следующий за ним рабочий день.

Переходящий НДФЛ в 6-НДФЛ

Расчет составляется поквартально, но в разделе 1 выплаты и начисления показаны нарастающим итогом, а в разделе 2 только за последний квартал. Поэтому по мартовской, июньской, сентябрьской и декабрьской зарплатам доход начисляется в одном квартале, а выплачивается в следующем. Соответственно, НДФЛ исчисляется, удерживается и отображается в отчете тоже в разных кварталах. Это и есть переходящий НДФЛ.

В строке 100 надо вписать дату, когда физлицо фактически получило доход. Это будет последний день месяца, за который начислен доход.

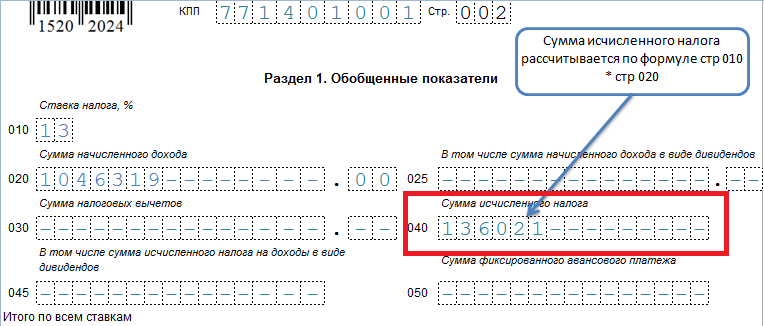

Например, сентябрьская зарплата считается полученной 30 сентября. Этой же датой нужно исчислить НДФЛ с нее. В разделе 1 отчета за девять месяцев зарплату нужно отразить в строке 020 «Сумма начисленного дохода», а НДФЛ — в строке 040 «Сумма исчисленного налога» в разделе 1. А вот в раздел 2 расчета за девять месяцев зарплату и НДФЛ за сентябрь вписывать не надо — по факту зарплата за сентябрь будет выплачена в октябре. Тогда же надо удержать и перечислить в бюджет НДФЛ. В итоге сведения о сентябрьской зарплате попадут в раздел 2 расчета за год.

Налоговый агент должен удержать НДФЛ из доходов физлица, когда выплачивает зарплату. Поэтому между исчисленным налогом в строке 040 и фактически удержанным налогом в строке 070 будет разница. Эта разница равна НДФЛ с зарплаты за сентябрь, который переходит на 4 квартал.

Такой порядок касается только дохода в виде зарплаты. Как правило, он не относится к начислению и выплате отпускных, премий и пособий по временной нетрудоспособности. Это происходит потому, что датой их получения считается не последний день месяца, а дата их выплаты. Поэтому отпускные, премии и пособия по нетрудоспособности и удержанный с них НДФЛ обычно указываются в двух разделах тех отчетных периодов, в которых эти доходы были выплачены.

Но есть исключения, когда отпускные с пособиями переходят в раздел 2 расчета на следующий квартал. Это происходит, если они были выплачены в последнем месяце квартала и последнее число этого месяца выпало на выходной или праздничный день. Тогда срок уплаты НДФЛ с отпускных и пособий переносится на следующий квартал, а с ним и сведения о них в разделе 2.

Первый квартальный отчет 6-НДФЛ

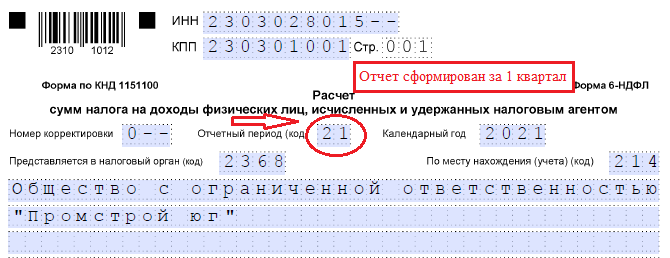

При заполнении 6-НДФЛ за 1-й квартал в соответствующих ячейках, предназначенных для отражения КППР, проставляются цифры 2 и 1 — такая шифровка КППР характерна для всех квартальных налоговых отчетов (по НДС, прибыли и др.).

Сориентироваться в квартальной отчетности помогут размещенные на нашем сайте материалы: 6-НДФЛ за 1-й квартал действительно полностью соответствует всем показателям квартальной отчетности, поскольку данные и в первом, и во втором разделе приводятся за первые 3 месяца текущего года. Такое совпадение характерно только для 6-НДФЛ за 1-й квартал — все остальные отчеты (с КППР ≠ 21) таким свойством не обладают.

Способы сдачи 6-НДФЛ

Сдать 6-НДФЛ можно на бумажном носителе и в электронном виде.

На бумажном носителе форму можно сдать двумя способами: в налоговой лично или по почте заказным письмом с уведомлением о вручении. Так налоговый агент сможет убедиться, что расчет доставлен в налоговую инспекцию.

Но для бумажных отчетов есть ограничения. Налоговый агент может передать расчет на бумаге, если отчитывается максимум за 10 человек, которым в отчетном периоде выплатил доходы, облагаемые НДФЛ.

В электронном виде 6-НДФЛ можно сдать через личный кабинет на сайте налоговой или через оператора электронного документооборота, с которым надо будет заключить договор. И в том, и в другом случае потребуется квалифицированная электронная подпись. Она заменяет собственноручную, когда нужно подписать электронный документ. Такую подпись можно получить в удостоверяющем центре, аккредитованном Минкомсвязи России.

В чём разница между ячейками №040 и №070?

Если ячейка №040 отражает сведения о начислении подоходного налога, то в ячейке №070 указываются данные об удержании, т. е. перечислении налога в бюджет. Данные в этих двух ячейках могут совпадать, но чаще всего они отличаются друг от друга.

По мнению специалистов ФНС сведения в ячейках №040 и №070 могут совпадать только в трёх случаях:

- Зарплата работникам выплачивается в последний рабочий день месяца, в котором начисляется налог.

- За текущий отчётный период налог начисляется налоговым агентом в момент его перечисления в бюджет.

- В отчётном периоде отсутствует перенос дат по выплатам на месяц, следующий за начислением.

Заместитель руководителя ФНС Егоров Д.В.

В виду того, что зачастую зарплаты выплачиваются в период с 1 по 10 числа месяца следующего за месяцем начислений, сведения в ячейках №040 и №070 чаще всего отличаются.

Рассмотрим подробную информацию о начислениях и удержаниях НДФЛ:

| Разновидность выплат | Дата начисления, на основании которой заполняется ячейка №040 | Дата удержания, на основании которой заполняется ячейка №070 |

| Зарплата | Не позже последнего календарного дня месяца | В месяце, следующем за месяцем начисления |

| Расчётные средства, выплачиваемые при увольнении работника | В день расчёта | В день расчёта |

| Выплаты по больничным листам | Не позже дня получения выплаты сотрудником | День получения выплаты сотрудником |

| Дивиденды и иные формы доходов | Не позже дня получения выплаты | День получения выплаты |

| Командировочные | Не позже последнего календарного дня месяца, в котором произведена выплата | Дата получения командировочных сотрудником |

| Доходы, получаемые в натуральной форме | Дата передачи на руки работнику | Дата, когда производится ближайшая выплата доходов в денежном эквиваленте |

Какой период представления указывать за 1–2 кварталы и др.

Форма 6-НДФЛ предоставляется налоговыми агентами ежеквартально и нарастающим итогом с начала отчетного года. Таким образом, отчетными периодами по этому отчету являются: 1-й квартал, полугодие, 9 месяцев и год. Ниже приведены коды данных периодов с расшифровкой:

Если организация проходит процедуру ликвидации или реорганизации, то в отчете следует указывать одну из комбинаций, специально предназначенных для таких случаев. Это связано с тем, что форму следует сдать за период с начала года до даты реорганизации (ликвидации).

Например, предприятие было реорганизовано, присоединившись к другой компании 24 февраля 2021 года. Период, за который необходимо подать отчетность, — с января по февраль 2021 года включительно. Поэтому следует поставить код периода представления 6-НДФЛ за 1 квартал при реорганизации 51.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Первый квартальный отчет 6-НДФЛ

При заполнении 6-НДФЛ за 1-й квартал в соответствующих ячейках, предназначенных для отражения КППР, проставляются цифры 2 и 1 — такая шифровка КППР характерна для всех квартальных налоговых отчетов (по НДС, прибыли и др.).

Сориентироваться в квартальной отчетности помогут размещенные на нашем сайте материалы:

Сориентироваться в квартальной отчетности помогут размещенные на нашем сайте материалы:

6-НДФЛ за 1-й квартал действительно полностью соответствует всем показателям квартальной отчетности, поскольку данные и в первом, и во втором разделе приводятся за первые 3 месяца текущего года. Такое совпадение характерно только для 6-НДФЛ за 1-й квартал — все остальные отчеты (с КППР ≠ 21) таким свойством не обладают.

Кодирование данных в 6-НДФЛ

Наиболее часто с кодированием информации приходится сталкиваться при заполнении налоговой отчетности.

Все закодированные сведения в отчете 6-НДФЛ располагаются на первом листе в сжатом виде (данные преобразованы в цифры). К закодированным показателям относятся:

- ИНН — в комбинации цифр содержатся сведения о налоговом агенте (к какой ИФНС прикреплен, юридический адрес и пр.);

- КПП — девятизначный код, в котором зашифрована информация о налоговой инспекции, где компания состоит на учете, и основании постановки на налоговый учет;

- КППР — код периода представления расчета;

- КНО — четырехзначный код налогового органа: первые две цифры означают код региона РФ в соответствии с Конституцией, последующие две означают прикрепление к конкретной ИФНС (межрегиональной, межрайонной и др.);

- КМН — код ИФНС по месту нахождения налогового агента;

- прочие коды (ОКТМО, код способа представления формы).

Содержание отчета, касающееся отражения суммы выплаченных физическим лицам доходов, НДФЛ, даты и сроков, отображается в отчете без кодировки. Показатели суммы прописываются в рублях, календарные сведения в виде ЧЧ.ММ.ГГГГ.

Использование кодирования формы 6-НДФЛ имеет следующие плюсы:

- Информация предоставляется в едином формате, что облегчает ее обработку при помощи компьютерных программ.

- Сокращается количество листов формы — зашифрованная информация занимает меньше места.

Как проверить правильность заполнения формы

Взаимосвязанные строки в отчете. У взаимосвязанных строк в 6-НДФЛ нужно проверить соотношения.

Дату в строке 120 с датой перечисления НДФЛ в налоговой отчетности. Налоговая также сверяет данные формы 6-НДФЛ с Карточкой расчетов с бюджетом налогового агента (КРСБ). КРСБ — это база данных, которую налоговая собирает по каждому налогоплательщику. В ней сведения по начисленным и уплаченным налогам. Она формируется по налоговой отчетности, которую передает в ИФНС налогоплательщик.

Налоговая инспекция может сверить указанную в КРСБ фактическую дату перечисления НДФЛ с датой, которая указана налоговым агентом в строке 120 «Срок перечисления налога». Если фактическая дата будет позже той, что указана в строке 120, налоговая начислит пени.

Еще нужно сопоставить показатели формы 6-НДФЛ с формами 2-НДФЛ с признаком 1, где указана информация о доходах физических лиц. Такое сопоставление актуально только для годового расчета: внутри года справок нет и сравнивать показатели не с чем.

Здесь надо проверить, например, сумму доходов, начисленных физлицам:

Как заполнить 6-НДФЛ за I квартал 2023 года

Расчет заполняют на основании данных учета доходов, выплаченных работникам, предоставленных им вычетов и удержанных сумм НДФЛ, содержащихся в регистрах налогового учета. В расчете обязательны к заполнению все реквизиты и суммовые показатели, а при отсутствии значения по суммовым показателям – в соответствующем поле указывают ноль.

В разделе 1 6-НДФЛ за I квартал 2023 года в поле 020 указывают сумму НДФЛ, подлежащую перечислению за последние три месяца года по всем работникам. В поле 021 указывают сумму исчисленного и удержанного НДФЛ, подлежащую перечислению за период с 1 января по 22 января. В поле 022 отражают сумму исчисленного и удержанного НДФЛ, подлежащую перечислению за период с 23 января по 22 февраля. В поле 023 – НДФЛ за период с 23 февраля по 22 марта. В 6-НДФЛ за I квартал поле 024 заполнять не нужно. Сумма налога, подлежащая перечислению за последние три месяца отчетного периода, указанная в поле 020, должна соответствовать сумме значений заполненных полей 021–023.

В разделе 2 указывают обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала года по соответствующей налоговой ставке. В отличие от первого раздела, раздел 2 расчета заполняют уже по данным за весь квартал, а не за период с 1 января по 22 марта 2023 года.

Соответственно, в поле 110 «Сумма дохода, начисленная физическим лицам» необходимо указывать обобщенную по всем работникам сумму начисленного дохода нарастающим итогом с начала 2023 года. В свою очередь в поле 140 «Сумма налога исчисленная» нужно указать обобщенную по всем работникам сумму исчисленного НДФЛ нарастающим итогом с начала 2023 года.

Другими словами, при формировании и сдаче 6-НДФЛ за I квартал 2023 года в полях 110 и 140 необходимо указать обобщенные по всем сотрудникам суммы начисленного и фактически полученного дохода и исчисленного НДФЛ за период с 1 января по 31 марта 2023 года (письмо ФНС от 06.03.2023 № ЗГ-3-11/3160@).

Приложение № 1 « Справка о доходах и суммах налога физического лица» к расчету 6-НДФЛ за I квартал 2023 года не заполняют. Данное приложение сдают исключительно по итогам прошедшего года.

Заполняя 6-НДФЛ, необходимо ориентироваться на контрольные соотношения, представленные в письме ФНС от 18.02.2022 № БС-4-11/1981@. Всего в указанном письме 32 контрольных соотношения, используемых для проверки правильности формирования показателей расчета.

Однако из-за обновления формы 6-НДФЛ часть контрольных соотношений использовать нельзя (письмо ФНС от 30.01.2023 № БС-4-11/1010@). Так, при формировании 6-НДФЛ за I квартал 2023 года налоговые агенты не должны использовать междокументное контрольное соотношение 2.2 (показатель карточки расчета с бюджетом) и междокументное контрольное соотношение 3.1 (показатель приложения 1 раздела 1 формы РСВ).

Отчет 6НДФЛ, сроки сдачи и коды

НДФЛ – налог с доходов физических лиц, который удерживается с таких доходов как: :

- При продаже своего имущества, если оно находилось в собственности менее положенного срока

- При сдаче собственного имущества в аренду

- С выигрышей в лотерею или в различных конкурсах

- С заработной платы

Не платится налог с :

Если близкий родственник подарил или досталось по наследству какое-либо имущество

Даже если компания является посредником, например, нанимает сотрудников для работы в другой компании, она будет считаться налоговым агентом и обязана перечислять НДФЛ с заработной платы.

Отчет 6 НДФЛ подается юридическими лицами и индивидуальными предпринимателями, имеющими наемных работников, которые получают заработную плату. Составляется данная форма отчета ежеквартально нарастающим итогом и сдается в электронном виде в месяце, следующем за отчетным не позднее последнего числа.

Важно! Если дата сдачи отчета выпала на выходной, то он подается в первый рабочий день. Сам отчет состоит из титульного листа и двух разделов

Сам отчет состоит из титульного листа и двух разделов.

- В первом разделе отражаются суммы нарастающим итогом обобщенных показателей

- Второй раздел содержит даты и суммы, когда фактически был получен и перечислен доход, а также уплачен сам налог

Стоит помнить, что при наличии у предприятия обособленных подразделений, которые имеют свое КПП, данный вид отчета сдается по каждому обособленному подразделению отдельно, каждый в свой район, где зарегистрировано структурное подразделение.

Отчетным периодом в 208 годы считается:

Штрафные санкции за отчет 6НДФЛ

Под не сдачей отчета налоговая инспекция подразумевает:

1.несдача отчета в установленный законодательством срок

2.неподача отчетом по обособленным подразделениям

3.сдача позже срока

Как не предоставленный отчет не будут расцениваться следующие нарушения, но являющиеся неправомерными:

- Подача ложных сведений в отчете, ответственность за которые наступит, когда налоговый орган обнаружит данную ошибку

- Когда нарушен способ подачи отчета, на бумажном носители могут сдавать только лишь организации, численность которых не превышает двадцать пять человек, остальные сдают электронную отчетность.

- Штраф за не предоставление отчета 6НДФЛ или подачу его с опозданием определяет налоговый кодекс и говорит о том, что он составит 1000руб. за каждый полный месяц и неполный, расчет начисляется со следующего дня за тем днем, когда нужно было отчитаться.

Важно! Если задержать отчет более чем на десять дней, вам могут заблокировать расчетный счет

- За недостоверные сведения в отчете должностное лицо и организацию оштрафуют на 500 рублей за каждый отчет с ошибкой.

- За подачу отчета не в той форме штраф составит 200 рублей.

- А так же, помимо организации могут пострадать должностные лица, на одного человека штраф может быть от 300-500рублей.

Код 6-НДФЛ при ликвидации (реорганизации)

В 6-НДФЛ период представления для ликвидированных или реорганизованных компаний-налоговых агентов обозначается отдельными кодами:

«51» – отчетность подается за 1 квартал;

«52» – применяется при отправке в налоговый орган полугодовых отчетов;

«53» – такая комбинация характерна для отчета за 9 месяцев;

«90» – код периода в 6-НДФЛ за год, используемый в случаях, когда закрытие компании пришлось на 4 квартал (октябрь, ноябрь или декабрь), данные отражаются по последний месяц работы компании.

Периоды отчета 6-НДФЛ в случае реорганизации или ликвидации компании определяются от начала налогового периода (то есть с января) и по месяц, в котором была завершена процедура реорганизации или закрытия компании. Например, фирма запустила процесс реорганизации с последующим слиянием в июне 2019 года, но окончательно все регистрационные и организационные мероприятия были завершены в октябре 2019 года. В этом случае в последнем отчете реорганизованной компании надо проставить код представления 6-НДФЛ «90» в сочетании с налоговым периодом «2019». В разделе 1 будет показана информация по доходам и налогу за январь-октябрь, а в разделе 2 расшифровки по выплатам необходимо отобразить только за октябрь.

При подаче 6-НДФЛ за год налоговому агенту надо быть готовым к тому, что специалисты налоговой инспекции по этому отчету проведут камеральную проверку и сверят показатели расчета с другими видами отчетности (со справками 2-НДФЛ и Расчетом по страхвзносам). При возникновении нарушений в контрольных соотношениях налоговики присылают работодателю требование о предоставлении пояснений или исправлений

Поэтому важно перед отправкой отчетов самостоятельно проверить не только шифровые обозначения, но и внесенные суммовые данные. Если подается электронная форма 6-НДФЛ, коды выбираются из соответствующих справочников, предусмотренных системой, в этом случае риск внесения кодового обозначения с ошибкой минимален

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Отдельные коды при реорганизации и ликвидации

Для ликвидированных или реорганизованных организаций предусмотрены отдельные коды периодов представления формы 6-НДФЛ.

Сделано это потому, что сдавать форму 6-НДФЛ

им придется скорее всего за период, не соответствующий календарным кварталам. Поэтому такие организации указывают период составления Расчета как время от начала года до дня завершения ликвидации (реорганизации).

Код периода в 6-НДФЛ при реорганизации и ликвидации:

К примеру, если созданная в прошлом году организация ликвидирована или реорганизована в ноябре 2016 года, то последним периодом, за который ей надо составить Расчет, является период с января 2016 года по ноябрь 2016 года. Поскольку ноябрь приходится уже на 4-ый

квартал, то и код представления в форме 6-НДФЛ

такая организация указывает 90.

Какие начисления учитываются в строке 040

Прежде всего, давайте посмотрим, что такое строка 040 в 6-НДФЛ и что туда входит.

В ней отражается налог, удержанный работодателем — налоговым агентом из доходов, которые были начислены в пользу работников.

- выплаты, сделанные по трудовому договору — в заключительный день месяца, за который начислена зарплата;

- выплаты в рамках гражданско-правовых договоров — в день получения средств исполнителем работ;

- компенсации, уплачиваемые работнику при увольнении — в последний рабочий день сотрудника;

- отпускные выплаты — в день получения;

- пособия по листку нетрудоспособности — в день получения средств работником;

- выплаты на командировочные расходы — в день подписания авансового отчета, составленного по итогам командировки.

Здесь же показываются доходы работников в натуральной форме, а также в виде полученной выгоды или права на распоряжение доходами.

К доходам, полученным в натуральной форме, относятся:

- оплата услуг в интересах работника;

- товары, переданные работнику за выполнение определенных работ или услуг;

- оплата труда, выраженная в неденежном эквиваленте.

Эти доходы принимаются к учету в тот день, когда они были получены работником.

Как заполнить 6-НДФЛ за 2021 год, читайте в готовом решении «КонсультантПлюс». Еще больше актуальных материалов вы найдете, если оформите пробный бесплатный доступ к К+.

Внутригодовые отчеты 6-НДФЛ

Применяемая для 6-НДФЛ кодировка 31 и 33 характерна для составляемой нарастающим итогом отчетности — декларации по прибыли или авансовых расчетов по налогу на имущество. Рассмотрим принцип нарастающего формирования данных в 6-НДФЛ с КППР 31 и 33 на примере.

В ООО «Вектор» трудятся 39 человек. Ежемесячно выплаты в их пользу составляют неизменную сумму — 865 800 руб. Кроме этих трудовых заработков иные выплаты не производятся.

Получается, что каждый квартал в 6-НДФЛ должны отражаться одинаковые суммы. Однако 6-НДФЛ — не квартальный отчет. Если на его первой странице указано КППР = 31 или КПП Р = 33, это означает:

- при формировании первого раздела отчета обобщаются данные о доходах (стр. 020) за период с января по июнь (КППР = 31) и указываются в сумме 5 194 800 руб. (865 800 руб. × 6 мес.) или с января по сентябрь (КППР = 33) — в сумме 7 792 200 руб. (865 800 руб. × 9 мес.);

- второй раздел будет содержать показатели последних 3 месяцев: с апреля по июнь (КППР = 31) и с июля по сентябрь (КППР = 33).

Данный пример показал, что 6-НДФЛ совмещает в себе функции квартальной отчетности с отчетностью, формируемой накопительным итогом (полугодие, 9 месяцев, год). При этом КППР применяется аналогично кодам налоговых деклараций, данные которых формируются накопительным образом.

Ответы на распространенные вопросы

1.Вопрос №1:

По какой форме отчитывается работодатель по НДФЛ и в чем смысл данного отчета?

Ответ:

Каждое юридическое лицо и индивидуальный предприниматель, имеющие наемных работников, обязаны отчитываться по форме 6НДФЛ и 2НДФЛ. 6НДФЛ является квартальным отчетом, а 2ндфл годовым. Смысл отчета заключается в том, что в ем видно всю сумму заработной платы, сумму удержанных налогов и налоговых вычетов. Второй же отчет показывает суммы по кодам, например, сколько гражданин получил компенсации при увольнении за отпуск либо сумму по больничному листу, каждый вид дохода подлежит своей кодировке.

2.Вопрос №2:

Для чего необходимы коды в отчете?

Ответ:

Кодировка информации в нашей жизни явление очень распространенное. С кодировкой мы сталкиваемся практически везде, так, например, оформляя юридическое лицо, получаем коды статистики, ОКПО,ОКОПФ,ОКТМО и каждый из них несет в себе определенный смысл. Так и в отчетности, для удобства предоставления информации используются свои коды по каждому отчету. Суммовые показатели, конечно же, не кодируются. Как правило это касается общей информации.

В 6-НДФЛ все закодированные данные представлены на первом листе- титульном,, кодировка позволяет:

- добиться единой формы отчетности для всех организаций представления информации с целью облегчения ее обработки с помощью компьютерных средств;

- сократить количество листов расчета — закодированные данные занимают меньше места на станице и др.

Отчет 6 НДФЛ, его суть и смысл

Данный вид отчета сдается каждый квартал по строго определенной форме, которая периодически претерпевает изменения.

Данный отчет состоит из титульного листа и двух разделов. Составляется нарастающим итогом. В общих чертах процесс составления отчета выглядит следующим образом:

- Заполняются ячейки слева направо по обще принятым правилам;

- Ячейки, которые не подлежат заполнению – прочеркиваются

- Если вы предоставляете отчет на бумажном носителе, каждый раздел печатается на отдельном листе, двусторонняя печать в данном случае запрещена

- Для заполнения вручную можно использовать чернила черного, фиолетового или синего цвета;

- Если отчет сдается на компьютере, необходимо использовать шрифт Courier New высотой 16 — 18 пунктов.

Важно! Смысл отчета состоит в том, чтобы увидеть в какой сумме перечислен налог за квартал, сколько составили налоговые вычеты и общий фонд оплаты труда