Основания для исключения из реестра. Добровольная и принудительная ликвидация организации с последующим исключением из реестра

Если прекращение деятельности компании производится по инициативе ее участников, в порядке, предусмотренном ст. 62, 63 ГК РФ, то последствия для них исключительно позитивные. Финальным мероприятием по окончании процедуры будет исключение компании из ЕГРЮЛ.

При добровольном исключении из реестра необходимо обратить внимание на то, чтобы имущество, оставшееся на балансе фирмы, а также имущественные права и права требования были распределены в полном объеме. В противном случае, после ликвидации организации, придется в порядке п

5.2 ст. 64 ГК РФ проводить судебную процедуру распределения оставшегося имущества с назначением судом арбитражного управляющего.

Еще одно основание для ликвидации и исключения фирмы из реестра – банкротство. Когда принимается решение суда о банкротстве, организация не ликвидируется, поскольку начинается финальная стадия ее существования – конкурсное производство. Запись в реестр о ликвидации вносится только по завершении этой стадии и расчета по всем долгам фирмы. В последующем, если будет обнаружено имущество уже после исключения компании из реестра, то оно может быть распределено в судебном порядке, по правилам ст. 64 ГК РФ.

Основания для принудительной ликвидации также прописаны в п. 3 ст. 61 ГК РФ. Она осуществляется исключительно в суде. Например, причинами принятия такого решения могут стать существенные нарушения закона со стороны компании, отсутствие необходимых лицензий и разрешений, не участие в СРО, когда это обязательно, и т.д. В суд могут обратиться как государственные органы, так и участники компании.

Еще организации могут исключаться из реестра по решению налоговой службы, например, если они не ведут деятельность в течение определенного срока, либо сведения о них в реестре признаны недостоверными. Подробнее об этом мы еще поговорим.

Истребование документов в рамках камеральной налоговой проверки

Наиболее популярными требованиями налоговых органов о предоставлении документов и сведений являются запросы по итогам камеральной налоговой проверки. Камеральная налоговая проверка проводится на основании представленных налогоплательщиком деклараций.

Налоговый орган вправе затребовать документы, которые налогоплательщик обязан был предоставить вместе с декларацией, но не приложил. Например, ст. 172 НК РФ определяет перечень документов, подтверждающих правомерность применяемого налогоплательщиком возмещения НДС. Или же в случае выявления несоответствий, противоречий, ошибок в предоставленных налоговых декларациях, налоговые инспекторы могут направить налогоплательщику требование пояснить возникшие расхождения.

Если замечания инспекции корректны, то налогоплательщик подает скорректированную декларацию. Если же с замечаниями он не согласен, то необходимо представить письменные пояснения и приложить документы, объясняющие причины выявленных расхождений и раскрывающие корректность представленных в декларации данных. Вместе с пояснениями, компания может представить копии документов, подтверждающих их достоверность, например приложить обороты по счетам, выдержки из регистров бухгалтерского или налогового учета, где отображен процесс формирования спорных показателей.

Например, инспекция может запросить дополнительные документы, если компания:

-

пояснения уменьшения показателей (если уточняющая декларация подана в течение двух лет после подачи исходной);

-

регистры налогового учета, обороты по счетам и даже первичные бухгалтерские документы, служащие основанием для произведенной коррекции (если декларация исправляется после истечения двух лет с момента подачи первоначальной).

2. По итогам года получила убыток. В этом случае инспектор вправе направить требование о необходимости пояснить каким образом этот убыток сформировался.

3. Предъявила НДС к возмещению по внешнеторговым операциям по сумме, расходящийся со сведениями, полученными инспектором от таможенных органов или от других участников сделки.

4. Предоставила сведения об операциях, лежащих в основе расчета налоговой базы, которые не соответствуют тем, что есть у налоговой (например, расходятся со счетами-фактуры, декларациями, предоставленными другими налогоплательщиками, с данными регистраторов и пр.).

5. Пользовалась налоговыми льготами. Тогда инспектор может запросить документы, подтверждающие право на их получение.

6. И в других случаях, когда ИФНС выявила расхождения, несоответствия в представленных декларациях.

Важно отметить, что при проведении камеральной налоговой проверки инспектор рассматривает в декларации правильность исчисления налога, поэтому он может запрашивать информацию только по тому налогу, который проверяет, и в рамках периода, охватываемого проверкой. Требование о предоставлении документов, не имеющих к этому налогу отношения или выходящих за рамки проверяемого периода, является незаконным.. Следует иметь в виду, что законодательство ограничивает сроки проведения камеральных налоговых проверок

Например, для НДС такой срок составляет 2 месяца, и если требование отправлено позже, то такой запрос выходит за рамки налоговой проверки. Тогда налогоплательщик сможет предоставить мотивированный отказ в удовлетворении иска.

Следует иметь в виду, что законодательство ограничивает сроки проведения камеральных налоговых проверок. Например, для НДС такой срок составляет 2 месяца, и если требование отправлено позже, то такой запрос выходит за рамки налоговой проверки. Тогда налогоплательщик сможет предоставить мотивированный отказ в удовлетворении иска.

На каком основании налоговая имеет право заблокировать расчетный счет?

Статья 76 Налогового кодекса РФ дает право налоговикам арестовывать рублевые и валютные расчетные счета по следующим причинам:

Блокировка из-за неуплаты налогов

При такой формулировке блокируется только сумма долга по налоговым платежам, начисленным штрафам и пени. Все остальные деньги остаются доступными для проведения расчетных операций. Если у организации приостановлены операции по нескольким расчетным счетам, а средств для уплаты недоимки на одном из них достаточно, направьте в ИФНС заявление с указанием реквизитов нужного счета и копиями выписок из банка, подтверждающих этот факт. Арест с иных счетов должен быть снят в течение 2 дней с момента подачи заявления.

Если денег на счете не хватает, банк будет списывать с расчетного счета все поступающие денежные средства до тех пор, пока долг не будет погашен полностью. Чтобы ускорить снятие ареста, плательщик может внести недостающую сумму на счет наличными. В любом случае разблокировка счета организации или предпринимателя произойдет только после поступления в бюджет всей недоимки.

При неуплате налогов, пеней и штрафов блокировка расчетных счетов возможна только после принятия решения о взыскании суммы долга. Обычно это происходит, если налогоплательщик проигнорировал предварительное требование ИФНС о добровольном погашении задолженности или не получил его.

Не представлена налоговая отчетность

В этом случае счет останется заблокированным до тех пор, пока ИФНС не получит требуемую декларацию или расчет. Ст. 88 НК РФ в п.2 предусматривает 3-месячный срок для проведения камеральной проверки. Поэтому ИФНС обнаружит недостающую отчетность в срок от 2 недель до 3 месяцев с момента окончания отчетного периода, реже — позже. Счет налогоплательщика арестуют в течение 10 дней с момента обнаружения нарушения, при этом 3 года — максимальный срок, в течение которого применима санкция за подобное нарушение.

Не отправили квитанцию-подтверждение о получении требования ИФНС

По закону у налогоплательщика есть 5 дней, чтобы отправить в ИФНС квитанцию-подтверждение о принятии по ТКС требований о вызове в инспекцию или предоставлении документов и пояснений. Документооборот по ТКС между налоговой и плательщиками систематизирован: если квитанция-подтверждение отсутствует в системе больше 5 дней, система сама проинформирует инспектора о необходимости наложения ареста. В этом случае решение принимается в течение 10 дней с момента обнаружения нарушения, то есть не позднее 16 дней с момента отправки требования налоговой инспекцией.

В результате выездной проверки начислены недоимка или штраф

Иногда инспекторы проводят выездную проверку налогоплательщика, выявляют неуплату налогов, начисляют штрафы и пени. И тогда расходные операции по расчетным счетам должника могут быть приостановлены в качестве обеспечительной меры. Руководитель ИФНС утверждает акт выездной проверки, и решение о блокировке расчетного счета направляется в банк, а его копия — организации.

Названные причины — единственные основания для приостановки операций по расчетным счетам организации или предпринимателя в НК РФ. Если счет заблокировали по иным причинам — вы имеете право обратиться в арбитражный суд, чтобы оспорить наложение ареста.

если ваш счет заблокировали на незаконных основаниях — обращайтесь в арбитражный суд.

Точка невозврата

При отсутствии активов у юридического лица, которые возможно реализовать, чтобы удовлетворить требования кредиторов, его долги перед бюджетом и контрагентами, считаются безнадежными с того момента, как происходит исключение из ЕГРЮЛ.

Однако устранение компании из реестра нельзя рассматривать в качестве легкой возможности ликвидации угаснувшей организации. Подобный подход допускается только для предприятий-однодневок, создававшихся на короткое время. При отсутствии среди руководителей и учредителей реальных физических лиц, к которым возможно предъявление налоговых претензий, то внесудебная ликвидация из ЕГРЮЛ будет безболезненной.

Если же у «бросаемой» организации есть фактические учредители, то процедура устранения не дает им права освобождения от субсидиарной ответственности за задолженность перед различными кредиторами или бюджетом.

Последствия исключения юридического лица из ЕГРЮЛ

Административное исключение юридического лица из реестра влечет за собой правовые последствия, аналогичные тем, что присущи процедуре ликвидации:

- прекращение деятельности предприятия без правопреемства (перехода прав и обязанностей к другим лицам);

- задолженность юридического лица перед кредиторами (в том числе и перед бюджетом) погашается, исходя из имеющегося имущества организации и очередности выставленных требований.

Если юридическое лицо не имеет активов, которые можно реализовать для удовлетворения требований кредиторов, то его долги перед контрагентами и бюджетом признаются безнадежными с момента исключения из ЕГРЮЛ.

Нельзя рассматривать удаление из Государственного реестра юрлиц, как легкий способ ликвидации «мертвого» предприятия. Такой подход применим только для тех компаний-«однодневок», которые создавались на короткий срок. Если в числе учредителей и руководителей фирмы нет реальных физических лиц, которым можно предъявить налоговые претензии, то внесудебное исключение из ЕГРЮЛ пройдет безболезненно.

Не успели подтвердить основной вид деятельности

Раньше справку, подтверждающую основной ОКВЭД, нужно было передавать в Соцфонд. Теперь — в объединённый департамент, так как он выполняет те же функции, что прежние по отдельности.

Конкретно за опоздание со справкой санкций нет. Вовремя отчитаться тут стоит по другой причине. Фонд ежегодно устанавливает тарифы страхования от несчастных случаев на производстве, отталкиваясь от основного ОКВЭД предприятия. Если он не знает, какой из кодов в реестре главный — рассчитает их по тому, что имеет самый высокий класс риска. И начислит дополнительные взносы к уплате.

Предприятия могут не подавать справку и ничем не рисковать в двух случаях:

Взгляд ФНС

С позиции налоговой службы ликвидация предприятия из ЕГРЮЛ осуществляется исключительно в тех случаях, когда у компании нет долгов по обязательным платежам. Именно поэтому фискальные органы, способные решать вопросы об очищении реестра от предприятий, которые не действуют, вместо процедуры исключения из ЕГРЮЛ подают иск о признании банкротом юридического лица.

Арбитражные суды, в свою очередь, рассматривая заявления ФНС, находят все свойства недействующей организации и не принимают иски о банкротстве к рассмотрению. Наличие в налоговом и гражданском законодательстве разночтений требуют регулирования. Это нужно для того, чтобы в ЕГРЮЛ была исключительно актуальная информация о действующих предприятиях.

Примеры незаконной блокировки расчетного счета

Иногда инспекторы превышают свои полномочия и блокируют счета организаций и предпринимателей незаконно. Так бывает, когда сотрудники ФНС не хотят разбираться в ситуации, которая возникла из-за неоднозначной трактовки правовой нормы, технической ошибки в документе или несвоевременных действий сотрудников налоговой.

Расчетный счет заблокирован за несдачу отчетности в ПФР

Пенсионный фонд не имеет права приостанавливать операции по счетам. В его компетенции только направить инкассовое поручение на взыскание недоимки. При достаточном количестве средств на счете оно исполняется немедленно, а если денег не хватает — по мере их поступления. Если ПФР нарушил это правило, пишите заявление руководителю территориального отдела ПФР на отмену блокировки и подавайте иск в арбитражный суд.

Вы не представили декларацию в ИФНС в срок по вине третьего лица

Если вы своевременно отправили декларацию, но она не была доставлена: потерялась на почте или произошел технический сбой — это не ваша вина. Предъявите налоговой подтверждение самого факта отправки, и блокировку снимут не позднее следующего рабочего дня. Если не сняли — вы имеете право обратиться в суд.

ТАБЛИЦА Штрафов, пеней за нарушения налогового законодательства

Смотреть ТАБЛИЦУ на ГАРАНТ.ру

Штраф за неуведомление о торговом сборе

Осуществление торговли, подпадающей под обложение торговым сбором, без направления данного уведомления приравнивается к ведению деятельности без постановки на учет (незаконное предпринимательство). За данное нарушение предусмотрена ответственность в виде штрафа в размере 10 процентов от доходов, полученных в результате такой деятельности, но не менее 40 000 рублей (п. 2 ст. 116 НК РФ). А в отношении должностных лиц возможен также административный штраф от 2 000 до 3 000 рублей (ст. 15.3 КоАП РФ).

ТОРГОВЫЙ СБОР с 2015 года, комментарии . Кто обязан платить торговый сбор и можно ли отказаться от его уплаты? Как будет рассчитываться сумма торгового сбора? Является ли торговый сбор дополнительной фискальной нагрузкой на бизнес?

Условия

Из реестра исключают лицо, которое уже не является действующим. Таким оно признается, если в течение последнего года:

- отчетность по налогам и сборам не предоставлялась;

- операции хотя бы по одному банковскому счету не проводились.

Требуется чтобы эти 2 признака присутствовали одновременно. Если организация только не подает отчетность, но движения по счету осуществляются либо, наоборот, счет замер, но нулевую отчетность фирма сдает — оснований для исключения нет.

С 1 сентября 2017 года добавилось еще 2 случая, когда предприятие может быть исключено:

- Когда ликвидация невозможна по причине отсутствия финансов на необходимые для этого расходы, и невозможно возложить их на учредителей. В ГК РФ эту норму уже закрепили. В законе о регистрации ее недоставало. Подобный механизм еще будет прорабатываться на уровне налоговой службы.

- Если обнаружились в ЕГРЮЛ сведения, которые являются недостоверными, в течение более шести месяцев с момента внесения записи об этом. Это один из способов борьбы с покупными адресами и «неживыми» директорами.

Принято решение о предстоящем исключении недействующего юрлица из ЕГРЮЛ

Можно ли отменить решение о предстоящем исключении фирмы из ЕГРЮЛ? Ответ — можно!

Если ООО исключают за недостоверный юридический адрес, то в срочном порядке нужно сменить юридический адрес, после смены, которая занимает полторы недели запись о недостоверности адреса и запись о предстоящем исключении автоматически уберут.

|

Смена юридического адреса ООО без поездок в налоговую и без посещения нотариуса Стоимость — 7 000 руб. (все включено, включая подготовку заявления на регистрацию изменений, протокола или решения, новой редакции устава, подача документов в налоговую без вашего участия)

Гарантия успешной регистрации! (в случае отказа по любой причине повторную подачу осуществляем бесплатно). Срок регистрации — 5 дней Подробнее…

|

Если исключают ООО как недействующее, то отменить исключение можно путем обжалования, с помощью подачи в налоговую заявления по форме Р38001.

Обжалование заключается в подаче заявлении об оспаривании государственной регистрации исключения недействующей компании в налоговую инспекцию, которая занимается ликвидацией общества.

К заявлению необходимо приложить документы, которые будут свидетельствовать о вашей правоте и просьбе. Заявление могут подать кредиторы ООО, собственники (учредители) и даже работники фирмы. Через 5 рабочих дней налоговая инспекция выносит заключительное решение, если оно вас не устраивает, то следующий способ обжалования — Судебный порядок.

Законность исключения компании из ЕГРЮЛ

Решение налогового органа по удалению юрлица из Госреестра могут обжаловать и сами учредители, и иные заинтересованные лица. Срок обжалования составляет 12 месяцев с того момента, как кредитор или другой контрагент получит информацию о нарушении своих прав. Годовой период исчисляется с той даты, когда в «Вестнике государственной регистрации» будет опубликовано объявление об исключении юрлица из ЕГРЮЛ.

Законодательная норма, позволяющая налоговому органу прекращать правоспособность юридического лица путем исключения его из Государственного реестра, не должна нарушать интересы кредиторов. Конституционным судом принято постановление, в котором допускается возможность пересмотра правил административного исключения предприятия из ЕГРЮЛ.

Если будут приняты поправки к ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» в части внесудебного исключения «мертвых» фирм из ЕГРЮЛ, то налоговики прогнозируют проведение массовой перерегистрации предприятий. Это поможет очистить ЕГРЮЛ от недействующих компаний.

Исключение предприятия из реестра: общие вопросы

Разбираемые нами вопросы регулируются:

- ст. 21.1, 22 и гл. VIII.1 закона «О государственной регистрации юридических лиц…» от 08.08.2001 № 129-ФЗ (далее — закон № 129-ФЗ);

- гл. 22, 24 Арбитражного процессуального кодекса РФ (далее — АПК РФ).

Поводом для принудительной ликвидации считается (п. 1, п. 5 ст. 21.1 закона № 129-ФЗ):

- Одновременное наличие на протяжении 12 месяцев подряд обстоятельств, в связи с которыми лицо признается недействующим, а именно:

- неисполнение обязанности по сдаче налоговой отчетности;

- отсутствие операций по счетам.

- Отсутствие у компании и ее учредителей средств на проведение ликвидации в общем порядке.

- Истечение 6 месяцев после внесения в ЕГРЮЛ записи о недостоверности сведений, если фирма не предприняла никаких опровергающих данную отметку действий.

При этих условиях регистрирующий орган (далее — налоговая, инспекция, налоговый орган) принимает решение о предстоящем исключении лица из реестра, размещаемое в «Вестнике государственной регистрации» (п. 1 приказа ФНС России «Об обеспечении публикации…» от 16.06.2006 № САЭ-3-09/355@). Сообщение находится в открытом доступе на официальном сайте издания.

В течение последующих 3 месяцев сама компания, ее кредиторы или иные заинтересованные лица имеют право подать в инспекцию мотивированное заявление о нарушении их интересов в случае принудительной ликвидации. Если никаких возражений не поступит, то налоговая вносит в реестр запись о прекращении деятельности соответствующей организацией (п. 7 ст. 22 закона № 129-ФЗ).

Когда юридическое лицо исключается из государственного реестра

В Гражданском кодексе и ФЗ «О государственной регистрации юридических лиц» прямо указываются основания, которые влекут за собой исключение предприятия из ЕГРЮЛ:

- ликвидация фирмы на добровольной основе;

- проведенная реорганизация юридического лица путем слияния, выделения, присоединения или разделения;

- принудительная ликвидация компании на основании решения Арбитражного суда;

- исключение из реестра по решению уполномоченного органа – при обнаружении признаков недействующего юридического лица.

Добровольная ликвидация организации сопряжена с выполнением множества формальностей, формированием ликвидационного бухгалтерского баланса и необходимостью рассчитаться со всеми кредиторами, в том числе и по бюджетным платежам.

В большинстве случаев налоговая инспекция инициирует проведение выездной документальной проверки, что чревато для предприятия доначислением налогов и штрафных санкций.

Судебная практика

В законе указано, что исключить ЮЛ могут при длительном отсутствии движения по счетам. Последнее подтверждает отсутствие деятельности компании. Однако некоммерческая организация может работать, не прибегая к использованию счетов. Она может оспорить свое исключение в том случае, если докажет наличие деятельности.

Принятие решения по делу зависит от позиции конкретного суда. Некоторые суды полагают, что исключение возможно только при наличии всех условий. Если компанию исключили из ЕГРЮЛ по одному основанию, по обжалованию принимается положительное решение. Другие суды трактуют норму статьи 21.1 ФЗ №129 буквально. Если ЮЛ попадает хотя бы под одно основание, в просьбе об отмене решения отказывают.

К СВЕДЕНИЮ! Куда лучше обращаться? Административное рассмотрение дела отличается скоростью. Через налоговую можно решить вопрос быстро и без уплаты пошлины. Плюсом суда является то, что он является незаинтересованным органом. Судья поставит окончательную точку в деле.

Как оспорить решение ФНС

Цель обеспечительных мер со стороны налоговой — гарантировать будущие платежи, а не лишить налогоплательщика возможности вести свою профессиональную деятельность. Иногда налоговикам приходится об этом напоминать.

При нарушении сроков наложения или снятия ареста с расчетного счета, его незаконной блокировке, организация терпит убытки: растут пени и штрафы за несвоевременное проведение кредитных, арендных и других платежей, срываются выгодные сделки или разрываются действующие контракты. Подав иск в арбитражный суд по месту нахождения налогового органа, вы получите компенсацию убытков, если сможете документально обосновать их размер.

Если вы оказались в ситуации, когда счет заблокирован незаконно — действуйте!

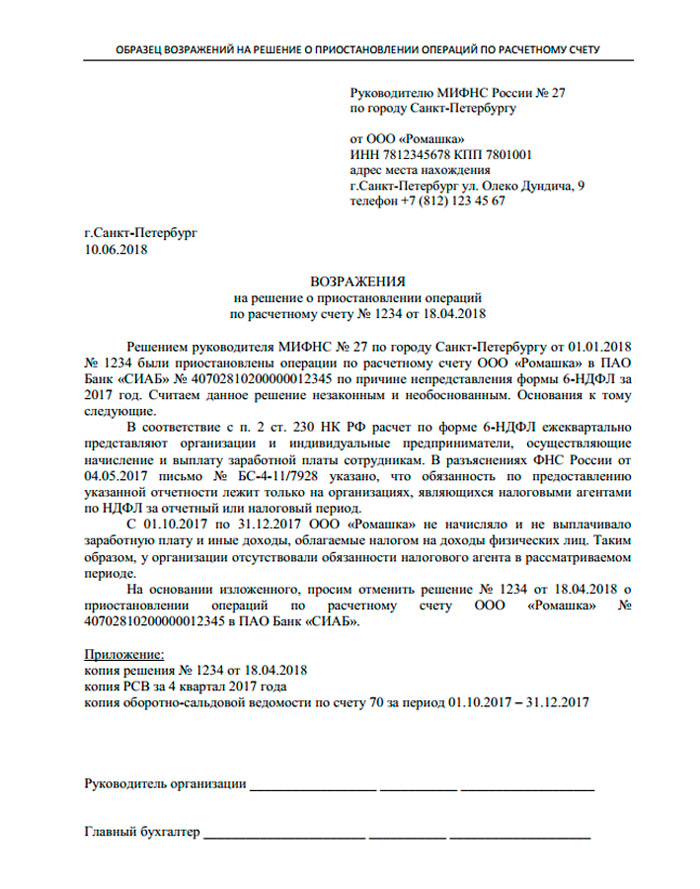

Подготовьте возражения на решение о блокировке счета

В возражениях подробно напишите, в чем именно заключается нарушение ваших прав. Например, блокировка всего расчетного счета как обеспечительная мера несоразмерна сумме неуплаченного налога, у организации есть имущество, способное выступить гарантией исполнения налоговых обязательств и другие причины. Приложите документы, доказывающие законность требований плательщика (это могут быть документы, подтверждающие право владения имуществом и другие).

Пример возражений на решение о неправомерной блокировке расчетного счета организации в связи с несдачей ежеквартального отчета по форме 6-НДФЛ

Направьте возражения в вышестоящие органы ФНС

Представьте свои возражения на решение о блокировке на имя вышестоящих органов ФНС — обычно это областное или региональное управление Федеральной налоговой службы РФ. Если возражения остались без удовлетворения, следует обратиться за защитой своих прав в арбитражный суд по месту нахождения плательщика.

Госпошлина и сроки рассмотрения дела

За рассмотрение дела в суде взимается государственная пошлина в размере 4% от цены иска, но не менее 2 000 рублей. Обычный срок рассмотрения 3 — 4 месяца. Исковые требования в таких случаях обосновываются ст. 16 ГК РФ, ст. 1069 ГК РФ, п.9.2 ст. 76 НК РФ. На сайтах арбитражных судов размещены правила оформления обращений в суд, реквизиты для уплаты и калькуляторы госпошлины.

Сотрудники налоговых инспекций тоже ошибаются и как госслужащие обязаны нести ответственность за нарушение закона. В последнее время все большее количество предпринимателей и организаций выигрывают суды и получают компенсацию.

Штрафы за несвоевременное предоставление отчетности: памятка

| Повод | Ответственность |

|---|---|

| Не сдали декларации или РСВ в положенное время | 5 % от суммы неуплаченного налога или взносов. Лимит — от тысячи рублей до 30% от расчёта. Если платежи погасили, а опоздали только с отчётами, то штраф будет 1 000 рублей. За опоздание дольше, чем на 20 дней, инспекторы вправе заморозить счета |

| Не подали нулевую декларацию | За нарушение срока подачи нулевой декларации придётся заплатить 1 000 рублей |

| Опоздали с ЕФС-1 | 500 рублей за каждого работника. Если не сдали сведения по взносам на травматизм, то размер штрафа — 5% от взносов за последние три месяца, но не меньше тысячи и не больше 30% |

| Не подали справку-подтверждение ОКВЭД | Установят тарифы на страхование от несчастных случаев, отталкиваясь от ОКВЭД с самым высоким риском из указанных в реестре |

| Сдача отчётности в Росстат позже срока | На первый раз штраф — 20-70 тысяч рублей. Если нарушить сроки ещё раз — 100-150 тысяч. Должностных лиц при первом нарушении штрафуют на 10-20 тысяч рублей, при повторном — на 30-50 тысяч. |

| Не предоставили 6-НДФЛ | 1 000 рублей за каждый месяц до тех пор, пока не сдадут отчётность. 300-500 рублей штрафа для ответственных должностных лиц. Блокировка счетов за просрочку дольше, чем на 20 дней |

| Не передали документы по запросу инспекции | Всё зависит от обстоятельств:

|

Последствия исключения

Для руководителя или учредителя

После исключения юрлицо не имеет правоспособности и обязанностей, а его решения больше не имеют юридической силы. Обязанности остаются, если возникает вопрос о субсидиарной ответственности.

Также в течение трёх лет с момента исключения руководители и учредители не смогут открывать новую организацию, если у юрлица остались задолженности перед бюджетом. Их размер значения не имеет.

Отметим, что на статус директора (учредителя) в действующих компаниях введённые санкции никак не повлияют.Если задолженностей не было, то участники фирмы могут свободно зарегистрировать новое юридическое лицо.

Для кредитора

При исключении из ЕГРЮЛ должника из реестра кредитору изначально следует узнать, при каких обстоятельствах это случилось.

Если налоговая исключала юрлицо из-за бездействия, то это приравнивается к ликвидации. Следовательно, кредитор может признать задолженность безнадёжной.

При исключении фирмы из реестра по иным причинам считать его ликвидированным нельзя. Поэтому и кредитор не может признать долг безнадёжным и списать его.

Для должника

Если кредитора компании исключают из ЕГРЮЛ, то должнику нужно в течение месяца в составе внереализационных налоговых доходов отразить сумму долга перед кредитором.

Для имущества

Наличие имущества у организации не препятствует исключению из ЕГРЮЛ. Налоговая в законные сроки закроет организацию, а участникам после исключения забрать имущество получится только через суд.

При разбирательствах некоторые суды оставляют право собственности за участниками, а некоторые отказываются это делать. Потому что ссылаются на отдельное судебное разбирательство, куда могут быть привлечены арбитражный управляющий и все кредиторы исключённой фирмы.

Отметим, что кредиторы могут в течение 5 лет претендовать на имущество организации, которая попала в «реестр исключённых из ЕГРЮЛ юридических лиц». Для этого необходимо обратиться в суд для начала процедуры распределения имущества среди лиц, кто на это имеет право.

Как обжаловать исключение из реестра

Исключение из ЕГРЮЛ можно обжаловать. Это актуальная мера, ведь ЮЛ даже не уведомляют о выходе из реестра. Уведомление об исключении учредителям не направляется. Единственный способ заблаговременно получить информацию – это регулярное отслеживание новостей на официальном сайте. Однако учредители этим не занимаются. Следовательно, ЮЛ узнает о своем исключении внезапно. То есть предупредить введение этой меры практически невозможно.

Можно ли привлечь к субсидиарной ответственности органы юрлица на основании того, что операции по банковским счетам не проводятся, в налоговую не поступает отчетность, а организацию-должника исключили из ЕГРЮЛ?Посмотреть мнение суда

Решение регистрирующей структуры можно обжаловать в этих органах:

- Вышестоящая регистрирующая структура согласно пункту 1 статьи 25.2 ФЗ №129 «О государственной регистрации» от 8 августа 2001 года.

- Арбитражный суд по адресу налоговой (часть 2 статьи 189 и статья 35 АПК).

Досудебное решение проблемы не является обязательным, то есть ЮЛ может сразу обращаться в суд. Обжаловать решение можно в течение года. Срок отсчитывается с того момента, как учредители узнали об исключении из реестра. Если ЮЛ пропустил 12 месяцев, возобновить срок он не сможет.

Надо ли платить налоги, если фирма исключена из ЕГРЮЛ?

Как избежать исключения из ЕГРЮЛ по инициативе налоговой инспекции

Исключение предприятия, не осуществляющего хозяйственно-финансовую деятельность, из Государственного реестра юридических лиц – не обязанность, а право налоговой инспекции. Если учредители и руководство не намерены ликвидировать фирму, а приостановка работы связана с временными обстоятельствами, то следует принять следующие меры:

- не допускать длительных пропусков в сдаче периодической отчетности. «Нулевые» отчеты, сданные в установленный срок – гарантия того, что фирма не привлечет внимания налоговой инспекции в плане перспективы административного исключения юрлица из реестра;

- в течение 12 месяцев следует провести хотя бы одну операцию на банковском счете – это может быть символическая сумма, внесенная в качестве займа от учредителя.

Кроме того, желательно периодически проверять информацию относительно интересующих юридических лиц в ЕГРЮЛ. Если налоговая инспекция приняла решение о грядущем исключении, то эти сведения будут доступны заинтересованным пользователям. У налогоплательщика есть право заявить о возражениях против административного исключения, как своей фирмы, так и компании, являющейся по отношению к нему дебитором.

Как нужно себя вести, если налогоплательщику предъявили требование о предоставлении документов или информации о контрагенте?

Многие налогоплательщики, получив от ИФНС требование о предоставлении определенного перечня документов, тут же начинают их подготавливать. И даже если в запросе содержатся документы и сведения о внутренней хозяйственной деятельности компании, которые инспектору знать совсем не обязательно, главный бухгалтер их предоставит.

Понятно, что требования ИФНС о предоставлении документов игнорировать нельзя. Нужно сначала понять, что хотят увидеть контролеры, о каких сделках идет речь. Является ли фирма, информацию о которой запрашивает инспектор, контрагентом первого звена по сделке или он далеко в цепочке, и компания не обязана предоставлять по нему сведения.

Бухгалтерия должна предоставить запрошенные документы и сведения, только если они касаются конкретной сделки или определенного контрагента, других документов передавать инспектору не нужно, достаточно предоставить мотивированный отказ, подтверждающий, что запрошенные им документы выпадают из правового поля, регулируемого ст. 93.1. НК РФ.

Если ИФНС запросила определенную информацию о контрагенте, то предоставить необходимо только запрашиваемую информацию, документы прикладывать не нужно, чтобы обезопасить компанию от дальнейших разбирательств. Если требование содержит запрос документов, то передать следует только их.

После получения требуемых документов налоговые органы могут провести допрос представителя компании. В числе задаваемых вопросов могут быть;

-

Как и при каких условиях Вы познакомились с контрагентом?

-

Кто и с кем вел переговоры?

-

Как осуществлялась поставка/оплата?

-

Кому и как передавались документы?

-

и пр.

Чтобы избежать проблем в отношениях с контрагентами, следует проверить их деятельность, оценив, насколько такой контрагент реален, ведет ли он деятельность, выполняет ли условия контрактов.

Однако, как уже отмечалось, зачастую направляя требования о предоставлении информации и документов, налоговики преследуют совсем иную цель: они хотят получить больше информации о самой компании, чтобы найти повод для применения мер налогового контроля. Сама формулировка требования может содержать в себе риски для налогоплательщика, который, предоставив требуемые документы, сам захлопнет расставленную для него «ловушку».

Следует иметь ввиду, что иногда инспекторы «маскируют» запрос под информационное письмо, уведомление или сообщение. Это происходит, когда закон уже не позволяет инспектору запрашивать информацию и документы (например, уже истек срок для проведения камеральной проверки).

В этой ситуации налогоплательщик вправе не отвечать на такие запросы и не предоставлять документы.

В любом случае, отвечая на требования ИФНС, следует проявить должную осторожность. И если компания не желает и не готова предоставлять запрашиваемые документы, даже при наличии необходимости отстаивать свои интересы в суде, то лучше привлечь специалистов, которые будут на стороне компании во взаимодействии с налоговой и окажут квалифицированную помощь.

Исключение юридического лица из ЕГРЮЛ при реорганизации

Альтернативными способами добровольного «избавления» от фирмы, которая не ведет хозяйственной деятельности и не приносит дохода, можно считать все виды реорганизационных мероприятий.

Положительным моментом исключения юридического лица из госреестра через процедуру реорганизации можно считать относительно небольшой объем документов, необходимых для подачи в регистрационные органы. Кроме того, срок, в течение которого реорганизация предприятия будет считаться завершенной, составляет всего 2-4 месяца.

После того, как решение о предстоящей реорганизации будет принято учредителями предприятия, следует получить официальное согласие учредителей той компании, которая будет выступать правопреемником ликвидируемого юрлица.

Решение о реорганизации и уведомление по форме С-09-4 передаются в налоговую службу, и в ЕГРЮЛ вносится запись о начавшейся процедуре. В течение 5 дней юридическое лицо должно письменно известить всех имеющихся кредиторов о предстоящей ликвидации. Кроме того, закон обязует учредителей дважды опубликовать информацию о реорганизации в специальном журнале – «Вестнике государственной регистрации». Промежуток между объявлениями составляет 1 месяц.

После соблюдения всех формальностей в регистрационный орган ФНС подается заявление о регистрации нового юридического лица и сопутствующие документы:

- учредительные документы (Устав и договор об учреждении);

- договор между участниками о слиянии, выделении, разделении, присоединении;

- разделительный баланс или передаточный акт с информацией о правопреемстве;

- квитанция об уплате пошлины за регистрацию нового ООО.

По истечении пяти дней «старое» предприятие будет ликвидировано и запись о нем будет удалена из ЕГРЮЛ.