Как уменьшить налог НДС

Налогообложение ИП без НДС

Налог ИП без НДС включает следующие обязательные выплаты:

- страховые взносы и НДФЛ при наличии наемных работников;

- налог на имущество, транспорт, землю;

- помимо самозанятых ИП платит страх. взносы за себя.

На УСН платится ежеквартальный единый налог:

- Доходы 6%;

- Доходы с вычетом расходов 15%.

При ПСН оплачивается только стоимость самого патента. Она составляет 6% от планируемой прибыли, но никак не привязана к фактически полученной прибыли. При НПД налог составляет 4% от доходов при работе с физлицами и 6% при работе с юридическими лицами. Учитываются только доходы, снизить их на величину понесенных расходов нельзя.

Любому предпринимателю важно понимать, что такое налог на добавленную стоимость, в чем его плюсы и минусы. Но работать с этой системой или нет — решать только самому предпринимателю. . Читайте подробнее про налоги для ИП

Читайте подробнее про налоги для ИП.

Автор статьи: jarvela

Условие 2. Когда у бизнеса есть входящий НДС

Входящий НДС — это ваш аванс Кремлю: поставщик включил его в цену товара, вы товар купили и тем самым поручили поставщику передать НДС от вас государству.

Купили товар — сразу дали Кремлю через поставщика аванс по будущему НДС

Когда вы продадите конечному покупателю товар, купленный у поставщика, получите исходящий НДС. Эти деньги вы потом должны передать государству.

Покупатель заплатил за товар и заодно через нас передал Кремлю НДС

Но в бюджет вы должны перечислить не всю сумму, которую получили от покупателя: с вас причитается только разница между ней и тем самым авансом — входящим НДС), который Кремлю уже передали через поставщика, когда купили товар.

Государству мы должны не весь НДС, который получили от покупателя, а за минусом аванса, который уже заплатили через поставщика, когда купили товар.

1. Когда бизнес покупает с НДС, он размазывает обязательства по его перечислению в бюджет между собой и контрагентами. Вот как это примерно происходит ↓

Распределение обязательств по перечислению НДС в бюджет, когда бизнес покупает с НДС

2. Рассмотрим ситуацию с теми же условиями, но сумма, которую бизнес заплатил за товар, НДС не включает.

Цена товара у производителя не включает НДС: все обязательства по перечислению НДС в бюджет висят на продавце

А теперь сравним финансовый результат в обеих ситуациях: купил товар с НДС и без.

| С НДС | Без НДС | |

| Выручка | 150 ₽ | 150 ₽ |

| Себестоимость | 100 ₽ | 120 ₽ |

| Маржинальная прибыль | 50 ₽ | 30 ₽ |

| Входящий НДС | 20 ₽ | 0 ₽ |

| Исходящий НДС | 30 ₽ | 30 ₽ |

| НДС к уплате | 10 ₽ | 30 ₽ |

Купили товар без НДС — себестоимость выше, обязательства по НДС перед государством больше, а заработали меньше

Входящий НДС применим к любому расходу бизнеса, который включает этот налог:

- к закупке товара,

- аренде,

- коммунальным услугам,

- связи и так далее.

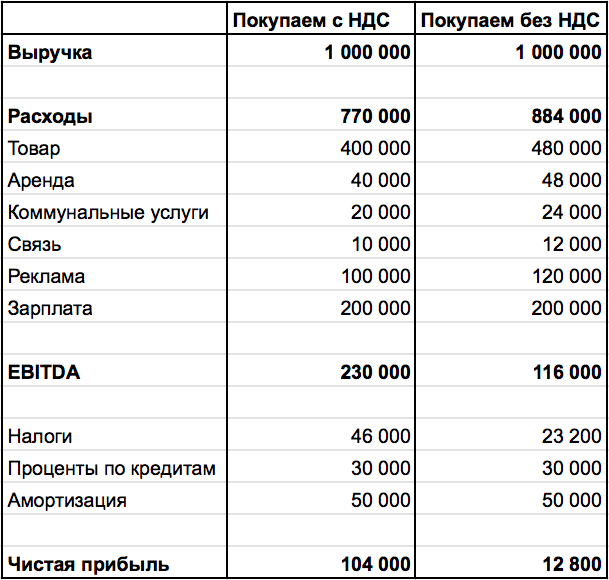

Покажем это на примере бизнеса, который перепродает товар, а новых клиентов привлекает за счет рекламы. Посмотрим, какая прибыль при прочих равных, кроме одного: суммы расходов одни и те же, но в одном случае они везде, где возможно (все, кроме зарплаты, процентов по кредитам и займам, амортизации), включают НДС, в другом — нет и получаются на 20% выше.

Разница по EBITDA в два раза, а по чистой прибыли — почти в 10 раз! А контрагентам перечисляли одни и те же суммы

За счет входящего НДС все расходы бизнеса, которые включают этой налог, получаются на 20% — на ставку НДС — дешевле той же суммы, когда в нее НДС не включен.

Поэтому бизнесу, который работает с НДС, выгоднее контрагенты, которые тоже работают с НДС. Нужно только правильно планировать и контролировать свои обязательства по НДС, чтобы не запутаться.

Как работать с НДС ИП на специальных налоговых режимах?

Как мы уже отметили, ИП на спецрежимах НДС к стоимости отгружаемых в адрес покупателей товаров (работ, услуг) не прибавляют. Таким образом, с исходящим НДС спецрежимники в общих случаях не сталкиваются. Однако есть и нестандартные случаи, когда покупатель-партнер настаивает на оформлении счета-фактуры с выделенным налогом, и предприниматель идет навстречу и выписывает запрашиваемый документ. В этом случае у продавца возникает необходимость заплатить налог в указанной сумме в бюджет и сдать декларацию в налоговую инспекцию.

Обратите внимание! Уменьшить начисленный НДС на суммы входящего налога ИП на специальном налоговом режиме не имеет права, поскольку не является плательщиком НДС. Налог на добавленную стоимость от поставщиков для вмененщиков и предпринимателей на патенте не представляет особого интереса, поскольку расходы они не учитывают, кроме как для собственных нужд

А вот входящий НДС для ИП на УСН в 2020 году может быть очень интересен, особенно если говорить об УСН с объектом «доходы минус расходы». В налоговом учете суммы налога, отраженные в полученных от поставщиков документах, показываются в составе расходов согласно подп. 8 п. 1 ст. 346.16. То есть суммы входящего НДС уменьшают базу для расчета единого упрощенного налога

Налог на добавленную стоимость от поставщиков для вмененщиков и предпринимателей на патенте не представляет особого интереса, поскольку расходы они не учитывают, кроме как для собственных нужд. А вот входящий НДС для ИП на УСН в 2020 году может быть очень интересен, особенно если говорить об УСН с объектом «доходы минус расходы». В налоговом учете суммы налога, отраженные в полученных от поставщиков документах, показываются в составе расходов согласно подп. 8 п. 1 ст. 346.16. То есть суммы входящего НДС уменьшают базу для расчета единого упрощенного налога.

Налоговые льготы и снижение затрат

Снижение затрат также осуществляется за счет возможности самостоятельно выполнить ремонт и техническое обслуживание автомобилей. Владельцы ИП с НДС имеют право на самостоятельное проведение технических работ без необходимости обращения к сторонним сервисным центрам. Это позволяет существенно уменьшить расходы на содержание транспортных средств, а также дает возможность быстро реагировать на любые неполадки и не зависеть от внешних поставщиков услуг.

Кроме того, ИП с НДС имеют возможность вести учет расходов на основе фактических затрат, что также способствует снижению расходов и дает возможность получить более точную картину о финансовом состоянии предприятия.

Налоги, страховые взносы

Индивидуальные предприниматели

- Единый налог на вмененный доход (ЕНВД) — один из распространенных налоговых режимов для ИП, предоставляющий упрощенный порядок уплаты налогов. Размер единого налога рассчитывается на основе вмененного дохода, который устанавливается законом.

- Уплата НДС. В случае, если оборот ИП превышает установленные законодательством пределы, может потребоваться уплата налога на добавленную стоимость (НДС).

- Налог на прибыль (при наличии сотрудников).

- Страховые взносы на обязательное социальное страхование, которые включают в себя пенсионные, медицинские и другие виды страхования.

Общества с ограниченной ответственностью

- Налог на прибыль. Он взимается на прибыль компании после вычета всех расходов и налоговых льгот.

- НДС.

- Страховые взносы на обязательное социальное страхование, включая пенсионные и медицинские взносы.

- Единый социальный налог (если применяется):

Общие моменты

Отчетность:

ИП и ООО обязаны предоставлять отчетность в соответствии с законодательством, включая отчеты по налогам и страховым взносам.

Бухгалтерское сопровождение:

Как ИП, так и ООО часто требуется вести бухгалтерский учет и поддерживать финансовую отчетность в соответствии с законодательством.

Регулирование труда:

В обоих случаях может потребоваться соблюдение нормативов по трудовому законодательству, включая уплату соответствующих страховых и налоговых взносов за сотрудников.

Увеличение клиентской базы и конкурентоспособности

Один из способов увеличить клиентскую базу — создание уникальных предложений и привлекательных условий для клиентов. Например, мы можем предложить гибкую систему ценообразования, скидки при заключении долгосрочных договоров или бесплатное обслуживание после определенного количества заказов. Кроме того, можно расширить список услуг, добавив варианты доставки и складских услуг, чтобы клиентам было удобнее работать с нами.

Для повышения конкурентоспособности важно также следить за качеством предоставляемых услуг и оперативностью их выполнения

Нам следует уделять внимание профессиональному обучению и повышению квалификации персонала, а также постоянно совершенствовать и модернизировать техническую базу и автомобильный парк. Кроме того, современные информационные технологии могут значительно облегчить управление бизнесом и повысить его эффективность

- Уникальные предложения и привлекательные условия

- Стратегическое продвижение бренда и услуг

- Повышение качества услуг и оперативность выполнения работ

- Обучение и повышение квалификации персонала

- Совершенствование технической базы и автомобильного парка

- Использование современных информационных технологий

Налоги

В 2024 году ИП, облагаемые по ОСНО, платят все обязательные налоги:

| Вид платежа | Ставка | База для расчета |

|---|---|---|

| НДФЛ | 13% | Весь доход от бизнеса, отчисления в пользу работников, личный доход ИП. |

| НДС |

|

Стоимость продукции или услуги на день продажи или предоставления |

| Налог на имущество | 2,2% | Среднегодовая стоимость имущества |

| Земельный | 0,3 — 1,5% | Кадастровая стоимость земельного участка |

| Транспортный | Размер пошлины зависит от мощности двигателя авто | Мощность транспортного средства |

| Страховые взносы за себя |

|

Действующий МРОТ |

В зависимости от вида выполняемых работ ИП на ОСНО могут оплачивать дополнительные налоги:

- За задействование объектов животного мира;

- За добычу ископаемых;

- За применение водных биоресурсов;

- Водный;

- Акцизы.

Если у бизнесмена есть работники, то он уплачивает еще и страховые взносы за них: в ПФР, ФОМС и ФСС.

ОСНО — Общая система налогообложения

Общая система считается самой сложной для индивидуальных предпринимателей. На нее попадают те, кто не успевает вовремя выбрать специальный режим или не подходит под его условия.

Для большинства ИП налоговая нагрузка достаточно сложна. Основные налоги такие:

| Налог | Ставка |

| НДС | Стандартная: 20% Льготная: 10% Для экспорта: 0% |

| НДФЛ с доходов предпринимателя | 13% |

| Налог на имущество физлиц | 0,1–2% |

При этом нужно вести сложный учет и подавать подробную отчетность.

«Плюсы» такого налогообложения для ИП:

- Подойдет тем, кто планирует сотрудничать с крупными заказчиками-плательщиками НДС — они смогут выставить счета-фактуры за свои услуги и продукцию.

- Доступны любые законные виды деятельности и любое количество сотрудников в штате.

- Не нужно платить налоги, если нет дохода.

«Минусы» следующие:

- Высокая налоговая нагрузка.

- Самый сложный учет из всех доступных режимов.

- Много отчетов, которые нужно подавать в сроки, чтобы избежать штрафов.

Ставки НДС

Налоговые ставки этого налога зависят от категории товара, работ или услуг. Стандартная ставка НДС с 2021 года составляет 20%, но есть ситуации, когда она снижается до 10% или даже до 0%. Существуют также так называемые расчетные ставки, равные 10/110 или 20/120.

Все ситуации, при которых уплачиваются те или иные ставки, указаны в статье 164 НК РФ. Некоторые из них мы приведем здесь, но для полной картины рекомендуем обращаться к первоисточнику.

| Ставка | Категория товаров, работ, услуг |

|---|---|

| 0% | Экспортируемые товары; международная перевозка товаров; транспортировка нефти и нефтепродуктов, природного газа; поставка электроэнергии; космическая деятельность; перевозка пассажиров железнодорожным транспортом. |

| 10% | Некоторые продовольственные товары первой необходимости; большинство товаров для детей; печатные издания и книги; лекарства и медицинские изделия; воздушные перевозки пассажиров и багажа внутри Российской Федерации. |

| 20% | Остальные товары, работы, услуги |

Расчетные ставки применяются в ситуациях, указанных в п. 4 статьи 164 НК РФ, например, получения оплаты в счет предстоящих поставок товаров.

Что такое НДС

НДС — косвенный налог или, иными словами, процент, исчисляемый и начисляемый продавцом поверх основной цены на товар. Различают 2 вида такой пошлины:

- Внутренняя — когда товар или услуга реализуются на территории РФ.

- Ввозная — начисляется на товар, импортируемый в РФ.

Налоговая база для расчета НДС определяется в день полной или частичной оплаты/предоплаты услуг, товаров и работ. По законодательству для расчета берется самая крайняя дата.

Ставок для расчета НДС несколько:

- 0% — для экспорта товаров из РФ;

- 10% — при реализации детских товаров, продовольствия, печатных изданий, книжной продукции и медицинских товаров;

- 18% — для всех остальных случаев.

Порядок расчета

ИП на ОСНО рассчитывают налог на добавленную стоимость по формуле: НДС от реализации — налоговый вычет + НДС к восстановлению. Где:

- НДС от реализации — процент, добавленный продавцом к основной цене за товар/услугу/работу. То есть после продажи он получает на руки средства за сам товар и НДС. Последний отражается в счет-фактуре и декларации отдельно.

- Налоговый вычет — «входной» НДС, уплаченный продавцом при закупке товаров/услуг/работ. Если входной налог оказался больше полученного, то разницу можно возместить из бюджета.

- НДС к восстановлению — тот налог, который подлежит восстановлению. К примеру, при переходе на другой режим, тот НДС, который был занесен в вычет, необходимо восстановить и уплатить. Это связано с тем, что после смены режима вы не будете выплачивать НДС, уже заявленный в вычет.

Подсчет НДС лучше доверить опытному бухгалтеру, поскольку это один из самых сложных видов расчета в бухучете.

Сроки уплаты

ИП на общей системе налогообложения должны выплачивать НДС ежемесячно, то есть общую сумму за отчетный квартал следует поделить на 3 одинаковые части и вносить:

- Одну — до 25 числа первого месяца следующего квартала;

- Вторую — до 25 числа второго месяца следующего квартала;

- Третью — до 25 числа последнего месяца следующего квартала.

К примеру, 3 равные части за второй квартал (апрель, май, июнь) нужно заплатить в поочередном порядке:

- 25 июля;

- 25 августа;

- 25 сентября.

Сроки сдачи налоговой декларации

Что такое НДС

НДС – это один из налогов, которые уплачивают ИП на общей системе налогообложения. Если предприниматель выбрал один из специальных режимов (УСН, ЕНВД, ПСН, ЕСХН), то налог на добавленную стоимость он платить не должен, за исключением некоторых ситуаций.

Суть НДС проще показать на примере.

Продавец закупил на оптовой базе оборудование стоимостью 70 000 рублей без НДС за одну единицу. Сумма НДС по ставке 20% составила 14 000 рублей, т.е. покупка оборудования обошлась в итоге в 84 000 рублей. После этого оборудование перепродается за 100 000 рублей плюс НДС 20 000 рублей, итого 120 000 рублей. В сумме НДС при реализации уже есть тот налог, который продавец уплатил при покупке оборудования на базе. И по сути, обязанность продавца по уплате налога на добавленную стоимость составляет только (20 000 – 14 000)= 6 000 рублей. Однако, если продавец не докажет документально свое право на налоговый вычет (условия приводятся в статье 171 НК РФ), то ему придется уплатить весь НДС с продажи, т.е. 20 000 рублей.

В этом случае продавец заплатит налог дважды – сначала при покупке оборудования, а потом при перечислении НДС с реализации. К сожалению, в ходе зачета или возврата этого налога бизнесменам часто приходится сталкиваться с непризнанием подтверждающих документов со стороны ИФНС.

Какие налоги платят на УСН

Общая система налогообложения

ИП с НДС – все о работе

Есть некоторые особенности налогообложения для ИП. Необходимо периодически подавать декларацию со включением достоверных данных. Если она подается в первом квартале, крайний срок сдачи – 25.04. Если во втором – не позднее 25.07, если в третьем – не позднее 25.10, если в последнем – не позднее 25.01 следующего года.

Если открыто ИП с НДС, при этом предприниматель не исполняет должным образом обязательства, предусмотрено наказание. Если декларация представлена с нарушениями, начисляется штраф 200 рублей. При несвоевременной подаче переводится штраф 5% от размера налога, не менее 1000. В случае пропуска выплат переводятся пени.

ИП может работать с НДС, однако есть варианты, когда предпринимателю не требуется выплачивать налог. Ситуация возникает, если лицо освобождено от обязанностей плательщика, проводит операции, которые не облагаются налогом. Не являются плательщиками те, кто использует специальный режим.

Когда ИП на ОСНО получает освобождение от НДС

Согласно ст. 145 НК РФ предприниматель на ОСНО может воспользоваться правом на освобождение от уплаты налога на добавленную стоимость. При условии, что выручка за предыдущие три календарных месяца не превышает двух миллионов рублей без учета НДС.

Освобождение начинает действовать с 1-го числа месяца, следующего за этими тремя месяцами. Например, если у ИП выручка за сентябрь-ноябрь меньше 2 млн. руб., право не платить налог появится с 1 декабря.

Есть исключения. Не получится избавиться от НДС, если ИП на ОСНО:

- налоговый агент;

- импортирует товары;

- только начал вести деятельность и у него еще нет данных по выручке за 3 месяца;

- реализует подакцизные товары.

Чтобы получить освобождение, в ИНФС нужно подать уведомление по форме, установленной Приказом Минфина № 286н от 26 декабря 2018 г. Срок – до 20-го числа месяца, с которого ИП планирует применять освобождение. То есть, чтобы не платить НДС с 01.12.2021, сообщают об этом в налоговую не позднее 20.12.2021.

Вместе с уведомлением передают подтверждающие документы:

- выписку из книги продаж;

- выписку из книги учета доходов и расходов.

Если ИП перешел на общую систему налогообложения с «упрощенки», то ему нужно предоставить выписку из книги учета доходов и расходов (КУДИР), которую он применял при УСНО.

Освобождение действует в течение 12-ти календарных месяцев. В этот период добровольно отказаться от применения льготы по НДС нельзя. Право на освобождение от налога можно только утратить, если за 3 любых последовательных месяца выручка превысит лимит 2 млн. руб.

В период освобождения от налога, ИП на ОСНО:

- не начисляет и не уплачивает НДС;

- не принимает к вычету НДС, предъявленный поставщиками;

- включает входные суммы налога в стоимость приобретенных товаров (работ, услуг);

- выставляет счета-фактуры с пометкой «Без налога (НДС)» и регистрирует их в книге продаж;

- не ведет книгу покупок;

- не сдает декларацию по НДС.

После 12-го месяца льготного периода ИП в течение 20 дней нужно уведомить налоговую о продлении или об отказе применять освобождение, а также подтвердить документами, что выручка за каждые 3 месяца укладывалась в установленный лимит.

Перечень других льгот по НДС можно найти в ст. 149 НК РФ «Операции, не подлежащие налогообложению (освобождаемые от налогообложения)».

Не знаете как создать налоговую декларацию?

Покажем как получить её автоматически в 3 клика.

Сформировать бесплатно

Люди также спрашивают

Как работать с НДС ИП 2023?

Чтобы заплатить НДС, надо заполнить и сдать декларацию в налоговую. Сроки сдачи декларации — до 25 числа месяца, следующего за отчетным кварталом. Например, за первый квартал 2023 года надо сдать декларацию до 25 апреля. Всю сумму налога одновременно со сдачей декларации платить не надо.

Как работают ИП с НДС?

Как предпринимателю работать с НДС Стандартная ставка НДС — 20 %. Но на ряд товаров действуют сниженные ставки: 10 % и 0 % (ст. 164 НК РФ). При покупке сырья и материалов у контрагента, предприниматель получает входящий НДС — его нужно уплатить поставщиком в составе стоимости купленной продукции.

Можно ли на ИП работать с НДС?

Есть ли особые требования для открытия ИП с НДС Нет. Любой предприниматель вправе выбрать тот режим налогообложения, который отвечает его коммерческим интересам. Режим работы с НДС может быть выбран как производителем, так и оптовиком, продавцом товаров в розницу, поставщиком услуг.

Сколько налогов будет платить ИП с НДС?

Какие налоги платит ИП на общей системе налогообложения На общей системе налогообложения ИП платят следующие налоги: НДС – 20%, НДФЛ – 13%. Если ИП не ведет деятельность – налоги НДС и НДФЛ не уплачиваются.

Условия применения УСН: актуальные лимиты и требования

УСН — упрощённая система налогообложения

Перейти на УСН могут ИП, которые соблюдают ограничения:

-

По виду деятельности — нельзя производить подакцизные товары, кроме вина из собственного винограда.

-

По численности сотрудников — не более 100 человек. С 2021 года лимит увеличен до 130 человек, но при превышении лимита в 100 сотрудников повышаются налоговые ставки.

-

По выручке — не более 112,5 млн руб. за 9 месяцев, тогда с начала следующего года можно перейти на «упрощёнку». Когда ИП уже начнет работать на УСН, выручка в год не должна быть более 150 млн руб. С 2021 года лимит увеличен до 200 млн руб., но в диапазоне от 150 до 200 млн руб. налог платится по повышенной ставке.

-

По стоимости основных средств — до 150 млн руб. Формально это ограничение относится только к организациям (пп. 16 п. 3 ст. 346.12 НК РФ). Но налоговики требуют соблюдения лимита по основным средствам и от ИП. В этом их поддерживает Верховный Суд (п. 6 Обзора практики, утверждённого Президиумом ВС РФ 04.07.2018). Поэтому предпринимателям, чтобы избежать проблем, лучше тоже соблюдать лимиты по ОС.

Налогообложение для ИП на «упрощёнке» возможно в двух вариантах.

Вариант «Доходы» подходит для тех, у кого нет существенных затрат. В этом случае бизнесмен платит 6% от дохода. Для переходных диапазонов по выручке и численности, о которых мы говорили выше, ставка 8%.

Кроме того, ИП может вычесть из итогового налога страховые взносы, уплаченные за себя и за работников. Если сотрудников нет, то взносы можно вычитать из налога полностью, а если работники есть — в пределах 50% начисленной налоговой суммы.

Вариант «Доходы минус расходы» удобен для тех ИП, у которых расходы занимают существенную долю в доходах (не менее 60% – 70%). В этом случае предприниматель платит 15% от разницы между доходами и расходами. Для переходных диапазонов по выручке и численности предусмотрена повышенная ставка — 20%. Если доходы и расходы равны, или получен убыток — все равно придётся заплатить минимальный налог в размере 1% от дохода.

При любом из вариантов ИП должен сдать один налоговый отчёт — годовую декларацию по УСН до 25 апреля. Платить налог в течение года нужно ежеквартально — до 28 числа следующего месяца по окончании квартала. Рассчитаться по УСН за год ИП должен до 28 апреля.

Плюсы «упрощёнки»:

- Меньшая налоговая нагрузка по сравнению с ОСНО.

- Проще учёт и отчётность.

Минусы УСН:

- Чтобы применять эту систему, ИП должен соответствовать ограничениям по видам деятельности, выручке, численности и стоимости основных средств.

- Налог придется платить даже при работе в убыток (при варианте «Доходы минус расходы)».

- Если ИП работает на крупных заказчиков, они могут отказаться от сотрудничества из-за отсутствия НДС.

Что такое АУСН: кто и где может применять, сроки, отчетность

Что такое АУСН

Автоматизированная упрощенная система налогообложения (АУСН) — новый экспериментальный налоговый спецрежим для малого бизнеса. Действует с 1 июля 2022 года в четырех регионах: Москве, Московской и Калужской областях, Республике Татарстан. Продлится эксперимент АУСН до 31 декабря 2027 года.

Для кого новый режим налогообложения

Рассчитан на компании и ИП с численностью сотрудников не более 5 человек и годовым доходом не более 60 млн. рублей. Сейчас на специальный режим смогут перейти только вновь зарегистрированные компании и ИП, а с 2023 года — все остальные.

Как и в какие сроки платить налоги

Налоговый период по АУСН составляет календарный месяц, оплатить налог необходимо до 25 числа следующего за отчетным месяца. Налог посчитает инспекция ФНС и пришлет уведомление в личный кабинет налогоплательщика до 15 числа.

Что придется сдавать:

• декларацию по ввозному НДС, если компания или ИП импортирует товар из стран ЕАЭС;

• бухгалтерскую отчетность — для организаций;

• форму СЗВ-ТД на работников;

• форму СЗВ-СТАЖ на сотрудников, которые в отчетном году были в неоплачиваемом отпуске или в отпуске по уходу за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним местностях.

Полную информацию о новом режиме можно прочитать на сайте ИТС.

Переход на АУСН: за и против

Преимущества «+»

Компания на АУСН освобождается от налоговой отчетности и уплаты страховых взносов как непосредственно за предпринимателя, так и за сотрудников. Исключение составят взносы на травматизм. Налог самим считать не нужно, его посчитает ФНС, также не нужно сдавать декларации и отчетность по работникам и платить взносы. Бизнес на АУСН освобождается от налоговых выездных проверок.

Недостатки «-«

Ставка налога по объекту налогообложения «доходы» составит 8%, по объекту «доходы минус расходы» — 20% . Есть ограничения по видам деятельности. Расчетный счет можно открыть только в уполномоченном банке. Вновь созданные компании и ИП смогут перейти на АУСН с 1 июля, остальным придется ждать 1 января 2023 года,

Переходить на АУСН или нет?

Для принятия решения о переходе важно посчитать сумму налога с учетом особенностей вашего бизнеса. У АУСН много ограничений, поэтому, например для ИП без работников с годовым доходом в несколько миллионов рублей обычная УСН с объектом «Доходы» будет выгоднее, чем АУСН только за счет более низкой ставки налога 6%, а на АУСН — 8%

Если сравнить с патентом, то патент обычно всегда выгоднее обычной УСН и тем более АУСН. Ограничение на патенте по работникам до 15 человек, а на АУСН — 5 чел, также нет декларации.

Но микробизнесу с работниками можно сэкономить на АУСН за счет нулевых взносов. Прежде, чем применять новую систему для своего бизнеса, обязательно сравните все подходящие режимы и посчитайте сумму налога.

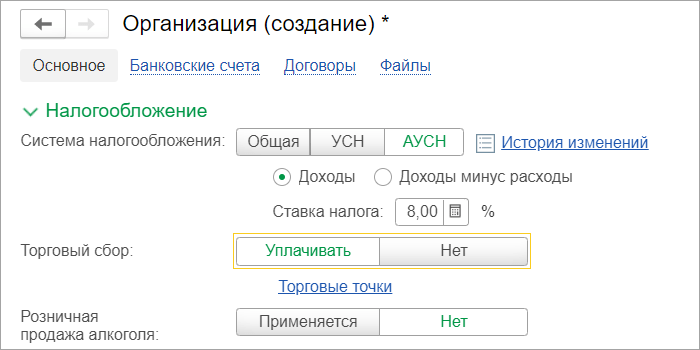

Как настроить и использовать новый режим АУСН в 1С:УНФ

В 1С:УНФ с версии 1.6.27.257 есть возможность выбрать для компании или ИП новый режим АУСН, рассчитать и оплатить налог.

Начало работы

В блоке «Налогообложение» справочника «Организации» можно выбрать новый режим АУСН и объект налогообложения «Доходы» или «Доходы-Расходы».

Календарь налогов и отчетности

В календарь налогов и отчетности добавлены задачи по оплате налогов АУСН. При расчете налога по сотрудникам учтены тарифы АУСН: только оплата взноса от несчастных случаев на производстве и профзаболеваний.

Начисление заработной платы

Происходит расчет только НДФЛ, взносы не рассчитываются т.к. компании на АУСН освобождены от уплаты страховых взносов кроме фиксированных взносов на травматизм.

Оплата налога

Для оплаты налога в расходе со счета можно указать налог при АУСН. Выписка по КБК загружается на нужный вид налога и операцию.

Для работы на новом режиме можно использовать права для ролей раздела «Налоги».

Итоги

Новый режим подойдет небольшому бизнесу с работниками. В этом случае можно экономить на страховых взносах

Не нужно думать о расчете налога, за вас это сделает ФНС.

Важно учесть, что ставка налога выше, чем на обычной УСН, что значительно может увеличить налог при миллионных оборотах. Перед применением обязательно посчитайте сумму налога на всех режимах, которые доступны вашему бизнесу, и выберите оптимальный

А для автоматизации малого бизнеса используйте 1С:Управление нашей фирмой.

Чем отличается упрощенная система налогообложения от общей

В отличие от общего режима налогообложения, упрощенная система налогообложения обычно освобождает организацию от уплаты налога на прибыль, налога на имущество и налога на добавленную стоимость. Индивидуальный предприниматель, применяющий УСН, не платит налог на доходы физических лиц (НДФЛ) со своих доходов от предпринимательской деятельности, а также налог на имущество от недвижимости, используемой в предпринимательских целях, и НДС.

Отличие УСН от ОСНО: налогоплательщики

Основные отличия УСН от ОСНО:

-

Условия применения: УСН могут применять не все организации и ИП. Например, организации и ИП, у которых средняя численность работников превышает 100 человек или остаточная стоимость амортизируемых основных средств превышает 150 млн. руб., применять УСН не вправе.

-

Налоги и отчетность: организация на УСН в общем случае освобождена от уплаты налога на прибыль, налога на имущество и НДС. Упрощенец-ИП не платит НДФЛ со своих предпринимательских доходов, а также налог на имущество с «предпринимательской» недвижимости и НДС.

-

Ставки налога: на УСН максимальные ставки налога составляют: 6% – при объекте налогообложения «доходы»; 15% – при объекте «доходы минус расходы».

Каждая организация и ИП решают для себя, какой налоговый режим выбрать, самостоятельно, анализируя отличия УСН от ОСНО с учётом специфики деятельности, условий функционирования и показателей финансово-хозяйственной деятельности

Отличия ОСНО от УСН: налоги и отчетность

В отличие от ОСНО, организация на УСН в общем случае освобождена от уплаты налога на прибыль, налога на имущество и НДС.

Также упрощенец-ИП не платит НДФЛ со своих предпринимательских доходов, а также налог на имущество с «предпринимательской» недвижимости и НДС.

Состав отчетности УСН значительно сокращён.

Порядок определения объекта налогообложения на УСН и ОСНО также различается:

-

на ОСНО это, как правило, прибыль, при этом существует единственный способ определения налоговой базы, предусмотренный гл. 25 НК РФ;

-

на УСН же облагаться налогом могут как «доходы минус расходы», так и исключительно доходы.

Ставки налога, о которых написано ниже на УСН и ОСНО также разные.

Разница между ОСНО и УСН: ставки налога

На УСН и ОСНО ставки налога разные. На УСН максимальные ставки налога составляют:

-

6% – при объекте налогообложения «доходы» (п. 1 ст. 346.20 НК РФ);

-

15% – при объекте «доходы минус расходы» (п. 2 ст. 346.20 НК РФ).

Законами субъектов РФ эти ставки могут быть понижены.

Основная ставка по налогу на прибыль составляет 20%, но могут применяться и иные ставки.

Условия для перехода на АУСН

Сколько налогов платит ИП за себя

Имущественные налоги

Когда физическое лицо регистрирует ИП, оно не теряет статус физлица. Индивидуальный предприниматель обязан платить имущественные налоги как за ту собственность, которую он получил до открытия ИП, так и за ту, которую он приобрёл после начала коммерческой деятельности.

Индивидуальным предпринимателям не нужно рассчитывать сумму имущественных налогов самостоятельно. Отчитываться и отправлять в ФНС уведомления об исчисленных суммах также не требуется.

Не позднее 1 ноября каждого года ФНС направляет предпринимателям налоговое уведомление через Личный кабинет на сайте налоговой службы или на «Госуслугах». В извещении указывается сумма имущественных налогов за прошлый год. До 1 декабря того года, когда было направлено уведомление, налогоплательщик обязан пополнить на эту сумму свой Единый налоговый счёт (ЕНС). После налоговая спишет средства с ЕНС.

Если предприниматель использует свою недвижимость для ведения бизнеса, он может не платить налог за неё. Это право есть у всех ИП, кроме предпринимателей на ОСНО. При этом от налогообложения нельзя освободить объекты, в отношении которых налоговая база определяется как кадастровая стоимость. Список таких объектов в каждом регионе свой.

Фиксированные страховые взносы

Индивидуальный предприниматель обязан самостоятельно платить за себя страховые взносы. От этого освобождены только ИП, которые используют автоматизированную упрощённую систему налогообложения или платят налог на профессиональный доход.

С 2023 года взносы на обязательное медицинское и пенсионное страхование нужно переводить в СФР единым платежом. Фонд самостоятельно распределяет суммы между разными направлениями. Сдавать отчётность и отправлять уведомления об исчисленных суммах взносов в этом случае не требуется.

В отличие от размера налогов, сумма страховых взносов для ИП фиксированная: в 2024 году она составляет 49 500 рублей. Если доход предпринимателя за год составил более 300 тысяч рублей, ИП обязан уплатить дополнительный взнос. Такие предприниматели переводят в СФР не только фиксированный взнос в размере 49 500 рублей, но и дополнительную выплату: 1% от той части их дохода, которая превышает 300 тысяч рублей. Для этого взноса правительство установило лимит (подп. 2 п. 1.2 ст. 430 НК РФ).

| Страховые взносы ИП за себя в 2024 году | ||

|---|---|---|

| Кто платит | Сколько нужно заплатить | Крайний срок платежа |

| ИП, доход которых за 2023 год больше 300 000 рублей | 1% с суммы дохода, которая превышает 300 000 рублей. Максимальный размер платежа — 257 061 рубля | 1 июля 2024 года |

| Все ИП | 49 500 рублей | Первый рабочий день 2025 года |

| ИП, доход которых за 2024 год больше 300 000 рублей | 1% с суммы дохода, которая превышает 300 000 рублей. Максимальный размер платежа — 277 571 рубля | 1 июля 2025 года |

Предприниматели обязаны платить фиксированный взнос, даже если они приостановили деятельность или в течение года не получали доход от бизнеса. Узнать, какие ИП освобождены от взносов за себя, можно из другого материала.

Срок уплаты НДС

НДС платят по кварталам. Для этого нужно заполнить декларацию и сдать ее в налоговую до 25-го числа месяца, следующего за отчетным кварталом. Например, за первый квартал сдают декларации до 25 апреля.

Платить нужно не вместе со сдачей декларации, а поделить на три равные части и перечислять на единый налоговый счет до 28-го числа каждого месяца следующего квартала.

2-й квартал 2024 года:

-

29 июля 2024 года (перенос с 28 июля, потому что воскресенье);

-

28 августа 2024 года;

-

30 сентября 2024 года (перенос с 28 сентября, потому что суббота).

-

28 октября 2024 года;

-

28 ноября 2024 года;

-

28 декабря 2024 года.