Берутся ли алименты с регресса

Доходы, с которых происходит взыскание алиментов для детей, описаны в постановлении Правительства РФ № 841 от 18.07.1996 г. На основании пп. «м» п. 2 алименты удерживаются также с суммы, полученной за возмещение вреда здоровью.

Закон об исполнительном производстве предоставляет общий список доходов, с которых невозможно производить взыскание (ст. 101 закона № 229-ФЗ от 02.10.2007 г.). В пп. 1 ч. 1 указано, что судебный пристав не вправе направить взыскание на суммы, возмещающие ущерб здоровью. Однако в п. 2 данной статьи оговаривается, что в случае с алиментами на детей данное правило не действует.

Это означает, что закон дает право учитывать регресс при исчислении уплаты на несовершеннолетнего.

Включаются ли алименты в расходы при усн?

Этот вопрос возникает в случае объекта налогообложения «доходы минус расходы», когда налог исчисляется за отчетный период с разницы между доходами и произведенными расходами.

Перечень расходов, которые можно вычитать из доходов и, соответственно, уменьшать налогооблагаемую базу, прописан в ст. 346.16 НК РФ. В пп. 6 п. 1 статьи говорится о расходах на оплату труда, к которым относятся :

- заработок (ставки, оклады, сделка);

- надбавки, премии, компенсации и прочее.

Причем для вычета берется начисленная сумма оплаты труда, до удержания всех налогов и взысканий.

Так как на основании ст. 109 Семейного кодекса работодатель обязан удерживать средства из всего заработка (и иных доходов) сотрудника, то получается, что в расходы при налогообложении «доходы минус расходы» алименты входят автоматически в составе начисленной суммы оплаты труда.

При оформлении декларации в строке суммы произведенных расходов учитывается полная величина всех доходов сотрудников до вычета налогов и взысканий, поэтому учитывать отдельно последние по исполнительным документам не требуется.

При начислении алиментов бухгалтер должен быть очень внимательным, так как за неисполнение или ненадлежащее исполнение судебного решения/приказа установлены административная и уголовная ответственности.

Что такое налоговый вычет и когда он предоставляется?

По российскому законодательству все официально работающие граждане обязаны платить налог, размер которого в настоящее время составляет 13% от общего заработка. В некоторых случаях налогообложение может быть снижено, и часть уплаченной суммы налога компенсируется в виде налогового вычета.

Под налоговым вычетом имеется в виду сумма, на которую уменьшают налогооблагаемый доход работника. Излишне перечисленная сумма налога возвращается работнику. Налоговым законодательством предусмотрено пять направлений, по которым возможно получение вычета. К ним относятся:

- социальная сфера, предусматривающая благотворительность, образование самих граждан и их детей, затраты на лечение и пенсионное накопление;

- некоторые виды профессиональной деятельности, например, частное предпринимательство, авторская деятельность, оцененная наградами;

- имущественные затраты, понесенные при покупке квартиры, оплату процентов по ипотеке и других расходов, связанных с недвижимостью;

- стандартное направление, когда предоставление вычета предусмотрено в фиксированной суме для определенной категории людей: граждан, воспитывающих несовершеннолетних детей, ставших частично нетрудоспособными лицами в результате серьезной травмы, а также лиц, имеющих особый статус;

инвестиционное направление, связанное с доходами, полученными от вложений в ценные бумаги.

Имущественный вычет

Алименты, НДФЛ – это понятия, связанные между собой. Любой налогоплательщик имеет законное право проведение имущественного налогового вычета в ситуациях с приобретением жилья или его строительством. Такой вычет делается на предприятии/организации на основании предоставленных документов. Подобные суммы носят существенный характер. Отсюда следует, что с алиментоплательщика в течение некоторых месяцев (а то и полного налогового периода) не будут удерживаться подоходные отчисления. При этом алименты обязательно удерживаются со всего дохода, получаемого должником. Когда предоставляется имущественный вычет, происходит фактическое уменьшение налоговой базы и параллельное увеличение официального уровня дохода.

Процесс расчета алиментных выплат в случае предоставления алиментоплательщику со стороны работодателя имущественного вычета напрямую зависит от непосредственного размера самого вычета и суммы дохода. Существует несколько алгоритмов действий.

Алгоритм № 1

Когда сумма вычета меньше либо равна размеру дохода должника, то:

- не нужно делать перерасчет по алиментам за месяцы, предшествовавшие уведомлению Инспекции Федеральной налоговой службы о восстановлении информации о доходах должника, в которые не происходило удержание денежных средств. В этот период НДФЛ удерживался правомерно и перерасчетов не требуется. Налоговая служба при наличии излишков в удержании этого налога пересчитает и вернет их, но это не отразится на алиментных выплатах;

- алименты рассчитываются со всех видов заработка должника без вычетов по НДФЛ, начиная с того месяца, когда предоставлено уведомление о вычете, и до момента его окончания.

Алгоритм № 2

Сумма вычета превышает размер официального дохода алиментоплательщика за весь период, начиная от месяца предоставления уведомления и до полного окончания данных имущественных отчислений. В таком случае расчет алиментных выплат происходит по общеустановленным правилам и стандартной форме, когда от суммы заработка вычитается налоговый сбор и умножается на ½, ⅓ или ¼, а в конце года должник в самостоятельном режиме обращается в налоговую инспекцию по вопросу возврата налога на основании соответствующей документации. Также уместно использование первого алгоритма действий.

Стандартный вычет по НДФЛ на детей

Лицо, которое уплачивает алименты, имеет право на предоставление ему стандартного налогового вычета за каждый месяц до момента нарастания дохода на начало налогового периода до 280 тыс. руб. На первого и второго ребенка эта сумма составляет 1400 руб., на всех последующих – 3 тыс. руб. (либо эта сумма на каждого при наличии в семье детей-инвалидов, студентов в возрасте до 24 лет). Для получения вычета необходимо предоставить налоговому инспектору:

- свидетельство о рождении ребенка/детей;

- документ, подтверждающий факт расторжения брака;

- документы, подтверждающие уплату алиментов (расписка, соглашение, платежное поручение и т.п.).

Такое право отсутствует у тех алиментоплательщиков, которые:

- не проводят данные отчисления в соответствии с судебным решением или соглашением;

- проводят выплату алиментов в незначительном размере, не позволяющим нормально содержать детей;

- не являются настоящими родителями ребенка, хотя и принимают участие в его обеспечении.

Очерёдность взыскания

На одного работника может поступить два и более исполнительных листа. Они должны удовлетворяться в порядке очерёдности, установленной законодательством:

| Номер очереди | Долговые обязательства |

|---|---|

| Первая | алиментные денежные выплаты; возмещение вреда здоровью, в том числе нанесённого в результате преступления; компенсация по потере кормильца; компенсация морального ущерба. |

| Вторая | требования по выплате заработной платы и осуществления всех расчётов, положенных при увольнении согласно ТК РФ; выплаты авторского вознаграждения. |

| Третья | налоги, сборы, взносы в бюджет и в негосударственные фонды. |

| Четвёртая | прочие долги |

К удовлетворению требований следующей очереди переходят после полного погашения текущей. Если одна очередь содержит исполнительные листы от разных взыскателей, максимально допустимую сумму для взыскания распределяют между ними соразмерно долгу. Этим занимаются судебные приставы-исполнители после получения денежных средств на счёт ФССП РФ.

Особенности алиментных выплат

Алименты могут назначаться не только на детей, но и на отца или мать (если они не лишены родительских прав), родных братьев, сестёр и бывших супругов. Такие выплаты, в отличие от алиментов на детей, всегда устанавливаются только в фиксированной сумме.

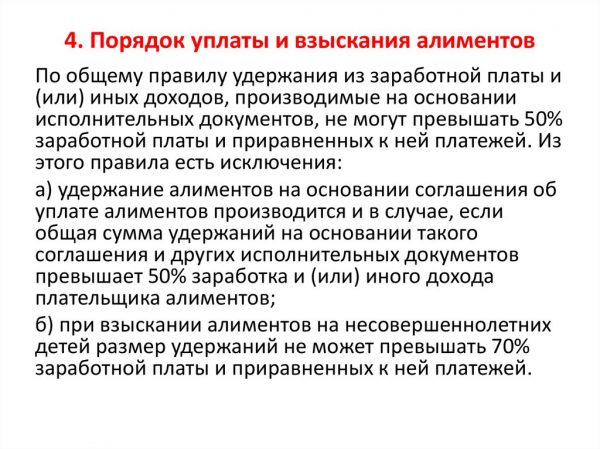

Все виды алиментов удерживаются в первую очередь. Те, что установлены на детей, могут взиматься в размере до 70% от зарплаты, а остальные до 50% от зарплаты и остальных доходов в совокупности. Бывают случаи, когда необходимо удерживать сразу оба вида алиментов, а дохода уже не хватает. Покажем, как правильно действовать в этой ситуации.

Пример: Поступил ИЛ от пристава по алиментам на 2 детей Степанову С.С. При этом он уже ежемесячно уплачивает алименты на содержание отца в размере 10000 рублей. Его доход за минусом НДФЛ составляет 46000 рублей.

Максимальная сумма удержания составит 32200 рублей (или 70%), так как имеются алименты на несовершеннолетних детей. Алименты на детей — 23000 рублей (50% от всего дохода).

23000+10000 = 33000, что превышает 70% от дохода (32200).

Согласно закона №229-ФЗ, распределить суммы нужно пропорционально общей задолженности по ИЛ (33000):

32200 х (23000/33000) = 22442 рублей на выплату алиментов детям

32200 х (10000/33000) = 9758 рублей на выплату алиментов отцу.

Разница (недоимка) в 800 рублей (33000 — 32200) будет взыскиваться с платежей будущего месяца, после удержания основной части алиментов.

Как рассчитываются детские выплаты, когда у плательщика присутствуют исполнительные листы?

В законе №229-ФЗ (ст. 111) утвержден порядок исполнения взысканий. В нем указывается, что вначале из зарплаты трудоустроенного лица вычитается налог, после чего возмещение остальных долгов начинается с категории первоочередных:

- взыскания начинаются с алиментов;

- возмещается сумма нанесенного вреда постороннему лицу;

- вычитается размер возвращенных средств за причинение морального ущерба.

Платежи в бюджет (штрафы и другие налоги) относятся ко второй очереди и возмещаются работником позже.

В обязанности бухгалтера входит расчет суммы всех выплат по исполнительным документам работника с учетом предельно допустимой. Если вторая очередь платежей не полностью погасилась, то ее остаток переносится на последующий платежный этап.

Если в силу определенных причин появилась задолженность по взысканию компенсаций на чад, то она переносится на последующий платежный этап, и ее облагать пеней не разрешается.

Почему не нужно платить налоги с алиментов

Алименты не облагаются НДФЛ. Объясняется это тем, что алиментные выплаты не являются доходом получателя.

Данные выплаты — просто способ распределения денежных средств между родителями для полноценного содержания общего ребенка.

Кроме того, муж уже выплатил все налоги в момент получения своего дохода. Порядок удержания выплат из зарплаты плательщика выглядит так:

- Изначально определяется месячный заработок плательщика. При этом учитывается размер оклада, премии, надбавки.

- Из зарплаты вычисляются все налоги, в том числе и НДФЛ.

- Из суммы, которая осталась после всех вычетов, удерживаются алименты в соответствии с исполнительным листом.

- Алиментные выплаты перечисляются получателю. Все банковские или почтовые расходы, связаны с перечислением денежных средств, несет ответчик.

Все необходимые выплаты из заработной платы в казну государства осуществляются в момент ее начисления.

Сумма алиментных выплат, которые производятся каждый месяц, вычисляется из зарплаты уже после удержания налогов из нее.

Подоходный вычет на детей

Один из важных аспектов налогообложения, связанных с алиментами, это право на подоходный вычет на детей. Если вы являетесь обязанным платить алименты на ребенка, то вам может быть предоставлено право на использование данного вычета. Это позволит уменьшить сумму налоговых отчислений в связи с алиментами.

Для того чтобы использовать право на подоходный вычет на детей, необходимо выполнить ряд расчетов. Во-первых, следует определить размер подоходного вычета на ребенка. Обычно он составляет 6-ндфл, то есть 1% от суммы дохода, указанного в налоговом расчете. Во-вторых, необходимо учесть некоторые нюансы, связанные с распределением алиментов и налоговым перечислением.

Приведем пример. Если ваш доход в год составляет 300 000 рублей и вы обязаны платить алименты на ребенка в размере 30 000 рублей в год, то вы можете воспользоваться подоходным вычетом на детей. В данном случае вам будет разрешено отразить в налоговом расчете сумму алиментов в размере 30 000 рублей и учесть ее в качестве подоходного вычета. Это позволит уменьшить налоговые отчисления на соответствующую сумму.

Основанием для учета алиментов в подоходном вычете является судебное решение о взыскании алиментов или договор, заключенный между родителями ребенка. В таком случае алименты будут удержаны до начисления и уплаты налога, и только после этого будут выделены на содержание ребенка.

Для более быстрого и правильного расчета подоходного вычета на детей рекомендуется использовать специальные онлайн-калькуляторы, которые учитывают все размеры и нюансы налоговых отчислений. Такие калькуляторы помогут вам определить, сколько именно алиментов будет удержано с вашего дохода и какую сумму можно учесть в качестве подоходного вычета.

Итак, подоходный вычет на детей является важным инструментом для уменьшения налоговых отчислений в связи с алиментами. Он позволяет использовать часть алиментов в качестве подоходного вычета и уменьшить размер налогового перечисления. Для его использования необходимо правильно провести расчеты и учесть все нюансы, связанные с алиментами и подоходными отчислениями налогового характера.

Алименты на 1-го ребенка

Удержание алиментов на одного ребенка имеет свои особенности. В данном случае необходимо понять, какую сумму алиментов нужно учесть для правильного расчета размеров и распределения средств.

Нюансы возникают, если ребенок является единственным, на которого удерживаются алименты. В этом случае, на основании 6-НДФЛ, можно быстро и правильно произвести расчет суммы.

Пример:

- Размер алиментов на 1-го ребенка составляет 30% от заработной платы.

- Подоходный налог удерживается в размере 13%.

- Заработная плата составляет 100 000 рублей.

Расчет:

- Вычитаем 13% от заработной платы: 100 000 рублей — (100 000 рублей * 0,13) = 87 000 рублей.

- Вычитаем 30% от заработной платы после вычета налога: 87 000 рублей * 0,3 = 26 100 рублей.

Таким образом, сумма алиментов на 1-го ребенка, которая будет перечислена на основание 6-НДФЛ, составит 26 100 рублей.

Важно учесть, что данные расчеты приведены на примере и могут изменяться в зависимости от размера алиментов и подоходного налога

Что такое алименты на ребенка

По закону в России родители обязаны содержать своих несовершеннолетних детей и могут сами решать, каким образом это делать. Развод родителей не влияет на это обязательство, они оба должны содержать ребенка. Если один из родителей отказывается делать это добровольно, деньги можно потребовать через суд.

Ребенок имеет право на алименты, если:

- он младше 18 лет и еще не стал полностью дееспособным по решению органа опеки или суда;

- он старше 18 лет, но признан недееспособным.

Алименты с родителей можно потребовать даже в том случае, если их лишили родительских прав. Родители должны содержать ребенка, даже если он не нуждается в материальной помощи. Нетрудоспособность родителей, признание их недееспособности в суде или лишение родительских прав также не освобождают их от этой обязанности.

Помимо отца и матери на алименты для ребенка может подать приемная семья или организации, которые занимаются воспитанием несовершеннолетних, оставшихся без попечения.

Почему не платятся налоги с алиментов?

Законодатель не относит алиментные платежи к доходам, с которых удерживаются налоги. Это связано с тем, что алименты назначаются гражданам, нуждающимся в материальной поддержке. Например, оба родителя обязаны содержать своих детей. После развода денежные обязательства между матерью и отцом распределяются в соответствии с законом. Родитель, с которым остался проживать ребенок, получает от второго алимент

ы на содержание их общего отпрыска. Получается, что это не личные деньги получателя, именно поэтому с них не требуется уплачиватьналог и. Тем более, что у мужчиныуже удержали НДФЛ с его заработной платы.

Можно ли изменить размер алиментов

Сумму и даже форму выплаты алиментов можно изменить в любой момент. Если выплата назначена по соглашению между родителями, то с согласия обеих сторон подписывается дополнительное соглашение и также заверяется у нотариуса.

Если алименты назначены судом, то изменить размер выплаты можно только через суд. Исковое заявление на изменение алиментов подают в тот же мировой суд, который назначил выплату. В заявлении нужно обязательно указать обстоятельства, по которым нужно изменить размер или форму выплаты — например, болезнь или сократившиеся доходы.

Нужно будет заплатить госпошлину, которая зависит от цены иска. Цена иска рассчитывается просто: разница между годовой суммой алиментов, которую платите сейчас, и желаемой суммой. Например, если сейчас вы платите 12 тыс. рублей, то в год — 144 000 рублей. Просите уменьшить до 5 тыс. рублей, то есть до 60 тыс. рублей в год. Соответственно, цена иска: 144 тыс. рублей − 60 тыс. рублей = 84 000 рублей.

| Цена иска | Размер госпошлины |

| до 20 тыс. рублей | 4% от цены иска, но не менее 400 рублей |

| от 20 тыс. до 100 тыс. рублей | 800 рублей плюс 3% от суммы, свыше 20 тыс. рублей |

| от 100 тыс. до 200 тыс. рублей | 3 200 рублей плюс 2% от суммы, свыше 100 тыс. рублей |

| от 200 тыс. до 1 млн рублей | 5 200 рублей плюс 1%, свыше 200 тыс. рублей |

| свыше 1 млн рублей | 13 200 рублей плюс 0,5% от суммы, превышающей 1 млн рублей, но не более 60 тыс. рублей |

Алименты и НДФЛ: как рассчитывается?

С полученных алиментов налог на доходы физических лиц не начисляется, т. к. такой вид получение денег от стороннего лица не является доходом (регламентировано п. 5, ст. 217 НК РФ). Речь идет об исполнении родительского долга в части обеспечения финансовых потребностей детей тем родителем, который проживает отдельно.

Порядок уплаты алиментов контролируется законодательством

Существует ряд вопросов, которыми задаются бухгалтеры, начисляя алименты:

- С какой суммы высчитывать алименты, с оклада или с оклада минус НДФЛ?

Алименты начисляются с той суммы денежных средств, которую фактически заработал и получил в руки человек. Это значит, что перед тем, как рассчитывать алименты бухгалтер должен рассчитать и отнять от оклада налог на доходы физических лиц.

Пример. Иван Иванович является плательщиком алиментов на двоих детей, что составляет 1/3 от его зарплаты. Оклад у Ивана Ивановича составляет 40 000 рублей. Бухгалтер рассчитывает НДФЛ от оклада, равного 40 000 руб. (40 000 х 13% = 5 200). Базой для начисления алиментов является 34 800 руб. (40 000 — 5 200=34 800, то есть оклад минус НДФЛ). Чтобы получить сумму алиментов, нужно 34 800 рублей умножить на 1/3. Бухгалтер должен перечислить получателю алиментов 11 600 рублей. Иван Иванович получил заработную плату, за минусом всех платежей в размере 23 200 рублей.

- Положен ли налоговый стандартный вычет по НДФЛ на ребенка плательщикам алиментов?

Работник, который является родителем одного и более детей, в 2019 году может рассчитывать на следующие стандартные налоговые вычеты:

- одна тысяча четыреста рублей на одного или двух детей;

- три тысячи рублей в случае содержания трех и более детей;

- три тысячи рублей на ребенка-инвалида.

Налоговый вычет возможен до тех пор, пока совокупный годовой доход работающего лица не превысит 350 000 рублей. Такое положение регламентировано 218 статьей НК РФ. Тот родитель, который не проживает после развода вместе с ребенком, но регулярно перечисляет алименты, может воспользоваться правом на получение налогового вычета. От него требуется предоставить в бухгалтерию следующий пакет документов:

- свидетельство о рождении (если речь идет о ребенке-инвалиде, то еще и подтверждение его статуса);

- свидетельство о расторжении брака;

- документ, подтверждающий необходимость платить алименты (исполнительный лист, постановление суда, добровольное соглашение);

- документы, подтверждающий факт уплаты ежемесячных платежей (выписки с расчетного счета, расписка о получении, справка из бухгалтерии работодателя);

- заявление с просьбой предоставить налоговый вычет (в свободной форме).

Предоставление налогового вычета возможно только для кровных родителей или для тех, кто официально прошел процедуру усыновления ребенка. Если родитель перестает платить алименты, то он теряет право на налоговый вычет.

Пример. Петров Николай Сергеевич предоставил в бухгалтерию полный пакет документов и подтверждение факта уплаты алиментов на ребенка от первого брака. Он получил право на налоговый вычет и пользовался им полгода. Через полгода в бухгалтерию предприятия, на котором работает Петров, поступил по почте судебный исполнительный лист с указанием суммы задолженности по алиментам на Петрова Н.С. В том случае, когда работник готов немедленно погасить задолженность, перерасчет НДФЛ, удержанного у него за месяцы просрочки платежа, делать не нужно. Если работник не готов погасить задолженность, а проведенное расследование покажет, с какого именно момента платежи перестали поступать на счет получателя, то бухгалтерия вправе сделать перерасчет НДФЛ на Петрова и удержать из его зарплаты незаконно сделанные налоговые вычеты.

Основные уточнения

Виды и нюансы расчёта

Алименты выплачиваются со следующих видов дохода:

- основной зарплаты;

- премиальных выплат;

- надбавок (к примеру, за вредные условия труда);

- пенсий;

- авторским вознаграждениям;

- стипендий;

- пособий;

- оплат работ, назначенных ответчику судом;

- пособий военнослужащих, сотрудников правоохранительных органов и т.д.

С многих видов доходов денежные средства на содержание детей в алиментном порядке не взимаются. К ним относятся, например, выплаты при увольнении, компенсация проезда, единовременная материальная помощь в случае получения профессионального увечья, пособие при рождении ребенка и некоторые другие.

Алиментные выплаты рассчитывают и удерживают в следующем порядке:

- Складываются все виды доходов, с которых подлежит удержание средств на обеспечение детей.

- С полученной суммы удерживается налог на доходы физических лиц.

- Из оставшейся суммы дохода удерживают алименты, предусмотренные исполнительным листом.

Таким образом, НДФЛ облагается только доход гражданина, выполняющего алиментные обязательства. С самих алиментов подоходный налог не удерживается. Данное правило действует и в отношении ИП, взыскание с которых производится после вычета всех требующихся налогов.

Как высчитываются

Возможны два варианта выплаты алиментов: фиксированной суммой или в процентном соотношении с доходом. Во втором случае после того, как из дохода вычтено 13% налога, производится расчет алиментной суммы, установленной исполнительным документом или соглашением родителей. К примеру, на двоих детей она по общим правилам составляет 1/3 всех доходов. Но этот размер может и меняться по некоторым основаниям.

Для исчисления алиментов в бухгалтерию компании, в которой работает лицо, обязанное их выплачивать, необходимо предоставить один из документов:

- заявление с нотариально заверенным соглашением об алиментах;

- исполнительный лист, в котором определен порядок выплат;

- судебный приказ.

Основанием для расчета алиментов с ИП является налоговая декларация, в которой отражена сумму его чистой прибыли. С нее и будут удержаны денежные средства, положенные детям.

Внимание! Перечисление алиментных средств производится в течение трех рабочих дней с момента начисления доходов, с которых подлежит их вычитать

Особенности и пример

Допускается удержание средств на алименты в размере, не превышающем 70% всех доходов.

По общему правилу размер выплат зависит от количества детей, находящихся на содержании:

| Один ребенок | ¼ доля заработка. |

| Двое | 1/3 часть доходов. |

| Трое и более | ½ всех заработанных средств. |

Пример расчета алиментов и зарплаты: заработок Оленкова В.С. составил за февраль 92 тыс. руб. У него имеются алиментные обязательства на двоих детей в размере 1/3 дохода.

Расчет:

| Удержание НДФЛ | 92 000 * 13% = 11 960 (руб.) |

| Удержание алиментов | (92 000 – 11 960) * 1/3 = 26 680 (руб.) |

| Начисление фактической заработной платы | 92 000 (доход) – 11 960 (НДФЛ) – 26 680 (алименты) = 53 360 (руб.) |

Внимание! В случае выплаты алиментов в твердой сумме они привязаны к прожиточному минимуму, который регулярно индексируется

Это важно учитывать при исчислении. За несоблюдение данных требований на организацию может быть наложен немалый штраф: 50-100 тысяч рублей

За несоблюдение данных требований на организацию может быть наложен немалый штраф: 50-100 тысяч рублей.

Расчёт алиментов, при наличии исполнительных листов

В тексте ФЗ № 229, в ст. 111, говорится об утверждённом порядке исполнения взысканий.

Отвечая на вопрос: «Алименты по закону удерживаются до или после НДФЛ?», следует учитывать следующее алгоритм действий. Сначала, из заработной платы работника должен вычитаться НДФЛ, а после этого, может осуществляться взыскание в строго установленном порядке:

- взыскание по алиментам;

- возмещение суммы вредительства третьему лицу (это штрафы и иные налоги);

- вычет величины возвратных средств за причинение морального ущерба.

Бухгалтер обязан сделать расчёт всех денег, подлежащих взысканию по исполнительным листам, с учётом их предельно допустимых значений

Если платы второй степени важности погашены не полностью, то их остаток должен начисляться на следующий платёжный этап. Все удержанные деньги по алиментам и пошлинам должны иметь отражение в расчётном листе (ст

№ 136 ТК РФ).

Когда, по определённым причинам, появляется долг по выплатам на несовершеннолетнего, то его переносят на следующую платёжную выплату, и с него нельзя брать пеню.