Обновление способов учета ОС

Входящие в силу новые правила бухгалтерского учета с 1 января 2024 года приводят к изменениям в учете основных средств (ОС). Обновленные способы учета позволяют более точно отражать стоимость и статус ОС в бухгалтерском учете.

Главные изменения включают:

-

Оценка ОС по справедливой стоимости. Теперь ОС необходимо оценивать по справедливой стоимости при их приобретении или внутреннем создании. Это позволяет более точно отразить текущую рыночную стоимость ОС и снизить возможные переоценки в будущем.

-

Отражение амортизации. Отныне амортизацию ОС следует начислять, исходя из ожидаемого срока использования, фактического использования и оценки остаточной стоимости. Такой подход позволяет учитывать фактическое износ ОС и достовернее отражать их стоимость в бухгалтерском учете.

-

Отчетность об основных средствах. В отчетности предприятий будет отображаться информация о приобретенных, реализованных, перемещенных и списанных ОС. Такой подход обеспечивает прозрачность учета ОС и более детальную информацию для внутренних и внешних пользователей отчетности.

Кроме того, в новых правилах бухгалтерского учета предусмотрены дополнительные требования к документированию операций с ОС. Организации обязаны вести детальные записи о приобретении, использовании, перемещении и списании ОС. Это поможет облегчить аудит и обеспечить юридическую обоснованность операций с ОС.

Обновленные способы учета ОС представляют собой шаг к совершенствованию бухгалтерской отчетности и большей прозрачности в учете ОС. Их внедрение потребует от организаций пересмотра процедур учета ОС и обучение бухгалтерских сотрудников новым требованиям.

Классификатор основных средств по амортизационным группам

Классификация основных средств установлена в Постановлении Правительства № 1 от 01.01.2002. Она подразумевает распределение основных средств по СПИ. Каждый объект может быть включен в одну из 10 амортизационных групп: по первой минимальный срок использования начинается от одного года, по 10 – самый большой и начинается с 30 лет. Меньше года объект ОС эксплуатироваться не может – ведь иначе он будет отнесен к оборотным активам.

Исходя из отнесения к одной из групп определяется сумма амортизационных отчислений в месяц.

Классификатор основных средств по амортизационным группам выглядит следующим образом:

| Группа основных средств | Срок полезного использования, лет | Что входит |

|---|---|---|

| 1 амортизационная группа | 1-2 | Строительно-монтажный инструмент, машины бурильные, пневмодвигатели, пневмотурбины, оборудование для бурения нефтяных скважин, для лесного хозяйства, оборудование для медицинских учреждений |

| 2 амортизационная группа | 2-3 | Прессы, многолетние насаждения, краны подъемные |

| 3 амортизационная группа | 3-5 | Транспортные средства, оптические приборы, трубопроводы, переносные радиостанции, животные (в с/х производстве) |

| 4 амортизационная группа | 5-7 | Троллейбусы, подъемники, печи, горелки, точки доступа Wi-Fi, модемы, ягодные многолетние насаждения, лесовозы |

| 5 амортизационная группа | 7-10 | Пожарные машины, сборные строения, музыкальные инструменты, паровые котлы, резервуары |

| 6 амортизационная группа | 10-15 | Плавучие причалы, линии электросвязи, оборудование морских судов, контейнеры для хранения, снегозащитные заборы |

| 7 амортизационная группа | 15-20 | Здания из дерева и каркасные, пассажирские суда, печи для цементного производства, паровозы, мосты на опорах из дерева |

| 8 амортизационная группа | 20-25 | Каменные здания облегченной кладки, электрогенераторы, промышленные электровозы |

| 9 амортизационная группа | 25-30 | Овощехранилища, вагоны-цистерны, маневренные электровозы, системы канализации, причалы деревянные |

| 10 амортизационная группа | Свыше 30 | Здания и помещения, предназначенные для жилья, нежилые помещения, автодороги, эскалаторы, лесополосы, эскалаторы |

Полный список ОС по амортизационным группам, действующий на 2024 год (с последними изменениями), можно посмотреть здесь. В каждую группу объединены основные средства с учетом их кодов ОКОФ (Общероссийский классификатор основных фондов).

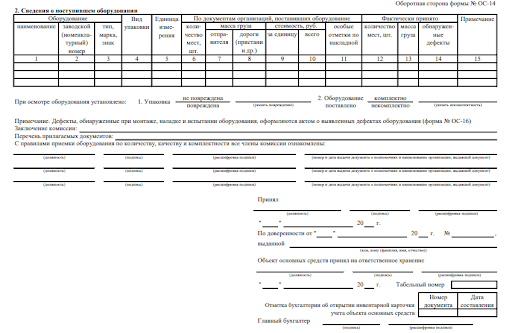

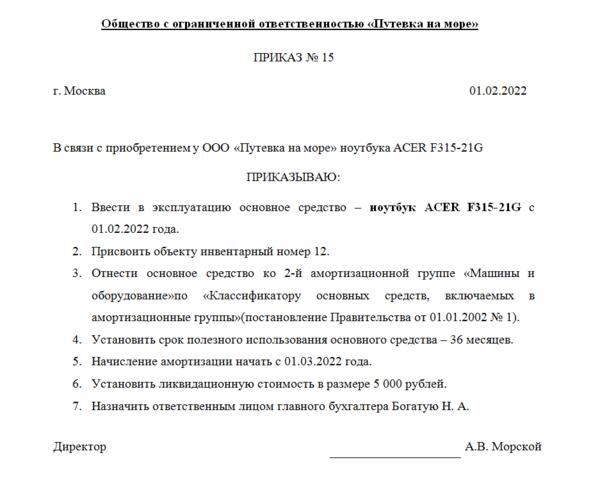

Поступление основных средств

Когда объект поступает на предприятие, его принимают к учёту по первоначальной стоимости. По действующим правилам, именно она определяет дальнейший порядок учёта ОС, которые приобретались по договору купли-продажи или поставки.

Первоначальную стоимость сопоставляют с лимитом:

- Когда стоимость превышает лимит, объект причисляют к основным средствам и заносят на счёт 01.

- Объекты, чья стоимость не доходит до лимита, считается малоценным имуществом. Затраты на его приобретение списывают в расходы.

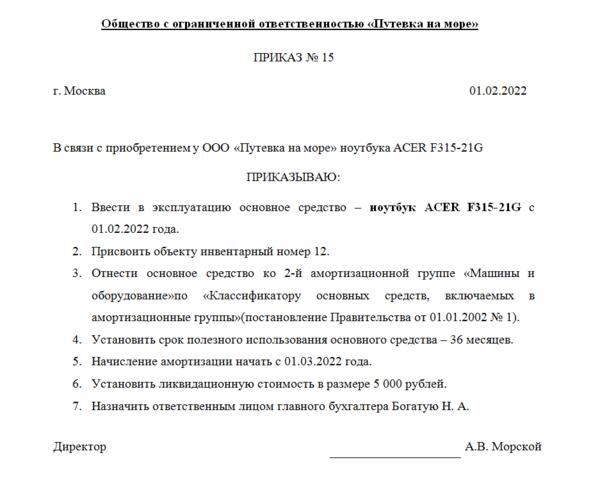

Процесс приобретения активов оформляется документально. Составляют:

- договор купли-продажи;

- акт приемки-передачи, если объект причислили к основным средствам;

- накладную ТОРГ-12, если имущество посчитали малоценным.

Специальных форм, установленных законом для таких случаев, нет. Можно взять на основу шаблоны Госкомстата или разработать собственные формы.

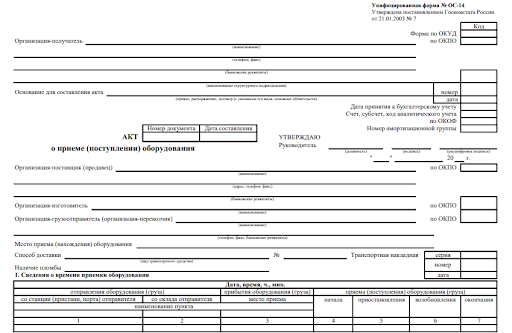

Унифицированная форма акта о поступлении ОС (1)

Унифицированная форма акта о поступлении ОС (1)

Унифицированная форма акта о поступлении ОС (2)

Унифицированная форма акта о поступлении ОС (2)

Затраты на приобретение проводят по одному из счетов бухучёта:

- 08 — вложения во внеоборотные активы;

- 07 — оборудование к установке.

Процесс оприходования объектов ОС оформляют бухгалтерскими проводками:

- приняли к учёту стоимость объекта, который бизнес собирается признать основным средством — Д/т 08 (07), К/т 60 (76);

- приняли к учёту затраты, которые бизнес понёс, чтобы приобрести актив и довести его до пригодного к эксплуатации состояния — Д/т 08 (07), К/т 23 (70, 76);

- выделен НДС: Д/т 19, К/т 60 (76);

- актив приняли к учёту и ввели в эксплуатацию: Д/т 01 (03); К/т 08 (07);

- начислена амортизация: Д/т 20 (23, 25, 44), К/т 02;

- переведены амортизационные начисления по имуществу, которое применялось в ремонте/доработке другого внеоборотного актива: Д/т 08, К/т 02;

- начислена амортизация по прочим объектам: Д/т 91-2; К/т 02.

Когда начинать начислять амортизацию по основному средству

Чтобы своевременно проинформировать пользователя бухотчетности о наличии амортизируемого актива, логично начинать начислять по нему амортизацию с того момента, как актив принят к учету. Если же, например, принять в конце года к учету объект производственного оборудования и «забыть» про начисление амортизации до следующего года, то пользователь, глядя в отчет за год, в котором принято к учету оборудование, сделает неправильные выводы. Например, решит, что объект относится к ОС, по которым не начисляется амортизация, а не к производственным ОС. Поэтому амортизировать ОС нужно начинать с той даты, с которой оно принято к бухгалтерскому учету (в налоговом учете правила отличаются).

До появления ФСБУ и сближения российских правил с международными действовал порядок, при котором начисление амортизации надо было начинать с первого числа месяца, следующего за месяцем признания ОС (принятия к учету). При разработке ФСБУ 6/2020 специалисты Минфина учли этот факт и, чтобы облегчить переход на новый ФСБУ по ОС, ввели в российский стандарт альтернативный порядок начала начисления амортизации.

И еще на одно важное отличие норм ФСБУ 6/2020 от «постсоветских» правил бухучета ОС — на признание ОС и на дату начала начисления амортизации не влияет оформление госрегистрации объекта ОС. Исключение — случаи, когда без такой регистрации невозможно начать использовать объект в деятельности

Например, чтобы выпустить автомобиль на линию (для участия в дорожном движении), на него должна быть оформлена госрегистрация. Однако для обращения за госрегистрацией установлен промежуток 10 дней с даты приобретения авто. При использовании его только на территории компании в этот период нарушения закона не будет. Когда признавать такой объект ОС и начинать начислять амортизацию?

В этом случае выбор остается за организацией, купившей транспортное средство, и зависит от конкретных решений руководства. Если руководитель распорядится для начала эксплуатации провести госрегистрацию авто – принимать транспортное средство к учету и начинать амортизировать нужно исходя из даты такой регистрации. Если будет решено каким-то образом использовать машину до оформления госрегистрации (например, на спецтехнике будут выполняться работы только на территории предприятия, без выезда на дороги общего пользования) , то для признания ОС и начала амортизации надо отталкиваться либо от момента приобретения авто, либо от момента, когда фактически начали его эксплуатировать.

Определение существенности информации

Отнесение информации к несущественной организация осуществляет самостоятельно, учитывая как величину, так и характер данной информации. Организация имеет право выбрать способ ведения бухгалтерского учета, руководствуясь требованием рациональности.

В данном случае, организация может установить существенность информации об основных средствах, сроком службы более 12 месяцев (но менее стоимостного лимита), включая изменения стоимостного лимита признания активов основными средствами в 2024 году.

Мы полагаем, что приемлемым способом учета большого количества однородных «малоценных» активов, сроком службы более 12 месяцев, может быть отнесение их в состав основных средств.

См. также

Амортизация основных средств

10.01.2024, 10:08 52Что такое амортизационные отчисления простыми словами?

Амортизация основных средств

20.01.2024, 20:55 23Что такое амортизация пример?

Амортизация основных средств

13.01.2024, 04:44 25Что такое амортизация для чайников?

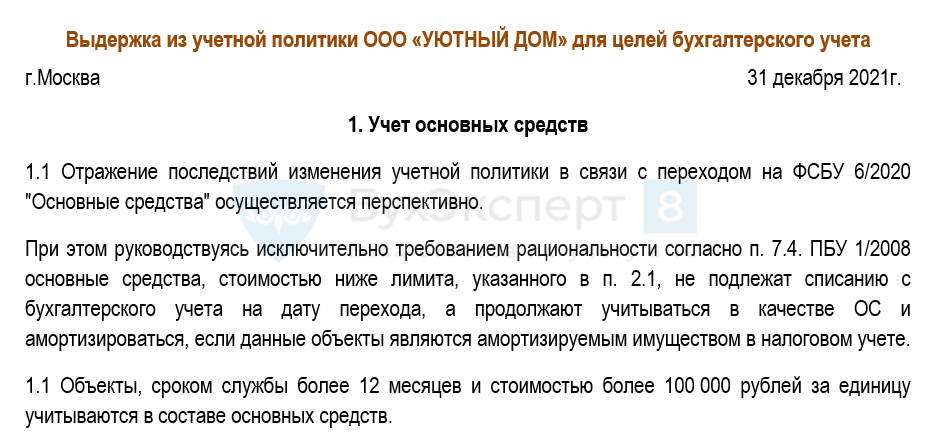

Изменение стоимостного лимита основных средств

В учетной политике по бухгалтерскому учету с 01.01.2022 года был установлен стоимостной лимит основных средств в размере 40 тыс. руб. Организация желает изменить данный лимит с 2024 года на 100 тыс. руб.

Согласно ФСБУ 6/2020, предельная величина стоимости основных средств не определена. Организация имеет право установить данный лимит самостоятельно. При этом объекты со сроком полезного использования более года, но стоимостью ниже лимита, могут быть списаны в расходы сразу.

Для правильного оформления данного изменения, необходимо внести соответствующее изменение в учетную политику организации с указанием нового стоимостного лимита основных средств на 2024 год.

Ведение учета основных средств

Важным аспектом при ведении учета основных средств является выбор способа начисления амортизации. Согласно ФСБУ 6/2020, организация может использовать следующие способы амортизации: линейный, способ уменьшаемого остатка и пропорционально количеству продукции.

Однако следует отметить, что в новом стандарте была убрана формула для способа уменьшаемого остатка, поэтому организация должна самостоятельно разработать эту формулу и прописать ее в учете.

Отметим также, что в налоговом учете сроки начисления и прекращения амортизации остались без изменений.

Переоценка основных средств

Согласно новому стандарту ФСБУ 6/2020, переоценка основных средств не является обязательной. Организация может проводить переоценку по своему усмотрению.

В связи с этим, рекомендуется решать вопрос о проведении переоценки основных средств на основе внутренних потребностей и целей организации.

См. также

Амортизация основных средств

13.01.2024, 04:44 25Что такое амортизация для чайников?

Амортизация основных средств

10.01.2024, 10:08 52Что такое амортизационные отчисления простыми словами?

Амортизация основных средств

20.01.2024, 20:55 23Что такое амортизация пример?

Заключение

В данной статье мы рассмотрели изменения, предполагаемые в учете основных средств на 2024 год в соответствии с ФСБУ 6/2020. Организация имеет право на внесение изменений в учетную политику, в том числе изменение стоимостного лимита основных средств. При этом организация самостоятельно определяет существенность информации об основных средствах и выбирает способы ведения бухгалтерского учета

Важно правильно оформить изменение стоимостного лимита в учетной политике и выбрать соответствующий способ амортизации. Переоценка основных средств является необязательной, и решение о ее проведении принимается на основе внутренних потребностей организации

Все указанные изменения в учете основных средств следует осуществлять в соответствии с требованиями ФСБУ 6/2020 и с соблюдением законодательства Российской Федерации.

Выпуск ОС собственных средств

В новых правилах бухгалтерского учета, которые вступят в силу с 1 января 2024 года, устанавливаются изменения в отношении выпуска основных средств (ОС) собственными средствами. Данная процедура может быть осуществлена организацией для улучшения своей производственной деятельности, расширения производственных мощностей или замены устаревшего оборудования.

Выпуск ОС собственными средствами предусматривает, что организация сама привлекает необходимые средства для приобретения и ввода в эксплуатацию основных средств. Этот процесс может быть осуществлен путем использования имеющихся средств на счетах организации, получения кредитов или ссуд от банков, а также за счет привлечения инвестиций от сторонних инвесторов.

Преимущества выпуска ОС собственными средствами:

- Независимость от внешних кредиторов. Организация не зависит от условий кредитования, процентных ставок и сроков погашения долгов перед банками или другими кредиторами. Она сама определяет сроки и условия погашения собственных средств, что обеспечивает большую гибкость в финансовом планировании.

- Сокращение процесса принятия решений. Организация может самостоятельно принимать решения о приобретении и вводе в эксплуатацию необходимых ОС, не тратя время на оформление кредитных документов и согласование условий с кредиторами.

- Снижение финансовых затрат. При выпуске ОС собственными средствами организация не платит проценты по кредиту, что позволяет существенно сократить финансовые затраты и улучшить финансовое состояние компании.

Процедура выпуска ОС собственными средствами:

- Оценка необходимости приобретения ОС. Организация анализирует свои производственные потребности и определяет необходимость приобретения новых ОС или замены устаревшего оборудования.

- Подготовка финансового плана. Организация разрабатывает финансовый план, в котором указывает источники собственных средств, расчетные сроки и структуру затрат на приобретение ОС.

- Привлечение собственных средств. Организация осуществляет привлечение необходимых средств путем использования имеющихся на счетах денежных средств, получения кредитов или ссуд от банков, а также за счет привлечения инвестиций.

- Приобретение и ввод ОС в эксплуатацию. Организация приобретает ОС у поставщиков или производит их самостоятельно, после чего осуществляет их ввод в эксплуатацию.

Выпуск ОС собственными средствами является эффективным способом для организаций укрепления своей финансовой позиции и достижения своих производственных целей. Она позволяет организации быть независимой от внешних кредиторов и сокращает финансовые затраты. Однако, перед принятием решения о выпуске ОС собственными средствами, необходимо провести тщательный анализ финансовой состоятельности и возможности организации для привлечения необходимых средств.

Основные средства в 2018 году — основные изменения

Ожидалось что с начала года в учете основных фондов произойдут существенные изменения. Но новые нормативные акты так и не были приняты. Поэтому в отношении существенного количества объектов ОС продолжают действовать старые правила.

Однако, есть и некоторые нововведения, какие, в большей части, затронули субъектов малого бизнеса, осуществляющих учет по упрощенной схеме.

Такие субъекты получили право создавать первоначальную стоимость ОС на основе сумм оплаты поставщикам и подрядных организаций, осуществляющих монтаж этого объекта. Если ОС было создано в самой организации, то его цена формируется из сумм оплаты подрядчикам и иным организациям. Все прочие затраченные суммы можно перенести в состав текущих расходов.

Важно! Амортизировать объекты ОС организация на упрощенном режиме имеет право единоразово в год последним числом года.

Также субъекты бизнеса с упрощенными схемами учета получили право сразу же амортизировать по полной цене объекты ОС, относящиеся к инвентарю (у них небольшая цена и маленький срок эксплуатации). Такие меры позволяют таким субъектам снизить нагрузку при расчете налога на имущество.

В текущий период времени принят к использованию новый классификатор ОС по группам для налогового учета, применяемым для разграничения объектов по группам амортизации. Отдельные объекты были переведены из одной группы в другую, в связи с этим поменяются их нормы амортизации.

Программа курса

- Признание в учёте капитальных вложений и основных средств. Различие состава основных средств в бухгалтерском и налоговом учёте. Квалификация основных средств (в т.ч. проблема эксплуатации незавершённых объектов, поэтапный ввод недвижимости). Различие бухгалтерского и налогового подхода к выделению инвентарных объектов

- Малоценные объекты: учёт сегодня, перспективы на будущее, налоговые риски. Затраты на их ремонт и модернизацию

- Новые виды активов: инвестиционная недвижимость, долгосрочные активы, предназначенные для продажи – порядок бухгалтерского учёта, как эти объекты учитываются в налоговом учёте

- Порядок учёта приобретения, создания, сооружения основных средств:

- – оценка основных средств при принятии к учёту (формирование первоначальной стоимости): что можно и что нельзя включать в состав капитальных вложений?

- – осуществление капитальных вложений за счёт заемных средств

- – оценка капитальных вложений, оплаченных неденежными средствами (по договорам мены)

- – оформление изменения первоначальной стоимости объектов основных средств, если документы по операциям, связанным с их приобретением, поступили значительно позже начала эксплуатации

- Включение в стоимость основных средств резерва на их утилизацию и ликвидацию. В каких случаях создаётся резерв? Формирование разниц по налогу на прибыль

- Осуществление капитальных вложений на условиях отсрочки (рассрочки) их оплаты. Когда можно «отключить» данный механизм? Как такой порядок учёта влияет на налог на прибыль и «входной» НДС?

- Затраты на монтаж, демонтаж и перемещение основных средств: при формировании первоначальной стоимости, при последующих перемещениях, при выбытии

- Элементы амортизации основных средств: ликвидационная стоимость, срок полезного использования – их первоначальная оценка и последующий пересмотр. Амортизация основных средств для целей бухгалтерского и налогового учёта: различия, сложные ситуации и ошибки

- Ремонт и модернизация (реконструкция) основных средств: разграничение, документальное оформление, налоговые риски. Капитализация затрат на ремонт, техосмотр и техобслуживание: когда она необходима, какие первичные документы следует оформить, минимизация различий в бухгалтерском и налоговом учёте

- Обесценение капитальных вложений и основных средств: в каких случаях оно необходимо, как рассчитать его величину, как отразить в бухгалтерском учёте и отчётности? Формирование временных разниц по налогу на прибыль

- Учёт доходов и расходов от выбытия незавершённых капитальных вложений и основных средств: продажа, внесение в уставный капитал, обмен, безвозмездная передача и др. Риски по НДС при списании основных средств до завершения срока их полезного использования

- Запасы, остающиеся в процессе ремонта, реконструкции/модернизации и демонтажа (ликвидации) внеоборотных активов. Различие правил бухгалтерского и налогового учёта, возможности по их сближению. Долгосрочные активы, предназначенные для продажи: что это такое, взаимосвязь с незавершёнными капитальными вложениями, основными средствами и запасами

- Формирование учётной политики организации по операциям с основными средствами

- Инвентаризация основных средств и незавершённых капитальных вложений, отражение её итогов. Взыскание ущерба с виновных лиц. Последствия для целей налога на прибыль, НДС и НДФЛ

- Отражение операций с основными средствами в бухгалтерской отчётности: бухгалтерском балансе, отчёте о финансовых результатах, отчёте о движении денежных средств. Что должно быть раскрыто в пояснениях к отчётности?

- Ответы на вопросы, практические рекомендации

От Какой Суммы Считается Особо Ценное Имущество В 2024 Году

Особо ценное имущество этих организаций определяется по несколько иным критериям. Стоимость для них определяется в зависимости от его уровня. Так, сумма особо ценного имущества автономных организаций, созданных на базе объектов, являющихся региональной собственностью, а также бюджетных учреждений, подведомственных субъекту РФ, составляет 50-500 тыс. руб. Она утверждается высшим исполнительным органом субъекта.

- Если для федеральных организаций балансовая цена собственности превышает установленный предел федеральными органами государства, которые имеют полномочия учредителя, выполняют соответствующие функции. Ценовой интервал относительно федеральных учреждений составляет – 200 т. р. – 500 т. р.

- Прочее имущество, которое значительно облегчает осуществление различных видов деятельности, определенных уставом предприятий, также которое соответствует определенной категории ценной собственности.

- Отчужденная имущественная собственность согласно законодательным актам России, также предметы, коллекции музеев, которые являются федеральной собственностью и входят в учет Российского Музейного фонда, документация Российского Архивного фонда, бумаги российского Библиотечного фонда.

Чтобы списать ОС, учреждение должно организовать специальную комиссию, действующую постоянно для принятия решений по таким вопросам (п. 34 Единого плана счетов, утвержденного приказом Минфина РФ от 01.12.2022 № 157н). Комиссия должна оформить и утвердить акт о списании:

Определение для конкретного учреждения, группы учреждений сверх общего перечня видов особо ценного движимого имущества отдельных видов или даже отдельных объектов, которые могут быть определены как особо ценные, без которых исполнение учреждением своих уставных функций будет невозможно или затруднено.

С учетом обеспечения требований охраны труда в части соблюдения норм использования наглядных пособий и тренажеров для учебных целей указанное в письме имущество подлежит отражению в бухгалтерском учете автономного учреждения в составе активов с учетом изменения его функционального назначения.

Относиться же к данной категории особо ценного имущества на предприятии не может та собственность, которая для осуществления основных видов деятельности не предназначена. Кроме этого, и те имущественные ценности, которые были приобретены за те доходы бюджетного предприятия, которые оно получило в результате своей деятельности.

В соответствии с пунктом 238 Инструкции 157н счет 021006000 «Расчеты с учредителем» предназначен для учета расчетов с органом власти, выполняющим функции и полномочия учредителя в отношении государственного (муниципального) бюджетного учреждения, автономного учреждения.

Новшества в аналитическом учете коснулись балансовых счетов 107.00, 108.00, 210.05, 502.00. Так, на счете 502.01 учет ведите в разрезе учетных номеров бюджетных обязательств, на счете 502.02 — в разрезе учетных номеров денежных обязательств (при их наличии). По счету 502.07 в регистрах аналитического учета отражайте идентификационный номер закупки.

5. Принятие к учету суммы произведенных вложений, сформированных при осуществлении научно-исследовательских, опытно- конструкторских, технологических работ, результаты которых подлежат применению в деятельности учреждения (по которым получены положительные результаты)

6. Передача объектов основных средств по факту их реализации (продажи) на основании решения постоянно действующей комиссии по поступлению и выбытию активов, по безвозмездной передаче объектов основных средств, нематериальных активов, принятого в соответствии с законодательством РФ (в отношении организаций, за исключением государственных и муниципальных организаций, физических лиц, наднациональных организаций и правительств иностранных государств, международных финансовых организаций), в том числе при создании бюджетным учреждением иных организаций, а также выбытие объектов основных средств, нематериальных активов согласно принятому решению об их списании

19 мая 159

На какие основные средства начисляется амортизация по ФСБУ 6/2020

ФСБУ 6 определяет, что амортизировать нужно все объекты ОС, кроме нескольких исключений:

По ОС, не попавшим в список, амортизация согласно ФСБУ 6/2020 должна начисляться, вне зависимости от того, используется этот объект или нет.

Инвестиционная недвижимость

Это активы (объекты) с очень долгим периодом использования и приносящие так называемый «пассивный доход». Примеры:

- здание, которое не используют в основной деятельности, сдают в нем площади в аренду;

- здание, которое со временем только растет в цене, и его можно продать дороже, чем приобретали.

Такие объекты в стандарте обособляются в отдельную группу — «инвестиционная недвижимость» и учитываются по переоцененной стоимости. Такой учет предполагает, что на каждую дату, на которую составляется отчетность, текущая балансовая стоимость объекта ОС сравнивается с его справедливой стоимостью на эту дату. Если имеются отклонения в большую или меньшую сторону, они отражаются в бухучете и отчетности с доведением стоимости объекта, по которой он учитывается на балансе, до справедливой и отнесением разницы на финрезультаты. Такие операции, отраженные в отчетности, как раз и показывают пользователю эффект (результат) от владения объектом.

При учете по переоцененной стоимости нет смысла в дополнительных расчетах амортизации по объекту. Ведь результат от владения на каждую отчетную дату определяется и попадает в отчетность после переоценки. Поэтому ФСБУ 6/2020 и говорит, что амортизировать такие объекты как «обычные» основные средства не надо.

Объекты с неизменными потребительскими свойствами

Другая группа активов, по которым не требуется амортизация, — объекты, обладающие условно неизменными потребительскими свойствами. Примеры — земля, объекты природопользования.

По ним тоже нужно сверять первоначальную стоимость со справедливой и приводить в учете к последней. Но в отличие от активов, учитываемых по переоцененной стоимости, это не всегда делается на каждую отчетную дату.

Предпосылками для проведения сравнения стоимости, например, участка недр, будут признаки того, что его рыночная цена изменилась. Например, если устойчиво изменилась цена на добываемые на нем полезные ископаемые или устарели и стали более медленными и затратными применяемые на этом участке технологии разработки. Такое может произойти необязательно в отчетную дату. Для выполнения оценки и переоценки (при необходимости) таких объектов достаточно наличия объективных фактов, на которые нужно отреагировать, и проверить потенциальное изменение справедливой стоимости.

При этом также нет причин, чтобы дополнительно к перечисленным действиям начислять на объекты с неизменными потребительскими свойствами амортизацию. Об эффекте от владения ими пользователь узнает из отчетности, в которой отражены результаты проведенной переоценки.

«Мобилизационные» объекты

Это спецобъекты, предназначенные для реализации законодательства РФ о мобилизации и мобилизационной подготовке. Операции с ними отдельно регулируются «Положением о порядке экономического стимулирования мобилизационной подготовки экономики», утв. 02.12.2002 Минфином, Минэкономразвития и, тогда еще, Министерством по налогам и сборам.

В рамках статьи мы не будем углубляться во все частности Положения. Отметим только, что «мобилизационные» объекты, которые могут быть у организации, должны использоваться только в целях, установленных Положением. Если объект используется, его первоначальная стоимость должна погашаться через амортизацию у компании-владельца (это нужно показывать пользователям бухотчетности — объект эксплуатируется).

Если же «мобилизационный» объект не используется по назначению, а использовать не по назначению его нельзя, то, чтобы показать пользователям отчетности эту ситуацию, в этот период не начисляют амортизацию по объекту.

Начисление амортизации

Амортизация начисляется бухгалтерией с первого месяца после сдачи в использование объекта основного средства. Если объект передается во временное безвозмездное использование, то амортизацию приостанавливают. Сроки временного использования составляют больше трех месяцев. Другое условие — реконструкция в течение 12-ти месяцев, двух, трех лет и т.д.

Способы начисления амортизации:

- Линейный.

- Нелинейный.

Если основное средство принадлежит к 1-7 амортизационной категории, к ним применимы оба способа, без ограничений, в независимости от даты покупки и начала использования. Когда объект принадлежит к 8-10 группам, амортизация начисляется по линейному методу. Переключение с одного способа на другой разрешается в начале нового календарного года, один раз в пять лет. Линейный метод используют для объектов пот отдельности. Нелинейный метод используют по отношению ко всей амортизационной категории.

Особенности линейного метода в налоговом учете основных средств

Чтобы использовать для работы с предметом линейный метод, в первую очередь рассчитывают нормы амортизации. Подсчитывается показатель следующим образом: единицу делят на заранее определенный срок полезного использования, выраженного в месяцах. После полученный результат умножают на сто процентов. Ежемесячная сумма будет равна произведению первоначальной стоимости и нормы амортизации.

Пример линейного метода

Срок полезного использования объекта предполагает 3 года, то есть 36 месяцев. Начальная стоимость предмета — 350.000 ₽. Высчитываем норму амортизации: 1 делят на 36 и умножают на x100% = 2.77%. Ежемесячная сумма амортизации составляет 9.695 рублей (350.000 рублей х 2,77%).

Прекращение амортизации предусмотрено с начала последующего за полным списанием стоимости основного средства, месяца. Второй случай — объект больше не закреплен за фирмой.

Особенности нелинейного метода в налоговом учете основных средств

Для использования способа рассчитывают общий суммарный баланс для всех амортизационных групп. Рассчитывается исходя из суммы остаточной стоимости объектов амортизационной категории. Вычисляется на первое число месяца начисления амортизации. При введении предприятием на учет нового объекта, стоимость также включается в суммарный баланс амортизационной группы. В случае снятия объекта с учета — остаточную стоимость вычитают из суммарного баланса.

Ежемесячная амортизация для амортизационной группы высчитывается по следующему принципу:

Суммарный баланс умножают на амортизационную норму для категории, после чего делят результат на 100. Для каждой группы Налоговый Кодекс предусматривает соответствующие нормы.

Когда и как применяются коэффициенты к норме амортизации

В определенных ситуациях владелец, эксплуатирующий ОС, может повысить или понизить применяемую норму амортизации для НУ. Выполняются такие действия с помощью специальных коэффициентов.

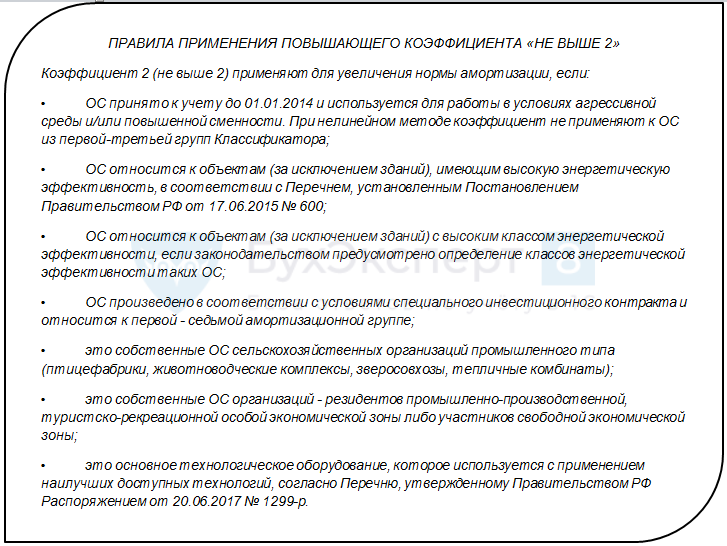

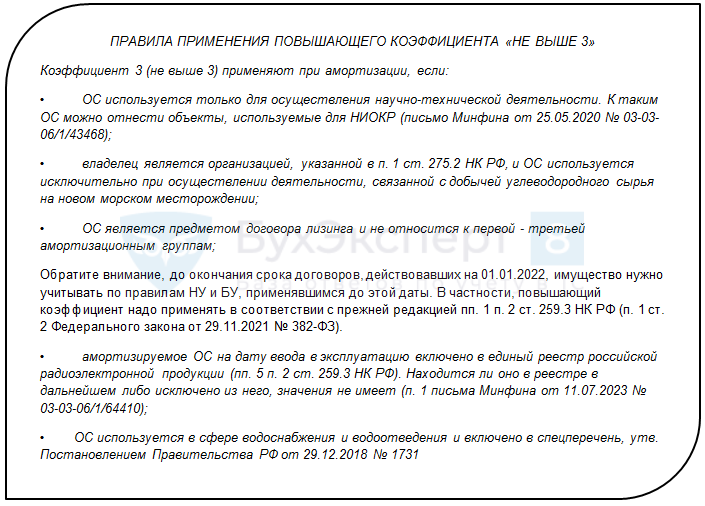

Повышающие коэффициенты амортизации в налоговом учете

Повышающие коэффициенты могут применяться в налоговой амортизации ОС только в порядке и при соблюдении условий, установленных в ст. 259.3 НК РФ. К разным видам (группам) ОС допускается применять разные повышающие коэффициенты, при этом применять к одной основной норме амортизации больше, чем один повышающий коэффициент нельзя (п. 5 ст. 259.3 НК РФ).

Применение коэффициентов не является обязанностью. Владелец ОС вправе сам решить, воспользоваться правом на применение коэффициента или нет.

Если решено применять коэффициент, это следует зафиксировать в учетной политике для целей НУ и там же установить, какой именно коэффициент к каким видам ОС применяется (Письмо Минфина от 08.11.2022 N 03-03-06/1/108245).

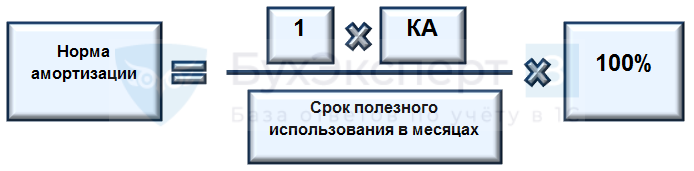

Если коэффициент применяется при линейном методе, формула нормы амортизации принимает вид:

Где:

КА — коэффициент амортизации.

Если же применяется нелинейный метод, то приведенную в НК РФ заданную норму амортизации для группы (подгруппы) ОС просто умножают на коэффициент.

Понижающие коэффициенты амортизации в налоговом учете

Иногда амортизацию удобнее понизить. Уменьшать норму можно в отношении любых OC, при этом дата их ввода в эксплуатацию значения не имеет. В случае применения пониженного коэффициента амортизироваться OC будет дольше, а сумма амортизации, включаемая в расходы за месяц, будет ниже.

Размеры коэффициентов и перечень ОС, в отношении которых будет применяться понижение, компания определяет на свое усмотрение. Такое решение и размеры коэффициентов должны быть зафиксированы в учетной политике для НУ (п. 4 ст. 259.3 НК РФ).

При этом следует иметь в виду, что устанавливать нормы амортизации ниже предусмотренных НК РФ следует в том же порядке, какой применяется для выбора метода начисления амортизации (п. 4 ст. 259.3 НК РФ). Этот порядок прописан в п. 1 ст. 259 НК РФ и в нем установлено ограничение на смену метода начисления амортизации — раз в 5 лет. Таким образом, переход на пониженные нормы амортизации и обратно по решению налогоплательщика допускается не чаще, чем 1 раз в 5 лет.

Бухгалтерский и налоговый учет основных средств в 2024 году

Одним из важных показателей учета объекта как ОС является его изначальная стоимость. Для бухучета она определена как 40000 рублей, для налогового — 100000 рублей.

На основании этих отличий существуют некоторые особенности учета объектов ОС.

ОС стоимостью до 40 тыс. рублей

Такого рода ОС обычно называют малоценкой, так как они имеют небольшую стоимость, но применяются в деятельности довольно длительное время.

Данные ОС компания имеет возможность либо сразу списать как МПЗ или поставить на учет в виде ОС и амортизировать. Это правило распространяется как на бухучет, так и на налоговый учет. Однако компания должна закрепить применяемый способ в своей учетной политике.

ОС стоимостью от 40 до 100 тыс. рублей

Объекты ОС с ценой в промежутке от 40000 рублей и до 100000 рублей входят в промежуточную группу.

В бухучете они определяются как ОС, а в налоговом учете как малоценка.

Поэтому компании необходимо в первой ситуации поставить объект на учет (принять к эксплуатации) и амортизировать его цену по существующей методике.

В налоговом учете фирма имеет возможность перенести издержки на его покупку (изготовление) моментально или же принять к учету и амортизировать. Для целей налогового учета фирме принятый способ нужно также зафиксировать в учетной политике.

Стоимость ОС более 100 тыс рублей

Предел в 100 тыс. рублей в бухучете не используется. Там объектом ОС будет признано любое имущество с ценой свыше 40 тысяч рублей. Однако это имеет большое значение для налогового учета.

Для целей этого учета ОС, которое было поставлено на учет позднее 31 декабря 2015 года, и меньше этого предела, допустимо сразу перенести на расходы. Если же его цена больше 100 тысяч рублей, то объект придется амортизировать, использовав один из двух предлагаемых методов.