Разницы между бухгалтерским и налоговым учетом: отражение в учете

ПБУ 18/02 предусматривает два вида разниц:

- постоянные — с признанием постоянного налогового расхода или постоянного налогового дохода;

- временные — при их образовании признаются отложенные налоговые активы (ОНА) или отложенные налоговые обязательства (ОНО).

Так, например, постоянные разницы возникают, если какие-то затраты формируют стоимость капвложений в бухгалтерском учете, но не признаются в целях налогообложения прибыли. Такие ситуации достаточно редки.

Наиболее частая ситуация — это возникновение временных разниц. Например, если в стоимость ОС в бухучете включаются проценты, которые относятся на внереализационные расходы в налоговом учете, это приводит к возникновению налогооблагаемой временной разницы и соответствующего ей ОНО. Также ОНО возникает при применении амортизационной премии. При дооценке ОС также признается и в дальнейшем погашается ОНО.

Временные разницы возникают и в случае, когда используется различный порядок начисления амортизации, т. е. фактически когда в бухгалтерском и налоговом учете отличается хотя бы один элемент амортизации. Так, если в бухучете используется способ уменьшаемого остатка, а в налоговом учете — линейный метод начисления амортизации, то организация сначала признает и увеличивает, а затем погашает ОНА.

От Какой Суммы Считается Особо Ценное Имущество В 2024 Году

Особо ценное имущество этих организаций определяется по несколько иным критериям. Стоимость для них определяется в зависимости от его уровня. Так, сумма особо ценного имущества автономных организаций, созданных на базе объектов, являющихся региональной собственностью, а также бюджетных учреждений, подведомственных субъекту РФ, составляет 50-500 тыс. руб. Она утверждается высшим исполнительным органом субъекта.

- Если для федеральных организаций балансовая цена собственности превышает установленный предел федеральными органами государства, которые имеют полномочия учредителя, выполняют соответствующие функции. Ценовой интервал относительно федеральных учреждений составляет – 200 т. р. – 500 т. р.

- Прочее имущество, которое значительно облегчает осуществление различных видов деятельности, определенных уставом предприятий, также которое соответствует определенной категории ценной собственности.

- Отчужденная имущественная собственность согласно законодательным актам России, также предметы, коллекции музеев, которые являются федеральной собственностью и входят в учет Российского Музейного фонда, документация Российского Архивного фонда, бумаги российского Библиотечного фонда.

Чтобы списать ОС, учреждение должно организовать специальную комиссию, действующую постоянно для принятия решений по таким вопросам (п. 34 Единого плана счетов, утвержденного приказом Минфина РФ от 01.12.2022 № 157н). Комиссия должна оформить и утвердить акт о списании:

Определение для конкретного учреждения, группы учреждений сверх общего перечня видов особо ценного движимого имущества отдельных видов или даже отдельных объектов, которые могут быть определены как особо ценные, без которых исполнение учреждением своих уставных функций будет невозможно или затруднено.

С учетом обеспечения требований охраны труда в части соблюдения норм использования наглядных пособий и тренажеров для учебных целей указанное в письме имущество подлежит отражению в бухгалтерском учете автономного учреждения в составе активов с учетом изменения его функционального назначения.

Относиться же к данной категории особо ценного имущества на предприятии не может та собственность, которая для осуществления основных видов деятельности не предназначена. Кроме этого, и те имущественные ценности, которые были приобретены за те доходы бюджетного предприятия, которые оно получило в результате своей деятельности.

В соответствии с пунктом 238 Инструкции 157н счет 021006000 «Расчеты с учредителем» предназначен для учета расчетов с органом власти, выполняющим функции и полномочия учредителя в отношении государственного (муниципального) бюджетного учреждения, автономного учреждения.

Новшества в аналитическом учете коснулись балансовых счетов 107.00, 108.00, 210.05, 502.00. Так, на счете 502.01 учет ведите в разрезе учетных номеров бюджетных обязательств, на счете 502.02 — в разрезе учетных номеров денежных обязательств (при их наличии). По счету 502.07 в регистрах аналитического учета отражайте идентификационный номер закупки.

5. Принятие к учету суммы произведенных вложений, сформированных при осуществлении научно-исследовательских, опытно- конструкторских, технологических работ, результаты которых подлежат применению в деятельности учреждения (по которым получены положительные результаты)

6. Передача объектов основных средств по факту их реализации (продажи) на основании решения постоянно действующей комиссии по поступлению и выбытию активов, по безвозмездной передаче объектов основных средств, нематериальных активов, принятого в соответствии с законодательством РФ (в отношении организаций, за исключением государственных и муниципальных организаций, физических лиц, наднациональных организаций и правительств иностранных государств, международных финансовых организаций), в том числе при создании бюджетным учреждением иных организаций, а также выбытие объектов основных средств, нематериальных активов согласно принятому решению об их списании

19 мая 159

Что нового в порядке определения срока полезного использования объекта ОС

В Стандарте более обстоятельно, по-новому изложен порядок определения срока использования объекта ОС, который предусматривает учет четырех основных моментов:

необходимо определить ожидаемый период эксплуатации с учетом производительности или мощности, нормативных, договорных и других ограничений эксплуатации, намерений руководства организации в отношении использования объекта;

важно спрогнозировать ожидаемый физический износ с учетом режима эксплуатации (количества смен), системы проведения ремонтов, естественных условий, влияния агрессивной среды и иных аналогичных факторов;

необходимо учитывать моральное устаревание в результате изменения или усовершенствования производственного процесса или в результате изменения рыночного спроса на продукцию или услуги, производимые при помощи ОС;

следует учитывать планы по замене ОС, модернизации, реконструкции, технического перевооружения.

Такие требования к порядку определения срока использования объектов ОС предполагают наличие в организации документов, планов, определяющих режим эксплуатации ОС, прогноз физического и морального износа, сроков проведения модернизации и реконструкции и др.

Единицей учета ОС является инвентарный объект, его основные признаки такие же, как в ПБУ 6/01, но новым в п. 10 является указание, что «самостоятельными инвентарными объектами признаются также существенные по величине затраты организации на проведение ремонта, технического осмотра, технического обслуживания объектов ОС с частотой более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев».

По моему мнению, затраты по ремонту, техническому обслуживанию конкретных объектов ОС не образуют новые объекты ОС, названные затраты не обладают самостоятельным материально-вещественным признаком. Кроме того, не определено понятие существенности затрат. Вероятно, этот критерий будет устанавливаться организациями произвольно, что приведет к его несопоставимости в разных организациях.

Одновременно возникает ряд вопросов по бухгалтерскому учету такого актива: определение срока использования, применение методов оценки и начисления амортизации и др. Тем не менее Минфин РФ и разработчики Стандарта не усматривают некорректности в формулировке нового признака инвентарного номера.

Вместо перечисления видов ОС в п. 11 Стандарта указано, что для целей бухгалтерского учета ОС подлежат классификации по видам и группам. Отдельную группу ОС представляет инвестиционная недвижимость, предназначенная для предоставления во временное пользование за определенную плату с целью получения дохода от прироста стоимости. Сейчас такие объекты учитываются на балансовом счете 03 «Доходные вложения».

Упрощенные способы бухучета ОС

Согласно п. 3, п. 51 ФСБУ 6/2020 организации, которые вправе применять упрощенные способы ведения бухгалтерского учета (п. 4 ст. 6 Закона N 402-ФЗ) могут:

- применять ФСБУ 6/2020 перспективно (только в отношении фактов хозяйственной жизни, имевших место после начала применения ФСБУ 6/2020, без изменения сформированных ранее данных бухгалтерского учета);

- не применять порядок корректировки первоначальной стоимости основного средства в связи с изменением величины оценочного обязательства по будущему демонтажу, утилизации объекта основных средств и восстановлению окружающей среды, предусмотренный Стандартом;

- отказаться от проверки основных средств на обесценение и не учитывать изменение их балансовой стоимости вследствие обесценения;

- раскрывать в бухгалтерской отчетности информацию об основных средствах в ограниченном объеме.

В следующей статье мы расскажем о главных положениях ФСБУ 26/2020 «Капитальные вложения».

Не забывайте актуализировать учетную политику каждый год с учетом новых ФСБУ и изменений в НК РФ. Эксперты и аудиторы «Правовест Аудит» проведут аудит учетной политики, дадут рекомендации по ее актуализации и составят необходимые дополнения.

Амортизация

В бухгалтерском учете положено отражать износ принятых к учету основных средств в денежном выражении. Эта операция называется амортизацией. Ее способы отличаются для бухгалтерского и налогового учета из-за разницы в формировании первоначальной стоимости принятого объекта основных средств. Существует несколько методов амортизации. Каждая организация обязана закрепить в своей учетной политике выбранный способ.

Основные способы амортизации, принятые в бухгалтерском учете для имущества дороже 40 000 рублей:

- линейный;

- списание стоимости по количеству лет полезного использования объекта;

- уменьшение остатка;

- списание стоимости пропорционально объему выпускаемой продукции или выполненных работ.

В налоговом учете предусмотрено два способа списания амортизации:

- линейный;

- нелинейный.

Амортизация в налоговом учете начисляется на объекты, стоимость которых выше 100 000 рублей и на учет они были приняты после 31.12.2015 года. Согласно ст.256 НК РФ все ОС дешевле 100 000 рублей, которые были на балансе до этого срока, списываются сразу.

Принцип действия амортизации заключается в том, что стоимость основных средств постепенно переносится на готовую продукцию, услугу или товар. Но согласно п.17 ПБУ 16/1 не все ОС подлежат начислению амортизации. Исключением являются объекты, не подлежащие износу, вот их краткий перечень:

- земельные угодья;

- природные ресурсы;

- музейные коллекции и предметы.

Кроме этого амортизация не начисляется на ОС, полученные безвозмездно, по договору дарения, на скот и многолетние насаждения, печатные издания.

В случае, когда руководством предприятия будет приниматься решение о переводе ОС на реконструкцию, модернизацию или капитальный ремонт, начисление амортизации прекращается.

Обратите внимание! Метод амортизации устанавливается на весь срок использования ОС. Изменить его в процессе эксплуатации нельзя

Расчет амортизации ОС в бухгалтерском учете и налоговом учете различается. В бухучете выбирают способ не на каждый отдельный предмет, а на всю группу основных средств. Совсем другие правила действуют для налогового учета. В нем способ амортизации выбирается для каждого предмета ОС и его можно изменять на протяжении его использования.

Чтобы не вызвать путаницу в учете, многие организации выбирают одинаковые методы для начисления амортизации и в бухгалтерском и в налоговом учете. Чаще всего используется линейный способ. Для его расчета нужно определить годовую норму амортизации. Для этого 100% первоначальной стоимости делят на количество предполагаемых лет полезного использования объекта. Например, срок эксплуатации ОС равен четырем годам. В этом случае норма будет составлять 25%. Чтобы рассчитать общую сумму амортизации, полученную цифру нужно умножить на первоначальную стоимость ОС. Полученная цифра будет подлежать списанию, ее необходимо распределить на готовую продукцию, товары или услуги.

Ежемесячно бухгалтер фирмы должен сделать проводку, показывающую сумму годовых амортизационных отчислений, поделенную на 12 месяцев. Дебет проводки будет содержать затратный счет, кредит счет 02 «Амортизация основных средств».

Отражение ОС происходит на счете 01 «Основные средства». Амортизацию начинают списывать со следующего месяца, идущего за принятием имущества на баланс фирмы и не прекращают до полного погашения стоимости или выбытия ОС. Исключения могут быть, если произведена консервация или ремонт продолжительностью свыше трех месяцев или объект передан на реконструкцию или модернизацию, которая составить более одного года.

В бухгалтерском учете отражают остаточную стоимость ОС. Она составляет разницу между его первоначальной ценой и суммой начисленной амортизации. Эти данные указываются в пояснениях.

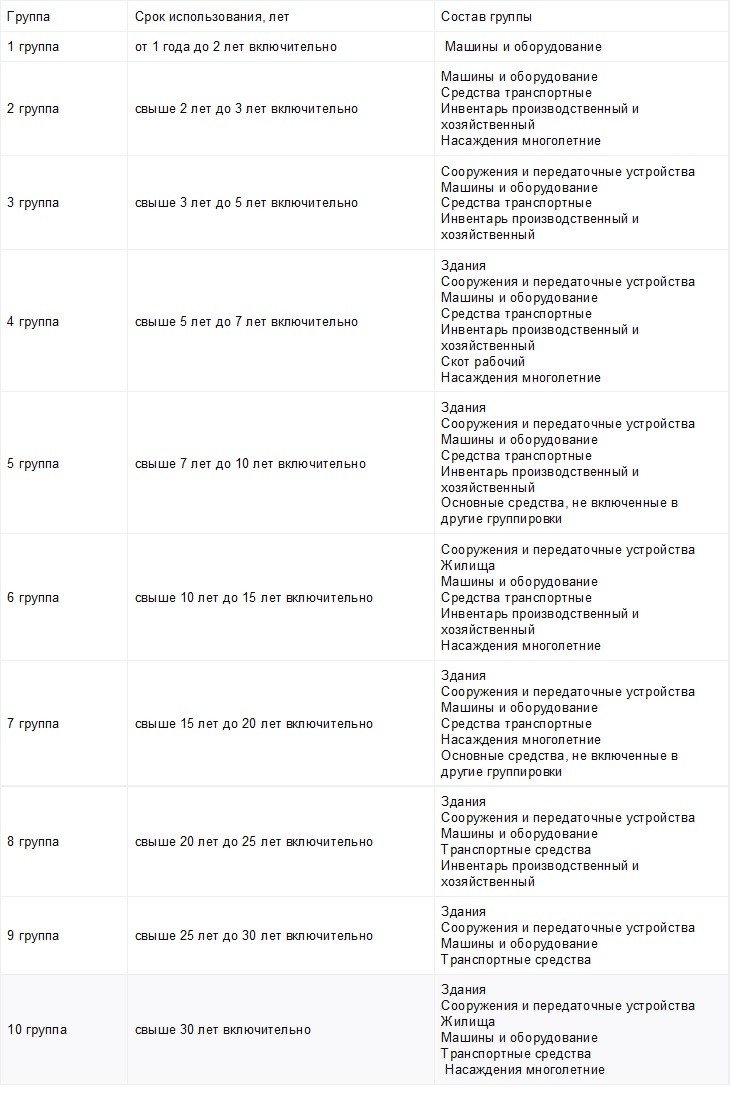

Для каждой группы ОС устанавливается норма полезного использования, которая применяется в налоговом учете. Она утверждена Постановлением Правительства № 1 от 01 января 2002 года и может использоваться бухгалтерами в работе. Классификация содержит 10 групп, они представлены в таблице:

Таблица

Таблица

Что входит в ОСП

Есть основной критерий, которому должна соответствовать материальная ценность, чтобы ее можно было включить в число основных средств

Важно, чтобы ценность использовалась в работе компании более 12 месяцев. . Второй критерий заключается в характере использования

Компания не должна перепродавать актив или другим способом избавляться от него. Он должен быть использован только для получения дохода с продаж своей продукции

Второй критерий заключается в характере использования. Компания не должна перепродавать актив или другим способом избавляться от него. Он должен быть использован только для получения дохода с продаж своей продукции.

Также в число основных средств входят активы, чья стоимость составляет более 40 тысяч рублей. Эта планка является стандартной и рекомендуемой, однако в зависимости от отрасли может понижаться или повышаться. Компания может сама задать нижний лимит по стоимости. Тогда все имущество, которое дороже, можно будет причислить к ОСП при условии соответствия остальным критериям.

Последний критерий заключается в возможности износа актива. Например, оборудование или инвентарь изнашивается со временем. Из-за амортизации его стоимость постепенно снижается. Как только он станет дешевле заданной планки, придется либо выводить его из числа ОСП, либо списывать.

Минфин предлагает включать в список ОСП, прежде всего, оборудование. Но компании в соответствии с критериями в состав основных средств часто включают еще такие активы:

- здания и сооружения, которые принадлежат компании, а не арендуются;

- рабочие машины;

- приборы и устройства, которые нужны для регулировки чего-либо в процессе производства. Например, термометры, пирометры для измерения температуры в помещении или температуры сырья;

- вычислительная техника;

- транспортные средства, также находящиеся в собственности предприятия;

- хозяйственный инвентарь;

- земельные участки и объекты природопользования;

- вложения в земельные участки. Например, облагораживание территории, посадка растений, уход за ними.

Важно помнить, что некоторые виды ОСП являются таковыми, несмотря на то, что они не соответствуют некоторым критериям. Например, земельные участки и объекты природопользования, оружие, сельскохозяйственный инвентарь, строительная техника могут стоить даже меньше заданной планки

Также скот, многолетние растения и земельные участки не подвержены амортизации, и их стоимость всегда остается такой же, какой была в момент приобретения.

Откуда берутся основные средства

Есть несколько источников, откуда могут взяться в компании материальные ценности:

предприятие приобрело их у поставщиков. Первоначальная стоимость должна составлять не менее 40 тысяч рублей или той суммы, которая определена предприятием;

учредители добровольно внесли ценность в уставной капитал. В этом случае учредитель сам проводит денежную оценку;

компания создала их сама, например, они построены или посажены

В данном случае уже не важно, чьи средства были задействованы в постройке – собственные или заемные;

компания получила их в дар, например, от партнера, государства или другого лица. Чтобы понять, можно ли включить актив в ОСП, нужно ориентироваться на рыночную стоимость предмета;

компания обменяла актив на что-то равноценное, кроме денег

В таком случае стоимость определяется по рыночной стоимости.

Важно после получения актива оформить его актом приема-передачи и затем оформить отдельный документ о его вводе в использование. В документах должна быть обозначена стоимость, чтобы бухгалтер мог внести ее в отчетность

Что не входит в ОСП

Также Минфин регулирует ценности, которые нельзя включать в перечень ОСП, даже если они частично или полностью соответствуют критериям:

- оборудование, предназначенное для лова;

- временные постройки, которые планируется использовать менее двух лет;

- оборудование и инвентарь, которые являются заменяемыми, расходными;

- униформа работников;

- оборудование и инвентарь для работы в лесу. В эту категорию включаются бензопилы, тросы, дороги, сучкорезы и другое;

- упаковки для хранения готовой продукции или сырья;

- мелкий скот, пчелиные улья, пушные звери и домашние питомцы.

Переоценка ОС

Порядок учета зависит от того, какую провели переоценку — инвестиционной недвижимости или остальных ОС.

ОС не относится к инвестиционной недвижимости

- Пересчитать первоначальную (переоцененную) стоимость и накопленную амортизацию так, чтобы балансовая стоимость объекта равнялась его справедливой стоимости. Надо сделать две проводки по корректировке первоначальной стоимости ОС и амортизации.

- Сначала уменьшить первоначальную (переоцененную) стоимость ОС на накопленную амортизацию, а потом пересчитать балансовую стоимость так, чтобы она равнялась справедливой. Понадобится одна корректировочная проводка.

Сумму дооценки ОС относят на добавочный капитал. Но если дооценка восстанавливает суммы уценки (обесценения) объекта, признанной в расходах в прошлом периоде, ее включают в прочие доходы того периода, в котором проводилась переоценка. А если сумма дооценки больше суммы уценки (обесценения), разницу относят на добавочный капитал (п. , ФСБУ 6/2020, п. , ПБУ 9/99).

Проводки по бухучету дооценки — в таблице.

| Проводка | Содержание операции |

|---|---|

| Переоценка ОС через пересчет первоначальной (переоцененной) стоимости и амортизации | |

| Дт 01 Кт 83, 91.1 | Корректировка первоначальной (переоцененной) стоимости ОС |

| Дт 83, 91.2 Кт 02 | Корректировка накопленной амортизации |

| Переоценка ОС через пересчет балансовой стоимости | |

| Дт 02 Кт 01 | Уменьшение первоначальной (переоцененной) стоимости на накопленную амортизацию |

| Дт 01 2 Кт 93, 91.1 | Отражение дооценки ОС |

Пример

Компания отражает дооценку ОС. Переоценку проводили через пересчет балансовой стоимости. Раньше объект не переоценивали. Основные параметры актива:

- первоначальная стоимость — 3 000 000 рублей;

- накопленная амортизация на дату переоценки — 300 000 рублей;

- справедливая стоимость на дату переоценки — 3 160 000 рублей;

- балансовая стоимость до переоценки — 2 700 000 рублей (3 000 000 — 300 000);

- коэффициент пересчета (отношение справедливой к балансовой стоимости) — 1,17 (3 160 000 / 2 700 000);

- переоцененная стоимость ОС — 3 510 000 рублей (3 000 000 х 1,17);

- накопленная амортизация с учетом дооценки — 351 000 рублей (300 000 х 1,17).

Проводки:

| Проводка | Содержание операции | Сумма операции, руб. |

|---|---|---|

| Дт 01 Кт 83 | Дооценили первоначальную стоимость ОС | 510 000 (3 510 000 — 3 000 000) |

| Дт 83 Кт 02 | Дооценили накопленную амортизацию | 51 000 (351 000 — 300 000) |

Сумму уценки ОС обычно включают в прочие расходы. Но часть, которая не превышает сумму дооценки ОС, отнесенную на добавочный капитал в прошлых периодах, признают за счет уменьшения этой дооценки. Если уценка больше дооценки, разницу включают в прочие расходы в том периоде, когда провели переоценку (п. ФСБУ 6/2020, п. ПБУ 10/99).

Проводки по уценке — в таблице:

| Проводка | Содержание операции |

|---|---|

| Переоценка ОС через пересчет первоначальной (переоцененной) стоимости и амортизации | |

| Дт 83, 91.2 Кт 01 | Корректировка первоначальной (переоцененной) стоимости ОС |

| Дт 02 Кт 83, 91.1 | Изменение накопленной амортизации ОС из-за уценки |

| Переоценка ОС через пересчет балансовой стоимости | |

| Дт 02 Кт 01 | Уменьшение первоначальной (переоцененной) стоимости ОС на накопленную амортизацию |

| Дт 83, 91.2 Кт 01 | Уценка ОС |

Пример

Компания отражает уценку ОС. Переоценку проводили через пересчет балансовой стоимости. Раньше объект не переоценивали. Основные параметры актива:

- первоначальная стоимость — 2 000 000 рублей;

- накопленная амортизация на дату переоценки — 800 000 рублей;

- справедливая стоимость на дату переоценки — 1 100 000 рублей;

- балансовая стоимость на дату переоценки — 1 200 000 рублей (2 000 000 — 800 000).

Проводки:

| Проводка | Содержание операции | Сумма операции, руб. |

|---|---|---|

| Дт 02 Кт 01 | Уменьшили первоначальную стоимость ОС на амортизацию | 800 000 |

| Дт 91.2 Кт 01 | Отразили уценку балансовой стоимости | 100 000 (1 200 000 — 1 100 000) |

ОС относится к инвестиционной недвижимости

Результаты показывают в периоде проведения переоценки. Если актив дооценивают, результат учитывают в прочих доходах, если уценивают — в прочих расходах (п. , ПБУ 9/99, п. ПБУ 10/99).

Все это отражают такими записями:

| Проводка | Содержание операции |

|---|---|

| Дт 03 Кт 91.1 | Дооценка инвестиционной недвижимости |

| Дт 91.2 Кт 03 | Уценка инвестиционной недвижимости |

Срок полезного использования основных средств по ФСБУ 6/2020

Срок полезного использования (или СПИ) организация может определять самостоятельно в зависимости от следующих факторов:

- характеристики актива, влияющие на период его эксплуатации (производительность, мощность и т.д.);

- физический износ, возможный в ходе использования актива (нагрузка на оборудование, частота поездок на транспорте и т.д.);

- вероятность устаревания имущества (например, если на рынке появится улучшенная версия оборудования);

- планы по замене или модернизации актива.

Для многих активов СПИ может считаться в натуральном выражении. Например, если объект планируется использовать на производстве или при выполнении определённых работ, то можно посчитать СПИ исходя из количества произведённой продукции или выполненных работ.

На какую дату принимают к учету ОС

Основные средства принимаются к бухучету на дату завершения капвложений, которые связаны с их созданием или приобретением (п. ФСБУ 26/2020). Вот что это значит на практике:

- Все затраты на создание или покупку ОС уже понесены, а их сумма — определена.

- Объект полностью готов к эксплуатации.

Если же объект начали использовать до полного завершения капвложений, основным средством признают только используемую часть вложений. А стоимость вложений между используемой и незавершенной частями распределяют обоснованно и рационально — тем способом, который закреплен в учетной политике. Как вариант: пропорционально физическому показателю, который характерен для ОС. Например, для здания это — площадь.