Уточненная декларация по налогу на прибыль

Если уже после подачи отчетности вы нашли ошибки, их можно исправить при помощи уточненной декларации. При ее заполнении учтите ряд особенностей:

- в уточненной отчетности отражают верные данные, а не разницу между первичными и скорректированными показателями;

- в реквизите «номер корректировки» титульного листа нужно проставить порядковый номер отчетности, к примеру «1—«;

- заполнить следует все листы, разделы и приложения, которые были в первичной декларации, даже если ошибок в них нет.

К уточненной декларации лучше приложить пояснения с указанием, из-за чего изменили отчетность. Дело в том, что инспекция, скорее всего, все равно их запросит.

Есть и другие нюансы, которые следует учесть при направлении уточненной декларации.

Зачем нужно отчитываться по прибыли

Декларация по налогу на прибыль представляют собой форму отчетности, которую организации обязаны предоставлять в ИФНС в соответствии с НК РФ.

Сдача декларации по налогу на прибыль в 2024 году служит нескольким целям:

| Цель | Комментарий |

| Расчет налоговой базы | Декларация по налогу на прибыль позволяет ИФНС определить налоговую базу организации, то есть определить сумму прибыли, подлежащую налогообложению, после учета всех необходимых расходов, убытков и льгот. |

| Контроль за соблюдением законодательства | Предоставление декларации обеспечивает контроль со стороны налоговых органов за соблюдением законодательства, позволяет проверить корректность расчетов и своевременность уплаты налогов. |

| Соблюдение прозрачности и отчетности | Предоставление декларации позволяет организации подтвердить свою прозрачность и исполнение налоговых обязательств перед государством, а также может служить основанием для взаимодействия с другими организациями. |

| Уплата налогов | Основная цель декларации по налогу на прибыль – определить сумму налога, которую организация должна уплатить в бюджет. Эти средства в дальнейшем используются государством для финансирования общественных расходов, таких как инфраструктура, образование, здравоохранение и социальная защита. |

| Оценка экономической деятельности | Налоговая декларация по налогу на прибыль помогает государственным органам оценивать экономическую деятельность организаций, формировать статистику, а также принимать решения в области экономической политики. |

Лист 02 Расчет налога на прибыль и авансовых платежей

Образец и инструкция по заполнению

Документ состоит из 9 страниц, однако не всегда следует заполнять сразу все страницы. Среди обязательных листов можно назвать такие:

- Титульный.

- Пункт 1.1 в разделе 1.

- Второй лист с расчетом налога.

- Оба приложения – 1 и 2.

Все остальные страницы оформляются только при наличии соответствующих данных. Документ заполняется печатным или рукописным способом (синяя или черная ручка). Буквы печатные, заглавные; остальные символы также прописываются во всю величину поля, четко и разборчиво. Исправления и зачеркивания, помарки не допускаются. Если после записи остается несколько пустых клеток, в них просто ставится прочерк (1 клетка – 1 прочерк посередине).

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

Ранее мы разбирали процедуру правильного заполнения формы ОС 1, рекомендуем вам ознакомиться с этой информацией здесь.

Титульный лист

Указывают отчетный период, год, а также полное название компании, без сокращений: т.е. не ООО, а ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ. Приводят реквизиты, код по ОКВЭД. В номере корректировки прописывают 0, исключая те случаи, когда подают уточненную форму (ставят порядковый номер).

Для определения отчетного периода используют данные по кварталам или месяцам (с 35 по 46 включительно) в зависимости от того, как часто подают декларацию.

По кварталам (1квартал – 3 мес.)

| 3 мес. | 21 |

| 6 мес. | 31 |

| 9 мес. | 33 |

| 12 мес. | 34 |

По месяцам

| номер месяца по порядку | обозначение |

| 1 | 35 |

| 2 | 36 |

| 3 | 37 |

| 4 | 38 |

| 5 | 39 |

| 6 | 40 |

| 7 | 41 |

| 8 | 42 |

| 9 | 43 |

| 10 | 44 |

| 11 | 45 |

| 12 | 46 |

Также необходимо указать код конкретного подразделения ФНС (можно уточнить на сайте) и код самого налогоплательщика в зависимости от его статуса:

| крупнейший | 213 |

| компания отечественная | 214 |

| обособленное подразделение со своим балансом | 221 |

| компания зарубежная | 245 |

| недвижимость, для которой разработан отдельный режим налогообложения | 281 |

Таким образом, в большинстве случаев прописывают 214 – это обозначение для российских компаний (или 221 – для их ОП).

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

Ранее мы приводили пример правильного заполнения формы 6 НДФЛ, рекомендуем вам ознакомиться с этой информацией тут.

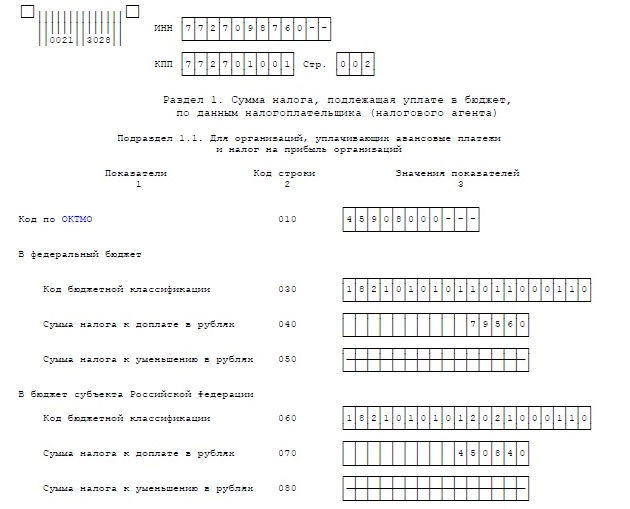

Пункт 1.1. в разделе 1

Эта страница также оформляется в обязательном порядке каждым налогоплательщиком. Необходимо внести обозначения по:

- городу или другому муниципальному образованию, где зарегистрирована организация;

- КБК;

- суммы для федерального и регионального бюджетов.

Расчет налога

Эту страницу заполняют для того, чтобы отразить суммы, на основе которых был рассчитан налог на прибыль.

| 010 | сумма, полученная от продаж |

| 020 | сумма доходов, относящихся к внереализационным |

| 030 | сумма расходов, относящихся к реализационным |

| 040 | расходы, относящиеся в внереализационным |

| 050 | материальные убытки фирмы, которые не берутся в учет для расчета налога (вписывают при необходимости) |

| 060 | общая сумма полученной прибыли |

| 070 | часть суммы, которая исключается из прибыли (при необходимости) |

| с 080 по 110 | эти поля оформляют по-разному, в зависимости от льгот/убытков и т.п. |

| 120 | величина базы для налогообложения |

| со 140 по 170 | ставки по налогам |

| 180 | общая сумма налога |

| 190 | средства, которые направляют в бюджет федерального значения |

| 200 | средства, которые направляют в местный бюджет |

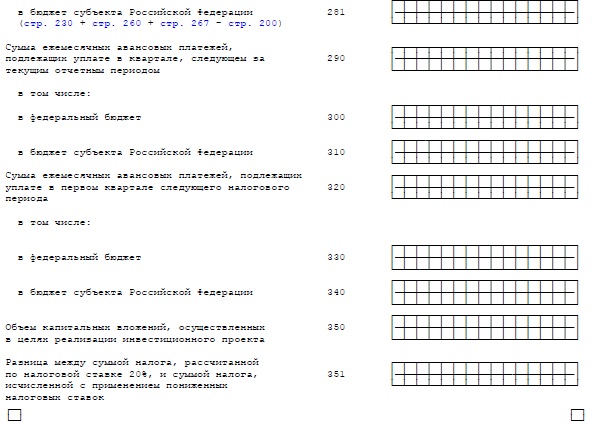

Приложение 1

На этой странице необходимо более детально расписать структуру доходов фирмы:

| 010 | за весь календарный год |

| 011 | за продажу тех товаров, произведенных собственно компанией |

| 012 | за продажу тех товаров, купленных компанией |

Все остальные графы следует заполнять только при наличии соответствующих данных. Затем вписывают данные по итогам (суммы)

| 040 | доходы реализационные |

| 100 | доходы внереализационные |

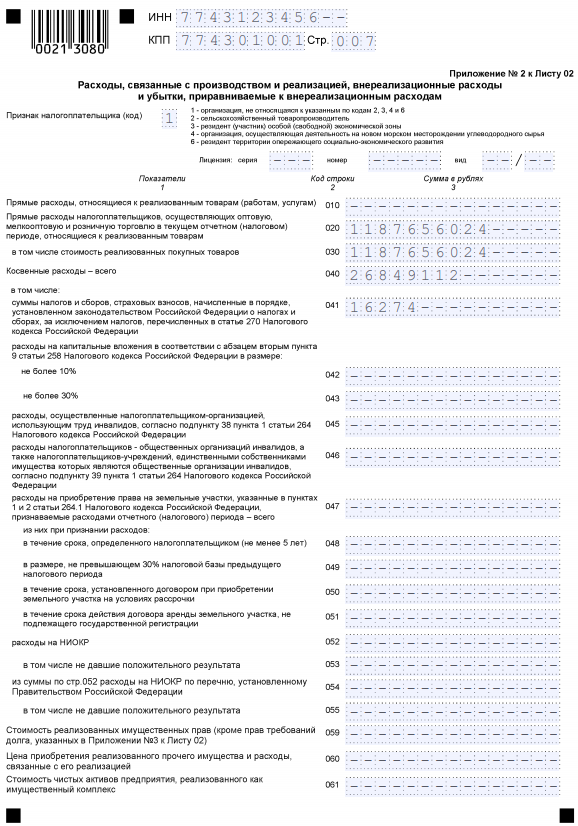

Приложение 2

На этом листе более подробно расписывают расходную часть:

| 010 | издержки, необходимые для обеспечения продаж товаров, которые были произведены собственно компанией |

| 020 | издержки, связанные с организацией продаж (как оптовых, так и розничных) |

| 030 | траты на товары, которые были куплены компанией для дальнейшей продажи |

| 040 | траты косвенного характера |

| 041 | косвенный расход обязательный – например, налоги |

| 042 | косвенный расход – в связи с амортизацией |

В оставшемся приложении 3 (его оформляют не всегда) вносят общий доход из графы 030, а также сумму издержек из графы 040. Данные вписывают соответственно в поля 340 и 350.

Изменение ставок налога на прибыль для правообладателей РИД

Для российских организаций, осуществляющих деятельность по предоставлению по лицензионному договору прав использования результатов интеллектуальной деятельности (РИД), исключительные права на которые принадлежат таким налогоплательщикам, законами субъектов Российской Федерации может устанавливаться пониженная налоговая ставка по налогу, подлежащему зачислению в бюджеты субъектов Российской Федерации, в отношении прибыли, полученной от указанной деятельности ( НК РФ).

С 1 января 2024 года конкретизирован перечень видов РИД, от предоставления прав на которые прибыль может облагаться по пониженным ставкам.

Льготные ставки в субъекте РФ могут устанавливаться на случаи предоставления по лицензионному договору прав использования РИД на:

- изобретения, полезные модели и промышленные образцы, если они удостоверены патентами, выданными федеральным органом исполнительной власти по интеллектуальной собственности, или патентами, имеющими силу на территории Российской Федерации в соответствии с международными договорами РФ, или патентами, выданными уполномоченными органами иностранных государств или межправительственными организациями, которые осуществляют экспертизу национальных и (или) региональных заявок и выдачу охранных документов (патентов) на объекты интеллектуальной собственности в соответствующих государствах или регионах, а также промышленные образцы, правовая охрана которым предоставлена в соответствии с международными договорами Российской Федерации;

- селекционные достижения, если они удостоверены патентами, выданными Минсельхозом;

- зарегистрированные федеральным органом исполнительной власти по интеллектуальной собственности программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем.

Уплата налога на прибыль, в т.ч. в 2024 году может осуществляться с применением льготной ставки, установленной субъектом РФ, при условии ведения раздельного учета доходов (расходов), полученных (понесенных) в рамках осуществления деятельности по предоставлению прав использования РИД и иной деятельности.

***

Мы рассмотрели только самые важные изменения по налогу на прибыль в 2024 году. Многие поправки по налогу на прибыль, вступающие в силу с 1 января 2024 года касаются международных и иностранных холдинговых компаний, налогообложения прибыли КИК. Но это темы для отдельной статьи.

Наша аудиторская практика показывает, что в налоговом учете компании важно не только следить за изменениями законодательства. Нередко риски доначисления налогов могут возникнуть из-за отсутствия документов, подтверждающих экономическую обоснованность расходов, которые в напряженном ритме «текучки» забыли или не захотели составить сотрудники компании

Посмотреть на компанию со стороны и поддержать финансовую службу компании поможет аудит с углубленной проверкой налогового учета (), проводимый в несколько этапов. Он позволяет сразу исправлять ошибки и минимизировать налоговые риски. Кроме того, зачастую в ходе аудиторских проверок обнаруживаются и налоговые резервы.

Не дайте повода

для выездной

проверки Получите максимум пользы от аудита: проверьте отчетность, устраните риски и найдите финансовые резервы Узнать стоимость аудита

Как заполнять строку 210 декларации

В данной строке отражается общая сумма авансовых платежей, начисленных за отчетный/налоговый период. Заполнение строки 210 Листа 02 зависит от того, как организация платит авансовые платежи по прибыли.

Строка 210: организация уплачивает только ежеквартальные авансы

В этом случае строка 210 Листа 02 декларации (утв. Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@) заполняется следующим образом:

| Период, за который представляется декларация | Значение строки 210 |

| строка 210 в декларации за I квартал | В строке 210 нужно поставить прочерк |

| строка 210 в декларации за полугодие | Перенесите данные строки 180 Листа 02 декларации за I квартал отчетного года |

| строка 210 в декларации за 9 месяцев | Перенесите данные строки 180 Листа 02 декларации за полугодие отчетного года |

| строка 210 в декларации за год | Перенесите данные строки 180 Листа 02 декларации за 9 месяцев отчетного года |

Строка 210: организация уплачивает ежемесячные авансы с поквартальной доплатой

В таком случае строка 210 Листа 02 формируется с учетом следующего:

| Период, за который представляется декларация | Значение строки 210 |

|---|---|

| строка 210 в декларации за I квартал | Перенесите данные строки 320 декларации за 9 месяцев прошлого года |

| строка 210 в декларации за полугодие | Впишите сумму строк 180 и 290 Листа 02 декларации за I квартал отчетного года |

| строка 210 в декларации за 9 месяцев | Впишите сумму строк 180 и 290 Листа 02 декларации за полугодие отчетного года |

| строка 210 в декларации за год | Впишите сумму строк 180 и 290 Листа 02 декларации за 9 месяцев отчетного года |

Строка 210: организация уплачивает авансы исходя из фактической прибыли

Порядок заполнения строки 210 Листа 02 такими организациями аналогичен порядку заполнения организациями, уплачивающими только квартальные авансы:

| Период, за который представляется декларация | Значение строки 210 |

|---|---|

| строка 210 в декларации за январь | В строке 210 нужно поставить прочерк |

| строка 210 в декларации за январь – февраль | Перенесите данные строки 180 Листа 02 декларации за январь |

| строка 210 в декларации за январь – март | Перенесите данные строки 180 Листа 02 декларации за январь – февраль |

| строка 210 в декларации за январь – апрель | Перенесите данные строки 180 Листа 02 декларации за январь – март |

| строка 210 в декларации за январь – май | Перенесите данные строки 180 Листа 02 декларации за январь – апрель |

| строка 210 в декларации за январь – июнь | Перенесите данные строки 180 Листа 02 декларации за январь – май |

| строка 210 в декларации за январь – июль | Перенесите данные строки 180 Листа 02 декларации за январь – июнь |

| строка 210 в декларации за январь – август | Перенесите данные строки 180 Листа 02 декларации за январь – июль |

| строка 210 в декларации за январь – сентябрь | Перенесите данные строки 180 Листа 02 декларации за январь – август |

| строка 210 в декларации за январь – октябрь | Перенесите данные строки 180 Листа 02 декларации за январь – сентябрь |

| строка 210 в декларации за январь – ноябрь | Перенесите данные строки 180 Листа 02 декларации за январь – октябрь |

| строка 210 в декларации за год | Перенесите данные строки 180 Листа 02 декларации за январь – ноябрь |

Как отразить в декларации по налогу на прибыль убытки прошлых лет, продажу ОС, курсовые разницы

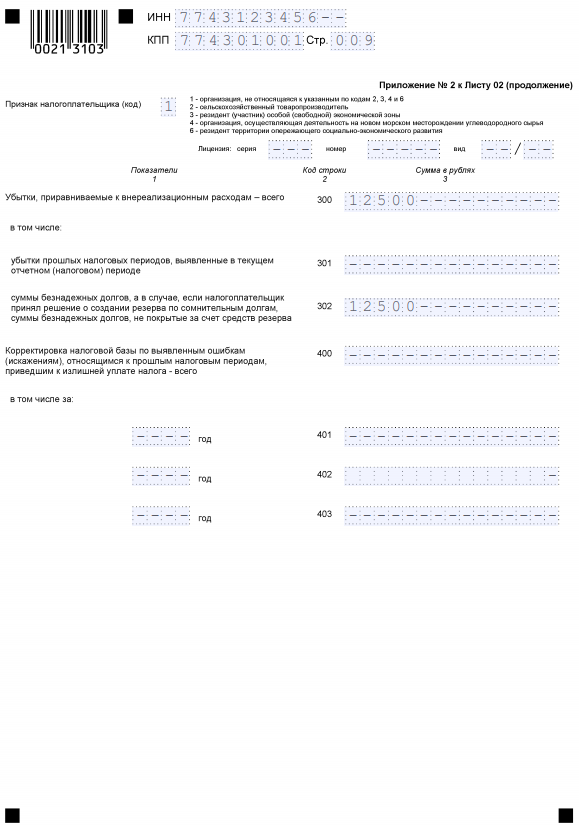

Так, в особом порядке следует включать убытки прошлых лет, которые выявили в текущем отчетном периоде. Их нужно указать по строкам 300 и 301 приложения N 2 к листу 02, а также включить в общую сумму внереализационных расходов по строке 040 листа 02.

Обратите внимание, что убыток, переносимый на будущее, нужно показывать по-другому. Его отражают в строке 110 листа 02, а для расчета используют данные из приложения N 4 к листу 02

Порядок заполнения отчетности при продаже ОС зависит от того, амортизируемое оно или нет:

- если ОС амортизируемое, операцию по продаже покажите в приложении N 3 к листу 02;

- если ОС неамортизируемое, в строке 014 приложения N 1 к листу 02 укажите выручку от его продажи без НДС, а в строке 060 приложения N 2 к листу 02 — цену покупки и расходы, связанные с продажей.

Есть ряд нюансов при отражении курсовых разниц. К примеру, положительные курсовые разницы нужно включить в общую сумму внереализационных доходов по строке 100 приложения N 1 к листу 02 , а отрицательные — показать в сумме внереализационных расходов в строке 200 приложения N 2 к листу 02.

Учтите: при переоценке выданных или полученных авансов курсовые разницы не возникают, поэтому включать их в декларацию не нужно.

Общая ставка налога

Общая ставка налога на прибыль – 20 процентов. В большинстве случаев налог нужно перечислять в два бюджета: федеральный и региональный.

До конца 2024 года сумму налога распределяйте между бюджетами по следующим ставкам:

- 3 процента – в федеральный бюджет;

- 17 процентов – в региональный бюджет.

Важно: все действующие ставки налога на прибыль в 2019 году смотрите в таблице. Кроме того, в регионе может действовать пониженная ставка в бюджет субъекта

С 1 января 2019 года регионы лишились права снижать их, но если это было сделано до 3 сентября 2018 года, срок пониженных ставок может действовать до конца 2022 года. Их могут повысить в любой момент, поэтому следите за изменениями в региональных законах.

Способы убрать убыток

Общие положения

Налоговая декларация – это отчёт налогоплательщика перед государством за полученную прибыль от предпринимательской деятельности и уплаченную за неё плату, то есть налог.

Кто сдаёт?

Декларацию по налогу на прибыль сдают налогоплательщики этого налога.

Ими являются:

- Российские организации.

- Иностранные организации, которые осуществляют свою предпринимательскую деятельность на территории нашей станы через постоянные представительства.

- Иностранные организации, которые получают доход от источников, находящихся на территории нашей страны.

Об этом говорится в ст. 246 НК РФ.

Отчётный период

Отчётным периодом по этому налогу признаётся:

- 1 квартал;

- 1 полугодие;

- 9 месяцев.

По итогам каждого отчётного периода необходимо сдавать в налоговый орган расчёт по авансовым платежам.

Для некоторых организаций, чья средняя квартальная выручка за последние 4 квартала подряд превысила 10 млн. рублей.

Для вновь созданных предприятий этот лимит несколько ниже – всего 3 млн. рублей. Для таких предприятий отчётным периодом является месяц.

Сроки сдачи

Сдавать декларацию по итогам года нужно до 28 марта следующего года после налогового. Расчёты по авансовым платежам сдают до 28 числа следующего месяца.

То есть за 1-ый квартал необходимо сдать до 28 апреля, за 2-ой квартал – до 28 июля, за 3-ий квартал – до 28 октября.

Если предприятие уплачивает авансовые платежи каждый месяц, то сдавать расчёт нужно до 28 числа отчётного месяца. Например, за январь нужно сдать расчёт до 28 января, за февраль – до 28 февраля и т.д.

Штрафы

Если налогоплательщик не сдаёт вовремя декларацию по налогу на прибыль, то с него взыскивается штраф в размере в размере 5% от суммы налога, указанной в декларации.

Законодательством установлен максимальный и минимальный размер штрафа – 30% от указанной суммы и 1 000 рублей соответственно.

Если налогоплательщик не заплатил вовремя налог на прибыль, то на него также накладываются штрафные санкции.

Если будет доказано, что налогоплательщик не уплатил штраф не по своей вине, сумма штрафа будет составлять 20% от неуплаченной суммы.

Если будет доказан вина налогоплательщика, то сумма штрафа возрастает в 2 раза – 40% от неуплаченной суммы.

Как заполнить декларацию по налогу на прибыль

В декларацию за I полугодие обычно нужно включить:

- титульный лист. Здесь в реквизите «налоговый (отчетный) период (код)» укажите код 31, если авансовые платежи уплачиваете поквартально и ежемесячно или только поквартально. Если перечисляете их ежемесячно по фактической прибыли, проставьте код 40;

- подраздел 1.1 раздела 1. В нем отразите налог на прибыль по бюджетам к доплате или уменьшению;

- лист 02. Здесь покажите расчет налога;

- приложение N 1 к листу 02. В него включите доходы за полугодие, в том числе выручку от реализации покажите в строках 010 – 040, а внереализационные доходы — в строках 100 – 106;

- приложение N2 к листу 02. Здесь отразите расходы за полугодие. Так, прямые расходы укажите в строках 010 – 030. Косвенные расходы — в строке 040 и дополнительно расшифруйте их в строках 041 – 055. К примеру, восстановленный НДС, налог на имущество, транспортный и другие налоги, которые учли в расходах, включите в строку 041.

Остальные подразделы, листы и приложения включайте в декларацию по налогу на прибыль, если у вас есть данные для отражения, к примеру:

- подраздел 1.2 раздела 1 заполните, если вы уплачиваете ежемесячные и квартальные авансовые платежи. В нем нужно указать ежемесячные платежи на III квартал по срокам уплаты. Обычно каждый платеж в федеральный бюджет равен 1/3 от суммы в строке 300 листа 02, в региональный — 1/3 в строке 310 листа 02. Если данные этих строк нельзя разделить на 3 без остатка, остаток добавьте к последнему (третьему) платежу;

- подраздел 1.3 раздела 1 следует заполнить, если в декларации есть лист 03 или 04. Обычно этот подраздел включают при выплате дивидендов российским организациям;

- лист 05 заполняют, когда есть операции с ценными бумагами.

Некоторые разделы, листы и приложения включают только в отчетность за определенный период. К примеру, лист 07 нужно заполнить только в годовой декларации, если организация в том числе получила имущество от благотворительной деятельности или целевого финансирования.

Как заполнить лист 02 декларации по налогу на прибыль

В лист 02 нужно перенести итоговые данные по доходам, расходам и убыткам из приложений, к примеру:

- в строку 010 — доходы от реализации из строки 040 приложения N 1 к листу 02;

- в строку 030 — расходы, которые уменьшают доходы от реализации, из строки 130 приложения N 2 к листу 02.

По строке 060 листа 02 нужно посчитать итоговый результат — прибыль или убыток. Для этого сложите строки 010, 020 и 050 листа 02, затем вычтите из них строки 030 и 040 листа 02. Если разница отрицательная, ее нужно отразить со знаком «минус».

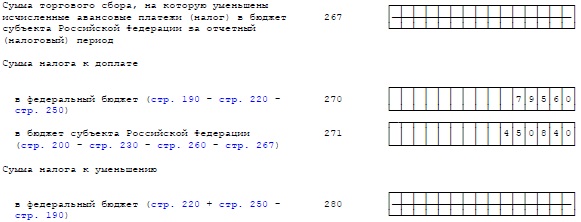

В строках 180 – 340 листа 02 следует привести расчет налога, авансовых платежей.

К примеру, если вы платите только ежеквартальные платежи, в листе 02 укажите:

- в строке 210 — авансовые платежи по итогам I квартала. Обычно этот показатель нужно перенести из строки 180 листа 02 декларации за I квартал;

- в строке 220 — авансовые платежи по итогам I квартала в федеральный бюджет. Как правило, данные берут из строки 190 листа 02 декларации за I квартал;

- в строке 230 — авансовые платежи по итогам I квартала в бюджет субъекта. В общем случае показатель нужно перенести из строки 200 листа 02 декларации за I квартал;

- в строках 290 – 340 просто проставьте прочерки.

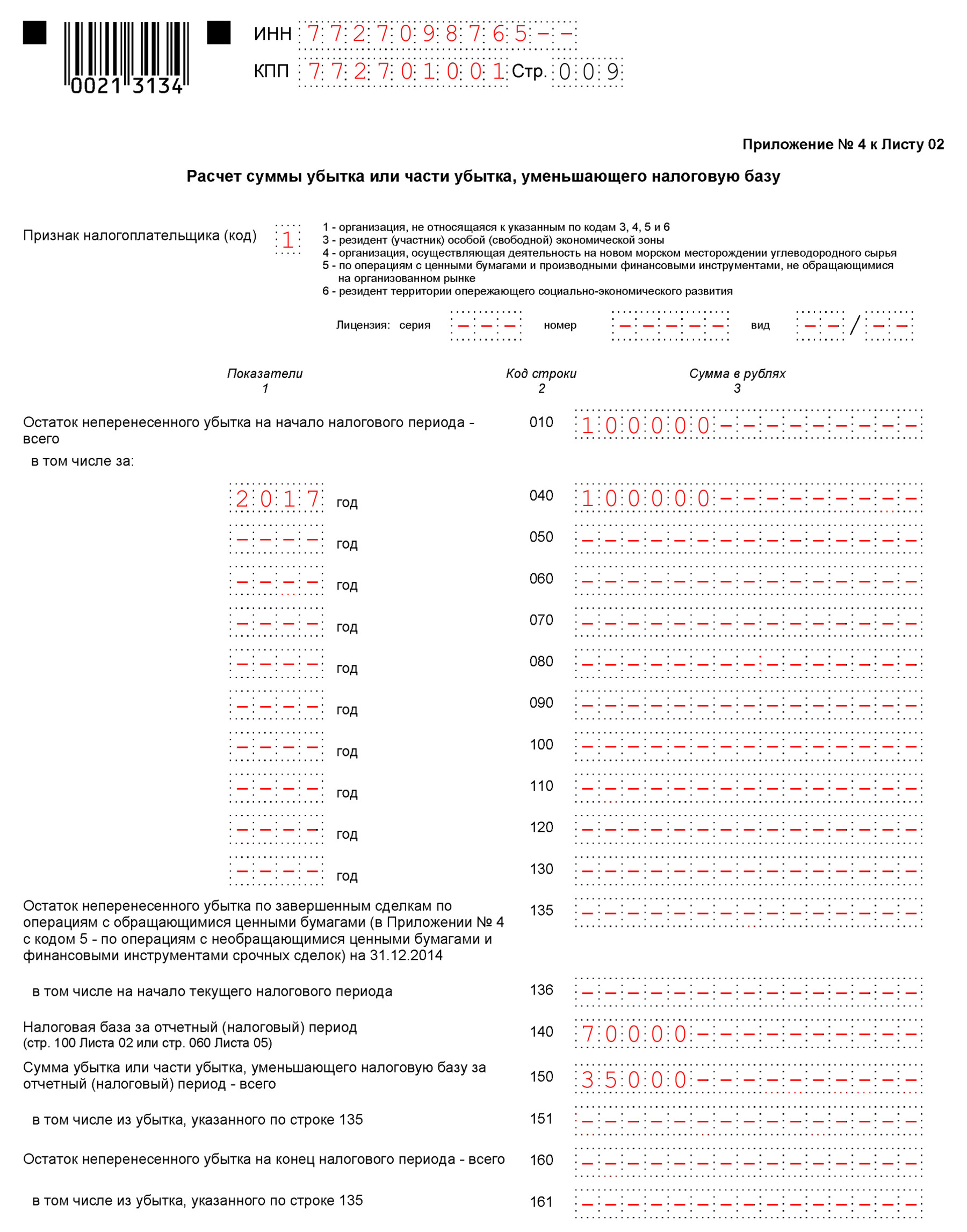

Как заполнить Приложение N 4 к листу 02 декларации по налогу на прибыль

Приложение N 4 к листу 02 надо заполнять и представлять в налоговую инспекцию только в составе декларации за I квартал и за год (п. 1 ст. 285 НК РФ, п. 1.1 Порядка заполнения декларации по налогу на прибыль).

В строке 010 укажите остаток убытка прошлых лет (убытка, переносимого на будущее), на начало года. В показатель строки 010 включите также убыток, который получен по итогам предыдущего года (п. 1 ст. 285 НК РФ, п. 9.1 Порядка заполнения декларации по налогу на прибыль).

В строках 040 – 130 расшифруйте сумму убытков по годам их образования (п. 9.1 Порядка заполнения декларации по налогу на прибыль). На практике первыми указывают убытки, которые образовались раньше всего.

Вы можете отразить только те убытки, которые возникли не раньше 2007 г. (Письмо ФНС России от 09.01.2017 N СД-4-3/61@).

В строках 135 – 136 отражается неперенесенный убыток по завершенным сделкам по операциям с ценными бумагами, обращающимися на организованном рынке, который возник до 2015 г.

В строке 140 покажите сумму налоговой базы, которая уменьшается на убытки прошлых лет. Для этого перенесите в строку 140 сумму из строки 100 листа 02 (п. 9.3 Порядка заполнения декларации по налогу на прибыль).

Если налоговая база отрицательная, укажите ее в строке 140 со знаком “минус” (п. 2.3 Порядка заполнения декларации по налогу на прибыль).

В строке 150 отразите сумму убытка, на который уменьшаете налоговую базу по итогам I квартала или налогового периода. При этом значение этой строки не должно быть больше половины показателя строки 140. Сумму строки 150 перенесите в строку 110 листа 02 (п. 2.1 ст. 283 НК РФ, п. п. 1.1, 9.3 Порядка заполнения декларации по налогу на прибыль).

Если налоговая база по строке 140 отрицательная, то в строке 150 поставьте прочерк или не заполняйте ее при подготовке декларации с помощью программного обеспечения (п. 2.3 Порядка заполнения декларации по налогу на прибыль).

По строке 151 дополнительно выделяется убыток от сделок по операциям с ценными бумагами. Он не может быть больше более 20% суммы убытка по строке 135 (п. 9.3 Порядка заполнения декларации по налогу на прибыль).

Строки 160 – 161 заполняйте только в годовой декларации (п. 1 ст. 285 НК РФ, п. 9.4 Порядка заполнения декларации по налогу на прибыль).

В строке 160 покажите остаток неперенесенных убытков на конец налогового периода, в том числе убытка, который получен по итогам предыдущего года.

Ее значение определите так:

строка 160 = строка 010 + строка 136 – строка 150.

Если получен убыток, то

строка 160 = строка 010 + строка 136 + убыток текущего года.

Причем, если организация не имеет доходов, которые исключаются из прибыли (строка 070 листа 02) и у нее нет операций с ценными бумагами, то убыток текущего года равен сумме в строке 060 листа 02.

В строке 161 дополнительно выделяется остаток убытка от сделок по операциям с ценными бумагами как разность строк 136 и 151.

Пример заполнения Приложения N 4 к листу 02 декларации по налогу на прибыль

По итогам 2017 г. у организации возник убыток в размере 100 000 руб. А по итогам I квартала 2018 г. получена прибыль – 70 000 руб.

Приложение N 4 к листу 02 декларации за I квартал 2018 г. организация заполнит следующим образом:

в строке 010 покажет сумму “100 000”;

в строке 040 отразит год “2017” и сумму “100 000”;

в строке 140 укажет “70 000”;

в строке 150 покажет сумму “35 000”.

Строку 160 Приложения N 4 к листу 02 декларации за I квартал 2018 г. организации заполнять не нужно.

См. также:

Начисление совокупной обязанности в «1С:Бухгалтерии 8»

Наиболее часто встречающиеся ошибки в декларации

Ошибка в коде периода: при ежеквартальных отчётах важно указывать кот «31», при ежемесячных «40». Пример ошибки: при сдаче полугодовой отчётности, проставляется код 34 (за год)

Что влечёт за собой ошибка: налоговики могут решить, что отчётность за период не сдана, далее может последовать блокировка счёта организации.

Ошибка в авансах: неверное отражение в строке 210 авансов организации. Пример ошибки: Организации суммируют в строку 210 лишние показатели, а, следовательно, завышают авансы. Что влечёт за собой ошибка: организация показывает переплату по налогу.

Ошибка в декларации за полугодие по прошлым доходам и расходам: ошибки 2016 года должны быть указаны в троках 200 и 401 приложения 2, однако некоторые организации отражают убытки в строке 301. Что влечёт за собой ошибка: инспекторы ИФНС, выявив ошибку, запросят пояснения к декларации или уточнёнку

Как рассчитать авансовый платёж по налогу на прибыль за 3 квартал 2023

Расчёт зависит от применяемого компанией метода уплаты авансовых платежей. Далее рассмотрим примеры по трём способам. Внимательно изучите их, чтобы не ошибиться в математике и закрыть свои обязательства перед бюджетом.

Ежеквартальные авансы

Это самый простой и популярный у малого и среднего бизнеса вариант. Его разрешают применять ИП и ООО, у которых средняя квартальная выручка за последний год не превышает 15 миллионов рублей.

В 2020 году из-за пандемии лимит увеличивали до 25 миллионов рублей. В 2021 году льготу отменили. Если превысите ограничение в 2023 году, сообщите ИФНС о смене способа уплаты авансовых платежей.

Налог на прибыль считают накопленным итогом с начала года. Определяя размер аванса за 3 квартал, учтём предыдущие периоды:

| Период | Прибыль ООО «Сенат», руб. | Авансовый платёж, руб. |

|---|---|---|

| 1 квартал | 320 000 | 64 000 |

| 2 квартал | 800 000 | 96 000 |

По итогам 3 квартала прибыль ООО «Сенат» достигла 1 340 000 рублей, а налог на прибыль — 268 000 (1 340 000 х 20%). Чтобы рассчитать аванс, учтём платежи за первый и второй кварталы: 268 000 – 64 000 – 96 000 = 108 000 рублей.

Ежемесячные авансы по прибыли прошлого квартала

В этом случае берём данные за прошлый квартал и делим на три. Полученная сумма — аванс за каждый месяц третьего квартала. А в конце отчётного периода сделаем доплату: рассчитаем налог на прибыль по фактической прибыли и вычтем июльский, августовский и сентябрьский платежи.

Продолжим разбирать пример ООО «Сенат». Во втором квартале прибыль достигла 800 000 рублей, налог — 160 000 (800 000 х 20%). 64 000 рублей заплатили в первом квартале, остаётся 96 000. В июле, августе и сентября заплатим по 32 000 рублей (96 000 / 3).

Когда третий квартал закончится, посчитаем доплату. Прибыль достигла 1 340 000 рублей, налог — 268 000 рублей. В первом и втором кварталах заплатили 160 000 рублей, остаётся 108 000 рублей. А ещё успели внести авансы на 96 000 рублей, поэтому до 30 октября бухгалтер должен доплатить в бюджет 12 000 рублей.

Получается следующий график:

- до 28 июля — 32 000 рублей;

- до 28 августа — 32 000 рублей;

- до 28 сентября — 32 000 рублей;

- до 30 октября (доплата) — 12 000 рублей.

Ежемесячные авансы по фактический прибыли

Этот способ похож на первый, только авансы платят не раз в квартал, а ежемесячно. Он проще второго из-за отсутствия доплаты.

Алгоритм прост:

- в конце месяца считаем прибыль накопленным итогом с начала года;

- определяем величину налога на прибыль;

- вычитаем из полученной суммы авансы прошлых месяцев.

Вернёмся к примеру ООО «Сенат». За первое полугодие компания заработала 800 000 рублей и перечислила в бюджет 160 000 рублей. Далее считаем каждый месяц:

Июль. Прибыль накопленным итогом с начала года — 970 000 рублей. Налог на прибыль — 194 000 рублей. Авансовый платёж = 194 000 – 160 000 = 34 000 рублей.

Август. Прибыль накопленным итогом с начала года — 1 200 000 рублей. Налог на прибыль — 240 000 рублей. Авансовый платёж = 240 000 – 160 000 – 34 000 = 46 000 рублей.

Сентябрь. Прибыль накопленным итогом с начала года — 1 340 000 рублей. Налог на прибыль — 268 000 рублей. Авансовый платёж = 268 000 – 160 000 – 34 000 – 46 000 = 28 000 рублей.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Ответственность

Компания правильно отразила налог на прибыль в декларации, но не заплатила его в бюджет. Чтобы заставить налогоплательщика перечислить деньги, инспекция может заблокировать расчетный счет в пределах суммы долга (ст. 76 НК).

Если на расчетном счете нет денег, инспекторы вправе арестовать имущество (ст. 77 НК). Для этого они должны доказать, что организация хочет скрыть имущество, за счет которого можно взыскать долг.

С 1 апреля 2020 года по просьбе компании арест имущества можно заменить банковской гарантией, залогом имущества или поручительством (п. 12.1 ст. 77 НК, п. 21 ст. 1 Закона от 29.09.2019 № 325-ФЗ). До этого вместо ареста можно было ходатайствовать исключительно о залоге.

Если налог не уплатили вовремя, да еще и опоздали с декларацией, будет штраф – 5 процентов от суммы неуплаченного налога за каждый полный и неполный месяц просрочки. Размер штрафа не может быть меньше 1000 руб. и больше 30 процентов от суммы долга по декларации (ст. 119 НК).

Если организация перечислила авансовый платеж по налогу на прибыль позже установленных сроков, налоговая инспекция может начислить ей пени (ст. 75 НК). Кроме того, инспекторы вправе взыскать неуплаченную сумму авансового платежа с расчетного счета или за счет имущества организации (ст. 46, 47 НК).

Если организация не исполнила требование добровольно, то по недоимке свыше 3000 руб. инспекция вправе принять решение о взыскании авансового платежа по налогу. Сделать это контролеры должны не позднее двух месяцев после того, как истек срок уплаты по требованию.

По недоимке не более 3000 руб. налоговики отслеживают динамику. Если в течение трех лет ее сумма превысила пороговое значение, инспекция вправе принять решение о ее взыскании в течение двух месяцев со дня превышения.

По суммам, которые в течение трех лет не превысили 3000 руб., решение о взыскании налоговики принимают в течение двух месяцев со дня, когда истек трехлетний срок со дня уплаты по самому раннему требованию (п. 3 ст. 46 НК, подп. «б» п. 11 ст. 1 Закона от 29.09.2019 № 325-ФЗ).

Штраф на сумму неуплаченных авансовых платежей организации начислить не могут. Это следует из пункта 3 статьи 58 НК.

Бывает, что авансовые платежи по итогам отчетных периодов взыскали, но по итогам налогового периода налога к уплате нет или начисленный налог меньше суммы, поступившей в бюджет за этот период. В этом случае организация вправе вернуть излишне взысканные суммы.