Что считать доходами

Прибыль — это разница между приходом денежных средств (или собственности) и затратами бизнеса. К числу доходов относят не только приход от реализации, но и любой другой заработок фирмы. К примеру, процент по вкладам в финансовых учреждениях или прибыль от передачи недвижимости в аренду. При налогообложении налог на добавленную стоимость, акцизы из доходов вычитаются.

Суммы, полученные организацией, подтверждаются:

- документами налогового учета;

- первичными документами;

- другими документами о получении денег.

Компании платят налоги не со всех вырученных сумм. Законом определены несколько видов заработка, освобождённых от налогообложения:

- взносы в УК фирмы;

- имущество, приобретенное в виде залога, задатка;

- собственность, оформленная в кредит;

- объект владения, полученный безвозмездно.

Все остальные вырученные суммы организация обязана учитывать при исчислении налога.

В каком случае организация должна перейти на уплату ежемесячных авансовых платежей

Вы обязаны перейти на уплату ежемесячных авансовых платежей по налогу на прибыль в случае, если за предыдущие четыре квартала ваши доходы от реализации превысили в среднем 15 млн руб. за каждый квартал. Это предусмотрено п. п. 2, 3 ст. 286 НК РФ.

Чтобы определить, произошло ли это, вам нужно выполнить два шага:

- рассчитать среднюю величину доходов от реализации за предыдущие четыре квартала;

- сравнить полученную сумму с установленным ограничением в 15 млн руб.

Исключение – вновь созданные организации. Для них установлены специальные лимиты. Такие организации должны перейти на уплату ежемесячных платежей, если их выручка превысит 5 млн руб. в месяц или 15 млн руб. в квартал (п. 5 ст. 287 НК РФ). А также театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями. Эти учреждения не исчисляют и не уплачивают авансовые платежи (п. 3 ст. 286 НК РФ).

См. также:

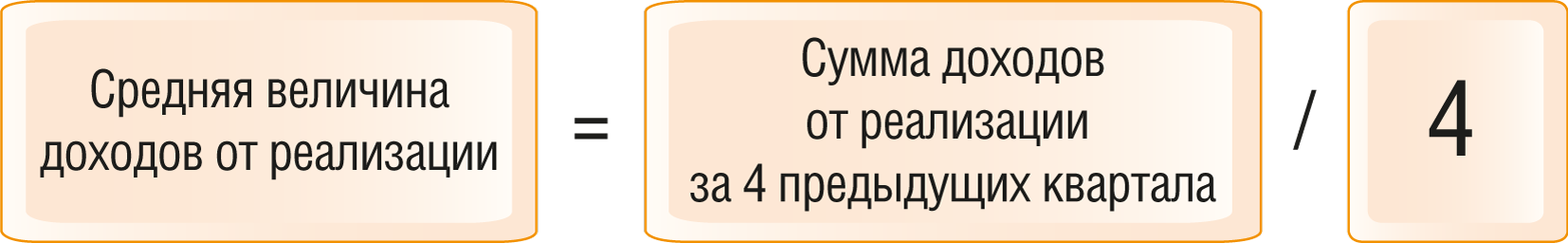

Расчет средней величины доходов от реализации за предыдущие четыре квартала осуществляется по формуле:

При осуществлении такого расчета вам нужно учитывать следующие важные моменты.

Под четырьмя предыдущими кварталами понимаются четыре последовательно идущих квартала, предшествующие периоду, в котором вы представляете налоговую декларацию (Письмо Минфина России от 24.12.2012 N 03-03-06/1/716). Причем не имеет значения, относятся эти кварталы к одному году или к разным.

Например, декларацию за 9 месяцев 2018 г. вам нужно представить в октябре 2018 г. В этом месяце вы определяете, будете ли вы в IV квартале 2018 г. платить ежемесячные авансовые платежи. Для этого нужно суммировать доходы за III, II, I кварталы 2018 г. и за IV квартал 2017 г. Это четыре последовательных квартала, предшествующие IV кварталу 2018 г.

В расчете вам нужно учитывать выручку только от реализации товаров (работ, услуг), имущественных прав (п. 1 ст. 249, п. 3 ст. 286 НК РФ).

При расчете не учитывайте внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ, а также доходы, перечисленные в ст. 251 НК РФ (п. 3 ст. 286 НК РФ). Также вы должны исключить из доходов суммы НДС и акцизы, предъявленные к оплате покупателям (пп. 2 п. 1 ст. 248 НК РФ).

Пример расчета средней величины доходов от реализации

ООО “Альфа” осуществляет торговую деятельность. Отчетными периодами у организации признаются квартал, полугодие, 9 месяцев. Доходы и расходы в целях налогового учета организация определяет методом начисления.

Выручка от реализации ООО “Альфа” составила:

- во II квартале текущего года – 28 млн руб.;

- в I квартале текущего года – 2 млн руб.;

- в IV квартале предыдущего года – 11 млн руб.;

в III квартале предыдущего года – 20 млн руб.

Чтобы определить, нужно ли уплачивать в III квартале текущего года ежемесячные авансовые платежи, бухгалтер ООО “Альфа” произвел расчет средней величины доходов от реализации, полученных за I – II кварталы текущего налогового периода и за III – IV кварталы предыдущего года:

(28 млн руб. + 2 млн руб. + 11 млн руб. + 20 млн руб.) / 4 = 15,25 млн руб.

Полученная величина – 15,25 млн руб. – превышает 15 млн руб., поэтому ООО “Альфа” в III квартале текущего года обязано уплачивать ежемесячные авансовые платежи.

Варианты внесения платежа

Кому можно обойтись без авансовых платежей

Налог на прибыль без авансовых платежей может быть уплачен один раз за год по результатам налогового периода узким кругом бюджетных учреждений — библиотеки, театры, музеи и концертные организации. Только данная группа налогоплательщиков освобождена от авансовых платежей.

Все прочие бюджетные и автономные организации всего лишь имеют определенные преимущества по уплате авансов на прибыль в отличие от всех остальных предприятий, которые подчиняются общим правилам НК РФ. Так, автономные бюджетные учреждения могут перечислять налог авансом раз в квартал независимо от общей суммы доходов за предыдущие четыре квартала.

Что касается казенных учреждений, то тут никаких исключений нет, и периодичность перечислений напрямую зависит от общей суммы полученного дохода за прошедшие четыре квартала. Для них действуют общие требования, установленные НК РФ.

Таким образом, обойтись без авансовых платежей может лишь небольшая группа организаций. Все остальные предприятия никак не смогут избежать их или хотя бы сократить периодичность. Всё будет напрямую зависеть от суммы дохода, полученного за налоговый период.

Ежеквартальные авансовые платежи по налогу на прибыль исходя из фактических показателей за квартал

Этот вариант позволяет отказаться от ежемесячных платежей, и платить только один раз в квартал.

Но такой способ расчетов могут применять только организации, в которых среднеквартальная выручка за последние четыре квартала не больше лимита в 15 миллионов рублей (п.3 ст.286 НК РФ).

Квартальные платежи считайте по формуле:

Итоговые квартальные платежи

Итоговые квартальные платежи

То есть формула такая же, как для ежемесячных авансовых платежей по фактической прибыли, только периодом будет не месяц, два месяца, три месяца и т.д., а квартал, полугодие, 9 месяцев и год.

Ежеквартальный платеж запишите в строках 270 и 271 декларации за соответствующий квартал, и в подразделе 1.1 раздела 1.

В первом квартале она будет равна значению строки 180 той же декларации, а в последующих из строки 180 вычитайте значение строки 210.

Срок перечисления – до 28 числа по истечении отчетного периода, то есть до 28 апреля, июля и октября, а по итогам года – до 28 марта следующего года.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробавать бесплатно

Как рассчитать лимит выручки в 2019 году

Для того, чтобы определить соблюдение лимита, в расчет берут 4 квартала идущие подряд независимо от того, относятся ли они к одному календарному году.

Например, чтобы узнать, можно ли перейти на уплату квартальных авансовых платежей в III квартале, подсчитайте среднеквартальную выручку начиная с III квартала прошлого года по II квартал текущего.

В расчете участвуют только доходы от реализации, которые определяются согласно статье 249 НК РФ. Выручка берется без учета НДС и акцизов.

Пример расчета:

Выручка от реализации ООО «Продвижение» без НДС и акцизов составила:

III кв. 2018г. – 18 млн.

IV к.2018г. – 12 млн.

I кв. 2019г. – 14 млн.

II кв. 2019г. – 13 млн.

Для того, чтобы определить, имеет ли право фирма в третьем квартале 2018 года платить авансы только ежеквартально, находим среднее значение по выручке:

(18 + 12 + 14 + 13) : 4 = 14,25

Это меньше 15, следовательно, в третьем квартале ООО «Продвижение» может платить налог только по итогам квартала.

Допустим, в III квартале выручка ООО подскочила до 23 млн. Тогда среднее значение будет: (12 + 14 +13 +23) : 4 = 15,5

Это больше 15, а значит лимиты не соблюдены и уже в IV квартале 2019 года ООО «Продвижение» должно будет делать перечисление авансовых платежей помесячно.

Такой расчет нужно делать каждые три месяца. Если в следующем квартале среднеарифметическое снова будет меньше 15, фирма сможет отказаться от ежемесячных авансов на ближайшие три месяца.

Начисление совокупной обязанности в «1С:Бухгалтерии 8»

Как рассчитать авансовый платёж по налогу на прибыль за 3 квартал 2023

Расчёт зависит от применяемого компанией метода уплаты авансовых платежей. Далее рассмотрим примеры по трём способам. Внимательно изучите их, чтобы не ошибиться в математике и закрыть свои обязательства перед бюджетом.

Ежеквартальные авансы

Это самый простой и популярный у малого и среднего бизнеса вариант. Его разрешают применять ИП и ООО, у которых средняя квартальная выручка за последний год не превышает 15 миллионов рублей.

В 2020 году из-за пандемии лимит увеличивали до 25 миллионов рублей. В 2021 году льготу отменили. Если превысите ограничение в 2023 году, сообщите ИФНС о смене способа уплаты авансовых платежей.

Налог на прибыль считают накопленным итогом с начала года. Определяя размер аванса за 3 квартал, учтём предыдущие периоды:

| Период | Прибыль ООО «Сенат», руб. | Авансовый платёж, руб. |

|---|---|---|

| 1 квартал | 320 000 | 64 000 |

| 2 квартал | 800 000 | 96 000 |

По итогам 3 квартала прибыль ООО «Сенат» достигла 1 340 000 рублей, а налог на прибыль — 268 000 (1 340 000 х 20%). Чтобы рассчитать аванс, учтём платежи за первый и второй кварталы: 268 000 – 64 000 – 96 000 = 108 000 рублей.

Ежемесячные авансы по прибыли прошлого квартала

В этом случае берём данные за прошлый квартал и делим на три. Полученная сумма — аванс за каждый месяц третьего квартала. А в конце отчётного периода сделаем доплату: рассчитаем налог на прибыль по фактической прибыли и вычтем июльский, августовский и сентябрьский платежи.

Продолжим разбирать пример ООО «Сенат». Во втором квартале прибыль достигла 800 000 рублей, налог — 160 000 (800 000 х 20%). 64 000 рублей заплатили в первом квартале, остаётся 96 000. В июле, августе и сентября заплатим по 32 000 рублей (96 000 / 3).

Когда третий квартал закончится, посчитаем доплату. Прибыль достигла 1 340 000 рублей, налог — 268 000 рублей. В первом и втором кварталах заплатили 160 000 рублей, остаётся 108 000 рублей. А ещё успели внести авансы на 96 000 рублей, поэтому до 30 октября бухгалтер должен доплатить в бюджет 12 000 рублей.

Получается следующий график:

- до 28 июля — 32 000 рублей;

- до 28 августа — 32 000 рублей;

- до 28 сентября — 32 000 рублей;

- до 30 октября (доплата) — 12 000 рублей.

Ежемесячные авансы по фактический прибыли

Этот способ похож на первый, только авансы платят не раз в квартал, а ежемесячно. Он проще второго из-за отсутствия доплаты.

Алгоритм прост:

- в конце месяца считаем прибыль накопленным итогом с начала года;

- определяем величину налога на прибыль;

- вычитаем из полученной суммы авансы прошлых месяцев.

Вернёмся к примеру ООО «Сенат». За первое полугодие компания заработала 800 000 рублей и перечислила в бюджет 160 000 рублей. Далее считаем каждый месяц:

Июль. Прибыль накопленным итогом с начала года — 970 000 рублей. Налог на прибыль — 194 000 рублей. Авансовый платёж = 194 000 – 160 000 = 34 000 рублей.

Август. Прибыль накопленным итогом с начала года — 1 200 000 рублей. Налог на прибыль — 240 000 рублей. Авансовый платёж = 240 000 – 160 000 – 34 000 = 46 000 рублей.

Сентябрь. Прибыль накопленным итогом с начала года — 1 340 000 рублей. Налог на прибыль — 268 000 рублей. Авансовый платёж = 268 000 – 160 000 – 34 000 – 46 000 = 28 000 рублей.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Порядок расчета и уплаты ежемесячных авансовых платежей по налогу на прибыль

Авансовые платежи уплачиваются раз в квартал или раз в месяц. Как определить момент уплаты?

- Квартальные авансовые платежи нужно вносить не позднее срока, который установлен для подачи налоговых деклараций за этот отчетный период.

- Платеж авансом по истечении налогового периода вносится не позднее срока, который определен для подачи налоговых деклараций за прошедший календарный год.

- Ежемесячные авансовые платежи вносятся до 28-го числа месяца, следующего за месяцем платежа.

Подавляющее большинство налогоплательщиков обязано вносить авансовые платежи ежемесячно, согласно статье 286 НК. Пункт 3 статьи содержит перечень тех, кто может делать это поквартально, по итогам отчетного периода:

- организации со средним доходом от реализации не выше 15 000 000 рублей в месяц по результатам предыдущего года;

- бюджетные учреждения — за исключением театров, музеев, библиотек, концертных организаций, которые вообще не являются налогоплательщиками по данной статье;

- автономные учреждения;

- зарубежные фирмы, действующие в нашей стране через постоянное представительство;

- некоммерческие организации, которые не получают доход от реализации товаров, работ, услуг и другие.

Ежемесячные авансовые платежи должны поступать равномерно. Размер предстоящей оплаты всегда зависит от предыдущей.

Штрафные санкции за неуплату

Согласно ст. 119 Налогового кодекса РФ, если компания не отчитается и не уплатит налог в срок, ее оштрафуют на 5% от суммы налога. При этом минимальная сумма составит тысячу рублей, даже если штраф был 50 рублей. Максимальная сумма штрафа составляет 30% от суммы налога. Штраф применяется за каждый, даже неполный месяц просрочки.

При неуплате налога инспекция может заблокировать нужную сумму на счете компании или арестовать имущество. При этом пени начисляются за каждый день просрочки платежа.

Должностное лицо могут привлечь к административной ответственности и оштрафовать на 500 рублей.

Расчет налога на прибыль организации с примером

Чтобы рассчитать размер налога на прибыль, необходимо определить облагаемые доходы и ставку налога.

Сначала определяем налоговую базу: доходы от реализации и внереализационные доходы минус расходы.

Вычитываем из налоговой базы убытки прошлых лет. За 2022 год налогооблагаемую базу можно снизить на убыток до 50%.

Определяем ставку налога. Если их несколько, произвести расчет необходимо для каждой.

Налоговую базу нужно умножить на ставку. Так получается сумма авансового платежа по налогу за отчетный период или год.

Если налог рассчитывается для второго и последующего периода, из суммы налога за необходимый период вычитается сумма налога за предыдущие периоды в течение календарного года.

Например, компания платит налог на прибыль каждый квартал. Сначала определяется прибыль в I квартале. Доходы составили 2 млн рублей, а расходы — 1,4 млн рублей. Убытков за прошлые годы у предприятия не было.

Налоговая база = 2 млн рублей минус 1,4 млн рублей = 600 тысяч рублей.

Считаем авансовый платеж по налогу на прибыль. Для этого налоговую базу нужно умножить на ставку в 20%.

Авансовый платеж = 600 тысяч рублей * 20% = 120 тысяч рублей.

Следующий период, когда компания считает налоговые выплаты — полгода. Доходы компании составили 3 млн рублей, а расходы — 1,7 млн рублей. Налоговая база составит 1,3 млн рублей, а авансовый платеж — 260 тысяч рублей. Из этой суммы вычитаем платеж по налогу за I квартал. Размер платежа составит 140 тысяч рублей.

Рассчитываем сумму выплат за девять месяцев. Прибыль компании составила 5 млн рублей, а расходы — 2,7 млн рублей. Налоговая база составит 2,3 млн рублей. Авансовый платеж составит 460 тысяч рублей.

Из этой суммы мы вычитаем платеж за I и II кварталы. Остается сумма 200 тысяч рублей.

Считаем сумму за весь налоговый период. Сумма доходов составила 5,2 млн рублей, а расходов — 2,8 млн рублей. Налоговая база составляет 2,4 млн рублей. Так, платеж равен 480 тысячам рублей. Вычитаем из него суммы авансовых платежей за три, шесть и девять месяцев и получаем сумму в 20 тысяч рублей.

Итак, сумма налога на прибыль составит 20 тысяч рублей.

Что делать в случае переплаты?

Если произошла ошибка и вы переплатили налога больше, чем необходимо, вы можете вернуть деньги назад. У налогоплательщика есть на это 3 года с даты подачи налоговой декларации, а не уплаты аванса. Если служащие налоговой не идут на возврат денег, настаивайте. Закон на вашей стороне.

Как оплачивают налог на прибыль предприятия, которые лишены права на использование упрощенной системы налогообложения

Если доходы фирмы превышают установленный государством лимит, коммерческое предприятие лишается права на упрощенный режим оплаты налога. Первое время после потери «упрощенки» компания должна производить налоговые взносы как новая организация, то есть передавать авансовые платежи каждые 30 дней, начиная с окончания целого квартала. Датой образования фирмы будет считаться число, когда она совершила переход на стандартную налоговую систему.

Если организация переведена на обычную систему с начала октября 2016 года, то она должна начать перечислять взносы после завершения четвертого квартала 2016 года. Авансы должны поступать в бюджет, начиная с января 2017 года. Но, согласно закону, суммы авансов за первый квартал равны сумме авансов за четвертый квартал. Поскольку за тот период взносов нет, у компании нет возможности рассчитать сумму платежа. Поэтому обязанность передавать платежи возникает у нашей организации только во втором квартальном периоде 2017 года.

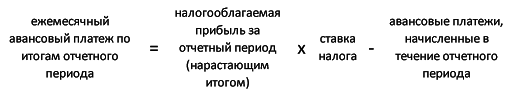

Исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли

Налогоплательщики имеют право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца (п. 2 ст. 286 НК РФ).

При этом сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей.

Налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода.

Форма уведомления о переходе на уплату ежемесячных авансовых платежей исходя из фактической прибыли не установлена. Уведомление может быть составлено в произвольной письменной форме.

Применение ежемесячных авансовых платежей исходя из фактически полученной прибыли с одной стороны выгоднее тем, что налогоплательщик уплачивает только платежи исходя из фактически полученной прибыли и не уплачивают авансовые платежи в следующем квартале, исходя из прибыли за прошлый квартал. В то же время, применение такой системы авансовых платежей имеет свои сложности, так как предусматривает ежемесячное представление налоговых деклараций.

Дело в том, что отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года (п. 2 ст. 285 НК РФ). По итогам отчетного периода представляются налоговые декларации упрощенной формы (п. 2 ст. 289 НК РФ).

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога (п. 1 ст. 287 НК РФ).

Пример

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовый платеж (и представляют налоговую декларацию):

за январь — не позднее 28 февраля

за январь – февраль — не позднее 28 марта

за январь – март — 28 апреля

за январь – апрель — 28 мая

…

за январь – ноябрь — 28 декабря

за январь – декабрь (налоговый период) — 28 марта следующего года (налог на прибыль по итогам налогового периода).

Следует отметить, что последний налоговый платеж по итогам календарного года (за период январь – декабрь) осуществляется не позднее 28 марта года, следующего за истекшим налоговым периодом.

Если прочитать вышеуказанную норму НК РФ, то можно сделать вывод, что платеж за январь – декабрь текущего года должен быть осуществлен не позднее 28 января следующего года. Но, для платежа по итогам налогового периода, которым и является платеж за январь – декабрь, предусмотрено особое правило (п. 1 ст. 287 НК РФ): Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период (т.е. не позднее 28 марта следующего года). Правоту этого подхода подтверждают разъяснения официальных органов (Письмо Минфина России от 15.06.2012 N 03-03-06/1/309).

Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ).

Пример

Налогооблагаемая прибыль составила:

Январь — 100 тыс. рублей

Январь – февраль — 200 тыс. рублей

Январь – март — 200 тыс. рублей

Январь – апрель — 300 тыс. рублей

Январь – май — 300 тыс. рублей

Ставка налога на прибыль 20%.

Подлежит уплате:

За Январь (не позднее 28 февраля) — 20 тыс. рублей;

За Январь – февраль (не позднее 28 марта) — 20 тыс. рублей (40 тыс. – 20 тыс.);

За Январь – март (не позднее 28 апреля) — 0 рублей (40 тыс. – 40 тыс.);

За Январь – апрель (не позднее 28 мая) — 20 тыс. рублей (60 тыс. – 40 тыс.);

За Январь – май (не позднее 28 июня) — 0 рублей (60 тыс. – 60 тыс.);

Лист 02 Расчет налога на прибыль и авансовых платежей

С какой суммы надо платить авансовые платежи по налогу на прибыль в 2021 году

В 2020 году ежемесячные авансовые платежи по налогу на прибыль должны были уплачивать организации, у которых доходы от реализации превышали в среднем 25 млн рублей за каждый квартал. Такие послабления были установлены в рамках антикризисных мер, связанных с распространением COVID-19.

На 2021 год этот порядок не распространяется. Поэтому в соответствии с п. 3 ст. 286 НК РФ ежемесячные авансовые платежи по налогу на прибыль в 2021 году должны уплачивать организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые по ст. 249 НК РФ, превысили в среднем 15 млн рублей за каждый квартал.

Таким образом, если по итогам 2020 года у организации допущено указанное превышение, то исходя из п. 3 ст. 286 НК РФ организация должна уплачивать ежемесячные авансовые платежи по налогу на прибыль с 1-го квартала 2021 года.

Вместе с тем при применении этого порядка необходимо учитывать следующее. Согласно п. 2 ст. 286 НК РФ сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода. Учитывая эту норму, если обязанности уплачивать ежемесячные авансовые платежи по налогу на прибыль в 4-м квартале 2020 года у организации не было (эти платежи были равны 0), то отсутствует обязанность уплачивать ежемесячные авансовые платежи в 1-м квартале 2021 года (эти платежи также равны 0).

Возврат излишне перечисленных сумм

Предприятия, у которых по итогам года были получены убытки, могут иметь отчисления по результатам промежуточных периодов. Ранее внесенный аванс является переплатой и может быть зачтен в будущих периодах либо возвращен по окончании года после сдачи отчетности. Для возврата излишне уплаченных сумм лицо должно обратиться с заявлением в ИФНС с указанием:

- Сведений об Инспекции, в адрес которой направляется письмо.

- Реквизитов предприятия-налогоплательщика.

- Основания возникшей переплаты и периода.

- Суммы, определенной предприятием к возврату.

- Реквизиты счета предприятия для перечисления средств.

Документ удостоверяется подписью руководителя организации и печатью. Заявление о возврате представляется в ИФНС лично представителем организации или направленного в адрес Инспекции по почте. Инспекция производит возврат после рассмотрения заявления, проведения камеральной проверки в течение 3 месяцев после обращения. О принятии положительного решения по заявлению о зачете в течение 5 дней предприятие удостоверяется в письменном виде.

Если у предприятия имеется задолженность перед бюджетом того же уровня, ИФНС может зачесть переплату в счет числящейся за предприятием недоимки, пени или штрафов. Операция производится без согласования с предприятием.

Взносы по прибыли, полученной в предыдущем месяце

Этот вариант доступен абсолютно всем организациям без исключений. Сумма налога рассчитывается из выручки, которую получила компания за отчетный временной промежуток (один, два, три и более месяца).

Чтобы с предстоящего календарного года начать использовать этот режим уплаты налога, заполните заявление и передайте его в ближайшее отделение. Сделать переход необходимо не позже 31 декабря. Например, если в 2018 г. руководство предприятия планирует вносить ежемесячные платежи, которые должны рассчитываться из полученной по факту прибыли, заявление в налоговый орган нужно предоставить до 31.12.2017 года.

Документ составляется в произвольном виде