Как правильно учитывать расходы на содержание основных средств

Способы регистрации расходов:

- Списание расходов на прочие затраты — расходы на реконструкцию и прочее включают в расходы в тот период, когда они совершались.

- Компания создает резервы, предназначенные для ремонтирования объекта.

При этом, встречаются случаи, когда налоговые инспекторы засчитывают переоборудование как реконструкцию, добавляя расходы к первоначальной стоимости, повышая налогообложение на прибыль. Чтобы избежать недопониманий, бухгалтер должен позаботиться о том, чтобы сопроводить расходы соответствующими документами для предоставления доказательств. Такой шаг поможет доказать, что выполнялся плановый ремонт, не попадающий под определение реконструкции.

Методы расчета амортизации основных средств в налоговом учете

Как заполнять код ОКОФ в новой декларации по налогу на имущество

Как заполнять коды налогового периода по декларациям в 2020 году Периодами для отчета являются 1 квартал, полугодие или 9 месяцев, при исчислении налоговых авансов исходя из фактической прибыли — один, два, три, четыре и так далее месяцев вплоть до окончания календарного года.

Налог на имущество организаций: изменения 2020 года и отражение в «1С: Бухгалтерии 8»

По авансовым платежам сдаются ежеквартальные расчеты, по итогам года — декларация по налогу на имущество. С 2020 года изменяются формы расчета и декларации, они утверждены Приказом ФНС от 04.10.2020 № ММВ-7-21/575@. В новых формах учтено прекращение налогообложения движимого имущества, а еще они позволяют исчислить налог, если кадастровая стоимость была изменена в течение налогового периода. В декларации появилось поле «Адрес объекта недвижимого имущества» для объектов, у которых нет кадастрового номера, но есть адрес.

Для классификации принимается объект в комплексе, то есть со всеми приспособлениями и принадлежностями, которые в него входят и вместе с ним работают. Обычно они имеют общее управление или общий фундамент.

- предметы, которые служат менее года;

- специальный инструмент и приспособления (для серийного производства);

- спецодежда, форменная одежда и обувь, выдаваемая работникам;

- молодняк животных, птица, кролики, семьи пчел и т.п.;

- временные сооружения, возводимые при строительстве;

- многолетние насаждения и посадочный материал;

- бензомоторные пилы, сучкорезы и т.п;

- временные лесные сооружения;

- предметы, которые выдаются напрокат (независимо от их стоимости).

Изучаем цифры в ОКОФ

Существуют законодательно утвержденные Перечни, в которых перечислены коды освобождаемого от налогов имущества. По этим данным предприятия анализируют свои объекты и принимают решение о минимизации налога.

Отчетность по уплате налогов

Организации сдают декларацию до 30 марта года, следующего за истекшим.

Организации не должны отчитываться по недвижимости с кадастровой стоимостью. Налоговая имеет необходимые данные. Однако компания должна сама рассчитать налог и уплатить его. До 30 марта 2023 году компании впервые сдают декларацию без имущества, которое облагается налогом по кадастровой стоимости.

Если последний срок сдачи отчетности выпадает на выходные или праздники, сдать отчетность необходимо в ближайший рабочий день до наступления нерабочих дней.

Так, авансовые платежи в 2023 году вносятся до 28 апреля, 28 июля и 30 октября.

Отчетность подают все компании, даже если у них нет налога для уплаты, например если их имущество попадает под льготу.

Если же в течение года компания не имела имущества в собственности, которое облагалось налогом по среднегодовой стоимости, декларацию подавать не нужно.

Обычно декларацию подают в ФНС по месту нахождения недвижимости. Однако налогоплательщики могут подать единую декларацию в одно отделение ФНС по всем недвижимым объектам на территориях разных отделений налоговой, если:

- недвижимость находится в одном субъекте;

- налог с недвижимости уплачивают по среднегодовой стоимости;

- регион не разработал особые нормативы для уплаты налога;

- организация стоит на учете в нескольких отделениях ФНС по месту нахождения недвижимости и до 1 марта уведомила ФНС о том, что подаст единую декларацию.

Все перечисленные условия должны соблюдаться одновременно.

Такое уведомление налоговая рассмотрит в течение 30 рабочих дней с момента ее подачи.

Компания может выбрать любое отделение ФНС из числа тех, в которых стоит на учете по месту нахождения недвижимости.

Декларацию можно подать в бумажном или электронном виде.

Только электронную отчетность подают следующие организации:

- Крупные налогоплательщики.

- Вновь созданные организации, например в результате слияния, со штатом более 100 человек.

- Организации со среднесписочной численностью более 100 человек за истекший год.

Если компания сдала бумажную отчетность вместо электронной, она может получить штраф 200 рублей.

Нормативная база для исчисления срока полезного использования

Бухгалтеру необходимо точно определять принадлежность основного средства (ОС), числящегося на балансе предприятия, к группе амортизации, так как этого требуют нормы бухгалтерского учета. При определении срока полезного использования (СПИ) необходимо руководствоваться ПБУ 6/01 «Учет основных средств». П. 20 гласит, что СПИ вычисляется исходя из следующих параметров:

- ожидаемый срок эксплуатации, включая ожидаемый срок эксплуатации именно данной организацией, а не объекта в целом (например, если имущество взято в аренду);

- ожидаемый физический износ.

Однако законодательных запретов на применение в бухучете Классификации основных средств, утвержденной Правительством РФ, не существует. Поэтому зачастую бухгалтеры используют ее для налогового и бухгалтерского учета.

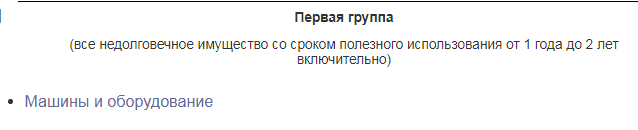

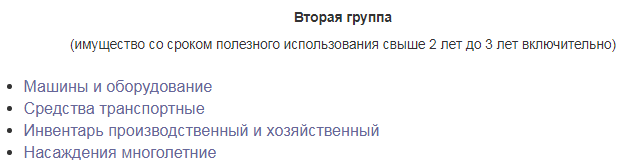

По данной классификации к первой группе амортизации причисляют ОС со СПИ от 1 года до 2 лет. Ко второй амортизационной группе — имущество, СПИ которого 2–3 года. С полным списком ОС первой и второй групп амортизации можно ознакомиться в постановлении Правительства РФ от 01.01.2002 № 1.

Как часто нужно платить

Налоговым периодом является календарный год, а отчетными – каждый квартал. Однако с 2021 года единой датой уплаты имущественного налога для предприятий установлено 28-е число каждого месяца. Начисленную сумму необходимо уплачивать в составе ЕНП. Годовой же необходимо уплачивать в казну не позднее 28 февраля того года, который следует за отчетным.

ОБРАТИТЕ ВНИМАНИЕ! Так как налог является региональным, то местные власти имеют право не устанавливать для него отчетных периодов. Если отчетные периоды установлены, по ним необходимо производить авансовые платежи в размере четверти от налоговой ставки

В налоговый период налог исчисляется по обычной формуле: произведение налоговой ставки на налоговую базу, из которого вычитаются авансовые платежи

Если отчетные периоды установлены, по ним необходимо производить авансовые платежи в размере четверти от налоговой ставки. В налоговый период налог исчисляется по обычной формуле: произведение налоговой ставки на налоговую базу, из которого вычитаются авансовые платежи.

ВАЖНАЯ ИНФОРМАЦИЯ! Если в течение того или иного периода имущество, облагаемое налогом, перестало находиться в собственности у налогоплательщика, то налог вычисляется исходя из полных месяцев отчетного периода, когда имущество принадлежало владельцу.

По завершении отчетного или налогового промежутка в инспекцию надо отправить налоговую декларацию на унифицированном бланке. За год необходимо отчитаться до 25 марта будущего года, а промежуточные декларации сдают до 25-го числа того месяца, который идет за расчетным.

Если фирма владеет только имуществом 1-й и 2-й групп

Рассмотрим зависимость налога на имущество и отчетности по нему от наличия на балансе ОС 1-й и 2-й групп амортизации.

Ранее подп. 8 п. 4 ст. 374 НК РФ предписывал, что отнесенные к амортизационным группам 1 и 2 ОС для налога на имущество не будут являться объектами налогообложения. Отметим особо, что при этом включение в группы амортизации должно было быть произведено на основе Классификации основных средств.

В 2019 году был введен новый порядок определения налогооблагаемого имущества, согласно которому движимое имущество не облагается налогом (закон от 03.08.2018 № 308).

Получается, главный вопрос: может ли недвижимость принадлежать к 1-й и 2-й амортизационной группе ОС? Чтобы ответить на этот вопрос, необходимо понять, что относят к указанным группам амортизации и какое имущество является недвижимым:

- Согласно постановлению Правительства РФ от 01.01.2002 № 1 к амортизационным группам 1 и 2 относятся ОС со сроком полезного использования от 1 до 2 лет и от 2 до 3 лет соответственно.

- В НК РФ нет определения недвижимого имущества, но ФНС в своем письме от 01.10.2018 № БС-421/19038@ в данном случае ссылается на нормы ГК РФ и ряд федеральных законов, согласно которым под недвижимостью следует понимать земельные участки и все объекты, непосредственно с ней связанные: здания, сооружения, незавершенное строительство, а также машиноместа, дачи, жилые дома, помещения.

Проанализировав эти данные, мы увидим, что к 1-й и 2-й амортизационной группе не могут быть отнесены объекты недвижимости.

Таким образом, если фирма имеет на своем балансе только ОС 1 и 2 группы, налог на имущество уплачивать не надо вследствие отсутствия объекта для обложения налогом.

В 2021 году продолжают действовать новвоведения 2020 года по налогу на имущество:

- налогоплательщики не представляют расчеты по авансам по налогу на имущество (закон от 15.04.2019 № 63-ФЗ);

- обновлен бланк декларации по налогу на имущество (приказ ФНС России от 14.08.2019 № СА-7-21/405@);

- организациям предоставили право сдавать единую декларацию по имуществу.

Возможно, вам также будет полезна наша статья «Сроки уплаты налога на имущество за 4 квартал».

***

ОС, согласно Классификации основных средств причисленные к 1-й и 2-й группам амортизации, не входят в состав собственности, подпадающей под обложение налогом на имущество, так как не являются объектами недвижимости. Кроме того, если у фирмы есть на балансе ОС лишь этих групп, отчитываться в налоговые органы нет необходимости.

***

Еще больше материалов по теме — в рубрике «Налог на имущество».

Разделение ОС на движимое и недвижимое имущество в 1С

Добрый день!Когда Вы задаёте вопрос, не забывайте, пожалуйста, о правилах форума. Напомню: мы стремимся создать на нашем форуме доброжелательную атмосферу. Поэтому у нас принято здороваться, а также говорить «спасибо» и «пожалуйста». Уважительное отношение к форумчанам, экспертам и модераторам — требование правил форума.

Укажите, пожалуйста, полное название программы, а также релиз конфигурации. Без этой информации Вы рискуете получить неполный или даже неверный ответ. Для уточнения информации обязательно воспользуйтесь этими рекомендациями. А найти справку о названии и релизе конфигурации в своей программе вам поможет это наглядное пособие.

Порядок уплаты налога на движимое имущество

С 01.01.2024 г. на основании 335-ФЗ от 27.11.2017 субъект РФ принимает решение об освобождении от налога на движимое имущество (с 01.01.2024 г. на балансе как основное средство кроме 1 и 2 амортизационных групп). А если региональный закон не издан, то ставки в 2024 году не могут быть более 1,1%.

Налог на движимое имущество уплачивается ежеквартально авансовыми платежами. Сроки уплаты налога регулируются законодательством субъекта РФ.

В целом, ставка налога на имущество организаций максимально составляет 2,2%, но по движимому имуществу максимальная ставка – 1,1%. Декларация подается ежегодно и при формировании декларации отражается код льготы – 2010257. При этом наличие льготы 0% на все движимое имущество от сдачи отчетности не освобождает, т.е. декларацию нужно сдавать в любом случае.

При этом не нужно выплачивать налог со всего движимого имущества: изменение относится к компаниям, владеющим движимым имуществом 3-10 амортизационных групп.

Основание для уплаты налога

До 01.01.2024 г. налог на движимое имущество, находящееся на балансе организации с 01.01.2013 г. налог не уплачивался, но налог на имущество перешел в разряд региональных и Федеральный закон внес поправки о том, что движимое имущество регулируется местным законодательством и не может превышать 1,1%, т.е. могут быть предоставлены льготы по этому налогу. Эти льготы могут быть дифференцированы по годам и по видам деятельности организаций. Также субъект РФ может принимать законы в отношении льготы в любое время 2024 года задним числом.

Если движимое имущество получено в результате:

- реорганизации или ликвидации

- сделки с взаимозависимым лицом,

то льгота не распространяется

Ставки налога на имущество в 2013 году.

Ранее мы сообщали, что Московская городская Дума приняла Закон «О внесении изменения в статью 1 Закона города Москвы от 23 октября 2002 года №47 «О ставках налога на имущество физических лиц».

Законом г. Москвы от 14.11.2012 N 56 с 01 января 2013 года установлены новые ставки налога на имущество граждан (которое принадлежит им на праве собственности). Рассчитывается налог на основании инвентаризационной стоимости имущества.

Налоговые ставки в Москве:

На территориях, включенных в состав территории Москвы в результате изменения границы города ставки налога на имущество следующие:

С учетом средней инвентаризационной стоимости в размере 500-600 тыс. руб, средняя налоговая ставка составит 3000-3 600 руб. (за год).

В случае же, когда инвентаризационная стоимость квартиры (это касается больших квартир) превысит 1 млн. руб., налоговая (минимальная) ставка составит 7 500 руб. (за год).

Необходимо отметить, что инвентаризационная стоимость новостроек примерно равна их рыночной стоимости.

Справку об инвентаризационной стоимости может получить собственник квартиры или его представитель в органах БТИ, где и рассчитывается инвентаризационная стоимость жилья сотрудниками БТИ по формуле:

С = С * (1 -Ифиз,/100 * Ки), где С — инвентаризационная стоимость оцениваемого объекта (тыс. руб.); С — восстановительная стоимость жилого здания (то есть сумма затрат в виде амортизационных отчислений, необходимых для восстановления изношенности объекта) (тыс. руб.); И — показатели физического износа жилого здания (%); К — коэффициент дифференциации объектов.

Налог при продаже недвижимости с 2016 года. —

посмотреть здесь.

В соответствии с п. 1 ст. 374 Налогового кодекса Российской Федерации (далее — Кодекс) объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено ст. ст. 378, 378.1 Кодекса.

На основании пп. 8 п. 4 ст. 374 Кодекса не признается объектом налогообложения по налогу на имущество организаций движимое имущество, принятое на учет с 1 января 2013 г. в качестве основных средств.

Таким образом, объектом налогообложения по налогу на имущество организаций признается движимое имущество, учтенное в бухгалтерском учете в составе основных средств по состоянию на 1 января 2013 г., а также недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Правила формирования в бухгалтерском учете информации об основных средствах организации определены Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденным Приказом Минфина России от 30.03.2001 N 26н, согласно которому единицей бухгалтерского учета основных средств является инвентарный объект (п. 6 ПБУ 6/01). При этом основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

На основании п. 27 ПБУ 6/01 затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств.

С учетом изложенного указанные затраты на восстановление учтенного в бухгалтерском учете в составе основных средств после 1 января 2013 г. объекта движимого имущества включаются в первоначальную стоимость объекта основных средств (инвентарного объекта). Следовательно, организация вправе применять пп. 8 п. 4 ст. 374 Кодекса в отношении указанного движимого имущества, в том числе в части затрат на его восстановление.

А если объект основных средств (движимое имущество) был принят организацией на учет до 1 января 2013 г., а изменение его стоимости вследствие достройки, дооборудования, реконструкции или модернизации произошло после указанной даты, положение пп. 8 п. 4 ст. 374 НК РФ на этот объект основных средств не распространяется.

С 2013 г. внесены изменения главу 30 «Налог на имущество организаций» Налогового Кодекса Российской Федерации. Рассмотрим основные из этих изменений.

Как рассчитать налоговую базу

Налоговая база — это величина для расчета налога: база умножается на налоговую ставку. По налогу на имущество есть два варианта налоговой базы.

Кадастровая стоимость (КС) — для имущества, указанного в статье 378.2 НК РФ:

- торговые комплексы и центры, административные и деловые центры;

- нежилые помещения с офисами, магазинами, кафе и объектами бытового обслуживания;

- недвижимость иностранных организаций, если они не работают через официальное представительство;

- жилые дома и помещения, не учтенные на балансе как основное средство.

- Рассчитывайте налог по кадастровой стоимости, если ваш регион принял закон об этом. Должны соблюдаться условия:

- ваша недвижимость располагается в регионе;

- официально определена кадастровая стоимость объектов.

Среднегодовая стоимость имущества — для остальных видов имущества. Среднегодовую стоимость рассчитывают по формуле:

Среднегодовая стоимость = ⅀ ОС: (число месяцев в периоде + 1)Здесь ⅀ ОС — сумма величин остаточной стоимости имущества на 1 число каждого месяца налогового периода и последнее число налогового периода.

Пример: ООО «Альфа» владеет фасовочной лентой первоначальной стоимостью 440 000 рублей.

| Дата | Остаточная стоимость, рублей |

| 1 января | 440 000 |

| 1 февраля | 430 000 |

| 1 марта | 420 000 |

| 1 апреля | 410 000 |

| 1 мая | 400 000 |

| 1 июня | 390 000 |

| 1 июля | 380 000 |

| 1 августа | 370 000 |

| 1 сентября | 360 000 |

| 1 октября | 350 000 |

| 1 ноября | 340 000 |

| 1 декабря | 330 000 |

| 31 декабря | 320 000 |

Среднегодовая стоимость ленты = (440 000 + 430 000 + … + 320 000): (12 месяцев + 1) = 380 000 рублей.

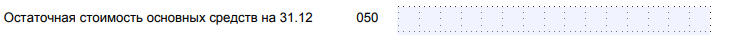

Остаточная стоимость на 31.12 (стр. 050)

Иногда предприятие ведёт учет нескольких недвижимых объектов как одного инвентарного объекта. Вот что в связи с этим говорят налоговики по поводу заполнения строки 050 Раздела 2.1 декларации:

4. Вопросы в случае.

Организации следует заполнять несколько блоков строк 010 – 050 и приводить в каждом кадастровый номер объекта недвижимости в случае их наличия у каждого из нескольких ОС, которые учтены на балансе в одной инвентарной карточке с общей первоначальной стоимостью.

Но плательщик обязан указать отдельно данные по каждому объекту с кадастровым номером. Поэтому в каждом из блоков следует указать и соответствующую остаточную стоимость в строке 050.

Иногда в бухучете данные отражают в одной инвентарной карточке с исчислением одной остаточной стоимости. В этом случае ФНС считает целесообразным указание в строке 050 каждого блока остаточной стоимости соответствующего объекта, которую нужно посчитать по следующей формуле:

| Доля площади объекта в суммарной площади всех объектов по инвентарной карточке

× Общая остаточная стоимость всех объектов по инвентарной карточке по данным бухучета |

Как внести данные в раздел 2.1

По стр. 020–050 при расчете налога на имущество за 1 квартал в графы 3–4 вносится остаточная стоимость активов (в т. ч. льготируемых). В расчет должна быть включена стоимость тех ОС, которые подпадают под налогообложение. Исходя из этого сведения о движимом имуществе нынешнего года здесь не приводятся.

Особенности заполнения титульника

- по стр. 050 — доля кадастровой стоимости недвижимого актива на территории субъекта РФ, если такое имущество располагается на территории нескольких регионов;

- по стр. 060 и 100 — в 1-й части показателя код льготы, во 2-й — отсылка к законодательному нормативу, в соответствии с которым происходит пользование льготой; если таковая отсутствует, строчки прочеркиваются;

- по стр. 070 — ставка налога;

- по стр. 080 — коэффициент нахождения облагаемого актива в собственности;

- по стр. 090 — сумма аванса.

Предоставлять декларацию нужно в инспекцию по местонахождению недвижимости. Начиная с отчета за 2020 год, по объектам налогообложения, расположенным на территории одного субъекта РФ, можно сдавать единую декларацию в отделение ИФНС по своему выбору. Для этого до 1 марта года подачи единой отчетности необходимо уведомить о своем решении налоговые органы по утвержденной форме (Приказ ФНС России от 19.06.2019 N ММВ-7-21/311@).

В разделах 2 и 3 не нужно указывать сумму авансовых платежей за отчетные периоды, соответствующие поля удалены. Но добавлена новая строка «Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период (в рублях)».

Новая форма

В бланк внесено несколько поправок. Основные корректировки касаются расчетов по авансовым платежам: начиная с отчетности за первый квартал 2020 года, их сдавать не требуется. Отчитываться нужно только по результатам года. Поэтому суммы авансовых платежей по налогу на имущество за 1-3 кварталы будут отражаться в налоговой декларации.

За разъяснениями по эти вопросам мы обратились к Варламовой Виктории Владимировне — заместителю руководителя отдела консалтинга и главному эксперту по налогам и бухгалтерскому учету компании «Правовест Аудит»

— Виктория Владимировна! Добрый день! В новой форме декларации по налогу на имущество появился специальный раздел 2.1, в котором нужно указать информацию о недвижимости, облагаемой по среднегодовой стоимости. Это новшество вызывает наибольшее количество вопросов.

Изменения с 1 января 2018 года

Льгота, предусмотренная п.25 ст.381 НК РФ будет действовать если субъект РФ примет соответствующий закон, устанавливающий возможность применения этой льготы (ст.381.1 НК РФ). Также в отношении движимого имущества субъект РФ может установить льготные ставки налога. Причем законодатели предусмотрели «переходный период» на 2018 год. Ставка налога по движимому имуществу, которое не освобождено от налогообложения законом субъекта РФ, не должна превышать 1.1 % (п. 3.3 ст.380 НК РФ).

Налогоплательщики, которые платят налог на имущество исходя из его кадастровой стоимости, обязаны рассчитаться с Федеральной налоговой службой за определенные установленные отчетные периоды. Ими являются первый, второй, а также третий квартал каждого календарного года. Об этих изменениях все организации были уведомлены в первый день 2019 года.

бухгалтер

Наружные пристройки к зданию, имеющие самостоятельное хозяйственное значение, отдельно стоящие здания котельных, а также надворные постройки (склады, гаражи, ограждения, сараи, заборы, колодцы и прочее) являются самостоятельными объектами.

ОКОФ 210.00.00.00.000 — Здания (кроме жилых)

- Система национальных счетов (СНС 2008) Организации Объединенных Наций, Европейской комиссии, Организации экономического сотрудничества и развития, Международного валютного фонда и Группы Всемирного банка,

- Общероссийский классификатор продукции по видам экономической деятельности (ОКПД2) ОК 034-2014 (КПЕС 2008), утвержден приказом Росстандарта от 31.01.2014г. №14-ст.

Таким образом, полагаем, что в вышеописанной ситуации, исходя из приведенных в Классификации основных средств характеристик, нежилое помещение под офис на первом этаже панельного жилого многоквартирного дома относится к десятой группе (имуществу со сроком полезного использования свыше 30 лет) (код 11 0000000 ОК 013-94).

Если учреждение-налогоплательщик затрудняется определить срок полезного использования (СПИ) приобретенного (созданного) объекта основных средств, поскольку он отсутствует в Классификации основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1, то пунктом 6 ст. 258 НК РФ предусмотрено, что для тех видов ОС, которые не указаны в амортизационных группах, СПИ определяется налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей. В качестве СПИ может использоваться установленный техническим паспортом срок эксплуатации, такой вывод следует из Определения ВС РФ от 03.11.2016 N 305-КГ16-14236 по делу N А40-127925/15.

Фундаменты под всякого рода объектами, такими как котлы, генераторы, станки, машины, аппараты и прочими, расположенными внутри зданий, не входят в состав здания, кроме фундаментов крупногабаритного оборудования. Фундаменты этих объектов входят в состав установленных на них объектов, фундаменты крупногабаритного оборудования, сооруженные одновременно со строительством здания, входят в состав здания. Они, как и ряд других специализированных инженерно-строительных сооружений, являются неотъемлемыми составными частями самих зданий.

Мы следим за качеством наших материалов. Чтобы скачать файл, зарегистрируйтесь. Портал содержит эксклюзивные авторские статьи и обзоры на тему учета в госучреждениях с примерами заполнения форм. Не нашли ответ на свой вопрос? Подпишитесь со скидкой!

Срок полезного использования зданий и сооружений

Вопросы принятия на баланс имущества, списания, амортизации Спецпроект: Имущество. Проблемы начисления и уплаты налогов в учреждениях госсектора Спецпроект: Налоги. Правовая база. Налоговый кодекс Гражданский кодекс. Опрос недели. Ваша компания обменивается электронными документами? Да, со всеми. Только с налоговой и фондами.

https://youtube.com/watch?v=X_xU479zOuU

Ответ: Приобретенное организацией офисное нежилое помещение, расположенное на первом этаже панельного жилого многоквартирного дома, для целей определения срока полезного использования и исчисления налога на прибыль, по нашему мнению, в 2020 г.

Ответ: Приобретенное организацией офисное нежилое помещение, расположенное на первом этаже панельного жилого многоквартирного дома, для целей определения срока полезного использования и исчисления налога на прибыль, по нашему мнению, с 1 января 2016 г.

Новые классификаторы основных средств: ОКОФ и амортизационные группы

Нежилыми зданиями могут являться такие объекты, как склады, гаражи и промышленные здания, коммерческие (торговые) здания, здания для проведения развлекательных мероприятий, гостиницы, рестораны, школы, больницы, тюрьмы и т.д. Помещения тюрем, колоний, следственных изоляторов, казарм для заключенных, казарм для военных, общежития исправительных и воспитательных колоний, лечебные исправительные учреждения, школы и больницы рассматриваются как нежилые здания, несмотря на то, что они могут служить местом жительства.

Ставки налога на имущество в 2020 году

Федеральным центром установлен предел савки 2,2%, который превышать нельзя. В зависимости от категории организации и характеристик имущественного объекта, который должен облагаться налогом, возможна дифференциация ставок до указанного предела в 2,2%. Этот список утверждает Правительство Российской Федерации. Например, для таких имущественных объектов, как железнодорожные пути, трубопроводы, линии электропередач и других, пределом является 1,0% в 2016 году, 1,3% – в 2016 году.

Кроме этого, в связи с вводом кадастровой оценки дифференцированные пределы стали устанавливать для ставок налога на недвижимые объекты, но для каждого региона они разные:

- Москва и Московская область – 1,7% в 2015 году, с 2016 – 2%;

- для других субъектов – 1% в 2015 году, дальше – 2%.

Эксперты советуют:

- Сдавайте нулевые декларации (даже в том случае, когда организация попадает в льготную категорию или имущество входит в соответствующую амортизационную группу), иначе может последовать штраф за нарушение сроков предоставления отчетности.

- Обязательно следует учитывать при расчете налога неотделимые улучшения недвижимости, которая арендуется (кроме той, что принята на баланс после 1 января 2013 года, сюда относят и земельные участки).

- Не забудьте указать в расчетах то имущество, которое было реализовано в течение года или принято на баланс (в месяцах, следующих после даты списания, указывают нулевые сведения).

- Всегда проверяйте, нет ли ошибок в заполнении расчетного бланка налога на имущество (для этого на сайте ФНС России http://www.nalog.ru/ есть вспомогательные контрольные соотношения, которыми можно воспользоваться онлайн).

Перечень объектов ОС

Выдержка из Классификации основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1:

Вторая группа

(имущество со сроком полезного использования свыше 2 лет до 3 лет включительно)

Машины и оборудование

| Код ОКОФ | Наименование | Примечание |

| 330.25.73.50 | Формы литейные; опоки для литья металлов; поддоны литейные; модели литейные | — |

| 330.26.51.66 | Инструменты, приборы и машины для измерения или контроля, не включенные в другие группировки | оборудование для контроля технологических процессов |

| 330.28 | Машины и оборудование, не включенные в другие группировки | оборудование буровое нефтепромысловое и геолого-разведочное |

| 330.28.13.1 | Насосы для перекачки жидкостей; подъемники жидкостей | насосы артезианские и погружные |

| 330.28.22.11.190 | Подъемники, не включенные в другие группировки | подъемники мачтовые строительные |

| 330.28.22.14.125 | Краны грузоподъемные стрелкового типа | — |

| 330.28.22.18 | Оборудование грузоподъемное, транспортирующее и погрузочно-разгрузочное прочее | грейферы; приспособления и устройства грузозахватные, оснащение монтажное, приспособления навесные для уплотнения грунтов, используемые при строительстве; конвейеры ленточные передвижные с прорезиненной лентой |

| 330.28.22.18.180 | Оборудование погрузочно-разгрузочное для прокатных станов, не включенное в другие группировки | валки опорные |

| 330.28.22.18.180 | Оборудование погрузочно-разгрузочное для прокатных станов, не включенное в другие группировки | валки опорные |

| 330.28.22.18.244 | Погрузчики-измельчители силоса и грубых кормов | машины для заготовки грубых кормов |

| 330.28.22.18.245 | Стогометатели | — |

| 330.28.22.18.390 | Оборудование подъемно-транспортное и погрузочно-разгрузочное прочее, не включенное в другие группировки | питатели ленточные стационарные |

| 330.28.23.23 | Машины офисные прочие | включая персональные компьютеры и печатающие устройства к ним; серверы различной производительности; сетевое оборудование локальных вычислительных сетей; системы хранения данных; модемы для локальных сетей; модемы для магистральных сетей |

| 330.28.29.12 | Оборудование и установки для фильтрования или очистки жидкостей | гидроциклоны однокорпусные; батареи гидроциклонов |

| 330.28.29.22.190 | Устройства механические для разбрызгивания, рассеивания или распыления прочие, кроме сельскохозяйственных | питатели (без лабораторных) |

| 330.28.30.51 | Косилки (включая устройства режущие для установки на тракторе), не включенные в другие группировки | — |

| 330.28.30.52 | Машины сеноуборочные | плющилки тракторные; волокуши тракторные; грабли конные и тракторные; ворошилки; установки искусственного досушивания сена и машины для заготовки грубых кормов прочие |

| 330.28.30.53 | Прессы для соломы или сена, включая пресс-подборщики | — |

| 330.28.30.83 | Оборудование для приготовления кормов для животных | — |

| 330.28.30.86.110 | Оборудование для сельского хозяйства, не включенное в другие группировки | оборудование специальное технологическое для животноводства и кормопроизводства |

| 330.28.41.24.190 | Станки для прочих видов обработки металлов резанием | оборудование немеханизированное, ручная аппаратура для кислородной резки металлов и сменные машинные резаки |

| 330.28.91.11.120 | Ковши для металлургического производства | — |

| 330.28.92.11 | Подъемники и конвейеры непрерывного действия для подземных работ | — |

| 330.28.92.12.190 | Машины проходческие прочие | оборудование для горнодобывающих производств (машины бурильные, пневмоударники, оборудование навесное бурильное; машины и оборудование для зарядки и забойки взрывных скважин; оборудование горноспасательное; аппаратура шахтной автоматизации, сигнализации и связи и другое оборудование) |

| 330.28.93.13.149 | Оборудование технологическое прочее для комбикормовой промышленности | бункеры для сухих и влажных кормов |

| 330.28.93.17.112 | Машины для измельчения и нарезания | — |

| 330.28.99.39.160 | Оборудование фонтанное и газлифтное | — |

| 330.30.20.31.120 | Оборудование путевое для контроля и ремонта железнодорожных путей | машины и инструменты для работы с отдельными элементами верхнего строения пути |

| 330.32.50 | Инструменты и оборудование медицинские | технологическая оснастка для протезной промышленности |

Средства транспортные

| 310.29.10.59.270 | Средства транспортные, оснащенные подъемниками с рабочими платформами | подъемники грузопассажирские |

Инвентарь производственный и хозяйственный

| 220.42.99.12 | Сооружения для занятий спортом и отдыха | — |

Насаждения многолетние

| 520.00.10.08 | Прочие культивируемые ресурсы растительного происхождения, неоднократно дающие продукцию, не включенные в другие группировки | — |

Кто вправе рассчитывать на льготы?

Налог на имущество не будут платить или уплатят только частично такие владельцы имущества:

- религиозные организации, если это имущество имеет отношение непосредственно к религиозной деятельности;

- уголовно-исправительная система, использующая имущество для своей прямой деятельности;

- адвокатские конторы, юридические консультации;

- организации инвалидов в официальном статусе;

- государственные научные организации;

- производители фармацевтики.

Кроме того, полностью от уплаты налога на имущество освобождены учреждения, занятые в газовой промышленности, например, магистральные газопроводы. Однако эта собственность должна соответствовать требованиям п. 3.1 ст. 380 НК РФ:

- в первый раз объект начали эксплуатировать с 2015 года;

- объект полностью либо частично находится на территории республики Саха, Иркутской либо Амурской области;

- собственность учитывается в качестве ОС на предприятии, являющейся владельцем Единой системы газоснабжения.

Кроме того, до конца 2024 года под льготу попадают недвижимые объекты, расположенные на территории «Сириус». Отметим, нулевую ставку можно применять с начала соответствия требованиям, а не с этого же календарного года.

Также власти отдельно уточнили момент освобождения от уплаты налога компаний, которые находятся в ОЭЗ. Однако послабление действует только первые 6 лет после внесения компании в перечень резидентов этой территории. Аналогичный порядок действителен для предприятий, расположенных в некоторых районах Калининградской области. Вот только они не полностью освобождены от налога, и должны платить 1/2 ставки действующего тарифа.