Налоговый учёт питьевой воды для офиса

Одна из обязанностей работодателя – охранять труд (ст. 223 ТК РФ). Покупка воды для питья или фильтров для её очистки – одно из мероприятий охраны труда. Возникают ли сложности с признанием таких расходов для целей налогообложения?

Ранее Минфин и ФНС разрешали учитывать такие расходы, если у налогоплательщика было заключение Госсанэпиднадзора о непригодности воды в офисе для питья (письма УФНС России по г. Москве от 30.01.2009 № 19-12/007411, Минфина от 10.06.2010 № 03-03-06/1/406 и от 31.01.2011 № 03-03-06/1/43 и др.). При этом суды были более благосклонны к налогоплательщикам и признавали покупку воды обеспечивающим нормальные условия труда мероприятием, не требуя при этом никаких подтверждений Госсанэпиднадзора (см. постановления Десятого ААС от 29.04.2010 № 10АП-1912/2010, Седьмого ААС от 31.03.2010 № 07АП-1823/10, определение ВАС РФ от 30.05.2008 № 6728/08 и др.).

В последнее время финансисты в своих рекомендациях не говорят об обязательности экспертиз Госсанэпиднадзора (см. письма Минфина от 23.03.2020 № 03-03-07/22134, от 17.07.2017 № 03-03-06/1/45286 и др.). Причина этого – приказ Минздравсоцразвития России от 01.03.2012 № 181н, относящий обеспечение питьевой водой сотрудников к мероприятиям улучшения условий и охраны труда.

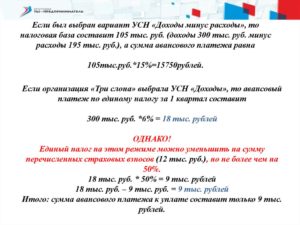

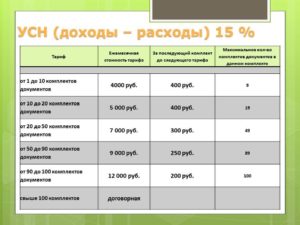

Расходы не принимаемые для целей налогообложения при УСН

Есть расходы, которые фирма не сможет записать в КУДиР, даже если они имеют деловую цель и подтверждены документами. Расходы, включаемые в расчет налога, перечислены в статье 346.16, и все, что в этот список не входит, учитывать в затратах нельзя.

Таблица: какие расходы нельзя учесть при УСН

| Не признаваемые расходы | Обоснование |

|---|---|

| Представительные расходы | Письмо Минфина России № 03-03-02-04/1/22от 11 октября 2004г. |

| Экспортные пошлины | Письмо Минфина России № 03-11-04/2/162от 7 июня 2007г. |

| Отрицательные курсовые разницы | п. 5 ст. 346.17 Налогового кодекса РФ. |

| Создание аптечки для работников, покупкапитьевой воды и другие расходы наобеспечение нормальных условий труда | Письма Минфина России№ 03-11-06/2/53908 от 24 октября 2014г.№ 03-11-11/53315 от 6 декабря 2013г.№ 03-11-11/22 от 1 февраля 2011г.№ 03-11-04/2/19 от 26 января 2007г. |

| Плата за получение сведений о контрагенте изЕГРЮЛ | Письмо Минфина России № 03-11-06/2/57от 16 апреля 2012г. |

| Компенсация за задержку зарплаты | Письма Минфина России№ 03-03-06/2/164 от 31 октября 2011г.№ 03-03-06/2/232 от 9 декабря 2009г. |

| Расходы на проведение корпоративныхпраздников | Письма Минфина России№ 03-03-04/2/206 от 11 сентября 2006г.№ 03-03-04/1/430 от 20 декабря 2005г. |

| Расходы на выпуск и обслуживаниезарплатных карт для работников | Расходы при расчете налога УСН должныотвечать тем же критериям, которыепредъявляются к затратам приналогообложении прибыли, а именно – онидолжны быть экономически оправданны идокументально подтверждены.При расчете налога на прибыль затраты повыпуску и обслуживанию зарплатных картне учитываются (п. 29 ст. 270 НК РФ) |

| Безнадежная дебиторская задолженность | Письмо Минфина России № 03-11-06/2/9909от 20 февраля 2016г. |

| Расходы по благоустройству территории | Письма Минфина России№ 03-11-06/2/163 от 22 октября 2010г.№ 03-11-06/2/157 от 19 октября 2010г |

| Договорные санкции (пени, штрафы,неустойки, упущенная выгода) | Письма Минфина России№ 03-11-06/2/19835 от 7 апреля 2016г.№ 03-11-06/2/53634 от 9 декабря 2013г. |

| Расходы на спецоценку условий труда | Письма Минфина России№ 03-11-09/31528 от 30 июня 2014г.№ 03-11-06/2/28551 от 16 июня 2014г. |

| Услуги кадровых агентств по подборуперсонала | Письмо Минфина России № 03-11-06/2/31416от 31 мая 2016г. |

| Расходы по уборке прилегающей территориисторонней организацией | Письма Минфина России№ 03-11-06/2/147 от 20 декабря 2012г.№ 03-11-04/2/95 от 9 апреля 2007г.УФНС России по г.Москве № 16-15/054712от 25 мая 2010г. |

| Услуги сторонней организации по охране труда | Письмо Минфина России № 03-11-06/2/4248от 18 февраля 201 г. |

| Расходы на оплату услуг компании, нанятойдля управления организацией | Письма Минфина России№ 03-11-06/2/3694 от 13 февраля 2013г.№ 03-11-06/2/15 от 5 февраля 2009г. |

| Компенсации сотрудникам за разъезднойхарактер труда | Письмо Минфина России № 03-11-06/2/174от 16 декабря 2011г.ФНС России № КЕ-4-3/5226 от 4 апреля 2011г.,№ КЕ-4-3/3943 от 14 марта 2011г. |

| Приобретение доли участия в уставномкапитале другой организации | Письмо Минфина России № 03-11-06/2/83от 7 мая 2009г. |

| Расходы на подготовку документации иуплату сбора за участие в конкурсных торгах | Письма Минфина России № 03-11-06/2/85от 13 мая 2009г.№ 03-11-04/2/173 от 2 июля 2007г. |

| Скидки (премии, бонусы), предоставленныепокупателю за выполнение определенныхусловий договора | Письмо Минфина России № 03-11-05/27от 7 февраля 2008г. |

Таблица: какие расходы нельзя учесть при УСН

Заполните отчётность в 3 клика!

Покажем как автоматически подготовить отчётность с помощью нашего сервиса.

Попробовать бесплтано

Настройки программы для заполнения КУДиР

Рассмотрим настройки, которые необходимо установить для учета при УСН, а также узнаем откуда попадают данные в отчет.

-

В меню «Главное – Настройки – Налоги и отчеты» на закладке «Система налогообложения» определяется режим налогообложения, которую использует организация:

В примере рассматриваем УСН, режим налогообложения «Доходы».

На закладке «УСН» определяется процентная ставка налога:

-

Отчет находится в меню «Отчеты – УСН – Книга доходов и расходов УСН»:

В отчете на закладке «Раздел I. Доходы и расходы за 1 кв.» выводится информация о доходах и расходах организации. По умолчанию выводятся суммы которые участвуют в расчете налога.

Но есть ещё и суммы, которые являются доходом, но не участвуют при расчете налога. Чтобы их увидеть, нужно нажать кнопку «Показать настройки», выбрать вариант включения доходов и расходов «Включать в бланк отчета и заполнять». Затем переформировать отчет:

В результате отчет будет выглядеть следующим образом:

Выводятся строки:

-

доходы всего

-

доходы, учитываемые при исчислении налоговой базы (принимаемые доходы)

-

расходы всего

-

расходы, учитываемые при исчислении налоговой базы (принимаемые расходы)

Примечание: расходы будут заполняться только при использовании режима налогообложения «Доходы минус Расходы».

Данные в эти поля попадают следующим образом.

При сохранении документов в программе в проводках может появляться информация на специальной закладке, которая называется “Книга учета доходов и расходов (раздел I)”:

Как раз по этим данным и формируется отчет.

В примере создан документ «Поступление на расчетный счет», в котором принята оплата от жильца в размере 1500 руб.

Соответствие полей в документах и отчете выглядит следующим образом:

-

«Доходы» в документе – это поле «Доходы – всего» в отчете;

-

«Доходы всего» в документе – это поле «Доходы, учитываемые при исчислении налоговой базы» в отчете (принимаемые доходы);

-

и аналогично расходы.

В нашей программе учет ведется как в блоке Бухгалтерии, так и в блоке ЖКХ. Поэтому и оплаты отражаются в двух блоках соответственно, а именно, используются следующие документы:

-

Поступление на расчетный счет;

-

Поступление наличных;

-

Оплата платежной картой;

-

Регистрация оплаты – это документ для приема оплат в блоке ЖКХ.

Информация об оплатах попадает в КУДиР на основании бухгалтерских документов, но в них не указываются услуги, а указывается только общая сумма платежа. В некоторых случаях бывает необходимо принимать оплаты в качестве дохода для целей расчета налога не в полной сумме, а только частично – по некоторым услугам оплаты включать, а по некоторым исключать.

Для реализации данной возможности зайдем в учетную политику ЖКХ (меню «Главное – Настройки ЖКХ – Учетная политика») и перейдем на закладку «УСН»:

По умолчанию здесь установлен вариант «Суммы доходов определять – автоматически». В этом случае все суммы оплат для целей учета в КУДиР будут определяться автоматически, то есть данные из документа «Регистрация оплаты» учитываться не будут.

При установке переключателя на вариант «По настройке» появляется возможность выбирать, считать суммы автоматически или же обнулять:

Например, можно установить, что все оплаты, которые нужно включить в КУДиР для расчета налога, будут обнуляться. В этом случае в КУДиР в колонку «Доходы, учитываемые при исчислении налоговой базы» оплаты не попадут.

Аналогично можно настроить заполнение колонки «Доходы всего».

Но такой вариант тоже не всегда подходит, так как нам требуется некоторые услуги включить в КУДиР, а некоторые исключить.

Поэтому нужно выбрать настройку «Для указанных услуг»:

После этого нажимаем кнопку «Открыть настройку оплаты в КУДиР». В открывшемся окне можно определить настройки для каждой услуги в отдельности по кнопке «Создать»:

Данная запись будет означать, что все суммы оплат по услуге «Отопление» из документа «Регистрация оплаты» будут попадать в КУДиР в качестве доходов всего, но учитываться для расчета налога не будут. Аналогично выполняются настройки для других услуг. Если для услуги настройка не указана, то считается, что все суммы по этой услуге будут попадать в КУДиР как принимаемые доходы.

Коммунальные платежи при усн учитываются в составе материальных расходов – Законник

Статьи о бухучете и справочная информация

Коммунальные платежи при УСН

Обычно арендодатель сам оплачивает стоимость коммунальных услуг, потребленных арендатором (горячее и холодное водоснабжение, отопление, энергоснабжение, водоотведение и др.) коммунальным службам.

А арендатор компенсирует ему все эти расходы отдельно или в составе арендной платы. Арендатор также может заключить договоры со снабжающими организациями напрямую.

О каждом из этих вариантов расскажет статья.

Компенсация коммунальных расходов

Условие о возмещении коммунальных платежей может быть предусмотрено в самом договоре аренды или в дополнительном соглашении к нему.

Причем независимо от того, каким документом закреплена компенсация «коммуналки», отношения сторон в этом случае не являются отношениями по договору поставки коммунальных услуг.

Рассмотрим подробно учет компенсации коммунальных расходов у арендодателя и арендатора, применяющих УСН.

Бухучет в ТСЖ – «упрощенка»: проводки 2021 по целевым поступлениям

ТСЖ создается как юридическое лицо, следовательно, оно обязано вести бухгалтерский и налоговый учет для фиксации всех хозяйственных операций, выведения достоверного размера финансового результата, контроля за движением денежных средств.

Товарищество должно отчитываться перед контролирующими органами, в общеустановленные сроки выплачивать наемным работникам заработную плату, перечислять страховые взносы.

Денежные поступления ТСЖ включают:

- вступительные и членские взносы собственников жилья;

- платежи жильцов МКД (многоквартирного дома) за потребленные коммунальные услуги;

- субсидии из бюджета на выполнение конкретных работ, капремонта и т.п.;

- вознаграждение за посредничество между ресурсоснабжающими компаниями и потребителями их услуг;

- иные виды доходов.

Для ТСЖ не являются налогооблагаемым доходом членские взносы, бюджетные целевые средства на капремонт, прочие целевые поступления от членов ТСЖ и бюджета. Эти средства учитываются на счете 86, предназначенном для отражения целевого финансирования. При этом необходимо вести раздельный учет целевых поступлений и расходов – порядок его ведения отражается в учетной политике ТСЖ.

При зачислении денег счет 86 кредитуется в паре с дебетом счета 50 (если платеж был принят наличными средствами) или счета 51 (при безналичном расчете). К 86 счету ТСЖ могут открывать разные субсчета, что обеспечит дифференцированный учет поступлений из разных источников, например:

- по субсчету 86.1 — членские взносы от собственников недвижимости в МКД;

- за счетом 86.2 можно закрепить фиксацию поступлений в виде бюджетных субсидий и т.д.

В аналитике также обособляют предоставление скидок и льгот отдельным категориям жильцов, получение дотаций из разных видов бюджетов.

Все начисления взносов в пользу ТСЖ от членов товарищества оформляют проводкой Дт 76 Кт 86.

Факт получения организацией денег от собственников жилья фиксируется дебетованием счетов 50 или 51 и кредитованием счета 76 (если речь не идет о взносах на капремонт).

Текущие расходы ТСЖ на осуществление уставной деятельности, производимые за счет целевых поступлений, отражаются проводкой Дт 20 (или 26) Кт 60 (или 76), далее затраты списываются в дебет 86 счета с кредита счета 20 (или 26). Но использование счетов затрат при списании таких расходов товариществом, применяющим упрощенные способы ведения бухучета, необязательно – в соответствии с п. 34 Информации Минфина (ПЗ-1/2015), ТСЖ могут списывать издержки на счет 86 без предварительной их фиксации на счетах 20, 26.

Доходы и расходы, не учитываемые при налогообложении «упрощенным» единым налогом, в КУДиР не отражаются.

Особенности бухучета коммунальных платежей

Объем использованных коммунальных ресурсов определяется исходя из показаний счетчиков. Если счетчики в помещении отсутствуют, объем оказанных услуг рассчитывается исходя из законов. По каждому коммунальному ресурсу создан свой нормативный акт.

К примеру, для услуг отопления актуален ФЗ №190 «О теплоснабжении» от 27 июля 2010 года. Если представители фирмы не согласны с начисленным объемом ресурсов, они могут обратиться в структуру, занимающуюся снабжением ресурсов. Если эта структура согласится с претензиями фирмы, будет сформирован документ с измененными данными. На основании этого документа компания выставляет корректировочную счет-фактуру.

Коммунальные платежи учитываются на счете 60. В рамках учета фигурируют эти проводки:

- ДТ60 КТ51. Перечисление платежа.

- ДТ60/1 КТ51. Проводка применяется в том случае, если в соглашении со снабжающей организацией прописано условие о предварительной оплате. Выполняется на размер аванса.

- ДТ60 КТ60 субсчет «Аванс». Эта проводка используется в связке с предыдущей. Она актуальна тогда, когда компания получила квитанции. Долг по платежам погашается авансом, переведенным ранее.

Проводки выполняются на основании соглашения об оказании коммунальных услуг, квитанций.

Как арендатору учитывать возмещение по договору аренды коммунальных платежей: расходов на электроэнергию и иных эксплуатационных расходов?

Коммунальные платежи: как включить в затраты

Включение в расходы коммунальных платежей при упрощенной системе налогообложения – один из самых распространенных предметов спора между налогоплательщиками, применяющими УСН, и налоговыми органами.

С одной стороны, действительно, в статье 346.16 НК РФ коммунальные расходы как расходы, принимаемые в целях налогообложения, прямо не указаны.

Все разъяснения налоговых органов, изданные в 2003году, основываясь на этом, прямо запрещали включать в расходы стоимость оплаченных коммунальных услуг.

Однако данная позиция не была отражена в более или менее официальном документе – Методических рекомендациях по применению главы 26.2 НК РФ (напомним, что сейчас Методрекомендации отменены).

А с другой стороны – при применении общего режима налогообложения суммы коммунальных расходов принимаются в затраты, однако в главе 25 НК РФ нет особой статьи или пункта, специально регламентирующего принятие таких расходов в затраты. Следовательно, и при применении общего режима налогообложения отнесение коммунальных расходов в затраты базируется на общих принципах отнесения затрат к расходам, принимаемым в целях налогообложения (см. выше).

Интересно, что аудиторы в 2003 году практически не давали разъяснений по данному вопросу. Однако в 2004 году появились первые проблески определенности позиции. Приведем два материала из отраслевых выпусков журнала “Главбух”:

“Вопрос: Турфирма применяет “упрощенку”. Объектом налогообложения являются доходы за минусом расходов. Можно ли учесть в составе расходов коммунальные платежи?

Ответ: Да, можно.

Перечень расходов, которые можно учесть в целях налогообложения, приведен в ст.346.16 НК РФ. В пп.5 п.1 этой статьи указаны материальные расходы, которые принимаются в целях налогообложения в порядке, определенном в ст.254 НК РФ.

Коммунальные платежи можно отнести к материальным расходам согласно пп.5 и 6 п.1 ст.254 НК РФ.

“Главбух”. Приложение “Учет в туристической деятельности”, N 1, 2004″

“Вопрос: Медицинская организация применяет “упрощенку”. Объектом налогообложения являются доходы за минусом расходов. Может ли она учесть в составе расходов коммунальные платежи?

Ответ: Да, может.

Перечень расходов, которые можно учесть в целях налогообложения, приведен в ст.346.16 НК РФ. В пп.5 п.1 этой статьи указаны материальные расходы, которые принимаются в целях налогообложения в порядке, определенном в ст.254 НК РФ.

Коммунальные платежи можно отнести к материальным расходам согласно пп.5 и 6 п.1 ст.254 НК РФ.

“Главбух”. Приложение “Учет в медицине”, N 1, 2004″

Как видим, это один и тот же материал , но и по его повтору можно судить об определенности позиции редакции уважаемого журнала.

И вот, наконец, в рамках частного ответа появился документ Минфина РФ, полностью подтверждающий позицию налогоплательщиков:

“Вопрос: Вправе ли организация, применяющая упрощенную систему налогообложения, уменьшить полученные доходы на сумму расходов по оплате коммунальных услуг?

Письмо министерства финансов российской федерации от 27 февраля 2004 г. n 04-02-05/1/19

Порядок исчисления налоговой базы при применении налогоплательщиком упрощенной системы налогообложения определен гл.26.2 Налогового кодекса Российской Федерации (далее – Кодекс), вступившей в силу 1 января 2003 г.

В соответствии со ст.346.18 Кодекса налогоплательщик, выбравший объектом налогообложения доходы, уменьшенные на величину расходов, учитывает при определении налоговой базы расходы, перечень которых приведен в п.1 ст.346.16 Кодекса.

При этом коммунальные расходы в вышеупомянутом перечне не предусмотрены.

Вместе с тем в соответствии со ст.346.16 Кодекса при определении налоговой базы учитываются материальные расходы, принимаемые применительно к порядку, предусмотренному для исчисления налога на прибыль организаций ст.254 Кодекса.

Учитывая изложенное, организации, применяющие упрощенную систему налогообложения, вправе уменьшить полученные доходы на сумму расходов по оплате коммунальных услуг в порядке, предусмотренном ст.254 Кодекса.

Заместитель руководителя Департамента налоговой политики А.И.КОСОЛАПОВ”

Пожалуйста, возьмите это письмо на заметку, распечатайте для своего инспектора! Ведь, как и ранее, налоговые органы склонны в досудебном порядке соглашаться с позицией вышестоящей инстанции, которой теперь для налогового органа является именно Министерство финансов.

Ведение бухгалтерского учета СНТ на УСН

Бухучет в СНТ при УСН менее трудоемок, чем на общем режиме. Применяя УСН, СНТ бухгалтерский и налоговый учет ведет намного проще, в связи с рядом преимуществ:

Раз в год подаются:

- бухгалтерская отчетность, которая включает только 3 формы — баланс, отчет о целевом использовании средств;

- сдается декларация по УСН с заполненным разделом 3 «Отчет о целевом использовании имущества».;

- декларация по водному налогу, только, в случае наличия лицензированной скважины;

- статистическая форма 2-тп (отходы);

- СЗВ-СТАЖ;

Раз в квартал:

- 6-НДФЛ;

- 4-ФСС;

- РСВ.

Раз в месяц:

СЗВ-М.

По мере внесения изменений:

СЗВ-ТД.

Необходимо напомнить, что отчеты 4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и СЗВ-М будут сданы в последний раз за 2022 год, в связи с введением новой единой формы ЕФС-1, а также обновлением РСВ.

Статья по теме:

Новый отчет ЕФС-1 с 1 января

Между тем, применение СНТ общего режим налогообложение привнесет дополнительные трудозатраты для бухгалтера, учитывая, что в этом случае СНТ вместо декларации по УСН, нужно будет сдавать декларации по налогу на прибыль и НДС, а также по налогу на имущество организаций.

Транспортный и земельный налоги нужно будет только перечислить в бюджет в обоих случаях – и при УСН, и при ОСНО, учитывая отсутствие необходимости предоставления налоговых деклараций.

Арендодатель на «доходной» УСНО: как учесть оплату коммуналки арендаторами

→ Бухгалтерские статьи

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 5 июля 2013 г.

журнала № 14 за 2013 г.

Мы благодарим за предложенную тему статьи сотрудника ООО «Эльком лтд» Жовтановскую Маргариту Владимировну, г. Набережные Челны.

Упрощенцы-арендодатели, которые платят налог с доходов по ставке 6%, сталкиваются со следующей проблемой.

Суммы, полученные от арендаторов помещений за потребленные ими коммунальные услуги (свет, вода, тепло, вывоз мусора), в полном объеме перечисляются снабжающей организации.

Однако упрощенцам приходится включать эти суммы в состав доходов, облагаемых единым налогом. Посмотрим, можно ли этого избежать.

Какой порядок расчетов предусмотрен договором аренды

Возможные варианты приведены в таблице.

| Условие договора | Возникает ли налогооблагаемый доход | |

| Арендатор сам заключает договоры со снабжающими организациями и рассчитывается с ними за коммунальные услуги без участия арендодателя (вариант 1) | Нет | |

| Арендодатель оказывает арендатору посреднические услуги по приобретению и оплате для него коммунальных услуг за вознаграждение. Такая форма расчетов может быть отражена: | Договор арендодателя со снабжающей организацией заключен: | Нет |

| Да | ||

| Арендодатель оплачивает коммунальные услуги и перевыставляет арендатору счет (без наценки) (вариант 4) | Да | |

Арендатор оплачивает коммунальные расходы в составе арендной платып. 2 ст. 614 ГК РФ (вариант 5). В договоре в таком случае обычно пишут, что арендная плата состоит из двух величин:

|

Дап. 1 ст. 346.15 НК РФ |

Рассмотрим подробнее плюсы и минусы этих вариантов.

Кто обязан платить за коммуналку

Обычно арендаторы пользуются коммунальными услугами по тому же тарифу, что и сами владельцы помещения.

Отсюда напрашивается вывод, что экономической выгоды непосредственно от возмещения им стоимости этих услуг (в части, приходящейся на арендатора) арендодатели не получают.

В этом случае не должно быть и дохода, облагаемого налогом при УСНОст. 41 НК РФ. Так, кстати, считали ранее и некоторые судыПостановление ФАС УО от 04.08.2009 № Ф09-4747/09-С2.

Однако в данном случае для налоговых целей важно, кто в соответствии с договором обязан обеспечивать отопление помещения, электроснабжение и т. д.:

- арендодатель, а так чаще всего и бывает, то и расходы на оплату таких услуг должен нести тоже он (и рассчитывать исходя из этого стоимость аренды). Компенсируя арендодателю его расходы, арендатор освобождает его от затрат по договору. Тут и возникает экономическая выгода — сумму компенсации надо включать в доходы (вариант 4). Этот подход поддержал ВАСПостановление Президиума ВАС от 12.07.2011 № 9149/10, и теперь суды не будут принимать иные решения;

- арендатор, то и проблем нет: соответствующие затраты доходом арендодателя не являются. Да и вопрос о налогообложении снимается для него сам собой: все расчеты по коммунальным платежам, касающиеся арендованного помещения, происходят без участия арендодателя (вариант 1). В учете у него эти операции не отражаются, и об уплате налогов по ним беспокоиться не нужно. Кстати, если в договоре ничего не сказано о том, кто оплачивает коммуналку по помещению, то это должен делать арендаторп. 2 ст. 616 ГК РФ.

Как видим, самостоятельные договорные отношения арендатора со снабжающими организациями наиболее удобны в налоговом смысле для хозяина помещения. Но такой расклад не слишком приветствуют другие участники цепочки, и на практике он применяется редко.

Арендаторы приходят и уходят, поэтому снабжающим организациям проще заключить один долгосрочный договор с владельцем помещения, чем постоянно перезаключать договоры с его клиентами.

Да и последним удобней работать только с арендодателем, а не с энным количеством разных служб.

Когда арендодатель может считаться посредником

Оформляя посреднический договор с арендатором, упрощенцы, как правило, надеются уйти от необходимости платить налог с сумм, перечисляемых арендатором в возмещение его коммунальных расходов.

Ведь деньги, которые перечисляются посреднику для исполнения его обязательств или в возмещение понесенных затрат по договору, не считаются доходом (кроме самого вознаграждения)подп. 9 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ.

То есть арендатор как бы поручает арендодателю заключить договоры на электро- и водоснабжение в пользу арендатора и вести расчеты по ним.

Примеры проводок в бухучете СНТ

Рассмотрим, типичные ситуации, отражающие бухучет в СНТ:

Ситуация 1

СНТ в приходно-расходной смете установило размер членских взносов в размере 1200 рублей с сотки. При вступлении в СНТ два новых собственника, имеющие по 10 соток, внесли членские взносы 12 000 (10 * 1200) рублей каждый, а также целевые взносы по 5 100 рублей с каждого собственника (20 человек) на приобретение компьютера для ведения бухгалтерского учета.

Как отразить членские взносы СНТ — проводки в бухучете?

Дт 76 Кт 86.2–24 000 руб. — начислены причитающиеся с членов СНТ членские взносы;

Дт 76 Кт 86.3–102 000 руб. — начислены целевые взносы;

Дт 51 Кт 76–126 000 руб. — поступление взносов на расчетный счет;

Ситуация 2

Решением общего собрания на целевые взносы в размере 102 000 рублей приобретен СНТ компьютер для ведения бухучета — как оформлять такую операцию в бухучете?

Дт 08 Кт 60–102 000 руб. – приобретение компьютера;

Дт 01 Кт 08–102 000 руб. — компьютер введен в эксплуатацию;

Дт 86 Кт 83–102 000 руб. — целевые средства, связанные с покупкой компьютера, учтены как увеличение добавочного капитала;

Дт 83 Кт 01–102 000 руб. – выбытие компьютера, в случае выбытия;

Стоит отметить, что если бы ОС было приобретено не на целевые средства – амортизация и выбытие ОС будут отражатся в обычном порядке:

Дт 20 (26,86) Кт 02;

Дт 02 Кт 01.

Ситуация 3

СНТ понесло следующие расходы: 20 000 руб. на выплату заработной платы председателю и бухгалтеру, 6 600 – страховые взносы.

Дт 86.1 (20,26) Кт 70–20 000 руб. — начислена заработная плата председателя и бухгалтера;

Дт 86.1 (20,26) Кт 69–6 600 руб. — начислены страховые взносы;

Если использован счет 20 или 26, то дополнительно:

Дт 86 Кт 20,26–26 600 – списание счета 20 или 26.

Ситуация 4

Председатель СНТ выдал из кассы под отчет ответственному лицу 10 000 рублей на покупку материалов для облагораживания зоны с водопроводной колонкой.

Дт 50 Кт 51–10 000 руб. – снятие наличных денег;

Дт 71 Кт 50–10 000 руб. – выдача под отчет наличных денег;

Дт 86.2 (20, 26) Кт 10–10 000 руб. — списание материалов;

Если использован счет 20 или 26, то дополнительно: Дт 86 Кт 20, 26 -–10 000 руб. — списание материалов;

Ситуация 5

СНТ оплатило электроэнергию за месяц в размере 15 000 руб.

Бухгалтерские проводки по учету электроэнергии в СНТ будут выглядеть следующим образом:

Дт 60 Кт 51–15 000 руб. — оплачена электроэнергия; Дт 20,86.1 Кт 60–15 000 руб. — оприходована электроэнергия;

Если использован счет 20 или 26, то дополнительно: Дт 86 Кт 20–15 000 руб. расходы на электроэнергию списаны за счет членских взносов;

Если банк списал еще и комиссию, то нужно сделать дополнительные проводки:

Дт 91.2 Кт 51 — списана комиссия;

Дт 86.1 Кт 91.2 – отражение комиссии за счет целевых средств.

Проводки по отражению комиссии аналогичны.

В заключение к рассмотренным ситуациям необходимо добавить, что в конце месяца главный бухгалтер должен осуществить закрытие счета 90 на счет 99, сделав проводку — Дт 90 Кт 99, поскольку сальдо счета 99 должно учитываться на счете 84 «Нераспределенная прибыль» проводкой Дт 99 Кт 84.

Учитывая, что распределения прибыли между участниками не происходит, то сумма со счета 84 списывается на счет 86 – Дт 84 Кт 86

![[усн]: как учесть коммунальные расходы](http://obraz-pm.ru/wp-content/uploads/3/9/e/39ef67dbeea2e3cde7d7e228ba070880.png)