Образец заполнения для налогоплательщиков по УСН «доходы»

Заполнить декларацию можно сразу в электронном виде, а потом распечатать. При желании, бланк можно сначала загрузить, распечатать в пустом виде, а затем заполнять вручную черными чернилами, используя только печатные буквы. Подробная инструкция о том, как заполнить налоговую декларацию онлайн по УСН «доходы» рассматривается ниже.

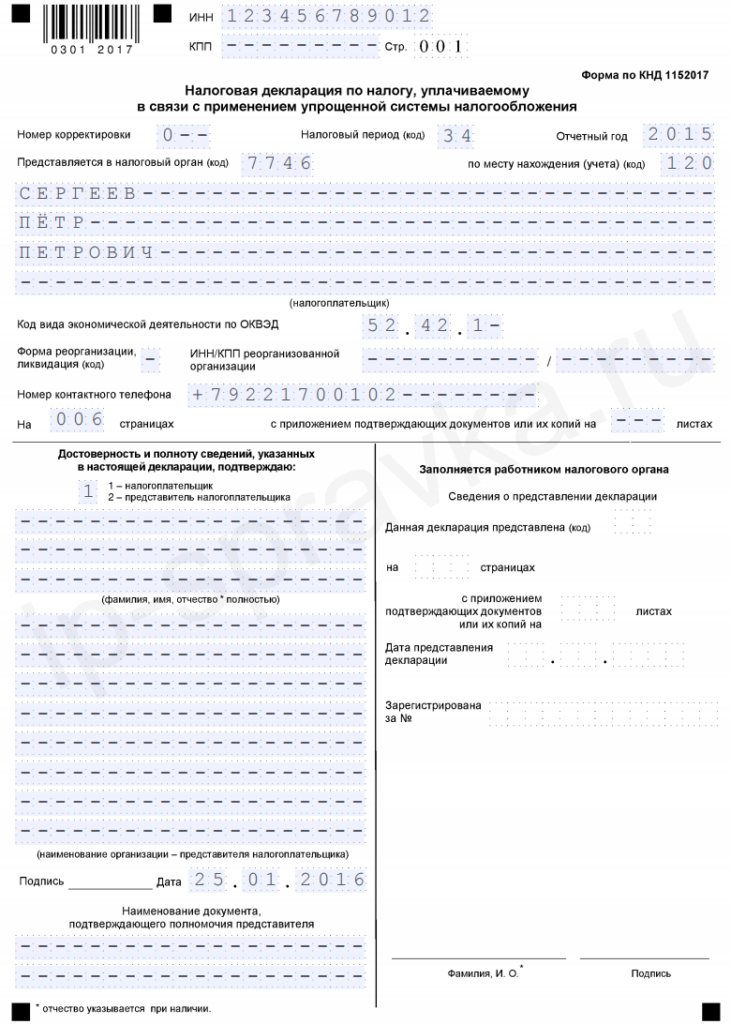

Титульный лист

Алгоритм заполнения титульной страницы для ИП:

- Введите свой ИНН. Графа КПП не относится к ИП, это только для организаций, однако, согласно общим правилам заполнения, все пустые клетки нужно заполнить прочерками.

- В графу «Стр.» введите «001».

- Укажите, какой по порядку раз вы декларируетесь. Если это первичная подача, ставится «0—«.

- Внесите «34» для подачи отчетной декларации за предыдущий год и «50» при закрытии ИП в графу для налогового периода;

- Год вписывается тот, за который отчитываются, а не текущий.

- Код налоговой – для ИП вписывают код ИФНС по месту прописки. Налогоплательщики из Москвы могут посмотреть код своей налоговой здесь.

- Определяется место учета — трехзначный код, для индивидуальных предпринимателей — 120.

- Четыре пустые строки нужны для внесения своих фамилии, имени и отчества. Каждое слово вносят с новой строки. Оставшиеся пустые клетки и строку, по аналогии, заполняют прочерками.

- В соответствующие клетки вносится код по ОКВЭД.

- Следующие поля заполняют, если имело место преобразование предприятия (код действия и новый ИНН).

- Затем вносят контактный номер телефона, количество страниц самой декларации и количество листов, которые составляют приложения (копии документов).

- Потом страница делится на две половины. На левой стороне вписывают данные представителя налогоплательщика, если декларацию подает он. Если документ сдан лично налогоплательщиком, это указывается в первой ячейке при помощи кода «1».

- Правая половина заполняется налоговиками, ее оставляют пустой.

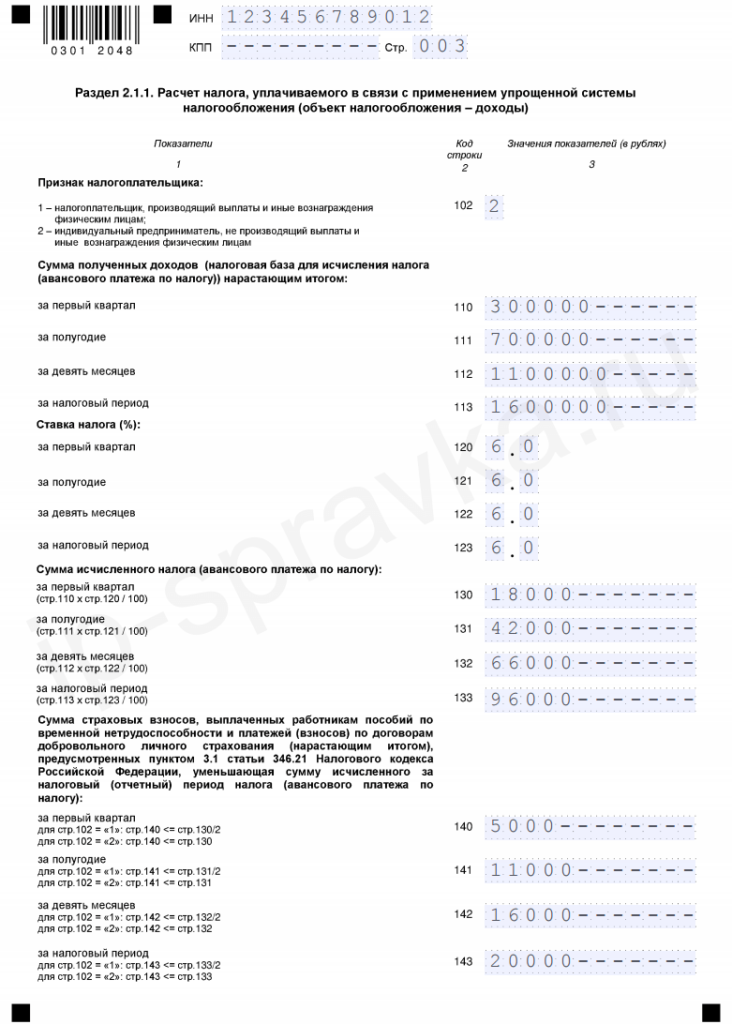

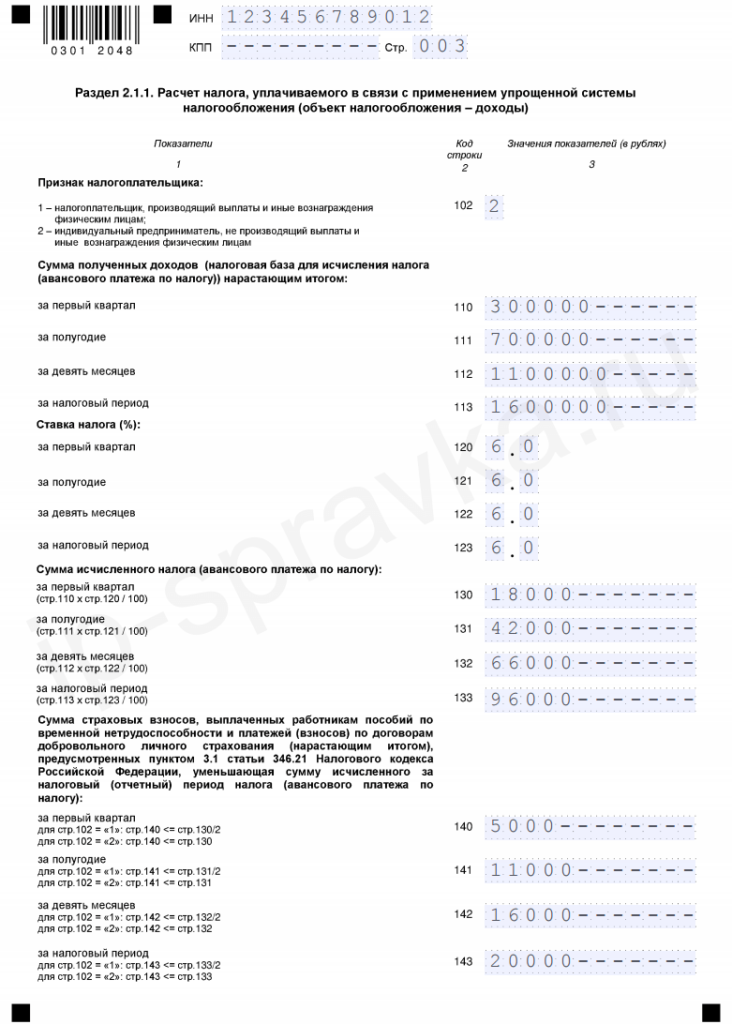

Раздел 2.1.1

Чтобы упростить себе задачу, лучше сначала внести данные в раздел под номером 2. Все разделы разбиты на строки и каждая имеет свой порядковый номер. Чтобы правильно формировать отчетность, придерживайтесь инструкций и подсказок. Так, для удобства и во избежание ошибок при заполнении декларации, в описании каждой строки указана формула расчета:

- ИНН вносится повторно, страница нумеруется 003.

- Начинать нужно с внесения вашей процентной ставки в строки 120-123

- Строка 102 предполагает указание, имеются ли у предпринимателя наемные сотрудники. «1» — если имеются, «2» — если нет.

- После этого вносят данные из книги учета доходов предприятия нарастающим итогом: за первый квартал, полугодие, 9 месяцев, годовой. Заполняют таким образом строки 110-113.

- Заполняют стр. 130-133 – сумма налога. Даны формулы для подсчета. Умножается доходная сумма на ставку налога. Сумму округляют.

- Отдельными строками (140-143) вносят нарастающим итогом сумму всех осуществленных за данный период страховых взносов в страховые фонды.

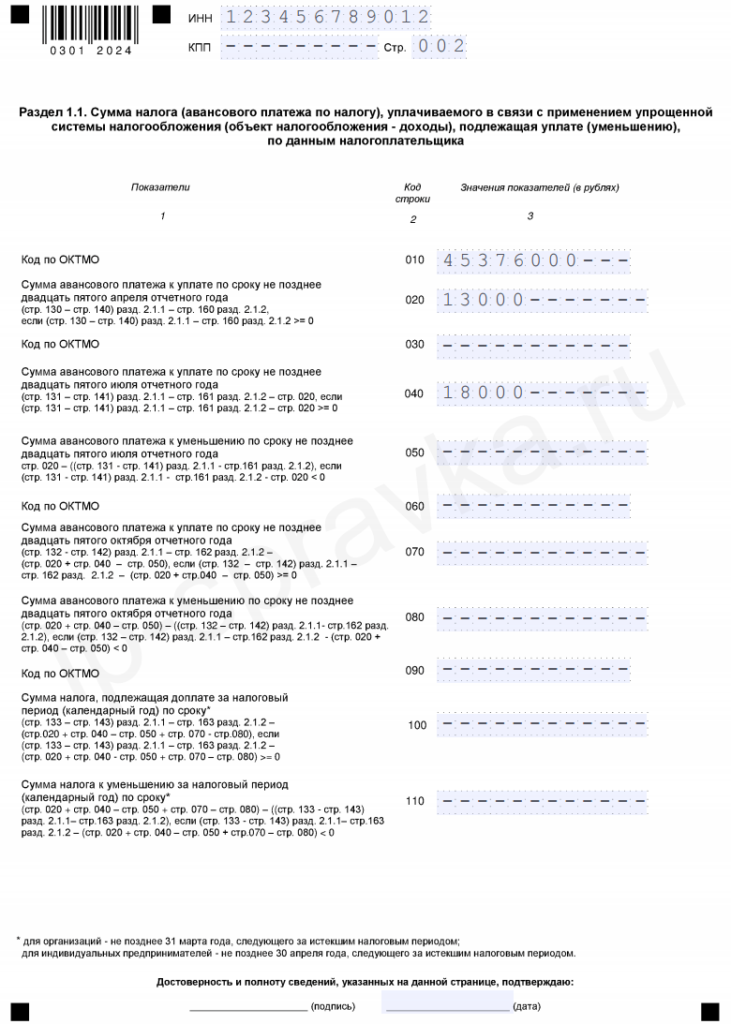

Раздел 1.1

Следующим пунктом для ИП по упрощенной системе налогообложения «доходы» идет заполнение первого раздела:

- Снова начинают с ИНН и нумерации страницы.

- Код ОКТМО вносится согласно регистрации ИП. Его нужно ввести 4 раза – состоянием на каждый из отчетных периодов. Но если место регистрации, а следовательно – и код ОКТМО у ИП не менялись, заполняется только строка 010 (первый раз), в остальных строках (030, 060, 090) проставляются «-«.

- Если индивидуальный предприниматель платит торговый сбор, он заполняет раздел 2.1.2 декларации и заполняет строки 020-050 за вычетом суммы торгового сбора.

- Если после вычета торгового сбора сумма получилась меньше, чем ноль, ее вносят в графу «сумма авансового платежа к уменьшению», но знак «-» не ставится.

- Таким образом заполняют данные за все кварталы отчетного года.

Бланк новой формы по УСН

Новая декларация по упрощенной системе стала больше по объему – в ней десять страниц вместо прежних восьми. Такое увеличение вызвано тем, что в отчете появились дополнительные коды для обоснования налоговой ставки.

| Лимиты | УСН Доходы | УСН Доходы минус расходы |

|---|---|---|

| Обычные: 150 млн рублей и/или 100 работников | до 6% | до 15% |

| Повышенные: 200 млн рублей и/или 130 работников | 8% | 20% |

В связи с этим налогоплательщик должен показать в декларации, в какие лимиты он вписывается – в обычные или повышенные.

Что касается распределения разделов декларации по объектам налогообложения «Доходы» или «Доходы минус расходы», то оно осталось таким же, как и раньше.

Далее в статье мы рассмотрим порядок заполнения новой декларации УСН по разделам. А полностью все нюансы можно найти в самом приказе.

Правила заполнения декларации УСН

Сроки сдачи декларации на УСН

Сроки представления отчетности указаны в Налоговом кодексе (статья 346.23) и зависят от того, по какому основанию она сдается. Приводим их в таблице.

| Основание сдачи | Крайний срок |

|---|---|

| Отчет за прошедший год | 25 марта для организаций и 25 апреля для ИП |

| Прекращение деятельности на УСН | 25 число месяца, следующего за месяцем, в котором прекратилась «упрощенная» деятельности |

| Ликвидация ООО / закрытие ИП на УСН | Есть 2 позиции: 1) 25 число месяца, следующего за месяцем закрытия; 2) в срок представления очередной декларации* |

| Утрата права применения упрощенной системы налогообложения | 25 число месяца, следующего за кварталом, в котором утрачено право на УСН |

Напоминаем: если крайний срок сдачи декларации УСН выпадает на праздничный или выходной день, он переносится на следующий рабочий день.

Кто сдаёт единую упрощённую налоговую декларацию в 2023 году

Компании и предприниматели, которые ведут дела на территории России, должны отправлять отчётность в ФНС, СФР и другие ведомства, даже если предприятие приостановило работу. В этом случае бизнес подаёт нулевые отчёты. Вместо нескольких видов «нулёвок», в налоговую можно отправить единую упрощённую налоговую декларацию.

В ЕУНД можно вписать данные о четырёх видах налога:

- налог на добавленную стоимость (НДС);

- налог на прибыль;

- налог при упрощённой системе налогообложения (УСН);

- единый сельскохозяйственный налог (ЕСХН).

Отчётность по другим формам налога необходимо заполнить и сдать отдельно. Единая упрощённая налоговая декларация не заменяет форму 3-НДФЛ.

Подать ЕУНД могут организации и ИП как на общем режиме налогообложения (ОСНО), так и на спецрежимах. При этом отправлять упрощённую декларацию вместо нулевых разрешено не всем. Сдать ЕУНД в 2023 году имеют право только те компании и предприниматели, у которых во время отчётного периода:

- Не было объектов налогообложения по тем налогам, которые отражены в декларации. Например, плательщик НДС не продавал товары и не оказывал услуги, а компания на УСН не получала доход.

- Не происходило движение средств на банковском счету и в кассе. В этом случае учитываются любые поступления на счёт компании и списания с него. Если предприниматель перевёл зарплату своим сотрудникам, получил заём, оплатил коммунальные услуги или комиссию за ведение счёта в банке, он не сможет подать ЕУНД.

Заполнение единой упрощённой налоговой декларации — это право компании, а не её обязанность. При желании бухгалтер может составить полный комплект нулевой отчётности и отправить в ФНС его. Многие молодые организации, которые ещё не начали вести деятельность, выбирают ЕУНД, потому что её просто заполнить, и это помогает экономить время предпринимателя.

Способы подачи декларации УСН

Декларацию на УСН можно подать тремя способами:

- В бумажной форме (в 2-х экземплярах) лично или через своего представителя. Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Эта бумага будет служить подтверждением того, что вы сдали декларацию.

- По почте регистрируемым отправлением с описью вложения. В этом случае должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации.

- В электронном виде по интернету.

Примечание: для подачи декларации через представителя – ИП необходимо оформить нотариальную доверенность, а организациям выписать доверенность в простой письменной форме (с подписью руководителя и печатью).

Обратите внимание, при подаче декларации в бумажной форме некоторые ИФНС могут потребовать:

- приложить файл декларации в электронном виде на дискете или флешке;

- напечатать на декларации специальный штрих-код, который будет дублировать информацию, содержащуюся в декларации.

Такие требования не основаны на НК РФ, но на практике их невыполнение может привести к неудачной попытке сдачи декларации.

Индивидуальным предпринимателям, которым необходимо получить документальное подтверждение доходов, например, для оформления ипотеки, мы рекомендуем как раз последний способ. Только учитывайте, что многие ИФНС принимают посетителей по онлайн-записи. Она доступна в личном кабинете налогоплательщика на сайте ФНС.

Нулевая декларация

Отчитываться за прошедший год обязаны все организации и ИП, которые когда-то перешли на УСН, даже если деятельности они не ведут. В таком случае они сдают нулевую декларацию, при заполнении которой есть свои особенности.

Титульный лист нулевой декларации заполняется, как указано выше, для обоих вариантов УСН. Далее состав отчетности зависит от объекта налогообложения.

Нулевая декларация на УСН Доходы включает в себя:

- раздел 1.1, где заполняют только строку 010, то есть код ОКТМО, по которому организация или индивидуальный предприниматель стоят на учете;

- раздел 2.1.1, где указывают коды применения налоговой ставки и признака налогоплательщика, а также размер налоговой ставки.

Отдельно стоит сказать про строки 140-143, где указывают страховые взносы, уменьшающие налог к уплате. Хотя все индивидуальные предприниматели перечисляют за себя фиксированную сумму взносов даже при отсутствии деятельности, в нулевой декларации их не отражают. Ведь в такой отчетности вообще нет налоговых платежей из-за отсутствия доходов.

Нулевая декларация на УСН Доходы минус расходы включает в себя:

- раздел 1.2, в котором указывается только код ОКТМО, то есть строка 010;

- раздел 2.2, где заполняют код применения налоговой ставки и налоговую ставку.

Остальные строки нулевой декларации заполняются прочерками (напомним, что при заполнении на компьютере они необязательны).

Бланк декларации по УСН

Прежде действовала декларация из Приказ ФНС России от 26.02.2016 N ММВ-7-3/99@. Форма принципиально изменилась в 2021 году. В ней стало больше страниц – десять вместо прежних восьми. Главные изменения отчетной формы по УСН по сравнению с той, что сдавалась до 2021 года, связаны с применением новых лимитов:

- до 130 работников;

- до 200 млн рублей годового дохода. Эта сумма корректируется на коэффициент-дефлятор, утверждаемый ежегодно Минэкономразвития. В 2024 году он равен 1,329 (приказ от 19.10.2022 № 573), а лимит составляет 265,8 млн рублей.

Если плательщик УСН соблюдает обычные лимиты, то платит налог по ставке 6% для варианта «Доходы» и 15% для варианта «Доходы минус расходы». Ставки могут быть еще ниже, если это предусмотрено региональными законами.

Но для тех, кто попал в коридор между прежними лимитами и новыми, действует ставка 8% и 20% соответственно. Если же организация или ИП превышают и новые лимиты, то теряют право на УСН.

Для того чтобы указать разные налоговые ставки, в форме предусмотрены отдельные поля. Кроме того, в отчете надо сообщать, на каком основании применяется пониженная налоговая ставка, установленная в регионе. Для этого предназначен специальный код обоснования, который формируется из двух частей.

Официальный порядок заполнения декларации УСН со всеми приложениями можно скачать найти в Приложении № 2 к приказу ФНС от 25.12.2020 № ЕД-7-3/958@. Мы же рассмотрим его довольно кратко.