А что значит «без НДС»?

Прежде всего, освобождаются от уплаты НДС компании на специальных режимах — УСН, ЕНВД, ЕСХН и другие. Но компания на ОСН тоже имеет право в исключительных случаях продавать товары и услуги без налога на добавленную стоимость.

Для получения разрешения проводить реализацию продукции без НДС компании необходимо посчитать свою выручку, полученную за последний квартал. Если она не достигает 2 млн. рублей и в течение трех месяцев не было операций, связанных с начислением акциза, то можно заниматься сбором документов для получения освобождения от уплаты НДС на основании статьи 145 НК РФ.

Освободившись от НДС, компания избавляется сразу от нескольких рутинных обязанностей, а именно заполнения налоговых деклараций и отчетностей. Не надо будет волноваться и о книге покупок, так как в этом случае ее ведение станет не актуальным. Пользоваться такими привилегиями компания сможет целый год, а то и более. В случае предоставления дополнительных документов освобождение может быть продлено.

Но стоит немного сказать и о минусах. Во время заполнения для клиентов документации компания обязана будет в счетах-фактурах указывать, что процедура проводится без НДС. Несмотря на то, что компании при освобождении не надо заниматься ведением книги покупок, ей придется вплотную заниматься заполнением книги продаж с применением счетов–фактур.

С появлением возможности проведения операций без НДС компания теряет возможность осуществлять отправку к вычетам НДС, взятых из счета–фактуры поставщика. Это особенно не нравится поставщикам, отдающим предпочтение проведению операций на более выгодных для себя условиях. И главным недостатком права освобождения является невозможность избавиться от него в течение года по личной инициативе.

Однако возможность раннего снятия освобождения все-таки есть. Для этого необходимо, чтобы выручка компании стала превышать указанную в Налоговом кодексе норму или же она начала заниматься проведением операций, связанных с акцизом. Это является нарушением условий, при которых выдается освобождение. Штрафов в этом случае опасаться не следует. Да и сообщать о произошедших изменениях в компании также нет необходимости. Просто компания начинает расчет НДС.

Стоит отдельно выделить момент, предшествующий переходу компании к жизни без налогообложения. Дело в том, что если ранее до получения освобождения были проведены операции, требующие последующего возмещения НДС, то при получении компанией прав, освобождающих их от налогов, процедура возмещения как бы замораживается. И для ее окончания, то есть получения за ранее проведенные продажи товара возмещения, необходимо провести ее восстановление.

Если взять во внимание условия, при которых выдается освобождение и нулевая ставка, то можно заметить достаточно серьезные отличительные черты. Нулевой ставкой можно воспользоваться только при условии работы с экспортным товаром

А освобождение получить может только та компания, у которой доходы за квартал доходят максимум до 2 млн., и не проводятся операции с акцизами.

Как рассчитать налог в переходный период

В переходный период — пока не закроете прошлогодние договоры со ставкой НДС 18% — важно не ошибиться в расчетах. Чтобы правильно рассчитать налог, ориентируйтесь на дату отгрузки товаров, выполнения работ или услуг — неважно, когда вы заключили договор и перечислили деньги

Если вы подписываете договор в 2018 году, но доставляете товар или оказываете услугу в 2019 году, НДС нужно рассчитывать по ставке 20%.

Если вы платите за товар в 2018 году, а получаете в 2019 году, его нужно принять на учет по ставке 18%, а после отгрузки рассчитать НДС по ставке 20%.

Если вы оплачиваете и получаете товар в 2018 году, а продаете в 2019, то заплатите поставщику НДС по ставке 18%, а покупателю нужно выставить счет с НДС по ставке 20%.

Ситуаций и нюансов много. Подробная информация для бухгалтеров про начисление, оплату и доплату НДС в разных условиях — в письме ФНС России от 23.10.2018.

Повторюсь, что налог на добавленную стоимость — это косвенный многоступенчатый налог, взимается на каждом этапе продажи, начиная с производственного и распределительного циклов и заканчивая продажей потребителю.

Плательщиками НДС признаются (ст. 143 НК РФ):

- организации (в том числе некоммерческие),

- предприниматели.

Как правило, налог уплачивает продавец товаров (работ, услуг) на общей системе налогообложения. Однако налог может платить и сам покупатель, как налоговый агент.

Плательщики НДС уплачивают налог при реализации товаров (работ, услуг) на территории РФ, либо при ввозе товаров на территорию РФ. Налогоплательщиков «внутреннего» налога существенно меньше, так как налог на территории страны уплачивают не все хозяйствующие субъекты, а при ввозе товаров плательщиками НДС являются практически все.

Следует отдельно остановиться на правилах уплаты НДС при ввозе товаров на территорию Таможенного союза (ТС). Исчисление и уплата налога производится в соответствии с налоговым законодательством, Таможенным кодексом и законом «О таможенном регулировании в РФ» от 27.11.2010 № 311-ФЗ.

В настоящий момент действующими участниками ТС ЕАЭС являются:

- Россия (с 2010 года);

- Казахстан (с 2010 года);

- Белоруссия (с 2010 года);

- Армения (с 2015 года);

- Киргизия (с 2015 года).

Когда при приобретении работ и услуг НДС исчисляется налоговым агентом?

Что собой представляет НДС

НДС — это налог на добавленную стоимость товара. Он изымается в государственный бюджет и необходим для всех предприятий, что занимаются реализацией услуг и товаров, будучи при этом юридическими лицами.

Если говорить проще, то налог представляет собой разницу, которая заключается между выручкой от общей реализации продукта и тех издержек, что были направлены на сырье. Зачастую оно приобретается от сторонних производителей. Однако даже при этом некоторые сферы деятельности могут не облагаться НДС. И это несмотря на то, что вся сумма взимается задолго до реализации самого товара.

В каких случаях ИП платит налог на добавленную стоимость

Суть налога на добавленную стоимость сводится к тому, что торгующие организации и частный бизнес при продаже товаров (услуг, имущественных прав), при расчёте их стоимости вносят в цену своего продукта сумму НДС по определённой налоговой ставке.

Основополагающее условие для выплаты НДС в госбюджет — валовый доход коммерческого предприятия свыше 2 миллионов рублей за три месяца (квартал). В этом случае бизнес попадает в реестр плательщиков НДС по установленной регулирующими органами и государством ставке (0, 10 или 18%).

Плательщиками налога на добавленную стоимость являются:

- Индивидуальные предприниматели и организации (в том числе некоммерческие), которые работают по общей системе налогообложения (ОСНО).

- Предприятия (вне зависимости от системы налогообложения), которые торгуют подакцизными товарами: спиртом и алкогольной продукцией, табачными изделиями, авто и мотоциклами, бензином, другими товарами по списку подакцизных ТМЦ.

- Все общества и частные предприниматели, если они выставляют своему контрагенту счёт-фактуру с НДС.

- ИП на льготных налоговых режимах, которые завозят товары на территорию РФ из других стран.

Физические лица, которые регулярно провозят товары через границу Таможенного союза, тоже могут быть причислены к налогоплательщикам НДС.

С правилами оплаты НДС поможет разобраться Налоговый кодекс РФ

Есть ещё один статус — налоговый агент. У агентов есть те же права и обязанности, что у налогоплательщиков.

Агентом по уплате НДС становится любой гражданин РФ, если он:

- покупает в России товары или услуги у иностранцев, которые не состоят на налоговом учёте в ФНС РФ;

- арендует федеральную или муниципальную недвижимость;

- продаёт конфискованное имущество;

- реализует на территории РФ продукцию, работы или имущественные права, которые принадлежат иностранцам, не состоящим на налоговом учёте РФ.

Не должны платить НДС в бюджет:

- ИП и организации, чей доход за 3 следующие друг за другом (последовательно) месяца не достиг в сумме двух миллионов рублей (при этом в расчётах не учитывается сумма НДС);

- частное предприятие (или юрлицо), находящееся на специальном налоговом режиме: УСН, ЕНВД (но только по тем видам, по которым ИП платит вменёнку), фермеры на ЕСХН, а также ИП, работающие на патенте;

- участники проекта «Сколково» (в течение 10 лет с момента получения такого статуса).

Льготные ставки НДС

«Нулевая» ставка НДС используется:

- при продаже ТМЦ, ввезённых из свободных таможенных зон;

- при оказании услуг по международной перевозке товаров;

- для услуг ИП и ЮЛ по сдаче в аренду судов, авто, ж/д составов или контейнеров;

- при предоставлении услуг лизинга транспорта для грузоперевозок в другие страны (как финансовая аренда для перевозок);

- при оказании товаросопроводительных и экспедиционных услуг при международной транспортировке (документооборот, склад, погрузка и разгрузка, страхование груза, таможенное оформление, разработка технических условий, розыск, контроль, обслуживание и ремонт контейнеров, др.).

Необходимо отметить, что ставка 0% при продаже товаров действует в отношении не всех государств. В открытом списке Министерства иностранных дел РФ и Минфина — для 58 стран нет ограничений по льготному НДС на все товары, а для 90 государств такая ставка распространяется только на отдельные виды товаров. Здесь правительство РФ придерживается принципа «как вы — к нам, так и мы — к вам».

Торговля печатной продукцией облагается НДС по льготной ставке

Все товары и услуги со ставкой 10% регламентированы правительством России в классификаторе ОКВЭД и товарной номенклатуре Внешторга. НДС 10% применяется при продаже:

- продуктов питания;

- одежды, обуви, канцтоваров, мебели для детей;

- печатной периодики и книг, за исключением рекламных (более 45% содержания) и эротических изданий;

- медикаментов, а также медицинских изделий.

Освобождение ИП от НДС

Чтобы добиться снятия обязанности по уплате НДС, необходимо до 20 числа месяца, в котором предприниматель хочет получить освобождение, обратиться в ИФНС по месту прописки и представить в налоговую инспекцию оформленное в письменном виде уведомление, а также выписку из книги учёта доходов и расходов ИП (КУДиР).

Частные предприниматели, которые переходят с УСН или ЕСХН на общий налоговый режим (ОСНО), также подтверждают своё право на освобождение от НДС выпиской из КУДиР (если, конечно, их квартальный доход менее двух миллионов).

Если на протяжении «освобождённого» периода сумма реализации за 3 текущих месяца превысит 2 млн рублей, налогоплательщик обязан будет перечислить НДС в госбюджет.

Сдача отчета

Декларация по НДС должна формироваться за каждый квартальный период. Это если говорить о тех случаях, когда применяется ОСНО.

Подача производится в электронном виде. Законодательство четко устанавливает правила касательно этого, не допуская сдачу в иной форме. За несоблюдение установленного следует штраф — подробнее в ст. 119 НК РФ.

Учитывать стоит и то, что НДС является именно тем налогом, в котором сумма к уплате равна той, что может быть возмещена предпринимателю из бюджета. Зачастую это происходит у экспортеров. Указание этой суммы, как правило, провоцирует проверку со стороны ИФНС и ряда пояснений касательно тех сведений, что были указаны в декларации.

И если экспортеры встречаются с подобным всегда, то предпринимателям на внутреннем рынке рекомендуется заранее позаботиться о законном изменении объема вычета.

Заполнение декларации на видео:

В чём разница ставки без НДС и НДС 0

Начать стоит с того, что на текущий год в России действуют три основных ставки:

- 20% – относится к большинству товаров, услуг и работ;

- 10% – льготный процент для таких сфер, как некоторые продукты питания, детские товары, печатная продукция (образовательная, научная и периодическая литература), лекарственные препараты.

- 0% – данная ставка применяется при экспорте продукции.

Все эти параметры, в том числе и волнующий нас 0%, входят в ОСНО, то есть в основную систему налогообложения. Главными представителями этой программы являются крупные компании, различные холдинги.

Ставку без НДС можно отнести только к тем компаниям и тем предпринимателям, которые пользуются УСН и ЕНВД. УСН представляет собой упрощённую систему налогообложения, где один налог заменяет сразу несколько, что очень удобно для бухгалтерского и налогового учёта. ЕНВД – это единый налог на вменённый доход. Он используется только в некоторых отраслях деятельности, что отличает его от других налогов. Сюда может относиться, например, розничная торговля, аренда помещений и другие.

Разница НДС 0 и без НДС зависит от масштабов самого предприятия: если организация довольно крупная, то ОСНО; если представитель малого бизнеса, то УСН или ЕНВД.

Приобрести статус «упрощёнки» также непросто. Для этого нужно выполнить несколько требований. Во-первых, годовая выручка должна составлять не более двух миллионов рублей, что, собственно, и подтвердит размер фирмы.

Второе условие – у компании не проводятся операции по начислению акцизов.

После выполнения этих шагов предприятие освобождается от выплаты налогов на добавленную стоимость, применяется уже особая система. Кроме этого, не нужно заполнять лишнюю документацию, например, декларация, книга покупок. Но, как и всех систем, у УСН и ЕНВД есть свои недостатки:

В самом важном документе счёте-фактуре прописывается, что операция не облагается налогом.

На основании этого СФ заполняется книга продаж.

Нет возможности вычета для поставщика, что может привести к потере некоторых клиентов.

Такой режим действует только год.

История ставок по НДС

Ставка НДС — процент от налоговой базы, который определяет государство в зависимости от вида операции. В настоящее время действуют 3 ставки налога на добавленную стоимость (ст. 164 НК РФ):

- 0% — применяется при реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, при оказании услуг по международной перевозке и некоторых других операций (п. 1 ст. 164 НК РФ);

- 10% — применяется при реализации продовольственных товаров, товаров для детей, периодических печатных изданий и книжной продукции, медицинских товаров. Перечень устанавливается постановлениями Правительства РФ;

- 20% — применяется во всех остальных случаях (п.3 ст. 164 НК РФ).

При принятии закона «О налоге на добавленную стоимость» его ставка составляла 28%. Это был максимальный размер налога за все время его существования в нашей стране. Льготные ставки в размере 15% были введены для некоторых видов продовольственных товаров.

В начале 1993 года основная ставка была снижена до 20%, а льготная до 10%. Более 10 лет ставки налога оставались на прежнем уровне.

Помимо НДС в 1998–2004 годах в регионах дополнительно взимался налог с продаж (не более 5%).

Лишь в 2004 году основная ставка была снижена до 18%, льготная ставка сохранилась и даже ввели нулевую ставку для некоторых категорий товаров.

Президент Российской Федерации подписал Федеральный закон от 3 августа 2018 г. N 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», предусматривающий повышение базовой ставки НДС с 18 % до 20 %, в 2019 г. Изменения вступили в силу с 1 января 2019 года.

| Год | Основная ставка | Льготные ставки |

| 1992 | 28% | 15%, 0% |

| 1993-2003 | 20% | 10%, 0% |

| 2004-2018 | 18% | 10%, 0% |

| 2019 | 20% | 10%, 0% |

Собираемость НДС в 2018 году составила 31%, а в 2019 году — уже почти 35%. Повышение налоговой ставки НДС способствовало повышению доли НДС в бюджете государства.

Ставка «без НДС»

Ставка «без НДС» свидетельствует об отсутствии добавленной стоимости в сумме продажи товара. Это значит, что организация не является плательщиком НДС или же на время освобождена от взимания налогов. Обычно это делается вследствие перехода компании на УСН, ЕНВД, ЕСХН или ОСН.

Чтобы оценить возможность перехода на ставку «без НДС», необходимо заранее посчитать последнюю квартальную выручку. Если ее размер не превышает 2 миллионов рублей, а также за три месяца компания не проводила операции с начислением акцизов, то можно смело подавать документы на рассмотрение освобождения от уплаты налогов.

Получив положительный ответ от налогового органа, организация автоматически освобождается от многих рутинных обязанностей: заполнения налоговых отчетностей и деклараций. Также полностью пропадает надобность в ведении книги покупок. Пользоваться такими привилегиями организация может целый год, при наличии определенного пакета документов ставка «без НДС» может быть продлена.

Несмотря на видимые преимущества такого перехода, существует ряд весомых недостатков:

- Во-первых, компания обязана во время заполнения документации для клиента во всех счет-фактурах указывать, что операция не облагается НДС.

- Во-вторых, несмотря на ненадобность книги покупок, книгу продаж необходимо заполнять с указанием всех счетов-фактур:

- Также при изменении ставки на «без НДС» компания лишается права осуществлять вычет из счетов-фактур поставщика, из-за чего последние могут не отказываться от многих предложений.

- Отказаться от такого упрощения налогового режима организация сможет только по истечению года.

Когда теряется право на избавление от уплаты НДС

В некоторых случаях, налогоплательщик, уже получивший право не платить НДС, может его потерять. Это происходит в тех случаях, когда:

- прибыль ИП или предприятия выше 2 миллионов рублей за три месяца подряд;

- появляются продажи подакцизных товаров.

Важно! При оценке размеров выручки, налоговые специалисты смотрят и на те периоды, которые выходят за границы периода освобождения

Внимание! Те ИП и ООО, которые во время освобождения от уплаты НДС перешли на УСН, в дальнейшем могут уже не подавать документы для подтверждения права на освобождение от уплаты НДС. Процедура по избавлению от НДС является делом не самым сложным, он требующим внимательного подхода

Поэтому при возникновении неуверенности в целесообразности его использования, например, по причине планов на развитие бизнеса и наращиванию оборотов, разумнее будет просто перейти на другую налоговую систему, например, УСН. Впрочем, в тех случаях, когда переход на иные налоговые режимы невозможен, освобождения от НДС – прекрасный способ снизить нагрузку на предприятие по налоговому учету и отчетности, а также выплате налогов

Процедура по избавлению от НДС является делом не самым сложным, он требующим внимательного подхода. Поэтому при возникновении неуверенности в целесообразности его использования, например, по причине планов на развитие бизнеса и наращиванию оборотов, разумнее будет просто перейти на другую налоговую систему, например, УСН. Впрочем, в тех случаях, когда переход на иные налоговые режимы невозможен, освобождения от НДС – прекрасный способ снизить нагрузку на предприятие по налоговому учету и отчетности, а также выплате налогов.

Расчет НДС

Мы описываем базовый алгоритм расчета, но в оформлении документов есть много нюансов, в которых обычно разбираются опытные бухгалтеры.

Главная формула для расчета уплаты НДС:

НДС = Исходящий НДС — Входящий НДС + Восстановленный НДС

Исходящий НДС — это налоговая база, то есть стоимость реализованных товаров, работ, услуг или имущественных прав, умноженная на актуальную ставку НДС под вашу операцию. Например, вы продали мебель за ₽120 тыс. — умножаем эту сумму на 20%, получаем исходящий НДС в ₽24 тыс. Не забывайте, что НДС нужно считать, даже если вы просто подарили мебель покупателям.

Входящий НДС — это налог, который указан в счетах-фактурах поставщиков, то есть деньги, которые вы перечисляете поставщикам вместе с оплатой сырья или материалов. Нюанс — под входящим НДС можно учитывать все НДС, указанные в счетах-фактурах, а не только с подтвержденной оплатой.

Восстановленный НДС — это входящий НДС, который вы должны вернуть в бюджет согласно НК РФ. Но это уже нюансы, которые используют в частных случаях.

Например, для производства мебели вы купили дерева и фурнитуры на ₽1 млн + ₽200 тыс. НДС — то есть входящий НДС получается ₽200 тыс. Продали готовую мебель за ₽2 млн + ₽400 тыс. НДС, это исходящий НДС.

Итого НДС к уплате: ₽400 тыс. — ₽200 тыс. = ₽200 тыс.

Как считать НДС, если нет входящего НДС

Если бизнес покупает у контрагентов, которые не платят НДС, формула не меняется, по сути, просто вычитается 0.

Например, если производитель мебели купит сырье на ₽1 млн у ИП на УСН без выставления НДС, а продаст за ₽2 млн, то исходящий НДС получается ₽400 тыс., а входящий — ₽0. Итого сумма к оплате — ₽400 тыс.

Поэтому компании, работающие на общей системе налогообложения, обычно предпочитают сотрудничать с таким же бизнесом.

НДС 0%

0% — экспортная ставка налога. С ней можно заниматься реализацией услуг, связанных с международными перевозками товаров, продукции из области космической деятельности, драгоценных металлов и других редких товаров.

Нулевая ставка НДС требует документального подтверждения. Для этого нужно в установленный срок представить в налоговую инспекцию соответствующий пакет документов. В противном случае налог придется начислить в общем порядке по ставкам 20% или 10%.

Для подтверждения нулевой ставки выделяется 180 дней. Начинать рассчитывать период нужно с момента, когда в документации появятся отметки таможенных служб

Вывод следующий — нулевую ставку применяют организации и предприниматели, которые занимаются специфической деятельностью. Больше налогоплательщиков работают без НДС.

С чего начинать освобождение от НДС

После того, как бухгалтерия предприятия убеждается в том, что никаких препятствий для избавления от уплаты НДС нет, нужно произвести предварительную подготовку, а именно – восстановить принятый ранее к вычету НДС по:

- основным средствам;

- материальным активам;

- нематериальным активам.

Сделать это надо непосредственно перед тем, как приступить к процедуре по освобождению от НДС, то есть в последнем налоговом периоде.

При этом следует учесть, что:

- если основные средства «недоамортизированы», то восстанавливать НДС нужно с их остаточной стоимости;

- если НДС выплачен с авансов, которые сделали покупатели, то его можно оформить к возврату, но только, при условии, что покупатели не возражают против того, чтобы:

- или разорвать договорные отношения и вернуть аванс в полном размере;

- или внести в договор пункт об изменении цены – в этом случае можно вернуть именно авансовый НДС.

Если же покупатель не имеет желания по каким-то своим причинам вносить в договор изменения, то при отгрузке товара ему нужно выставить счет-фактуру с НДС.

И всегда надо помнить о том, что как только наступает период освобождения от НДС, применять к вычету НДС, оплаченный с ранее произведенных авансов, будет уже нельзя.

Когда платить НДС

НДС платят частями. Для этого рассчитывают размер налога за квартал и делят его на три платежа. Первую треть суммы платят сразу после подачи декларации — до 28-го числа месяца, следующего за отчётным кварталом. Оставшиеся две части — до 28-го числа в следующие два месяца.

По желанию можно уплачивать НДС досрочно. Например, сразу всю сумму или ⅓ платежа в первом месяце, а всё остальное — во втором.

Ниже в таблице график платежей. Если 28-е число выпадает на выходной или праздничный день, дата сдвигается на первый рабочий день, который идёт за ним.

| Налоговый период | Сроки уплаты НДС |

|---|---|

| I квартал | треть налога — до 28 апрелятреть налога — до 28 маятреть налога — до 28 июня |

| II квартал | треть налога — до 28 июлятреть налога — до 28 августатреть налога — до 28 сентября |

| III квартал | треть налога — до 28 октябрятреть налога — до 28 ноябрятреть налога — до 28 декабря |

| IV квартал | треть налога — до 28 январятреть налога — до 28 февралятреть налога — до 28 марта |

Такой порядок действует только для обычного НДС. НДС при импорте уплачивают не по итогам квартала, а по итогам месяца, в котором товар ввезли из-за рубежа, — до 28-го числа месяца, следующего за месяцем ввоза.

С начала 2023 года НДС платят в составе единого налогового платежа (ЕНП) на единый налоговый счёт (ЕНС). Это значит, что сейчас не нужно готовить отдельный платёжный документ для НДС. В одной платёжке подают данные по всем налогам, сборам и взносам, которые платит бизнес. Дальше налоговая списывает с ЕНС нужную сумму налога — на основании поданной декларации.

Налог при ввозе из стран ЕАЭС уплачивают тоже в составе единого налогового платежа. Но перечислять его нужно в другие сроки — до 20-го числа месяца, следующего за месяцем ввоза.

Пакет документов для ИФНС

В налоговую службу предоставляются или передаются следующие документы:

- Предоставляются копии договора комиссии, договора поручения либо агентского договора налогоплательщика с поверенным лицом либо агентом.

- Договор (копия договора) лица, который осуществляет поставку товара на экспорт по указанию налогоплательщика, с лицом иностранного государства на поставку товара за пределы нашей страны.

- Банковская выписка (копия банковской выписки), которая подтверждает реальное поступление денежных средств после реализации товара лицу иностранного государства на банковский счет налогоплательщика или поверенного лица (комиссионера, агента) в российском банке.

НДС 0 в каких случаях? Это интересует многих. Но не все в курсе, как добиться такого.

Как не переплатить НДС с аванса

При выставлении счета-фактуры на предоплату, полученную в счет поставки товаров, облагаемых по разным ставкам (10% и 18%) налоговое ведомство настаивает на применении максимальной ставки – 18%/118%. Однако ООО или ИП не всегда заранее знает точный перечень товаров, который будет отгружаться в счет поступившего аванса.

В силу этого нередко возникает переплата по НДС, вернуть которую проблематично.

Право на вычет при поставке товара по ставке 10% чаще всего не будет одобрено налоговой инспекцией, поэтому налогоплательщику имеет смысл заранее отстаивать свою правду в судебном процессе. Надо сказать, что Арбитражные суда при рассмотрении подобных исков встают на сторону предприятия.

Важно знать: При реализации товара по разным ставкам НДС желательно в счетах на предоплату (или спецификации к договору поставки) группировать товары с одинаковой ставкой НДС. Тогда налогоплательщик может на законных основаниях предъявлять налоговый вычет по соответствующей ставке, не прибегая к суду

Тогда налогоплательщик может на законных основаниях предъявлять налоговый вычет по соответствующей ставке, не прибегая к суду.

Ошибочное применение ставки НДС чревато для налогоплательщика доначислением налога и предъявлением существенных штрафов и пени.

Поскольку налоговое законодательство перманентно меняется, необходимо постоянно следить за нововведениями, касающимися НДС.

Когда и как подтверждать льготы по НДС

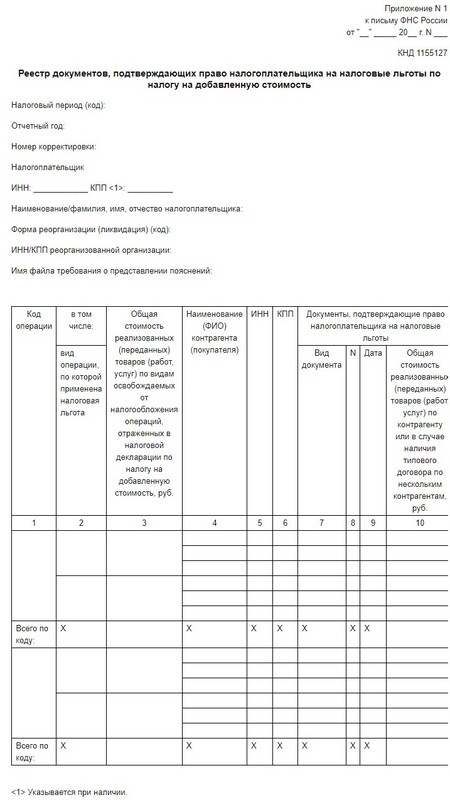

Реестр документов

Реестр документов

Как заполнить реестр документов, подтверждающих обоснованность льгот по НДС:

- Строки «Налоговый период (код)», «Отчётный год» и «Номер корректировки» заполняют как в декларации по НДС, к которой проверяющие затребовали подтверждение льготы.

- Имя файла требования о представлении пояснений указывают без расширения.

- Графа 1 — семизначный код операции по НДС из приложения № 1 к Порядку заполнения декларации.

- Графа 2 — вид операции, по которой действует льгота. Так, если в первой графе реестра стоит код 1010245, здесь может быть указано — основное или допобразование, повышение квалификации и др.

- Графа 3 — общая стоимость в рублях по каждому виду льготных операций.

- Графы 4, 5, 6 — информация о покупателях: наименование организации или ФИО предпринимателя, ИНН и КПП.

- Графы 7, 8, 9 — вид, номер и дата подтверждающего документа.

- Графа 10 — суммарная стоимость реализованных товаров (работ, услуг) по контрагенту. При типовом договоре — по нескольким контрагентам.

- Строка «Всего по коду» — выручка по каждому коду льготных операций.

Важно! В Приказе ФНС от 24.05.2021 г. № ЕД-7-15/513@ содержатся форма, порядок заполнения, формат и порядок представления реестра документов, подтверждающих право налогоплательщика на налоговые льготы, в электронной форме