Распределение вычета на проценты по ипотеке

Правила распределения вычета

Правила распределения вычета на проценты по ипотеке определены налоговым законодательством. Доли вычета между супругами могут быть распределены по соглашению между ними или по заключению эксперта. В обоих случаях необходимо оформить документы и написать заявление о распределении вычета.

Порядок оформления заявления

Для оформления заявления на распределение вычета на проценты по ипотеке необходимо быть внимательным и следовать правилам. В заявлении указываются основные данные супругов, доли вычета, а также сведения о налоговых заключениях или экспертных заключениях по распределению вычета. Также в заявлении могут быть указаны вопросы для эксперта, если есть необходимость.

Документы для оформления заявления

Для оформления заявления на распределение вычета на проценты по ипотеке необходимо подготовить следующие документы:

- Налоговую декларацию налогоплательщика;

- Копию договора ипотеки;

- Свидетельство о браке;

- Свидетельство о рождении детей (при наличии);

- Расчет льготных процентов;

- Расчет долей вычета.

Банковские документы о выплате процентов и другие документы могут быть запрошены налоговым органом приема-передачи.

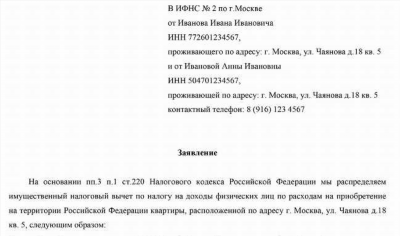

Образец заявления о распределении расходов между супругами

Ниже приведен образец заявления о расходах супруга.

Уважаемый Имя Фамилия Имя Отчество,

Я пишу, чтобы разделить с вами семейные расходы, я живу в ___________________, в паспорте серии _________, в паспорте серии __________, выданном _________.

Учитывая общие обязанности, ответственность и ресурсы, предлагаю следующие варианты разделения расходов

- Оплата коммунальных услуг (электричество, вода, отопление и т.д.) — 50% мне, 50% тебе,

- Покупки продуктов питания — 60 % мне, 40 % вам,

- Платежи по кредитам и займам — 50 % мне, 50 % вам; и

- Оплата медицинских услуг и лекарств — 40 % для меня, 60 % для вас.

- оплата образования наших детей — 50% для меня, 50% для вас

- различные (бытовая химия, одежда и т.д.) — 50%, 50%.

Эти условия предлагаются для того, чтобы добиться справедливого распределения расходов между нами с учетом доходов и расходов. Такое распределение поможет нам разделить ответственность за семейный бюджет и принимать совместные решения по финансовым вопросам.

Имя и фамилия

Дата и подпись

Итог:

Пример заявления о распределении расходов между супругами — это предложение о равном распределении расходов между супругами с учетом доходов и совместных обязанностей. Это заявление можно использовать в тех случаях, когда необходимо согласовать финансовые обязательства семьи. Оно помогает справедливому распределению финансовых ресурсов и взаимному участию каждого из супругов в семейном бюджете.

Как получить ипотечный возврат?

Распределение налогового вычета между супругами в 2023 году: как правильно

Имущество, приобретенное супругами, в большинстве случаев оформляется в совместную собственность. Однако если между мужем и женой заключен брачный договор, в котором обозначены доли квартиры, дома, то имущество переходит в общую долевую собственность. Подробнее: «В чем разница между совместной и долевой собственностью».

А если дом приобретен по ипотечному кредиту, то и муж, и жена могут претендовать на возмещение НДФЛ с уплаченных процентов по ипотеке в размере по 390 000 рублей каждому. В итоге семья Сидоркиных может получить возмещение НДФЛ в общей сумме 1 300 000 рублей (260 тыс. × 2 + 390 тыс. × 2). Неплохая поддержка от государства.

Можно ли переписать бланк?

Супругам следует заранее продумать, как они будут распределять вычет на квартиру? и в какой доле будет возвращаться подоходный налог каждому из них.

Также недопустимо передавать друг другу свою часть вычета.

При принятии решения о том, как будет разделено право на имущественную льготу, следует учесть, получал ли человек официальный доход в году, когда была куплена квартира. Если такого дохода не было, то и возвращать будет нечего.

В этом случае можно передать право использовать вычет тому супругу, у которого доход был. В заявлении при этом можно указать, что распределение производится 0 и 100 %.

Пропорция распределения может быть любой, главное заранее все продумать и просчитать, так как переписать заявление на имущественный вычет будет не возможно.

Какую форму использовать для разделения?

Существует типовой бланк заявления, подготовленный ФНС. Лучше использовать данную форму для подачи сведений в налоговую инспекцию, однако закон не запрещает составить документ по собственному образцу.

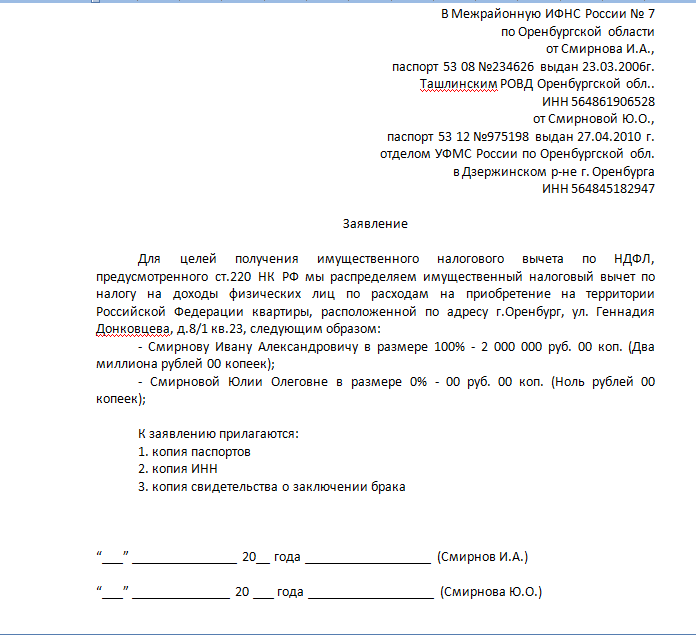

Как выглядит форма заявления о распределении от ФНС:

Заявление о распределении вычета: как оформить и сдать

По закону такое заявление может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или заполнить заявление на возврат налога по той форме, которая размещена у нас. В любом случае отказать вам по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ. Наша форма составлена на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630, где приведены рекомендуемые образцы документов. Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

1. Заполненная форма заявления на распределение имущественного вычета (в качестве образца). 2. Шаблон заявления на распределение имущественного вычета в формате DOC (см. прикрепленный файл), который вы можете скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте (во-втором случае днем предоставления заявления считается дата его передачи почтовому отделению для отправки).

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление о распределении вычета сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают:

Внимание! Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона

Применение имущественного вычета в случае оформления жилья единолично на одного из супругов

Всё имущество, приобретаемое супругами в браке, является общей собственностью супругов (п. 1 ст. 256 НК РФ, ст. ст. 33, 34 СК РФ), поэтому вычет может быть распределен даже тогда, когда право собственности оформлено только на одного из супругов (Письма Минфина России от 20.04.2015 № 03-04-05/22246, от 18.03.2015 №03-04-05/14480, от 26.03.2014 № 03-04-05/13204).

Соответственно, если квартира/дом оформлены только на одного из супругов, то:

— вычет может целиком получить супруг, на которого оформлено жилье. Заявление о распределении вычета в этом случае не требуется.

— вычет может быть распределен между супругами по их договоренности с помощью заявления о распределении вычета. Данная ситуация полностью аналогична приобретению жилья в общую совместную собственность (подробнее — Имущественный налоговый вычет при приобретении жилья супругами в общую совместную собственность) с единственным исключением: даже при стоимости жилья более 4 млн.руб. супругам необходимо подать в налоговый орган заявление о распределении вычета.

Пример: Супруги Балашов И.И. и Балашова У.Д. купили в 2019 году квартиру за 2 млн рублей, которая была оформлена полностью на Балашова И.И. Несмотря на то, что квартира и все документы оформлены только на мужа, супруги решили, что налоговый вычет будет получать супруга. Они подали в налоговую инспекцию заявление о распределении вычета (100% — супруге и 0% — супругу) и в результате Балашова У.Д. получила вычет в полном объеме 2 млн рублей (к возврату 260 тыс. рублей).

Если стоимость приобретенного жилья составляет 4 млн рублей и более, и никто из супругов не получал вычет ранее, то всегда имеет смысл распределять вычет по 50%, чтобы каждый мог получить вычет в максимально возможном размере 2 млн рублей (к возврату 260 тыс. руб.). Даже если кто-то из супругов не может воспользоваться вычетом на текущий момент, это право останется за ним в будущем.

Пример: Находясь в официальном браке супруги Хорошев К.К. и Хорошева Ю.А. купили квартиру за 4 млн рублей, которая была целиком оформлена на Хорошеву Ю.А. Несмотря на то, что квартира и все документы оформлены только на жену, оба супруга решили получить вычет по данной квартире. Они подали в налоговую инспекцию заявление о распределении вычета (50% — мужу и 50% — жене), и в результате каждый из них получил вычет в полном объеме 2 млн рублей (к возврату каждому по 260 тыс. рублей).

Пример: В 2019 году Емельянов В.И., находясь в браке, купил квартиру за 5 млн рублей. Несмотря на то, что квартира была оформлена только на Емельянова В.И., супруги решили распределить налоговый вычет. Учитывая, что Емельянова В.И. в 2019 году находилась в декретном отпуске (не платила налог на доходы), в 2020 году супруги подали в налоговую инспекцию заявление о распределении вычета (50% — мужу и 50% — жене), а также декларацию для возврата налога Емельянова В.И. (так как он работал и платил налог на доходы). В свою очередь Емельянова В.И. сможет воспользоваться своим вычетом, как только у нее появятся налогооблагаемые доходы, например, она выйдет на работу из декретного отпуска.

Заметка: Даже в ситуации, когда супруг-собственник уже начал получать вычет (например, супруги не знали о возможности распределения вычета), Вы можете обратиться в налоговый орган и «перераспределить» не полученный вычет (или его часть) на другого супруга.

Документы для оформления налогового вычета на детей

Какие документы приложить к заявлению

Как получить ипотечный возврат?

Подавать заявление на вычет по процентам можно только тогда, когда основной вычет уже выбран. Пошаговая инструкция для получения вычета по процентам:

- Сбор правоустанавливающих документов. Для получения вычета нужно собрать пакет документов: копию паспорта (оригинал предъявляется налоговому агенту), договор об ипотеке, график погашения кредита, справка о выплаченных процентах за отчетный период с подтверждением об отсутствии просрочек по платежам, справка 2-НДФЛ, декларация 3-НДФЛ, и заявление на вычет процентов по ипотеке. Если квартира была приобретена ранее 1 января 2014 года, при совместной собственности нужно предоставить соглашение (заявление) о распределении вычета с указанием доли. Если квартира была приобретена после 2014 года, соглашение нужно делать, если стоимость жилья меньше 4 млн. рублей, потому что в этом случае сумма вычета на каждого собственника составляет ровно 2 млн. руб.

При долевой собственности вместе с декларацией нужно предоставить заявление о распределении долей, которое составляется при оформлении собственности. При этом, при покупке жилья до 2014 года вычет по процентам распределяется на такие же пропорции, как и по основному вычету, а при покупке недвижимости после 2014 года супруги могут установить другие пропорции.

- Отправка документов в ФНС по почте или лично. Если налогоплательщик зарегистрирован в личном кабинете на сайте ФНС России, он может отправить декларацию в электронном виде, подписав ее ЭЦП, и прикрепить к ней все необходимые документы.

- По окончании камеральной проверки, которая длится 2 месяца, осуществляется перевод денежных средств на счет налогоплательщика, что производится в течение месяца.

Если супруги заключили брачный договор, то и вычеты распределяются в соответствии с долями в совместно приобретенном имуществе, и заявление при этом составлять нельзя.

Больше о том, когда и как подавать документы на получение имущественного вычета, можно узнать здесь.

Процесс возвращения налога за проценты по ипотеке хотя и достаточно сложный, но вполне реальный. Читайте наши материалы о том, как возвратить часть уплаченной в бюджет суммы через налоговую службу и по месту работы, а также реально ли оформить вычет по процентам при рефинансировании ипотеки или ее досрочном погашении и как это сделать.

Двойной размер вычета

Закон предоставляет право некоторым категориям граждан производить «детский» налоговый вычет , увеличенный вдвое. Если ребенок воспитывается матерью-одиночкой, она имеет это право безоговорочно (так же, как и отец, воспитывающий ребенка один). Любой родитель может отказаться получать положенный ему вычет на ребенка, тогда его доля данной налоговой льготы перейдет к другому родителю. Если ребенок усыновлен, то, если один из усыновителей отказывается от вычета, другой получит его удвоенным.

Когда родитель всего один

В законодательных актах термина «единственный родитель» нет. Мать-одиночка (реже отец) считается единственным родителем по закону, если это доказано в таких документах:

- в свидетельстве о рождении ребенка второй родитель не значится;

- ЗАГС выдал справку (форма 25), что в свидетельство сведения о втором родителе записаны со слов первого (чаще всего вписывается отец со слов матери);

- второй родитель скончался, чему имеется официальное медицинское свидетельство;

- второй родитель официально лишен родительских прав;

- имеется решение суда о признании второго родителя умершим или без вести пропавшим.

ВНИМАНИЕ! Незарегистрированный брак не может быть основанием для признания родителя одиночкой. Если родитель-одиночка зарегистрировал брак, он уже не будет иметь права получать увеличенный вдвое налоговый вычет, поскольку перестал быть единственным попечителем своего ребенка

Зато право на эту льготу автоматически приобретает новый супруг

Если родитель-одиночка зарегистрировал брак, он уже не будет иметь права получать увеличенный вдвое налоговый вычет, поскольку перестал быть единственным попечителем своего ребенка. Зато право на эту льготу автоматически приобретает новый супруг.

Заявление о распределении имущественного вычета между супругами: образец и советы по его заполнению

После вступления в семейную жизнь у супругов автоматически возникает вопрос, как быть с совместно нажитым имуществом и кому из них полагается возврат подоходного налога. Российским законодательством установлено, что о том, как разделить сумму вычета, муж и жена имеют право договориться между собой, но при этом они обязательно должны зафиксировать свое решение в соответствующем заявлении.

- Идентификационный номер налогоплательщика. Это некая комбинация из двенадцати цифр, под которой в налоговой службе числится физическое лицо, имеющее официальный доход. Однако в результате определенных причин у жены, мужа или обоих лиц может не быть идентификационного номера. В таких случаях в соответствующей строке просто ставится прочерк, а заявление все также считается правомерным.

- Адрес проживания. От заявителей в документе требуется не тот адрес, по которому они проживают в данный момент времени, а зафиксированный у них в паспортах в качестве прописки.

- Координаты имущества, вычет с которого делится между физическими лицами, а также его сумма. Поскольку заявление подается в налоговую службу не отдельно, а вместе со всем необходимым пакетом документации, то некоторые данные, указанные в нем, должны полностью совпадать с определенными сведениями, представленными в налоговой декларации. Речь идет об адресе, по которому расположено имущество супругов, и о сумме вычета за него.

Разница между совместной и долевой собственностью

При долевой собственности объект недвижимости принадлежит одновременно нескольким физическим лицам. Он поделен на доли (не обязательно равные)

Владельцами могут быть как родственники, так и не связанные кровными узами люди.Важно! Доли должны быть четко разграничены и подтверждены официальными документами – свидетельствами о собственности.

Совместной собственностью называется имущество, которое находится в одновременном владении двух лиц. Оно не делится на доли

Такая форма собственности возникает у супругов после официального вступления в брак. Особенно касается это приобретенного после регистрации отношений имущества. При этом не важно, кто сколько денег внес. Теперь они могут его продать только с обоюдного согласия. Обратная ситуация – пара живет вместе, но отношения не зарегистрированы. Они делают совместное приобретение, оплачивая его пополам. Но в таком случае собственность не станет совместной.

Как получить средства при наличии общей долевой собственности

Когда нужно заявление о распределении вычета?

Чтобы установить порядок распределения вычета в налоговую инспекцию нужно подать специальное заявление. Но оно понадобиться далеко не всегда. Документ нужен, если стоимость купленной недвижимости меньше 4 000 000 руб. Объясню почему.

По налоговому законодательству размер вычета равен стоимости купленной квартиры. Однако, закон ограничивает его максимальную сумму. Не зависимо от стоимости квартиры каждый покупатель вправе получить вычет лишь в пределах 2 млн. руб. Получается, что если супруги покупают квартиру, например за 6 млн. руб., то сумма расходов каждого составит 3 млн. руб. Поэтому каждый вправе претендовать на вычет в его максимальной сумме — 2 млн. руб. Заявление не нужно.

Другое дело, если квартира стоит дешевле 4 млн. руб. Например, 2, 5 млн. руб. На какую сумму будет претендовать каждый из супругов? Как они поделят вычет по этой квартире между собой? Вот здесь они и должны определиться кто и сколько получит.

Вариантов, множество. Например, муж получит вычет на 2 млн. руб., а жена оставшиеся 0,5млн. руб. Или они могут его поделить поровну. То есть каждому по 1,25 млн. руб. Чтобы определить порядок такого распределения и нужно заявление.

Заявление

Для реализации своего права необходимо подать в налоговые органы декларацию 3-НДФЛ, заявление, а также документы, подтверждающие право на получение имущественного вычета. Также в этот перечень входит заявление о распределении вычета между супругами, если на вычет претендует второй собственник жилья (на основании совместного права собственности).

Заявление заполняется в свободной форме, соответствующей деловому стилю письма для такого типа документов.

Заполнять заявление будем в следующем порядке:

- Сначала всегда заполняем шапку документа. В ней указываем полное наименование местного отделения ФНС, куда будет подавать заявление.

- Чуть ниже пишем свои данные: ФИО, ИНН, паспортные реквизиты, дату рождения, адрес регистрации, телефон. Все сведения должны совпадать с документами. При отсутствии паспорта у заявителя необходимо использовать только тот документ, который предусмотрен законодательством в качестве удостоверяющего личность.

- Следующим пунктом в центре листа пишем название документа. В нашем случае, это будет «Заявление о распределении вычета между супругами».

- Переходим к заполнению сути просьбы. Так и пишем: «Прошу распределить всю сумму средств имущественного налогового вычета на НДФЛ за приобретенную недвижимость по адресу (указываем его) в таком порядке…» Далее указываем то соотношение в процентах, в котором каждый супруг желает компенсировать вычет.

- После перечисляем перечень приложений. Здесь достаточно указать только копию свидетельства, подтверждающего наличие зарегистрированного союза на момент приобретения покупки. Некоторые ФНС требуют копии паспортов супругов. Если между ними заключен брачный договор, то его копию также надо приложить к заявлению.

- Ставим дату подачи заявления, подписи мужа и жены, расшифровку их фамилий.

Все приложенные копии обязательно должны быть заверены заявителем. Для этого надо поставить:

- текст «Копия верна»;

- подпись;

- расшифровку;

- дату.

В таком порядке заверяется каждый лист копии, если они не прошиты и не проклеены в качестве одного документа.

Совместная собственность на квартиру

Главное! Недвижимое имущество, приобретенное в браке, поступает в совместную собственность супругов вне зависимости от того, на кого из них оно оформлено

Также не важно кто из них вносил деньги в его оплату. В любом случае считается, что они несли равные расходы по его приобретению

Это правило прописано в статье 34 Семейного кодекса. Аналогичная норма есть и в статье 256 Гражданского кодекса.

Поэтому если вы купили квартиру будучи в браке и она была полностью оформлена, например, на мужа, то считается, что половину квартиры оплатила жена. Тот факт, что в договоре купли-продажи квартиры и всех платежных документах фигурирует только муж никакого значения не имеет. Ровно такая же ситуация, если недвижимость оформлена на жену. Тогда считается, что муж получил в собственность и оплатил 50% от стоимости этой квартиры

И не важно, что в документах на нее он вообще не значится. Поэтому право на вычет имеет каждый из них

Причем они вправе распределить сумму вычета между собой в любой пропорции. Не обязательно 50 на 50. Можно 30 на 70 или 10 на 90. Конкретную сумму вычета для каждого они определяют самостоятельно. Для этого оформляют специальное соглашение (подробности ниже).

Распределение основного налогового вычета

Порядок оформления заявления

Для оформления заявления на распределение налогового вычета между супругами необходимо следовать определенным правилам и действиям:

- Супруги должны составить заявление на распределение вычета в письменной форме. Заявление может быть написано от руки или на компьютере. В заявлении необходимо указать фамилии, имена и отчества супругов, данные паспортов, налоговые идентификационные номера (ИНН), сведения о доходах и расходах каждого супруга.

- Заявление должно быть подписано обоими супругами и заверено нотариально или сдано лично в налоговую инспекцию.

- Заявление должно быть подано в налоговую инспекцию, в подразделении Федеральной налоговой службы по месту жительства супругов.

- При подаче заявления необходимо предоставить документы, подтверждающие факты, указанные в заявлении, такие как справки о доходах, налоговые декларации, банковские выписки и другие нужные документы.

- После рассмотрения заявления налоговым экспертом и подтверждения его правильности, налоговая инспекция выдает заключение о распределении налогового вычета между супругами.

- Получив заключение налоговой инспекции, супруги могут использовать его в дальнейшем при заполнении налоговой декларации, в которой указывают сумму вычета и долю этого вычета для каждого из супругов.

Важные моменты при распределении налогового вычета

При распределении налогового вычета между супругами важно учесть следующие моменты:

- Налоговый вычет можно использовать для погашения ипотечного кредита, оплаты образовательных расходов, лечения и других целей, указанных в законодательстве.

- Супруги должны быть внимательны при заполнении заявления и предоставлении документов, чтобы избежать ошибок и проблем с получением вычета.

- Распределение налогового вычета между супругами может производиться в процентах или долях, согласно соглашению между ними.

- Любые расходы, связанные с приобретением жилья или другой сущности, могут быть учтены при распределении налогового вычета.

- При распределении налогового вычета между супругами каждый из них имеет право на соответствующую долю вычета в соответствии с соглашением.

- Правила и порядок распределения налогового вычета между супругами могут меняться в зависимости от изменений в налоговом законодательстве.

Будьте внимательны и ознакомьтесь с правилами и требованиями для правильного оформления заявления и распределения основного налогового вычета между супругами. Если у вас возникнут вопросы или нужна помощь, обратитесь к налоговому эксперту или специалисту в области налогообложения.

Порядок заполнения и образец заявления о распределении вычета между супругами

Нововведения с 2023 года в Налоговом кодексе коснулись владения собственностью с детьми и размеров налогового вычета. Если ранее в семье из трех человек недвижимость распределялась в долях между всеми членами семьи, откуда снижался коэффициент налогового вычета, то сейчас это не так.

- Куда направляется заявление – территориальные органы ФНС.

- От кого – указываются персональные данные обоих супругов, включая ИНН и контактный телефон.

- Далее следует текст с заголовком «Заявление».

- В тексте указывается причина обращения со ссылкой на нормативный акт налогового законодательства.

- Указывается в процентах кому и сколько предполагается имущественного вычета.

- Дата и подписи обоих супругов.

Заявление о распределении долей

При покупке совместной собственности, у меня и моей супруги возникло право налогового вычета. Для оформления заявления на распределение долей по налоговому вычету между нами, нужно заявить о желании распределить доли между нами. Это заявление необходимо для получения налоговой льготы и оформления документов по официальному разделу совместной собственности.

При покупке квартиры или дома в ипотеке, каждый из супругов может претендовать на получение долевого распределения налогового вычета. Кто из супругов получит этот вычет, зависит от того, кто работает и какие доходы получает. Поэтому в заявлении о распределении долей необходимо указать, кто из супругов правильно предоставил документы о доходах и у кого есть право на получение налогового вычета.

В декларации о получении налогового вычета необходимо указать, какую часть дохода или доходов вы хотите распределить. Например, если каждый из супругов владеет по 50% долей в совместном жилье, то вы можете указать, что хотите распределить вычет поровну или в пропорции 70/30 в пользу одного из супругов

Важно отметить, что вычет можно получить только после продажи или передачи права владения на недвижимость

Особенности получения доли налогового вычета зависят от того, кто владеет недвижимостью и когда эта недвижимость была приобретена. Если вы уже получали налоговый вычет по этому жилью, то вы можете воспользоваться этой льготой только после истечения определенного срока, например, через три года после получения предыдущего вычета. Также следует отметить, что при получении налогового вычета в случае совместной собственности необходимо предоставить все необходимые документы о приобретении и продаже недвижимости, а также документы, подтверждающие право супругов на совладение жильем.

| Когда можно воспользоваться вычетом? | Кто может получить налоговый вычет? |

| После продажи или передачи права владения на недвижимость | Оба супруга, если они являются совладельцами жилья |

| После истечения определенного срока после получения предыдущего вычета (например, через три года) | Вычет может получить супруг, у которого еще не было налогового вычета по этому жилью, или тот, у кого это право было утрачено |

Для оформления заявления о распределении долей необходимо предоставить следующие документы:

- Заявление о распределении долей;

- Копия документа о праве собственности на жилье;

- Документы о приобретении и продаже жилья;

- Документы о доходах и налоговых вычетах;

- Другие документы, подтверждающие право налогового вычета и совладение жильем.

После оформления заявления и предоставления всех необходимых документов, вы можете претендовать на распределение долей при получении налогового вычета по совместной собственности жилья. В случае одобрения заявления, налоговый вычет будет возвращен в соответствии с указанной долей.