Федеральные, региональные и местные налоги

С расчетом налогов есть детали, которые не всегда очевидны и приводят к ошибкам в расчетах. Вот несколько самых частых.

Рассчитывать налог не с полной суммы платежа. По Налоговому кодексу, доход — это вся сумма поступлений, которая связана с продажей. Это значит, сколько покупатель заплатил за книгу, такой и доход. Подвох в том, что на счет ИП может прийти не вся сумма от покупателя.

Субъекты предпринимательства отдают предпочтение УСН по причине освобождения от уплаты ряда налогов и отсутствия необходимости составлять налоговую отчетность с периодичностью чаще, чем раз в году. В зависимости от предполагаемого объема годовой выручки и ожидаемых издержек деятельности можно выбрать наиболее выгодный объект налогообложения:

- По признаку «доходы», для которого действует ставка налогообложения на уровне 6%. Налоговая база формируется из всей суммы годовых доходных поступлений.

- По признаку «доходы минус издержки», при которой величина налоговой базы рассчитывается как разница между выручкой и понесенными затратами. Расходы можно вносить в расчет при условии, что они включены в актуальный перечень затрат, утвержденный законодательно, и являются экономически обоснованными, имеют документальное подтверждение.

Если расходная часть перекрывает больше половины доходных поступлений, то выгодно применять второй вид УСН.

https://youtube.com/watch?v=pLEpUKDmiYc

Налог на УСН: стандартная ставка

УСН (упрощенная система налогообложения) – это одна из систем налогообложения, которая ориентирована на малый и средний бизнес. Налоговый режим позволяет предприятиям уплачивать налоги по ставке от 0 до 20 процентов вместо стандартных 20 процентов по общей системе налогообложения.

Упрощенная система налогообложения действует для индивидуальных предпринимателей и организаций с годовым доходом до 150 млн рублей и численностью до 100 человек.

При этом, возможно превышение установленных лимитов, до 130 сотрудников и 200 млн руб. выручки, однако будет действовать повышенная ставка. Это называется переходный период.

С 2022 года по приказу Минэкономразвития лимиты по доходам умножают на коэффициент-дефлятор. В 2023 году он составляет 1,257. Это значит, что сейчас на общий УСН могут рассчитывать предприятия с доходом до 188,55 млн рублей, а на “переходный” — до 251,4 млн рублей. Если превысить эти показатели, бизнесу придется перейти на общую систему налогообложения

Чтобы этого не допустить, важно следить за уровнем доходов

Налоговое законодательство устанавливает стандартную ставку налога на УСН, которую применяют, если нет оснований для получения льгот. В зависимости от объекта налогообложения она составляют:

-

6 процентов при расчете налога с доходов

-

15 процентов при расчете налога “доходы минус расходы”

Если на предприятии работают от 100 до 130 сотрудников, а годовой доход составляет 150-200 млн, ставка налога на УСН возрастает:

-

до 8 процентов при расчете налога с доходов

-

до 20 процентов при расчете налога “доходы минус расходы”

Ставки начинают действовать сразу, как бизнес превысит порог по доходу или численности сотрудников. Поэтому нет необходимости пересчитывать налог с начала года.

Местные бюджеты не могут пополняться доходами от НПД

Упрощенный налог по ставке 6 % посчитать просто:

Налог к уплате = Доход × Ставка УСН

Стандартная ставка — 6 %. Но, как говорили выше, она может быть изменена решением региональных властей.

Например, выручка ООО «Ромашка» за год составила 5 млн рублей. Тогда налог к уплате равен: 5 млн рублей × 6 % = 300 тыс. рублей.

Снизить налогооблагаемую базу на сумму расходов нельзя. Даже если они экономически обоснованы. Но налог к уплате можно уменьшить на величину страховых взносов. ИП без работников могут сократить упрощенный налог на всю величину взносов за себя вплоть до нуля. А ИП с работниками или ООО только на 50 % от уплаченных взносов. Разберем на примере.

Пример. ИП Васильев В.В. за год заработал 300 000 рублей — по 75 000 рублей каждый квартал. Тогда авансовые платежи по УСН будут равны 75 000 × 6 % = 4 500 рублей. За год Васильев перечислит в бюджет — 4 500 × 4 = 18 000 рублей.

Но есть еще право уменьшить налог на уплаченные страховые взносы, которые у ИП Васильева В.В. равны 40 874 рублям. Здесь есть два варианта.

Вариант 1. Разбить взносы на 4 части и уплачивать их ежеквартально. Тогда авансовые платежи по УСН будут следующие.

|

Период |

Авансовый платеж до вычета, руб |

Уплаченные страховые взносы, руб |

Авансовый платеж после вычета взносов, руб |

|

1 квартал |

4 500 |

10 218,5 |

|

|

Полугодие |

9 000 |

20 437 |

|

|

9 месяцев |

13 500 |

30 655,5 |

|

|

Год |

18 000 |

40 874 |

Упрощенка для предпринимателя в 2021 году

НК РФ в ст. 12 устанавливает 3 типа налогов :

Учет налоговых обязательств разных видов бюджетной принадлежности ведется обособленно. При наличии переплаты по одному из налогов зачесть ее в счет налога, подлежащего уплате в другой бюджет нельзя. Излишне перечисленные суммы в федеральный бюджет разрешено переводить на счета оплаты других федеральных налогов, но не для перекрытия задолженности по региональным или местным налогам.

При переходе на упрощенный спецрежим субъекты предпринимательства обязаны подавать налоговую декларацию в ИФНС с периодичностью 1 раз в год. Отчеты сдаются в отделения налоговых органов:

- для ИП с привязкой к месту жителя коммерсанта;

- для юридических лиц подразделение налоговой инспекции выбирается по месту регистрации предприятия.

Налог уплачивается без разделения по принадлежности к территориям получения дохода. Вся сумма налогового обязательства перечисляется по месту прописки ИП или по месту регистрации фирмы. Какая разновидность налога УСН – местный налог или федеральный:

- предпринимательскую деятельность можно осуществлять в разных местах РФ;

- подавать отчетность и уплачивать налог необходимо с привязкой к месту регистрации или прописки;

- налоговые перечисления направляются в федеральный бюджет.

Удобством, простотой применения отличается упрощенная система налогообложения. Она доступна для предпринимателей в двух формах с разными налоговыми объектами и ставками. Вопрос принадлежности УСН – федеральный или региональный налог, встает при определении бюджета для перечисления рассчитанного налогового обязательства.

УСН – это федеральный или региональный налог?

Отправить на почту

УСН – федеральный или региональный налог? Рассмотрим этот вопрос в данной статье и определим, в какой из бюджетов он оплачивается налогоплательщиками.

Что такое УСН?

«УСН» расшифровывается как «упрощенная система налогообложения». Она по своей сути является самой понятной и удобной по сравнению с остальными системами налогообложения.

Преимущества применения УСН:

- отчетность сдается один раз в год;

- можно выбирать объекты для расчета налога (6% или 15%) в зависимости от суммы расходов предприятия.

Так, если расходы превышают отметку в 60%, оптимально использовать объект «доходы минус расходы» со ставкой налога 15%.

Ведение учета хозопераций при УСН довольное простое по сравнению с другими системами. Данная форма налогообложения позволяет сэкономить финансы на налогах и дает возможность использовать их на другие цели, необходимые для развития предприятия.

В какой бюджет платится УСН?

УСН является такой системой налогообложения, при которой сдавать отчетность и оплачивать налог нужно по месту жительства (для ИП) или по месту регистрации (для предприятий). Уплата данного налога не привязана к месту получения дохода от осуществляемой деятельности. То есть деятельность можно вести в любом регионе страны, но отчитываться и оплачивать налог придется по месту регистрации (для фирм) или прописки (для ИП) (п. 6 ст. 346.21, п. 1 ст. 346.23 НК РФ).

УСН является федеральным налогом, но это не означает, что он пойдет именно в федеральный бюджет. Перечисление данного налога производится на счет федерального казначейства, а оттуда денежные средства распределяются по бюджетам. Данные действия осуществляются независимо от плательщика.

Порядок распределения данного рода платежей подробно отражен в бюджетном законодательстве, согласно которому УСН распределяется в размере 100-процентного норматива в бюджет региона (ст. 56 Бюджетного кодекса РФ).

О том, кто может работать на упрощенке, см. материал «Кто является плательщиками УСН?».

Узнавайте первыми о важных налоговых изменениях

УСН: федеральный или региональный налог

УСН для ИП в 2021 году

УСН или патент для ИП: что выгоднее с 2021 года

Можно ли с «упрощенки» перейти на патент

КБК для «упрощенки» в 2021 году

Заявление на «упрощенку» для ИП на 2021

С 01.01.2021 «упрощенку» ожидает ряд нововведений. Благодаря им применять спецрежим сможет более широкий круг налогоплательщиков. Подробнее о новом в УСН с 2021 года расскажем в нашем материале.

В настоящий момент «упрощенцы» обязаны учитывать лимит годового дохода – 150 млн. руб. При его несоблюдении организация или ИП оказываются на общем налоговом режиме с первого дня квартала, в котором зафиксировано нарушение.

При превышении годового дохода по УСН, с 1 января 2021 года соблюдается такой порядок:

- если до конца налогового периода доход остался в рамках свыше 150 млн., но до 200 млн. руб. включительно – плательщик остается на УСН;

- если доход перевалил за 200 млн. руб. – плательщик теряет право на УСН.

«Упрощенец» может принять на работу не более 100 человек. Показатель определяется как средняя численность по правилам, установленным Росстатом.

С 01.01.2021 этот лимит обновлен:

- если численность персонала оказалась в пределах свыше 100 и не более 130 человек – субъект сохраняет право на дальнейшее применение УСН;

- если штат превысил 130 человек – право применения УСН утеряно.

Напомним, что вернуться на УСН хозяйствующие субъекты вправе лишь спустя год с даты утраты права на этот налоговый режим.

ИП Пименова А.А. является плательщиком УСН с доходов. В 2021 году ею получены доходы и уплачены страховые взносы:

|

Доходы, тыс. руб. |

Страховые взносы, тыс. руб. |

|

|

1 квартал |

56 000 |

1 700 |

|

1 полугодие |

126 000 |

3 500 |

|

9 месяцев |

167 000 |

5 600 |

|

год |

214 000 |

7 200 |

Тема: упрощенная система налогообложения

Исчислите сумму таможенной пошлины, которую необходимо уплатить физическому лицу. Решение Для определения таможенной пошлины необходимо найти облагаемый размер таможенной стоимости товара.

Таможенная пошлина рассчитывается в отношении каждой партии товара. Поэтому таможенная пошлина по товару и автомобилю будет исчисляться раздельно. В соответствии с нормативами, утвержденными постановлением Правительства РФ от 29 ноября 2003 г. № 718, товар весом до 50 кг и стоимостью, не превышающей 65 000 руб., таможенной пошлиной не облагается. Следовательно, вес облагаемого товара составит 90 кг (140 50), а таможенная стоимость 305 000 руб. (370 000 65 000). Ставка таможенной пошлины применяется только в части указанного превышения и составляет 30\% таможенной стоимости товара, но не менее 4 евро за 1 кг. Таможенная пошлина, исчисленная исходя из стоимости товара, составит 91 500 руб.

Федеральные налоги

Рассмотрим, в федеральный бюджет, какие налоги уплачиваются. Федеральными налогами являются:

- НДС (налог на добавленную стоимость) – часть добавленной стоимости, взыскиваемая государством на всех стадиях производства и сбыта продукции, работ и услуг по мере реализации.

- Акцизы – налог, которым облагаются товары массового потребления (табак, алкоголь и др.) приобретаемые внутри страны.

- НДФЛ (налог на доходы физических лиц) – налог, взыскиваемый государством с доходов граждан.

- Налог на прибыль – платят все юридические лица, зарегистрированные на территории РФ.

- Налог на добычу полезных ископаемых – взыскивается государством с юридических лиц или индивидуальных предпринимателей, являющихся недропользователями.

- Водный налог – платят организации и ИП, использующие в реализации своей деятельности водные ресурсы.

- Сбор за пользование животным миром – взимается с организаций и ИП, использующих в своей деятельности различные виды животных.

- Сбор за пользование объектами водных ресурсов – взимается государством с коммерческих структур, занимающихся промышленным рыболовством.

- Госпошлина – денежный сбор, который граждане уплачивают за выполнение уполномоченными органами определенных функций и действий, в предусмотренных законодательством размерах.

Условия применения УСН: актуальные лимиты и требования

УСН – это федеральный или региональный налог?

Изначально основными налоговыми ставками при УСНО были:

-

6 % – при применении объекта налогообложения «доходы»;

-

15 % – при выборе объекта налогообложения «доходы минус расходы».

Затем субъектам РФ дали право снижать приведенные ставки в зависимости от категорий налогоплательщиков:

-

до 1 % – при применении объекта налогообложения «доходы»;

-

до 5 % – при выборе объекта налогообложения «доходы минус расходы».

С 2021 года при применении УСНО будут действовать дополнительные налоговые ставки 8 % (объект «доходы») и 20 % (объект «доходы минус расходы»). Соответствующие поправки внесены в ст. 346.20 НК РФ.

Но сразу скажем: это не означает, что действующие сегодня ставки 6 и 15 % больше не будут применяться. Они остаются.

Одновременно внесены поправки в ст. 346.21 НК РФ – в порядок исчисления и уплаты налога.

По общему правилу налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

В отношении налогоплательщиков, у которых доходы превысили 150 млн руб., но не превысили 200 млн руб. и (или) в течение указанного периода средняя численность работников которых превысила 100 человек, но не превысила 130 человек, налог исчисляется путем суммирования следующих двух величин:

-

величина, равная произведению соответствующей налоговой ставки, установленной в соответствии с п. 1 или 2 ст. 346.20 НК РФ, и налоговой базы, определенной для отчетного периода, предшествующего кварталу, в котором произошли указанные превышения доходов налогоплательщика и (или) средней численности его работников;

-

величина, равная произведению соответствующей налоговой ставки, установленной п. 1.1 или 2.1 ст. 346.20 НК РФ, и части налоговой базы, рассчитанной как разница между налоговой базой налогового периода и налоговой базой, определенной для отчетного периода, предшествующего кварталу, в котором произошли указанные превышения доходов налогоплательщика и (или) средней численности его работников.

В этом же порядке исчисляются авансовые платежи по налогу, уплачиваемому при УСНО.

Налоговая ставка устанавливается в размере 6 % в случае, если объектом налогообложения являются доходы.

Законами субъектов РФ, как и сегодня, могут быть установлены пониженные налоговые ставки в пределах от 1 до 6 % в зависимости от категорий налогоплательщиков.

Уплата минимального налога при применении УСН

Минфин Российской Федерации в Письме от 15 июля 2004 года №03-03-05/2/50 «О минимальном налоге при упрощенной системе налогообложения» дает разъяснение, что в случае возникновения у налогоплательщиков обязанности по уплате минимального налога по итогам налогового периода суммы ранее уплаченных ими квартальных авансовых платежей единого налога подлежат по согласованию с территориальными органами федерального казначейства зачету в счет предстоящих платежей минимального налога в порядке, предусмотренном статьей 78 НК РФ. Согласно статье 78 НК РФ, сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей по этому или другим налогам, погашения недоимки либо возврату налогоплательщику. При этом зачет суммы излишне уплаченного налога в счет предстоящих платежей осуществляется на основании письменного заявления налогоплательщика по решению налогового органа. Такое решение выносится при условии, что эта сумма направляется в тот же бюджет (внебюджетный фонд), в который была направлена излишне уплаченная сумма налога. Возврат суммы излишне уплаченного налога производится за счет средств бюджета (внебюджетного фонда), в который произошла переплата, в течение одного месяца со дня подачи заявления о возврате. Таким образом, у налогоплательщиков есть возможность зачесть перечисленные в бюджет авансовые платежи по единому налогу в счет предстоящих налоговых платежей.

Налогоплательщикам следует быть внимательными: направить указанную сумму на расходы можно только в следующем налоговом периоде. При наличии убытков указанная разница увеличивает сумму убытков, которые могут быть перенесены на будущее в соответствии с положениями пункта 7 статьи 346.18 НК РФ.

Какие налоги платят на УСН

Ставка на УСН: смена региона в течение года

Если бизнес на упрощенке регистрируется в новом регионе, ставка налога и авансовых платежей на УСН определяется местным законодательством. Размер годового налога высчитывается на основании того, где было оформлено предприятие на 31 декабря этого года. Это актуально и в том случае, когда бизнес “переезжает” после завершения календарного года.

Если вы перевели бизнес в другой регион и уже получили начисления по более высокой ставке, не нужно делать перерасчет авансовых платежей за первый квартал, полугодие или девять месяцев. Налог на УСН нужно считать по общим правилам. Чтобы рассчитать годовую сумму налога, нужно умножить размер налоговой базы на актуальную ставку. Налоговую базу определяют нарастающим итогом. Также при расчете годовой суммы налога к уплате необходимо засчитать авансовые платежи, которые были начислены в течение года.

Каковы реквизиты для уплаты УСН в 2018 году?

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк?

Как платить налог по УСН: КБК для платежного поручения и другие реквизиты?

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк?

Упрощенка — это специальный налоговый режим (ст. 18 НК РФ). Налоги, уплачиваемые в рамках спецрежимов, являются разновидностью федеральных налогов (п. 7 ст. 12 НК РФ, письмо Минфина РФ от 20.04.2006 № 03-02-07/2-30). Однако ответ на вопрос: «В какой бюджет платится УСН-налог?» — не столь очевиден.

Дело в том, что НК РФ не связывает вид налога с видом бюджета, в который он поступает. В соответствии с п. 2 ст. 56 БК РФ упрощенный налог в полном объеме (включая минимальную его часть) подлежит зачислению в региональный бюджет.

Текущие платежи налога по упрощенке осуществляются ежеквартально авансом до 25-го числа месяца, следующего за отчетным кварталом. Для определения итоговой годовой суммы нужно произвести следующие действия по указанным ниже срокам:

Уплата налога осуществляется путем представления в банк квитанции (это возможно только для ИП) или платежки по УСН — в 2018 году нужно заплатить за 2017 год. Моментом уплаты (п. 3 ст. 45 НК РФ) считается момент представления в банк платежки при условии наличия на счете плательщика необходимого объема средств. Крайними днями формирования и передачи в банк платежек — с учетом переноса в связи с выходными — будут 2 апреля (для юрлиц) и 30 апреля (для ИП) 2018 года.

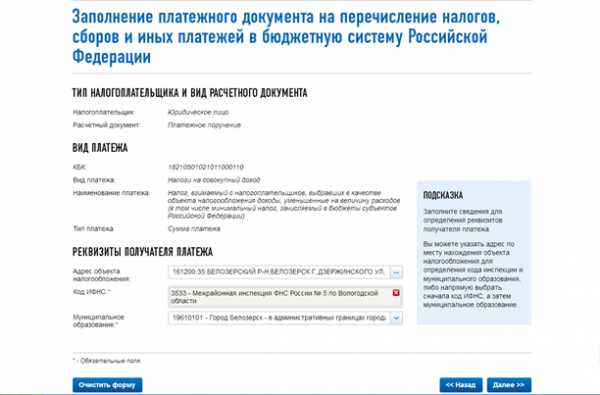

Как платить налог по УСН: КБК для платежного поручения и другие реквизиты

Для корректной уплаты налога важно правильно сформировать платежное поручение с верным кодом бюджетной классификации (поле 104). Для платежного поручения на УСН в 2018 году это будут следующие КБК:

|

КБК для базы «доходы» |

КБК для базы «доходы минус расходы» |

|

|

Платежи за 2017 год и текущие |

18210501011011000110 |

18210501021011000110 |

Для минимального налога с 2017 года применяется тот же КБК, что и для упрощенки «доходы минус расходы» — 18210501021011000110.

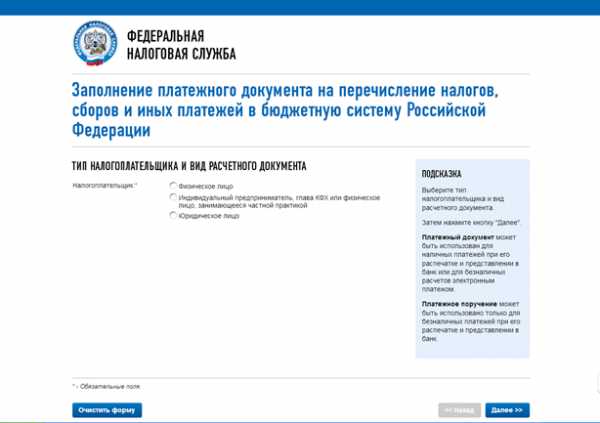

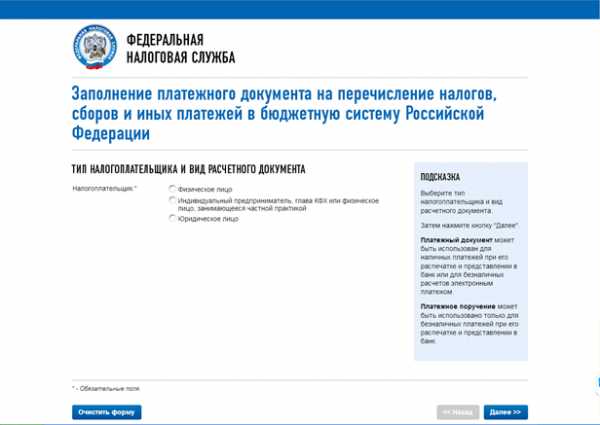

Для того, чтобы не испытывать беспокойства, по каким реквизитам платить налог по УСН, можно воспользоваться специальным сервисом на официальном сайте ФНС: https://service.nalog.ru/payment/payment.html.

Используя его, достаточно выбрать тип налогоплательщика – и система предложит сначала сформировать квитанцию (для физлица) либо платежку (для юрлица), а потом пошагово понятным языком поможет правильно заполнить:

Реквизиты налогового органа по коду (его можно посмотреть в регистрационных документах). С его помощью система сама выберет правильные реквизиты налогового органа: ИНН, расчетный счет, открытый в РКЦ и лицевой счет администратора доходов.

Собственные реквизиты.

Все реквизиты обновляются в соответствии с изменениями в законодательстве в режиме реального времени. Распечатанный готовый документ передайте в свой банк.

***

Реквизиты для уплаты УСН в 2018 году не изменились по сравнению с 2017-м. Различия, требующие внимания, могут возникнуть, только если вы поменяли собственные реквизиты (например, перешли в другой банк или в другой налоговый орган).

УСН 0% – кто может претендовать?

Предприниматели в некоторых регионах имеют право на льготную ставку УСН в размере 0 процентов. Налоговые каникулы действуют в течение двух лет после регистрации ИП или ООО. В 2023 году нулевая ставка действует в Санкт-Петербурге, республике Башкортостан, Хабаровском крае, Свердловской области и еще в десятках других регионов.

На налоговые каникулы при режиме УСН могут претендовать ИП из областей производства, науки, бытовых услуг, предоставления мест для временного проживания (кроме аренды квартир), а также из социальной сферы.

Чтобы иметь право не уплачивать налоги по УСН в течение двух налоговых периодов, индивидуальный предприниматель должен быть впервые зарегистрирован с момента принятия закона. Если владелец бизнеса уже ранее стоял на учете в качестве ИП, но приостановил деятельность, он сможет воспользоваться нулевой ставкой только при первом возобновлении регистрации с момента введения налоговых каникул.

УСН – федеральный или региональный налог

На законодательном уровне налоговая система РФ регулируется в глав. 2 НК. В соответствии со стат. 13-15 устанавливаются действующие виды федеральных, региональных (субъектов России) и местных фискальных платежей. В частности, классификация выглядит так:

- Федеральные налоги – прибыль, НДС, подоходный налог, акцизы, водный, на добычу ископаемых, госпошлины, за пользование объектами животного мира и водных ресурсов.

- Региональные налоги – с игорной деятельности, транспортный, имущество (для юрлиц).

- Местные налоги – земельный, торговый сбор, имущество (для физлиц).

Следовательно, налог с упрощенной системы налогообложения в указанных статьях отдельно не поименован. К какому же бюджету относится этот платеж? Согласно п. 7 стат. 12 НК налоговым законодательством России, а именно Налоговым Кодексом, могут вводиться в действие специальные режимы налогообложения. Уплата налогов по таким режимам производится в федеральный бюджет. Порядок начисления и перечисления регулируется также НК РФ.

А значит, налог с УСН, равно как и с ЕНВД, ЕСХН, относится по классификации к федеральным фискальным платежам. Что это означает на практике для налогоплательщиков? Во-первых, уплата налога с упрощенки не привязана к месту фактического ведения деятельности. ИП перечисляют суммы в ИФНС по месту своего проживания; юрлица – по месту налоговой регистрации.

Во-вторых, оплата налога с упрощенки подразумевает перечисление средств в бюджет федерального уровня. Но на деле такие суммы распределяются со счетов Казначейства непосредственно в региональные бюджеты. Процент распределения составляет 100 % (стат. 56 БК РФ). Соответственно, несмотря на то, что теоретически упрощенный налог относится к федеральным платежам, по факту перечисление таких сумм осуществляется в регионы РФ. Именно поэтому власти субъектов России вправе дополнительно влиять на порядок применения упрощенного спецрежима путем утверждения региональных нормативных актов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter

.

Помогаем подобрать налоговую ставку по УСН

Условия и размеры ставки налога на УСН различаются в разных субъектах Российской Федерации. Из-за этого сложно разобраться, насколько выгоднее будет перевести деятельность бизнеса в другой регион. Мы консультируем предпринимателей на УСН по вопросам налогов: помогаем разобраться со ставками, условиями и требованиями.

Мы более 18 лет занимаемся бухгалтерским аутсорсингом, помогаем бизнесу оптимизировать налогообложение и снизить затраты на бухгалтерию. К нам обращаются, чтобы работать без лишних расходов и проблем с налоговой.

Подскажем, в каком регионе ваше предприятие сможет получить наиболее выгодную ставку налога на УСН. При необходимости поможем с переводом компании в другой регион, подготовкой отчетности и уплатой сборов.

Что могут изменять на местах

Чтобы сгладить различия между условиями проживания и ведения бизнеса в разных областях России, местным законодателям дано право:

- Уменьшать налоговые ставки. Вместо 6% в регионе могут установить ставки от 1% до 6% для УСН «Доходы» и от 5% до 15%, если применяется УСН «Доходы минус расходы». Пониженные ставки могут применяться всеми упрощенцами, а могут действовать только для отдельных категорий налогоплательщиков. При соблюдении установленных условий применить пониженную ставку может и организация, и ИП.

- Вводить налоговые каникулы. Местные законодатели могут установить на два налоговых периода (при УСН это два календарных года) нулевую ставку налога для вновь зарегистрированных предпринимателей, если их виды деятельности относятся к производственной, социальной или научной сфере. Перечень видов деятельности (по кодам ОКВЭД, для бытовых услуг — кодам ОКВЭД и/или ОКПД2) в регионах определяют самостоятельно.

Нулевую ставку вправе применять только ИП, организации ею воспользоваться не могут.

Обратите внимание! В тех регионах, где применяют налоговые каникулы, могут устанавливать дополнительные ограничения для тех, кто вправе их применить — по уровню дохода и/или по средней численности работников, т.е. сделать лимит меньше, чем 200 млн

рублей и/или меньше, чем 130 человек в год. Но установить доход меньше, чем в 10 раз нельзя, т.е. нижняя граница дохода в регионе не может быть менее 20 млн. руб. (200 млн. руб./10 = 20 млн. руб.).

Ставки на УСН у ИП

Индивидуальные предприниматели имеют право на те же ставки УСН по регионам, что и юридические лица. По стандартным условиям они платят 6 процентов при расчете налога с доходов и 15 процентов при расчете налога “доходы минус расходы”. Если на предприятии работает от 100 до 130 человек, или компания зарабатывает более 188,55 млн рублей, но менее 251,4 млн рублей, применяют повышенную ставку по упрощенке.

Что касается ставки налога на УСН для ИП, она может меняться в зависимости от субъекта федерации и вида деятельности и будет определяться пропиской. Если предприниматель сменит адрес регистрации на другой регион, он перейдет на ставки нового места жительства. Он также будет сдавать налоговую отчетность в новом регионе.