Что такое учетная политика по налоговому учету

Определение термина «учетная политика для целей налогообложения» дается в п. 2 ст. 11 НК РФ.

В Налоговом кодексе не конкретизируется должность работника, ответственного за разработку учетной политики (УП). Чаще всего эта обязанность возлагается на главного бухгалтера как на лицо, наиболее грамотное в налоговых вопросах. Однако если должность главбуха отсутствует в штатном расписании, то сформировать документ придется руководителю или другому специалисту, хорошо разбирающемуся в тонкостях налогового законодательства. УП утверждается приказом руководителя и начинает применяться в учетной деятельности с 1 января года, следующего за годом подписания и утверждения.

Ежегодно утверждать УП не нужно — при необходимости в нее вносятся изменения, например, в случаях изменения законодательства или смены принципов учета. Если же изменений не предвидится, то продолжает действовать последняя утвержденная редакция.

Вновь созданные хозяйствующие субъекты должны утвердить учетную политику до окончания первого налогового периода. Считается, что они начинают применять ее в своей деятельности с момента создания.

Обособленные подразделения юридического лица руководствуются положениями учетной политики, принятой головной организацией.

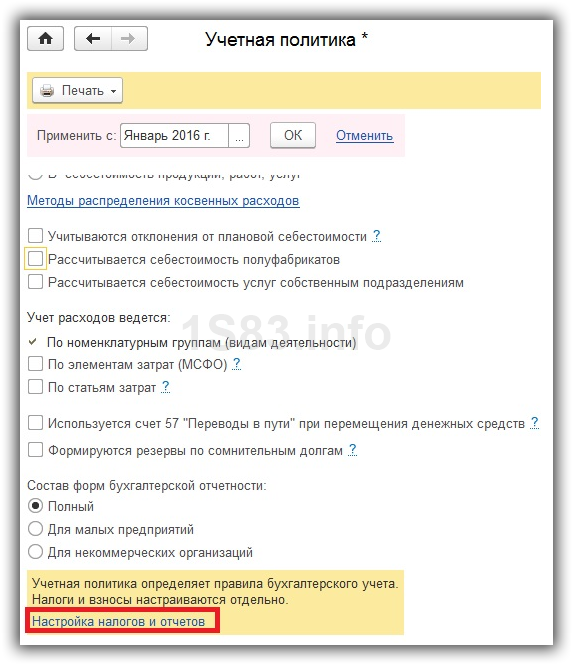

Настройка учета налогов в 1С

Для перехода к данной настройке нажмите на соответствующую гиперссылку внизу формы настройки учетной политики. Не забудьте сохранить настройку учетной политики.

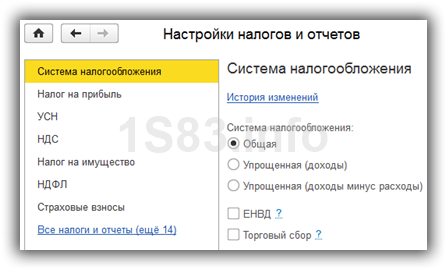

Система налогообложения

Первым делом выберите систему налогообложения — ОСНО или УСН, уплачивается ли торговый сбор при осуществлении деятельности в г. Москве.

Налог на прибыль

Далее перейдите к заполнению раздела «Налог на прибыль».

Укажите размеры налоговых ставок в федеральный и региональный бюджет. Если данные ставки у обособленных подразделений различаются, их необходимо указать отдельно для каждого.

Далее указывается метод начисления амортизации. По зданиям, сооружениям и нематериальным активам всегда применяется линейный метод независимо от настройки.

Выберите способ погашения стоимости спецодежды и спецоснастки. С 2015 года налогоплательщикам дана возможность самостоятельно определять порядок погашения стоимости с учетом срока использования. Ранее данная настройка была не доступна (в более старых релизах).

Укажите необходимость формирования резервов по сомнительным долгам. Аналогично бухгалтерскому учету, но не более 10% от выручки. Резерв формируется только по просрочке.

При заполнении перечня прямых расходов программа предложит вам автоматически создать записи, соответствующие рекомендациям ст.318 налогового кодекса РФ. Вы можете отказаться и заполнить все вручную. Это необходимо производственным предприятиям, которым не нужно относить на себестоимость продукции прямые расходы.

Далее заполните номенклатурные группы. Они используются для того, чтобы учитывать доходы от реализации товаров и услуг. Выручка по данным номенклатурным группам отражается в декларации по прибыли в составе выручки от реализации товаров и услуг собственного производства.

Последней настройкой данного раздела является указание порядка уплаты авансовых платежей.

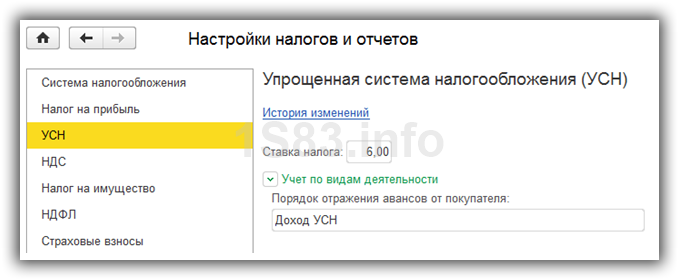

УСН

В разделе «УСН» (если вы работаете по упрощенке) укажите налоговую ставку и то, как будут отражаться авансы от покупателей.

НДС

В случае, когда организация освобождена от уплаты НДС по ст. 145 или 145.1 НК РФ, укажите это. Далее отметьте, необходимо ли вести раздельный учет входящего НДС при одновременном осуществлении операций, которые облагаются налогом и освобожденным от него.

В том случае, когда НДС начисляется по отгрузке без перехода права собственности, отметьте данную настройку флажком.

Последней настройкой в данном разделе является выбор порядка регистрации счетов-фактур на аванс и необходимости их регистрации в зависимости от периода.

Налог на имущество

В разделе «Налог на имущество» укажите налоговую ставку и льготы при наличии. Далее указываются объекты с особым порядком налогообложения. В подразделе «Порядок уплаты налогов на местах» устанавливаются сроки уплаты налогов и то, как будут рассчитываться авансовые платежи. В последнем пункте укажите способ отражения в учете расходов по данному налогу.

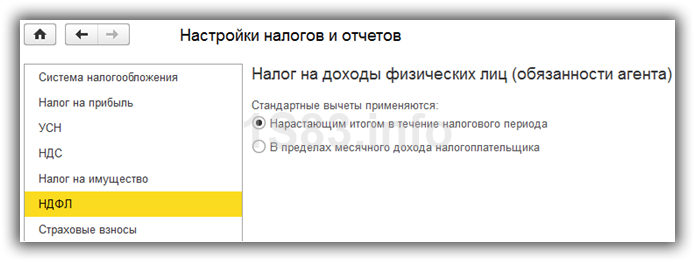

В разделе НДФЛ укажите, как применяются налоговые вычеты.

Страховые взносы

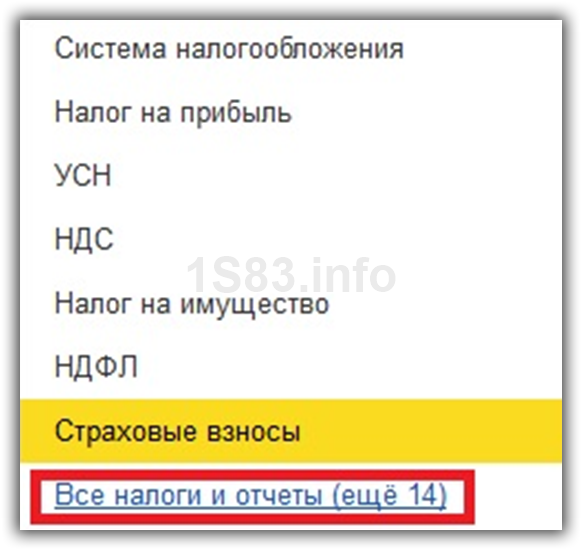

При необходимости заполните раздел «Страховые взносы», указав тариф, ставку взноса от несчастных случаев и прочие настройки.

Прочие настройки

Чтобы указать другие настройки перейдите по гиперссылке «Все налоги и отчеты».

В настройках учетной политики сохраняются все ранее внесенные изменения, просмотреть которые можно по гиперссылке «История изменений».

Налог на имущество в учетной политике

Заполняют данные по налогу на имущество только те компании, которые являются плательщиками данного налога. При этом учитывается имущество компании, которое находится в разных субъектах РФ. В этом случае по имуществу одного типа возможно применение различных налоговых ставок, так как они могут различаться в разных субъектах РФ.

Данное имущество учитывается раздельно, либо на субсчетах к 01 и 03 счетам. Также возможен учет в специальном налоговом регистре, либо иным способом. Выбранный компанией способ необходимо утвердить в учетной политике. Кроме того, компания также вправе использовать комбинированные методы учета.

Пошаговое заполнение учетной политики

Перед нами открылась основная форма настроек. Рассмотрим пошагово заполнение всех пунктов. Помните, что данные настройки определяют правила ведения БУ. Налоговый учет настраивается отдельно.

Укажите «Способ оценки МПЗ». Здесь вам доступно два способа оценки материально – производственных запасов:

- «По средней»;

- «По ФИФО».

Первый способ оценивают МПЗ путем вычисления средней стоимости по группе товаров. Второй метод вычисляет стоимость тех МПЗ, которые по времени приобретены раньше. В переводе с английского данный метод звучит «Первый вошел, первый вышел».

«Способ оценки товаров в рознице» — тут все просто, но стоит учесть, что в налоговом учете оценка товаров происходит только по стоимости приобретения.

«Основной счет учета затрат» в учетной политике 1С 8.3 используется для подстановки счета учета по-умолчанию в документах и справочниках. В нашем примере мы оставили настройку счет 26. В зависимости от вашей учетной политики организации это может быть счет 20 или 44.

В параметре «Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство»» отметьте необходимые вам флаги. При выборе хотя бы одного из пунктов будет необходимо указать, куда включаются общехозяйственные расходы (в себестоимость продаж или продукции). Настройте методы распределения косвенных расходов и прочие настройки расчета себестоимости.

Далее укажите, как ведется учет расходов:

- По номенклатурным группам (видам деятельности)

- По элементам затрат (рекомендуется для подготовки аудируемой отчетности по МСФО).

- По статьям затрат. В том случае, когда задолженность превышает 45 дней, начисляется резерв в размере 50% от суммы остатков по Дт 62 и Дт 76.06, для 90 дней 100%. Учтите, что резервы формируются только по рублевым договорам и просроченной задолженностью.

Выберите состав форм бухгалтерской отчетности: полный, для малых предприятий и для некоммерческих организаций.

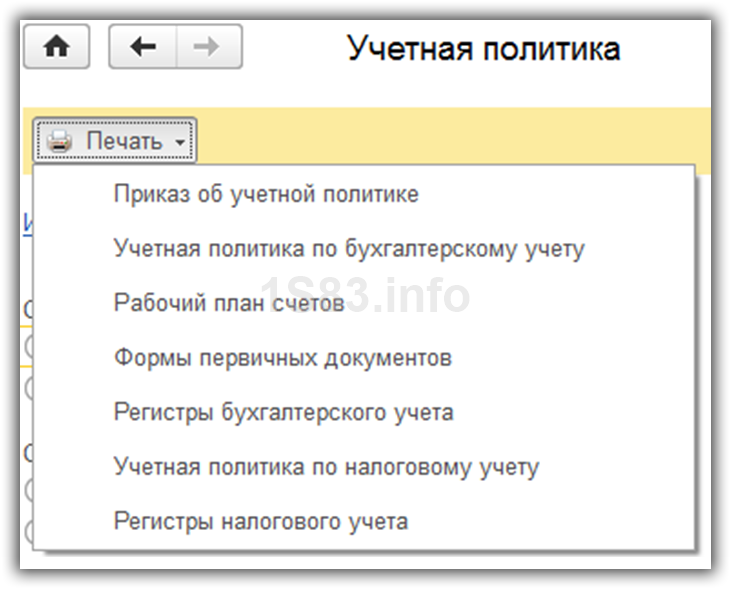

Через меню «Печать» можно распечатать формы учетной политики и различные приложения к ней:

Учетная политика микропредприятия на УСН — упрощенке (ДОХОДЫ)

Как сформировать и утвердить учетную политику организации в 2021 году

Учетную политику организация формирует самостоятельно, но с соблюдением ряда обязательных требований. Данные требования установлены в том числе положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина от 06.10.2008 № 106н.

Так, в отношении каждого объекта выбирается один из способов ведения бухучета, допускаемых федеральными стандартами.

Если по какому-либо объекту способ ведения учета стандартами не установлен, то организация вправе самостоятельно его разработать и утвердить (ч. 4 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). По общему правилу организация выбирает способы ведения бухучета независимо от всех прочих организаций.

Но если головная организация утверждает собственные стандарты бухгалтерского учета, обязательные к применению его дочерними предприятиями, то дочерние общества обязаны выбрать способы ведения бухгалтерского учета исключительно исходя из утвержденных организацией стандартов (п. 5.1 приказа Минфина от 06.10.2008 № 106н).

В свою очередь организации, применяющие упрощенные способы учета, при отсутствии в ПБУ соответствующих способов учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности.

При этом учетная политика каждой организации в обязательном порядке должна содержать следующие элементы (п. 4 приказа Минфина от 06.10.2008 № 106н):

- рабочий план счетов бухучета. Этот план должен включать в себя синтетические и аналитические счета, необходимые для ведения учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухотчетности;

- конкретные способы оценки активов и обязательств организации;

- порядок проведения инвентаризации;

- правила документооборота и контроля за всеми хозяйственными операциями.

Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации соответствующей организационно-распорядительной документацией. В частности, учетная политика может утверждаться приказом или распоряжением генерального директора организации (п. 8 приказа Минфина от 06.10.2008 № 106н).

Все существенные способы ведения бухучета, утвержденные в учетной политике, подлежат раскрытию в бухгалтерской (финансовой) отчетности организации.

При этом в промежуточной бухотчетности информацию об учетной политике организации указывать не обязательно. Исключения составляют случаи внесения изменений в учетную политику (приказ Минфина от 28.04.2017 № 69н).

Что должна содержать УП для ОСНО

Это самый объемный вариант учетной политики, поскольку к компаниям на ОСНО применяются наиболее жесткие требования по ведению учета, подготовке и сдаче отчетности.

Учетная политика на ОСНО может оформляться единым документом, содержащим части для бухгалтерского и налогового учета, либо двумя отдельными частями

При этом налоговая политика здесь является наиболее важной, поскольку определяет процесс формирования базы и расчетов основных видов налогов, и особенно — налога на прибыль

Основные моменты, которые необходимо рассмотреть в бухгалтерской части документа:

- Перечень нормативных документов, которые используются для учета. Если компания использует в какой-то сфере МСФО, то это должно быть прописано;

- План счетов бухучета;

- Оформление бухгалтерской отчетности — список оформляемых форм (например, малым предприятиям дано право составлять упрощенный баланс), детализация раскрываемых показателей, составление пояснительных записок к балансу и приложениям. В этом же разделе указывается, если на предприятии составляется промежуточная отчетность;

- Первичные документы — здесь необходимо упомянуть, какие бланки применяются в типовой форме, а какие — в собственной. Последние нужно будет включить как приложения.

- Кто в организации имеет право подписывать первичку, счета, счет-фактуры и т. д;

- Каким именно образом выполняется учет поступающих материалов, как происходит оценка при поступлении и списании;

- Каким именно способом будет происходить определение курсовых разниц для активов в валютном выражении;

- Каким именно образом происходит списание управленческих и коммерческих расходов, как происходит признание выручки по продукции, у которой производственный цикл более 12 месяцев, как осуществляется учет незавершенного производства;

- Налог на прибыль для целей бухучета — необходимо указать, использует ли субъект ПБУ 18/02, каким именно способом определяется величина налога для отчета о финрезультатах;

- Процесс создания резервов — как именно производится создание резерва на сомнительные долги (обязаны иметь все компании), происходит ли создание резервного фонда (производится по желанию);

- Учет основных средств — в этом разделе устанавливается, как определяется срок использования ОС, какой способ амортизации применяется, как списывается ОС с ценой до 40 тыс. руб, способ проведения переоценки. Для малых предприятий есть возможность начислять амортизацию раз в год, и это также нужно отменить в документе.

В налоговой части документа не нужно указывать способы учета и расчета, если они четко указаны в устанавливающих документах, Однако если предлагается выбрать один из нескольких способов, то это и нужно вносить в документ.

В частности, необходимо отразить следующие моменты:

- Каким из двух способов происходит начисление амортизации;

- Каким методом будет производиться определение цены материалов и сырья;

- Если уплачиваются авансовые платежи по налогу на прибыль — как часто это производится;

- Как часто подается декларация по налогу на прибыль;

- Каким из двух способов будут признаваться доходы;

- Если в предыдущем пункте выбран метод начислений, то как будет указываться оплата работ, какие начаты в одном периоде, а закончены в другом;

- Какие расходы, из указанных в НК будут считаться прямыми;

- Как будет производиться ведение налогового учета — в бухгалтерских регистрах или отдельных.

Штрафы

Повторим, что учётную политику предоставлять в налоговую без запроса не нужно. Она потребуется при проверках, если инспектор решит удостовериться, что учёт ведётся по единым правилам, прописанным в утверждённой учётной политике. Если документ отсутствует, то предусмотрен штраф:

- Для налогоплательщика — в размере 200 ₽.

- Для должностного лица — в размере от 300 до 500 ₽.

Кроме этого, налоговая может признать грубое нарушение правил учёта доходов и расходов, что влечёт штраф в размере:

- 10 000 ₽ — если нарушение в одном налоговом периоде.

- 30 000 ₽ — если нарушение в нескольких налоговых периодах.

Также при проверке инспектор пересчитает размер налоговых платежей одним из существующих способов учёта хозяйственных операций. Если обнаружится, что нарушения повлекли занижение налоговой базы, то будут доначислены налоги и штраф до 20% от суммы неуплаченного платежа — не менее 40 000 ₽.

Всё ещё платите зарплату бухгалтеру?

Сделаем его работу от 1666 рублей в месяц.

Оставить заявку

Структура учётной политики

Обычно учётная политика включает в себя три раздела:

Организационно-документальный раздел

Включает в себя следующие подразделы:

| Ответственный за учёт | Например, главный бухгалтер, руководитель или, например, сервис «Моё дело» |

| Форма учёта | Например, мемориально-ордерная, журнально-ордерная, автоматизированная, упрощённая |

| Формы первичных учётных документов | Например, на типовых или собственных формах (приложить образцы) |

| Форма бухотчётности | Полная или упрощённая |

| Право подписи первичных учётных документов | Перечень должностей и лиц |

| Рабочий план счетов | Приложение к разделу |

Дополнительно в разделе могут быть представлены формы бухгалтерских регистров, график документооборота, а также порядок проведения инвентаризации.

Методология ведения бухгалтерского учёта

| Доходы и расходы | Прописать порядок признания выручки и расходов, какие расходы относятся к управленческим, а какие — к коммерческим, особенности оценки незавершённого производства и другое |

| Учёт ТМЦ | Определить единицы учёта товарной продукции, материалов, инвентаря и другого.Выбрать оценку материально-производственных запасов по учётным ценам или фактической себестоимости. Оценку списания материалов на производство — ФИФО, по себестоимости единицы или средней себестоимости.Определить счета учёта ТМЦ, переоценку, списание и другое |

| Учёт основных средств | Определить лимит первоначальной стоимости ОС, сроки полезного использования. Какой порядок переоценки ОС. Каким способом начисляется амортизация. Как учитываются затраты на ремонт ОС |

| Учёт фондов и резервов | Будет ли создаваться резервный фонд и порядок этого, учёт оценочных обязательств, резерва по сомнительным долгам |

| Учёт налога на прибыль | Определить, будет ли компания применять ПБУ 18/02 |

| Сведения о промежуточной бухотчётности | Показать необходимость в формировании промежуточной отчётности — по закону либо по требованиям, указанным в учредительных документах |

Методология ведения налогового учёта

| Метод признания доходов и расходов | По начислению или кассовый |

| Метод оценки стоимости сырья и материалов | ФИФО, по себестоимости единицы или по средней себестоимости |

| Метод амортизации ОС | Будут ли применяться повышающие коэффициенты амортизации |

| Применение регистров для налогового учёта | Самостоятельно разработанные или готовые регистры бухучёта |

| Отчётные периоды для сдачи налога на прибыль | Ежемесячно авансом или по факту либо ежеквартально |

| Определение перечня прямых расходов | В соответствии со статьёй 318 НК РФ или собственный список расходов |

В сервисе «Моё дело» можно бесплатно скачать готовый образец учётной политики для своей системы налогообложения и при необходимости его дополнить.

Ответы на распространенные вопросы

Вопрос: Может ли учетная политика меняться в середине года?

Ответ: Изменять учетную политику для целей налогового учета можно только если меняется налоговое законодательство, либо методы учета. Методы учета могут меняться только с начала налогового периода, а значит с начала года. А что касается изменения законодательства, то учетная политика в этом случае подлежит изменению при вступлении новых требований в силу. Поэтому учетную политику нужно обновить даже в середине года. Кроме того, если компания начинает осуществлять новый вид деятельности, это тоже следует отразить в учетной политике, даже если менять ее придется в середине года.

Распределение прибыли между обособленными подразделениями

Выбор у налогоплательщика в отношении уплаты налога на прибыль по месту нахождения обособленных подразделений предоставлен положениями ст. 288 НК РФ.

Во-первых, если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, распределение прибыли по каждому из этих подразделений он может и не производить. В этом случае организация должна самостоятельно выбрать обособленное подразделение, через которое будет производиться уплата налога в бюджет этого субъекта РФ.

Сумма налога, подлежащая уплате в региональный бюджет, формируется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории этого субъекта РФ.

Во-вторых, налог по месту нахождения обособленного подразделения исчисляется из доли прибыли, приходящейся на это подразделение. Доля определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (или расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (или расходах на оплату труда) и остаточной стоимости амортизируемого имущества в целом по организации.

Налогоплательщику следует сделать выбор: будет он применять показатель среднесписочной численности или показатель расходов на оплату труда. При этом выбранный показатель должен быть неизменным в течение всего налогового периода.

Учетная политика для налогового учета

При формировании налоговой учетной политики нужно руководствоваться положениями Налогового кодекса. Какой будет система налогового учета, налогоплательщик определяет самостоятельно.

В налоговой учетной политике организации учитываются следующие сведения:

- Учет амортизируемого имущества, представленного в виде основных средств.

- Учет амортизируемого имущества в виде нематериальных активов.

- Выбранный метод для оценки сырья, а также материалов, при их списании в производство.

- Выбранный метод, предназначенный для оценки покупной продукции при ее реализации.

- Методы учета доходов и расходов.

- Порядок, согласно которому формируется стоимость приобретения товаров.

- Порядок, согласно которому формируется резерв по сомнительным долгам.

- Проценты, штрафы и пени, начисленные по возложенным долговым обязательствам.

- Выбранный налоговый учет для ценных бумаг и другие.

Методология ведения налогового учета

|

Подраздел |

Описание |

| Метод, используемый для признания доходов и расходов |

В данном разделе необходимо выбрать один из методов, по которому будут признаны основные финансовые операции. На практике, это метод по начислению или кассовый.

Пример: если компания применяет УСН – она должна учитывать доходы и расходы для целей НУ кассовым методом. |

| Оценка стоимости сырья | В данном разделе подбирается метод, позволяющий оценить стоимость сырья. Это может быть ФИФО, ЛИФО, а также определение по себестоимости и средней стоимости продукции. |

| Амортизация основных средств | В данном разделе определяется, будут ли использованы коэффициенты амортизации или нет. |

| Регистры для налогового учета | Определяется, какие регистры будут задействованы. Это могут быть шаблонные регистры или регистры, разработанные организацией самостоятельно. |

| Отчетные и налоговые периоды |

Зависят от выбранной системы налогообложения и конкретного налога.

Пример: по налогу на прибыль есть организации, которые платят налог поквартально или помесячно. |

| Определение перечня прямых расходов | Проводится в соответствии с Налоговым кодексом РФ, или с использованием собственного списка. |

Учетная политика для целей налогообложения: немного истории

Учетная политика для целей налогообложения появилась значительно позже бухгалтерской. Первое упоминание о необходимости организации учетной политики в целях налогообложения содержалось в главе 21 НК РФ, вступившей в действие с 1 января 2001 года. Затем требования об определении вариантов учета для целей налогообложения появились в главе 25 НК РФ, вступившей в силу с 2002 года, и уже потом в отношении специальных налоговых режимов — с 2003 года. И только Федеральным законом от 27.07.2006 № 137-ФЗ в законодательство о налогах и сборах было введено понятие «учетная политика для целей налогообложения».

Основными целями деятельности компании являются:

— насыщение внутреннего рынка товарами и услугами;

— получение в результате деятельности оптимального размера прибыли.

ООО «Феникс» является оптовой компанией, реализующей розничным предприятиям строительные товары и материалы. Оптовая торговля в компании осуществляется через оптовый склад.

Все виды своей деятельности компания строит на основе договоров, заключаемых с контрагентами. В рамках предоставляемых услуг предприятие осуществляет:

— хранение и складирование;

— деятельность агентов по оптовой торговле;

— организация транспортировки грузов;

— иные виды деятельности.

Структура управления предприятием для удобства рассмотрения представлена нарисунке2.1.

Рисунок2.1 -Организационная структура ООО «Феникс»

Организационная структура управления ООО «Феникс» характеризуется высокой централизацией стратегических решений и децентрализацией оперативных; преобладающим применением инструментов координации.

Основные показатели экономической деятельности компании ООО «Феникс» за 2012-2013 гг. приведены в следующей таблице 2.1.

Таблица 2.1Основные показатели организационно-экономической деятельности ООО «Феникс» за 2012-2013 гг.

|

Показатель |

2012 год |

2013 год |

|

|

1 |

2 |

3 |

|

|

Объем продаж в ценах текущего года, руб. |

18519391 |

21787980 |

|

|

Темп роста реализации продукции к предыдущему году, % |

117,6 |

||

|

Валовая прибыль, руб. |

2830971 |

2821502 |

|

|

Темп роста валовой прибыли к предыдущему году, % |

99,7 |

||

|

Себестоимость, руб. |

15688420 |

18966478 |

|

|

Темп роста себестоимости к предыдущему году, % |

102,9 |

||

|

Стоимость основных производственных фондов, руб. |

6031212 |

6031212 |

|

|

Фондоотдача, руб. |

3,07 |

3,61 |

|

|

Фондоемкость, руб. |

0,33 |

0,28 |

|

|

Чистая прибыль,руб. |

599874 |

1403798 |

|

|

Рентабельность, % |

3,82 |

7,40 |

|

|

Численность работающих, чел |

35 |

35 |

Из таблицы 2.1 видно, что в динамике наблюдается рост основных экономических показателей. Это обусловливается следующими факторами: 1) рост цен на продукцию; 2) увеличение физического объема реализации продукции вследствие увеличения рынка сбыта. Фондоотдача составляет более 3 руб. выручки на 1 руб. основных средств. Соответственно, фондоемкость составляет, около 1/3 рубля основных средств на полученный 1 руб. выручки. В целом, на предприятии наблюдается относительно низкая рентабельность, которая, однако, также имеет положительную динамику.

Общие правила изменения учетной политики

Что должно быть в учетной политике для целей налогообложения

- Порядок формирования сведений по каждому налогу, который организация должна платить.

- Сведения о том, является ли компания вновь созданной или нет. Они нужны для того, чтобы выявить является ли учетная политика новой или просто измененной прежней. Формирование учетной политики происходит в срок до 90 дней с момента создания компании, после чего компания использует ее год за годом.

- Указываются виды хозяйственной деятельности, которые осуществляет организация. Это необходимо, так как в зависимости от вида деятельности будут отличаться особенности учетной политики.

- Отметить, осуществляет ли организация операции с ценными бумагами, а также есть ли в ее деятельности расходы на НИОКР.

- Указывается наличие имущества компании, которое подлежит налогообложению.

- Наличие или отсутствие обособленных подразделений. Это необходимо для формирования в будущем информации о распределении налоговых платежей.

- Порядок организации налогового учета. Компания вправе вести учет как собственными силами, так и с привлечением сторонних организаций или специальных лиц. В случае ведения учета своими силами должно быть указано кем именно, например, отдельной службой или работником. Указывается должность конкретного работника, либо подразделение компании.

- Способ ведения налогового учета. Компания может вести автоматизированный и неавтоматизированный учет. В первом случае дополнительно указывается программа, в которой осуществляется учет.

Порядок исчисления налога на прибыль и авансовых платежей

Налогоплательщик, уплачивающий налог на прибыль, имеет право выбрать один из двух вариантов уплаты авансовых платежей по налогу в течение налогового периода.

Первый вариант заключается в том, что по итогам каждого отчетного или налогового периода исчисляется сумма авансового платежа, исходя из ставки налога на прибыль и суммы прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного или налогового периода. В течение же отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа в порядке ст. 286 НК РФ.

Второй вариант предполагает, что ежемесячные авансовые платежи будут уплачиваться исходя из фактически полученной прибыли. В этом случае исчисление сумм авансовых платежей должно производиться налогоплательщиком исходя из ставки налога на прибыль и суммы фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца. При этом сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей.

Перейти на второй способ уплаты авансовых платежей можно только после уведомления об этом налоговой инспекции не позднее 31 декабря года, предшествующего налоговому периоду, в котором будет происходить переход на данную систему уплаты авансовых платежей.

Что отражается в учетной политике для целей налогообложения

Формируя Учетную политику для целей налогообложения (далее — УП), налогоплательщик выбирает для применения в своей деятельности один способ из нескольких, допускаемых НК РФ, прописывает особенности определения налоговой базы и ведения раздельного учета объектов налогообложения по тем видам деятельности, которые он осуществляет.

Большая часть решений при формировании УП касается налогообложения прибыли и ведения налогового учета. В разделе УП по прибыли должны содержаться:

- элементы налогового учета, выбор которых прямо указан в законодательстве;

- самостоятельно разработанные методы учета (если их разработка возложена на организацию);

- обоснование используемого метода со ссылками на законодательство, позволяющее его использовать.

Самостоятельно разработанные способы не должны противоречить общим нормам НК РФ.

В части УП по НДС налогоплательщик самостоятельно разрабатывает порядок ведения раздельного учета для различных ситуаций, например:

- при наличии операций, облагаемых НДС и освобожденных от НДС (п. 4 ст. 149 НК РФ, п. 4 ст. 170 НК РФ),

- при получении субсидий или бюджетных инвестиций (абз. 6 п. 21 ст. 170 НК РФ),

- при получении авансов на производство товаров (работ, услуг) длительного производственного цикла, в случае, если налогоплательщиком избран момент определения налоговой базы только по отгрузке (п. 13 ст. 167 НК РФ),

- по операциям в рамках совместной деятельности, концессии, доверительного управления (п. 3 ст.174.1 НК РФ).

Кроме того, разный порядок применения налоговых вычетов по операциям, облагаемым по нулевой ставке (п. 1 ст. 164 НК РФ) и операциям, облагаемым НДС по другим ставкам также приводит к необходимости раздельного учета.

К выбору и обоснованию конкретного метода налогового учета нужно подходить взвесив все «за» и «против», просчитав риски и последствия его применения. Избрав конкретный вариант учетной политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой (Определение КС РФ от12.05.2005 N 167-О).

Изменения и дополнения в учетную политику для целей налогообложения вносятся в случаях:

- изменения законодательства о налогах и сборах;

- изменение применяемых методов учета.

Дополнения в УП вносятся при:

- осуществлении новых видов деятельности;

- создании обособленных подразделений (филиалов, представительств);

- реорганизации;

- смене режима налогообложения.

Рассмотрим, конкретные изменения налогового законодательства, которые могут повлиять на учетную политику на 2023 год.

Структура учетной политики

Основные разделы учетной политики:

- Организационно-документальный раздел.

- Методологию ведения бухгалтерского учета.

- Методологию ведения налогового учета.

Организационно-документальный раздел

Дополнительно, организационно-документальный раздел представлен формой бухгалтерских регистров, графиком документооборота и порядком проведения инвентаризации.

Не последнее место в структуре учетной записи занимает методология ведения бухгалтерского учета.

Методология ведения бухгалтерского учета

|

Подразделы |

Описание |

| Доходы и расходы | Необходимо прописать порядок признания расходов и выручки, распределение разных видов расходов (прямые / косвенные), какие расходы относятся к управленческим и т.д. |

| Учет ТМЦ | Определяются единицы учета товарной продукции, материалов, инвентаря и др. Определяется порядок формирования стоимости, методы и счета учета ТМЦ, переоценка, списание и другие нюансы. |

| Резервы и фонды | В данном разделе определяется порядок и необходимость создания резервных фондов (для отпуска, ремонта и пр.) |

| Учет налога на прибыль | Если организация работает на ОСНО, то применяет ПБУ 18/02. Малые предприятия могут не применять это ПБУ – это тоже нужно указать в учетной политике. |

| Сведения о промежуточной бухгалтерской отчетности | В данном разделе определяется необходимость формирования промежуточной отчетности, например в целях расчета и выплаты дивидендов. |

Изменения в учётной политике

После утверждения учётная политика действует бессрочно, но периодически обновляется в случаях, прописанных в ПБУ 1/2008 и в статье 313 НК РФ:

- Поменялись на законодательном уровне правила ведения бухгалтерского и налогового учёта (новая редакция действует после вступления в силу законодательного акта).

- Изменились способы и методы учёта (вносятся со следующего налогового периода).

- Изменились условия деятельности (произошла реорганизация, появились новые виды деятельности и другое) — вносятся с даты их утверждения.

Например, компаниям, имеющим НМА, с 2024 года обязательно нужно будет применять ФСБУ 14/2022 вместо ПБУ 14/2007. Переход можно было сделать досрочно, но если этого не было, то в новой учётной политике необходимо указать вариант перехода:

- Перспективный (только при упрощённом учёте).

- Ретроспективный.

- Альтернативный или упрощённый ретроспективный.

Для изменений в учётной политике необходимо составить приказ. В нём прописать только пункты, которые добавляются, меняются или убираются. Вносить их только по операциям или активам, которые есть в учёте. Если появятся новые в течение следующего года, то учётную политику можно будет дополнить.

Приказ для изменений подписывается руководителем. Дата утверждения — не позднее 31 декабря, чтобы документ начал действовать с 1 января нового года.

Составить актуальную учётную политику на новый календарный год, внести изменения и подготовить соответствующий приказ поможет сервис «Моё дело». Подключите бухгалтерское обслуживание и будьте всегда в курсе изменений в законодательстве, касающихся бизнеса.

Процесс составления учётной политики

Учётная политика может быть единой для бухгалтерского и налогового учёта либо разделена по каждому виду учёта.

При составлении учётной политики для целей бухгалтерского учёта нужно руководствоваться ПБУ 1/2008 и Федеральным законом от 06.12.2011 № 402-ФЗ.

Для учётной политики для целей налогового учёта законодательством не предусмотрено требований и порядка, но можно ориентироваться на статьи , и НК РФ.

Обычно разработкой учётной политики занимается главный бухгалтер. Если его нет, то задачу ставят перед аутсорсинговой компанией. Например, перед «Моё дело», которая может сразу же взять на себя дальнейшее ведение учёта.

Первым делом при составлении учётной политики определяют перечень бухгалтерских и налоговых операций, которые будут проводиться в данной организации. Затем уточняют, какие для них обязательны государственные стандарты, выбирают подходящие способы отражения и изучают специфику ведения учёта организации в данной отрасли.

Когда составлена учётная политика, в свободной форме издаётся приказ о её утверждении. Главное — указать дату вступления документа в силу и ответственного работника.

Впоследствии учётная политика и приказ о её утверждении хранится в организации. Оба документа должны обязательно быть при налоговых проверках.