Виды налоговых ставок по акцизам, порядок их применения и изменения

является важным средством пополнения бюджета государства и учёта его интересов. Основными проблемами такого налогообложения являются сложность механизмов начисления акцизов и их , а также постоянное изменение нормативных актов и различные нововведения.

Применение разных видов ставок по разным категориям подакцизной продукции служит для того, чтобы облегчить определение налоговой базы, расчёт размеров налога и оптимизацию методики расчётов. Ставки налогообложения акцизом фиксируются федеральными законодательными актами, в частности Налоговым кодексом РФ (статья 193).

Ставки акцизов по всем видам подакцизной продукции, кроме некоторых разновидностей минерального сырья, являются едиными на всей территории РФ. Сюда также относятся товары, ввозимые на территорию России.

При установлении ставок в этом случае учитываются интересы отечественных производителей подобной продукции. С 1 января 2017 года внесены изменения в п.1 этой статьи: ставки акцизов по некоторым товарам были увеличены.

Например, увеличиваются ставки для напитков с низким содержанием этилового спирта и для сигар. Акцизным налогом облагаются продукты, которые не являются товарами первой необходимости, а во многих случаях считаются предметами роскоши.

В некоторых случаях государство облагает акцизным налогом с высокой ставкой товары, потребление которых следует ограничить ввиду их опасности для жизни и здоровья граждан: например, сигареты и алкоголь.

Самые распространенные подакцизные товары: , этиловый спирт.

Что это адвалорная ставка – самый справедливый способ расчета таможенного платежа

Каждый груз при пересечении границы оформляется декларацией с обязательным указанием таможенной стоимости, которая используется для расчета пошлины.

В целом налоговые ставки объединяют начисления, рассчитываемые исходя из налоговой базы.

Адвалорный тип, как разновидность налоговых, также устанавливаются как фиксированный % от стоимости объекта.

В отношении ввозимых товаров адвалорный платеж исчисляется фиксированным % от таможенной стоимости.Порядок определения налоговой базы для всех категорий товаров, являющихся подакцизными, определяется ст. 191 НК РФ. При этом адвалорные ставки могут применяться как самостоятельный способ расчета или в комбинации с твердыми налоговыми ставками.

Для каждой категории товаров устанавливается конкретная величина.

По решению уполномоченных органов ставки могут корректироваться в сторону снижения или увеличения. Однако их применение устанавливается на конкретный период.Все таможенное регулирование на территории РФ осуществляется в соответствии с законом от 27.11.2010 № 311-ФЗ.

Основным нормативным документом, где определены ставки, является федеральный закон «О таможенном тарифе».

Виды ставок

Рассмотрим, какие есть основные виды налоговых ставок. В мировой экономической науке есть большое количество подходов к определению соответствующих показателей.

В числе самых распространенных оснований для классификации налоговых ставок — степень обременения для плательщика. В рамках данного критерия показатели могут быть:

- базовыми (это ставки, которые не предполагают отнесения плательщика к какой-либо специфической категории с целью применения льгот и иных преференций);

- пониженными (это показатели, которые определяются, в свою очередь, с учетом льготного или дающего право на преференции статуса налогоплательщика, вплоть до нулевой налоговой ставки);

- повышенными (данного типа ставки предполагают, что деятельность плательщика характеризуется признаками, дающими государству право взимать с него больше налогов).

Другое основание для классификации рассматриваемых показателей — метод их установления. Так, налоговые ставки могут быть:

- абсолютными (предполагают, что величина сбора определяется для каждой из единиц налогообложения в фиксированных значениях);

- относительными (их величина прямо пропорциональна величине единицы налогообложения).

Если говорить о РФ, то можно выделить такое основание для классификации ставок, как отнесение налога к типу федеральных, региональных или местных. Таким образом, будет различаться юрисдикция утверждения соответствующих показателей. Для ставки определяются высшими органами государственной власти, для региональных — соответствующими структурами на уровне субъекта РФ, для местных — муниципальными учреждениями.

Нормативные акты по налоговым ставкам по акцизам

Ставки налогообложения акцизом фиксируются федеральными законодательными актами, в частности Налоговым кодексом РФ (статья 193). Ставки акцизов по всем видам подакцизной продукции, кроме некоторых разновидностей минерального сырья, являются едиными на всей территории РФ. Сюда также относятся товары, ввозимые на территорию России. При установлении ставок в этом случае учитываются интересы отечественных производителей подобной продукции.

С 1 января 2017 года внесены изменения в п.1 этой статьи: ставки акцизов по некоторым товарам были увеличены. Например, увеличиваются ставки для напитков с низким содержанием этилового спирта и для сигар.

Акцизным налогом облагаются продукты, которые не являются товарами первой необходимости, а во многих случаях считаются предметами роскоши. В некоторых случаях государство облагает акцизным налогом с высокой ставкой товары, потребление которых следует ограничить ввиду их опасности для жизни и здоровья граждан: например, сигареты и алкоголь. Самые распространенные подакцизные товары:

- Алкогольные напитки, этиловый спирт.

- Сигареты и другие табачные изделия. С 2017 года в этот пункт введены электронные сигареты и табак для электронных сигарет.

- Бензин и авиационное топливо.

- Автомобили.

- Нефтепродукты и природный газ.

- Драгоценности.

Виды налоговых ставок

НДС

Товары, вывозимые за пределы страны, не облагаются НДС. Данный платеж актуален только для импортируемых товаров. Различают несколько видов налоговых ставок:

- полная (НДС — 20%): под эту категорию подпадает большая часть ввозимых на территорию страны товаров;

- льготная (НДС — 10%): сюда относят некоторые виды товаров для детей, а также некоторые позиции продовольственной продукции;

- нулевая (НДС — 0%): относится только к высокотехнологичной продукции, причем к той, которая не имеет аналогов на отечественном рынке. Перечень такой продукции устанавливается Правительством и регулярно обновляется.

Чтобы правильно рассчитать данный таможенный платеж, необходимо помнить важный нюанс: в случае, если декларируемый товар облагается пошлиной и/или акцизом, НДС необходимо считать от суммы стоимости, заявленной в таможню, пошлины и акциза. Например, стоимость товара по инвойсу составляет 2500 долларов, транспортировка товара до границы составляет 200 долларов, товар не является подакцизным, но облагается пошлиной 6,5%, какие-либо льготы по уплате НДС отсутствуют. Тогда стоимость товара, указываемая в декларации: 2500 + 200 = 2700 долларов.

Пошлина, которую необходимо уплатить, составит: 2700 долларов * 6,5% = 175,50 долларов. Соответственно, НДС мы будем считать от следующей суммы: 2700 + 175,50= 2875,50 долларов. Тогда сумма НДС к уплате равняется 2875,50 * 20% = 575,10 долларов.

Краткая история адвалорной ставки в России и не только

До 1992 года доля адвалорных ставок в России составляла 70-80%. На долю специфических и комбинированных приходилось только 30-20%. После 1992-го доля второго типа ставок росла с каждым годом.

Сегодня специфические ставки используют, например, для расчета пошлины на сигареты: 2 евро за 1000 штук. Чем выше акциз – тем дороже сигареты для конечного потребителя.

Но и адвалорная ставка применяется практически во всех развитых (и не очень) странах. Почти всегда ее используют при начислении таможенных пошлин на наукоемкую и машинно-техническую продукцию. Обычно размер адвалорной ставки варьируется в диапазоне от 0% до 30% таможенной стоимости товара.

Иногда адвалорная ставка нужна для расчета комбинированных пошлин. Это происходит примерно так.

Вначале рассчитывается адвалорная ставка. Затем – специфическая. Из двух полученных чисел выбирают большее по размеру. Либо суммируют оба значения.

К слову, всем знакомый НДС и НДФЛ – это тоже, по сути, адвалорная ставка.

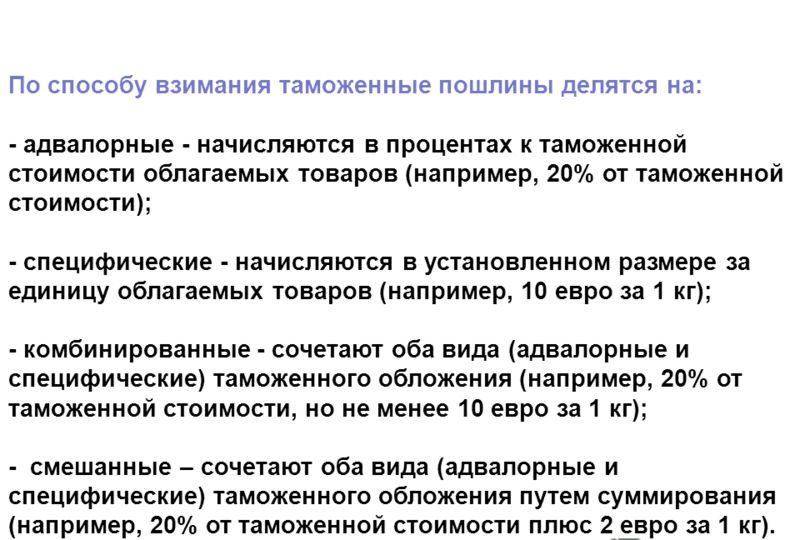

Виды пошлин

Таможенные пошлины – это обязательные платежи, которые взимаются таможенными органами в момент, когда продукция пересекает границу страны. В зависимости от того, каким способом начисляется тариф, их делят на три типа: адвалорная пошлина, специфическая и комбинированная.

Способ начисления платежа – не единственный признак, по которому осуществляется классификация. К примеру, по целевому признаку пошлины делятся на фискальные и протекционистские. В первом случае главной задачей взыскания платежа является пополнение бюджета государства, во втором – достижение торгово-политических целей. В качестве примера цели применения протекционистских пошлин можно привести стимулирование и защиту производителей внутри государства.

Также пошлины могут быть ввозными и вывозными (импортными и экспортными) в зависимости от объекта обложения. Первые используются намного чаще как в Российской Федерации, так и на территориях других государств по всему миру. Они могут применяться для стимулирования экспортной деятельности. Пошлины на вывозимый из страны товар встречаются намного реже. В Российской Федерации они применяются к экспортируемому сырью. Всемирная организация торговли рекомендует полностью отменить этот тип платежей. Адвалорная ставка таможенной пошлины может применяться как к экспорту, так и при импорте.

Правила расчета

Важным является валюта расчета пошлины. Законодательно определен расчет пошлины в национальной валюте того государства, где происходит последующая ее уплата. Применение процентных таможенных пошлин выгодно при ввозе товаров с высокой стоимостью, тогда как для однородных товаров, например, строительных материалов, выгоднее применять фиксированные либо комбинированные.

Если ввозимый товар имеет стоимость 30 тыс. рублей и на него установлен размер адвалора 10%, то за ввоз такого товара потребуется заплатить 3 тыс. рублей пошлины. Чтобы получить величину пошлины за партию товара, потребуется умножить рассчитанную пошлину на количество товаров в партии.

Кто ответственен за уплату таможенных платежей?

Фактическим плательщиком таможенных платежей является перевозчик, или декларант, — лицо, которое непосредственно пересекает границу с товаром и проходит все этапы таможенного контроля. Также ответственность несёт таможенный брокер.

Ответственность за нарушение уплаты таможенных платежей

Просрочка, неполная уплата или неправильный расчёт таможенных платежей влечёт административные, а если имеет место уклонение от уплаты таможенных платежей в крупном размере (при превышении суммы неуплаты сверх 1,5 миллионов рублей), то уголовные санкции.

Среди мер ответственности:

- пеня;

- штраф;

- лишение свободы;

- дисквалификация.

Кроме того, будет произведено принудительное взыскание таможенных платежей и недоимок.

Дополнительная информация о разновидностях таможенных платежей в этом видео:

Таможенные пошлины придуманы вместе с суверенными государствами, имеющими государственные границы, и с древних времен выполняли две функции — фискальную и экономико-политическую. Как фискальный платёж, таможенная пошлина относится к налогам, пополняющим казну. Как экономический инструмент, она служит для регулирования торговых процессов, а в политике, необходима для сближения или отдаления во внешних отношениях. Выполнение этих функций обусловило широкую градацию таможенных платежей, о которой и было рассказано в статье.

Вы можете найти дополнительную информацию по теме в разделе Таможенные платежи.

Изменения в налоговом законодательстве в 2015 году

Итак, в России утверждены самые разнообразные виды сборов и соответствующие им налоговые ставки. 2015 год характеризуется заметными активностями законодателя в аспекте корректировки данных показателей — на том или ином уровне регулирования обязательств налогоплательщиков перед государством.

Возможно, наиболее заметные корректировки в налоговом законодательстве коснулись имущественных сборов, которые должны перечислять государству граждане. Выше мы отметили, что данного типа налог исчисляется, исходя из кадастровой стоимости жилья. Но до 2015 года величина сбора определялась которая в общем случае существенно ниже.

Заметные изменения характеризуют также транспортный налог. Дело в том, что с 2015 года соответствующий сбор для дорогих автомобилей (от 3 млн. руб. и выше) рассчитывается с применением повышающих коэффициентов. Таким образом, год, в котором значительно реформировалась соответствующая налоговая ставка, — 2015. Транспортный налог владельцы дорогих автомобилей будут платить в рамках более строгих критериев.

Налоговый кодекс РФ предусматривает, что налог считается установленным лишь тогда, когда определены налогоплательщики и элементы налогообложения (п. 1 ст. 17 НК РФ). При этом одним из обязательных элементов налогообложения названа налоговая ставка. О том, что такое ставка налога расскажем в нашей консультации.

Отличия от других видов

Разновидности ставок таможенных пошлин определены ст. 71 Таможенного кодекса РФ. Помимо адвалорных выделяют:

- Специфические – устанавливаются в зависимости от определенных характеристик товаров в натуральном либо физическом выражении, например, объем, масса, количество. Примером специфической ставки является акциз на дизельное топливо, который устанавливается ежегодно. В 2021 году он составляет 8 541 рубль за 1 тонну.

- Комбинированные – определяются исходя из фиксированной суммы и величины, рассчитываемой как процент от базы. Примером комбинированных ставок являются акцизы на сигареты. При расчете в 2019 году используется фиксированная величина за 1 тыс. штук – 1 890 рублей. К ней добавляют 14,5% от расчетной стоимости, определяемой по максимальной цене розничных продаж. При этом минимальной розничной ценой, используемой в расчетах, является величина 2 568 за 1 тыс. штук.

Основным отличием адвалорных от других видов ставок является способ ее расчета как процент от таможенной стоимости объекта.

Плюсы и минусы адвалорной ставки

Основной плюс адвалорной ставки очевиден – она эффективней других помогает поддерживать справедливый уровень тарифной защиты в периоды сильных колебаний цен. Другими словами – это самый «честный» способ начисления таможенных пошлин.

Другие достоинства адвалорной ставки:

- Проста в расчете

- Соответствует основным нормам внешней торговли

- Рекомендована к использованию ВТО

- Обеспечивает стабильность на внутреннем рынке во время резких скачков цен на товары

- Препятствует ввозу некачественных товаров

- Минимизирует убытки в ситуации неоплаты платежа

Недостатки адвалорной ставки тоже очевидны.

Во-первых, декларант может умышленно «удешевить» в декларации ввозимый товар. Соответственно, и размер таможенной пошлины тоже будет искусственно занижен.

Во-вторых, налог, уплаченный импортером на таможне, обязательно будет включен в цену товара. И по факту уплата адвалорной ставки ложится на плечи конечного потребителя.

Адвалорные пошлины: применение

Схема ставок для разных стран

До 1992 года доля адв. ставок составляла 70 — 80 % от их общего количества, а начиная с 1992 года, Государственный таможенный комитет России повысил долю применяемых комбинированных и специфических ставок. Сегодня они используются для алкогольных напитков, продовольственных товаров, табачных изделий, обуви, одежды, обуви, видеотехники и легковых автомобилей. Они позволяют свести потери от недоплаты платежей к минимуму и препятствуют ввозу изделий низкого качества.

Адв.ставки в большинстве стран применяются относительно оборудования и машин. Согласно правил Всемирной торговой организации (ВТО), всем ее членам рекомендовано использовать именно этот вариант таможенных пошлин по следующим причинам:

- Простота расчета.

- Возможность применения в качестве индикатора при анализе степени защиты внутреннего рынка в процессе торговых переговоров.

На сегодняшний день адв. ставки применяются во всех странах, кроме Швейцарии, и составляют свыше 96% ставок пошлин.

Также их применяют для расчета ставок пошлин в Таможенном союзе. В настоящее время Единый таможенный тариф Таможенного союза включает в себя 11170 тарифных позиций, 9208 из которых облагаются адв. ставками пошлины, что составляет более 82%.

Адвалорные ставки колеблются в диапазоне от 0 до 30 %, за исключением определенных наименований.

Например, таких товарные позиции, как

- сахар,

- икра,

- этиловый спирт,

- пиво,

- пассажирские автомобили и грузовые автобусы старше 5 лет, бывшие в употреблении,

- автобусы ,

- мебель с ценой ниже 1,8 евро за 1 кг).

Адвалорная ставка пошлины рассчитывается в зависимости от таможенной стоимости товарного наименования. Например, для оборудования категории «Турбины гидравлические мощностью не более 1000 кВт» она составляет 15 % от таможенной стоимости и берется в евро или долларах США за единицу.

Повышение или понижение ад. ставки таможенной пошлины на определенные виды товаров производят для защиты интересов производителей. Таким примером может стать повышение адвалорной ставки на молочную продукцию в странах Таможенного союза. Как правило, это делается на определенный промежуток времени.

Правила расчета

Важным является валюта расчета пошлины. Законодательно определен расчет пошлины в национальной валюте того государства, где происходит последующая ее уплата. Применение процентных таможенных пошлин выгодно при ввозе товаров с высокой стоимостью, тогда как для однородных товаров, например, строительных материалов, выгоднее применять фиксированные либо комбинированные.

Если ввозимый товар имеет стоимость 30 тыс. рублей и на него установлен размер адвалора 10%, то за ввоз такого товара потребуется заплатить 3 тыс. рублей пошлины. Чтобы получить величину пошлины за партию товара, потребуется умножить рассчитанную пошлину на количество товаров в партии.

Вопрос – ответ по теме статьи

Вопрос: АО «Слава» производит табачную продукцию и реализует ее через посредника ООО «Кисет». Кто из сторон посреднического договора должен оплачивать акциз?

Ответ: Акциз обязан оплачивать производитель товара, АО «Слава».

Вопрос: АО «Магнат» применяет УСН и осуществляет операции с приобретенным подакцизным товаром. Должен ли «Магнат» оплачивать акциз?

Ответ: Да, при осуществлении облагаемых операций с подакцизным товаром «Магнат» обязан оплачивать акциз в общем порядке.

Вопрос: Возникают ли обязательства по уплате акциза при передаче конфискованных подакцизных товаров государству для последующего уничтожения?

Ответ: Нет, в данном случае участвующие лица освобождены от уплаты акциза.

Что такое таможенная пошлина

Таможенная пошлина — общеобязательная плата, которую необходимо платить таможенникам в случае перевоза определенных вещей через государственную границу таможни.

Нередко граница таможенная по своей протяженности и расположению отличается от границы государственной, особенно если страна является частью какого-либо объединения. Например, является членом определенного экономического союза.

Оплатить пошлину на таможне необходимо. Это обязательное условие для транспортировки вещи в страну или из страны. Данную пошлину взимают посредством инструментов принуждения к исполнению законов страны.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Краткая история адвалорной ставки в России и не только

До 1992 года доля адвалорных ставок в России составляла 70-80%. На долю специфических и комбинированных приходилось только 30-20%. После 1992-го доля второго типа ставок росла с каждым годом.

Сегодня специфические ставки используют, например, для расчета пошлины на сигареты: 2 евро за 1000 штук. Чем выше акциз – тем дороже сигареты для конечного потребителя.

Но и адвалорная ставка применяется практически во всех развитых (и не очень) странах. Почти всегда ее используют при начислении таможенных пошлин на наукоемкую и машинно-техническую продукцию. Обычно размер адвалорной ставки варьируется в диапазоне от 0% до 30% таможенной стоимости товара.

Иногда адвалорная ставка нужна для расчета комбинированных пошлин. Это происходит примерно так.

Вначале рассчитывается адвалорная ставка. Затем – специфическая. Из двух полученных чисел выбирают большее по размеру. Либо суммируют оба значения.

К слову, всем знакомый НДС и НДФЛ – это тоже, по сути, адвалорная ставка.

Кем устанавливаются данные тарифы и ставки

Установление адвалорных ставок выполняется законодателем и может существенно колебаться, неизменными они остаются для:

- Алкоголя. Для реализации алкоголя на территории РФ нужно заплатить не только пошлину, но и приобрести лицензию на алкоголь;

- Сахара;

- Икры;

- Автомобилей с эксплуатацией свыше 5 лет;

- Мебели со стоимостью за кг до 1,8 евро. Как заплатить пошлину при приобретении мебели из Китая с доставкой вы можете прочесть тут.

Ставки могут колебаться как длительно, так и краткосрочно в целях защиты интересов внутреннего производителя.

Классификация пошлин по способу взимания.

Кем исчисляется и изымается пошлина

Важно: изымается адвалорная пошлина согласно прочим таможенным платежам Федеральной таможенной службой при пересечении границы. Исчисляется она согласно таможенной декларации за обслуживание и контроль груза на границе этой же службой.

Объективные причины, изменяющие адвалорный тариф

Ее актуальность снижается при снижении цен и общего дохода населения. На размер ставок может влиять изменение в экономической и политической жизни страны.

Также определенное влияние на размер тарифов может оказывать субъективная оценка товара на таможне, что зачастую идет в разрез с реальностью.

Порядок применения

Применение ставок зависит от того, какие цели преследует государство, облагая акцизом тот или иной товар.

Применение ставок зависит от того, какие цели преследует государство, облагая акцизом тот или иной товар.

- При высокой инфляции наиболее выгодна адвалорная ставка, так как с увеличением стоимости продукта возрастает и размер налога.

- Со снижением темпов инфляции становится более выгодной специфическая ставка с ежегодной индексацией. При применении этой ставки облегчается контроль за уплатой налогов, так как необходимо определять количество реализованной или произведённой продукции в отличие от контроля за динамикой цен. Кроме того, такой вид ставки используется в целях снижения потребления того или иного продукта.

Кстати, тот факт, что специфическая ставка не зависит от цены на этот продукт является недостатком этого вида ставок. Это приводит к регрессивности косвенного налогообложения.

Для повышения прогрессивности в РФ принято применение многоуровневых специфических (твёрдых) ставок или их дифференциация в зависимости от некоторых параметров.

Воздействие разных видов ставок на прибыль, цену, качество и ассортимент товаров, распределение прибыли и администрирование различно. Достоинство той или иной ставки варьируется в зависимости от того, с какой стороны оценивать их эффективность. Государство заинтересовано в увеличении количества изымаемых сумм налогов, эффективности налогообложения, простоте администрирования, увеличении благосостояния потребителя. Потребителю важны цены, разнообразие и качество отдельного продукта.

Предельные и средние налоговые ставки описаны в видео ниже:

https://youtube.com/watch?v=rAQD-lFFdLM

Исчисление

- продукцию выпускают до подачи декларации,

- ставки используются при транспортировке трубопроводным методом,

- осуществляется незаконная транспортировка через границу,

- продукция выпускается с нарушением принятых ограничений.

Исчисления производят в валюте РФ.

Рассчитывается таможенная пошлина по следующей формуле:

- $ТН$ является пошлиной,

- $АС$ – адвалорной ставкой,

- $СТ$ — ценой на товар

В случае, если адвалорную ставку применяют в качестве расчета комбинированной таможенной пошлины, вначале находят адвалорную ставку, а после специфическую. В результате сумма пошлины определяется по сумме ставок. Иногда выбирают ставку, которая больше.

Задай вопрос специалистам и получи ответ уже через 15 минут!

Недостатки адвалорной ставки

Тогда пошлина, рассчитываемая в процентах от стоимости, также будет существенно уменьшена. Поэтому при проверке деклараций сотрудниками таможенной службы должна сравниваться установленная стоимость товара со среднерыночной. Если таможенная меньше рыночной в несколько раз, то выявляется факт занижения стоимости.

Кроме того недостатком считают изменчивость ставки. При падении цен на конкретную группу товаров она становится менее востребованной. После стабилизации уровня цены адвалорный способ исчисления применяется активнее. Такая нестабильность негативно сказывается на способности показателя защищать национальный рынок.

Кроме того недостатком считают изменчивость ставки. При падении цен на конкретную группу товаров она становится менее востребованной. После стабилизации уровня цены адвалорный способ исчисления применяется активнее. Такая нестабильность негативно сказывается на способности показателя защищать национальный рынок.

Что такое адвалорная пошлина

Также рассчитывая адвалорную пошлину во внимание берется качество товара в пределах одного класса. В итоге всех расчетов необходимо уплатить сумму в процентах от стоимости товара, которую определили на таможне

В итоге всех расчетов необходимо уплатить сумму в процентах от стоимости товара, которую определили на таможне.

Особенность адвалорной пошлины заключается в применении актуальных ставок на день подачи декларации, которые фиксируются государством и доступны к изменению в определенных случаях с целью сохранения приоритетности отечественных производителей:

- В случае производства продукции до подачи декларации;

- Из-за незаконности доставки товара в страну;

- Если груз перемещался трубопроводом;

- В случае нарушения стандартов во время производства.

Важно: адвалорная пошлина используется во всех странах мира кроме Швейцарии. Как правильно рассчитать таможенные платежи – смотрите в этом видео:

Как правильно рассчитать таможенные платежи – смотрите в этом видео:

Данные платежи исчисляются путем умножения утвержденных государством ставок для выбранного класса товара на его стоимость, они не используются для исчисления пошлины во время перемещения объемных партий.

Посредством вычитания данной пошлины, которая не имеет отношения к налоговым сборам пополняется государственный бюджет. Исчисление адвалорного тарифа на территории РФ выполняется в рублях.

На вид пошлины влияет способ начисления тарифов, в результате они бывают:

- Адвалорные;

- Специфические;

- Комбинированные – применение известных видов одновременно.

Также тип применяемой пошлины может изменяться не только от способа начисления платежа, но и от целевого признака. В данном случае это:

- Фискальная – основная задача пополнение государственной казны;

- Протекционистская – достижение торгово-политических целей.

Также зависимо от объекта обложения пошлины бывают:

- Ввозными;

- Вывозными – в РФ применяются для экспортной продукции.

Адвалорная ставка – плюсы и минусы

Несмотря на эффективность обоих видов пошлин, адвалорная является самой распространенной в мировой практике, так как она обладает рядом преимуществ:

- Простой расчет – необходимо знать только небольшую формулу и два показателя;

- Соответствие международным нормам;

- Ставка максимально защищает от колебаний рынок на период деловых переговоров;

- Ставка рекомендована к использованию Всемирной торговой организацией;

- Способствует стабильности на внутреннем рынке от периодичного колебания цен;

- Располагает автоматической подстройкой к товарной стоимости и годится для налогообложения продукции с разным ценовым уровнем;

- В условиях роста цен на мировом рынке способствует увеличению таможенных сборов;

- Блокирование импорта товара несоответствующего качества;

- Значительно снижает потери от недоплат по платежам.

Однако у этого таможенного сбора имеются и существенные минусы:

- Оценка на таможне может иметь субъективный характер и не отвечать реальности ценовой политики, а ведь именно от данного исчисления зависит размер ставки;

- Адвалорная ставка может постоянно меняться, на нее определенным образом влияет экономическая и политическая обстановка в стране;

- Она мало защищает национальный рынок, так как ее востребованность уменьшается при падении цен и восстанавливается только при их росте;

- Так же в качестве минуса можно рассматривать и влияние ставки на увеличение таможенных сборов, если это имеет прямое отношение к плательщику.

Преимущества ставки

К основному преимуществу относят возможность установить более справедливый уровень тарифной защиты при применении таких ставок, что особенно проявляется в периоды высоких колебаний цен. Другими достоинствами являются:

- Методика расчета соответствует международным нормам внешней торговли

- При исчислении применяется простая расчетная формула

- Способствует стабилизации цен внутреннего рынка в периоды нестабильности внешнего рынка

- Уменьшение объемов ввоза некачественных товаров

- При неоплате платежа убытки будут минимальными

- Используется странами, входящими в состав ВТО

- Методика применения адвалорных платежей соответствует принципам справедливой конкуренции

- Может использоваться для товаров с различной стоимостью

Порядок исчисления адвалорных и специфических пошлин по установленным ставкам

Адвалорные таможенные пошлины исчисляются путём умножения таможенной стоимости груза на текущую ставку. Для исчисления применяются ставки, актуальные на момент принятия таможенной декларации. Исключения составляют:

- Выпуск продукции до подачи декларации;

- Использование ставок при транспортировке продукции трубопроводным методом;

- Незаконная транспортировка груза через границу;

- Выпуск продукции с нарушением принятых ограничений.

Исчисление производится в валюте РФ. Применяется адвалорная пошлина при определении вывозных налогов, импортных тарифов на груз. Единственная страна, где не используются адвалорные ставки – Швейцария. В остальном мире такая пошлина является наиболее востребованной. Более 96% ставок – адвалорные.

Как исчисляется сумма оплаты — формула расчёта пошлины

Рассчитать таможенную пошлину можно с помощью следующей формулы: ТН = СТ * Ас, где:

- ТН – налог;

- АС – адвалорная ставка;

- СТ – цена на товар.

В том случае, если адвалорная ставка применяется для расчёта комбинированных таможенных пошлин, требуется сначала найти адвалорную, а затем специфическую ставку. Размер таможенной пошлины определяется по сумме ставок. Также можно выбрать ту ставку, которая больше.

Примеры адвалорных ставок

Диапазон ставок широкий. На некоторые группы товаров применяются минимальные ставки от 0%. Максимальная величина ставки составляет 30%. Максимальной ставкой облагается реализуемый природный газ. Показатель по газу рассчитывается исходя из стоимости, уменьшенной на расходы транспортировки за пределами РФ и таможенных платежей.

К отдельной категории товаров не применяются упомянутые ставки, например, спиртные напитки, сахар, икра, автобусы и автомобили, которые были в эксплуатации более 5 лет. При определении величины ставок учитывается государственная политика в сфере государственной защиты интересов отечественных производителей.