Как узнать экологический класс автомобиля

Есть несколько способов проверить экологический класс своего автомобиля:

- изучить ПТС;

- свидетельство о регистрации;

- по VIN;

- через онлайн-сервисы госучреждений.

По СТС

Возможность узнать экологический класс автомобиля по свидетельству о регистрации машины есть только у владельцев, которые имеют на руках документы нового типа. В новых свидетельствах экологический класс прописан буквами в соответствующей графе, водители исполняют требование знаков 5.35. 5.36, 8.24 (проезд автомобилей соответствующего эко класса).

Владельцы старого свидетельства должны обменять СТС, действие ограничивающих знаков будет распространяться на них с 1.07.2021 года.

По ПТС автомобиля

В ПТС нового образца экологический класс автомобиля указывается на 13 позиции. В документах старого образца параметр может находиться на другой строчке, для некоторых авто класс не установлен. В этом случае машине присваивается нулевой стандарт или Евро-1.

Через Росстандарт

На портале Росстандарта предоставлены развернутые данные о производителях и сводные таблицы соответствия авто эко классам по стране и году выпуска. Достаточно перейти на сервис и просмотреть интересующие сведения.

“Зеленые” автомобили – спасение экологии

Кроме таблицы по странам и производителям, сервис дает характеристики авто по маркам и моделям. Автомобилисту необходимо открыть страницу «Сведения об одобрении» ввести модель и посмотреть характеристики ТС.

Например, для Audi А8 указан номер одобрения ТС RU Е-DE.АЯ04.00070.Р5И1, присвоен Евро-5.

По VIN-коду

Действенным вариантом остается проверка конкретного авто по ВИН-коду через экологические классы автомобилей Росстандарта. На отдельной странице предоставлена электронная база для владельцев транспортных средств. В отдельное окно вбиваются 17 символов кода, через несколько минут автовладелец получает развернутую информацию по модели с указанием экологического класса машины.

Если производитель не внес данные о нормах выбросов, которые присутствуют на конкретном автомобиле, необходимо обратиться в ГИБДД с заявлением о присвоении конкретного эко класса после модернизации авто.

Что это такое?

Экологический налог на автомобиль – это налог, который зависит не столько владения транспортным средством, сколько от количества выбрасываемого в атмосферу углекислого газа. Это зависит от двух основных параметров, которые и должны стать основными при расчете суммы пошлины:

- экологический класс автомобиля;

- тип и качество используемого топлива.

Регулирование и статус обсуждений в России

Экологический налог на транспорт в России активно обсуждается уже несколько лет. Его введение относится к транспортной стратегии, рассчитанной до 2030 года, и направлено на повышение экологичности транспортной системы.

О замене транспортного налога говорят уже несколько лет, первые предложения появились еще в 2013 году. В 2017 году появились сведения о том, что в 2019 году экологический налог на транспорт будет введен.

Однако в 2019 году законопроект в силу не вступил, поэтому обсуждения проблемы пока продолжаются. По предварительным оценкам экспертов, на то, чтобы закон был окончательно сформулирован, принят и введен повсеместно, потребуется не меньше пяти лет.

Экологический класс транспортного средства для транспортного налога

При расчете фискальных платежей с объектов налогообложения важно знать не только порядок уплаты и начисления сумм, но и экологический класс транспортного средства для транспортного налога. Согласно п

3 стат. 361 НК этот показатель может влиять на установление субъектами Российской Федерации дифференцированной ставки по ТН в зависимости от степени вреда, который наносит окружающей среде использование объектов передвижения. Где брать значение класса, и какие при этом заполнить строки в налоговой декларации по году? Обо всех нюансах – далее.

Как связаны транспортный налог и экологический класс

При начислении и уплате ТН необходимо учитывать экологический класс, в соответствии с которым общепринятые по стат. 361 НК ставки могут изменяться в сторону уменьшения или увеличения. Нормативные требования о применении экологического класса по отношению к ТС, отнесенным к категориям N и M, содержатся в п. 17 Технического регламента ТС ТР ТС 018/2011 (введен в действие Решением Комиссии ТС № 877 от 09.12.11 г.).

Подразделение ТС и их двигателей содержит Приложение 1 указанного Техрегламента. Здесь в подразд. 1.4 приводится градация средств передвижения в зависимости от уровня выбросов загрязняющих веществ в атмосферу. Согласно актуальной классификации существует 5 видов экологических классов – от нулевого до пятого. В зависимости от информации регионами РФ могут изменяться ставки по ТН. Чтобы организация правильно начисляла автоналог, необходимо выяснить, установлен ли для ТС класс по экологии или нет.

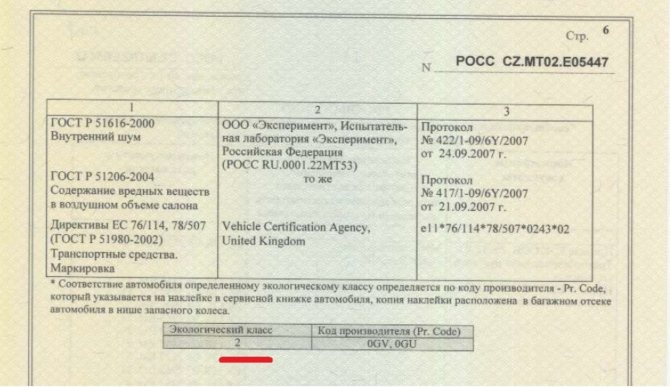

Где можно узнать значение экологического класса

Если автомобилю присвоено значение экокласса, данные об этом будут отражены в ПТС (паспорт транспортного средства) путем внесения специальной отметки. Если же соответствующей записи в правоустанавливающей документации на автомобиль нет, организация не обязана делать расчет налога с учетом этого показателя. Тем не менее многие владельцы ТС дополнительно обращаются в Росстандарт (лично или через интернет) для уточнения информации об экологическом классе. В этом случае рекомендуется не ограничиваться самостоятельным поиском сведений, а делать письменный запрос в госорганы для официального обоснования позиции налогоплательщика о присвоении экологического класса средству передвижения.

Как отразить данные по экологическому классу в отчетности по транспортному налогу

Обновленная декларация по ТН была утверждена ФНС в Приказе № ММВ-7-21/668@ от 05.12.16 г. Документ нужно подавать уже с 2017 г. В этом бланке для заполнения данных об экологическом классе объекта передвижения предназначена стр. 110 разд. 2. Кто обязан вносить сведения в это поле? Ответ прост – только те организации, у ТС которых имеется соответствующее значение класса по экологии.

Если же такого показателя в документации на автомобиль не существует, стр. 110 прочеркивается. Если налогоплательщик ТН представляет отчетность в электронном виде, согласно положениям об электронном формате подачи информации, показатель класса может принимать значение от 0 до 6. Чем ниже уровень вредности автомобиля, тем меньший в итоге налог придется заплатить его владельцу. Поэтому не стоит пренебрегать законодательной возможностью легально уменьшить сумму платежей в бюджет, а для этого нужно внимательно изучить все регистрационные и технические документы на ТС еще до момента начисления и уплаты фискального сбора.

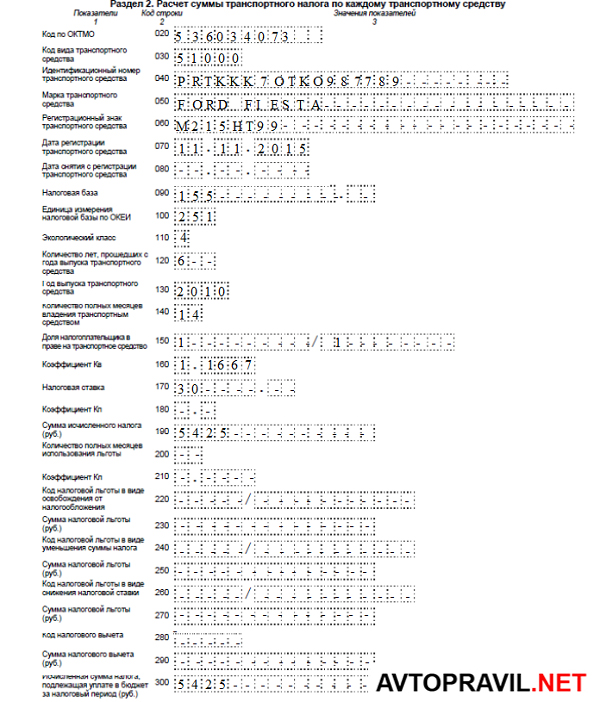

Как заполнить раздел 2 налоговой декларации по транспортному налогу?

Раздел 2 декларации посвящен расчету суммы налога. Мы специально пропускаем раздел первый и начинаем со второго раздела, так как без его расчетов мы не сможем предоставить информацию по полной сумме налога, которую требует раздел 1.

Чтобы правильно заполнить раздел 2, следуйте этой инструкции:

- Укажите ИНН и КПП вверху страницы, как на титульном листе.

- Напишите код по ОКТМО (Общероссийский классификатор территорий муниципальных образований) по месту регистрации ТС в строке «020».

Найти код можно с помощью официального сайта ФНС. Для этого на главной странице сайта перейдите в «Электронные сервисы» и выберите в списке услугу «Узнай ОКТМО».

- Укажите код вида ТС в строке «030».

Коды отличаются в зависимости от типа транспортных средств. Кодом для легкового авто является «510 00». Посмотреть коды для других ТС можно в Приложении № 5 Приказа ФНС России от 05.12.2016 N ММВ-7-21/668@.

- В строке «040» напишите код VIN (для наземных ТС), ИМО (для водных) или серийный номер (для воздушных).

- В строке «050» укажите марку ТС (так, как она указана в свидетельстве о регистрации ТС).

- В строке «060» — номер регистрационного знака ТС.

- В строке «070» — напишите дату регистрации ТС.

- В строке «080» — дату снятия с регистрации. Если авто не было снято с учета, поставьте прочерки.

- Укажите код налоговой базы в поле «090».

Для наземных ТС, имеющих двигатели, код соответствует лошадиным силам. О том, как вычислить код налоговой базы для воздушных и водных ТС, читайте в п. 5.9 Приказа ФНС России от 05.12.2016 N ММВ-7-21/668@.

- Код единицы измерения налоговой базы (строка «100»).

Для наземных ТС единица измерения налоговой базы — это лошадиные силы, её код «251». Если налоговая база была рассчитана не по лошадиным силам, то ищите необходимый код в Приложении № 6 Приказа ФНС России от 05.12.2016 N ММВ-7-21/668@.

- Строка «110» — напишите экологический класс ТС.

- Строка «120» — укажите количество лет использования авто.

Количество лет использования авто исчисляется со следующего года после выпуска авто до 1 января текущего года. Например, количество лет эксплуатации для автомобиля, выпущенного в 2010 году, для налоговой декларации на 2017 год составит 7 лет (начинаем считать с 2011 года и учитываем весь 2017 год).

- В поле «130» напишите год выпуска ТС.

- В строке «140» — количество месяцев владения авто в этом году (напишите 12, если владели авто полный год).

- Укажите долю владения ТС в строке «150» в форме дроби. Если ТС владеете только вы, оформите это так «1——-/1——-».

- Коэффициент Кв (строка «160») соответствует количеству месяцев владения ТС к количеству месяцев в году по п. 3 ст. 362 НК РФ.

Коэффициент указывается в виде десятичной дроби. Если вы зарегистрировали авто, например, ранее 15 июля, и владели им 6 месяцев, то есть 6/12 года. В этом случае коэффициент Кв составит 0,5.

- Строка «170» — налоговая ставка по месту нахождения ТС.

Налоговые ставки устанавливаются субъектами РФ. Если в вашем регионе законодательный орган не определил налоговые ставки, то применяются ставки, указанные в п. 1 ст. 361 НК РФ. Для авто мощностью менее 100 л.с. налоговая ставка, например, составляет 2,5.

- Строка «180» — повышающий коэффициент Кп.

Размеры повышающего коэффициента определены п. 2 ст. 362 НК РФ:

- В строке «190» напишите сумму расчета налога.

Чтобы вычислить сумму, перемножьте значения налоговой базы, налоговой ставки, доли владения, коэффициента Кв и повышающего коэффициента.

- Строки «200» — «290» следует заполнять, если вы имеете льготы.

- В строку «300» заносится итоговая сумма налога на ТС с вычетом льготы, если она есть.

Если вы владеете несколькими ТС, произведите расчет для каждого из них, используя данный алгоритм.

Законодательная база

Ст. 359 НК страны регламентирует порядок уплаты налога и заполнения декларации. Величина ставки зависит от ряда факторов:

- Каким типом транспортной техники владеет компания;

- Какова её мощность в лошадиных силах и кВт;

- Если техника водного типа – какова её вместительность в тоннах.

Учёт необходимо вести по каждому имеющемуся на балансе транспортному средству на отдельном листе. Законом также установлена необходимость применять повышающие коэффициенты, если в собственности фирмы есть легковые автомобили, стоимость которых выше 3 миллионов. Величина Пк прямо зависит от даты выпуска ТС и от его стоимости.

Если фирма не подаёт декларацию в установленные сроки, ФНС получает право штрафовать её на сумму 5% от величины неуплаченного налога. Штраф будет начисляться ежемесячно, начиная с предполагаемой даты подачи декларации – 1 февраля идущего за отчётным года. Насчитать таким образом могут не больше 30% от суммы налога.

Что касается физических лиц, п. 1 ст. 362 НК РФ избавляет их от необходимости заполнения и сдачи декларации. Налог рассчитывается ГИБДД, правильность начисления суммы инспекцией можно проверить, используя сервис на официальном портале ФНС.

Относительно ИП действуют те же правила, что и для юридических лиц. Налогоплательщиками не признают лиц, которые используют автомобили на условиях аренды при наличии у них соответствующего договора. Право собственности на машину должно быть официально зарегистрировано, так гласит статья 357 НК. Если же в рамках отчётного периода у предприятия на балансе не числились транспортные средства, подавать пустую декларацию нет необходимости.

О дорожных знаках по ограничению экологического класса

Всего, начиная с 2020 года, на дорогах вводится четыре новых знака с обозначением данного параметра:

- 35.

- 36.

- 37

- 38

Дополнительной табличкой по фото- и видеофиксации с нового года могут снабжаться знаки 5.35, 5.36. Это значит, что фиксируют камеры любые нарушения в соответствующей зоне и штрафы будут проходить автоматически.

Ограничения для тех, у кого класс указан

Рассмотрим внимательно значение каждого из используемых обозначений:

- 5.35 ставится, когда надо запретить движение транспортных средств, у которых показатель меньше, чем указано на ограничителе. Например, если стоит цифра 5 – значит, по зоне не могут передвигаться авто, у которых класс по экологии от 1 до 4.

- 5.36 имеет примерно то же значение, но только относится уже к грузовым автомобилям, тракторам и самоходным машинам.

- 5.37 и 5.38 созданы для того, чтобы указывать, где действие предыдущих ограничителей заканчивается.

Как быть с ограничениями для знаков

Можно выделить транспорт нескольких разновидностей, который не подпадает под действие ограничений:

- Автомобили почтовых служб с соответствующим обозначением.

- От аварийных служб, работающих с газовыми сетями.

- Скорая помощь в медицинской сфере.

- Спасатели.

- Полиция.

- Вооружённые силы.

Где указывается экологический класс?

Для данных автомобилей экологический класс при въезде в любые зоны не играет роли, их пропускают везде

Не важно, что именно написано в регистрационном свидетельстве

Небольшой пример, как рассчитать величину транспортного налога для декларации

Одной организации принадлежит транспортное средство Фольксваген Гольф с мощностью двигателя 150 лошадиных сил, дата выпуска автомобиля – 2012 год, тогда же в ноябре 2012 его поставили на учёт. Регион регистрации транспортного средства – Москва, где налоговая ставка установлена на уровне 25 рублей за лошадиную силу.

Итого на протяжении отчётного 2018 года автомобилем владели 11 месяцев – с января по ноябрь (в ноябре 2018 машину продали и соответственно сняли с учёта). Применяемый в этом случае коэффициент расчёта равен 0,92 (11 месяцев владения разделить на 12 месяцев в году). Мощность автомобиля 150 лошадиных сил умножаем на коэффициент 25 за л/с и умножаем на коэффициент 0,92. Получается, что за отчётный период организация должна уплатить в казну 2 819 рублей.

Прочтите также: Как узнать задолженность по транспортному налогу в России

2018 — 2024, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Список экологических классов автомобилей

Евро-1 — стандарт, касающийся автомобилей, функционирующих на бензине. В нормативе содержатся данные о максимально разрешенном содержании в выхлопах оксида азота, оксида углерода, а также углеводорода. Данный норматив явился первой ступенькой в движении по защите окружающей среды от влияния выхлопных газов на экологическую обстановку. Но все оговоренные ограничения не являются жесткими.

Евро-2 — стандарт, предусматривающий уменьшение вредных компонентов в отработанных газах в три раза. Данный вариант экологического автомобильного класса был признан в РФ на законодательном уровне в 2005 г., а с 2006 г. началось его применение.

Евро-3 — стандарт, в котором впервые введены требования и к транспортным средствам с дизельным двигателем. Нормативы, касающиеся содержания вредных элементов в выхлопных газах, были ужесточены. Максимальный процент допустимых примесей был снижен в сравнении со стандартом Евро-2 примерно на 40 процентов.

Евро-4 — стал активно применяться европейскими странами, начиная с 2005 года. В Российской Федерации его ввели с 2010 года. Число выбрасываемых вредных соединений в атмосферные слои автомобилями этого класса снизили еще на 40 процентов по сравнению с нормативами Евро-3.

Евро-5 — является последним действующим вариантом экологического стандарта. В 2008 году данные обязательные нормативы ввели на грузовые автомобили, а в 2009 г. — на легковые. В России Евро-5 применяется с 2015 года. В настоящее время на территории стран Евросоюза и в РФ допускаются для реализации транспортные средства только этого экологического класса.

В результате повсеместного распространения последней версии стандарта Евро-5 стала рискованной сделка по покупке заграничного авто с более низким экологическим классом. Если этот автомобиль и ввезут в страну с действующим Евро-5, то использовать его будет невозможно. На отечественной таможне вам не выдадут технический паспорт, а, следовательно, вы не сможете поставить машину на учет в ГИБДД. Это касается всех транспортных средств: грузовых, легковых, новых и подержанных.

Единственный вариант покупки и использования автомобиля 4-го экологического класса — это приобретение модели у отечественных производителей. Условием является нахождение транспортного средства на момент покупки на территории этой страны, наличие действующего ПТС. В этом случае не нужно будет оформлять новые документы, автомобиль может использоваться законно.

Согласно новым правилам экологического законодательства изменились требования и к продуктам нефтеперерабатывающей промышленности. Так, все производители бензина обязаны придерживаться стандарта Евро-5. Подготовка к данным новшествам длилась очень долго, к 2021 году модернизация производства была завершена.

Таким образом, каждый конкретный автомобиль, в зависимости от его технических характеристик, имеет свой экологический класс. В нашей и других странах придерживаются нормативных документов, касающихся применения транспортных средств того или иного экологического класса.

Например, есть пункты, регламентирующие передвижение по заповедникам. Если количество отравляющих веществ превышает норму, то транспортному средству въезжать на заповедную территорию запрещено.

Новые дорожные обозначения

Три года назад в ПДД появились такие понятия, как гибридные авто и электромобили. Вместе с ними были введены некоторые дорожные знаки, а именно:

- табличка «электромобиль», изображающая машину с отходящей от нее электрической вилкой;

- знак стандартной автозаправки со штепселем, обозначающий возможность заправиться не только бензином;

- «зона с ограничением экологического класса», действительная как для КАМАЗов и грузовых автомашин, так и для легковых автомобилей.

Сам значок, относящийся к экологическому классу, представляет собой цифровое обозначение, заключенное в зеленый круг. Он может быть использован в сочетании с ДЗ, запрещающими повороты или прямолинейное движение определенному транспортному средству (легковушкам, грузовикам, мотоциклам и так далее). Соответственно, этот запрет распространяется на ТС, экокласс которого ниже, чем представленное на знаке обозначение. Таким образом, если на знаке стоит цифра 4, автомашинам с классом 3, 2, 1 проезд в данную зону невозможен.

По-другому обстоят дела с табличками «Парковка» и «Зона регулируемой стоянки». Указанный класс на значке рядом с ними определяет минимально допустимый класс автомобиля, имеющего право остановиться и припарковаться в данном месте.

Как уже было отмечено ранее, если в паспорте транспортного средства или в свидетельстве о его регистрации экокласс не определен, то проезд в классифицированные зоны такой машине запрещен.

Как определить экологический класс автомобиля

Водителю лучше с самого начала разобраться в том, какое именно обозначение по данной категории характерно для транспортного средства, которым он владеет. Понадобится всего лишь регистрационное свидетельство авто.

Лицевая сторона, четвёртая строчка внизу – вот где можно найти интересующую информацию. В этом части документа обычно указывается цифра. Она и обозначает, к какому классу по экологии можно отнести ту или иную машину. От класса зависит, какие именно законы и поправки можно применять к авто.

Несколько лет назад оформлялись документы, в которых вообще не было поля, где описывалась принадлежность к экологическому классу. Если гражданин столкнулся с таким случаем — значит, он попадает под действие правил, вводимых уже с 2021 года.

Существуют и другие нюансы, учитывать которые стоит обязательно:

- Технические паспорта некоторых видов транспорта не содержат ссылки по экологическому классу. И информация не отмечена в регистрационных свидетельствах.

- Согласно обновлённым правилам дорожного движения, считается, что в этом случае класс по экологии вообще не указан. Это значит, что владелец автомобиля столкнётся с более серьёзными ограничениями.

Какие есть ограничения по экологическому классу автомобиля? Смотрите видео:

Обиды больше будет у людей, несколько лет назад приобретавших авто с показателями высокого уровня. Но у кого соответствующая метка в документы внесена не была.

Следует обратиться в ГИБДД, если отметка отсутствует. Там можно оформить новое СТС. Государственная пошлина за процедуру замены составляет 500 рублей. И сам вопрос решается достаточно быстро.

Что изменится в 2021 году

Введение знаков – первый этап изменений. Второй этап начнется 1-го июля 2021 года. Тогда новые правила начнут затрагивать не только ТС с недостаточной экологичностью, но и те машины, в техпаспорте и регистрационном свидетельстве которых класс не указан вовсе. Таким образом, с лета 2021 года абсолютно все ТС на дорогах России будут поделены на допустимые в определенных зонах и запрещенные.

Ввод в эксплуатацию новых знаков – не единственный способ борьбы с загрязнением выхлопами окружающей среды. С 2018 года в столице России в рамках экспериментального проекта ввели несколько ограничений на движение грузовых авто:

- Для грузовиков с экологическим классом ниже 3 введен запрет на въезд в центральную часть города, которая ограничена Третьим транспортным кольцом. Движение по кольцу тоже не допускается.

- Для авто, чей класс ниже 2, не разрешается въезжать на МКАД и территорию внутри него.

Если ТС с классом ниже указанного внесено в Реестр действующих пропусков, то проезд допускается, несмотря на все ограничения. Для всего остального не допускающегося транспорта данные запреты действуют круглосуточно.

Описательная характеристика действующих на сегодня классов

Первые нормативные документы, содержащие правовую регламентацию допустимого уровня выброса вредных и загрязняющих элементов, появились в 1992-м году – в связи со все более ухудшавшимся положением вещей в мировой экологии.

Именно этот год и принято считать началом истории экологических классов авто, планомерно начавших вводиться во всех развитых странах.

Евро-1

Евро-1 – это самый 1-й класс, введенный в Евросоюзе в 1992-м году в целях классификации ТС, оснащенных бензиновыми ДВС, по уровню их «вредности» для экологии.

Данный стандарт предъявлял минимальные требования к уровню выбросов, поэтому уже в 1995-м году был заменен на более современный. В Российской Федерации применялся вплоть до осени 2005 года.

Сейчас ТС, относящихся к данной категории, практически не осталось – они либо выведены из эксплуатации, либо переоборудованы на обновленный стандарт.

Евро-2

В полной мере начал применяться в России спустя год после его принятия – в 2006-м году. Прекращение использования в качестве основного экологического класса в странах Евросоюза произошло на 7 лет раньше, чем в РФ – в 1999-м году.

Многие отечественные автомобили, оснащенные бензиновыми ДВС и выпущенные в период с 2006 по 2008 годы, имеют данный экокласс.

Читать дальше: Что означают цвета светофора для детей

Евро-3

Этот стандарт – первый, которому должны соответствовать не только бензиновые ДВС, но и дизельные. В качестве основного действовал в странах Евросоюза вплоть до 2005-го года – до момента принятия более современного – 4-го.

Ключевая особенность стандарта – это ужесточение требований по выбросу на 40% по сравнению с предыдущим.

Все ТС, которые были произведены на территории России или ввезены в нее, начиная с 1-го января 2008-го года, должны в обязательном порядке иметь 3-й Евро.

Евро-4

Представленный экологический класс был утвержден в нашем государстве в качестве основного лишь в 2010-м году. Стандартом были ужесточены требования по выбросу загрязняющих элементов на 40% по сравнению с 3-м.

А с 1-го января 2013-го запрещен ввоз транспортных средств из-за границы и производство автотранспорта на территории РФ с классом, менее чем четвертый.

Евро-5

Этого стандарта должны придерживаться заводы-изготовители, выпускающие машины в ЕС:

- грузовые – с октября 2008-го года;

- легковые – с сентября 2009-го года.

В РФ представленный стандарт был принят в 2015-м году. Ввоз автотранспортных средств в нашу страну с экологической категорией ниже Евро-5 запрещен, начиная с 1-го января 2016-го года.

Экология и транспортный налог

Налогообложение транспорта является частью экологического законодательства. На размер обязательных платежей влияет только мощность мотора. Стоит отметить, что владельцы автомобилей, функционирующих с помощью электроэнергии, освобождаются от уплаты транспортного налога.

Впоследствии главным критерием, определяющим сумму, обязательную к уплате, скорее всего, станет именно экологический класс автотранспорта. Планируется ввести одноименный сбор. Чем больше будет индекс безопасности автомобиля и чем меньше его работа влияет на окружающую среду, тем лучше удастся сэкономить.

Это правило давно актуально для большинства экономически развитых стран. Поскольку обстановка с экологией остается непростой, вопрос защиты атмосферы, флоры и фауны занимает главные позиции на автомобильном рынке

Об этом важно помнить, планируя покупку экологичной машины в будущем за границей либо на территории РФ

Кто будет платить экологический налог?

Он распространяется на организации и физические лица, включая индивидуальных предпринимателей, занимающиеся хозяйственной и другой деятельностью в России, из-за которой причиняется вред окружающей среде.

Для справки! Изначально планировался новый экологический налог с 1 января 2021. Затем проект предусматривал его введение через год. Переходной период рассматривается до 1 января 2021 года.

На практике это означает, что налог придется уплачивать всем, кто образует отходы. Исключение делается для твердых коммунальных отходов (ТКО/ТБО). За их утилизацию население уплачивает плату региональным операторам. А вот с них и будет взыматься налог в бюджет государства.

Кроме этого, экологический налог не должны уплачивать субъекты предпринимательской деятельности, а также физические лица, деятельность которых:

- Не загрязняет окружающую среду, они не находятся на учете в природоохранных ведомствах, например, в Росприроднадзоре;

- Реализуется на объектах IV категории;

- Образует исключительно ТКО.

Указанную IV категорию нужно подтверждать документально. Для этого необходимо получить свидетельство о постановке на учет.

Территориальные налоговые органы самостоятельно ставят на учет все субъекты хозяйственной деятельности, которые подпадают под экологическое налогообложение. Предпринимателям не нужно дополнительно заниматься этим вопросом, идти и подавать заявления в ФНС.

На новый уровень

Минпромторг давит на газ: в России разочаровались в электромобилях

Власти существенно скорректировали стратегию развития национального автопрома

Новые меры поддержки должны позитивно сказаться на развитии экологически чистого транспорта, считает первый вице-президент Союза машиностроителей России Владимир Гутенев.

— Мы поддерживаем указанные инициативы. В части поддержки владельцев автомобилей, использующих газ и газовые смеси в качестве моторного топлива, в некоторых регионах транспортный налог уже отменен или существенно снижен. Это дает хорошие темпы роста парка такого транспорта, — заявил он.

Льгота по транспортному налогу в размере 50% для организаций и ИП предоставляется в Нижегородской области, для физических лиц — в Республике Башкортостан, напомнил Владимир Гутенев. В Новосибирской области транспортные компании платят сбор в размере 10% от установленных ставок. В Республике Татарстан утверждена госпрограмма развития рынка газомоторного топлива, предусматривающая как налоговые льготы, так и компенсации на приобретаемое оборудование, отметил эксперт.

Энергичные меры

Фото: Depositphotos

Старикам здесь не ездить: депутаты предложили запретить автохлам

Автомобилям преклонного возраста хотят запретить выезжать на дороги

Различные налоговые послабления для владельцев газомоторного транспорта также действуют в Санкт-Петербурге и Ленинградской области. Они есть и во Владимирской, Калужской, Костромской, Калининградской, Кировской, Кемеровской, Курганской, Самарской, Сахалинской, Смоленской и Челябинской областях, а также в ХМАО, Адыгее, Забайкалье, Чувашии и Башкортостане, отметил автоэксперт Петр Баканов.

Обсуждаемые меры положительно скажутся на состоянии окружающей среды, считает председатель Российского экологического общества Рашид Исмаилов. На практике они уже показали эффективность в Челябинской области, отметил он. Спрос у автовладельцев на экологизацию личного транспорта есть, добавил эксперт.

Декларация по транспортному налогу (КНД 1152004): бланк и образец

Отчетная форма налоговой декларации по транспортному налогу КНД 1152004, утверждена приказом ФНС РФ от 05 декабря 2016 N ММВ -7-21/668@. В приказе приведен порядок заполнения декларации и формат файла с отчетом для отправки в электронном виде.

Сдача декларации и уплата налога

Плательщиками налога на транспорт являются те организации, в которых согласно с законодательству РФ зарегистрирован транспорт, признаваемый объектом налогообложения, согласно статье 357 НК РФ.

Транспортный налог необходимо рассчитывать по каждому зарегистрированному траснпорту в организации.

Налоговой базой по налогу является мощность двигателя автотранспорта в лошадиных силах. Мощность двигателя указывается в строчке 10 ПТС, в соответствии с подпунктом 1 пункта 1 статьи 359 НК РФ.

Также в соответствии с пунктом 1 статьи 361 НК РФ, региональным законом устанавливаются дифференцированные ставки, которые зависят от экологического класса и возраста транспортного средства и льготы по уплате налога.

Авансовые платежи и налог уплачиваются организацией по месту регистрации автотранспорта (пункт 1 статьи 363 НК РФ).

Срок сдачи декларации

Сдавать отчет в налоговую службу можно:

- самостоятельно или через представителя;

- по почте;

- через интернет (пункт 2.6 Приказа ФНС РФ от 05.12.2016 N ММВ-7-21/668@; Приказ МНС РФ от 02.04.2002 N БГ-3-32/169).

Сдается налоговая декларация по транспортному налогу в налоговую инспекцию:

- по месту учета автотранспорта (пункт 4 статьи 363.1 НК РФ);

- по месту нахождения автотранспорта (пункт 1 статьи 363.1 НК РФ).

Декларация направляется в налоговую службу не позднее 01 февраля года (пункт 3 статьи 363.1 и пункт 7 статьи 6.1 НК РФ). Налоговый период для налога на транспорт равен одному календарному году (пункт 1 статьи 360 НК РФ).

Штраф за не сдачу декларации от 1 000 руб., согласно статье 119 НК РФ. Итоговая сумма штрафа может составлять от 5 до 30% суммы налога.

Изменения в новой декларации

В новую форму декларации были добавлены новые строки и изменены номера строк.

- стр. 070 «Дата регистрации транспортного средства»;

- стр. 080 «Дата снятия с регистрации транспортного средства»;

- стр. 130 «Год выпуска транспортного средства»;

- стр. 280 «Код налогового вычета»;

- стр. 290 «Сумма налогового вычета».

Даты, указанные в строчках 070 и 080 показывают, кто уплачивает транспортный налог продавец или покупатель. Год, указанный в строке 130 позволяет точно рассчитать повышающий коэффициент для налога.

Также в бланке отчетности предусмотрена возможность уменьшения исчисленной суммы налога на сумму платы в системе «Платон».

Владельцы грузовых транспортных средств уплачивающие платоновскую плату могут указывать:

- в строчке 290 — сумму платы, на которую уменьшается транспортный налог;

- в строчке 280 — присвоенный платоновскому вычету код 4020.

Пример заполнения декларации

Рассмотрим более подробно на примере заполнение декларации по транспортному налогу.

Немного пояснений перед расчетом платежей:

- с 2016 г. если средство транспорта, которое снято с учета до 15 числа или поставлено на учет после 15 числа, то за данный месяц налог не уплачивается;

- коэффициент – отношение количества полных месяцев, когда транспорт зарегистрирован в организации, к количеству месяцев в налоговом или отчетном периоде.

Расчет авансовых платежей:

- 1 квартал: 140 л.с. * 30 руб. * ¼ = 1 050 руб. Так как первом квартале владение транспортным средством составляет только один месяц: 1/3 = 0,3333, следовательно, 1 050 руб. * 0,3333 = 350 руб.

- 2 квартал: 140 л.с. * 30 руб. * ¼ = 1 050 руб.

- 3 квартал: 140 л.с. * 30 руб. * ¼ = 1 050 руб.

- Исчисленный налог равен: 140 л.с. * 30 руб. *0,8333 = 3 500 руб.

- Сумма транспортного налога к уплате за год: 3 500 – (350 + 1 050 +1 050) = 1 050 руб.

Образец заполнения декларации по налогу на транспорт в формате Excel