Изменения в лимитах доходов

Документы для получения нулевой ставки НДС по экспортным операциям

Чтобы при перерасчётах в инспекции учитывался НДС по ставке 0 процентов, необходимо представить документы вместе с декларацией, подтверждающие операции, включённые в выше упомянутом списке.

Набор документации зависит от того, куда был вывезен товар с нулевой ставкой.

Если перевозки были осуществлены за территорию ЕАЭС, то нужно предоставить в специальный орган договор о поставке товаров иностранному предприятию или представительству российской компании, которое находится за пределами данного союза.

Если в этом контракте имеется информация о государственной тайне, понадобится выписка. В ней должны быть все сведения для налогового контроля, например, срок, цена, условия и т.д. Дополнительно предоставляется таможенная декларация, где помечается выпуск товар и его вывоз с территории РФ. Есть возможность предоставить сведения в электронном формате.

При экспорте в страны ЕАЭС потребуется три документа:

- Договор.

- Заявление о ввозе продукции и уплате косвенных налогов.

- Копии документации, которые подтверждают вывоз материала. Здесь необходимо наличие пометки от страны союза, куда будет ввезён продукт.

Если организация транспортирует товар с помощью почты, то нужно представить бумаги, которые подтверждают оплату и таможенную декларацию.

Налоговый вычет по НДС

Налоговым вычетом называют ситуацию, когда бизнес уменьшает сумму налога к уплате на НДС, который показали поставщики

Важно учитывать, что право на вычет нужно доказывать документами

Условия для получения вычета по НДС

Важно подтвердить, что сделка состоялась (например, договором). Для вычета важно, чтобы НДС предъявили поставщики, а вы уплатили НДС

Нельзя просто купить для себя какой-то товар, а потом уменьшать НДС на него. Например, обычный вычет по НДС — если бизнес купил оборудование, нужное для производства товара, который он продает. А вот купить машину для личных нужд и делать из нее вычет незаконно.

Как оформить вычет

Нужно собрать документы:

-

счета-фактуры от поставщиков;

-

товарные накладные, акты выполненных работ или другие документы, подтверждающие сделку;

-

подтверждение покупки к учету — обычно это те же бумаги поставщиков.

Важно регистрировать счета от поставщиков в книге покупок, а свои — в книге продаж. Декларацию для вычета заполняют в электронном виде в личном кабинете бизнеса в налоговой

Шаблон есть в актуальном приказе ФНС России от 29.10.14 № ММВ-7-3/558@. Указывают исходящий и входящий НДС и сумму налога к уплате

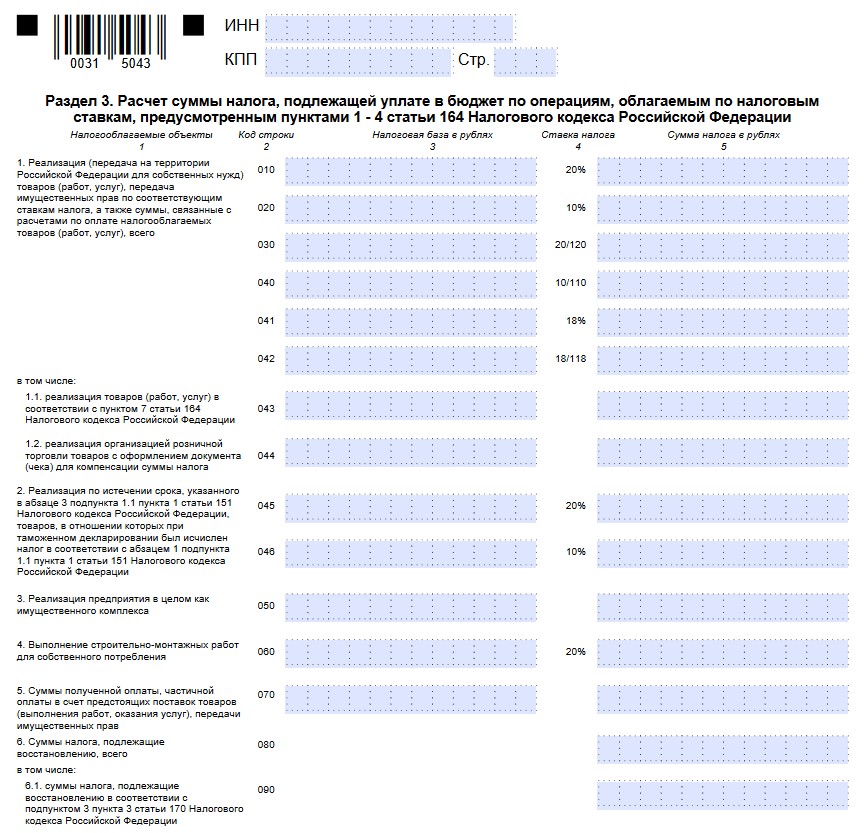

Декларацию для вычета заполняют в электронном виде в личном кабинете бизнеса в налоговой. Шаблон есть в актуальном приказе ФНС России от 29.10.14 № ММВ-7-3/558@. Указывают исходящий и входящий НДС и сумму налога к уплате.

Раздел с расчетом налога в декларации по НДС (Фото: «РБК Инвестиции»)

После отправки в налоговую документ проверят в течение трех месяцев. Если все нормально, налоговая просто учитывает заявленный НДС. Если есть подозрения, могут проверить как бизнес, так и всю цепочку партнеров. А если подтвердить подозрительную сделку не получилось, будет выездная проверка и возможный штраф.

Обновленные правила освобождения от НДС услуг общепита

Услуги общественного питания (за некоторыми исключениями) через объекты общественного питания (рестораны, кафе, бары, предприятия быстрого обслуживания, буфеты, кафетерии, столовые, закусочные, отделы кулинарии при указанных объектах и иные аналогичные объекты общественного питания), а также вне объектов общепита по месту, выбранному заказчиком (выездное обслуживание) освобождены от НДС, но при соблюдении определенных условий ( НК РФ).

Соответствие этим условиям необходимо проверять перед началом каждого года.

Чтобы применять освобождение от НДС по услугам общепита в 2023 году нужно было выполнить одновременно 2 условия по итогам прошедшего (2022) года:

- сумма доходов, определяемых в порядке, установленном главой 23, 25 или 26.2 НК РФ, за календарный год, предшествующий году, в котором применяется освобождение (т.е. за 2022 год) не превысила в совокупности 2 млрд рублей;

- удельный вес доходов от реализации услуг общественного питания в общей сумме доходов за календарный год, предшествующий году, в котором применяется освобождение (т.е. за 2022 год) составил не менее 70 процентов. При этом доходы определяются в порядке, установленном главой 23, 25 или 26.2 НК РФ, т.е. по данным налогового учета.

БОЛЬШЕ, ЧЕМ

ПРОСТО АУДИТ! Аудиторы помогут проверить систему внутреннего контроля, разрешить вопросы налогового и бухгалтерского учета любой сложности Узнать за минуту стоимость аудита

Для применения освобождения от НДС по услугам общественного питания в 2024 году, помимо двух вышеперечисленных условий по итогам 2023 года будет необходимо выполнить еще одно:

среднемесячный размер выплат и иных вознаграждений по данным РСВ по итогам 2023 года (или за 9 мес. 2023 года, если не будет данных Росстата за год) должен быть не ниже размера среднемесячной начисленной заработной платы в каждом субъекте Российской Федерации, в налоговые органы которого представляются указанные расчеты (по ОКВЭД 56 «Деятельность по предоставлению продуктов питания и напитков» раздела I «Деятельность гостиниц и предприятий общественного питания») (пп.38 п.3 ст.149 НК РФ, п. 18 ст. 10 Федерального закона от 02.07.2021 305-ФЗ).

Информация о размере среднемесячной начисленной заработной платы в соответствующем субъекте РФ размещается на сайте Росстата.

При отсутствии на начало налогового периода информации за год, предшествующий году, в котором применяется освобождение, до истечения указанного налогового периода используется аналогичная информация за первые 9 месяцев указанного календарного года.

В этом случае для целей применения освобождения учитывается наибольшее из значений среднемесячного размера выплат, начисленных физлицам: за календарный год, предшествующий году, в котором применяется освобождение, либо за первые девять месяцев календарного года, предшествующего году, в котором применяется освобождение.

Среднемесячный размер выплат определяется путем деления средней суммы начисленных выплат и иных вознаграждений за указанный период на количество месяцев указанного периода, за которые начислялись указанные выплаты и вознаграждения в пользу физлиц по трудовым договорам. Величина средней суммы выплат и иных вознаграждений определяется путем деления суммы выплат и иных вознаграждений по трудовым договорам по данным из РСВ за год (9 месяцев) на показатель среднесписочной численности работников.

Формулы расчета среднемесячного размера выплат можно представить так:

Когда при приобретении работ и услуг НДС исчисляется налоговым агентом?

Ставки НДС

- 21.03.2024. Применяется ли нулевая ставка НДС при перевозке импортных товаров по территории РФ?

- 26.02.2024. Может ли гостиница применять нулевую ставку НДС к континентальному завтраку?

- 22.02.2024. Можно ли применять ставку НДС 10 % при продаже замороженной пиццы?

- 13.02.2024. Проживание в гостинице и питание по системе «все включено» облагаются НДС по ставке 0 %

- 12.02.2024. Вправе ли туроператор применять льготу по НДС, если проезд не включен в стоимость путевки?

- 25.01.2024. Начислять ли гостинице НДС, если гости пользуются тренажерным залом без доплаты?

- 17.01.2024. Применяется ли ставка НДС 10 процентов, если в упаковку готового завтрака входит игрушка?

- 21.12.2023. Вправе ли туроператор применять льготу по НДС к стоимости турпакета?

- 18.12.2023. Для применения нулевой ставки НДС перевозчику нужно представить договор с заказчиком услуг

- 13.12.2023. Применяется ли нулевая ставка НДС при включении гостиницей в цену проживания сопутствующих услуг?

- 08.12.2023. По какой ставке НДС облагаются услуги по организации доставки груза из России в Казахстан?

- 28.11.2023. Вправе ли санаторий применять ставку НДС 0 по услугам проживания?

- 19.10.2023. Вправе ли база отдыха применять ставку НДС 0 процентов?

- 11.10.2023. Какую ставку НДС применять при реализации сэндвичей, гамбургеров, чизбургеров?

- 19.09.2023. В каком случае к услугам гостиниц применяется ставка НДС 0 процентов?

- 04.08.2023. В каком случае при реализации продовольствия применяется ставка НДС 10 процентов?

- 14.06.2023. По какой ставке НДС облагаются услуги по организации перевозки груза из Казахстана в Узбекистан?

- 13.06.2023. Можно ли использовать ставку НДС 10 % в отношении печатной продукции для совершеннолетних?

- 16.05.2023. К каким транспортно-экспедиционным услугам не применяется ставка НДС 0 процентов?

- 15.05.2023. Может ли санаторий использовать нулевую ставку НДС по услугам проживания?

- 06.04.2023. Как облагать НДС дополнительные услуги, оказываемые на арендованных туристических объектах?

- 06.02.2023. Как подтвердить ставку НДС 0 процентов при оказании гостиничных услуг?

- 30.01.2023. Применяется ли льготная ставка НДС при проживании в вахтовых общежитиях?

- 13.01.2023. ФНС России рассказала о переходных правилах расчета НДС на территориях новых субъектов РФ

- 19.12.2022. Вправе ли посредник, организующий проживание в гостинице, применять ставку НДС 0 процентов?

- 16.12.2022. Применяется ли ставка НДС 0 процентов, если в стоимость гостиничного номера включен завтрак?

- 01.11.2022. Как определить ставку НДС при реализации овощей?

- 26.10.2022. Заявление о виде туристического объекта для целей НДС можно подать на Госуслугах

- 21.10.2022. Вправе ли санаторий по услугам проживания применять нулевую ставку НДС?

- 20.09.2022. Может ли туроператор применить нулевую ставку НДС при продаже мест в отеле?

- 15.09.2022. Можно ли не платить НДС при прокате спортинвентаря на горнолыжных комплексах?

- 23.08.2022. Нулевая ставка НДС применятся и при включении в цену проживания сопутствующих услуг

- 06.07.2022. Какая ставка НДС применяется при реализации медицинских аптечек?

- 10.01.2022. В каком случае при ввозе товара применяется ставка НДС 10 процентов?

- 09.11.2021. Когда нельзя применять льготную ставку НДС при реализации медицинских изделий?

- 24.08.2021. Как подтвердить правомерность применения ставки НДС 10 процентов при реализации детского питания?

- 11.12.2019. Какая ставка НДС применяется, если договор заключен до 2019 года, а акт о выполнении работ подписан позже?

- 02.12.2019. Можно ли при реализации фруктов и ягод применять ставку НДС 10 процентов?

- 04.06.2019. Можно ли платить НДС по пониженной ставке, пока переоформляется регистрационное удостоверение на лекарственный препарат?

- 21.05.2019. Как определить, применяется ли ставка НДС 10 процентов при ввозе товаров в РФ?

- 26.04.2019. Освобождается ли от НДС реализация принадлежностей (составных частей) медицинских изделий?

- 22.03.2019. Какую ставку НДС применять, если акт выполненных работ подписан в 2019 году?

- 04.03.2019. Когда покупатель не вправе принять к вычету НДС, указанный продавцом в счете-фактуре?

- 16.11.2018. Влияет ли дата заключения договора на применение ставки НДС 20 процентов?

- 25.10.2018. Как перейти на ставку НДС 20 процентов с 1 января 2019 года?

- 17.10.2018. Еще до начала 2019 года проездные билеты могут продаваться с учетом ставки НДС 20%

- 09.10.2018. По какой ставке платить НДС при отгрузке товара в 2019 году, если договор на реализацию заключен в 2018 году?

Срок уплаты НДС

НДС платят по кварталам. Для этого нужно заполнить декларацию и сдать ее в налоговую до 25-го числа месяца, следующего за отчетным кварталом. Например, за первый квартал сдают декларации до 25 апреля.

Платить нужно не вместе со сдачей декларации, а поделить на три равные части и перечислять на единый налоговый счет до 28-го числа каждого месяца следующего квартала.

2-й квартал 2024 года:

-

29 июля 2024 года (перенос с 28 июля, потому что воскресенье);

-

28 августа 2024 года;

-

30 сентября 2024 года (перенос с 28 сентября, потому что суббота).

-

28 октября 2024 года;

-

28 ноября 2024 года;

-

28 декабря 2024 года.

Просрочка подачи документов для подтверждения НДС при экспорте: что делать

При подтверждении НДС 0% важно знать не только документы, случаи и условия, но и сроки. На текущий момент в законодательстве прописано, что налогоплательщик должен предоставить в инспекцию таможенную декларации, контракт или их копии в течение 180 календарных дней со дня выпуска самих товаров

Если же произошла ситуация, при которой плательщик не успел представить нужные справки в течение 180 дней, то налогообложение будет рассчитываться как 10% или 20% в зависимости от категории материала. Клиент может подать уточнённую декларацию за промежуток времени, когда был отгружен товар в государственный орган.

НДС 0 процентов используется в следующих случаях: перечень

Ознакомиться со списком, в котором прописаны ситуации с налогом на добавленную стоимость ноль можно в статье под номером 164 в её первом пункте НК Российской Федерации. Итак, нулевая ставка НДС используется в следующих случаях:

- при продаже сырья в другие государства, когда используется реэкспорт и происходит нахождение его в зоне, в которой не предусматриваются какие-либо пошлины;

- при транспортировке груза международного значения и услуг, которыми сопровождаются данные действия;

- организации передачи нефти и её продуктов за рубеж по трубопроводам, и соответствующих услуг при транспортировке;

- передача электроэнергии из России;

- хранении и перевалке материалов с помощью речных и морских портов;

- обработке на территории, относящейся к таможенной;

- экспорте товара за пределы РФ с помощью ЖД техники;

- использовании внутреннего транспорта, который применяется в отношении экспорта груза, до места, где груз будет перенесён на средство, отправляющее его за территорию Российской Федерации;

- перевозе из страны сырья углеводородного происхождения и его производных с морских месторождений, но при этом без режима экспортных формальностей;

- перевозках на воздухе, осуществляющихся российскими транспортными фирмами, между заграничными местами, но делающими промежуточные пересадки в РФ;

- отдаче НДС импортному покупателю, который перевозил товар за границы ЕАЭС и где был приобретён в розницу;

- транзите импортных продуктов через пространство РФ;

- использовании ЖД техники при транзите иностранных поставок по территории России;

- переходе границы России, когда происходит транспортировка людей;

- перевозках людей внутри РФ в населённые пункты, которые включены в Калининградскую область, Севастополь, Крым и Дальневосточный федеральный округ;

- изобретении различной инструментов, необходимых для космической работы;

- продаже государственным фондам драгоценных металлов лицами, которые за сырьё в основу брали отходный материал;

- продажах продукции, которая будет в последствии применена в импортных предприятиях;

- применении топливного и горюче-смазочного материала в судах морского, смешанного характера, идущих за границу РФ;

- при перемещении товаров и применении соответствующих услуг, которые демонстрируются в процессах экспорта или реэкспорта;

- перевозке по ЖД транспорту из нашей страны в государства-участники Таможенного союза, и всевозможных транзитах в рамках данного союза;

- при перевозках пассажиров в масштабе пригорода или дальнего сообщения, исключением является международное;

- реализации судов морского назначения, которые были сделаны в России;

- при выдаче судов с экипажем, предназначенных для перемещения груза за границу РФ на определённый период времени или в нашу страну.

В перечень НДС 0 процентов внесены всё обстоятельства, которые так или иначе связаны с транспортировкой материалов за пределы нашего государства.

Расчет НДС

Мы описываем базовый алгоритм расчета, но в оформлении документов есть много нюансов, в которых обычно разбираются опытные бухгалтеры.

Главная формула для расчета уплаты НДС:

НДС = Исходящий НДС — Входящий НДС + Восстановленный НДС

Исходящий НДС — это налоговая база, то есть стоимость реализованных товаров, работ, услуг или имущественных прав, умноженная на актуальную ставку НДС под вашу операцию. Например, вы продали мебель за ₽120 тыс. — умножаем эту сумму на 20%, получаем исходящий НДС в ₽24 тыс. Не забывайте, что НДС нужно считать, даже если вы просто подарили мебель покупателям.

Входящий НДС — это налог, который указан в счетах-фактурах поставщиков, то есть деньги, которые вы перечисляете поставщикам вместе с оплатой сырья или материалов. Нюанс — под входящим НДС можно учитывать все НДС, указанные в счетах-фактурах, а не только с подтвержденной оплатой.

Восстановленный НДС — это входящий НДС, который вы должны вернуть в бюджет согласно НК РФ. Но это уже нюансы, которые используют в частных случаях.

Например, для производства мебели вы купили дерева и фурнитуры на ₽1 млн + ₽200 тыс. НДС — то есть входящий НДС получается ₽200 тыс. Продали готовую мебель за ₽2 млн + ₽400 тыс. НДС, это исходящий НДС.

Итого НДС к уплате: ₽400 тыс. — ₽200 тыс. = ₽200 тыс.

Как считать НДС, если нет входящего НДС

Если бизнес покупает у контрагентов, которые не платят НДС, формула не меняется, по сути, просто вычитается 0.

Например, если производитель мебели купит сырье на ₽1 млн у ИП на УСН без выставления НДС, а продаст за ₽2 млн, то исходящий НДС получается ₽400 тыс., а входящий — ₽0. Итого сумма к оплате — ₽400 тыс.

Поэтому компании, работающие на общей системе налогообложения, обычно предпочитают сотрудничать с таким же бизнесом.

Когда можно не платить НДС

Особенности применения нулевой ставки НДС при экспорте товаров

НДС по ставке 0 применяется в вышеперечисленных ситуациях. Особенностями этого налога является его распространение на:

- продукцию, предназначенную для космической деятельности;

- природный газ и нефтепродукты;

- конечный результат хоздеятельности;

- ЖД-услуги;

- электрическую сеть;

- водный вид транспорта.

Организации, занимающиеся перевозками за границами России, облегчены обстоятельствами, когда применяется ставка НДС 0 процентов, им необходимо подтвердить свою деятельность. Причину такого применения можно представить в виде договора с зарубежным контрагентом; декларации; справки, подтверждающей оказание транспортных услуг; соглашение между посредниками.

Главное об НДС в 5 пунктах

- НДС — налог на добавленную стоимость. Добавленная стоимость — сумма, которую добавляют к цене товара или услуги на каждом этапе их производства.

- НДС платят все компании и ИП на системах налогообложения ОСНО и ЕСХН. Также НДС нужно платить всем компаниям и ИП, которые выступают в качестве налоговых агентов по НДС или завозят товары из-за границы.

- Бизнес может уменьшить сумму НДС к уплате на НДС, который выставляли поставщики. Для этого нужно, чтобы поставщики выделяли НДС в счетах-фактурах, которые передают бизнесу.

- Декларации по НДС подают в электронном виде до 25-го числа месяца, следующего за отчётным кварталом. При импорте из стран ЕАЭС — до 20-го числа месяца, следующего за месяцем, в котором товары ввезли и приняли к учёту. При импорте из других стран НДС платят на таможне, отдельно декларацию подавать не нужно.

- Уплачивают НДС единым налоговым платежом через единый налоговый счёт. Первую треть суммы налога платят сразу после подачи декларации — до 28-го числа месяца, следующего за отчётным кварталом. Оставшиеся две части — до 28-го числа следующих двух месяцев.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о налогообложении

- НДС уплачивают на общей системе налогообложения и ЕСХН. В Skillbox Media есть статьи с подробным рассказом о том, кому эти режимы подходят и как на них работать: , .

- Ещё в Skillbox Media есть гайды по другим режимам налогообложения: упрощёнке, патентной системе, автоматизированном упрощённом режиме и НПД — налоге для самозанятых. Разобрали в них, какие есть ограничения, какие налоги и взносы нужно платить, какую отчётность сдавать.

- Если вы только начали разбираться в налогах и подбираете подходящую систему для своего бизнеса, прочитайте наш обзор систем налогообложения. Мы разобрались, в чём их различия и как между ними выбрать. В другой статье сделали отдельный обзор для индивидуальных предпринимателей.

- В Skillbox есть курс «Профессия Бухгалтер». На нём учат вести бухучёт по российским стандартам, готовить отчёты, рассчитывать зарплату и работать в «1C».

- Ещё в Skillbox есть программа «Финансы для предпринимателя». Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

В чём разница ставки без НДС и НДС 0

Как было рассказано выше, ставка НДС 0 применяется при реализации материалов для экспорта. А при использовании «без НДС» в продажу и цену не включается налог на добавленную стоимость.Такая функция может быть применена при спецрежимах УСН,ЕНВД и другие. Для этого нужно подсчитать выручку, она не должна быть более двух млн рублей, а также не должны быть проведены операции по начислению акцизов.

Организация освобождается от ряда обязанностей: заполнение деклараций, ведение книг покупок. Всё это действует год. Имеется ряд минусов, например:

- организация указывает в счёте-фактуре, что операция не облагается;

- заполнение книги продаж на основе СФ;

- отсутствие вычета из СФ поставщика, из-за чего могут быть потеряны

- предложения;

- переход в обычный режим происходит по истечении 12 месяцев.

Льготы по НДС

Есть несколько категорий бизнеса, которые освобождены от уплаты НДС. Основной перечень приведен в ст. 145.1 НК РФ, но есть множество других нормативных актов, которые на время включают определенную категорию бизнеса в число льготников.

-

Индивидуальные предприниматели и компании с выручкой до ₽2 млн без учета налога за три предшествующих календарных месяца могут не платить НДС. Для этого нужно подать в налоговую заявление по форме, которая утверждена приказом Минфина РФ от 26.12.2018 № 286н. Организации подают также выписку из бухгалтерского баланса, ИП — выписку из книги учета доходов и расходов и хозяйственных операций. Плюс выписку из книги продаж.

Пример уведомления об освобождении от НДС (Фото: «РБК Инвестиции»)

-

ИП и компании, которые применяют упрощенную систему налогообложения, автоматизированную упрощенную систему налогообложения (АУСН — специальный налоговый режим, при котором отчетность почти полностью отменяется, а налоги рассчитываются автоматически) или работают на патенте, а также предприниматели, работающие по режиму налога на профессиональный доход (НПД — специальный налоговый режим для самозанятых), НДС не платят.

-

Плательщики единого сельскохозяйственного налога (ЕСХН) могут подать заявление в налоговую об освобождении от НДС, если их выручка за предыдущий год не превысила ₽60 млн.

-

Бизнес в сфере общественного питания, чей совокупный доход меньше ₽2 млрд.

-

Российские IТ-компании, если они находятся в реестре ПО, а их программы не зарабатывают на заключениях сделок или показе рекламы.

-

ИП и организации, которые освобождены от налогообложения по ст. 149 НК РФ (например, это бизнес в сфере выдачи денежных займов, реализации медицинских товаров, перевозки пассажиров).

Есть исключения: льготы не будут действовать, даже когда формально бизнес подпадает под критерии, если:

-

ИП или компания занимается импортом товаров в России. Например, если ИП на УСН привезет для продажи товары из Китая, НДС нужно платить;

-

счет на оплату выставлен с НДС. Такое бывает, если ИП работает с крупным бизнесом — формально запрета на счет-фактуру с НДС нет даже для предпринимателей на упрощенке, но тогда они обязаны подать декларацию и заплатить НДС самостоятельно.

Применение ставки НДС в переходный период

ФНС дала разъяснения о том, как применять новую ставку НДС 20% в переходный период в своем письме № СД-4-3/20667@ «О порядке применения Налоговой ставки по НДС в переходный период»). В этом письме содержится официальная позиция налогового органа, которая будет приниматься к сведению в случае проведения проверок. При этом в данном письме приведены далеко не все вопросы относительно фактического применения НДС, поэтому нужно будет дожидаться момента, когда появятся новые разъяснения. Рассмотрим основное из данного письма.

Общие разъяснения относительно применения новой ставки НДС с 2024 года. В своем письме ФНС указала, что с 2024 года по отношению к товарам (работам, услугам), а также имущественным правам применяется ставка НДС 20%, независимо от того, какой датой заключен договор на их реализацию. Поэтому дополнительное внесение изменений в части ставки НДС не нужно. Но учесть в договоре порядок осуществления расчетов, а также стоимость товаров (работ, услуг) в связи с изменением размера ставки компании вправе.

- Применение НДС, если предоплата получена в 2018 году, а отгрузка по ней только в 2024 году.В этом случае НДС рассчитывается по ставке 18/118. А при отгрузке продукции по предоплате налогообложение НДС осуществляется уже по ставке 20%.

- Применение НДС в случае изменения ставки НДС с 1 января 2024 года по товарам, отгруженным в 2018 году. В этом случае применяется та налоговая ставка, которая действовала на момент отгрузки. При этом в корректировочном счете-фактуре (графа 7) указывается ставка НДС, указанная та ставка НДС, которая была указана в этой же графе счета-фактуры, к которому составлен корректировочный документ.

- Применение НДС, если осуществляется возврат товаров в 2024 году.В этом случае при возврате товаров ФНС рекомендует продавцу со всей партии продукции (включая принятые и нет на учет покупателями) выставлять корректировочный счет-фактуру на стоимость продукции, возвращаемой независимо от периода отгрузки. Если в счете-фактуре (графа 7), к которому составляется корректировочный счет-фактура стоит НДС 18%, то в корректировочном документе также указывается ставка 18%. Если покупатель уже принял к вычету предъявленный НДС, то восстановление осуществляется по корректировочному счету-фактуре, полученному от продавца.

Льготные операции

Статья 149 Налогового кодекса не предусматривает отраслевых льгот и не привязана к масштабам бизнеса. В ней речь идет об освобождении от НДС по льготным операциям, производимым в определенных видах деятельности. На самом деле список операций, по которым доступно освобождение от НДС, достаточно узок и концентрируется вокруг нескольких сфер: медицины, социальных услуг, взаимодействия с государственными и муниципальными учреждениями. Туда же отнесен определенный круг финансовых операций.

Для некоторых отраслей отдельные льготные пункты могут давать широкий простор для значительного сокращения налоговой нагрузки, связанной с освобождением от НДС. Например, это деятельность в области НИОКР.

Главным недостатком статьи 149 является сложность ее применения. В большинстве случаев эффективность освобождения от НДС напрямую зависит от качества юридической проработки, которая должна быть идеальной. Требования постоянно меняются, разногласия с инспекцией могут возникнуть в трактовке характера сделок. Решить вопрос освобождения от НДС по статье 149 НК своими собственными силами, посредством штатного бухгалтера, может оказаться проблемным. Скорее всего потребуется привлечение налоговых консультантов.

Ставка НДС в переходных документах

Если договоры были заключены до 2024 года, то ставка НДС будет действовать в размере 18%, а если товары реализуются в 2024 году по длительным договорам, заключенным до 2024 года, то ставка будет действовать уже в размере 20%. При этом вносить изменения в договор, либо заключать дополнительные соглашения не потребуется. Это связано с тем, что продавец уже по новой ставке (20%) предъявляется покупателю НДС вместе с ценой товара. При этом стороны могут уточнять порядок осуществления расчетов и размеры оплаты. Для большей наглядности приведем разъяснения по переходному периоду при различных ситуациях в таблице:

| Ситуация | Порядок действий | |

| в 2018 году | в 2024 году | |

| Продукция приобретена в 2018 году, а реализована в 2024 году | К вычету входной НДС идет по ставке 18% | Начисляется НДС по ставке 20% |

| Продукция отгружена в 2018 году, а деньги за нее перечислены только в 2024 году | НДС по ставке 18% | НДС по ставке 20% только по тем товарам, которые были отгружены в 2024 году. Корректировке налог не подлежит. |

| Оплата за продукцию поступила в 2018 году (в размере 100%), а отгружена продукция только в 2024 году | НДС с предоплаты рассчитывается как 18/118 | Начисляется НДС по ставке 20%, а налог с аванса к вычету применяется по ставке 18/118. Разница указывается в дополнительном соглашении. |

| Частичная предоплата за продукцию поступила в 2018 году, отгружена продукция и окончательная оплата поступила в 2024 году | НДС с предоплаты рассчитывается как 18/118 | Начисляется НДС по ставке 20%, а налог с предоплаты к вычету применяется по ставке 18/118. Разница указывается в дополнительном соглашении. |

| Предоплата по Госконтракту перечислена в 2018 году, а исполнен контракт только в 2024 году | НДС с предоплаты рассчитывается как 18/118 | Налог с аванса к вычету применяется по ставке 18/118, все изменения необходимо согласовать в контракте. |

В заключение

Несмотря на сложности в оформлении и подводные камни, с освобождением НДС на ОСНО можно и нужно работать. Эта льгота доступна всем предпринимателям. В этом налоговом режиме ИП может сотрудничать с крупными компаниями, предприниматель вправе сам получать вычеты по НДС при покупке имущества, работ и услуг и при наличии счетов-фактур. Говоря об ООО — на ОСНО нет ограничений по размеру прибыли, количеству сотрудников и арендуемым площадям для ведения бизнеса. Кроме того, этот режим делает их выгодным контрагентом для организаций, которые являются плательщиками НДС, так как они могут уменьшить сумму выплат в бюджет на сумму НДС от полученных работ, услуг и товаров.