Как заполнять книгу покупок при приобретении прослеживаемого товара?

С 1 июля 2021 года применяется обновленная форма книги покупок. Изменения связаны с введением системы прослеживаемости. Так, форма книги дополнена графами 17-19, а графа 16 изменила свое назначение. ФНС разъяснила, как заполнять эти графы.

В новой форме книги покупок указываются:

в графе 16 – регистрационный номер декларации на товары (ранее он именовался «регистрационный номер таможенной декларации» и указывался в графе 13) или регистрационный номер партии товара, подлежащего прослеживаемости, куда переносятся сведения из графы 11 счета-фактуры;

в графе 17 – код количественной единицы измерения, используемой в целях прослеживаемости, для отражения сведений из графы 12 счета-фактуры;

в графе 18 – количество товара, подлежащего прослеживаемости, в единице измерения, используемой в целях прослеживаемости, для отражения сведений из графы 13 счета-фактуры;

в графе 19 – стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

ФНС России разъяснила некоторые особенности заполнения указанных граф. В письме от 30.09.2021 № ЕА-4-15/13856@ налоговая служба отметила, Правилами ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137, не предусмотрено особенностей заполнения граф 16-19 книги покупок, если приобретенный прослеживаемый товар будет использоваться в операциях, облагаемых и не подлежащих обложению НДС.

В такой ситуации при регистрации счета-фактуры в графы 16-19 книги покупок переносятся реквизиты прослеживаемости и стоимость прослеживаемого товара в полном объеме независимо от суммы НДС, которую налогоплательщик заявляет к вычету с учетом положений п. 4 ст. 170 НК РФ.

Также этот порядок применяется и в случае принятия к вычету НДС частями в разных налоговых периодах в течение трех лет после принятия товаров на учет товаров, подлежащих прослеживаемости.

Иначе говоря, сумма НДС, который заявляется к вычету в текущем налоговом периоде и отражается в графе 15 книги покупок, может не соответствовать стоимости прослеживаемого товара, указанной в графе 19 книги покупок. При этой такой подход не приведет к неправильному заполнению декларации по НДС, поскольку в декларацию попадают данные из графы 15.

Кроме того, ФНС России отметила, если права на вычет у налогоплательщика нет или он его не реализовал, т. е. в отчетном периоде не будет записи в книге покупок, то такие операции не отражаются ни в декларации по НДС, ни в отчете об операциях с прослеживаемым товарам.

В письме от 04.10.2021 № ЕА-4-15/14004@ налоговая служба рассказала, как заполнять книгу покупок в отношении прослеживаемых товаров, которые импортированы в Россию и выпущены для внутреннего потребления.

В этом случае в графе 3 книги покупок указывается регистрационный номер декларации на товары (пп. «е», «у» п. 6 Правилведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). ФНС России отметила, что в этом случае графы 16-19 книги покупок не заполняются.

В каких случаях прибегают к переносу вычета НДС

Безусловно, предприятию выгоднее заявить возмещение налога сразу после принятия приобретенного актива к учету, поскольку растянутые во времени и «зависшие» суммы вычета – это всегда отвлечение оборотных средств из бизнеса, и в конечном итоге – потеря прибыли.

Однако отложить вычет компания может из практических соображений – чтобы не привлекать внимания ИФНС. Заявление больших величин возмещения означает уменьшение поступлений в бюджет. Случаются ситуации, когда суммы НДС к возмещению в отчетном году превышают начисленный налог, например, при приобретении компанией дорогостоящего имущества, сопровождающегося образованием внушительного вычета

Получается, что бюджет становится должником предприятия, и когда фирма декларирует НДС, инспекторы ИФНС с особым вниманием проверяют отчетность, ведь не секрет, что множество мошеннических схем выстроено именно на представлении фиктивных счетов-фактур для уменьшения налога

Существует понятие безопасной доли вычета по НДС. Это определенный приложением к приказу ФНС от 30.05.2007 № ММ-3-06/333 размер вычетов относительно величины начисленного налога за год. ФНС заявляет: если по итогам года доля вычетов превысит 89%, предприятие становится потенциальным объектом для проверки. Поэтому фирме лучше придерживаться безопасного уровня сумм возмещения налога.

Другой причиной для переноса вычета является несвоевременное получение покупателем документов от поставщика.

Ошибка 5: Ошиблись в реквизитах счета-фактуры или коде вида операции

…но чиновники не разрешали

До 1 января 2015 года специалисты налогового и ведомств настаивали, что принять НДС к вычету можно только в том квартале, в котором право на этот вычет возникло. Переносить вычет полностью или частично на следующие налоговые периоды нельзя. В противном случае, по мнению контролеров, НДС к уплате в бюджет будет искажен.

Если, допустим, организация по ошибке не применила вычет в том квартале, в котором возникли все основания для него, и обнаружила ошибку уже после сдачи декларации за этот квартал, ей нужно было подавать уточненную декларацию.

Такие разъяснения содержатся в письмах Минфина России от 12 марта 2013 г. № 03-07-10/7374, от 15 января 2013 г. № 03-07-14/02, от 31 октября 2012 г. № 03-07-05/55, от 30 марта 2012 г. № ЕД-3-3/1057.

Понятие возврата товара для целей исчисления НДС

Отказ от товара и возврат его продавцу регулируется Гражданским кодексом РФ, так как в Налоговом кодексе это понятие отсутствует. В таком случае закон позволяет руководствоваться трактовкой, применяемой в других отраслях права (ст. 11 НК РФ).

Важно знать предусмотренные законом основания для возврата, чтобы не путать его с обратной реализацией

Право на возврат

Покупатель имеет право отказаться от товара и вернуть его продавцу в следующих случаях:

- товар пришел без необходимых комплектующих и сопроводительных документов, (ст. 464 ГК РФ);

- товары поступили меньшем количестве, чем указано в заказе (ст. 466 ГК РФ);

- ассортимент не соответствует условиям договора (ст. 468 ГК РФ);

- нарушена упаковка или есть брак (ст. 475, 482 ГК РФ).

В ряде случаев продавец имеет право потребовать у покупателя вернуть отгруженные товары (ст. 488, 491 ГК РФ). Например, если он своевременно не внес оплату по договору.

Дополнительные основания возврата могут быть предусмотрены договором (п. 4 ст. 421, ст. 454 ГК РФ). Стороны могут заключить соглашение об изменении или расторжении договора (ст. 453 ГК РФ).

Разница между возвратом и обратной реализацией

В соответствии со ст. 39 НК РФ реализация — это передача права собственности на товары от продавца покупателю. Реализация считается обратной в случае, когда бывший покупатель продает товары бывшему продавцу.

Основания налоговых вычетов и правила их применения для возврата и обратной реализации:

|

Ситуация |

Обратная реализация (п. 2 ст. 171 НК РФ) |

Возврат товара (п. 5 ст. 171 НК РФ) |

|

Вычет |

Сумма НДС по приобретенным товарам, предъявленная покупателю |

Сумма НДС, предъявленная продавцом покупателю и уплаченная в бюджет при реализации товаров, в случае возврата или отказа |

|

Должны ли возвращенные товары использоваться в операциях, облагаемых НДС, для получения вычета |

Да |

Нет |

|

Период применения вычета |

Три года после принятия к учету товаров, полученных в порядке обратной реализации |

В течение года с момента отражения возврата в учете |

|

Основание вычета |

Счет-фактура, выставленный покупателем, который реализует товары обратно, в адрес продавца |

Корректировочный счет-фактура к счету-фактуре, выставленному покупателю при отгрузке |

Если покупатель возвращает товар по основаниям из ГК РФ, реализация признается несостоявшейся, переход права собственности аннулируется и покупатель возвращает продавцу его же товар (Определение ВС РФ от 14.03.2019 № 301-КГ18-20421 по делу № А79-12226/2017).

Если обе стороны выполнили условия договора и нет законных условий для возврата, право собственности считается перешедшим к покупателю. Например, если покупатель не смог продать товар из-за падения спроса или его устаревания или просто закрывается и больше не будет заниматься продажами. При возврате товара в такой ситуации право собственности возвращается от покупателя продавцу, то есть станет обратной реализацией (письма Минфина РФ от 06.11.2018 № 03-03-06/1/79496, от 20.08.2021 № 03-03-06/1/67181, от 28.01.2020 № 03-07-09/4850, от 12.04.2019 № 03-07-09/26046, письмо ФНС РФ от 24.05.2019 № СД-4-3/9907@).

Подведем итог. Если обе стороны выполнили условия закона и договора, следует ориентироваться на дополнительные основания и условия возврата, предусмотренные договором поставки: есть ли у покупателя право вернуть качественный товар с заменой на другой или с возвратом денег.

- Право есть. Товар возвращается в рамках первоначального договора поставки, поставщик оформляет корректировочный счет-фактуру и получает вычет на основании п. 5 ст. 171 НК РФ. Однако не запрещено оформить возврат товара и как обратную реализацию.

- Права нет. Для возврата нужен новый договор, в котором бывший покупатель становится продавцом, а бывший продавец — покупателем. В этом случае бывший покупатель выставляет счет-фактуру по реализации, а продавец принимает к вычету НДС по приобретенным товарам на основании п. 2 ст. 171 НК РФ.

Разберем нюансы учета НДС при возврате товара у продавца и покупателя.

НДС по основным средствам как НДС с товара

В указанном пункте 1.1 статьи 172 НК РФ дается ссылка на пункт 2 статьи 171 НК РФ. В последнем говорится, что вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров, выполнении работ, оказании услуг, а также при приобретении имущественных прав. Но включаются ли основные средства в понятие «товар», использованного в пункте 2 статьи 171 НК РФ. По моему мнению, безусловно, да.

Во-первых, в пункте 3 статьи 38 НК РФ установлено, что товаром для целей НК РФ признается любое имущество, реализуемое или предназначенное для реализации. Чисто теоретически можно возразить, что это определение относится скорее к продавцам имущества, чем к покупателям.

Однако, во-вторых, мы можем обратиться к пункту 8 статьи 145 НК РФ. В нем говорится о суммах налога, принятых налогоплательщиком к вычету в соответствии со статьями 171 и 172 НК РФ, до использования им права на освобождение от НДС по приобретенным товарам, работам, услугам, в том числе основным средствам и нематериальным активам. То есть прямо говорится о том, что в состав «приобретенных товаров» входят основные средства. Следовательно, как минимум в рамках главы об НДС под словом «товар» подразумеваются и основные средства. А это означает, что положения пункта 1.1 статьи 172 НК РФ распространяются и на них.

Какие особенности возврата НДС предусмотрены для экспортеров сырья

Если бизнесмен продает за границу сырьевые товары, то он может возместить «входной» НДС по ним только после подтверждения экспорта (п. 1 ст. 165 НК РФ).

Экспортер должен вместе с декларацией предоставить в ИФНС документы, которые подтверждают вывоз товара за рубеж: копию контракта, таможенные декларации с отметкой о пересечении границы, товарно-транспортные накладные.

Поэтому для экспортеров сырья сроки возмещения НДС дополнительно увеличатся на то время, которое требуется для сбора всех необходимых документов.

Перечень сырьевых товаров для применения такого порядка вычета утвержден постановлением Правительства от 18.04.2018 № 466. К этим товарам относятся, например, нефть и нефтепродукты, черные и цветные металлы, древесина и изделия из нее.

Определение периода принятия НДС к вычету

С 2015 года плательщик

имеет право выбирать периоды

для принятия налога

к вычету НДС.

Такие коррективы внесены в статью 172.

Плательщик имеет право переносить суммы

на будущие периоды

в срок до 3 лет.

Такие действия целесообразны, если

нужно избежать показателя налога к

возмещению в декларации. Помимо этого,

такое действие проводится, чтобы не

превышать безопасную долю вычетов по

региону.

По мнению органов

контроля, правило о сроке в 3 года

распространено не на все суммы.

Министерство Финансов против возможности

переноса сумм авансового налога. Суммы

по товарам и работам, импорту, услугам

можно переносить на любой квартал, нет

необходимости переноса на ближайший

период.

Заявить возврат фирма

имеет право в течение 36 месяцев после

того, как товары или работы были приняты

на учет. Можно сделать вывод, что

счета-фактуры на купленные товары можно

регистрировать не только в квартале,

когда появляется право на возмещение,

но и позже.

Компания при покупке

ОС имеет право оформить вычеты, что

подтверждается Минфином. Не рекомендуется

частично заявлять вычет по СФ на ОС,

оборудование и НМА. Считается, что такие

действия компании являются неправомерными.

Вычет по представительским

расходам можно заявить, когда утвержден

авансовый отчет. Организация имеет

право принять налог к возврату только

по расходам в пределах нормы, установленной

для налога на прибыль.

Поставщик имеет право

на принятие к возвращению сбора с цены

товаров, которые были возвращены

покупателем. Его можно заявлять в течение

12 месяцев после возврата продукции

согласно статье 172 НК. Если продукты

были приняты на учет покупателем,

необходимо выставление СФ, на основании

него поставщик заявит вычет НДС с цены

возвращенных товаров.

При предоставлении поставщиком скидки для покупателя, он может принять сбор к возврату на основании корректировочного СФ. Заявить возвращение можно в течение 36 месяцев после составления корректировочного СФ. Переносить суммы с аванса на новые периоды не следует. В НК отсутствует норма, которая позволяет так поступать.

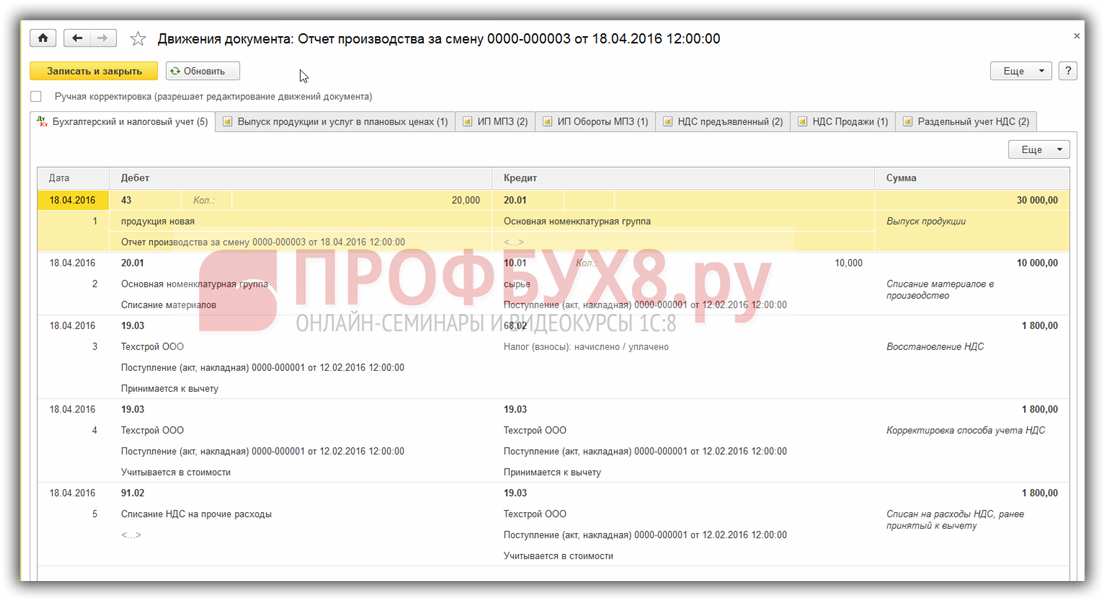

Проверка проводок перед переносом вычета по НДС

Перед тем, как перенести вычет по НДС на следующий квартал в программе 1С, рекомендуется выполнить проверку проводок. Это позволит избежать ошибок и убедиться в корректности данных.

Для начала необходимо открыть журнал проводок, где хранятся все операции по НДС. Обычно этот журнал называется Журнал регистрации налога на добавленную стоимость.

После открытия журнала проводок в программе 1С, нужно сделать следующее:

- Проверить, что все проводки по налогу на добавленную стоимость за текущий квартал были правильно проведены.

- Убедиться, что все проводки имеют правильно заполненные документы. Например, проверить, что в проводке указаны правильные счета и контрагенты.

- Проверить, что все суммы проводок сходятся с учетными данными и не содержат ошибок.

- Убедиться, что нет незаполненных проводок или проводок с неправильными данными.

После выполнения всех проверок и убеждения в правильности данных, можно перенести вычет по НДС на следующий квартал в программе 1С. Это позволит аккуратно организовать учет налога и избежать проблем с налоговой службой. Регулярная проверка проводок перед переносом вычета по НДС является важным этапом в процессе бухгалтерии и позволяет поддерживать точность и надежность налогового учета.

| Проверить проводки | Убедиться в правильности данных | Перенести вычет по НДС |

|---|---|---|

| 1. Проверить все проводки по НДС за текущий квартал | 1. Убедиться, что все проводки имеют правильно заполненные документы | 1. Перенести вычет по НДС на следующий квартал в программе 1С |

| 2. Проверить правильность счетов и контрагентов в проводках | 2. Проверить, что все суммы проводок сходятся с учетными данными | |

| 3. Убедиться, что проводки не содержат ошибок | 3. Убедиться, что нет незаполненных проводок или проводок с неправильными данными |

Перенос вычета по НДС по правилам

Как считать период в три года? Три года отсчитывают с даты постановки на учет приобретенного товара (работ, услуг).

Вычет НДС можно заявить только путем подачи налоговой декларации по НДС, которая представляется по окончании налогового периода. В связи с этим можно рекомендовать принимать вычет НДС в любом квартале до начала налогового периода, в котором истекает трехлетний срок постановки на учет товаров (работ, услуг).

ПРИМЕР В I квартале 2015 г. организация приобрела у российского поставщика товар с целью его дальнейшей реализации на территории России. Товар был принят к учету 15.02.2015, все условия для вычета НДС были соблюдены в I квартале этого года. В этом случае трехлетний срок с даты постановки на учет истекает 15.02.2018. Соответственно, вычет налога может быть отражен в декларации за любой квартал 2015, 2016 и 2017 г. Заявить вычет в декларации за I квартал 2018 г. опасно, т.к. декларация за этот период будет представлена не ранее 01.04.2018, т.е. после истечения трех лет с момента принятия на учет товара.

О счетах-фактурах, полученных после завершения налогового периода. Еще одна частая причина переноса вычета НДС — получение счета-фактуры с опозданием, после окончания налогового периода.

Во втором абзаце пункта 1.1 статьи 172 Кодекса закреплено право налогоплательщика на вычет НДС с того квартала, в котором товары (работы, услуги, имущественные права) приняты на учет, и в ситуации, когда счет-фактура получен от продавца уже после его завершения, но до окончания срока представления декларации за указанный квартал.

Наличие счета-фактуры является обязательным условием для получения вычета НДС (ст. 172 НК РФ). Однако до последнего времени было неясно, в каком периоде надлежит заявлять вычет, если счет-фактура выставлен в одном, а получен в другом, более позднем налоговом периоде, — в законодательстве не было разъяснений по этому вопросу. Минфин России (письмо Минфина России от 08.08.2014 № 03-07-09/39449) и ФНС России (письмо ФНС России от 28.07.2014 № ЕД-4-2/14546) настаивали, что в подобных обстоятельствах вычет НДС возможен только в том квартале, в котором получен счет-фактура. При этом контролирующие органы требовали подтвердить, что счет-фактура получен в более позднем периоде (например, датой на конвертах), и только тогда признавали правомерность вычета в периоде получения счета-фактуры.

С 1 января 2015 года в отношении счетов-фактур, полученных с небольшим опозданием, действует новое правило (абз. 2 п. 1.1 ст. 172 НК РФ).

Покупатель имеет право выбирать налоговый период для принятия НДС к вычету по счету-фактуре, полученному от продавца после окончания квартала, но до срока подачи декларации за этот квартал. Вычет можно заявить в декларации за истекший квартал (в котором товары (работы, услуги) были поставлены на учет) либо в любом последующем квартале в пределах трех лет с даты постановки на учет товаров (работ, услуг).

Эта норма также решила проблему, когда счет-фактура по отгрузкам (актам), осуществленным в одном периоде, датируется другим периодом (т.к. счет-фактура может выставляться не в тот же день, а в течение пяти дней с даты отгрузки).

ПРИМЕР Покупатель получил товар по договору поставки и поставил его на учет 30.03.2016. Счет-фактура был выставлен поставщиком 03.04.2016, покупатель получил его 06.04.2016. Вычет НДС по данному счету-фактуре покупатель вправе заявить в декларации по НДС за I квартал 2016 г. Ранее налоговые органы указывали, что в рассмотренной ситуации налогоплательщик вправе принять к вычету НДС в II квартале, а не в I.

Если же покупатель получил счет-фактуру по истечении срока подачи декларации за квартал, в котором товары (работы, услуги) были поставлены на учет, то НДС может быть принят к вычету в периоде получения счета-фактуры либо в любом последующем налоговом периоде, но не позднее трех лет с момента принятия этих товаров (работ, услуг) к учету.

Новое правило касается не всех видов вычета НДС

Обращаем внимание, что пункт 1.1 статьи 172 Кодекса регулирует порядок переноса на будущее только вычетов, которые предусмотрены пунктом 2 статьи 171 Кодекса, то есть:

- вычета налога, предъявленного налогоплательщику при приобретении на территории РФ товаров (работ, услуг), а также имущественных прав, предназначенных для осуществления операций, признаваемых объектами налогообложения;

- вычета налога, уплаченного при ввозе на территорию России товаров (работ, услуг), приобретаемых для перепродажи.

Как в 1С:Бухгалтерии 8 отразить перенос вычета входного НДС на более поздний налоговый период?

Как в «1С:Бухгалтерии 8» редакции 3.0 отразить перенос вычета входного НДС на более поздний налоговый период?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.43.123.

Налогоплательщик имеет право принять к налоговому вычету суммы НДС, предъявленные поставщиками товаров (работ, услуг), имущественных прав или уплаченные при ввозе товаров на территорию РФ (п. 1 ст. 171 НК РФ). Налоговые вычеты при приобретении товаров (работ, услуг), имущественных прав производятся на основании счетов-фактур, выставленных продавцами товаров (работ, услуг), имущественных прав, после принятия на учет указанных приобретений и при их дальнейшем их использовании для осуществления облагаемых НДС операций (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

С 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ была введена новая норма — абзац 1 пункта 1.1 статьи 172 НК РФ. Она закрепила за налогоплательщиками-покупателями право заявлять налоговый вычет в пределах трех лет после принятия на учет приобретенных на территории РФ товаров (работ, услуг), имущественных прав или товаров, ввезенных на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Установленное в пункте 1.1 статьи 172 НК РФ правило распространяется также на основные средства и нематериальные активы (письмо Минфина России от 12.02.2015 № 03-07-11/6141).

Для регистрации предъявленного поставщиком счета-фактуры необходимо в поля Счет-фактура №

иот документаПоступление (акт, накладная) илиПоступление НМА ввести, соответственно, номер и дату счета-фактуры и нажать кнопкуЗарегистрировать . При этом автоматически будет создан документСчет-фактура полученный , а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Счет-фактура полученный

будут заполнены автоматически на основании сведений из документаПоступление (акт, накладная) илиПоступление НМА. В поле Получен

будет указана дата, соответствующая дате документа поступления, которую при необходимости следует заменить на дату фактического получения счета-фактуры.

Программа предоставляет возможность автоматического заявления к вычету суммы предъявленного входного НДС непосредственно из документа Счет-фактура полученный

, для чего необходимо установить флагОтразить вычет НДС в книге покупок датой получения . В этом случае запись в книге покупок и, соответственно, вычет НДС будут отражены в том налоговом периоде, к которому относится дата фактического получения счета-фактуры, указанная в полеПолучен .

Если организация решила перенести налоговый вычет по приобретениям на более поздний налоговый период, то флаг Отразить вычет НДС в книге покупок датой получения

следует снять.

Если организация осуществляет операции, облагаемые и не облагаемые НДС, и в регистре сведений Учетная политика

организации на закладкеНДС установлен флагВедется раздельный учет входящего НДС , то в документеСчет-фактура полученный флагОтразить вычет НДС в книге покупок датой получения отсутствует. В этом случае заявление налогового вычета осуществляется с только помощью регламентного документаФормирование записей книги покупок .

Регламентный документ Формирование записей книги покупок

(раздел –Операции – Регламентные операции НДС ) позволяет автоматически заполнить и заявить к вычету суммы предъявленного входного НДС по данным учетной системы.

При выполнении команды Заполнить

в табличные части документаФормирование записей книги покупок будут автоматически включены все поступления:

- текущего налогового периода, по которым к моменту формирования документа учетной системы получены счета-фактуры и по которым входной НДС к вычету ранее не предъявлялся (например, с помощью флага Отразить вычет НДС в книге покупок датой получения );

- предыдущих налоговых периодов, по которым имеются в наличии счета-фактуры, и по которым ранее входной НДС не был предъявлен к налоговому вычету в соответствии с абзацем 1 пункта 1.1 статьи 172 НК РФ.

Если организация решила перенести налоговый вычет по определенным поступлениям на более поздний налоговый период, то в документе Формирование записей книги покупок

из автоматически сформированного списка приобретений, по которым возможно предъявление к вычету входного НДС, следует удалить те, по которым вычет в данном налоговом периоде заявляться не будет. Подробнее о вычетах входного НДС см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет» ИС 1С:ИТС.

Перенос вычета НДС на другой квартал

На практике часто

возникают случаи, когда для фирмы

выгоднее перенести

вычет на следующий

квартал или другие периоды. До 2015

года считалось, что принимать вычет по

НДС возможно

только в том квартале, когда право на

него возникло. Перенос полностью или

частично на второй

период или другие не допускается.

Если компания по

ошибке не использовала возврат в

квартале, когда основания для него были,

и ошибка была обнаружена после подачи

декларации, требовалось подавать

уточненную документацию. По мнению

некоторых арбитров считалось, что

перенос суммы возможен на другие периоды

согласно положениям 172 НК.

Обязательным требованием

для использования вычета в более поздние

сроки является соблюдение пунктов,

указанных в 173 статье – соблюдение срока

в 36 месяцев. С начала 2015 года спорный

момент был урегулирован. Статья 172 была

дополнена.

При планировании переноса требуется учитывать некоторые исключения. Так, нельзя переносить на будущее вычеты входного сбора, по СФ, которые были получены при покупке ОС, НМА и оборудования, составлены налоговыми агентами и выставлены на суммы авансов.

Вопросы по рассматриваемой теме

Вопрос 1

Организация находится на упрощенной системе. Есть ли необходимость заполнять строку 1220 при составлении годовой отчетности?

Упрощенцы – особый вид налогоплательщиков. С НДС они, как правило, не работают, тем не менее «входной» НДС у них может быть. В связи с этим, компания может закрепить в учетной политике положение о том, что весь приходящий с покупками НДС учитывается на счете 19. В этой ситуации, на конец периода будет формироваться сальдо по счету, а при составлении годового отчета, этот остаток будет переноситься в строку 1220.

Вопрос 2

Могут ли быть одинаковые суммы НДС по строкам 1220 и 1520 баланса?

Нет, не могут. Совпадение значения этих строк – чистая случайность, это ошибка. Строка 1220 находится в активе баланса и показывает налог по купленным ценностям, не принятый к вычету. Строка 1520 – в пассиве, отражает задолженность компании перед бюджетом. Вероятно, отсутствует первичный документ на покупку товаров. Необходимо провести анализ и выявить ошибку.

Отражение НДС в балансе дело не такое простое, как кажется на первый взгляд. Перед составлением годового отчета необходимо провести тщательную проверку всех показателей, провести сверки с контрагентами, учесть расходы, которые принимаются по нормативам и только после этого сводить информацию в баланс

Поскольку суммы налога могут отражаться как в активе, так и в пассиве, очень важно понимать какую величину в какой строке отражать. Строка 1220 заполняется не всегда

Новый алгоритм распределения НДС со ставкой 0 процентов

Теперь при реализации на экспорт входной НДС из каждого документа поступления не распределяется на каждую реализацию, как было раньше. Определяется общая сумма НДС, подлежащая распределению, и разносится по документам реализации методом ФИФО. Изменение алгоритма позволяет уменьшить количество проводок и сократить время проведения документа.

После того как НДС рапределен, а в Книге покупок сформирована соответствующая запись, ОСВ по 19 счету будет выглядеть следующим образом (см. рис. 6).

Рис. 6. ОСВ по 19 счету после распределения НДС

Сальдо для операций по реализации по ставке 0 процентов осталось незакрытым.

Дальнейший порядок действий с «экспортным» НДС не изменился. После того, как будет собран полный пакет документов, подтверждающих реализацию на экспорт, надо сформировать давно знакомые документы;

Подтверждение нулевой ставки НДС;

Формирование записей книги покупок в режиме Предъявлен к вычету НДС 0%.

Обратите внимание: на сегодня пользователи имеют возможность как перейти на новую методику раздельного учета, так и остаться на старой. Для перехода на новую методику нужно:. проверить актуальность установленного релиза программы;

проверить актуальность установленного релиза программы;

при создании Учетной политики на 2014 год вместе с флагом Организация осуществляет реализацию без НДС и с НДС 0 % установить и флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям»;

открыть Помощник по учету НДС за первый квартал нового года и выполнить автоматическую операцию перехода на новую методику (будут сформированы необходимые движения по конвертации остатков специальных регистров).

Новая методика, безусловно, потребует от бухгалтера определенной аналитической работы и, возможно, разработки внутренних инструкций, касающихся принятия решений по заполнению нового субконто. Зато результат такого учета будет достоверным, наглядным, а уровень автоматизации повысится.

Вывод

Если сумма вычетов по НДС за квартал превышает начисленный налог — вы можете вернуть разницу из бюджета. Это непростая процедура, которая даже при хорошем раскладе займёт больше двух месяцев, а в худшем случае — до пяти месяцев.

Чтобы избавить себя от этих хлопот — передайте бухгалтерию на аутсорсинг в «Моё дело Бухобслуживание». Наши специалисты сами подготовят нужные документы и возьмут на себя общение с налоговиками.

Оптимизировать налоги — легко!

Максимально полные рекомендации по снижению расходов от команды специалистов сервиса «Моё дело»

Узнать подробнее

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь: