Настройки раздельного учета

Если регулярно осуществляются операции, не облагаемые НДС, нужно установить в программе настройки раздельного учета.

Законодательством не определен порядок ведения раздельного учета, поэтому если операция разовая, то расчеты можно выполнить вне программы по собственной методике, чтобы не затруднять дальнейшую работу в программе подключением раздельного учета в настройках.

Тогда принять к вычету, включить в стоимость НДС и заполнить раздел 7 нужно в ручном режиме.

И при автоматическом, и при ручном ведении раздельного учета расчет 5% расходов осуществляется вручную (если это предусмотрено учетной политикой).

Этап 1. Проверьте правильность введенных данных и наличие документов

Все оригиналы первичных документов, поступившие в бухгалтерию, необходимо сверить с уже введенными в базу «1С:Бухгалтерии 8» данными. Это касается всех документов — на поступление, на выбытие, бумаг по оплате и другим операциям

Рассмотрим подробнее по участкам учета, на что нужно обратить внимание

Банк и касса.

Вводя банковские документы, отследите правильность указания НДС в соответствующей графе. Это необходимо для формирования счетов-фактур на аванс, поскольку в программе они формируются автоматически. Если НДС не указать в документе Поступление на расчетный счет

, то счет-фактура по авансам полученным автоматически не сформируется

На этот же самый момент необходимо обратить внимание при вводе документа Поступление в кассу

Поступление товаров, работ и услуг.

В документе Поступление товаров и услуг

нужно обратить внимание на заполнение колонок % НДС, НДС. Если сумма НДС будет указана неправильно, то программа не сможет учесть корректно входящий НДС по данному поступлению

Кроме того, важно зарегистрировать полученный от поставщика счет-фактуру. Не зарегистрированный счет-фактуру программа не включит в книгу покупок и не сформирует бухгалтерские записи по вычету входящего НДС по этой покупке

Для регистрации счета-фактуры по поступившим товарам, работам и услугам необходимо указать его номер в поле Счет-фактура №

и дату в поле от,

затем нажать на кнопку Зарегистрировать

. В результате этого будет создан и автоматически проведен документ Счет-фактура полученный.

Реализация товаров, работ и услуг.

При вводе документа Реализация товаров и услуг

обратите внимание на заполнение колонок % НДС

и НДС

, а также на формирование на его основе счета-фактуры. Если данные колонки будут заполнены неправильно, то программа не сможет корректно рассчитать НДС к уплате в бюджет по данному документу

Аналогично документу Поступлению товаров и услуг

нужно зарегистрировать счет-фактуру. Если этого не сделать, то программа учтет эту операцию при формировании записей для книги продаж, но в книге продаж будут указаны номер и дата первичного документа. Это не является нарушением порядка выставления счетов-фактур, если осуществляется реализация товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, по письменному согласию сторон сделки.

Как проверить правильность ввода документов? Для этого есть два способа:

- Каждый первичный документ на бумажном носителе сверить с каждым электронным документом в базе данных. Способ – трудоемкий, не подходит компаниям с большим количеством операциям, но позволяет добиться наибольшей достоверности;

- Сформировать реестр документов, введенных в базу данных и проверить их основные реквизиты. По реестру можно проверить лишь основные реквизиты (наименование контрагента, дату, сумму, номер документа), однако это позволяет сэкономить время. Сформировать реестр введенных документов в базу данных можно с помощью команды Вывести список

в любом из журналов документов.

Наличие счетов-фактур по документам поступления

.

Следующим шагом подготовки к составлению декларации по НДС является проверка наличия счетов-фактур по документам поступления. Для этой проверки предназначен Отчет по наличию счетов-фактур, предъявленных продавцом

(раздел Отчеты — Анализ учета: Наличие счетов-фактур

). Отчет позволяет получить информацию о наличии поступивших счетов-фактур, зарегистрированных документами, указанными в настройках отчета. Если список документов не заполнен, то проверяется наличие счетов-фактур для всех документов, к которым они должны прилагаться.

Если в отчете обнаружены недостающие или непроведенные счета-фактуры, исправьте ошибку. Корректировку в документы можно вносить прямо из данного отчета. Для этого надо дважды кликнуть мышью на интересующем документе, в результате чего откроется форма документа. После внесения исправлений документ необходимо перепровести, после чего вновь сформировать отчет.

Можно ли не отвечать на требование налоговой по льготам

Налоговики запрашивают пояснение практически по всем декларациям с заполненным разделом 7. При этом они ссылаются на п. 6 ст. 88 НК РФ. Но эта статья разрешает истребовать пояснения и документы именно по льготным операциям, а не по всем, которые освобождены от НДС или не признаются объектами налогообложения (ст. 146, 149 НК РФ). При истребовании органы должны опираться на понятие «льготы», закреплённое в п. 1 ст. 56 НК РФ.

Требовать подтверждения права на льготу налоговая может, только если организация на самом деле имеет преимущества перед другими налогоплательщиками. Иными словами, операции облагаются налогом не у всех, а только у компаний из определённых категорий. Например, не облагаются налогом и не являются льготными операции по продаже земли, гарантийному ремонту, распространению рекламных материалов стоимостью до 100 рублей за штуку, получению процентов по займам.

По таким операциям налоговики не вправе запрашивать документы (письма Минфина от 11.02.2019 № 03-07-07/8029 и от 03.12.2014 № 03-07-15/6190, п. 14 постановления Пленума ВАС РФ от 30.05.2014). Привлечь к ответственности и оштрафовать за непредставление пояснений в этом случае нельзя.

Письмо об отказе в представлении документов должно содержать ссылку на статью, в соответствии с которой операцию нельзя признать льготной. Вот пример:

«В соответствии с пп. 6 п. 2 ст. 146 НК РФ операции по реализации земельных участков и долей в них не признаются объектом обложения НДС. Отсутствие таких операций в перечне объектов налогообложения не является налоговой льготой. Правом не начислять НДС с выручки от продажи земельных участков могут пользоваться любые организации без каких-либо ограничений. В связи с этим ООО “Звезда” уведомляет об отказе представить документы, указанные в требовании от 12.04.2021 № 321».

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

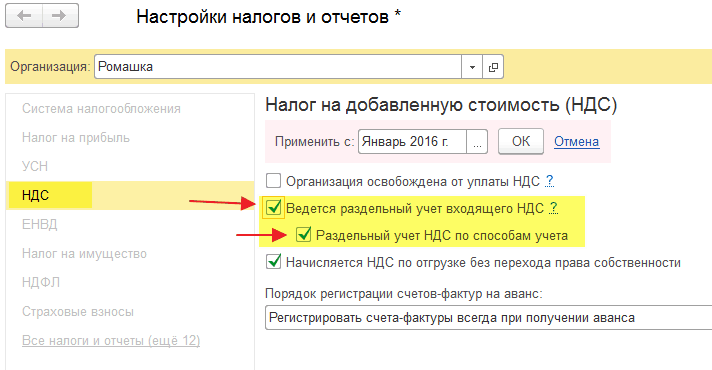

Для установки настройки для автоматического формирования 7 раздела декларации по НДС необходимо перейти в раздел программы “Главное” и далее заходим в пункт “Налоги и отчеты”. Далее в окне с настройки в шапке выбираем нужную организацию, если учет в информационной базе ведется по нескольким и переходим в подраздел “НДС”. Здесь необходимо отметить галочкой пункт “Ведется раздельный учет входящего НДС по способам учета”.

Вторым шагом переходим в раздел программы “Администрирование” и выбираем “Параметры учета”. Далее в параметрах учета кликаем по гиперссылке “Настройка плана счетов”. Далее нажимаем на гиперссылку в пункте “Учет сумм НДС по приобретенным ценностям”. Здесь необходимо чтобы галочки стояли напротив каждого пункта.

Следующий пункт касается справочника “Номенклатура”. Сделать это можно через раздел программы “Справочники”. В карточке номенклатуры необходимо выбрать значение из списка “Без НДС” в соответствующем поле, а также в карточке “Код операции раздела 7 декларации по НДС” устанавливается вид необлагаемой операции для реестра.

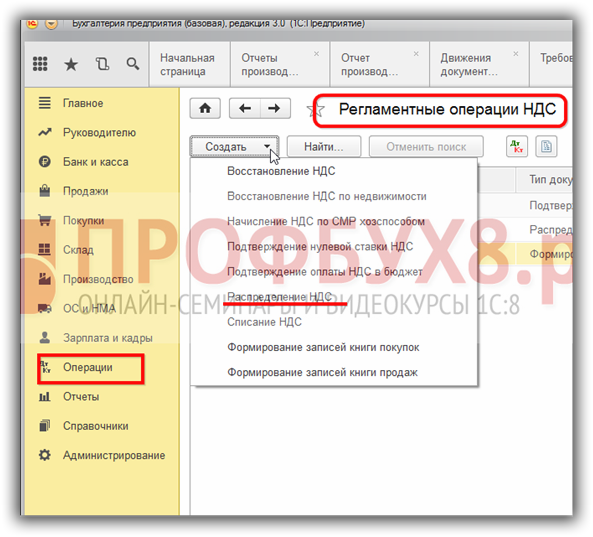

Далее при оформлении документа в договоре выбираем соответствующий код операции. В том случае, если необходимо распределить НДС, то сделать это можно через раздел “Операции”, далее выбрать пункт “Регламентные операции по НДС”. В следующем окне нажимаем на кнопку “Создать” и выбираем “Распределение НДС”. Далее необходимо заполнить документ.

При необходимости по кнопке “Анализ распределения” можно сформировать отчет распределения сумм НДС.

Далее, чтобы сформировать записи 7 раздела, следует в регламентных операциях НДС при создании выбрать последний пункт в списке.

-

Как установить торнадо браузер на пк

-

Как изменить фон на фотографии без фотошопа

-

Какие форматы файлов поддерживает wilcom

-

Не удается подтвердить способ оплаты дискорд

- Как правильно сохранять в adobe illustrator

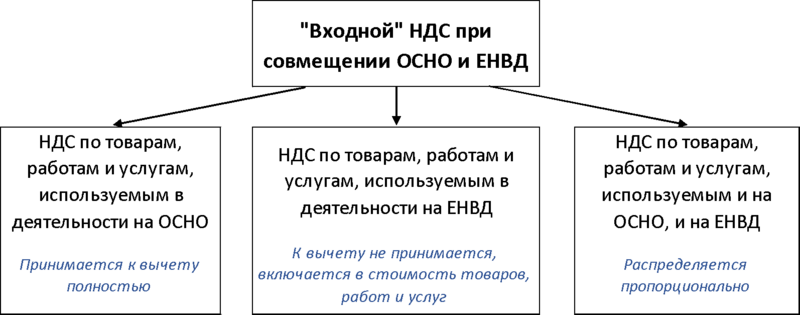

НДС при совмещении ОСНО и ЕНВД

На ОСНО платят НДС и принимают к вычету входной налог, а на ЕНВД – нет.

Если организация, совмещающая режимы, не будет вести раздельный учет, она не сможет ни принять к вычету, ни заявить о возмещении, ни включить в расходы НДС по товарам, работам и услугам, которые относятся к обоим режимам, это прямо прописано в пункте 4 статьи 170 НК РФ.

Внимание! Налоговики считают, что правило «5 процентов», предусмотренное п. 4 ст

170 НК РФ на случаи совмещения ОСНО и ЕНВД не распространяется, т.к. оно действует только для плательщиков НДС, а в части деятельности на ЕНВД ИП или фирма не являются плательщиками НДС. То есть, по их мнению, вести раздельный учет нужно даже если расходы в рамках ЕНВД не превышают 5% в общей массе (письмо ФНС России № АС-4-3/7801 от 16 мая 2011г.). В то же время есть судебная практика в пользу налогоплательщиков.

У организации, совмещающей НДС и ЕНВД будет три вида «входного» НДС:

Виды «входного» НДС

Виды «входного» НДС

В первых двух случаях проблем не возникает. НДС, относящийся к ОСНО, к вычету принимают, а к ЕНВД – нет (исключение – импорт товаров).

А вот если товары, работы и услуги приобретали для деятельности по обоим режимам, по аналогии с расходами «входной» НДС придется распределять.

Алгоритм распределения НДС

Шаг 1. Рассчитайте долю использования товаров в деятельности на ОСНО

Формула расчета доли использования товаров

Формула расчета доли использования товаров

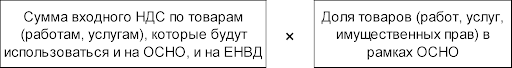

Шаг 2. Определите сумму «входного» НДС, которая относится к деятельности организации в рамках ОСНО

Формула расчета суммы «входного» НДС, которая относится к деятельности на ОСНО

Формула расчета суммы «входного» НДС, которая относится к деятельности на ОСНО

Этот НДС вы сможете принимать к вычету при соблюдении общих условий для всех вычетов. Но только при раздельном учете, без него принимать к вычету НДС по общим расходам нельзя.

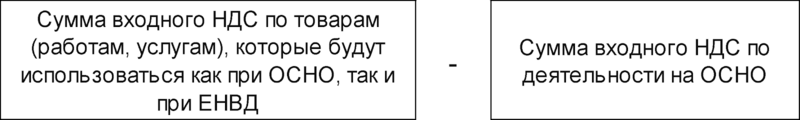

Шаг 3. Определите сумму «входного» НДС, которая относится к деятельности на ЕНВД

Формула расчета «входного» НДС, которая относится к деятельности на ЕНВД

Формула расчета «входного» НДС, которая относится к деятельности на ЕНВД

Этот НДС вы не сможете принять к вычету, а включите в стоимость товаров и услуг.

В какой момент считать пропорцию? Можно прописать в учетной политике, что коэффициент считают по итогам предыдущего периода и используют его для принятия к вычету. Но по итогам квартала, когда станут известны точные показатели отчетного квартала, данные нужно будет скорректировать. Если к вычету приняли больше, чем позволяет пропорция по фактическим показателям, нужно будет провести восстановление НДС по «лишней» части.

Другой вариант – сразу не отражать НДС в стоимости товаров, а в конце квартала, когда будут точные данные, увеличить стоимость товаров, работ и услуг на суммы НДС, которые не принимаются к вычету.

В письме от 28.04.2010 № 03-07-07/20 Минфин дает рекомендации по ситуации, когда товары, работы и услуги покупает фирма, которая строит, а потом продает жилой комплекс, куда входят и нежилые объекты. Поскольку реализация жилых домов освобождается от НДС (подп. 22 п. 3 ст. 149 НК), а товары, работы и услуги используют в строительстве и жилых, и нежилых помещений, Минфин рекомендует распределять НДС после завершения строительства, когда станет известна окончательная стоимость облагаемых и необлагаемых объектов.

По ОС и НМА в НК РФ есть отдельное положение (п.п. 1 п. 4.1 ст. 170). Если ОС и НМА принимают к учету в первом или во втором месяце квартала, пропорцию можно считать на основе данных по реализации за месяц, а не квартал.

Пример, как распределить «входной» НДС

| Вид деятельности | Выручка за квартал, руб. (без НДС) | Доля в общей выручке |

|---|---|---|

| Оптовая торговля (ОСНО) | 830 000 | 830 000 / 1 320 000 х 100% = 62,88% |

| Розничная торговля (ЕНВД) | 490 000 | 490 000 / 1 320 000 х 100% = 37,12% |

| Всего | 1 320 000 | 100% |

Распределение «входного» НДС

Допустим, что итоговая сумма «входного» НДС по общим расходам составила 90 000 рублей и среди них не было расходов на ОС и НМА (напомним, для них особые правила).

К вычету можно будет принять:

90 000 х 62,88% = 56 592 руб.

Остаток НДС в 33 408 руб. включат в стоимость товаров, работ и услуг.

Бесплатная подготовка заявления на переход с ЕНВД в сервисе от «Моё дело»

Заполнить заявление

Переход на раздельный учет НДС в 1С 8.3

Разберем пример. Организация получила от поставщиков 50 штук материалов. Раздельный учет НДС не ведется, так как основная производимая продукция облагается НДС:

На производство продукции было использовано в первом квартале 10 штук материалов. В конце первого квартала весь НДС по материалам принят к вычету. В Книге покупок за 1 квартал сформирована следующая запись:

В оборотно-сальдовой ведомости по счету 19 видим, что вся сумма НДС отражается как принимаемая к вычету:

Шаг 1. Настройки для ведения раздельного учета НДС

Во втором квартале организация начала производить продукцию, не облагаемую НДС, в нашем примере новая продукция. Поэтому в учетную политику с целью организации раздельного учета НДС вносятся изменения.

Копируем учетную политику в 1С 8.3, выставляем дату начала действия с 01.04.2016г.:

Ставим необходимые флажки на закладке НДС:

В параметры учета программа 1С 8.3 также вносит изменения:

Однако если теперь попробуем отразить в программе 1С 8.3 списание материалов в производство, то документ не будет проводиться:

Происходит это потому, что программа 1С 8.3 «не видит» данных в регистре накопления Раздельный учет НДС.

Шаг 2. Ввод остатков

Таким образом, при переходе на раздельный учет НДС в течение отчетного года, необходимо ввести остатки по регистрам накопления. Для этого используется Помощник по вводу остатков:

В нашем случае вводим остатки по счету 10.1 Сырье и материалы:

Причем выбирается режим Ввод остатков по специальным регистрам:

В данных счетов-фактур указываем способ учета НДС Принимается к вычету:

Если посмотреть движения документа по кнопке ДтКт, то можно увидеть, что в регистре накопления Раздельный учет НДС появилась соответствующая запись:

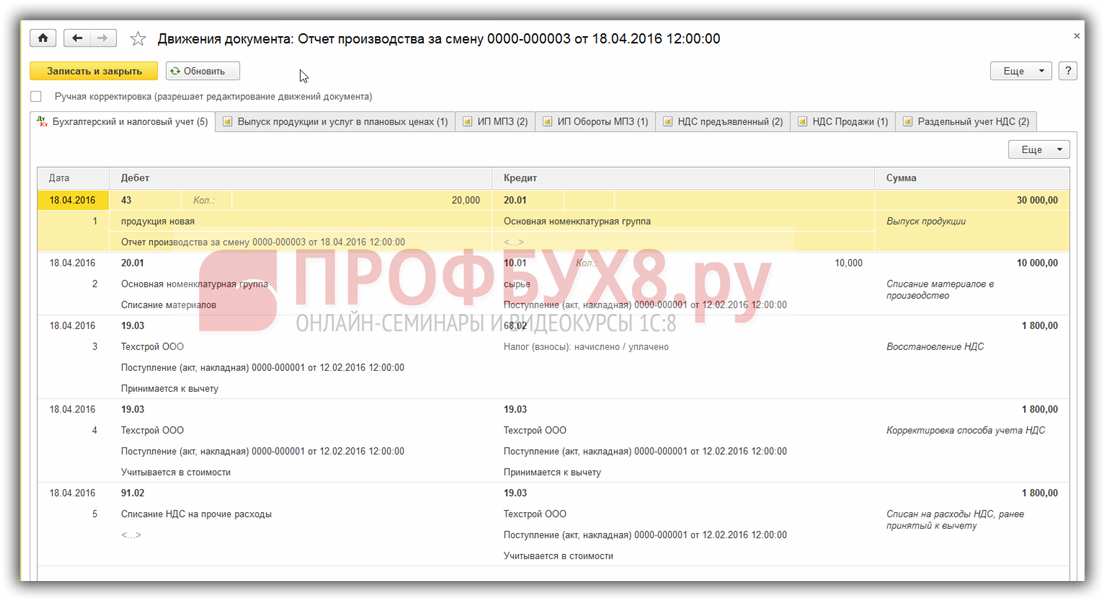

Шаг 3. Раздельный учет НДС

Во втором квартале материалы использовались для производства основной и новой продукции. Интересно посмотреть проводки при формировании Отчета производства за смену по новой продукции, когда НДС включается в стоимость:

Видим, что в этом случае НДС по материалам в сумме 1 800 руб. сначала восстанавливается, а затем списывается на расходы:

НДС восстанавливается через формирование записи Книги продаж на соответствующую сумму:

Часть материалов в количестве 20 штук была использована на общехозяйственные нужды, то есть НДС по ним должен быть распределен между продукцией облагаемой и не облагаемой НДС. В документе Требование-накладная выбираем способ учета НДС – Распределяется:

Проверяем движения документа по кнопке ДтКт. В суммы НДС, при необходимости, вносим корректировки вручную:

Проверяем движение документа на вкладке Раздельный учет НДС:

В Книге продаж сформировалась запись по восстановлению 3 600 руб. НДС в общей сумме восстановленного НДС по документу поступления материалов от 12.02.2016г.:

Оборотно-сальдовая ведомость по счету 19 выглядит следующим образом:

Шаг 4. Распределение НДС в 1С 8.3

Проведем регламентную операцию по распределению НДС до формирования Книги покупок и закрытия месяца:

Документ Распределение НДС заполняется по команде Заполнить:

На закладке Распределение можно увидеть, как НДС по общехозяйственным материалам распределен между видами продукции пропорционально выручке:

Если в 1С 8.3 автоматически закладка Распределение не заполнилась, то можно добавить нужный счет-фактуру вручную и выбрать команду Распределить.

Далее проведем закрытие месяца в 1С 8.3 и сформируем Книгу покупок

Обратите внимание, что в Помощнике по учету НДС появилась ссылка Распределение НДС:

Оборотно-сальдовая ведомость по счету 19 теперь выглядит следующим образом:

Проверим полученный результат. Сумма НДС, принимаемая к вычету за полугодие, составляет 5 200 руб. Данная сумма определяется как разница между записями в Книге продаж и покупок. Найдем соответствующие документы за полугодие по нашему поставщику ООО Техстрой.

В Книге покупок:

В Книге продаж:

Полученная разница составляет 5 200 руб.= 10 600 – 5 400. Таким образом, раздельный учет НДС в базе 1С 8.3 Бухгалтерия организован правильно.

В программе 1С Бухгалтерия 3.0 на интерфейсе ТАКСИ реализована новая методика раздельного учета входного НДС. Для ее запуска необходимо настроить соответствующие параметры. Как это сделать смотрите в нашем видео:

Поставьте вашу оценку этой статье:

Заполнение раздела 7 декларации по НДС

Государство заботится о компаниях, занимающихся разного вида деятельностью. Так, присутствующие в налоговом кодексе пункты позволяют малым и большим предприятиям проводить продажи продукции без обложения налогами или по сниженной ставке. К таким пунктам относится раздел 7 декларации по НДС, он позволяет компаниям получить существенную поддержку от государства в виде необложения налогами.

Одним из самых крупных налогов является НДС. Существует ряд льготных процессов, позволяющих осуществлять операции по сниженному налогообложению. Но не всегда проводимые льготы предусматривают отсутствие отчетности. Все предприниматели обязаны своевременно подавать декларацию в соответствующие органы, даже если проводят операции, освобожденные от НДС. Для таких видов операций в декларации присутствует 7 раздел декларации.

Кто должен заполнять раздел №7

Заполнение раздела 7 декларации по НДС обязаны выполнять все налоговые агенты и налогоплательщики в следующих случаях:

- Проводятся операции, освобожденные от НДС.

- Проводимые операции не относятся к объектам, подходящим под налогообложение.

- Процессы, связанные с реализацией услуг и работы, место реализации которых не имеет силы на территории страны.

- Оплата стоимости поставок товара – работы, предоставления ряда услуг, срок производства которого превышает 6 месяцев с момента получения суммы оплаты.

Как заполнить раздел 7 декларации по НДС, знает любой хороший бухгалтер. Но приступать к его заполнению нужно лишь в том случае, если в течение прошедшего квартала была проведена хотя бы одна операция из перечисленных выше. Если кроме них в последние месяцы других процессов не было, то помимо седьмого раздела необходимо будет заполнить титульный лист и 1 раздел.

Список кодов операций к разделу 7 декларации НДС

Все показатели в разделе заполняются слева направо. Если во время заполнения остаются пустые графы, в них следует поставить прочерк. В качестве подтверждения правильности заполнения раздела предприниматель ставит в указанном месте подпись и дату.

Нужны ли счета–фактуры?

Практически всем налогоплательщикам, проводящим операции, не облагающиеся НДС, известно, что им не надо заниматься выставлением счетов–фактур. Так для чего в таком случае существует раздел 7 НДС? Он заполняется счетами–фактурами, полученными вследствие проведенных операций, с которых не взимается налог. В декларацию по НДС обязательно должна заноситься информация из книги продаж и бухгалтерского регистра.

Поэтому если проводимая финансовая безналоговая операция будет отражена на отдельном бухгалтерском субсчете в продажах, не подходящих под налогообложение, то требуемая сумма для занесения ее в графу 2 раздела 7 берется из кредита субсчета.

Законодательство не запрещает предпринимателям заполнять счета-фактуры. Но стоит знать, что все счета–фактуры должны пройти процедуру фиксирования в книге продаж. Подобные действия не рассматриваются как нарушение.

Смотрите интересное видео про нюансы заполнения данного раздела:

https://youtube.com/watch?v=Hv_wTljgfY4

Нюансы в заполнении раздела

Для всех кодов в разделе выделены определенные строки. Многие налогоплательщики совершают ошибку при заполнении бланка, используя в нескольких строках одинаковый код, отображающий вид проводимых операций. В действительности код операции в декларации по НДС в разделе 7 к графам 1–4, указывать следует лишь в одной строке — напротив всей суммы, которая относится к операциям с одинаковым кодом. Стоит знать, что этот код использовать можно лишь по реализации, но не приобретению.

Если компания осуществляет продажу необлагаемого налогом товара или же приобретенного у контрагента, имеющего освобождение от налога, стоимость товара обязательно следует занести в графу 3.

Чего не следует вносить в налоговую декларацию

Не надо вписывать приблизительную цену принятого безвозмездно имущества и суммы выданных займов.

Хотя стоит заметить, что хоть сумма займа не является подвергающейся под налогообложение операцией, начисляемые по ней проценты считаются своеобразной оплатой за предоставленные компанией услуги. Поэтому этот вид операции обязательно фиксируется в документе.

В 7 разделе происходит только отображение начисленных процентов. Их начисление должно осуществляться каждый месяц на сумму займа, который остается в последний календарный день уходящего месяца.

Заполнение 7 раздела декларации по НДС происходит в том случае, если в течение квартала была проведена хоть одна безналоговая операция, в ином случае его можно оставить пустым.

Правило «пяти процентов»

«Входной» НДС по общехозяйственным расходам (связанным одновременно с облагаемыми и не облагаемыми налогом операциям) можно полностью принять к вычету, если за соответствующий квартал доля расходов по операциям, не облагаемым НДС, не превышает 5 % ( НК РФ). То есть должно выполняться следующее условие (Письмо Минфина России от 19.07.2017 № 03‑07‑08/45800):

|

Расходы за квартал по операциям, не облагаемым НДС |

Общая сумма расходов за квартал, связанных с реализацией, как по облагаемым, так и по не облагаемым НДС операциям* |

х |

100 % |

≤ |

5 % |

* В составе совокупных расходов следует учитывать расходы, непосредственно связанные с операциями, освобождаемыми от обложения НДС, а также относящуюся к указанным операциям часть расходов, связанных как с освобождаемыми операциями, так и с подлежащими обложению НДС (письма Минфина России от 12.12.2018 № 03‑07‑11/90353, от 03.07.2017 № 03‑07‑11/41701, от 05.02.2016 № 03‑07‑14/5857, ФНС России от 13.11.2008 № ШС-6-3/827@).

Сюда же попадают расходы на операции, не признаваемые объектом налогообложения в соответствии с гл. 21 НК РФ (Постановление Президиума ВАС РФ от 05.07.2011 № 1407/11 по делу № А40-167992/09‑13‑1421, письма Минфина России от 04.04.2016 № 03‑07‑11/18785, от 24.04.2015 № 03‑07‑11/23524).

В Письме от 29.05.2014 № 03‑07‑11/25771 финансисты подчеркнули: поскольку порядок определения совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав Налоговым кодексом не установлен, указанные расходы следует определять на основании данных бухгалтерского учета.

Также специалисты Минфина уточняли, что налогоплательщики вправе распределять расходы, связанные как с освобождаемыми операциями, так и с подлежащими налогообложению, исходя из пропорции, для расчета которой могут быть использованы такие показатели, как сумма прямых расходов, численность персонала, фонд оплаты труда, стоимость основных фондов и иные показатели, утвержденные учетной политикой для целей налогообложения (Письмо от 03.07.2017 № 03‑07‑11/41701).

Раздельный учёт НДС в 1С

Рассмотрим, как отражается раздельный учёт в 1С бухгалтерии 8.3. Это нужно, когда организация в одном периоде отражает операции, проводимые с НДС и без него.

Первым делом настраиваем программу. Указываем, что в данном отчетном периоде будет вестись раздельный учет. Выставляем на закладках необходимые флажки. Программа выдает два поля, в которых указано, что нужно сделать:

- Ведется раздельный учёт – ставим галочку.

- Раздельный учет на счет 19 – ставим галочку.

В закладке НДС отмечаем флажком поле «По способам учета».

При создании новой накладной от поставщика выбирается организация, у которой настроены параметры ведения раздельного учёта. В настройках контрагентов, ведущих раздельный учет, отмечаем флажком поле «Показывать счета учета в документах».

Распределение НДС при раздельном учёте формируется по счёту 19. Бухгалтерский счет 19 имеет несколько субконто, и там уже можно определить, по какому способу бухгалтерского учета не закрыт счёт.

Существует ещё такой вид налога, как раздельный учёт НДС при экспорте.

Налоговая декларация по налогу на добавленную стоимость — НДС

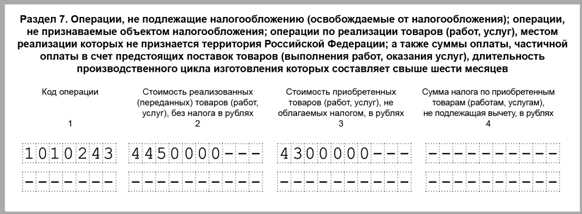

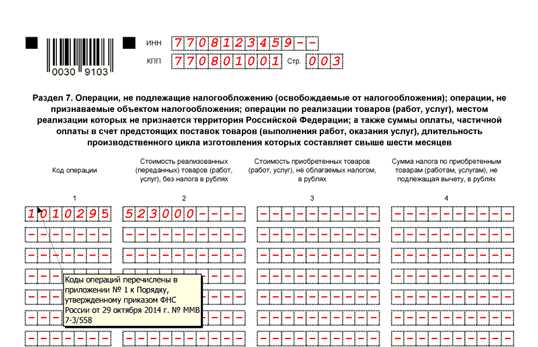

При отражении в графе 1 по строке 010 операций, не подлежащих налогообложению (освобождаемых от налогообложения), под соответствующими кодами операций налогоплательщиком заполняются показатели в графах 2, 3 и 4 по строке 010.

При отражении в графе 1 по строке 010 операций, не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, под соответствующими кодами операций налогоплательщиком заполняются показатели в графе 2 по строке 010. При этом показатели в графах 3 и 4 по строке 010 не заполняются (в указанных графах ставится прочерк).

44.3. В графе 2 по строке 010 по каждому коду операции, не подлежащей налогообложению, и операции, не признаваемой объектом налогообложения, а также операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, отражаются:

— стоимость товаров (работ, услуг), которые не признаются объектом налогообложения в соответствии с пунктом 2 статьи 146 Кодекса;

— стоимость товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации в соответствии со статьями 147, 148 Кодекса;

— стоимость реализованных (переданных) товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 Кодекса с учетом пункта 2 статьи 156 Кодекса.

44.4. В графе 3 по строке 010 по каждому коду операции, не подлежащей налогообложению налогом, отражается стоимость приобретенных товаров (работ, услуг), не облагаемых налогом, а именно:

— стоимость приобретенных товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом в соответствии со статьей 149 Кодекса;

— стоимость товаров (работ, услуг), приобретенных у налогоплательщиков, применяющих освобождение от исполнения обязанностей налогоплательщика по уплате налога в соответствии со статьей 145 Кодекса;

— стоимость товаров (работ, услуг), приобретенных у лиц, не являющихся налогоплательщиками налога.

44.5. В графе 4 по строке 010 по каждому коду операции, не подлежащей налогообложению налогом, отражаются суммы налога, предъявленные при приобретении товаров (работ, услуг) либо уплаченные при ввозе товаров на таможенную территорию Российской Федерации, которые не подлежат вычету в соответствии с пунктами 2 и 5 статьи 170 Кодекса.

44.6. По строке 020 отражается сумма полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, по перечню, определенному Правительством Российской Федерации.

44.7. В соответствии с пунктом 13 статьи 167 Кодекса при получении оплаты, частичной оплаты налогоплательщиком — изготовителем товаров (работ, услуг) в налоговые органы одновременно с декларацией представляются контракт с покупателем (копия контракта, заверенная подписью руководителя и главного бухгалтера), а также документ, подтверждающий длительность производственного цикла товаров (работ, услуг) с указанием их наименования, срока изготовления, наименования организации-изготовителя, выданный указанному налогоплательщику-изготовителю федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного, оборонно-промышленного и топливно-энергетического комплексов, подписанный уполномоченным лицом и заверенный печатью этого органа.

Когда нужен раздельный учет

Итак, если фирма, помимо операций, облагаемых НДС, выполняет операции, не подлежащие налогообложению (освобожденные от налогообложения), то она должна организовать их раздельный учет. Таково требование пункта 4 статьи 149 и пункта 4 статьи 170 Налогового кодекса.

В противном случае (если раздельного учета не будет) компании не удастся применить вычет «входного» налога.

Заметьте: кодекс прямо требует вести раздельный учет облагаемых операций и операций, не подлежащих налого-обложению (освобожденных от налогообложения). Последние перечислены в статье 149 кодекса.

Но существуют еще и другие необлагаемые операции, статус которых в кодексе звучит по-другому: «не признаются объектом налогообложения». Они названы в пункте 2 статьи 146 НК РФ.

В своих частных разъяснениях финансисты подчеркивают: для целей раздельного учета не подлежащими налогообложению (освобожденными от налогообложения) считаются как операции, перечисленные в статье 149 Налогового кодекса, так и операции, перечисленные в пункте 2 статьи 146 Налогового кодекса (которые не признаются объектом обложения НДС).

Скажем, если компания вместе с облагаемыми операциями осуществляет реализацию земельных участков, то она должна вести раздельный учет, поскольку продажа земли не признается объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Кроме того, из пункта 1 статьи 146 НК РФ следует, что объектом обложения НДС не признаются операции, местом реализации которых территория России не является.

Поэтому, например, если фирма наряду с деятельностью, облагаемой НДС, ремонтирует недвижимость, расположенную за границей, она также обязана организовать раздельный учет.

И, наконец, отделить от остальных нужно и виды деятельности, по которым организация не признается плательщиком налога на добавленную стоимость. Речь идет о компаниях, совмещающих общий режим и ЕНВД. Как известно, ведущие «вмененный» бизнес не являются плательщиками НДС – в части, подпадающей под этот бизнес (п. 4 ст. 346.26 НК РФ). Поэтому раздельный учет понадобится и «совмещенцу».

Не вести раздельный учет можно только в двух случаях:

– если компания осуществляет только необлагаемые операции;

– если в том или ином налоговом периоде выполняется так называемое «правило пяти процентов» – доля совокупных расходов по необлагаемым операциям не превышает 5 процентов от всех расходов фирмы (п. 4 ст. 170 НК РФ).