Краткая информация о сайте

С помощью цифровых технологий снижается нагрузка на чиновников, а обслуживание граждан упрощается и осуществляется по единым стандартам. Получение услуг становится более быстрым и комфортным. При оформлении документов онлайн не нужно покидать свой дом. Подать заявку можно из любой точки мира даже в ночное время, выходные или праздничные дни.

Основные преимущества государственного сайта:

Таким образом, использование сайта значительно экономит время и нервы клиента.

Проверка задолженности в информационной системе ФНС осуществляется по идентификационному номеру налогоплательщика. Раньше ИНН необходимо было вносить в профиль. Сейчас он появляется автоматически при контроле паспортных данных и СНИЛС в базах МВД и Пенсионного фонда.

Как узнать остаток налогового вычета: инструкция

Существует несколько способов узнать остаток налогового вычета по итогам последней сделки: личное обращение в налоговую, получение информации из бланка декларации за предыдущий год, а также путем использования Интернет-ресурса ФНС. Рассмотрим более подробно каждый из вариантов.

Если Вы сделали самостоятельный расчет остатка вычета, но хотите его проверить, то самый простой способ – лично явиться в налоговую по месту жительства. (нажмите для раскрытия)

Способ №2. Получение информации из декларации.

Способ №3. Использования электронного ресурса ФНС.

В последнее время все большую популярность набирает электронный способ подачи документов на получение вычета. Это неудивительно, ведь данный способ имеет очевидные преимущества:

Для того, чтобы получить информацию об остатке вычета через Интернет, действуйте по следующему алгоритму:

Шаг 1. Зарегистрируйтесь на сайте ФНС. Если у Вас нет регистрации на сайте ФНС, и первоначальную декларацию на возврат налога Вы подавали лично (на бумажном носителе), то Вам следует отправиться в налоговую с паспортом и ИНН (см. → Как узнать ИНН физического лица в 2021). На основании предоставленных документов сотрудниками ФНС будет осуществлена Ваша регистрация в базе налогоплательщиков.

Шаг 3. Получите информацию об остатке вычета.

Остаток вычета при ипотеке

В рамках НК предусмотрено право граждан на получение вычета при оформлении ипотечного кредита. Кроме основной суммы компенсации (в общем порядке – до 260 тыс. руб.) Вы можете вернуть НДФЛ, рассчитанный с суммы начисленных процентов. Однако, как и в ситуации с вычетом на жилье, купленное за собственные сбережения, оформление возврата при ипотеке имеет свои нюансы.

Остаток вычета по ипотечным кредитам определяется в общем порядке. Из общего лимита (2 млн. руб.) вычитается размер вычета, полученный по предыдущим сделкам. При расчете суммируются все полученные вычеты, в том числе те, которые получены при покупке жилья за собственные средства. Показатель остатка вычета от стоимости жилья, приобретенного в кредит, можно посмотреть в строке 2.10 листа «И».

Что касается остатка вычета по начисленным процентам, то они отображаются в декларации только в случае покупки жилья после 01.01.14. Если право собственности на недвижимость оформлено ранее указанного срока, то к процентам применяется неограниченное право на вычет, а значит, рассчитывать остаток не нужно. Для объектов, купленных после 01.01.14, остаток вычета отображается в строке 2.11 листа «И». Если Вы не сохранили предыдущую декларацию, то сумму остатка Вы можете получить в налоговой, лично посетив ФНС или оформив запрос через Личный кабинет на электронном ресурсе фискальной службы.

Сроки налоговых перечислений

После сдачи декларации в инспекцию, многие люди задаются вопросом: как узнать, когда перечислят налоговый вычет за квартиру? Сроки выплат определены законодательством и за их нарушение гражданин может требовать от налогового органа материальную компенсацию.

Если решение является положительным, то физическое лицо должно предоставить в инспекцию данные для перечисления суммы сверх уплаченного налога. В установленные законом сроки (один месяц) казначейство обязано перевести на расчетный счет гражданина начисленную денежную сумму. Таким образом, максимальное время выплаты налогового вычета при покупке квартиры или другого недвижимого имущества составляет 4 месяца. При несоблюдении сроков для возврата налога налогоплательщик может написать жалобу в вышестоящую инстанцию, которую должны рассмотреть в течение одного месяца. За каждый день просрочки гражданин имеет право требовать от инспекции компенсацию в процентном соотношении от суммы вычета.

При неправильно заполненной декларации или неполном пакете собранных бумаг инспектор вправе потребовать откорректированную форму 3 НДФЛ.

Узнать остаток налогового вычета без декларации

Однако экземпляр 3-НДФЛ доступен не всегда. В данном случае остается обратиться с запросом в Налоговую инспекцию. Срок получения ответа максимально составляет 30 дней.

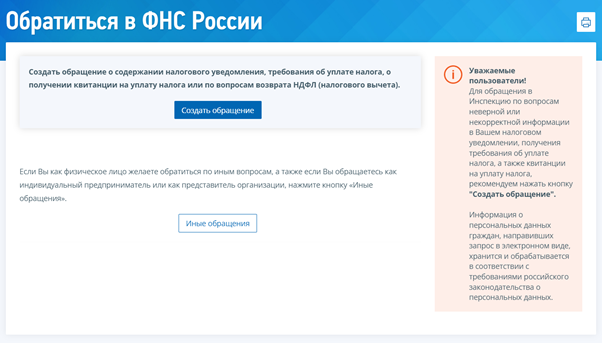

Обращение создается и отправляется через сайт ФНС. Для этого имеется отдельная страница. Регистрация не требуется.

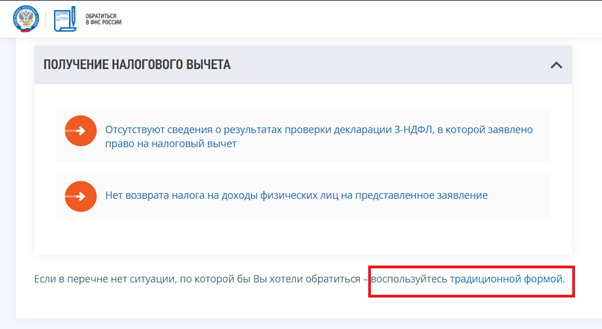

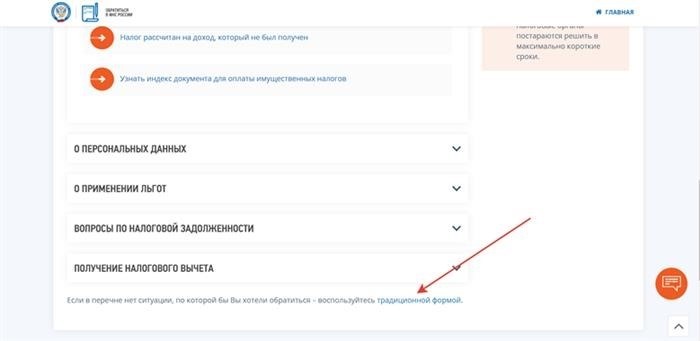

Выберите “Создать обращение”. Перед вами откроется список жизненных ситуаций (причин), по которым вы намерены создать запрос. Скажем сразу, что обращение для получения информации о сумме остатка вычета не имеет готовой формы. Поэтому сразу листаем вниз и выбираем традиционную форму.

Откроется новая страница, на которой представлена информация для ознакомления перед составлением запроса. В самом конце две кнопки, выбираем “Физическое лицо или ИП”.

После этого перед вами появится подробная анкета для внесения персональных данных. Они необходимы, чтобы сотрудники налоговой инспекции собрали по вам необходимые сведения и дали ответ на запрос. Красной звездочкой отмечены поля, обязательные для заполнения. В поле “Содержание обращения” вписываете причину по которой вы составляете письмо: узнать остаток имущественного вычета, сколько было вами уже получено и прочие данные.

После того, как заполните форму, нажмите “Далее”. На указанную вами почту придет код. Введите его и запрос будет отправлен. После этого остается только ждать ответа.

Как видите, узнать остаток вычета можно несколькими способами. Надеемся, наша статья окажется для вас полезной.

Как узнать остаток имущественного вычета: 3 способа

Максимальная сумма имущественного вычета за квартиру — 260 000 рублей. Но мало кому удаётся получить все деньги за один год, потому что из бюджета можно вернуть только тот налог, который вы заплатили. Поэтому имущественный вычет приходится возвращать в течение нескольких лет, и каждый раз нужно подавать заявление, указав в нём, сколько осталось налогового вычета. В связи с этим возникает вопрос, как узнать остаток имущественного вычета. Есть три способа. Рассказываем подробно о каждом из них.

Остаток имущественного вычета: как рассчитать? Фото: orbsteppe.ru

Способ первый: самый быстрый

Остаток можно рассчитать самостоятельно. В личном кабинете на сайте ФНС нужно зайти в раздел «Декларации». В разделе напротив каждого года указаны суммы налоговых вычетов, которые вы получили.

Если вы получали имущественный вычет только в одном году, то для расчёта потребуется одна сумма. Если два и более лет, то надо сложить суммы за те годы, в которых вы получали имущественный вычет. Но здесь могут возникнуть проблемы — в личном кабинете отображаются не все годы.

Полученную цифру надо вычесть из общей суммы имущественного вычета. Сумма имущественного вычета рассчитывается как 13% от стоимости квартиры, но не более 260 000 рублей.

Пример

Вы купили квартиру в 2021 году за 1,5 млн рублей. Вы можете вернуть 195 000 рублей (13% от стоимости квартиры). В 2022 году подали декларацию. Но вам вернули только 87 000 рублей, потому что именно столько налогов вы заплатили в 2021 году.

Остаток имущественного вычета — 108 000 рублей:

Именно такую сумму вычета нужно указывать при подаче заявления на имущественный вычет в 2023 году.

С 2014 года правила имущественных вычетов за квартиру поменялись. Если раньше можно было взять вычет только за одну квартиру, то теперь — хоть с пяти квартир. Главное: максимальная сумма, которую можно получить, — 260 000 рублей.

Если вы хотите узнать остаток имущественного вычета, потому что купили вторую квартиру, а за первую уже получили все деньги, но не выбрали всю сумму, то расчёт будет следующим. По декларациям надо суммировать имущественные вычеты и вычесть полученную цифру из максимальной суммы.

Пример

Вы купили квартиру за 1,5 млн рублей. Получили имущественный вычет 195 000 рублей. Остаток — 65 000 рублей:

Способ второй: тоже быстрый

Если вас пугает новый личный кабинет на сайте ФНС, то сумму полученного вычета можно найти в историях операций в банковском приложении. Дальнейшие расчёты — как в предыдущем способе.

У этого варианта есть недостатки. Во-первых, надо вспомнить, на карту какого банка зачислялись предыдущие вычеты. Во-вторых, этот способ не подойдёт, если вы уже не пользуетесь услугами того банка. В-третьих, в истории операций будет сложно определить, какая сумма — имущественный вычет, а какая — социальный, если в предыдущие годы вы получали вычет не только за квартиру.

Способ третий: самый медленный

Если вы терпеть не можете математику, а копаться в подвалах личного кабинета или истории банковских операций — не ваш конёк, то остаток имущественного долга можно узнать в налоговой инспекции. Надо прийти в инспекцию с паспортом и подать запрос. Срок ответа на запрос — 14 дней.

Запрос в налоговую службу можно отправить и онлайн. Для этого нужно:

- Зайти на сайт ФНС в раздел «Контакты».

- Выбрать раздел «Обращения».

- Нажать на кнопку «Создать обращение».

- Выбрать пункт «Подать традиционную форму» (в самом низу страницы).

- Выбрать «Физическое лицо».

- Заполнить личные данные.

- Написать в «Содержании обращения» то, что вы хотите узнать остаток имущественного вычета.

- Указать адрес электронной почты, на который придёт ответ налоговой службы.

- Нажать «Отправить».

Онлайн-обращение могут рассматривать до 30 дней.

С 2022 года неиспользованный остаток имущественного вычета не нужно рассчитывать самостоятельно, уточнили в налоговой службе. Сейчас действует упрощённый порядок. Если вы не полностью получили имущественный вычет в предыдущем году, то в этом году в личном кабинета на сайте ФНС появится заполненное заявление. От вас потребуется только подписать его, чтобы получить остаток имущественного вычета.

Однако если вам нужен остаток имущественного вычета, чтобы подать заявление после покупки второй квартиры, то придётся считать самостоятельно или подавать запрос в ФНС.

Рассчитываем остаток вычета: пошагово и с примерами

Когда вы выяснили, сколько налогового вычета уже получено, нужно подсчитать остаток по выплате. Для этого придется выполнить несколько простых математических действий:

- Рассчитайте совокупный объем возврата – это все затраты на покупку недвижимости и ремонт, если дом сдан без отделки, но не больше 2 млн. руб.

- Из всей суммы вычтете средства, уже заявленные в прошлые периоды – это может быть один год или несколько лет.

- Разницу заявляйте к возврату в этом году, но помните, что она не должна быть больше уплаченного НДФЛ (в этом случае будет перенос на будущее).

Чтобы было понятней, как узнать, сколько налогового вычета осталось, разберем расчеты на несложных примерах. Рассмотрим пример №1:

- гражданка Иванова купила квартиру за 3 млн. руб. в 2017 году;

- ее доход – 360000 в год;

- Иванова сможет вернуть максимально 260000, а ежегодно удерживаемый НДФЛ составляет 46 800 руб., в декларации у нее будут заявлены ежегодные компенсации (суммы налогового вычета) по 360000 руб. – это ее годовой доход;

- за 2017, 2018, 2019 было возвращено по 46 800 руб. за каждый год (это 13 процентов от зарплаты);

- осталось на 2020: 2 млн. – 360000*3 = 920000, а вернуть непосредственно на карту можно будет 13% от этой суммы: 119 600 руб.

Правда, получить всю эту сумму сейчас не получится из-за небольшого дохода, разницу перенесут на следующие годы. Если в будущих периодах налог на доходы останется прежним, то вернуть эти деньги будет возможно за 3 года: 119 600 = 46 800 + 46 800 + 26 000.

Теперь разберем пример №2, он чуть сложнее:

- в 2018 году Петров купил жилье за 2,5 млн., размер компенсации (возврат НДФЛ от возможного максимума 2 млн.руб) – 260000.

- официальная заработная плата – 50000 в месяц, НДФЛ в год – 78000;

- в 2018 году Петров заявил, что облагаемый доход – 600000 = 50 000 * 12 месяцев, в результате был получен возврат налога = 78 000 руб;

- в 2019 году Петров проходил лечение, поэтому в декларации оформил два вычета: социальный возврат на 100000 и, соответственно, по имуществу заявил только 500 тыс. (при ежегодном доходе 600 тыс.руб. = 100 000 + 500 000);

- осталось для имущественного возврата на 2020 год сумма 900 000 руб = 2 млн. – 600 000 – 500 000, а компенсировать (вернуть) можно 13% от этого остатка: 117 000 руб.

Чтобы стало еще понятней, разберем пример с немного измененными условиями, когда возврат получают и в Налоговой Инспекции, и через работодателя:

- налогоплательщик Кузнецов приобрел в 2018 году дом за 1,2 млн., вернуть можно – 156 тыс.;

- заработная плата составляет в месяц 40 тыс. руб., в год 480 000 руб = 40 000 * 12 мес.;

- за 2018 год была подана декларация, налог возвращен через ИФНС 62 400 = 480 тыс. * 13%, заявлен вычет 480 000 руб.;

- с начала 2019 года работодателю подано уведомление – теперь НДФЛ с Кузнецова не удерживали, каждый месяц он получал на 5 200 руб. больше, необлагаемая сумма – 40 000;

- Кузнецов уволился 1 октября 2019 года и больше не работал, то есть, льготой он пользовался 9 месяцев;

- рассчитаем остаток на 2020 год, он получится равным 360 тыс.руб. = 1,2 млн. – 480 тыс. – 40 тыс.*9, в будущих периодах можно будет вернуть 46 800 руб., если Кузнецов вновь устроится на работу и будет платить налог на доходы.

Зачем вообще рассчитывать, что осталось получить? Все просто: это нужно для правильного заполнения новой декларации, чтобы указать к возврату именно причитающуюся сумму. Если допустить просчет, камеральная проверка в ФНС не будет успешно пройдена.

Где узнать размер вычета, полученного в прошлые периоды

Очевидные способы

Чтобы узнать размер компенсации, заявленной в прошлом году, достаточно ознакомиться с поданными ранее декларациями 3-НДФЛ. Именно в этих бланках в разделе “Расчет имущественных налоговых вычетов” можно найти искомую цифру.

Если у вас не осталось копии 3-НДФЛ, то можно обратиться в ИФНС, где предоставят информацию о полученных ранее суммах. Но при этом придется потратить больше времени и сил – этот вариант не отличается удобством.

Также можно найти искомую цифру остатка, воспользовавшись и личным кабинетом налогоплательщика (ЛК).

Берем данные из Личного кабинета

Самый простой способ узнать свой остаток – в Личном кабинете, если именно через него ранее отправлялась декларация 3-НДФЛ. Для этого, разумеется, необходимо было пройти первичную регистрацию, взяв пароль доступа в Налоговой Инспекции.

Далее авторизуйтесь в ЛК для физических лиц: через портал Госуслуги, по ИНН или другими способами.

ФНС–информирование налогоплательщиков об остатках имущественных налоговых вычетов не предусмотрено, поэтому придется “добывать” нужные данные самостоятельно.

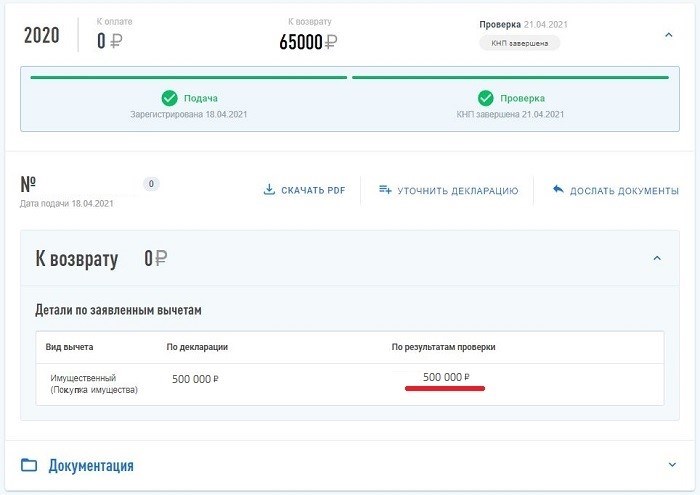

Как узнать остаток налогового вычета за купленную квартиру? Переходим в раздел “Сообщения” и выбираем «Сведения о ходе проверки декларации» за конкретный год.

Нажимаем на эту строчку и далее в открывшемся окне разворачиваем полную информацию, нажав на небольшую стрелочку.

В графе с суммой будет указан размер полученной компенсации за прошлый период. В идеале, цифры “Заявленная по декларации” и ” Подтвержденная налоговым органом” должны совпадать. Если же ИФНС подтвердила возврат частично, то для дальнейшего вычисления остатка берем сумму, которая принята налоговиками.

Чуть ниже есть еще 2 цифры – это суммы налога (13%), которые непосредственно должны были ранее прийти на указанный при написании заявления расчетный счет.

Если ранее было уже оформлено несколько деклараций на возврат имущественного налога, то суммируем числа налоговых вычетов за все года.

К сожалению, такой способ определения остатка через личный кабинет не всегда подходит. Например, если вы заявляли ранее разные вычеты (например, по квартире и за лечение), то здесь будет указана общая сумма вычета, и остаток для возврата именно по жилью посчитать будет невозможно. В таких случаях пользуемся либо предыдущим разделом, либо следующим.

Расшифровываем файл xml

Бывают случаи, когда предыдущий способ определения остатка не подходит. Часто, налоговики не меняют статус камеральной проверки, и подтвержденную сумму налогового вычета за прошлые периоды невозможно увидеть.

Есть еще один нестандартный способ восстановления остатка имущественного налогового вычета, перешедшего с предыдущего года. Используем отправленный через ЛК файл с декларацией в формате xml. Как правило, можно без труда извлечь из личного кабинета налогоплательщика отправленный файл с декларацией.

Для этого переходим в раздел, где осуществляли отправку 3-НДФЛ: Жизненные ситуации – > Подать декларацию 3-НДФЛ.

В новом окне будет показан список отправленных ранее деклараций 3-НДФЛ за все года. Выбираем последнюю, нажав на ее номер.

В следующем окне высветится полный список документов, который был отправлен в комплекте с 3-НДФЛ. На первом месте будет стоять нужный нам файл с декларацией, который имеет длинное название, состоящее из множества цифр и начинающийся словами “NO_NDFL3”.

Нажимаем на кликабельное имя файла и загружаем (сохраняем) файл в формате xml к себе на компьютер. Этот документ предназначен для машинного считывания, а не для человеческого понимания. Но попробуем немного прикоснуться к компьютерному коду, найти и расшифровать нужные нам цифры. ?

Открыть файл xml можно с помощью программы-браузера, NotePad++, обычного блокнота. Для этого попробуйте дважды щелкнуть по нему левой кнопкой мышки. Если ничего не происходит, то нажмите на файл 1 раз правой кнопкой мышки и выберете в появившемся меню пункт “Открыть с помощью”. Далее можно будет выбрать подходящую программу, которая установлена на вашем компьютере.

В результате откроется примерно такая картинка.

Нужная нам цифра остатка находится в поле “ОстИВБезПроц”. Так можно узнать сразу, сколько налогового вычета осталось получить (вернется 13 % от этого остатка). Если вы возвращаете проценты по ипотеке, то рядом в поле “ОстИВУплПроц” можно определить и эту цифру.

Если сумма остатка определена, то можно смело заполнять новую декларацию 3-НДФЛ. Если же удалось получить только цифру налоговых вычетов за предыдущие года, а не сумму остатка имущественного вычета, перешедшего с предыдущего периода, то придется еще заняться дополнительными вычислениями.

Способы определения остатка налогового вычета при покупке квартиры

Для возврата налога при покупке жилья человеку нужно заполнить 3-НДФЛ и подать ее в ФНС. Если гражданин обращается в ФНС не впервые, то для правильного определения суммы положенной льготы, нужно знать, какая сумма уже была использована и сколько осталось.

Остаток образуется в случае, если у физического лица недостаточно полученного дохода за тот год, за который возвращается НДФЛ. В такой ситуации налог возвращается частями, каждый год используется та сумма положенного налогового вычета, которая не превышает налогооблагаемый годовой доход.

Чтобы правильно заполнить 3-НДФЛ в 2021 году, покупатель квартиры должен определить остаток налогового имущественного вычета на текущий момент. Для этого есть несколько способов:

Разберем каждый из этих способов.

Рекомендуем прочитать:

Как посмотреть в личном кабинете налогоплательщика?

Самый простой способ узнать остаток самостоятельно — это посмотреть его в личном кабинете налогоплательщика.

Если 3-НДФЛ подавалось уже не один раз, то нужно найти сведения за каждый год.

Если таких деклараций несколько, нужно открыть каждое сообщение о камеральной проверке и сложить размеры вычетов. Полученная сумма будет являться размером уже использованной льготы. Для получения остатка нужно из общей суммы вычета отнять уже использованный.

Как узнать, сколько еще осталось получить с помощью 3-НДФЛ за предыдущие годы?

Если сохранился заполненный файл с декларацией 3-НДФЛ за прошлый год или была специально сделана ее копия, то можно легко узнать, сколько вычета была уже получено.

Следует посмотреть в Приложение 7 формы 3-НДФЛ за 2019 год:

В этих строках показано, какую сумму еще сможет вернуть человек в связи с покупкой жилья.

Квартира куплена за 3 200 000 в 2019 году. Размер положенного имущественного вычета 2 000 000. Заработок за 2019 год — 600 000.

В 2020 году покупатель подал 3-НДФЛ на вычет в размере 600 000, остаток в размере 1 400 000 (2 000 000 — 600 000) показан в строке 170 Приложения 7.

В 2021 покупатель опять заполняет 3-НДФЛ, при этом за 2020 год заработано 800 000. В 2021 году он сможет получить еще 800 000 вычета, при этом на следующие периоды будет перенесен остаток 600 000 (1 400 000 — 800 000).

Как посчитать самостоятельно?

Каждое физическое лицо имеет право на имущественный вычет 2 млн. руб. — его можно применить в отношении одной купленной квартиры или нескольких, можно выбирать частями.

Расчет суммы льготы производится в декларации 3-НДФЛ, которая заполняется для возврата налога.

Если квартира куплена по стоимости больше 2 млн. руб., то покупателю положен вычет 2 000 000.

Если квартира куплена по стоимости меньше 2 млн. руб., то размер вычета равен фактическим расходам на покупку.

За первый год, когда куплено жилье, можно получить вычет, размер которого находится в пределах заработка за этот год, с которого удержан НДФЛ. Если заработано меньше положенной льготы, то обращаться за ним придется на протяжении нескольких лет, каждый год получая часть его в размере годового дохода.

Размер заработка можно узнать из справки о доходах 2-НДФЛ, которая запрашивается у работодателя.

Чтобы самостоятельно посчитать, сколько вычета осталось получить, нужно запросить по месту работы справки 2-НДФЛ за годы, начиная с года покупки квартиры. На основе данных о налогооблагаемом доходе из этих справок можно рассчитать остаток.

Пример

Петухов купил квартиру в 2018 году за 3 120 000 руб. Имущественной льготой ранее он не пользовался, потому ему положена сумма вычета в размере 2 000 000 руб. При этом он сможет вернуть 260 000 руб. (13% от 2 000 000).

Петухов уже обращался дважды в налоговую — в 2019 и 2020 году, декларации не сохранились, поэтому он не помнит остаток вычета.

Петухов обратился к работодателю и получил 2-НДФЛ за 2018, 2019 и 2020 годы, согласно которым, доход, с которого удержан НДФЛ:

Так как общая сумма имущественного вычета = 2 000 000, то в 2021 году осталось получить 800 000 (2 000 000 — 400 000 — 800 000).

По справке 2-НДФЛ за 2020 год налогооблагаемый доход составил 500 000 руб. Значит, за 2020 год получится оформить вычет 500 000, а остаток 300 000 (800 000 — 500 000) будет перенесен на следующий 2022 год.

Подача на налоговый вычет онлайн через Госуслуги: пошаговая инструкция

- На главной странице сайта nalog.ru в разделе «Физические лица» нажмите кнопку «Войти в личный кабинет».

- Выберите функцию «Вход/регистрация с помощью учётной записи портала госуслуг».

- Появится окно для входа в личный кабинет на Госуслугах. Введите свои данные.

- Кликните по кнопке «Предоставить», разрешая сайту просмотр данных учётной записи на Госуслугах.

- Поставьте галочку, принимая Соглашение. Кликните по кнопке «Зарегистрироваться».

- Появится предупреждение, что формирование данных в личном кабинете осуществляется в течение трёх дней. Возможно, сразу узнать статус проверки налоговой декларации не получится.

- Вы вошли в личный кабинет портала ФНС. Откройте раздел «Налог на доходы ФЛ и страховые взносы» и кликните «Декларация по форме 3-НДФЛ».

- Просмотрите информацию о статусе проверки 3-НДФЛ.

- По окончании проверки вам придёт уведомление, сообщающее об одобрении или отказе в налоговом вычете.

Рекомендуем прочесть: Будет Ли Повышен Едв До Минимального

Портал Госуслуг не предоставляет функцию уточнения статуса проверки декларации. Сделать это можно на сайте nalog.ru (портал Федеральной налоговой службы). Вы можете зарегистрироваться на нём через Госуслуги (для этого необходимо, чтобы на портале Госуслуг был указан ваш номер ИНН).

Как узнать остаток налогового кредита: инструкции

Узнать остаток налоговых вычетов по последней сделке можно несколькими способами: обратившись непосредственно в налоговую инспекцию, получив информацию из налоговой декларации за предыдущий год или воспользовавшись сайтом Федеральной налоговой службы. Давайте рассмотрим каждый вариант более подробно.

Закон не содержит четкого алгоритма применения информации об оставшихся абстракциях в соответствии с требованиями органа ФНС, поэтому в основном применяются процедуры. Во всех случаях требуется паспорт. Также необходимо ваше личное присутствие.

Кроме того, сотрудник Федеральной налоговой службы может попросить вас заполнить заявление на получение данных о скидке. Сроки ответа устанавливаются каждым управлением ФНС индивидуально, обычно 14 календарных дней (две недели), но не более 30 дней.

Метод №2. Получение информации из заявления.

Метод №3. использование электронных ресурсов Федеральной налоговой службы.

В последние годы все более популярными становятся электронные способы подачи заявлений о предоставлении скидок. Это неудивительно, поскольку данный метод имеет очевидные преимущества.

- Для отправки документа требуется всего несколько минут.

- Для получения скидки нет необходимости посещать налоговую инспекцию.

- После заполнения формы система указывает на ошибку, которую можно немедленно исправить.

- Вы можете запросить скидку в любое время.

Чтобы подать заявку на получение балансовой скидки онлайн, следуйте приведенному ниже алгоритму.

Шаг 1. Зарегистрироваться на сайте ФНС Если вы не зарегистрированы на сайте ФНС и подали оригинал заявления о возврате налога напрямую (в печатном виде), вам необходимо прийти в налоговую инспекцию с паспортом и НДС (см. Как узнать НДС для физических лиц в 2022 году).

На основании представленного документа сотрудник ФНС регистрируется в базе данных налогоплательщиков.

Далее необходимо ввести информацию о себе (имя, НДС, адрес) и придумать пароль.

Шаг 3. Получение информации о вашем дисконтном балансе.

Сумма скидки на ________ Адрес электронной почты. «). если вы отправили оригинал выписки через Myalpari, вы можете проверить остаток скидки в электронной форме в документе «Подоходный налог и страховые взносы — 3 — Защита подоходного налога» (Страница «I», строка 210).

Пошаговая инструкция, как отследить статус (приняли/доработка) декларации 3-НДФЛ через Госуслуги

Для того чтобы использовать все возможности портала необходимо иметь подтвержденную учетную запись

Проверить статус декларации 3-НДФЛ могут только зарегистрированные в системе пользователи. Для этого заполняется простая форма, где указываются личные и паспортные данные, а также номер мобильного телефона или СНИЛС. Если у пользователя уже имеется учетная запись, он может приступать к выполнению основных действий.

Шаг 1. Для получения доступа ко всем возможностям сайта необходимо авторизоваться в системе. Для этого для начала потребуется нажать на клавишу «Личный кабинет».

Затем в открывшейся форме указать данные от своей учетной записи, а именно номер мобильного телефона или СНИЛС, а также личный пароль.

Шаг 2. В разделе «Услуги» необходимо выбрать пункт «Налоги и финансы».

Далее будет представлен список всех возможных услуг, из которых нужно выбрать «Предоставление налоговых деклараций».

Далее пользователь должен выбрать пункт «Прием налоговых деклараций физических лиц 3-НДФЛ».

Шаг 3. После этого откроется список возможных действий, связанных с 3-НДФЛ.

На этой странице можно сформировать онлайн декларацию, отправить ее в налоговую службу наиболее удобным способом, или записаться на личный прием. Для того, чтобы отследить декларацию, необходимо выбирать первый пункт из всех предложенных. Также на этой странице можно ознакомиться с подробной информацией о получении услуги, ознакомиться с правилами получения и изучить ответы на самые распространенные вопросы.

Важно учитывать, что отследить декларацию в электронном формате смогут лишь те пользователи, которые уже сформировали документ и отправили его в налоговую службу. После нажатия на кнопку «Получить услугу» у них автоматически откроется страница с отслеживанием

Значение остатка имущественного вычета для налогоплательщика

1. Определение остатка имущественного вычета

Остаток имущественного вычета представляет собой сумму, на которую уменьшается облагаемая налогом прибыль или доход налогоплательщика. Он рассчитывается путем вычета из суммы дохода или прибыли определенных затрат на приобретение, создание или эксплуатацию определенных видов имущества.

Размер остатка имущественного вычета определяется на основе установленных налоговым кодексом коэффициентов и предельных значений, учитывая такие факторы, как сроки использования имущества и его стоимость.

2. Преимущества остатка имущественного вычета

Остаток имущественного вычета имеет ряд преимуществ, которые могут быть важными для налогоплательщика:

- Уменьшение налогооблагаемой базы. Использование остатка имущественного вычета позволяет уменьшить налогооблагаемую базу на определенную сумму, что в итоге приводит к уменьшению налоговых платежей.

- Повышение финансового благополучия. Предоставление остатка имущественного вычета может быть значимым фактором, способствующим повышению финансового благополучия налогоплательщика.

- Стимулирование инвестиций. Остаток имущественного вычета может служить стимулом для инвестиций в приобретение или создание определенного имущества, так как налогоплательщик получает возможность частичного возмещения затрат.

- Повышение конкурентоспособности. Использование остатка имущественного вычета может способствовать повышению конкурентоспособности налогоплательщика на рынке, позволяя ему использовать свои налоговые преимущества для развития и укрепления своего бизнеса.

3. Возможности использования остатка имущественного вычета

Остаток имущественного вычета может быть использован в различных сферах деятельности налогоплательщика:

Приобретение недвижимости

Остаток имущественного вычета может быть использован для приобретения жилой или коммерческой недвижимости, что является важной финансовой поддержкой для налогоплательщика.

Реконструкция или модернизация имущества. Предоставление остатка имущественного вычета позволяет привлечь дополнительные средства на реконструкцию или модернизацию имущества, что способствует повышению его стоимости и качества.

Приобретение транспортных средств

Остаток имущественного вычета может быть использован для приобретения транспортных средств, что является значимым фактором для успешной деятельности в определенных отраслях экономики.

Остаток имущественного вычета имеет огромное значение для налогоплательщика. Он позволяет уменьшить налоговые платежи, повысить финансовое благополучие, стимулировать инвестиции и повысить конкурентоспособность на рынке. Различные возможности использования остатка имущественного вычета открывают перед налогоплательщиком широкий спектр вариантов для вложения средств и развития бизнеса.

Основные возможности сервиса

- Содержит информацию граждан.

- имущество налогоплательщика: земля, недвижимость, транспортное средство и их стоимость, дату регистрации объектов собственности и др;

- льготы, на которые имеет право заявитель;

- обстановка расчетов с госбюджетом: сумма начисленных налогов, срок оплаты, информация о задолженности.

- Общение с налоговым инспектором через интернет.

- Отслеживание хода и статуса камеральной проверки по форме 3-НДФЛ.

- Прием извещений и квитанций с указанной суммой налога.

- Online-оплата или печать квитанции для оплаты налога.

- Получение необходимой информации без персонального визита.

Сроки и как узнать результаты хода проверки отчетов и документов на возврат налога? Подать документы на возврат налога можно в день подачи декларации 3-НДФЛ. Допускается подача декларации без оформления заявления на возврат денежных средств, наоборот нет. Причина – излишек высчитывается по оплаченным налоговым квитанциям. Если в личном кабинете указано, что данные о результате камеральной проверки отсутствуют, то подробности необходимо уточнить в налоговой.

В Налоговом Кодексе установлен срок в один месяц для выплаты и три – для проверки. Это означает, что по истечению трех месяцев налогоплательщик получит решение:

- предоставление налогового вычета;

- отказ от выплат и его причину.

Если налоговая инспекция вынесла решение выплатить денежные средства, то на счет они поступят в течение месяца с момента оформления. Срок может отличаться, если заявление на вычет подается уже после окончания проверки, которая приобретает статус «Завершена».

Отслеживание результатов проверки отчетов и документов на возврат налога происходит в личном кабинете налогоплательщика на официальном интернет-сайте ФНС на вкладке «3-НДФЛ». В этом электронном сервисе находятся все необходимые сведения о регистрации, ходе проведения и подтверждении или отказе в выплатах имущественного вычета.

Узнать подробности можно лично при обращении в налоговый орган, предъявив ИНН и свой паспорт. Если в день подачи налоговой декларации не был указан расчетный счет для перечисления суммы возврата, заявление о его присвоении подается после завершения камеральной проверки.

Срок проверки может увеличиться, если в поданных документах нашли ошибку. Отслеживать это можно в ЛК. Если ошибки отсутствуют, значит, проведение проверки и ее результат может задержать только требование разъяснений от налогоплательщика.

Кто может воспользоваться имущественным вычетом

Не каждый человек может воспользоваться налоговой льготой, для ее получения должны выполняться определенные условия.

Кому можно вернуть имущественный вычет:

- Физическим лицам, имеющим официальный доход и уплачивающим с него 13% подоходного налога.

- Пенсионеры также могут рассчитывать на имущественный вычет.

Нельзя получить налоговый возврат следующим категориям граждан:

- Физическим лицам, оформившим сделку купли-продажи с мужем или женой, родителями, братьями и сестрами.

- Гражданам, получившим объект недвижимости в дарение или по наследству.

- Налогоплательщики, неверно заполнившие декларацию или предоставившие неполный пакет документов.