Смягчение блокировки подписания электронных документов без МЧД

В практике ЭДО встречаются ситуации, когда от контрагентов поступают электронные документы, у которых в поле Статус подписи (см. рис. 1) отображается информация о том, что доверенность не найдена. Это означает, что электронный документ был подписан представителем компании, для проверки подписи которого требуется машиночитаемая доверенность. При этом доверенность существует только в бумажном виде либо зарегистрирована в распределенном реестре, но сведения о ней получателю документов не передавались. Как следствие, программа не дает возможности получателю поставить ответную подпись в таком документе.

С выходом в библиотеке электронных документов (БЭД) в сервисе 1С-ЭДО доступна возможность ручного подтверждения легитимности входящего электронного документа, сопровождаемого МЧД. В «1С:Бухгалтерии 8» (ред. 3.0) изменения будут поддержаны с выходом очередных версий.

При попытке пользователя подписать входящий электронный документ (кнопка Подписать и отправить), для которого не найдена доверенность, открывается окно Подпись не проверена, где выводится следующий текст: «Этот документ подписан НЕ руководителем организации. Для автоматической проверки такой подписи требуется электронная доверенность.

Если найти подходящую доверенность автоматически не получилось, можно проверить правильность подписания этого документа самостоятельно и решить, доверять подписи этого контрагента или нет». При этом в окне Подпись не проверена предлагается на выбор 2 варианта дальнейших действий в виде кнопок:

-

Да, доверяю — означает, что получатель проверил тем или иным способом легитимность подписи контрагента и согласен на подписание электронного документа;

-

Нет, не доверяю — означает, что получатель не доверяет подписи контрагента, и программа прерывает дальнейший процесс подписания электронного документа.

Если пользователем был выбран вариант Да, доверяю и установлен флаг Больше не задавать вопрос по документам этого контрагента, то программа запоминает выполненную настройку отправки по данному контрагенту и в дальнейшем будет сразу переходить к подписанию электронного документа получателем.

При выборе ответа Нет, не доверяю с установленным флагом Больше не задавать вопрос по документам этого контрагента указанные настройки для следующих подписаний не запоминаются.

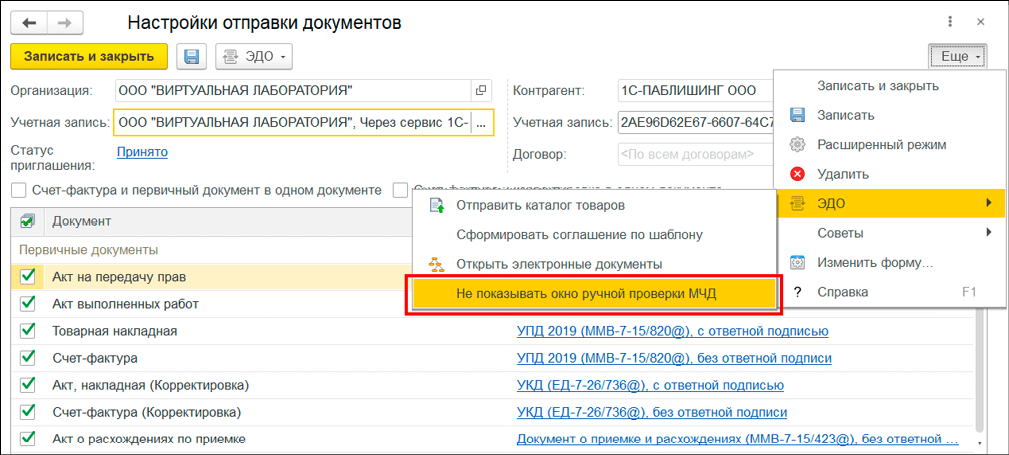

Снять флаг можно в форме настроек ЭДО с конкретным контрагентом (раздел Администрирование — Обмен электронными документами — Обмен с контрагентами — Настройки ЭДО). Для этого следует открыть форму Настройки отправки документов и по кнопке Еще выбрать команду ЭДО — Не показывать окно ручной проверки МЧД (рис. 5). Таким же способом можно установить флаг обратно.

Рис. 5. Настройка отправки документов

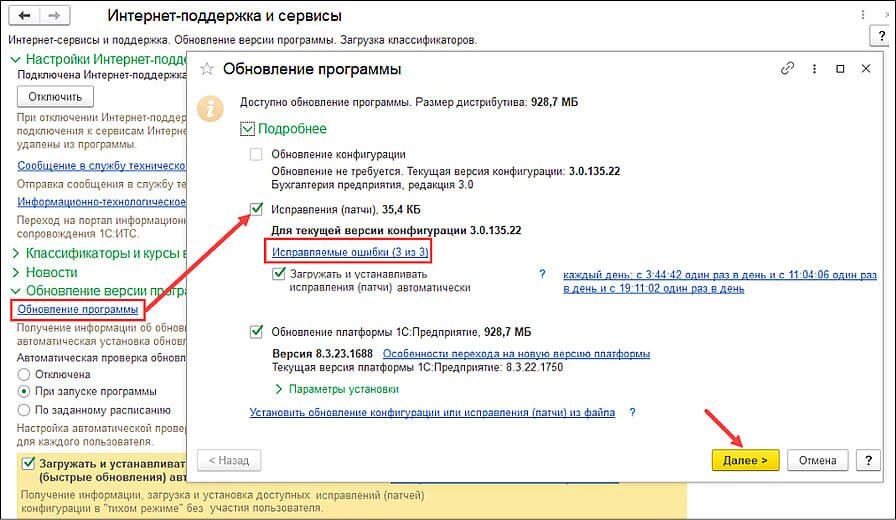

Сейчас воспользоваться новой возможностью можно путем установки патча — EF_00_00547355. Патч — это особым образом подготовленное исправление, которое вносит необходимое изменение в программный код, контролирует применимость, а также автоматически удаляется при установке новой версии программы (в которой данное исправление уже включено).

Для автоматического поиска и установки патча в форме Обновление программы (раздел Администрирование — Интернет-поддержка и сервисы — Обновление версии программы) следует установить флаг Исправления (патчи) и перейти по кнопке Далее, следуя инструкциям (рис. 6).

Рис. 6. Автоматический поиск и установка патча

Для оперативного исправления ошибок рекомендуется включить автоматическую загрузку и установку исправлений и патчей (раздел Администрирование — Интернет- поддержка и сервисы — флаг Загружать и устанавливать исправления (патчи) автоматически). В этом случае никаких дополнительных настроек не потребуется.

Пользователи, которые следуют указанным рекомендациям по автоматической установке исправлений, как правило, не испытывают трудностей в работе.

1С:ИТС Как в «1С:Бухгалтерии 8» (ред. 3.0) загрузить патчи для оперативного исправления ошибок в программе, см. в разделе .

Что входит в автоматическую проверку в 1С-ЭДО

Проверяя машиночитаемую доверенность, сервис анализирует совокупность данных. По МЧД:

- Криптография ЭЦП и сертификата;

- Срок действия;

- Данные владельца ЭП и их соответствие указанным (ФИО, ИНН, СНИЛС и т.д., если выдана от юрлица – его ИНН);

- Цепочка передоверия, а также то, имеет ли доверитель право подписывать и что именно от имени организации;

- Соответствие установленному правилами формату.

По электронной подписи:

- Криптография;

- Дата – действовала ли в этот период ЭП;

- Поиск подходящих доверенностей на нужную дату;

- Проверка доверителя, цепочки передоверия и полномочий представленных в ней лиц, включая наличие данных в реестре ФНС, отсутствие отзывов в нужный период и т.д.

То есть система проверяет наличие полномочий у всех, кто задействован в процедуре подписания, причем от пользователей это не требует усилий – достаточно изначально установить параметры, которые требуют внимания. Заметим здесь же, что одна цифровая подпись может применяться в разных системах и структурах. А вот доверенности могут отзываться не только когда человек уволился или перешел на другую должность, но и, например, если утратил доверие руководитель, который их выдавал.

Стоимость ЭП

При покупке токена в УЦ пользователь может получить саму флешку и программу шифрования — средство криптографической защиты (СКЗИ) КриптоПРО (типа Рутокен ЭП 2.0 или 3.0, или JaCarta). Можно взять флешку без неё (Рутокен Lite).

Есть два варианта приобретения ПО КриптоПРО — с лицензией на один год действия и с бессрочным действием. В первом случае она обойдётся в 1350 рублей, во втором — 2700 рублей.

На “голую” флешку ИФНС загрузит сертификат электронной подписи. СКЗИ нужно загрузить самостоятельно — через сайт производителя. Бесплатная версия действует только 90 дней, затем ЭП перестанет работать.

Одна лицензия — это одно рабочее место. Например, если руководитель хочет подписывать документы с рабочего компьютера и с домашнего ноутбука, придётся покупать две лицензии, несмотря на то, что флешка только одна.

Есть вариант установки ПО на сервер со стоимостью 70 000 рублей.

Если к токену уже привязана бессрочная утилита КриптоПРО, оставшаяся от просроченной ЭП, покупать новую лицензию не нужно.

Таким образом, нужно быть готовым понести следующие затраты при покупке нового токена в зависимости от её типа:

| Функции | Рутокен Lite | Рутокен ЭЦП 2.0 | Рутокен ЭЦП 3.0 | JaCarta-2Se |

|---|---|---|---|---|

| Встроенный СКЗИ | нет | да | да | да |

| Защита от копирования | нет | да | да | да |

| Работа в ЕГАИС | нет | да | да | да |

| Двухфакторная защита | да | да | да | да |

| Стоимость, руб. | от 1 500 | от 2 200 | от 2 200 | от 1600 |

На одну флешку Рутокен можно записать до 8 сертификатов электронных подписей, на Jacarta — до 18. Скопировать ЭП для отчётов в налоговую с токена на другие носители не получится.

Особенности ЭДО с налоговой

Как правило, электронный документооборот с ФНС включает:

- регулярные отчёты;

- документы, направляемые в ФНС по её требованию;

- запросы в налоговые органы со стороны налогоплательщика.

В 2014 году приказом ФНС России № ММВ-7-6/398@ от 31.07.2014 были утверждены Методические рекомендации по организации электронного документооборота при представлении налоговых деклараций (расчётов) в электронной форме по телекоммуникационным каналам связи. Приказы ФНС России № ММВ-7-6/196@ от 13.06.2013 и № ММВ-7-2/149@ от 15.04.2015 регламентируют порядок работы с требованиями ФНС и налогоплательщика.

Как правило, порядок отправки отчётов следующий:

- налогоплательщик подготавливает отчёт или иной документ и подписывает его с помощью ЭЦП;

- оператор ЭДО передаёт документ в ФНС и формирует подтверждение отправки, которое передаёт налогоплательщику и в налоговую инспекцию;

- в зависимости от результатов первичной проверки документа ФНС после получения отчёта передаёт через оператора ЭДО квитанцию о получении документа или отказ в его приёме;

- налоговая инспекция проверяет отчётность и при необходимости просит уточнить информацию или исправить обнаруженные ошибки;

- если отчёт составлен налогоплательщиком верно, ФНС извещает его через оператора ЭДО, что данные внесены в базу ФНС.

Как оспорить доначисления и штрафы, указанные в акте налоговой проверки

Изучите доводы проверяющих и на каждый из них подготовьте развернутые мотивированные пояснения.

Часто уже на этом этапе удается отменить некоторые спорные доначисления и штрафы: налоговикам не хочется, чтобы суд указал на ошибки и неправильные выводы проверяющих. По каждому нарушению, зафиксированному в акте, следует:

- объяснить, почему были совершены спорные операции, какая перед вами стояла деловая цель и каких экономических результатов вы планировали достичь;

- указать, что некоторые факты изложены проверяющими некорректно, искажены или вообще не соответствуют действительности;

- подтвердить свои доводы первичными документами, выводами экспертизы, показаниями свидетелей;

- усилить свою правовую позицию арбитражной практикой по аналогичным вопросам;

- указать процедурные нарушения во время проверки, если они были.

После изучения ваших письменных возражений представителя компании пригласят на итоговое рассмотрение материалов проверки и утверждение акта. Это возможность еще раз обсудить с налоговиками правонарушения, которые вменяют компании.

На такой встрече всегда присутствует руководитель инспекции или его заместитель. Ваша задача убедить его, что инспекторы допускают ошибку и вы намерены оспаривать их выводы в судебном порядке.

В случаях, когда ваши доводы услышаны, после рассмотрения материалов могут быть назначены дополнительные мероприятия налогового контроля (ДМНК). Это означает, что налоговики готовы рассмотреть вашу позицию и еще раз изучить спорные моменты. Часто после ДМНК в большинстве случаев часть налоговых претензий снимается и размер доначислений и штрафов уменьшается.

Например, в акте проверки указали, что руководитель компании-контрагента является «массовым руководителем», вменили несоблюдение правил должной осмотрительности (из-за работы с недобросовестными партнерами, которые нарушают налоговое законодательство) и сняли вычеты НДС, уплаченный по сделкам с этой компанией. После получения списка фирм и его подробного изучения выяснилось, что из 12 фирм, в которых директор контрагента был руководителем, девять закрылись еще до 2009 года, а три успешно работают, имеют сайты, активы и реальную деятельность. Налоговики подошли формально и не разобрались в деталях. После подачи возражений претензии ФНС в этой части были сняты в акте ДМНК.

Все дополнительные мероприятия тоже завершаются актом. В течение 15 дней на него можно подать письменные возражения. В дальнейшем свое несогласие с выводами проверки можно оспорить только в арбитражном суде.

Электронный документооборот: понятие, основные преимущества

Система электронного документооборота – механизм обмена документами не на бумажном носителе, а в электронном виде.

В течение последних нескольких лет популярность электронного документооборота стремительно растет. Компании внедряют систему для внутреннего пользования, а также для обмена документами с контрагентами. Неоспоримыми преимуществами электронного документооборота являются:

- Экономия расходов. Главным преимуществом электронного документооборота является существенное снижение расходов компании, связанных с приобретением канцтоваров (в частности бумаги), а также почтовых расходов, обусловленных необходимостью отправки документов контролирующим органам и контрагентам.

- Оптимизация трудовых ресурсов. Практика показала, что электронный документооборот снижает потребность организации в трудовых ресурсах. Данный факт объясняется тем, что доступ к электронным документам предоставляется автоматически, без привлечения дополнительных сотрудников.

- Удобство пользования. Создание, подписание, внесение правок в электронный документ осуществляется автоматически. У сотрудников и руководства нет необходимости исправления и переписывания документов. Кроме того, просмотр электронного документа доступен гораздо большему количеству пользователей.

- Скорость документооборота. Документ, отправленный по телекоммуникационным каналам связи, поступает к получателю мгновенно.

Подготовка к оформлению электронной подписи

Приобретите сертифицированный носитель. Как известно, сама электронная подпись бесплатная. Но чтобы ее получить необходимо принести носитель, на который подпись впоследствии будет записана. Это может быть: Рутокен S, JaCarta ГОСТ, ESMART Token ГОСТ или другие, соответствующие требованиям ФНС (пп. в п. 22 Порядка, утв. Приказом ФНС от 30.12.2020 № ВД-7-24/982@).

Если у вас уже есть носитель, проверьте наличие действующего для него сертификата.

Подготовьте документы:

- документ, удостоверяющий личность;

- номер страхового свидетельства (СНИЛС) государственного пенсионного страхования заявителя-физлица;

- ИНН заявителя-физлица;

- ОГРНИП заявителя — индивидуального предпринимателя.

Запишитесь на прием в налоговый орган.

Что делать, если у вас уже есть электронная подпись?

Если удостоверяющий центр, который оформил вам подпись не прошел аккредитацию по новым правилам, то такая подпись после 01.01.2022 не действительна (Письмо Минцифры от 10.08.2021 № ОП-П15-085-33604).

Если удостоверяющий центр, который оформил вам подпись аккредитован по новым правилам, то подпись будет работать до конца срока действия.

Как получить и использовать электронную подпись с учетом новшеств-2022

Какие документы нужны, как подать заявление дистанционно и как быть с подписями, которые вы используете сейчас. В КонсультантПлюс собрана вся информация — вам не придется искать в разных источниках.

Что представляет собой электронная подпись

Электронная подпись (или ЭП) — давно и прочно вошедший в деловой обиход инструмент заверения документов, действий и полномочий. Она заменяет собой обычную подпись от руки и обладает такой же юридической силой. Применяется при электронном документообороте — и кроме непосредственного заверения выполняет функцию защиты документа от несанкционированного доступа и внесения изменений.

Существует три типа ЭП:

- простая (ПЭП) — комбинация цифр, символов в виде пароля, которые дают доступ к определённым операциям. Например, это может быть смс-код для отправки платежа в системе банк-клиент или пароль для входа;

- неквалифицированная (НЭП) — созданные крипто-программой ключи, которые идентифицируют пользователей и позволяют фиксировать изменения после подписания бумаг. Разрабатывается для электронного обмена документами внутри организации или с её партнёрами. Может выдаваться удостоверяющими центрами ФНС по запросу или разрабатываться самостоятельно;

- квалифицированная (КЭП) — регламентированный государством вид электронной подписи. Применяется для обмена информацией, связанной с осуществлением государственных и муниципальных функций — приёма писем и уведомлений, сдачи отчётов, участия в торгах, и т.д.

КЭП выполняет те же функции, что и НЭП, но отличия состоят в следующем:

- выдача сопровождается сертификатом по утверждённой ФСБ России форме;

- ПО для работы с КЭП сертифицировано ФСБ России;

- КЭП выдаётся только аккредитованными Минцифры РФ удостоверяющими центрами.

Получить КЭП сейчас можно так:

- индивидуальный предприниматель и руководитель могут оформить электронную подпись в уполномоченных отделениях ФНС России или у её доверенных лиц;

- финучреждения, операторы платёжных систем, инвестфонды и ломбарды получают подписи в удостоверяющих центрах ЦБ РФ;

- сотрудники компаний и предпринимателей оформляют электронные подписи в удостоверяющих центрах.

Если раньше квалифицированную электронную подпись выдавали на компанию или ИП, то сейчас все подписи именные. С сентября 2023 получить сертификат юрлица уже нельзя. Однако сотрудники могут использовать сертификаты юрлица до конца их действия — максимальный срок до 31 августа 2024 года. По новым правилам, уволившись, сотрудник забирает подпись с собой и может использовать её у другого работодателя или для личных целей. Перечень действий, которые работник вправе совершать с подписью, руководитель перечисляет в машиночитаемой доверенности. Доверенность можно составить на группу людей или только на одного человека.

Порядок и особенности тематической выездной проверки

Порядок выездной налоговой проверки регулируется статьей 89 НК РФ. Она проводится на основании решения налогового органа по месту нахождения налогоплательщика. Срок ее проведения — два месяца, но он может быть продлен до шести. По итогам проверки составляется справка, а в течение двух месяцев после нее — акт.

Налогоплательщикам обязательно нужно знакомиться с материалами налоговой проверки и подавать свои возражения на акт, на это у них есть месяц со дня получения акта (пункт 6 статьи 100 НК РФ)

Особенно это важно в связи с направлением ФНС нижестоящим органам рекомендаций по применению статьи 54.1 НК РФ, так как доказывать размер реально понесенных расходов, если установлено, что контрагент не мог исполнить сделку, а фактический исполнитель неизвестен, должен именно налогоплательщик

Особенность тематической проверки в том, что налоговый орган вправе проверять только заявленный в предмете проверки налог и не может запрашивать документы, не связанные с начислением и уплатой такого налога.

В рамках выездной проверки налоговики имеют большие полномочия по сбору доказательств, они вправе проводить осмотры, запрашивать практически любые документы, пояснения и сведения, допрашивать работников налогоплательщика и его контрагентов, назначать экспертизы, проводить выемку документов.

Это позволяет собрать доказательства нарушений со стороны налогоплательщика, доначислить НДС, пени и штрафы без проведения полномасштабной комплексной проверки.

Преимущества ЭДО с налоговой инспекцией

Электронный документ представляет собой компьютерный файл, который можно переслать по цифровым коммуникационным каналам. Электронный документооборот позволяет сдавать отчётность дистанционно, экономя время на поездки в офис налоговой и ожидание в очередях.

Поскольку при создании электронных документов широко используются шаблоны и автоматическое заполнение стандартных полей, вероятность ошибки резко снижается — это повышает шансы сдать отчётность без замечаний со стороны инспекторов и проверяющих. В результате ЭДО с налоговой существенно облегчает работу бухгалтерии, снижает нагрузку на её сотрудников, позволяет оптимизировать издержки и, в конечном счёте, способствует повышению эффективности работы всей организации.

Чтобы перейти на ЭДО с налоговыми органами, следует соблюдать несколько важных правил.

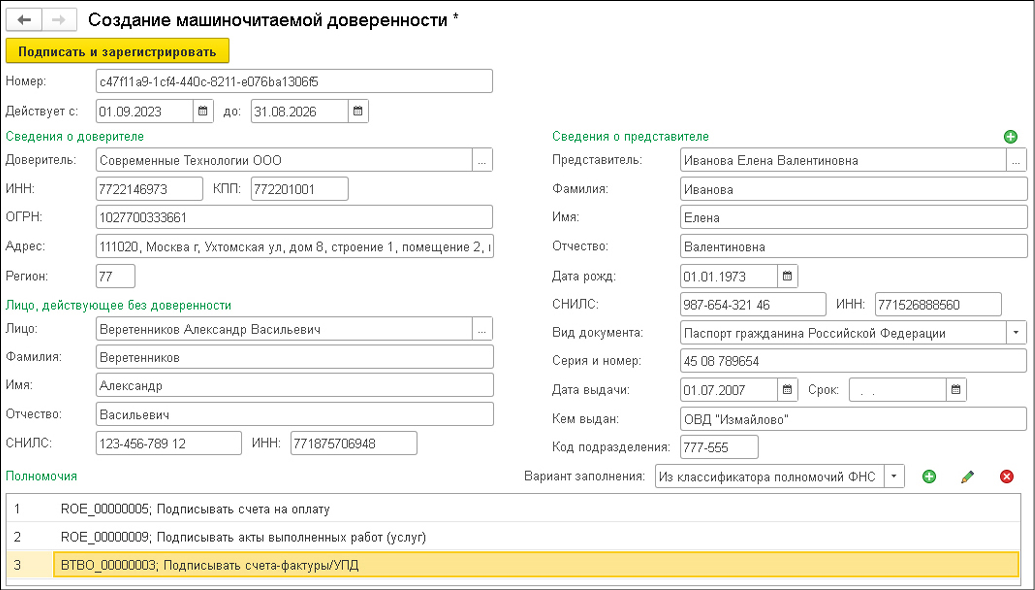

Как сформировать и подписать МЧД в 1С

Рассмотрим алгоритм на примере Бухгалтерия 8.3. Зайдите в список организаций, по которым в ней ведется учет, выберите нужную (или единственную). Зайдите в карточку, нажмите ЭДО – и выберите в выпавшем меню пункт Машиночитаемые доверенности. Далее Создать. Сведения о компании и руководителе заполняются из карточки организации, о представителе – из данных о сотрудниках. Если человек официально не работает в компании, заранее внесите его в справочник физлиц.

По умолчанию система указывает все доступные полномочия. Вы можете уточнить их список, воспользовавшись стандартным классификатором или сформулировав самостоятельно. Проверка полномочий проводится упрощенно (по видам и сумме документов и контрагентам) или по специальному скрипту, если контрольный алгоритм содержит сложные условия. Когда МЧД готова, ее подписывает руководитель от лица компании УКЭП.

Изменение № 1: директора юрлиц и ИП могут использовать электронные подписи только от ФНС

По закону в последний раз электронную подпись от коммерческого удостоверяющего центра руководители компаний и предприниматели могли получить 31 декабря 2021 года. Если она до сих пор действительна, то владельцу не нужно обновлять ее с 1 января. В ФНС он должен обратиться за одну-две недели до окончания срока подписи, но не позже 1 сентября 2023 года.

Например, директор получил электронную подпись 19 декабря 2021 года со сроком действия 15 месяцев. До переноса срока введения изменений руководителю пришлось бы обновить сертификат до 1 января 2023 года. После отсрочки можно продолжить пользоваться электронной подписью все 15 месяцев и обратиться в ФНС за ее выпуском только в марте.

С 1 сентября 2023 года закон запрещает пользоваться электронными подписями на юрлицо или ИП, полученными от аккредитованных коммерческих удостоверяющих центров (сертификаты физлиц продолжают действовать). Для этих категорий пользователей действительны подписи только от ФНС и ее доверенных лиц, Федерального казначейства (для бюджетников) или Центробанка ( для финансовых организаций).

К сентябрю 2023 года нужно обзавестись подписью, соответствующей новым требованиям закона.

Могут ли налоговики аннулировать налоговую декларацию

В середине 2018 года ФНС поручила налоговым органам аннулировать налоговые декларации по НДС и налогу на прибыль, подписанные неуполномоченными либо неустановленными лицами (письмо ФНС России от 10.07.2018 № ЕД-4-15/13247). В качестве оснований для аннулирования указывались следующие:

- подача уточненных деклараций с некорректным порядковым номером корректировки;

- регулярное уклонение руководителя фирмы или ИП от явки на допрос;

- участие в допросах представителей (адвокатов);

- выдача доверенности на представление интересов фирмы представителям, зарегистрированным в других регионах;

- многократная сдача «нулевок» за предыдущие отчетные периоды;

- отсутствие компании по адресу регистрации;

- среднесписочная численность организации — 1 человек и др.

При обнаружении какого-либо из вышеуказанных фактов ФНС поручила налоговикам направлять в адрес плательщика уведомление о признании налоговой декларации недействительной. При этом назывался и срок направления уведомления — не позднее 5 рабочих дней с момента аннулирования документа.

Позднее ФНС пересмотрела свою позицию по данному вопросу и отказала инспекторам в праве аннулировать декларации (письмо ФНС России от 02.11.2018 № ЕД-4-15/21496@).

Таким образом, сейчас налоговые органы не наделены правом признавать декларации недействительными. Причем даже в случае недостоверности содержащейся в отчетности информации и недобросовестности подавших ее организаций/ИП.

Что можно сделать с помощью электронной подписи

Нужно различать возможности подписи ФНС для юридических лиц и граждан. Физические лица без статуса предпринимателя также могут получать сертификат КЭП. Им достаточно обратиться в близлежащий МФЦ, в инспекцию ФНС России, её доверенную организацию. При себе нужно иметь паспорт, СНИЛС, ИНН, токен.

Организации и ИП хотят получить КЭП, чтобы:

- наладить электронный документооборот с сотрудниками и контрагентами;

- сдавать налоговые и другие отчёты в контролирующие органы;

- подавать судебные заявления;

- участвовать в государственных и муниципальных торгах;

- предоставлять данные в ЕГАИС по обороту алкогольной продукции;

- регистрировать онлайн-кассы;

- подавать сведения в систему “Честный знак” по обязательной маркировке товаров, и т.д.

Физические лица, применяя ЭП, пользуются следующими возможностями:

- подавать заявку на создание и ликвидацию юридического лица и индивидуального предпринимателя;

- платить налоги;

- регистрировать объекты недвижимости;

- формировать декларацию 3-НДФЛ для возврата налога;

- записываться на приём к врачу и получать иные государственные услуги;

- оформлять трудовые отношения удалённо;

- подавать иски в суд, и т.д.

Использование квалифицированной подписи заметно упрощает и ускоряет обмен документами — сторонам не нужно тратить время на поездки, встречи и стояние в очередях (при получении госуслуг).

Работа с машиночитаемой доверенностью в 1С-ЭДО

Этот сервис предназначен для обмена юридически значимыми документами, отправки регламентированных форм и отчетности в ФНС, фонды и другие структуры. В нем реализован и весь функционал, касающийся этой сферы:

- Создание и отзыв;

- Проверка доверенностей и ЭЦП, на основании которых действуют подписанты со стороны контрагентов, в автоматическом режиме.

На каждого сотрудника, подписывающего документацию от имени компании, оформляется сертификат физического лица. ЭЦП регистрируются в налоговой службе – а вот получить ее можно в удостоверяющих центрах (МФЦ или местном подразделении налоговой инспекции), либо воспользоваться сервисом 1С:Подпись – это проще и быстрее.

Что касается самих машиночитаемых доверенностей, это файл в формате XML, где содержатся данные о доверителе (наименование организации или ИП, ИНН, КПП, другие реквизиты, ФИО руководителя и т.д.), а также о уполномоченном для подписания лице и объеме его полномочий. Формат установлен Приказом ФНС России от 30.04.2021 № ЕД-7-26/445@. Все сведения о них аккумулируются в распределенном центре Федеральной налоговой службы. Соответственно, их можно импортировать оттуда – потребуется указать идентификатор. Либо загрузить с носителя. Также можно сформировать в программах 1С – в частности, в Бухгалтерия 8.3 или некоторых других конфигурациях.

Чтобы сотрудник мог подписывать документы в 1С:ЭДО, туда нужно загрузить сертификат и МЧД. Для подтверждения правомочности подписи контрагенту эти данные можно отправить автоматом – в виде файлов или идентификатора в одном пакете с документами. Либо вручную – по электронной почте или другим способом, в ЭДО как самостоятельный документ или из реестра для ручной загрузки отправить отдельно идентификатор.

В каких случаях налоговики могут не принять декларацию

В п. 19 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343 указан перечень оснований для отказа в приеме деклараций. Они могут различаться для бумажной и электронной декларации.

Для бумажной декларации:

-

Декларация сдана не в тот налоговый орган.

-

Отсутствие подписи ответственного лица за предоставление достоверных и полных сведений, указанных в отчетности.

-

Отсутствие документов, удостоверяющих личность физического лица, ответственного за предоставление деклараций в инспекцию.

-

Отсутствие документов, подтверждающих полномочия представителя, ответственного за подачу деклараций в налоговую инспекцию.

-

Сдача декларации не по установленной форме.

-

Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

-

Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

-

Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Для электронной декларации:

-

Декларация сдана не по установленной форме/формату.

-

Декларация не подписана усиленной квалификационной электронной подписью лица ответственного за предоставление достоверных и полных сведений, указанных в отчетности (руководитель или уполномоченное лицо организации), в т.ч. для ИП, предоставляющих налоговые декларации/расчет через личный кабинет налогоплательщика на официальном сайте ФНС.

-

Декларация сдана не в ту налоговую инспекцию.

-

Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

-

Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

-

Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Примечание по п. 6: если декларация подписана руководителем организации, у которого отсутствуют полномочия подтверждать достоверность и полноту сведений, указанных в декларации, то декларация будет считаться подписанной неуполномоченным лицом.

В каких случаях ИФНС приходит к такому выводу:

-

Декларацию подписал дисквалифицированный руководитель ООО/ИП.

-

Декларация подписана умершим руководителем ООО/ИП (согласно сведениям о государственной регистрации смерти).

-

Декларация подписана руководителем, отказавшимся от руководства (участия) в организации.

-

Декларация подписана недееспособным/ограниченно дееспособным руководителем, в т.ч. безвестно отсутствующим (нет сведений о его месте пребывания в течение года по месту жительства).

-

Декларация подписана руководителем, в отношении которого внесена запись о недостоверности содержащихся в ЕГРЮЛ сведений о руководителе организации.

При наличии хотя бы одного из вышеуказанных пунктов, налоговая инспекция формирует уведомление об отказе в приеме декларации, с последующим уведомлением плательщика. В таком уведомлении в обязательном порядке должна быть указана конкретная причина отказа в приеме деклараций.

Проверка МЧД при ЭДО с контрагентами

В сервисе 1С-ЭДО реализована комплексная проверка как самой МЧД, так и подписей представителей, в том числе проверка применимости конкретной МЧД для оформления представителем конкретного документа. Если подпись и МЧД контрагента не проходят автоматическую проверку, подписание получателем электронных документов (ЭД) блокируется программой. Чтобы этого избежать, пользователь сможет самостоятельно проверить правильность подписания электронного документа и принять решение, доверять подписи данного контрагента или нет.

На всех этапах работы с МЧД в сервисе 1С-ЭДО ручные операции сведены к минимуму. Так, для входящих ЭД в автоматическом режиме выполняются:

-

загрузка МЧД во всех вариантах передачи (из распределенного реестра ФНС России по идентификатору, из пакета с ЭД, из произвольного ЭД);

-

проверка МЧД;

-

проверка подписей представителей в документах, сопровождаемых МЧД;

-

проверка полномочий представителей, в том числе указанных в виде текста;

-

контроль отзыва МЧД в распределенном реестре.

Для исходящих ЭД при их подписании представителями программа автоматически подбирает подходящую МЧД по соответствию документа следующим параметрам:

-

представитель (организация или физлицо, принимающее на себя ответственность действовать от лица доверителя в рамках вверяемых ему полномочий на основании доверенности; может быть как штатный сотрудник организации, так и стороннее физлицо, юрлицо или ИП);

-

доверитель (юридическое лицо в лице руководителя или ИП);

-

полномочия;

-

период действия МЧД;

-

актуальный статус в реестре;

-

действующая доверенность или нет.

Если автоматически не получается подобрать подходящую доверенность, программа предоставляет возможность выбрать другой сертификат или завести новую доверенность.