Особенности расчета

Период расчета базы данного налога обуславливается законодательством и равняется календарному году. Согласно закону предприятию дано право, выполнять расчет налоговой базы по налогу на прибыль, а также перечислять аванс по итогам квартала или каждый месяц.

При применении первого способа отчетными периодами считаются такие промежутки:

- 3 первых месяцев с по ;

- 6 месяцев с по ;

- 9 первых месяцев с по .

Если предприятию дано право, использовать второй способ, то периоды исчисляются по месяцам.

Как распределяется налоговая ставка

При установленной налоговой ставке 20%, согласно законодательству НК РФ, 2% идет на пополнение федерального бюджета страны, а на 18% становится богаче региональный. В полном объеме он уходит в федеральную казну от предприятий, добывающих с морских недр углеводородное сырье.

Как рассчитать налог на прибыль? Формула следующая:НП = (ОД — ОР)*СНП/100Здесь: НП – налог на прибыль; ОД – суммарные доходы; ОР — суммарные расходы; СНП – процентная ставка данного налога.

Таким образом, чтобы сделать расчет, нужно взять общие доходы организации, из них вычесть все расходы. после этого результат умножить на установленную процентную ставку и разделить на 100. Полученная сумма и подлежит отчислению в бюджет.

Рассмотрим расчет налога на прибыль организаций и образец по формуле с таблицами при ставке 20% с поквартальным отчетным периодом.

Когда предприятие не вносит помесячные платежи, исчисление налоговой базы выполняется нарастающим итогом ежеквартально.

Например, доходы компании «Орион» за данный подотчетный период ровняются 800 тыс. рублей,Производственные затраты – 500 тыс. рублей.Исходя из этого, налоговая база насчитана 300 тыс. рублей. Если в компании отсутствуют льготы. значит 300 тыс. рублей умножается на ставку и делится на 100. Отчислению в бюджет подлежит 60 тыс. рублей, из которых 54 тыс. рублей пойдут в региональный бюджет и 6 тыс. рублей в федеральный.

Расчет налога на прибыль – суть бухгалтерской операции для чайников

Налог на прибыль составляет один из ключевых источников для финансирования государственного бюджета. Относится к налогам федерального исчисления и регламентируется соответствующим законодательством.

Налог на прибыль выплачивается в госбюджет с доходов, которые были уменьшены на величину суммы расходов, то есть по следующей формуле:

УД – ПНО + ОНА – ОНО = ТНП УР – ПНО + ОНА – ОНО = ТНУ

Данные аббревиатуры расшифровываются таким образом:

- УД – условная величина доходов;

- УР – расходы компании;

- ПНО – постоянное налоговое обязательство;

- ОНА – отложенные налоговые активы;

- ОНО – отложенные налоговые обязательства;

- ТНП – текущий налог прибыли;

- ТНУ – текущий налоговый убыток.

К налогооблагаемым доходам относятся те, что получает компания вместе с реализацией товаров или услуг, работ собственного производства и приобретенные у других лиц. Исключением являются: положительные курсовые или суммовые разницы, пени или штрафы, безвозмездно полученное имущество, проценты по займам:

Все фирмы платят в бюджет процент от своей прибыли, за исключением тех, которые функционируют по специальным налогам: ЕСХН (единый сельскохозяйственный налог), ЕНВД (единый налог на вмененный доход), УСН (упрощенная система).

Плательщиками налога являются все отечественные компании на общей системе и зарубежные, получающие прибыль в государстве или работающие через государственные представительства. Не платят также индивидуальные предприниматели, а также фирмы, участвующие в подготовке значимых событий (олимпиады, мировой чемпионат по футболу и др.):

По последним актуальным данным общая ставка по налогу на доходы составляет 20%, из которых 3% по обновленному законодательству идет в общий бюджет, а 17% — в региональный. Минимальная налоговая ставка в 13,5% в федеральный бюджет может быть применимой только для тех предприятий, что трудоустраивают инвалидов, занимаются производством автомобилей, ведут деятельность в особых экономических зонах и выступают в качестве резидентов индустриальных парков и технополисов.

Отрицательный налог на прибыль: когда возникает?

В печатных и интернет-изданиях налогового и бухгалтерского характера нередко можно встретить упоминание об отрицательном налоге на прибыль. Но может ли быть показатель налога отрицательным, если согласно НК убыток не является базой для налогообложения?

Начнем с того, что понятие отрицательного налога на прибыль в действующем законодательстве отсутствует. Если у фирмы нет прибыли (получен убыток), то и облагать налогом нечего. Таким образом, в широком смысле под отрицательным налогом на прибыль понимают результат расчета налога при убыточной деятельности.

Представим, что в 1-м и 2-м квартале фирма получает прибыль и оплачивает авансы по налогу (исходя из фактической прибыли). По итогам 9-ти месяцев деятельность компании признается убыточной, расчет налога за период дает отрицательный результат, который и называют отрицательным налогом на прибыль. В таком случае аванс за 9 месяцев фирме перечислять не нужно. Если и по итогам года фирма сработает в убыток, то годовой отрицательный налог компания может вернуть или зачесть в счет следующих платежей (например, в счет аванса за 1 квартал следующего года).

Пример расчет отрицательного налога

АО «Кардинал» использует поквартальную систему оплаты авансов по налогу на прибыль. Данные о результатах деятельности «Кардинала» в 2024 году, а также расчет суммы предоплат по налогу и дата их перечисления представлены в таблице ниже.

| Отчетный период | Прибыль | Расчет налога | Дата перечисления |

| 1 квартал 2024 | 33.180 руб. | 33.180 руб.* 20% = 6.636 руб. | 24.04.18 |

| 1 полугодие 2024 | 44.105 руб. | 44.105 руб.* 20% — 6.636 руб. = 2.185 руб. | 10.07.18 |

| 9 месяцев 2024 | 35.100 руб. | 35.100 руб. * 20% — 6.636 руб. — 2.185 руб. = -1.801 руб. | Аванс не перечислен |

| 12 месяцев 2024 | 88.700 руб. | 88.700 руб. * 20% — 6.636 руб. — 2.185 руб. = 8.918 руб. | 21.01.19 |

| ИТОГО за 2024 год | 88.700 руб. | 88.700 руб. * 20% = 17.740 руб. |

Авансы за 1 квартал 2024 и по итогам полугодия перечислены «Кардинал» в рамках установленных сроков. По итогам 9-ти месяцев «Кардиналом» получен убыток, а, следовательно, сформирован отрицательный налог на прибыль (-1.801 руб.). Аванс за 9 месяцев «Кардиналом» не перечислен.

Бухгалтерские проводки по отрицательному налогу

В общем порядке начисление налога (в том числе сумм предоплат) отражается проводкой:

Дт 99 Кт 68-Налог на прибыль.

При перечислении предоплаты или осуществлении окончательного расчета бухгалтер отражает запись:

Дт 68-Налог на прибыль Кт 51.

В случае если по итогам периода компания сработала в убыток, то в бухучете следует отразить условный доход по налогу на прибыль:

Дт 68-Налог на прибыль Кт 99.

Как видим, данная проводка является сторно проводки начисления расходов по налогу. Сумма проводки равна показателю отрицательного налога на прибыль (произведение размера убытка и налоговой ставки). Таким образом, запись корректирует показатель налога, начисленного за период.

Пример отражения отрицательного налога в учете

По итогам 2024 года АО «Факел» получил прибыль, при этом по итогам полугодия понесен убыток. Бухгалтер «Факела» произвел расчеты квартальных авансов по налогу и получил следующие результаты:

- 330 руб. – за 3 месяца 2024;

- — 4.520 руб. (отрицательный налог) – за 6 месяцев 2024;

- 405 руб. – за 9 месяцев 2024;

- 806 руб. — по итогам 2024 года.

В учете «Факела» отражены записи:

| Период | Дебет | Кредит | Сумма | Описание |

| 3 месяца 2024 | 99 | 68-Налог на прибыль | 10.330 руб. | Начислен налог на прибыль за 1 кв. 2024 |

| 3 месяца 2024 | 68-Налог на прибыль | 51 | 10.330 руб. | Оплачен налог за 1 кв. 2024 |

| 6 месяцев 2024 | 68-Налог на прибыль | 99 | 4.520 руб. | Отражен условный доход по налогу по итогам полугодия 2024 |

| 9 месяцев 2024 | 99 | 68-Налог на прибыль | 8.405 руб. | Начислен налог за 9 мес. 2024 |

| 9 месяцев 2024 | 68-Налог на прибыль | 51 | 8.405 руб. | Оплачен налог за 9 мес. 2024 |

| По итогам 2024 | 99 | 68-Налог на прибыль | 5.806 руб. | Начислен налог по итогам 2024 года |

| По итогам 2024 | 68-Налог на прибыль | 51 | 5.806 руб. | Произведен окончательный расчет по налогу за 2024 год |

Из чего состоит строка 210

Декларант самостоятельно производит расчёт платежа, который вносится авансами, опираясь на ставку, прописанную для организации. Вычисляется с начала отчётного периода и до окончания. Это прописано в ст. п.1 НК. Есть исключительные случаи, когда при получении доходов, которые были уже начислены и уплачены группой налогоплательщиков, эта сумма не указывается в декларации (ст. 286 пп.4,5 НК)

Сама строка 210 декларации по налогу на прибыль показывает доход, полученный предприятием, и производимые отчисления в бюджет. Показатели строк с 210 по 230 не отражают фактической прибыли и убытка организации. Сама строка показывает, как компания платит налог, ежемесячно или ежеквартально. При корректном внесении данных в другие разделы сама строка 210 при заполнении не вызовет затруднений. На основании уже внесённых данных формируются показатели 210 строки.

Организация уплачивает ежемесячные авансовые платежи

В этом случае налогоплательщик уплачивает два вида авансовых платежей: ежемесячные и ежеквартальные.

Величина ежемесячных авансовых платежей на каждый следующий квартал равна сумме авансового платежа, исчисленного за предыдущий квартал. Ежемесячные платежи уплачиваются в течение квартала тремя равными частями до 28-го числа каждого месяца этого квартала.

Каждый ежемесячный авансовый платеж, подлежащий уплате во II квартале, равен 1/3 суммы авансового платежа, исчисленного за I квартал. Тот же принцип применяется и для расчета ежемесячных авансовых платежей на III и IV кварталы.

Исключение составляют только ежемесячные авансовые платежи за I квартал. На момент уплаты первого ежемесячного платежа (28 января) налоговая база за IV квартал предыдущего года еще не сформирована. Налогоплательщик должен рассчитать ее до 28 марта следующего года. Поэтому в I квартале ежемесячные авансовые платежи уплачиваются в том же размере, что и в IV квартале предыдущего года. Изменение ставок налога на прибыль не влияет на сумму этих авансов. Иными словами, если процентное распределение налога между бюджетами изменяется, ежемесячные авансовые платежи уплачиваются в I квартале в таком же размере, в каком уплачивались в предыдущем квартале <3>.

<3> См. Письма МНС России от 18.12.2002 N ВГ-6-02/1962@ и от 26.12.2003 N ВГ-6-02/1372@, а также Письмо ФНС России от 16.12.2004 N 02-0-10/01/7@.

В строках 390 – 410 листа 02 налоговой декларации отражается общая сумма ежемесячных авансовых платежей на следующий квартал. То есть, если декларация представляется за I квартал, в указанные строки вписываются суммы ежемесячных авансов на II квартал. По месяцам налогоплательщик распределяет их в подразделе 1.2 разд. 1.

В декларации за I квартал показатели этих строк должны соответствовать значениям строк 250 – 270 листа 02. Для расчета показателей строк 390 – 410 листа 02 декларации за полугодие необходимо вычесть из показателей строк 250 – 270 показатели тех же строк декларации за предыдущий отчетный период. Аналогично рассчитываются суммы ежемесячных авансовых платежей, отражаемые в декларации за 9 месяцев.

Особого внимания от налогоплательщиков требует расчет суммы квартального авансового платежа, подлежащего уплате (уменьшению) по итогам отчетного периода (строки 370 и 380 листа 02). Это и понятно, ведь при расчете засчитываются не только ежеквартальные авансы, исчисленные за предыдущий отчетный период, но и начисленные ежемесячные платежи. Общая величина этих платежей отражается в строках 290 – 310 листа 02.

Чтобы определить квартальный авансовый платеж, подлежащий уплате (уменьшению) по итогам отчетного периода (строка 370 или 380 листа 02), из общей суммы рассчитанного за весь отчетный период аванса (строки 250 – 270 листа 02) вычитают указанные в строках 290 – 310 суммы начисленных в этом периоде авансовых платежей.

В строке 370 отражается положительная разница. Она означает, что по итогам отчетного периода организация должна доплатить в бюджет авансовый платеж (строка 370 листа 02). Если в отчетном периоде начисленные авансовые платежи превышают аванс, исчисленный исходя из реальной налоговой базы за этот период, то по итогам отчетного периода сумма аванса подлежит уменьшению. Эту сумму вписывают в строку 380 листа 02.

Алгоритм формирования показателей в этих строках представлен в табл. 2.

Таблица 2

Ежеквартальные авансовые платежи

Ежеквартально должны перечислять авансовые платежи фирмы, у которых за прошедшие четыре квартала выручка от реализации в среднем не превышала 15 000 000 рублей (п. 3 ст. 286 НК РФ). Значит, если в прошлом году доходы от реализации в среднем за каждый квартал не превысили 15 000 000 рублей (60 000 000 рублей за весь год), то отказаться от уплаты ежемесячных авансовых платежей можно уже с первого квартала текущего года. Но в налоговую инспекцию уведомление нужно подать до 31 декабря истекшего года.

По общему правилу для уплаты квартальных авансовых платежей по налогу на прибыль необходимо учитывать последовательно идущие четыре квартала, предшествующие периоду подачи соответствующей налоговой декларации. То есть в расчете 15 000 000 рублей не участвует текущий квартал, по итогам которого фирма подает декларацию.

При определении средней величины доходов от реализации за предыдущие четыре квартала, доходы от реализации за каждый квартал суммируются. После этого полученная сумма делится на четыре (письма Минфина России от 24 декабря 2012 г. № 03-03-06/1/716, от 21 сентября 2012 г. № 03-03-06/1/493).

Авансовый платеж за прошедший квартал нужно сделать не позднее 28-го числа месяца, следующего за этим кварталом.

Независимо от размера выручки ежеквартальные авансовые платежи уплачивают (п. 3 ст. 286 НК РФ):

- постоянные представительства иностранных фирм;

- некоммерческие организации, у которых нет доходов от коммерческой деятельности;

- автономные учреждения;

- бюджетные учреждения, за исключением театров, музеев, библиотек, концертных организаций. Театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями, с указанной даты не исчисляют и не уплачивают авансовые платежи;

- участники договора о совместной деятельности (в части налога с доходов, полученных от этой деятельности);

- инвесторы соглашений о разделе продукции (в части налога с доходов, полученных от этой деятельности);

- фирмы, которые передали свое имущество в доверительное управление (в части налога с доходов, полученных от этой деятельности).

Сумму квартального авансового платежа рассчитывают исходя из фактической прибыли. При этом используют формулу:

| Сумма налога, подлежащая уплате за отчетный период | = | Сумма налога, начисленная к уплате за отчетный период | – | Сумма авансовых поатежей по налогу за предыдущие отчетный периоды |

Пример. Как рассчитать квартальный авансовый платеж

ООО «Снегурочка» перечисляет авансовые платежи по налогу на прибыль поквартально. За I квартал отчетного года «Снегурочка» получила налогооблагаемую прибыль в сумме 100 000 руб., а за полугодие – 180 000 руб.

Таким образом, авансовый платеж по налогу за I квартал составит:

100 000 руб. × 20% = 20 000 руб.

За полугодие фирма должна заплатить авансовый платеж в сумме:

180 000 руб. × 20% – 20 000 руб. = 16 000 руб.

Если прибыль за данный отчетный период окажется меньше, чем за предыдущий, авансовый платеж перечислять не нужно.

Временный порядок уплаты квартальных авансов в связи с увеличением лимита в 2020 году

В письме от 13 мая 2020 года № СД-4-3/7843@ ФНС рассказала, как применять временный порядок уплаты квартальных авансовых платежей по налогу на прибыль в связи с увеличением лимита.

Федеральным законом от 22 апреля 2020 года № 121-ФЗ лимит доходов, при котором можно уплачивать только квартальные авансы по налогу на прибыль, повышен с 15 млн. рублей до 25 млн. рублей.

А потому фирмы, у которых за II, III, IV кварталы 2019 года и I квартал 2020 года доходы от реализации не превысили в среднем 25 млн рублей за квартал, могут перейти на уплату только квартальных авансов. Платить их уже можно по итогам отчетных периодов 2020 года. А при составлении декларации за I квартал 2020 года – не начислять ежемесячные авансы на II квартал 2020 года.

Организации, у которых за III, IV кварталы 2019 года и I, II кварталы 2020 года доходы от реализации не превысят в среднем 25 млн. рублей за квартал, переходят на уплату только квартальных платежей по итогам полугодия 2020 года.

Организации, у которых за IV квартал 2019 года и I, II, III кварталы 2020 года доходы от реализации не превысят в среднем 25 млн рублей за квартал, переходят на уплату только квартальных авансов по итогам 9 месяцев 2020 года.

Если организация, чьи доходы не превышают 25-миллионный лимит, уже представила декларацию по налогу на прибыль за I квартал 2020 года, она может вслед подать уточненку. Ежемесячные авансовые платежи на II квартал 2020 года из уточненки нужно исключить. Это означает, что в подразделе 1.2 Раздела 1 должны быть нули.

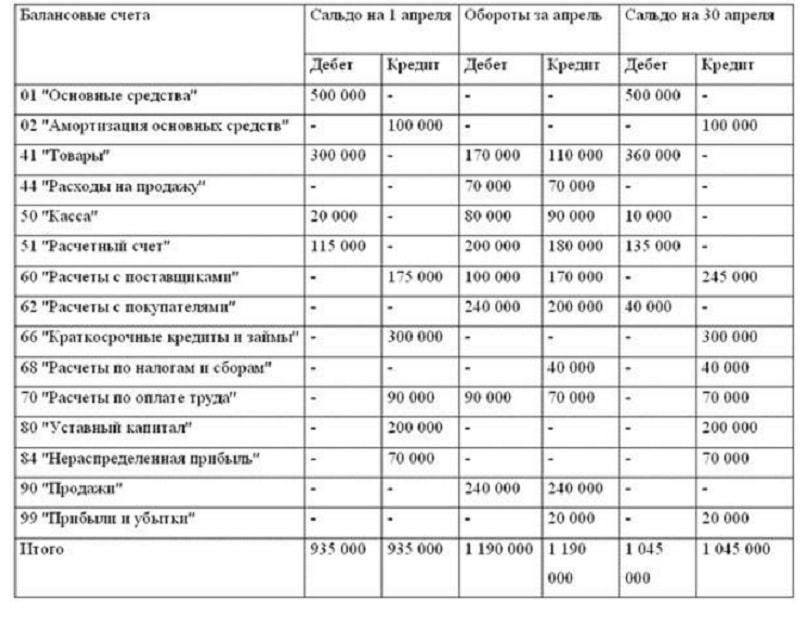

Что это такое

Оборотно-сальдовая ведомость – один из важнейших накопительных регистров бухгалтерского учета, отражающий состояние различных счетов учета на конкретную дату.

Из названия документа можно понять, что его структура включает информацию об оборотах и сальдо по одному или нескольким счетам. То есть, документ несет в себе информацию об остатке на начало периода, о движениях за указанный промежуток времени и сформированному по итогам результату.

Этот документ аккумулирует информацию обо всех операциях, совершенных компанией. Сведения из ОСВ подчиняются правилам бухгалтерского учета и учетной политики организации. Форма предполагает четкое следование инструкциям, без инициативных отклонений.

Расчет налога на прибыль в 1С 8.2 – как проверить

Если организация применяет ПБУ 18/02, то необходимо проверить правильность расчета налога на прибыль. Сумма текущего налога на прибыль должна соответствовать налогу на прибыль, рассчитанному по декларации. Необходимо сверить рассчитанный налог на прибыль с Оборотно-сальдовой ведомостью по счету «Расчеты с бюджетом».

Шаг 1. Рассчитайте условный доход (расход)

Информация заполняется на основе данных о бухгалтерской прибыли (убытках) по счету «Прибыли и убытки по деятельности с основной системой налогообложения». По данному счету формируются итоговые данные закрытия счетов «Прибыль / убыток от продаж» и «Сальдо прочих доходов и расходов».

Расчет производится исходя из прибыли или убытка, полученного в результате разницы между кредитовым обротом счета и его дебетовым оборотом:

- Январь – бухгалтерская прибыль – 822 393,51 проверка (834 144,97 – 11751,46).

- Февраль – бухгалтерская прибыль – 129190,21 проверка (146 961,71 – 17 771,50).

- Март – бухгалтерская прибыль – 139461,05 руб. проверка (157 958,71 – 18 497,66):

Результаты условного расхода (дохода):

Шаг 2. Сравните расчет условного дохода (расхода) с ОСВ

Сравните расчет условного дохода (расхода) с ОСВ по счету «Условный расход по налогу на прибыль» и «Условный доход по налогу на прибыль:

Шаг 3. Проверьте правильность расчета общей суммы текущего налога на прибыль

Проверьте правильность расчета общей суммы текущего налога на прибыль, которая состоит из суммы:

- Отложенных налоговых активов Д 09 К ;

- Отложенных налоговых обязательств Д К 77;

- Постоянных налоговых активов Д К ;

- Постоянных налоговых обязательств Д К ;

- Условный расход Дт Кт ;

- Условный доход Дт Кт .

Произвести проверку можно путем сравнения данных в таблице:

с Анализом счета :

Проверка данных из примера:

- Сводные данные за I квартал:

- ПНО = 9 782,98 руб.

- ОНА = 0 руб.

- Условный расход = 218 208,95 руб.

- Итого: 227991,93 руб.

- ПНА = 0 руб.

- ОНО = 56 022,64 руб.

- Условный доход= 0 руб.

- Итого: 56 022,64 руб.

- Налог на прибыль к уплате: 227 991,93 – 56 022,64 = 171 969,29 руб.

Общая сумма начисленного текущего налога на прибыль составляет 171 969,29 руб. На эту сумму оформляется проводка по начислению Налога на прибыль в разрезе бюджетов Дт Кт .

Шаг 4. Анализ состояния налогового учета по налогу на прибыль в 1С 8.2

Сверьте данные ОСВ, сформированной по признаку НУ с отчетом Анализ состояния налогового учета по налогу на прибыль:

Поставьте вашу оценку этой статье:

Каждая организация с коммерческим уклоном независимо от сферы деятельности стремится максимизировать прибыль, по которой обязательно должен выплачиваться налог государству. Самостоятельно провести нужный расчет налога на примере будет несложно даже для чайников.

Позиция контролирующих органов

Действующее законодательство освобождает от уплаты налогов компании, получившие убыток по итогам деятельности отчетного периода. Кроме того, НК не предусмотрена уплата минимального налога и гарантийный платежей при отрицательном показателе налога на прибыль.

В то же время фискальные органы могут затребовать у налогоплательщика пояснения возникновения убытков. Как правило, налоговики требуют обоснования в случаях систематического отражения убытков (и как следствие, неоплаты налога на прибыль), а также в ситуациях, когда компания признает убытки в крупных суммах.

Для получения пояснений органы ФНС вправе оформить письменный запрос на имя руководителя компании. В документе налоговики могут затребовать документы, подтверждающие суммы полученных доходов и понесенных расходов. Компания должна ответить на запрос ФНС в свободной форме, с описанием причин отраженных убытков (например, сезонный спад производства, снижение уровня продаж, прекращение работы с крупными заказчиками, т.п.). Приведенные в письме обоснования следует подтвердить документами (договора, прекратившие действие, акты, накладные, подтверждающие расходы, т.п.).

Корректировка убыточной декларации

Скорректировать убыток можно только путем подачи уточненной декларации. За убыточный период компания не начисляла налог к уплате, поэтому переплаты у нее нет. В такой ситуации не действует правило о возможности корректировки ошибок в текущем периоде, которое предусмотрено абзацем 3 пункта 1 статьи 54 НК. Это правило касается как налога на прибыль, так и налога при упрощенке.

Подача уточненки с увеличенной суммой убытка может привести к дополнительным контрольным мероприятиям со стороны налоговиков.

Проведут новую камералку за уточняемый период.

Камеральная проверка скорректированной декларации будет в любом случае.

Чтобы избежать вопросов, заранее проверьте построчное заполнение декларации.

Вправе провести выездную проверку.

Повторная проверка возможна, даже если компания прошла добровольный налоговый мониторинг (подп. 4 п. 5.1 ст. 89 НК). Подробнее читайте Когда проводятся повторные налоговые проверки и Каковы преимущества налогового мониторинга.

Потребуют пояснения, почему вырос убыток.

Если компания увеличила убыток в уточненной декларации, инспекция вправе потребовать письменные пояснения.

Подробнее читайте Как обосновать убыток в декларации по налогу на прибыль.

Способы убрать убыток

Общие сведения об оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость — сводный регистр бухгалтерского учета, обобщающий информацию по всем синтетическим счетам за отчетный период. Ведомость отражает данные о сальдо на начало и конец отчетного периода, дебетовые и кредитовые обороты за период по каждому счету бухгалтерского учета. При корректном формировании ведомости она содержит более объемные сведения о финансовом состоянии организации, чем ее бухгалтерский баланс. Также ведомость включает в себя агрегированные показатели отчета о финансовых результатах.

В силу информативности использование оборотно-сальдовой ведомости возможно в различных целях, таких как: формирование бухгалтерской отчетности, самостоятельного отчета для целей принятия управленческих решений.

Важно! При подготовке ведомости для целей бухгалтерского учета необходимо, чтобы ее показатели были представлены в аналитике по субсчетам, а при наличии активно-пассивного сальдо по субсчету или счету сальдо должно быть отражено в развернутом виде. Запрет на зачет между статьями актива и пассива установлен п

34 ПБУ 4/99.

Например, счет 70 «Расчеты с персоналом по оплате труда» может иметь дебетовое сальдо по одному сотруднику (группе сотрудников) и кредитовое сальдо по другим сотрудникам; в бухгалтерскую отчетность эти суммы должны попасть, как в актив, так и в пассив, в развернутом виде. Только при формировании в развернутом виде ведомость может служить прямым источником для подготовки бухгалтерской отчетности.

Статьи баланса, по которым разрешен зачет, можно найти, к примеру, в этом материале.

https://youtube.com/watch?v=lJKw518g6k0

Как рассчитать налог на прибыль: общие положения

Согласно нормам НК, базой для расчета налога на прибыль выступает разница показателей дохода и расхода, полученного по итогам отчетного периода. Сумма налога определяется как произведение суммы полученной прибыли на налоговую ставку:

Н = (Дох – Расх) * Ст.

Период, в рамках которого определяется прибыль и рассчитывается налог, зависит от того, по какой системе предприятие оплачивает авансовые платежи по налогу. К примеру, если фирма перечисляет предоплаты ежеквартально, то сумма аванса по налогу равна произведению квартальной прибыли на ставку налога. Отчетный период в данном случае является «накопительным» (3, 6, 9 месяцев), поэтому последующие суммы налога определяются на основании прибыли, полученной по итогам полугодия и 9-ти месяцев.

Первоначальная сумма аванса (за 1-й квартал/1-й месяц года) рассчитывается исходя из прибыли, полученной за отчетный период. При определении суммы последующих предоплат учитываются ранее оплаченные авансы. К примеру, размер предоплаты за 2-й квартал года (при квартальной системе оплаты) определяется так:

Н2 кв = Пр6 мес * 20% — Ав1 кв,

где Пр6 мес – прибыль фирмы по итогам полугодия;

Ав1 кв – аванс, перечисленный исходя из прибыли 1-го квартала.

Пример расчета сумм авансов

АО «Марафон» оплачивает квартальные авансы по налогу на прибыль. Прибыль, полученная «Марафоном» в 2024 году, и расчет суммы налога приведен в таблице ниже.

| Отчетный период | Прибыль | Расчет налога | Сумма налога к оплате |

| 1 квартал 2024 | 54.305 руб. | 54.305 руб. * 20% | 10.861 руб. |

| 1 полугодие 2024 | 118.220 руб. | 118.220 руб. * 20% — 10.861 руб. | 12.783 руб. |

| 9 месяцев 2024 | 124.700 руб. | 124.700 руб. * 20% — 10.861 руб. — 12.783 руб. | 1.296 руб. |

| 12 месяцев 2024 | 138.920 руб. | 138.920 руб. * 20% — 10.861 руб. — 12.783 руб. — 1.296 руб. | 2.844 руб. |

| ИТОГО за год: | 138.920 руб. | 138.920 руб. * 20% | 27.784 руб. |

Как понять основы бухучёта

Для работы все виды возможных доходов, расходов и сделок закодированы по счетам. Виды счетов бухгалтерского учёта:

- синтетические;

- аналитические (субсчета).

Разница между ними состоит в степени детализации. Процесс кодировки счетов начался ещё в 1968 году, когда письмом ЦСУ СССР № 130 было утверждено первое «Положение…». После этого рекомендации менялись несколько раз.

Для примера можно привести аналитический учёт офисного имущества: стол, стул, шкаф и т. д. Эти предметы можно объединить в понятие мебель и пропустить по соответствующему субсчету одной строкой. Калькулятор, компьютер — проходят по аналитическому счёту, а в субсчёте они отразятся в графе «Технические средства». Всё вместе будет отнесено к синтетическому счёту «Основные средства». Это статья 01 по коду бухучёта. Пример содержит очень разные по оценочной стоимости категории, но он даёт представление о структуре бухгалтерского учёта.

Что показывает номер счёта

Код счёта может содержать до семи цифр. Первые две цифры от 01 до 99 включают все возможные операции по бухгалтерскому учёту. А понятие «прочие» и наличие свободных кодов делают эту систему универсальной. Две первые цифры и составляют перечень синтетических счетов в редакции Приказов Минфина РФ № 38-н от года, № 115н от 18 сентября 2006 г. и № 142н от года.

Этим же письмом предлагается ряд субсчетов, которые кодируются третьей и четвёртой цифрами кода. Субсчета можно детализировать, а аналитические счета полностью отданы на откуп руководству компании. На практике — опыту главного бухгалтера. Процесс формирования номенклатуры кодов для предприятия по условиям его деятельности — распространённая задача для студентов бухгалтерского отделения.

Функции налога на прибыль

Данный налог может выполнять несколько функций:

- фискальную. позволяющую сформировать бюджет для всестороннего развития государства и обеспечения его нужд;

- регулирующую. направленную на регуляцию доходов населения и осуществление антикризисных мер. К нее основным инструментам относятся налоговые платежи и льготы, позволяющие оказывать воздействие на различные экономические процессы;

- контролирующую. которая дает возможность наблюдать за эффективностью налогообложения и темпами развития экономики;

- социальную. нацеленную на оказание разных видов помощи малоимущим гражданам за счет платежей взимаемых с более обеспеченных.

Кроме этого некоторые категории налогоплательщиков имеют налоговые льготы, влияющие на налогооблагаемый доход.

Облагаемые величины

Для того, чтобы узнать, как определить налог на прибыль с примером для чайников, необходимо знать, какие показатели облагаются данным видом налога.

К реализационным доходам причисляются средства, получение которых связано с основной деятельностью компании.

Это продукция, произведенная непосредственно организацией и приобретенная для последующей перепродажи, работы, выполненные по заказам сторонних организаций или населения.

Внереализационные доходы включают:

- прибыль прошлых лет, обнаруженная непосредственно в отчетном периоде;

- суммы штрафов и неустоек, полученные от других компаний;

- поступившие безнадежные долги, раннее списанные в убытки;

- доходы полученные от доли в капиталы других предприятий, не считая средств используемых для оплаты выпуска дополнительных акций, распространяемых среди акционеров;

- прибыль от излишков имущества, обнаруженных в процессе инвентаризации;

- безвозмездно поступившее имущество и другие.

Прибыль для целей налога на прибыль, как правило, определяется как доход от деятельности компании минус сумма установленных вычетов и скидок.

При расчете налога нелишне иметь представление, что заключает в себе общий расход. Он состоит из таких пунктов: производственных расходов, включая стоимость сырья, которое становятся частью выпускаемой продукции, электроэнергии, топлива, а также отплаты труда, расходов на рекламу, упаковку, и другие общепроизводственные расходы.

Авансы с доплатой за квартал

Этот способ расчета авансового платежа используют организации, которые:

- не имеют право отчислять налог 1 раз в квартал;

- самостоятельно не перешли на расчет аванса по фактически заработанной прибыли.

Сумма первоквартального взноса равна сумме взноса за последние три месяца предыдущего года. Так, январский, февральский и мартовский авансовый платеж равен:

Сумма взноса за следующий квартал равна сумме первоквартального аванса. В апреле, мае и июне должно поступать столько же, сколько в марте, феврале и январе этого же года.

Сумма взносов в третьем отчетном квартале = сумме взносов за первые полгода – сумма первоквартального аванса.

В июле, августе и сентябре в бюджет должно поступать:

Сумма взносов в четвертом квартале = сумме взносов за девятимесячный период – сумме авансов, проплаченных в первом полугодии.

Октябрьский, ноябрьский и декабрьский ежемесячный авансовый платеж равен трети от разности прибыли за период с января по сентябрь и ранее уплаченной суммы налога.

Если по итогам квартала налог оплачен больше, чем положено, организация имеет возможность вернуть переплату на расчетный банковский счет или оставить в счет уплаты следующих авансовых платежей

Пример. В 2016-2017 году ООО «Удача» оплачивала авансовые платежи каждые 30 дней, доплачивая за каждый квартал.

Таблица 1. Прибыль организации

| Период | Сумма |

|---|---|

| Четвертый квартал 2016 года | 1 200 000 рублей |

| Первый квартальный период 2017 года | 1 100 000 рублей |

| Второй квартальный период 2017 года | 900 000 рублей |

| Третий квартальный период | 1 000 000 рублей |

Первоквартальный аванс = 1/3 * 1 200 000 * 20% = 96 000 рублей

Так, январские, февральские и мартовские перечисления должны составлять 96 000 рублей. Величина доплаты по итогам первого квартального периода будет рассчитана так:

11 000 000 * 20% – 96 000 * 3 = 12 000 рублей. Доплату необходимо внести до 28 апреля. Значит, в апреле организация должна отдать взнос за март и доплату за квартал 12 000 + 96 000 = 108 000 рублей.

Ежемесячные авансы во втором квартале равны трети от прибыли в первом квартале.

1 100 000 * 20% * 1/3 = 80 667 рублей

В апреле, марте и июне в бюджет должно поступать по 80 667 рублей.

За полгода прибыль «Удачи» составила 2 000 000 (1 100 000 + 900 000). За первые 6 месяцев получиться переплата:

2 000 000 * 20% – (96 000 * 3) – 12 000 – (80 667 * 3) = — 142 000

Компания может вернуть обратно эту сумму, либо оставить в счет следующих платежей. «Удача» выбрала первый вариант.

Авансы в третьем квартале:

(2 000 000 * 20% — 900 000 * 20%) / 3 = 73 333 рублей.

Эту сумму нужно вносить в июле, августе и сентябре.