Реализация отгруженного товара

Гарантом оплаты товара для продавца служат условия договора о переходе права собственности по отгруженным ценностям. Как правило, момент смены собственника происходит при отгрузке товара:

- доставка товара покупателю силами продавца;

- передача ценностей стороннему перевозчику;

- передача товара непосредственно продавцу.

При этом факт продажи сопровождается сопроводительными документами, такими как накладные.

Иногда в договор включаются особые условия, на основании которых ценности становятся полноправной собственностью покупателя после совершения оплаты. Если перечисления денежных средств не произойдет в установленный срок, товар следует вернуть продавцу. Также в случае задержки платежа продавец вправе либо требовать оплату, либо рассчитывать на возврат ценностей.

Подобные условия позволяют квалифицировать договора как соглашения с особыми условиями перехода прав собственности на товар. Права на переданные ценности могут быть закреплены за продавцом вплоть до полной их оплаты. Причем в это время покупатель не вправе распоряжаться полученными материалами по своему усмотрению.

Договор поставки

Определение 2

Договор поставки — это основной документ регулирующий момент признания выручки от продажи для целей бухгалтерского учета. Согласно договору поставки покупатель обязуется оплатить переданные ему материально-производственные запасы.

Договором поставки предусматриваются условия оплаты:

- предварительная оплата до передачи (отгрузки) готовой продукции;

- последующая оплата, т. е. после передачи готовой продукции покупателю.

Случаи применения счета $45$ «Товары отгруженные»:

- отгрузка товаров по договору мены. До его исполнения, а именно до поступления встречного товара, будут учитываться на данном счете. Согласно ГК РФ договор мены будет считаться исполненным после выполнения обеими сторонами своих обязательств по поставке товара;

- отгрузка на основании договора комиссии. На основании ГК РФ право собственности переходит к покупателю от комитента согласно сообщению комиссионера об отгрузке покупателю. До этого у комитента товары учитываются на счете 45 как собственные средства. Остаток счета $45$ у комиссионера отражает стоимость переданных, но еще не реализованных у комиссионера товаров, они остаются в собственности комитента до момента их фактической реализации или возврата;

- отгрузка товаров по договорам поставки с особым порядком перехода права собственности. На основании ГК РФ переход права собственности возникает с момента ее передачи, если не предусмотрено иное. Поэтому, если договором предусмотрен переход права собственности по факту оплаты товара, то товары отгруженные, но не оплаченные, являясь собственностью поставщика, и учитываться на балансе поставщика на счете $45$, до момента оплаты этого товара.

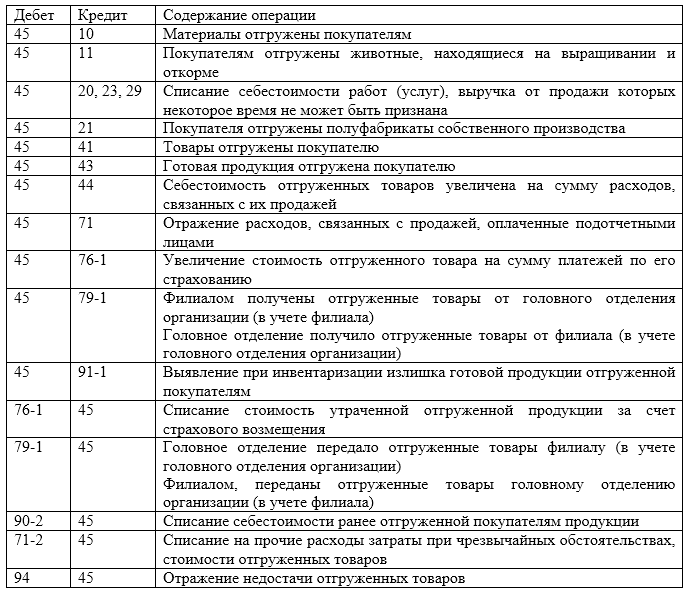

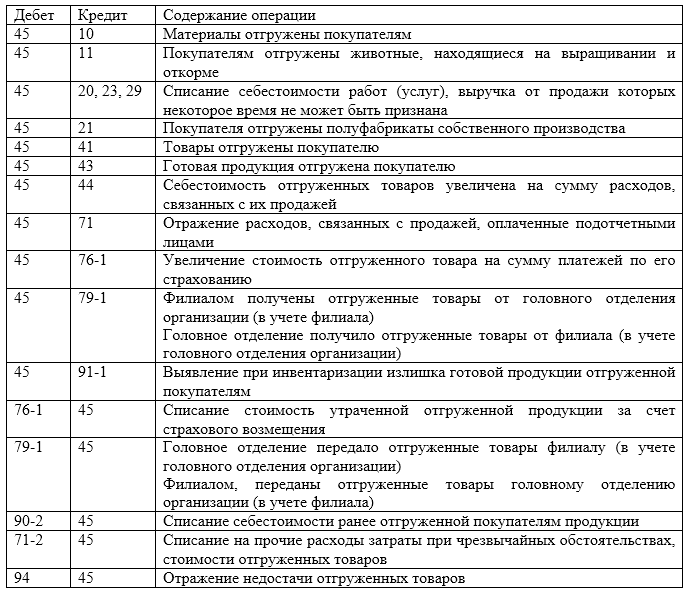

Рисунок 2. Типовые проводки по счету 45

Рисунок 2. Типовые проводки по счету 45

Втулки чугунные материал СЧ18-36

Изготовим втулки чугунные материал СЧ18-36. Что можно сказать про материал. СЧ 18-36 – серый чугун, предел прочности на растяжение не менее 180 МПа, предел прочности при изгибе не менее 360 МПа, предел прочности при сжатии не менее 700 МПа.

Таблица1,Механические свойства отдельных марок серого чугуна (ГОСТ 1412 )

| Марки чугуна | Предел прочности при растяжении σв, кГ/мм2 | Предел прочности при растяжении σ из, кГ/мм2 | Твердость по Бринеллю, HB | |

| сч | 12-28 | 12 | 28 | 143—229 |

| сч | 15-32 | 15 | 32 | 163—229 |

| сч | 18-36 | 18 | 36 | 170—229 |

| сч | 21-40 | 21 | 40 | 170—241 |

| сч | 24-44 | 24 | 44 | 170—241 |

| сч | 28-48 | 28 | 48 | 170-241 |

| сч | 32-52 | 32 | 52 | 170—241 |

| сч | 35-56 | 35 | 56 | 197—248 |

| сч | 38-60 | 38 | 60 | 197-262 |

Изготовим втулки чугунные материал СЧ18-36. Что можно сказать про материал. СЧ 18-36 – серый чугун, предел прочности на растяжение не менее 180 МПа, предел прочности при изгибе не менее 360 МПа, предел прочности при сжатии не менее 700 МПа.

Таблица1,Механические свойства отдельных марок серого чугуна (ГОСТ 1412 )

| Марки чугуна | Предел прочности при растяжении σв, кГ/мм2 | Предел прочности при растяжении σ из, кГ/мм2 | Твердость по Бринеллю, HB | |

| сч | 12-28 | 12 | 28 | 143—229 |

| сч | 15-32 | 15 | 32 | 163—229 |

| сч | 18-36 | 18 | 36 | 170—229 |

| сч | 21-40 | 21 | 40 | 170—241 |

| сч | 24-44 | 24 | 44 | 170—241 |

| сч | 28-48 | 28 | 48 | 170-241 |

| сч | 32-52 | 32 | 52 | 170—241 |

| сч | 35-56 | 35 | 56 | 197—248 |

| сч | 38-60 | 38 | 60 | 197-262 |

irontub.ru

В каких случаях используется счет 45 (краткая характеристика счета)

Счет 45 — Товары отгруженные — используется в случае, если товары продаются с отсрочкой перехода права собственности, например при экспорте продукции, бартерном обмене, передаче товаров комиссионеру (посреднику, агенту) для реализации за комиссию и по подобным договорам. Пока не выполнены особые условия договора, товар продолжает принадлежать продавцу. Здесь и далее под словом «товар» следует понимать любое переданное имущество: товар, продукцию, полуфабрикаты, материалы, животных на выращивании, работы, услуги.

Выручка от такой передачи товаров не может быть признана до выполнения ряда условий, оговоренных в договоре, к примеру: при продаже на экспорт — пока от покупателя не получены подтверждающие документы, при передаче на реализацию за комиссию — пока не будут получены отчет комиссионера и оплата за проданный им товар.

Счет 45 — это активный счет. В бухгалтерском учете продавца по дебету счета 45 — Товары отгруженные — отражаются фактическая (производственная) себестоимость и коммерческие расходы на отгрузку/доставку переданных товаров. По кредиту списывается себестоимость при наступлении условий для отражения фактической реализации.

Дебетовое сальдо по счету 45 представляет остатки товаров отгруженных, но не реализованных на конец периода и входит в состав строки 1210 «Запасы» бухгалтерского баланса продавца.

В бухгалтерском учете покупателя данные товары (продукция) отражаются на забалансовых счетах до момента исполнения договора.

Аналитический учет по счету ведется по отдельным видам отгруженных товаров и по местам их нахождения (контрагентам).

Отгруженные товары в бухгалтерском учете (счет 45)

В бухгалтерском учете отражение отгруженных товаров/продукции происходит по плановой себестоимости, в том числе учитывающей реализационные затраты, или фактической.

В бухгалтерской отчетности стоимость отгруженных товаров входит в раздел «Запасы», где также отражается и иная готовая продукция.

В бух.учете выручка продавца после отгрузки товара признается после передачи прав собственности. Обычно момент выручки фиксируется при отгрузке товара. Для организаций, ведущих упрощенный учет, выручка появляется после фактической оплаты ценностей.

Если передача товара сопровождается наличием договора с особыми условиями по переходу прав собственности, то вместо выручки у организации ― продавца происходит увеличение кредиторской задолженности по товарам отгруженным.

Если субъекты являются плательщиками НДС, имеется 2 варианта признания налога. Налоговая база по НДС появляется при наступлении одного из условий ― отгрузки или оплаты товара.

В бух.учете допускаются следующие варианты отражения НДС:

- Дт 45 ― Кт 68 ―начислен НДС при отгрузке товара. Но такой способ рекомендуется закрепить в действующей учетной политике.

- Дт 76 ― Кт 68 ― отложено начисление НДС при отгрузке.

Дт 90 ― Кт 76 ― НДС учтен при поступлении оплаты.

Операции с отгруженным товаром в учете

| Дебет счета | Кредит счета | Содержание операции |

| 45 | 41 | Отгрузка ценностей покупателю по фактической себестоимости |

| 45 | 44 | Списание прочих расходов по товарам отгруженным (транспортные) |

| 90 | 45 | Признание момента фактической реализации после оплаты |

| 45 | 68 | Начисление НДС на товары отгруженные |

Пример. Организация «Парус» продает товар на сумму 47 200 рублей, в том числе НДС 18% равен 7 200 рублей. По условиям договора полные права на товар переходят покупателю только после полной оплаты. Себестоимость товара составила 30 000 рублей. Организация использует метод начисления. В учетной политике закреплен метод определения налогооблагаемой базы по НДС после отгрузки ценностей.

В учете предприятия по результатам операции появятся следующие проводки:

- Дт 45 ― Кт 41 (30 000 рублей) ― списана себестоимость отгруженных товаров;

- Дт 45 (НДС) ― Кт 68 (7 200 рублей) ― начислен НДС;

- Дт 51 ― Кт 62 (47 200 рублей) ― поступление оплаты от покупателя;

- Дт 62 ― Кт 90-1 (47 200 рублей) ― зафиксирована выручка;

- Дт 90-3 ― Кт 45 (НДС) ― отражен предъявленный НДС покупателю;

- Дт 90-2 ― Кт 45 (30 000 рублей) ― отражена себестоимость отгруженной продукции;

- Дт 90-9 ― Кт 99 (10 000 рублей) ―финансовый результат по итогам операции (полученная прибыль).

Учет затрат

Бухгалтерия исполнителя услуг имеет свои особенности в зависимости от вида деятельности.

- При услугах, не требующих материальных вложений (аудиторские, образовательные, консультационные), затраты учитываются в дебет счета 20 «Производственные расходы» (согласно п. 5 ПБУ 10/99). Например, в случае образовательных услуг затраты включают в себя зарплату преподавателей, налоги и взносы, амортизацию при наличии.

- При услугах, связанных с производством материальных ценностей (например, наружная реклама или оформление праздников), затраты учитываются на счетах 20 «Производственные расходы», 26 «Общехозяйственные расходы» (для управленческих затрат), 25 «Общепроизводственные расходы» при необходимости. Материальные объекты, созданные при оказании услуг, отражаются на счете 43 «Готовая продукция».

Давайте рассмотрим пример. ООО «Штандарт» специализируется на наружной рекламе и использует ОСНО. Для ООО «Колокольчик» «Штандарт» изготовил вывеску для наружной стены магазина, стоимость услуги по договору составила 24 000 рублей, включая НДС 4 000 рублей.

Бухгалтер ООО «Штандарт» проводит следующие операции:

- Дт 51 Кт 62 — 24 000 рублей — получена оплата от заказчика;

- Дт 62 Кт 90.1 — 24 000 рублей — отражено оказание услуги;

- Дт 90.3 Кт 68 — 4 000 рублей — выделен НДС.

Для создания вывески использовались материалы на сумму 11 000 рублей (без НДС), затраты на труд работника составили 4 000 рублей, взносы с оплаты труда — 1 320 рублей. Соответствующие проводки в учете:

- Дт 20 Кт 10 — 11 000 рублей — списаны материалы для вывески;

- Дт 20 Кт 70 — 4 000 рублей — начислена зарплата сотруднику;

- Дт 20 Кт 69 — 1 320 рублей — начислены взносы.

Согласно учетной политике ООО «Штандарт», учет готовой продукции осуществляется по фактической себестоимости, что отражено в следующих проводках:

- Дт 43 Кт 20 — 16 320 рублей (материалы + зарплата + взносы) — изготовлена вывеска;

- Дт 90.2 Кт 43 — 16 320 рублей — списана себестоимость услуги.

Если услуги предоставляются с участием агента, который осуществляет реализацию третьим лицам, это может быть оформлено агентским соглашением. Например, ООО «Штандарт» привлекает агента — ООО «Картина» для реализации услуг на сумму 30 000 рублей, с агентским вознаграждением в 3 000 рублей. «Штандарт» переводит вознаграждение «Картине» со своего счета, и бухгалтер делает следующие проводки:

- Дт 62 Кт 90.1 — 30 000 рублей — выручка от услуг для заказчика;

- Дт 20 Кт 76 — 3 000 рублей — учтены расходы на агентское вознаграждение;

- Дт 76 Кт 51 — 3 000 рублей — переведено вознаграждение агенту;

- Дт 51 Кт 62 — 30 000 рублей — получена оплата от заказчика.

Учет оказанных услуг у заказчика осуществляется путем отнесения оплаты на соответствующие затратные счета, преимущественно 20 (23, 25, 26, 44).

Для иллюстрации, рассмотрим сценарий с заказом вывески. Бухгалтер магазина «Колокольчик» проведет следующие бухгалтерские операции:

- Дт 60 Кт 51 — 24 000 рублей — оплата услуг наружной рекламы;

- Дт 44 Кт 60 — 20 000 рублей — учет затрат на рекламу;

- Дт 19 Кт 60 — 4 000 рублей — учет входящего НДС.

Однако некоторые услуги могут быть включены исполнителем в стоимость товаров или имущества (в соответствии с п. 11 ФСБУ 5/2019 и п. 12 ФСБУ 6/2020). Например, если магазин «Колокольчик» заказал галстуки-бабочки с доставкой, а стоимость доставки включена в общую стоимость товаров. В этом случае бухгалтер магазина проведет следующую операцию:

Дт 41 Кт 60 — стоимость товаров увеличена на сумму транспортных услуг, подлежащих включению в стоимость товаров.

В контексте налогового учета услуг на стороне заказчика затраты учитываются как расходы, снижая налогооблагаемую прибыль, при условии экономической обоснованности и наличия первичных документов (согласно ст. 252 НК РФ). Нормируемые расходы, такие как затраты на рекламу, могут учитываться только в пределах норм закона (согласно ст. 264 НК РФ).

Как было указано ранее, акт выполненных работ или УПД являются основными первичными документами, подтверждающими оказание услуг. Для транспортных услуг требуются также транспортные накладные.

Компания консалтинговых услуг “УНИСЕРВИС” способна автоматически генерировать бухгалтерские проводки при вводе первичных документов. Путем учета доходов и расходов, разнесения операций по соответствующим счетам и предложения проводок, компания облегчит задачи бухгалтера, который, в свою очередь, будет осуществлять только проверку и принятие предложенных проводок.

Определение готовой продукции и товаров

По завершению производственного процесса компания получает из используемого сырья готовый продукт. Этот продукт укомплектован в полном объеме, передан на склад и уже готов к продаже.

Как часть производственных запасов можно также воспринимать и товары, которые были получены либо куплены от хозяйствующих субъектов, либо граждан для последующей реализации.

Если рассматривать схему движения готового продукта, то она состоит из следующих этапов:

- поступление партии продукта на склад;

- отгрузка готовой партии потребителям.

При ведении бухгалтерского учета единица готового изделия определяется компанией таким образом, чтобы руководство компании могло получить адекватную информацию о состоянии этих МПЗ, а также обеспечить адекватный контроль за их перемещением и остатками. Готовые изделия попадают в складские помещения из производственного цеха под ответственность материальному лицу.

Инвентарные счета

Эта группа счетов предназначена для учета хозяйственных средств предприятия — внеоборотных и оборотных активов, фактическое наличие которых выявляется в результате инвентаризации.

К основным инвентарным относятся следующие активные счета:

По дебету этих счетов отражается увеличение средств, по кредиту — выбытие средств.

Схема инвентарного счета

|

Дебет |

Кредит |

|

Сальдо начальное — наличие (остаток) активов на начало отчетного периода |

|

|

Оборот по дебету — поступление активов |

Оборот по кредиту — выбытие активов |

|

Сальдо конечное — наличие (остаток) активов на конец отчетного периода |

Счет 01 «Основные средства» и счет 04 «Нематериальные активы» предназначены для учета наличия и движения основных средств и нематериальных активов, которые называются внеоборотными активами предприятия. Аналитический учет на этих счетах ведется по видам средств.

Счет 10 «Материалы» предназначен для учета наличия, приобретения и выбытия материалов, т. е. средств, которые называются оборотными активами предприятия. Аналитический учет материалов ведется по местам хранения, видам, сортам и т. п.

Счет 43 «Готовая продукция» предназначен для учета готовой продукции на складе предприятия. Аналитический учет по счету 43 ведется по местам хранения и видам готовой продукции.

Счет 45 «Товары отгруженные» используется в том случае, когда готовая продукция со склада отгружена покупателю, но деньги за нее еще не поступили. При отгрузке готовой продукции со склада стоимость отгруженной продукции списывается проводкой ДЕБЕТ 45 «Товары отгруженные» КРЕДИТ 43 «Готовая продукция», а при поступлении денег от покупателей стоимость продукции списывается с кредита счета 45.

Счета 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» предназначены для учета наличия и движения денежных средств предприятия в кассе, на расчетном и валютном счетах. Учет валютных средств ведется в рублевом эквиваленте.

Счет 58 «Финансовые вложения» используется для учета финансовых вложений предприятия в государственные, ценные бумаги, акции, облигации и т.п. Кроме того, на этом счете ведется учет вкладов предприятия в уставные капиталы других организаций.

Пример 4.1. Ведение учета на инвентарных счетах.

На начало месяца на складе обувной фабрики находилось готовой продукции на сумму 48000 р. Операции, проведенные в течение месяца, отражены в табл. 4.1.

Задание. Оформить счет 43 «Готовая продукция», рассчитать обороты и определить стоимость готовой продукции, отгруженной в конце месяца.

Таблица 4.1

|

Содержание операции |

Сумма, р. |

Дебет |

Кредит |

|

1 . Списана готовая продукция на склад |

34000 |

43 |

20 |

|

2. Часть готовой продукции отгружена покупателям |

55000 |

45 |

43 |

|

3. В результате аварии водопровода на складе списана, как убыток, часть готовой продукции |

7000 |

99 |

43 |

|

4. Из производства на склад поступила очередная партия готовой продукции |

28000 |

43 |

20 |

|

5. Возвращена покупателями часть готовой продукции |

10500 |

43 |

62 |

|

6. В конце месяца отгружена со склада покупателю вся готовая продукция |

45 |

43 |

Для решения задачи необходимо собрать счет 43 и определить кредитовый оборот при условии, что сальдо конечное на счете 43 равно нулю, так как вся продукция отгружена со склада.

Счет 43 «Готовая продукция»

|

Дебет |

Кредит |

|

Сн = 48000 |

|

|

1) 34000 4) 28000 5) 10500 |

2) 55000 3) 7000 6) ? |

|

О = 72500 |

Ок = ? |

|

Ск= о |

Для определения кредитового оборота по счету 43 используем формулу расчета сальдо конечного на активном счете:

Ск = Сн + Од – Ок, тогда Ок = Сн + Од – Ск.

Так как вся готовая продукция отгружена со склада, то Ск = 0.

Следовательно, Ок = 48000 + 72500 = 120500 р.

Таким образом, сумма отгруженной продукции будет равна 120500 – 55000 – 7000 = 58500 р.

А продан ли товар?

Ни для кого не секрет, что данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета (п. 1 ст. 10 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон о бухучете)).

Соответственно, требования законодательства РФ будут соблюдены, если бухгалтер отразит все факты хозяйственной жизни в строгом соответствии с первичными учетными документами (например, купили товар — отразили в бухучете, продали — то же самое).

Для того чтобы отразить в бухучете выручку, необходимо, чтобы право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа была принята заказчиком (услуга оказана). Это прямо указано в пункте 12 ПБУ 9/99 «Доходы организации» (утв. Приказом Минфина России от 06.05.99 N 32н). В нашем же случае товары отгружаются, но право собственности на них не переходит, соответственно, нет выручки и нет оснований отражать товары как проданные.

Соответственно, отражение товаров как реализованных, до того как это произойдет, означает нарушение законодательства РФ о бухгалтерском учете. Поясним это подробнее. Как все помнят, каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни (п. 1 ст. 9 Закона о бухучете). Поэтому неправомерно признание выручки на основании документа на отгрузку, если переход права собственности не состоялся, так как такой документ не отражает реальный факт хозяйственной жизни.

А для таких случаев как раз и существует статья 15.11 КоАП РФ, которая к числу грубых нарушений требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, относит в том числе регистрацию не имевшего места факта хозяйственной жизни. Подобное нарушение может повлечь за собой для должностных лиц при совершении впервые административный штраф в размере от 5 000 до 10 000 руб., а при повторном нарушении — административный штраф в размере от 10 000 до 20 000 руб. или дисквалификацию на срок от одного года до двух лет (ст. 15.11 КоАП РФ).

Многие могут скептически возразить, что нарушение слишком незначительно и его трудно выявить, поэтому зачем бухгалтеру придумывать себе дополнительные проблемы, усложняя бухгалтерский учет, который налажен и прекрасно работает. Поспешим разочаровать подобных специалистов, поскольку иногда даже мелочи создают впечатление о работе организации в целом и на фоне множества неясностей и разнообразных трактовок нашего законодательства не стоит пренебрегать четкими и ясными правилами. Кроме того, мы с вами еще не говорили о налогах.

Характеристика счета 43

Готовую продукцию необходимо учитывать, как отдельную от остальных МПЗ группу для реализации:

- постоянного контроля объемов выпуска такой продукции, анализа уровня ее качества и степени сохранности;

- документального сопровождения отгружаемой покупателям продукции с последующим контролем состояния расчетов по заключенным сделкам;

- проверочных мероприятий с целью отслеживания комплектности поставок готовой продукции, соответствия условий договора результатам деятельности на практике;

- анализ счета 43 позволяет провести расчеты итоговых значений по выручке от реализованной готовой продукции, соотнести полученные сведения с информаций об уровне прибыльности и фактической себестоимости каждой единицы.

Продажа отгруженного товара

Отражение сделок по реализации отгруженной партии будет зависеть от отраженных в договоре условий, включая такие моменты, как:

- каким образом товар передается покупателю, т.е. есть ли посредник или работа осуществляется напрямую;

- на каком этапе право владения товаром переходит к покупателю, например, в момент отгрузки или после перечисления средств в счет оплаты за полученные изделия.

Предположим, что договор, заключенный с покупателем, включает особые условия по передачи права владения и распоряжения приобретенными изделиями. Условия такого договора также должны предусмотреть риск случайной порчи полученных товаров после получения оплаты за них.

Выручка и оборотные активы

Информация об оборотных активах на отчетную дату содержится во 2-м разделе баланса. В этом разделе взаимосвязь выручки и оборотных активов можно проследить в первую очередь по строке «Денежные средства и денежные эквиваленты» — именно на расчетный счет и в кассу поступает выручка компании.

Значительный остаток по данной строке на отчетную дату позволяет судить о способах и навыках управленцев работать с поступившей выручкой. Например, компания работает так прибыльно, что не успевает сразу в больших объемах пускать поступающую выручку в новый оборот (приобретать активы, прибыльно вкладывать и т.д.). Низкий остаток денежных средств может одинаково говорить как о хорошей работе финансовых менеджеров, способных вовремя найти поступившей выручке правильное применение, так и о возможном дефиците у компании денежных средств.

ВАЖНО! Если компания получает выручку в кассу, не исключены ситуации, когда могут быть превышены следующие лимиты:

- расчета наличными деньгами между юрлицами (указание Банка России от 07.10.2013 № 3073-У);

- остатка наличных средств в кассе (указание Банка России от 11.03.2014 № 3210-У).

За такие нарушения может последовать наказание по ст. 15.1 КоАП РФ.

Подробнее о правилах, которые нужно соблюдать, работая с наличной выручкой, читайте в материале «Кассовая дисциплина и ответственность за ее нарушение» .

Детально связь между выручкой и этой статьей баланса можно проследить, изучив другой бухгалтерский отчет — о движении денежных средств. Но и информация из баланса уже заставляет задуматься.

Отгруженные товары в налоговом учете

Позиции в отношении признания выручки в целях налогового учета у налоговиков и чиновников Минфина разные. Первые считают, что согласно НК РФ моментом выручки для подобных договоров признается поступление денежных средств в качестве оплаты. По мнению Минфина, выручка появляется во время отгрузки материалов с предоставлением сопровождающих документов.

Позиция судебной практики по этому вопросу также неоднозначна. Поэтому налогоплательщику придется самому определиться с фактом признания выручки по проделанным операциям. Не лишним будет и документальное подтверждение, что покупатель не вправе распоряжаться полученными ценностями до момента перечисления денежных средств. Обычно в качестве такого доказательства выступают заключенные договора. Все это поможет предотвратить попытки налоговой инспекции квалифицировать операции как занижение налогооблагаемой базы по прибыли, если момент отгрузки товара и оплаты за него будет совершаться в разных отчетных периодах.

Оцените качество статьи. Мы хотим стать лучше для вас:Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Юридическая Консультация бесплатнаяМосква, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Бухгалтерский учет: товары в пути — счет 45

Счет 45 «Товары отгруженные» применяется в учете поставщика. Его используют для объединения сведений о наличии и движении отпущенных покупателю товаров во время их транспортировки. По дебету отражают стоимость перевозимых товаров до склада приобретателя, по кредиту ее списывают по приезду к месту приходования ТМЦ.

Товары в пути: бухгалтерские проводки у продавца

Если в договоре зафиксирован переход права собственности на товар в момент поступления на склад покупателя, поставщик оформляет эту операцию так:

-

На дату отгрузки оформляет товарную накладную и счет-фактуру. НДС по ТМЦ начисляет на дату отгрузки независимо от условий договора;

-

Фирма-перевозчик принимает товары на складе продавца, подтверждая подписью их получение в накладной, и осуществляет транспортировку (например, по железной дороге);

-

После отгрузки переданные ТМЦ поставщик учитывает на сч. 45, а после их получения приобретателем, признает доходы от реализации, затраты по транспортировке груза, принимая и оплачивая счет перевозчика.

Пример

ООО «Беркут» поставляет ТМЦ ООО «Трест». 10.02.2019 отгружен товар себестоимостью 60 000 руб. на сумму 120000 руб. (с учетом НДС – 20 000 руб.). Расходы перевозчика по доставке составили 21 600 руб. (включая НДС – 3600 руб.). По договору покупатель становится владельцем товара по факту поступления его на склад. На склад ООО «Трест» товар поступил 25.02.2019. ООО «Беркут» отражает в учете:

|

Операция |

Д/т |

К/т |

Сумма |

|

Отгрузка товара (переход в статус отгруженных) |

60 000 |

||

|

Начислен НДС |

20 000 |

||

|

Поступление оплаты |

120 000 |

||

|

Учтен доход от реализации в сумме по договору |

120 000 |

||

|

Списана себестоимость товаров |

60 000 |

||

|

Учтены и списаны затраты по доставке (по предъявленному счету перевозчика) в момент признания выручки от продажи |

60, 76 |

18 000 18 000 |

|

|

Начислен НДС на транспортные расходы |

60, 76 |

||

|

НДС по перевозке принят к вычету |

Если поставщик передает право владения товаром при оформлении отгрузочных документов, то в бухучете он признает доходы от продажи сразу после отгрузки. В этой ситуации учет товаров в пути у него не ведется, поскольку факт реализации уже свершился, а вся ответственность за транспортировку груза ложится на покупателя. В этой ситуации (исходя из данных предыдущего примера) бухгалтерские записи у него будут следующими:

|

Операции |

Д/т |

К/т |

Сумма |

|

Учтена выручка |

120 000 |

||

|

Поступила оплата за ТМЦ |

120 000 |

||

|

Списана себестоимость ТМЦ |

60 000 |

||

|

НДС по проданным товарам |

20 000 |

Таким образом, по товарам в пути проводки у продавца возникают в случае, когда покупатель получает право владения приобретенными товарами по факту их получения.

Товар в пути: проводки у покупателя

У приобретателя товары в пути отражаются на отдельном субсчете к счету 41 «Товары». Для того, чтобы разобраться с учетом товаров в пути у покупателя, вспомним исходные данные нашего примера с поправкой на то, что покупатель взял затраты на транспортировку на себя.

Если в договоре моментом передачи права собственности на товары является факт отгрузки, то транспортные расходы несет покупатель, а также:

-

На дату отгрузки отражает сумму приобретения (и НДС по ней) в бухучете;

-

При поступлении ТМЦ приходует на склад по фактической себестоимости, т. е. с учетом затрат на их приобретение (кроме НДС и других возмещаемых налогов).

По товарам в пути проводки у покупателя такие:

|

Операция |

Д/т |

К/т |

Сумма |

|

Отгрузка товаров |

41/ТП |

100 000 |

|

|

Начислен НДС по ТМЦ |

20 000 |

||

|

Покупатель может принять налог к вычету по товарам в его владении (в периодах, когда это право возникло), но находящимся в пути (при наличии СФ и товарной накладной с отметкой перевозчика). Т.е. условия о возмещения «входного» НДС (п. 1 ст. 172 НК РФ) выполняются. |

20 000 |

||

|

Учтены затраты по перевозке |

18 000 |

||

|

НДС по транспортным расходам |

|||

|

НДС принят к вычету |

|||

|

Товары оприходованы на склад с учетом перевозочных затрат (100 000 + 18 000) |

41/ТП |

118 000 |

Алгоритм оформления приобретенных товаров компании следует закрепить в учетной политике, поскольку налоговики не всегда разделяют стремление компании возместить НДС по товарам в пути, хотя судебные решения по этим вопросам в большинстве защищают интересы предприятий.

Если по договору право передачи на владение приобретенными ТМЦ возникает при поступлении их на склад, то оприходование производится в стандартном режиме, минуя субсчет товаров в пути:

|

Операция |

Д/т |

К/т |

Сумма |

|

Оприходование товаров |

100 000 |

||

|

Начислен НДС по ТМЦ |

20 000 |

||

|

НДС принят к вычету |

20 000 |

Варианты признания выручки

Если признание выручки в бухгалтерском учете производится в момент отгрузки, то стоимость товаров списывается как:

Статья: Учет и оценка отгруженной продукции

Найди решение своей задачи среди 1 000 000 ответов

Дт $90$ – Кт $43$.

Одновременно отображается увеличение задолженности покупателей за продукцию:

Дт $62$ – Кт $90$,

И начисляются суммы НДС и акцизов:

Дт $90$ – Кт $68$, $76$.

При признании выручка от продажи после оплаты ее покупателем, (через определенное время после отгрузки), то в момент фактической отгрузки делается запись:

Дт $45$ – Кт $43$ на сумму фактической производственной или нормативной себестоимости.

Счет $45$ — активный, балансовый, инвентарный. Он предназначен для сбора информации о наличии, движении отгруженной продукции, выручка от продажи которой некоторое время не может быть признана в бухгалтерском учете (экспорт продукции или договор комиссии).

На счете учитываются изделия, переданные другим организациям для продажи на комиссионных началах. Учет товаров на счет $45$ ведется по стоимости, складывающейся из фактической производственной себестоимости и расходов по отгрузке продукции (при их частичном списании).

Счет $45$ дебетуется в корреспонденции со счетами $43$ «Готовая продукция» или $41$ «Товары» на основании оформленных документов (накладных, приемо-сдаточных актов и других документов) по отгрузке товаров или передаче их для комиссионной продажи.

Аналитический учет счета $45$ ведется по местам нахождения или по отдельным видам отгруженной продукции.

Синтетический учет отгрузки по ассортименту ведется, по учетным ценам. По окончания месяца определяется фактическая себестоимость отгруженной продукции, и рассчитывается процент и сумма отклонений.

Сумма отклонений определяется на основе процента отклонений:

Рисунок 1. Формула расчета отклонения в себестоимости

Рисунок 1. Формула расчета отклонения в себестоимости

Процент отклонений и плановая себестоимость отгруженной продукции рассчитывают ее фактическую себестоимость и остаток на складе на конец месяца.

По счету $45$ товар числится до момента признания выручки в бухгалтерском учете, после этого товар списывается:

Дт $43$ – Кт $45$.

В каких случаях используется счет 45 (краткая характеристика счета)

Счет 45 — Товары отгруженные — используется в случае, если товары продаются с отсрочкой перехода права собственности, например при экспорте продукции, бартерном обмене, передаче товаров комиссионеру (посреднику, агенту) для реализации за комиссию и по подобным договорам. Пока не выполнены особые условия договора, товар продолжает принадлежать продавцу. Здесь и далее под словом «товар» следует понимать любое переданное имущество: товар, продукцию, полуфабрикаты, материалы, животных на выращивании, работы, услуги.

Выручка от такой передачи товаров не может быть признана до выполнения ряда условий, оговоренных в договоре, к примеру: при продаже на экспорт — пока от покупателя не получены подтверждающие документы, при передаче на реализацию за комиссию — пока не будут получены отчет комиссионера и оплата за проданный им товар.

Счет 45 — это активный счет. В бухгалтерском учете продавца по дебету счета 45 — Товары отгруженные — отражаются фактическая (производственная) себестоимость и коммерческие расходы на отгрузку/доставку переданных товаров. По кредиту списывается себестоимость при наступлении условий для отражения фактической реализации.

Дебетовое сальдо по счету 45 представляет остатки товаров отгруженных, но не реализованных на конец периода и входит в состав строки 1210 «Запасы» бухгалтерского баланса продавца.

В бухгалтерском учете покупателя данные товары (продукция) отражаются на забалансовых счетах до момента исполнения договора.

Аналитический учет по счету ведется по отдельным видам отгруженных товаров и по местам их нахождения (контрагентам).

Возврат отгруженной продукции

При возврате товара покупатель оформляет не счёт-фактуру, а накладную с отметкой «возврат товара». На основании корректировочного счёта-фактуры продавец принимает НДС к вычету в периоде возврата товаров, а покупатель восстанавливает НДС.

Возврат товара (как бракованного, так и качественного, который не соответствует договору) в целях НДС оформляется по таким правилам:

-

продавец выставляет корректировочный счёт-фактуру и регистрирует его в книге покупок;

-

покупатель регистрирует в книге продаж корректировочный счёт-фактуру продавца, если успел принять НДС к вычету, а если нет – принимает вычет в невозвращаемой части.

С отгрузкой, оприходованием и даже возвратом продукции разобрались, значит самое время переходить к чтению других статей для бухгалтеров на нашем сайте.