Бухгалтерская справка (справка-расчет)

Бухгалтерская справка — это первичный учетный документ, содержащий сведения об операции (событии), которая должна быть отражена в бухгалтерском или налоговом учете.

Бухгалтерская справка-расчет является разновидностью бухгалтерской справки и отличается от нее только тем, что содержит расчет какого-либо показателя, который должен быть отражен в учете.

Кто и когда составляет бухгалтерскую справку (справку-расчет)

Бухгалтерскую справку оформляет единолично бухгалтер организации, когда выполняется любое из двух условий:

1) для учета какой-либо операции (события) составление другого первичного документа не предусмотрено.

Например, при исправлении ошибок в бухучете, в т.ч. сторнировочной записью. Тогда в бухгалтерской справке надо описать, когда и какая операция была неверно отражена на счетах бухучета, указать причины совершенной ошибки и способ ее исправления (содержание исправительной записи);

2) для учета какой-либо операции (события) на основании имеющихся первичных документов необходимо провести дополнительные расчеты. В этом случае оформляется бухгалтерская справка-расчет. Например, в ней может приводиться расчет:

— суммы НДС, восстанавливаемого при передаче ОС в уставный капитал;

— первоначальной стоимости ОС, складывающейся из нескольких видов затрат;

— суммы резерва по сомнительным долгам.

По какой форме следует составлять бухгалтерскую справку (справку-расчет)

Обязательная для применения форма бухгалтерской справки нормативно не установлена.

Поэтому ее надо разработать самостоятельно и утвердить приказом руководителя организации в качестве приложения к бухгалтерской учетной политике.

При этом форма справки должна содержать все реквизиты, обязательные для первичного документа:

1) наименование документа;

2) дата составления документа;

3) наименование экономического субъекта, составившего документ;

4) содержание факта хозяйственной жизни;

5) величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

7) подписи и фамилии должностных лиц.

Порядок составления бухгалтерской справки (справки-расчета)

На бланке бухгалтерской справки в левом верхнем углу обязательно вписывают полное наименование предприятия в соответствии с учредительными документами.

Можно также написать адрес места нахождения организации, идентификационный номер налогоплательщика и код постановки предприятия на учет в налоговый орган.

После наименования предприятия указывается дата составления документа.

Дата составления документа соответствует дате обнаружения ошибки.

Посередине бухгалтер пишет наименование документа. В нашем случае, это бухгалтерская справка.

После этого в справке указывается когда и какая операция была неверно отражена на счетах бухучета, причина совершенной ошибки и способ ее исправления.

Если была указана неправильная сумма, то в содержании справки пишется наименование хозяйственной операции, в которой допущена ошибка и указывается фактическая сумма.

Далее рассчитывается правильная сумма хозяйственной операции и сумма, на которую необходимо внести исправления в бухгалтерский учет предприятия.

Если была применена неправильная корреспонденция счетов, тогда в бухгалтерской справке надо описать, когда и какая операция была неверно отражена на счетах бухучета, указать причины совершенной ошибки и способ ее исправления (содержание исправительной записи);

При этом бухгалтер предприятия должен указать измерители хозяйственной операции, по которой вносятся исправления, в натуральном и денежном выражении.

После содержания бухгалтерской справки указываются наименования должностей лиц, ответственных за ее написание, и их подписи.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Начисление НДФЛ в программе «1С:Зарплата и кадры бюджетного учреждения 8»

Рассмотрим порядок отражения сверхнормативных суточных в учете заработной платы в программе «1С:Зарплата и кадры бюджетного учреждения 8».

Прежде всего, следует добавить новый вид разового начисления Сверхлимитные суточные.

На закладке Расчеты выбрать Последовательность расчета — Первичное начисление, а Способ расчета проще всего сделать Фиксированной суммой.

В созданном новом начислении необходимо указать, что оно Является доходом в натуральной форме, включив соответствующий флажок на закладке Бухучет.

Отражение в бухгалтерском учете при этом определяется — по данным о сотруднике и его плановых начислениях.

По налогу на прибыль данный вид расхода не включается в расходы по оплате труда

().

В соответствии с письмом Минфина России

доходы в виде суточных, превышающих указанные размеры, отражаются по коду дохода 4800 «Иные доходы». Его надо указать на закладке Налоги и вносы созданного начисления Сверхлимитные суточные.

После этого можно перейти к расчету заработной платы.

При расчете заработной платы за месяц, в котором были выплачены сверхлимитные суточные, помимо оклада и других постоянных выплат, которые будут автоматически добавлены в документ Начисление зарплаты при его заполнении, на закладке Дополнительные начисления следует добавить начисление Сверхлимитные суточные, указав в нем размер превышения лимита — 5 300 руб. (8 800 руб. — 700 руб. х 5 дней).

После расчета документа Начисление зарплаты будет учтен и НДФЛ со сверхлимитных суточных по ставке 13 %, т. е. если оклад по дням сотрудника за месяц составляет 10 000 руб. и размер сверхлимитных суточных 5 300 руб., то отражаемая в программе сумма будет составлять 1 989 руб.

Из них 1 300 руб. — НДФЛ с основных начислений (10 000 руб. х 13 %), 689 руб. — НДФЛ с дополнительных начислений, т. е. с суммы превышения лимита суточных (5 300 руб. х 13 %).

После проведения документа Начисление зарплаты НДФЛ со сверхлимитных суточных попадет в учет по налогам. В этом можно убедиться, сформировав Регистр налогового учета по НДФЛ.

Так как при создании нового вида разового начисления Сверхлимитные суточные мы указали, что это начисление является доходом в натуральной форме, то в причитающуюся сотруднику к выдаче сумму размер сверхлимитных суточных 5 300 руб. не войдет (см. рис. 1).

Рис. 1

Не будет учтена сумма сверхлимитных суточных (5 300 руб.) и в документе Отражение зарплаты в бухучете, однако НДФЛ с суточных в этот документ попадет (см. рис. 2).

Рис. 2

Бухгалтерская справка образец и примеры заполнения

Основным документом, которым Налоговый кодекс регламентирует оформлять исправления в учете, является бухгалтерская справка. В этом документе указываются те операции, которые подлежат корректировке, причины, приведшие к ошибочным записям, верные корреспонденции счетов и суммы операций.

Это первичный документ, форма которого официально не разработана и не утверждена. Поэтому, компании самостоятельно придумывает эту форму, и указывают ее в приложении к учетной политике. Однако есть ряд реквизитов, которые бухгалтерская справка обязательно должна содержать:

• наименование и дата документа;• официальное название организации;• содержание операции и ее измерители;• должности и ФИО ответственных лиц, их личные подписи.

Бухгалтерская справка – главное официальное разъяснение о сделанных исправлениях. К ней прикладываются копии первичной документации, содержащие ошибку и перерасчеты. Именно этот пакет документов поможет вам в критической ситуации объясниться с инспекцией.Чаще всего бухгалтеры коммерческой организации пользуются текстовой формой справки. Рассмотрим несколько практических примеров оформления документа.

Ошибка в учете – корректировка при помощи справки

Основной способ исправление ошибки в расчетах – доначисление или сторнирование определенной суммы.

Пример1: переплата зарплаты.ООО «Праздник» начислило и уплатило заработную плату своему сотруднику Лебедеву Н.А.: в марте 5000 рублей, в апреле – 4500. В мае обнаружилось, что за март была начислена лишняя сумма, на самом деле зарплата составила 4500. Сотрудник пошел навстречу бухгалтерии и согласился внести в кассу переплату. Также работнику бухгалтерии необходимо скорректировать сумму удержанного НДФЛ.Бухгалтером была составлена бухгалтерская справка, сделан перерасчет и следующие проводки:Д26 К70 – 500 руб. Сторно лишней суммы начисленной зарплаты.Д70 К68 – 65 руб. Сторно лишней суммы удержанного налога на доходы.В день внесения работником переплаты в кассу:Д50 К70 – 435 руб. Излишне выплаченные денежные средства внесены в кассу.Что касается переплаты по НДФЛ, образовавшейся по итогам марта, она была зачтена при следующей уплате налога.

Отражение операции с дополнительными расчетами

Бухгалтерская справка – универсальный документ. Он предназначен не только для фиксации изменений в учете в текущем периоде, но и для отражения прибылей или убытков прошлых лет, обнаруженных в прошлые годы. А также он выручит сотрудника бухгалтерии, в случае необходимости оформить операцию, для которой не предусмотрено унифицированной формы. В таком случае составляют справку-расчет, чтобы зафиксировать не только сумму операции, но и процедуру ее расчета.

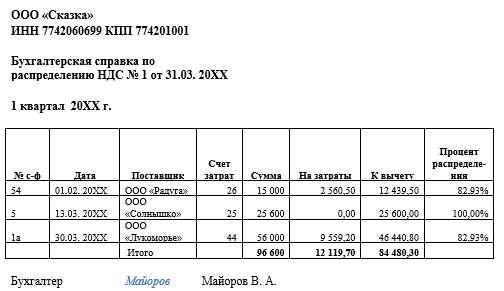

Возьмем конкретный пример из практики. Бухгалтерские справки идеальны для оформления распределения расходов при раздельном учете, которые в бухгалтерском учете принимаются полностью, а в налоговом – исключительно в пределах нормы.

Пример 2: принятие представительских расходов.

ООО «Праздник» 15 марта организовало официальную встречу представителей партнерской компании и провело переговоры. На мероприятие ушло 400 000 рублей представительских расходов. Напомним, что такие затраты при расчете налога на прибыль принимаются в размере не более 4% от ФОТ в том периоде, в котором они были произведены.

Компания ежеквартально отчитывается по налогу на прибыль. Представительские расходы аккумулируются на 26-м счете.

30 марта бухгалтер ООО «Праздник» определил норматив представительских расходов и оформил бухгалтерскую справку.

Подтверждение операции с контрагентом

Довольно часто в практике отношений с контрагентами встречаются операции взаиморасчета. Их также можно оформить при помощи бухгалтерской справки.Также этот документ пригодится, если вы являетесь арендатором.

По какой форме следует составлять бухгалтерскую справку (справку-расчет)

Обязательная для применения форма бухгалтерской справки нормативно не установлена.

Поэтому ее надо разработать самостоятельно и утвердить приказом руководителя организации в качестве приложения к бухгалтерской учетной политике.

При этом форма справки должна содержать все реквизиты, обязательные для первичного документа:

1) наименование документа;

2) дата составления документа;

3) наименование экономического субъекта, составившего документ;

4) содержание факта хозяйственной жизни;

5) величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

7) подписи и фамилии должностных лиц.

Что нужно для получения

С начала 2020 все организации, которые осуществляют свою деятельность в сфере социального обслуживания населения могут применять нулевую ставку для налога на прибыль.

Воспользоваться данной льготой можно в следующих случаях:

- если организация ведет свою деятельность по оказанию услуг, которые входят в список, утвержденный Правительством РФ;

- если организация включена в социальный реестр поставщиков услуг конкретного региона страны;

- если сумма доходов организации за отчетный период составляет 90% от общего объема облагаемых доходов;

- если в штате организации на постоянной основе осуществляют свою трудовую деятельность не менее 15 сотрудников;

- если организация в течение налогового периода не осуществляет операции с финансовыми инструментами, присущими для сделок срочного характера.

Для применения нулевой ставки на прибыль необходимо в течение 60 дней с момента утверждения актуального перечня предоставить в территориальную контролирующую инспекцию специальное заявление, содержащее в себе информацию, предусматриваемую статьей 284 НК РФ.

Бланк формы КНД 1150045:

Помимо прочего, каждая заинтересованная компания должна в обязательном порядке обосновать собственные претензии на переход на льготную систему налогообложения.

Для этого сведения по форме КНД 1150045 должны включать в себя информацию о:

- доле доходов компании, получаемой за оказание соответствующих услуг;

- численности постоянного рабочего штата;

- численности сертифицированных сотрудников – данное положение присуще только организациям медицинской направленности.

Соответствующая информация предоставляется организациями исключительно по форме, утвержденной Приказом ФНС РФ от 21 ноября 2011 года. В некоторых случаях форма может быть отправлена в территориальное отделение контролирующей инстанции в электронном формате по коммуникационным каналам связи.

Также стоит отметить то, что при пропуске установленного периода подачи соответствующей формы организация сможет рассчитывать на переход на льготное налогообложение только по истечении пяти лет.

Образец документа:

Организация _______________________________________________________________

---------------

¦ Дата ¦

¦ составления ¦

+-------------+

БУХГАЛТЕРСКАЯ СПРАВКА-РАСЧЕТ ¦ ¦

---------------

Содержание факта хозяйственной

жизни: ____________________________________________________________________

___________________________________________________________________________

Расчет показателя: ________________________________________________________

___________________________________________________________________________

---------------------------------------------------------------------------

¦Номер¦ Пояснения ¦ Сумма, ¦ Корреспонденция ¦

¦ п/п ¦ ¦ руб. ¦ счетов ¦

¦ ¦ ¦ +-----------------+

¦ ¦ ¦ ¦ Дебет ¦ Кредит ¦

+-----+--------------------------------------+----------+--------+--------+

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

+-----+--------------------------------------+----------+--------+--------+

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

+-----+--------------------------------------+----------+--------+--------+

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

+-----+--------------------------------------+----------+--------+--------+

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

+-----+--------------------------------------+----------+--------+--------+

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ ¦ ¦ ¦ ¦

------+--------------------------------------+----------+--------+---------

Документ

составил: ________________ _______________ ____________________________

должность подпись расшифровка подписи

(фамилия и инициалы)

Форма бухгалтерской справки

Разработанной и утвержденной формы бухгалтерской справки нет. Информация о порядке составления такого документа может быть отражена в учетной политике организации, а ее форма разработана и утверждена (учетной политикой) индивидуально в пределах одного юридического лица. Однако это условие не носит обязательный характер, так как случаев, когда необходимо составить справку, неограниченное количество.

Справка оформляется на:

- фирменном бланке организации

- простом листе А4

При этом составить деловую бумагу можно также двумя способами:

- вручную

- на машинном носителе, распечатав и поставив соответствующие подписи

При каждом из способов составления документа не возникает необходимости наличия оттиска печати организации.

Бухгалтерская справка составляется в следующей последовательности:

Заверение справки

- В левом верхнем углу указывается название предприятия (как с учредительными документами).

- Допускается написание юридического адреса и ИНН.

- Затем ставится дата составления деловой бумаги (как правило, время совпадает с датой, когда выявлена ошибка или совершена операция).

- Описывается произошедшая ситуация, суммы, порядок действий и отражения данных в учете (конкретная форма зависит от ситуации).

- Информацию можно представить в табличном виде.

- Можно указать какой именно документ справка поясняет или исправляет.

- При необходимости прописываются бухгалтерские проводки.

- Если совершена ошибка, то указывают ее причину.

- При возможности указываются суммы и количественные измерители.

- Указываются ФИО и должности ответственных за составление документа, собираются подписи.

- Документ заверяется главным бухгалтером.

Порядок составления бухгалтерской справки (справки-расчета)

На бланке бухгалтерской справки в левом верхнем углу обязательно вписывают полное наименование предприятия в соответствии с учредительными документами.

Можно также написать адрес места нахождения организации, идентификационный номер налогоплательщика и код постановки предприятия на учет в налоговый орган.

После наименования предприятия указывается дата составления документа.

Дата составления документа соответствует дате обнаружения ошибки.

Посередине бухгалтер пишет наименование документа. В нашем случае, это бухгалтерская справка.

После этого в справке указывается когда и какая операция была неверно отражена на счетах бухучета, причина совершенной ошибки и способ ее исправления.

Если была указана неправильная сумма, то в содержании справки пишется наименование хозяйственной операции, в которой допущена ошибка и указывается фактическая сумма.

Далее рассчитывается правильная сумма хозяйственной операции и сумма, на которую необходимо внести исправления в бухгалтерский учет предприятия.

Если была применена неправильная корреспонденция счетов, тогда в бухгалтерской справке надо описать, когда и какая операция была неверно отражена на счетах бухучета, указать причины совершенной ошибки и способ ее исправления (содержание исправительной записи);

При этом бухгалтер предприятия должен указать измерители хозяйственной операции, по которой вносятся исправления, в натуральном и денежном выражении.

🎦 Видео

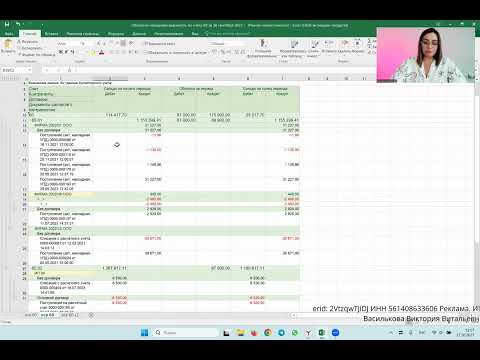

Как читать ОБОРОТНО-САЛЬДОВУЮ ВЕДОМОСТЬ в бухгалтерской программе 1С Скачать

Бухгалтерский учет. Видео 8. Учет кредитов и займов.Скачать

#1с Справка о заработной плате в 1С. #бухгалтерскийучет #бухгалтер #учетСкачать

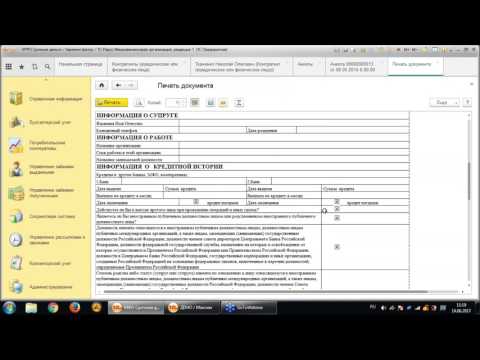

Учет кредитов и займов в 1ССкачать

Кредиты и займы в 1С:УНФСкачать

Как исправить счет 60 красное сальдо по субсчетамСкачать

Резервы под обесценениеСкачать

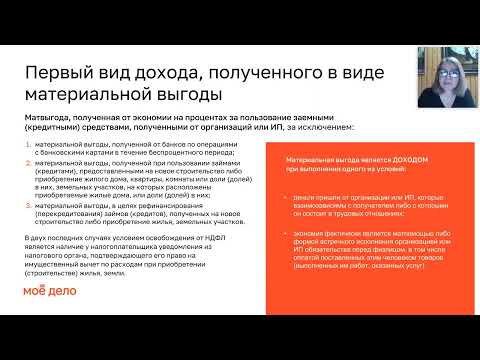

Материальная выгода: когда возникает и какими налогами облагаетсяСкачать

Научный подход к домашней бухгалтерии: двойная запись для учета личных финансовСкачать

Как учитывать полученные займы с помощью «1С-Рарус: МФО, редакция 1»Скачать

Полный цикл учета МФО и КПК на основе решений от «1С-Рарус»Скачать

Почему такой большой НДС? ЧЕК-ЛИСТ ️для проверки руководителю и бухгалтеруСкачать

Автоматизация оперативного и бухгалтерского учета МФО и КПК с помощью решений «1С-Рарус»Скачать

Требования от ФНС по самозанятым — как избежать и как отвечать?Скачать

Бухгалтерская справка 0504833 пример заполнения. Бухгалтерская справка

Напомним, что конкретные формы первичных документов не являются чем-то закрепленным на законодательном уровне.

Несмотря на то, что многие бланки все же утверждены различными постановлениями, приказами и тому подобными актами, конкретная компания вправе самостоятельно выбирать те или иные формы, закрепляя их вид и сам факт применения в своей учетной политике.

Не исключение и форма бухгалтерской справки, образец которой фирма может разработать и утвердить для применения сама. При этом необходимо соблюдать требования, предъявляемые Федеральным законом от 6 декабря 2011 года № 402-ФЗ «О бухучете» и касающиеся обязательных реквизитов образца написания бухгалтерской справки. К таковым относятся:

- наименование документа;

- дата составления документа;

- наименование организации, составившей документ;

- содержание факта хозяйственной жизни;

- величина факта хозяйственной жизни в натуральном или денежном измерении с указанием используемых единиц измерения;

- наименование должностей лиц, задействованных в оформлении события, оформляемого бухгалтерской справкой или расчетом;

- подписи данных лиц с указанием их фамилий и инициалов либо иных реквизитов, подтверждающих идентификацию этих лиц.

Правила оформления документа

Бухгалтерскую справку можно писать как на обычном листе А4 формата, так и на фирменном бланке организации, ее можно составлять как от руки, так и печатать на компьютере.

Но в любом случае, она обязательно должна быть заверена оригиналом подписи сотрудника, который ее написал.

Удостоверять документ печатью необязательно, поскольку с 2020 года юридические лица по закону имеют полное право не использовать в своей работе оттиски печатей и штампов.

К составлению справки необходимо относится также тщательно и внимательно, как и к любому другому виду первичных документов. Чем подробнее она будет составлена, тем меньше вопросов вызовет при проверке.

В справку нужно вносить только достоверные сведения, а если в процессе написания обнаружатся какие-либо ошибки, их лучше не исправлять, а написать новый исправленный вариант документа.

После составления некоторые виды справок необходимо регистрировать во внутренних журналах организации. Например, бухгалтерскую справку необходимо вписывать в книгу продаж, если она отражает сумму НДС с остаточной стоимости основных средств, передаваемых в уставный капитал фирмы.

В каких случаях используется бухгалтерская справка

Основной принцип, которого нужно придерживаться при составлении бухгалтерской справки, заключается в том, что оформляет такой документ компания в одностороннем порядке.

Проще говоря, если в рассматриваемом в справке событии задействованы дополнительные стороны, например, контрагенты или физлица, то использовать для оформления такой операции какую бы то ни было форму бухгалтерской справки нельзя.

Прибегают к оформлению справки только в тех случаях, когда речь идет о каких-то внутренних событиях компании, в которых не участвуют сторонние лица либо же их участие не очевидно.

Распространенная ситуация – оформление бухгалтерской справки по раздельному учету НДС по облагаемым и необлагаемым данным налогом операциям. Если помимо конкретной проводки по дебету и кредиту двух счетов с определенной суммой необходимо подтвердить, откуда эта сумма взялась, то используют бухгалтерскую справку-расчет.

На ее основании, в частности, определяют размер выплачиваемого работнику больничного пособия, которое определяется исходя из среднего заработка за последние два года, либо же определяют сумму процентов по полученным и выданным займам.

Еще одна специфическая ситуация – оформление бухгалтерской справки о задолженности для суда. В данном случае речь не идет о документальном оформлении факта хозяйственной деятельности. Такая справка – это информационный документ, составленный на основании ранее отраженных в учете операций.

Какие документы нужно подать в ФСС РФ вместе со справкой

В 2020 году для получения возмещения из ФСС РФ расходов на обязательное социальное страхование компания должна подать:

- Заявление о выделение средств;

- Справку-расчет;

- Расшифровку расходов, осуществленных компанией;

- Копии документов, подтверждающие расходы (например, больничный лист)

Видео:Бухгалтерский учет в бюджетных (муниципальных) учреждениях.Скачать

Зачем нужна бухгалтерская справка-расчет

Бухгалтерская справка признается первичным документом на основании ст. 313 НК РФ. Ее применение в учете организаций и предпринимателей может быть обусловлено:

- Наличием ошибок в бухгалтерском или налоговом учете. В этом случае корректировку допущенных неточностей можно подтвердить бухгалтерской справкой. Такую справку применяют, например, если при отражении хозяйственной операции был использован неверный бухгалтерский счет или же проводка была сделана на сумму, отличную от суммы, указанной в первичном документе. Чтобы обосновать отражение исправительной проводки, составляется бухгалтерская справка.

- Необходимостью указания дополнительных расчетов, обосновывающих особенность учета. Данные справки часто применяются, например, при организации раздельного учета по НДС или для обоснования принятия суммы расходов в целях исчисления налога на прибыль по нормируемым затратам.

- Необходимостью пояснений к хозоперациям. Справки-пояснения составляются, например, при отражении проводок на списание дебиторской или кредиторской задолженности.

Формат бухгалтерской справки не регламентирован. Однако она должна содержать все необходимые реквизиты, предусмотренные для первичных документов в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ:

- наименование документа;

- дата составления;

- название организации или ИП;

- cуть хозоперации;

- Ф. И. О. лица, составившего документ.

При этом вид используемой бухгалтерской справки мы рекомендуем утвердить учетной политикой.

Основные моменты, на которые следует обратить внимание при формировании учетной политики, сформулированы в материале «Как составить учетную политику организации (2021)?». Образец бухгалтерской справки-расчета вы найдете ниже на нашем сайте:

Образец бухгалтерской справки-расчета вы найдете ниже на нашем сайте:

О нюансах оформления бухгалтерской справки читайте в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Когда это необходимо

Бухгалтер имеет право самостоятельно принимать решения про тип и количество изменений, которые указываются в справке. Желательно информацию подавать как можно более детально, в противном случае через время можно не вспомнить, по какой причине составлялся документ. Может быть выделено несколько операций, которые требуют составления бухгалтерской справки.

Исправление ошибок

При обнаружении неточностей и допущенных ошибок в учет должны вноситься исправления. Положение про бухучет закрепляет последовательность корректировок, она может меняться в зависимости от серьезности ошибки.

Порядок исправления несущественных ошибок выглядит следующим образом:

- если ошибка обнаружена до того, как окончился отчетный период, она устраняется при помощи записи по определенным счетам бухгалтерского учета этого же месяца;

- если обнаружена ошибка по окончании отчетного периода до того, как были подписаны бухгалтерские отчеты, вносятся корректирующие записи за декабрь отчетного периода по определенным счетам;

- ошибки прошедшего года, которые были выявлены после того, как бухучет был согласован, вносятся корректирующие записи по счетам этого же года и месяца (при этом доходы и убытки, которые были выявлены, нужно зафиксировать в прочих расходах/доходах поточного года).

Нужно отметить, что подобным же образом устраняются и более серьезные ошибки.

Обоснованное исправление ошибок в таком случае возможно только при составлении бухгалтерской справки. В ней будет указана причина, по которой была допущена ошибка, и дано пояснение, что именно подвергается коррекции. При этом приходится исправлять бухгалтерские записи и указанные ранее суммы. Кроме этого в справке нужно указать верные расчеты. Нужно иметь ввиду, что исправление ошибок в учете, как бухгалтерском, так и налоговом, осуществляется по разным правилам.

В первом случае погрешности исправляются в соответствии с требованиями ПБУ 22/2010. Это означает, что неточные записи поточного года должны быть скорректированы на дату, когда был обнаружен огрех. Если ошибка была допущена в предыдущие годы, для начала следует определиться, принадлежит ли она к существенным. Критерии существенности, которые использует организация, должны быть определены ее руководством и закреплены в учетной политике.

При устранении погрешности может применяться всего два способа: доначисление или сторнирование. Первый вариант используется, когда речь идет про недостающую сумму, а второй, когда перечислено лишнее. В бухгалтерской справке будет отображен подходящий для конкретной ситуации вариант.

Если ошибка была обнаружена в налоговом учете, то нужно понимать, что причиной допущенной ошибки может являться неточность, которая закралась в бухгалтерский учет. В данном случае для того, чтобы устранить ошибку, подавать придется уточненную декларацию. Это связано с тем, что в налоговом учете коррективы вносятся в тот период, когда ошибка возникла.

Исправить ее в тот момент, когда она была обнаружена, удастся только в редких случаях, например, установить период, когда совершена ошибка, невозможно, или если в результате ошибки произошла переплата в государственный бюджет.

Дополнительный расчёт

Необходимость подготовки бухгалтерской справки может возникнуть, если нужен дополнительный расчет для какой-то операции. Чаще всего, первичная документация, которая является основанием для осуществления проводки, содержит только итоговую сумму хозоперации. Но бывает, что показатели приходится рассчитывать тщательно. Это возможно, когда начисляются проценты по контрактам займа или штрафы по договорам.

В случае совмещения различных режимов налогообложения без подобных бумаг обойтись не получится, когда будут распределяться между видами деятельности доходы и расходы.

Правильное оформление бухгалтерской справки станет весомым аргументом в случае возникновения спорной ситуации с контролером.

Если нет утверждения

Если организация утвердила документы на будущий год для использования в работе, но со временем выяснилось, что такого набора первичной документации недостаточно, может появиться вопрос, каким образом возможно подтвердить определенные расходы, например, оплату аренды или восстановленную сумму НДС, если по уважительной причине в бухгалтерии отсутствует счет-фактура. В этом случае также пригодится бухгалтерская справка.

Образец заполнения бухгалтерской справки 0504833

Образцы справок

Ситуация 1

Сотрудник отработал в организации 3 месяца. При трудоустройстве он не представил работодателю справку с прежнего места работы о средней зарплате за последние два года. При расчёте больничного листа бухгалтер начислил ему пособие по нетрудоспособности, основываясь на МРОТе, установленном в текущем году. Позже сотрудник представил в бухгалтерию справку с предыдущего места работы, после чего бухгалтер пересчитал размер пособия по нетрудоспособности и составил соответствующую справку.

Бухгалтерская справка, пример 1

Ситуация 2

Бухгалтерией при проведении инвентаризации расчётов обнаружена нереальная к взысканию дебиторская задолженность в размере 23 000 руб. Бухгалтер составил справку и на её основании списал задолженность.

Бухгалтерская справка, пример 2

Комментарий к бухгалтерской справке

Бухгалтерия ООО «Арканы» провела инвентаризацию расчётов с кредиторами и дебиторами по состоянию на 29.08.2021 и выявила задолженность ООО «Должник» по договору № 25 от 10.01.2019 в сумме 23 000 руб. (в том числе НДС по ставке 20% – 3 833,33 руб.) со сроком оплаты 29.01.2019. Товарная накладная и счёт-фактура от 15.01.2019 № 125.

При получении 22.09.2021 выписки из ЕГРЮЛ стало известно, что ООО «Должник» ликвидировано 26.06.2021 по решению налогового органа. На основании приказа руководителя ООО «Арканы» от 22.09.2021 задолженность в размере 23 000 руб. подлежала списанию.

20 000 руб. списано за счёт резерва по сомнительным долгам. 3 000 руб. списаны как долг, не покрытый резервом.