Кто платит и как правильно рассчитать

Такой налог обязаны оплачивать юридические и физические лица, которые владеют земельными участками, входящими в налоговую базу ЗН, на праве собственности, праве бессрочного пользования, а также праве пожизненного наследуемого владения.

Физическое лицо, которое является индивидуальным предпринимателем, уплачивает отчисления за 2016 год самостоятельно по каждому из наделов, используемых им в процессе своей деятельности. С 1 января 2015 года оплата предпринимателем ЗН производится на основании уведомления, направляемого фискальным органом.

Облагаемой базой в этом случае являются участки земель, которые используются для предпринимательской деятельности, а также наделы, принадлежащие индивидуальному предпринимателю на правах собственности или находящиеся в постоянном использовании.

Есть ли льготы

На расчет земельного налога влияют льготы. Они могут быть региональные и федеральные. Налоговые льготы на землю устанавливают органы муниципальных образований. Льготы бывают четырех видов:

- льготы, которые предоставлены в виде необлагаемой налогом суммы;

- освобождение от налогообложения;

- льготы, в виде необлагаемой площади земельного надела;

- льготы, которые уменьшают сумму налога.

Налоговым периодом для данного вида отчислений в бюджет является календарный год. Отчетными периодами, согласно Налоговому кодексу Российской Федерации, для организаций являются первый, второй и третий квартал календарного года (статья 393 НК РФ).

Порядок расчета

Земельный налог исчисляется на основании статьи 396 НК Российской Федерации. Формула расчета в отчетном периоде выглядит таким образом:

Н = КС x Ст x Кф.

В этом математическом выражении

КС – это кадастровая стоимость;

Ст – налоговая ставка ЗН;

Кф – коэффициент, который высчитывается делением количества полных месяцев, на протяжении которых данный надел земли находится в пользовании, на количество календарных месяцев в отчетном периоде.

Кадастровая стоимость земли и налоговая база земельного налога

В соответствии с пунктом 1 статьи 389 НК РФ, объектом земельного налогообложения являются участки земель, которые расположены в пределах территории муниципального образования.

Органы, которые осуществляют ведение Государственного земельного кадастра, должны подать данные о таких участках в ФНС службу РФ до 1 февраля года, являющегося налоговым периодом. Затем эта информация распределяется по территориальным налоговым управлениям. Налогоплательщики с этими сведениями должны быть ознакомлены не позднее 1 марта.

Исходя из этого, при повышении кадастровой стоимости участка вырастает и размер отчислений за него.

Налоговая ставка

Размер ставки ЗН для разных участков, по законодательству Российской Федерации, должны устанавливать органы муниципальных образований. При этом данный размер не должен быть верхней границы, которая установлена в НК (подробнее о заполнении декларации по ЗН).

Ставка земельного налога в 2016 и 2017 годах была равна:

0,3% от кадастровой стоимости – для сельскохозяйственных земель, земель, на которых находятся объекты инженерной инфраструктуры жилищно-коммунального комплекса или жилищные фонды, земли для личного подсобного хозяйства, огородничества, садоводства или животноводства;

1,5% – для земель, которые используются для прочих нужд.

- Кадастровая стоимость земли не установлена. В этом случае уплачивать налог не нужно;

- Цена на участок изменилась на протяжении года. Согласно НК РФ, кадастровую стоимость нельзя изменять на протяжении налогового периода. Исходя из этого, изменение цены будет учитываться только в следующем периоде. Но налог на землю все-таки придется пересчитать, если результаты оценки надела изменены задним числом, вследствие судебного решения или технических ошибок;

- Право на собственность участком прекращено во время налогового периода. В таком случае исчислять налог необходимо с учетом коэффициента, который определяется таким образом: число полных месяцев, на протяжении которых надел был собственностью организации, нужно поделить на 12 месяцев.

- Земельный участок находится одновременно в нескольких муниципальных образованиях. Для таких случаев налоговая база определяется отдельно для каждой части участка как доля его кадастровой стоимости, пропорциональная части площади, занимаемой им на территории соответствующего муниципалитета.

Примеры расчета налога на землю

Формула для расчёта земельного налога достаточно проста.

Для физических лиц

Так как физические лица, как правило, владеют земельными участками, относящимися к категории сельскохозяйственных земель, то и ставка для расчёта налога берётся 0,3%. Таким образом, формула для расчёта налога на землю для физических лиц выглядит следующим образом:

Сумма налога = кадастровая ст-ть * 0,3%

Выше мы упоминали, что в п. 5 ст. 391 НК РФ приведён перечень лиц, которые имеют право на получение налогового вычета из кадастровой стоимости – 10 000 рублей. То есть, налогоплательщик вычитает 10 000 рублей из общей кадастровой стоимости участка, а затем уплачивает налог. Формулу можно представить в следующем виде:

Сумма налога = (Кадастр. Ст-ть – 10 000) * 0,3%

Пример. Гражданин Т. владеет земельным участком площадью 10 соток. Кадастровая стоимость участка определена в размере 644 330 рублей на 01. 01. 2016. Гражданин Т. является ветераном ВОВ, следовательно, он имеет право на налоговый вычет в размере 10 000 рублей. Таким образом, сумма налога к уплате за 2016 год будет равна:

(644 330 – 10 000) * 0,3% = 1 902,99 рублей.

Физические лица обязаны также уплачивать налог на землю под многоквартирным домом, где они владеют жилплощадью. Чтобы исчислить земельный налог в многоквартирном доме, нужно знать точное значение общей площади квартиры. Сумма налога к уплате полностью зависит от общей площади квартиры. Расчёт земельного налога для СНТ производится аналогичным образом. Сумма налога зависит от площади земельного надела в СНТ. И квартира в многоквартирном доме, и участок в СНТ – общая долевая собственность физических лиц. Поэтому сумма налога напрямую зависит от площади участка в общей площади СНТ. Если участок находится в общей совместной собственности, то каждый собственник уплачивает налог в равных частях от общей суммы налога.

Пример. Гражданин М. владеет земельным наделом в СНТ. Площадь участка – 9 соток, площадь СНТ – 450 соток. На 01. 01. 2016 кадастровая стоимость СНТ была равна 99 640 453 руб. Гражданин М. льгот не имеет. Участок гражданина М. занимает 1/50 в общей площади СНТ (9 / 450). Следовательно, и налог на землю он должен заплатить в размере 1/50 от общего налога СНТ. Общая сумма налога для СНТ в 2016 году будет равна:

99 640 453 * 0,3% = 298 921,36 руб.

Гражданин М. должен заплатить 298 921,36 * 1/50 = 5 979 рублей.

Для юридических лиц

Юридические лица самостоятельно рассчитывают сумму налога к уплате. Формула для расчёта идентична установленной для физлиц, но нужно быть внимательным с определением категории земель. Юридические лица, в отличие от физических, могут владеть землями любой категории, в ст. 395 НК РФ приведён список юридических лиц, которые полностью освобождаются от уплаты налога на землю. Налоговые вычеты для юридических лиц не предусмотрены.

Пример. В собственности ООО «Доверие» находится земля, на которой построены различные религиозные постройки. На 01. 01. 2016 года кадастровая стоимость этого участка земли равна 57 980 рублей. Согласно НК РФ, компания ООО «Доверие» ничего не будет платить, так как религиозная организация полностью освобождена от уплаты земельного налога.

Пример. ООО «Восход» владеет земельным участком в Московской области, который используется для производства сельскохозяйственной продукции, и квартирой в многоквартирном доме в Липецкой области. По состоянию на 01. 01. 2016 кадастровая стоимость земельного надела в Московской области была равна 34 667 400 рублей, а общая площадь квартиры в Липецкой области – 62,8 кв. м. (общая площадь дома – 628 кв. м). Кадастровая стоимость многоквартирного дома равна 1 500 251 000 руб. Ставка налога на землю под многоквартирным домом в Вологодской области равна 0,04 %.

За землю в Московской области ООО «Восход» должно уплатить: 34 667 400 * 0,003 = 104 000 рублей.

За квартиру в Вологодской области: 1 500 251 000 * (62,8 / 628) * 0,0004 = 60 010 руб.

Таким образом, общая сумма налога за 2016 год для ООО «Восход» будет равна и составит 104 000 + 60 010 = 164 010 рублей.

У одного участка несколько собственников

Расчет в данном случае зависит от того, как оформлена собственность: как долевая или как совместная.

Для долевой собственности

Если доля в участке выделена, то владельцу нужно только домножить показатель по общей формуле на коэффициент, соответствующий доле.

Например, доля 1/3, значит значение налога за весь участок надо умножить на 1/3.

Для совместной собственности

При совместной собственности нужно выполнить еще одну итерацию: распределить налог равномерно между всеми собственниками.

Например, совместных собственников пятеро. Каждому потребуется уплатить 1/5 от общей суммы налога за участок.

Повышающие коэффициенты при строительстве домов

Земельный налог за 1 квартал 2023 года — расчет и уплата

Изменения с 2016 года

В главе НК РФ «Земельный налог» с 01 января 2015 г. вступили в силу поправки. Теперь, согласно п.2 ст.387, для всех налогоплательщиков, перечисленных в данной главе, ставка может устанавливаться представительными органами муниципальных образований и городов федерального значения. Также ими определяется срок и порядок уплаты для организаций-плательщиков.

Объектом налогообложения, как и раньше, являются участки, за исключением:

- ограниченных в пользовании или изъятых;

- занятых под ценными объектами;

- тех, которые являются частью лесного фонда;

- находящиеся под водными объектами государственной собственности.

Самый важный момент – это то, что сумму налога теперь рассчитывают по рыночной стоимости, то есть он вырастет.

Пример 1

Ситуация

Кадастровая стоимость земельного участка на 01.01.2018 составляет 5 000 000 рублей. Право собственности на него зарегистрировано 12.03.2018. Сведения, которые стали основанием для определения кадастровой стоимости вследствие изменения вида разрешенного использования, внесены в ЕГРН 10.11.2018. Измененная кадастровая стоимость в результате смены разрешенного использования составила 3 000 000 рублей. Установленная налоговая ставка – 0,3%.

Решение

Исходя из условий, коэффициент Кв = 10 мес. : 12 мес. = 0,8333.

Что и как заполнять в декларации по земельному налогу:

| Реквизит декларации | Что указывать |

| Первый Раздел 2, строка 050 | Кадастровая стоимость по состоянию на 01.01.2018 с учётом коэффициента Ки: 8 мес. : 10 мес. = 0,8000. |

| Второй Раздел 2, строка 050 | Кадастровая стоимость, измененная в текущем налоговом периоде вследствие смены разрешенного использования с учетом Ки: 2 мес. : 10 мес. = 0,2000. |

Сумму исчисленного налога вычисляют так:

| По первому Разделу 2 | По второму Разделу 2 |

| Произведение кадастровой стоимости на 01.01.2018 (5 млн руб.), налоговой ставки (0,3%), коэффициента Кв (0,8333), коэффициента Ки (0,8000), делённое на 100 | Произведение измененной кадастровой стоимости (3 млн руб.), налоговой ставки (0,3%), коэффициента Кв (0,8333), коэффициента Ки (0,2000), деленное на 100 |

В итоге, сумма исчисленного налога будет такой:

| По первому Разделу 2 | По второму Разделу 2 |

| (5 000 000 руб. × 0,3% × 0,8333 × 0,8000) : 100 = 10 000 руб. | (3 000 000 руб. × 0,3% × 0,8333 × 0,2000) : 100 = 1500 руб. |

Универсальное правопреемство

Пленум ВАС РФ разъяснил (п. 5 Постановления N 54), что универсальные правопреемники (речь идет о реорганизации юридических лиц, за исключением выделения, а также наследовании) становятся плательщиками земельного налога независимо от регистрации перехода соответствующего права (другими словами, пенять на то, что свидетельство о праве собственности на землю не переоформлено, в подобных случаях не стоит).

Такая ситуация, например, рассмотрена в Постановлении ФАС УО от 23.06.2008 N Ф09-4441/08-С3. Судами установлено, что федеральное государственное образовательное учреждение высшего профессионального образования (академия) зарегистрировано в качестве юридического лица. По распоряжению Правительства РФ названное учреждение и государственное образовательное учреждение (техникум) реорганизованы путем присоединения техникума к академии в качестве структурного подразделения.

На основании названного распоряжения составлен передаточный акт, по которому учреждению переданы (среди прочих активов) земельные участки — последними техникум обладал на праве постоянного (бессрочного) пользования, предоставленным по постановлению главы администрации города (от 23.01.2001).

Поскольку академия является правопреемником техникума по всем обязательствам в отношении всех его кредиторов и должников, включая обязательства, оспариваемые третьими лицами, суд отметил следующее. Бездействие землепользователя, повлекшее отсутствие документов о праве на земельные участки, соответствующих требованиям законодательства, действующего в момент их предоставления (передачи), не является основанием для освобождения от платы за пользование землей.

Изменение кадастровой стоимости

Ситуация: как рассчитать земельный налог, если в течение налогового периода кадастровая стоимость земельного участка изменилась?

Базу для расчета налога определяйте как кадастровую стоимость земельного участка, установленную на 1 января.

Налоговая база по земельному налогу определяется как кадастровая стоимость земельного участка, установленная в Государственном кадастре недвижимости по состоянию на 1 января налогового периода (п. 1 ст. 391 НК РФ).

Кадастровая стоимость земельного участка может измениться:

из-за смены категории (вида разрешенного использования) земельного участка или установления кадастровой стоимости земельного участка, равной рыночной стоимости;

по решению суда или комиссии по рассмотрению споров о результатах определения кадастровой стоимости;

в результате исправления ошибки, допущенной органами кадастрового учета при оценке земли или при ведении Государственного кадастра недвижимости.

В первом случае изменение нужно учитывать только со следующего года. В текущем году налоговую базу определяйте исходя из кадастровой стоимости, установленной на начало года. Корректировать налоговую базу за предыдущие периоды не требуется. Такой порядок применяется независимо от того, увеличилась ли кадастровая стоимость земли или уменьшилась. Это следует из положений абзаца 4 пункта 1 статьи 391 Налогового кодекса РФ.

Во втором случае изменение нужно учитывать начиная с того периода, в котором в суд или комиссию было подано заявление о пересмотре кадастровой стоимости. При этом действует еще одно ограничение: для расчета налога оспоренная кадастровая стоимость может применяться не раньше той даты, когда в государственный кадастр была внесена первоначальная (оспариваемая) кадастровая стоимость земельного участка.

Например, в ноябре 2014 года организация обратилась в суд с заявлением об уменьшении кадастровой стоимости принадлежащего ей земельного участка. Кадастровая стоимость была утверждена и введена в действие с 1 января 2013 года. Решение, которым суд удовлетворил заявление организации, вступило в силу в мае 2015 года. В этом случае для расчета земельного налога измененная кадастровая стоимость применяется с 1 января 2014 года. Пересчитывать земельный налог за 2013 год организация не вправе.

Такой порядок следует из положений абзаца 6 пункта 1 статьи 391 Налогового кодекса РФ и статьи 24.20 Закона от 29 июля 1998 г. № 135-ФЗ. Аналогичные разъяснения к этим нормам даны в письме ФНС России от 27 марта 2015 г. № БС-4-11/5013.

В третьем случае изменение нужно учитывать начиная с того периода, в котором была допущена исправленная ошибка. Об этом сказано в абзаце 5 пункта 1 статьи 391 Налогового кодекса РФ.

Рассмотренный порядок расчета земельного налога не применяется в тех случаях, когда в течение года происходит смена правообладателя земельного участка. Если правообладатель меняется, новый владелец должен рассчитывать земельный налог (авансовые платежи по налогу) в соответствии со сведениями о земельном участке, указанными в государственном кадастре недвижимости на дату госрегистрации прав. То есть с учетом новой кадастровой стоимости или другой налоговой ставки. Новый порядок расчета налога применяется начиная с даты регистрации прав нового владельца на земельный участок. Об этом сказано в письме Минфина России от 9 июля 2008 г. № 03-05-04-02/40.

Уплата земельного налога

Формирование уведомления и платежного поручения

Сформируйте уведомление из Списка задач организации (Главное — Задачи организации).

Уведомление не формирует проводок. Проводки в Закрытии месяца создаются автоматически регламентной операцией Начисление налогов на единый налоговый счет.

Проводки

Так формируется совокупная обязанность по уплате транспортного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

Уплата налога

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки

Документ формирует проводку по пополнению ЕНС.

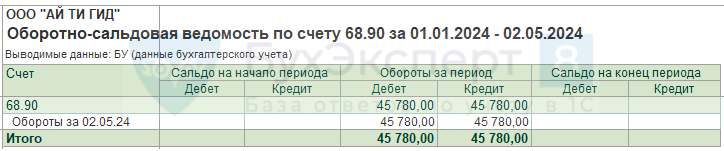

Проверка погашения обязанности

Зачет ЕНП в счет налоговой обязанности в программе 1С отражается на счете 68.90 «Единый налоговый счет». Посмотреть движения по ЕНС можно в отчете Оборотно-сальдовая ведомость по счету (раздел Отчеты) с 01.01.2024 по 02.05.2024 по дням.

Отчет показывает по кредиту совокупную обязанность и по дебету – погашение совокупной обязанности на дату перечисления ЕНП.

Отчет Анализ счета 68.90 с 01.01.2024 по 02.05.2024 по дням покажет обязанность, по какому именно налогу образовалась по Кт и погашена по Дт.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия настроить и рассчитать авансовые платежи по земельному налогу за 1 квартал 2024, сроки уплаты авансовых платежей за 1 квартал 2024, налоговый регистр по земельному налогу.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Порядок расчета для организаций

Коммерческие предприятия, владеющие земельными территориями на праве собственности или праве бессрочного пользования, обязаны уплачивать земельный налог в доход государства.

Не являются налогооблагаемой базой участки, переданные в распоряжение по договорам безвозмездного пользования или аренды.

Расчет налога для юридических лиц производится по следующей формуле:

Н = Ко × Ст

- Н – сумма налога к уплате;

- Ко – кадастровая оценка участка;

- Ст – ставка.

Оплата производится поквартально, в виде авансовых платежей. По окончанию налогового периода предприятия сдают декларацию и оплачивают оставшуюся сумму налога, за вычетом авансовых платежей.

Льготы по НК РФ

В соответствии со ст. 395 НК РФ вычет в размере 100% по оплате ЗН имеют:

- учреждения уголовно-исполнительной системы Минюста РФ;

- религиозные объединения;

- общественные организации инвалидов;

- учреждения народных художественных ремесел;

- компании-резиденты особой экономической зоны (5 лет с момента возникновения права собственности);

- управляющие компании земель, расположенных на территории «Сколково»;

- фонды инновационных научно-технических центров;

- общины коренных малочисленных народов;

- организации – участники свободной экономической зоны (3 года с момента оформления права собственности).

Вычет предоставляется на территории, предназначенные для непосредственного выполнения функций перечисленных организаций, а также на земли, занятые государственными автотрассами общего пользования.

Местные льготы

Муниципальные власти вправе предоставлять льготы для организаций по уплате ЗН на основании принятых нормативно-правовых актов. Получить информацию о размере вычета при расчете налога на землю можно на сайте www.nalog.ru, в разделе «справочная информация».

Для получения сведений нужно указать:

- вид налога;

- отчетный год;

- регион;

- населенный пункт.

После чего кликнуть кнопку поиска. На экране отобразятся действующие нормативно-правовые акты в указанном населенном пункте, которые определяют порядок начисления и уплаты ЗН.

Например, решением Тюменской городской Думы № 641 от 26.10.2017 было определено, что организации, использующие земельные территории для строительства и эксплуатации объектов спорта полностью освобождаются от уплаты ЗН. А для предприятий по производству стального проката с проектной мощностью не менее 545500 тонн в год предусмотрен вычет в размере 50%.

Как оформить

Чтобы уменьшить размер ЗН или вовсе не платить его юр. лицу необходимо обратиться в ФНС с заявлением, в котором указывается нормативно-правовой акт, дающий право на льготу. Форма заявления утверждена приказом ФНС России от 25.07.2019 № ММВ-7-21/377@.

В заявлении указывается:

- сведения о налогоплательщике-организации;

- кадастровый номер участка;

- срок предоставления льготы;

- код налоговой льготы;

- сведения о нормативно-правовом акте, устанавливающем преференцию.

В конце листа ставится дата и подпись представителя организации. К заявлению следует приложить документы, подтверждающие право на уменьшение налогового сбора. Конкретный перечень документов регламентируется муниципальными властями и прописывается в нормативно-правовом акте, дающем право на льготу.

Как рассчитать налог на земельный участок для физических лиц?

Несмотря на то, что уведомление и квитанция предоставляется налоговиками в готовом виде, многие граждане сомневаются в правильности начислений и стремятся контролировать процедуру начисления платежей. Для этого следует ознакомиться с порядком расчёта и сопровождающими его нюансами.

Базовым основанием расчёта земельного налога по кадастровой стоимости является статья 388 Налогового кодекса РФ. Для проведения расчётов потребуются некоторые сведения.

Итак, размер земельного налога зависит от:

- год рассчитанного налога;

- размер налоговой базы, соответствующей общей кадастровой стоимости ЗУ;

- налоговая ставка, установленная муниципалитетом для данной категории ЗУ;

- льготы (при наличии таковых).

Так как в течение года допустима переоценка массива земель в регионе, требуются актуальные сведения. Кадастровая стоимость устанавливается по завершении переоценки – до новой ревизии. Узнать её можно как из кадастрового паспорта, так и путём получения соответствующей выписки из данных ГКН. Налоговая ставка и льготы устанавливаются на федеральном и региональном уровнях власти. Эти сведения можно получить в администрации населённого пункта.

Сколько процентов?

Вначале определяют показатели для проведения расчётов. Налоговая база высчитывается из удельной стоимости квадратного метра земли в месте расположения участка, умноженной на общую площадь. Произведение этих чисел даст точное определение налоговой базы, из которой выводится процент налоговой ставки.

Таковая составляет до 0,3% для земель:

- ЛПХ;

- ИЖС.

Для остальных категорий земель допускается её повышение – до 1,5%. Налоговая ставка устанавливается органами власти, на основании ст. 394 НК РФ.

Искомое число – налоговая сумма. Она высчитывается по формуле, установленной регламентом ст. 396 НК РФ и составляет произведение налоговой базы и налоговой ставки.

Формула расчета земельного налога

Земельный налог = Кадастровая стоимость * Размер вашей доли * Налоговая ставка * Коэффицент владения ЗУ (в случае владения ЗУ < 1 года)

Кадастровую стоимость вы можете узнать на сайте Росреестра или в публичной кадастровой карте

Пример, как рассчитать земельный налог по кадастровой стоимости:

- Стоимость квадратного метра земли – 10 тысяч рублей, а общая площадь надела – 6 соток. Соответственно, общая кадастровая стоимость ЗУ равна 60 000.

- Если допустить, что это надел из числа земель сельскохозяйственного назначения, налоговая ставка может составлять 0,3% общей площади ЗУ.

- Сумма налога будет равна 0,3 процента от 60 000 рублей. Это составит 180 рублей налоговой суммы в год.

Если собственник имеет региональные льготы – из этой суммы высчитывается размер субсидий по льготам. Подробнее о льготах для пенсионеров.

Налог на земельный участок высчитывается только из кадастровой стоимости ЗУ. Поэтому, говоря о методиках расчета налога на ЗУ, можно смело утверждаться, что есть лишь один способ рассчитать налог. Рыночная стоимость увеличила бы сумму налога, что не даёт преимуществ собственникам земельных участков. Поэтому, если по какой-либо причине после переоценки кадастровая стоимость приравнивается к рыночной, владельцы ЗУ стремятся её оспорить.

Таким не самым простым способом рассчитывается земельный налог для физических лиц. Но вам стоит знать о том, что сумма налога может быть фиксированной!

Фиксированная сумма налога

Налог для физических лиц всегда имеет гибкую, плавающую ставку. Она может измениться по ряду причин, как правило – в сторону увеличения. Связано это как с инфляционным коэффициентом и девальвацией рубля, так и с иными процессами.

Такие изменения не всегда удобны лицам, которые имеют огромные территории под сельскохозяйственное производство. Иногда ситуация доходит до того, что индивидуальный предприниматель оказывается на грани банкротства.

Одна из мер, которую может предоставить местная администрация, если она заинтересована в развитии данного производства в своём населённом пункте – заморозить рост суммы налога сроком на 3 года или 5 лет. Такие преимущества следует обсуждать с главой местной администрации населённого пункта, с привлечением документации, подтверждающей:

- возникшие затруднения;

- неоспоримую пользу, которую приносит предпринимательская деятельность.

Естественно, данные меры не распространяются на все аналогичные ситуации, а скорее – являются исключением из правил. Ту же процедуру граждане могут провести через суд, если администрация не выдала соответствующего разрешения.

Если у вас все получилось советуем обратиться к нашей пошаговой инструкции по порядку уплаты налога и успеть все оплатить вовремя и без ошибок! Если вы не знакомы с правильным составлением декларации — мы вам поможем!

Как самостоятельно рассчитать земельный налог

Вот несколько шагов, которые помогут вам самостоятельно рассчитать земельный налог:

- Определите кадастровую стоимость вашего земельного участка. Для этого вам понадобится узнать управление федеральной службы государственной регистрации, кадастра и картографии (Росреестр) по месту нахождения вашего участка. Кадастровую стоимость можно также найти на сайте Росреестра, используя кадастровый номер участка.

- Определите налоговую базу – площадь земельного участка. Эту информацию можно найти в договоре купли-продажи земельного участка или в документах о праве собственности на участок.

- Подсчитайте сумму налога, умножив налоговую базу на установленную налоговую ставку. Налоговые ставки могут отличаться в зависимости от вида использования земельного участка (сельскохозяйственное, жилые или промышленные цели).

Проиллюстрируем процесс расчета на примере:

| Параметры | Значение |

|---|---|

| Кадастровая стоимость | 1 000 000 рублей |

| Площадь земельного участка | 1000 квадратных метров |

| Налоговая ставка | 0.3% |

Подсчитаем земельный налог:

Налоговая база = 1000 (площадь земельного участка)

Сумма налога = 1000 х 0.3% = 3 000 рублей

Таким образом, чтобы самостоятельно рассчитать земельный налог, вам необходимо знать кадастровую стоимость и площадь земельного участка, а также установленные налоговые ставки. Процесс расчета довольно прост, и с его помощью вы сможете определить сумму, которую нужно будет уплатить в качестве налога за использование земли.

Что такое земельный налог

Земельный налог – это вид налога из категории имущественных, который установлен нормами российского права для владельцев земельных участков. Он относится к категории местных, то есть, органы местного самоуправления окончательно определяют ставки и объекты обложения.

По сути, это плата за право владеть земельным участком, хотя в условиях есть и немало исключений, которые мы рассмотрим далее.

Земельный налог относится к прямым налогам, он вносится в пользу государства обладателем имущества. Это важный источник формирования местных бюджетов, так как поступает в них полностью без разделения по уровням бюджетной системы (п.1 ст. 61 БК РФ).

Главное о земельном налоге

Если менялась кадастровая стоимость

В обычной ситуации изменение кадастровой оценки в течение года на размер налога за этот год не влияет. Поскольку значение КС берется на 1 января.

Но правило имеет несколько важных исключений. Их и рассмотрим.

Кадастровая стоимость поменялась из-за изменения характеристик участка

Земельный кадастр – это не навсегда зафиксированные вещи. Однажды сформированный участок может быть изменен в своих границах, может быть пересмотрена категория земель и т.п.

Такие изменения влияют и на кадастровую стоимость. Если КС изменилась именно по таким основаниям, то организациям следует учитывать новую КС при расчете налога. За год, в котором произошли изменения, потребуется вычислить две части налога по двум величинам КС:

- Первую часть за месяцы года, в которых действовала старая стоимость;

- Вторую часть за месяцы, в которых утвердили новую. Переходной датой считается дата внесения в ЕГРН сведений об изменившихся характеристиках участка. Куда попадает переходный месяц, определяют по тем же правилам, что и при владении землей неполный год.

- Расчет по старой и новой КС выполняется по аналогии с расчетом для неполного года: значение налога по формуле нужно скорректировать на коэффициент по месяцам владения в течение года со старой КС и с новой.

Пример

Кадастровая стоимость изменилась с 2 400 000 руб. до 2 150 000 руб. в связи с изменением характеристик. Запись в ЕГРН сделана 27 мая 2021 года. Ставка налога 1,2%

Налог за период с 01.01.2021 по 27.05.2021:

2 400 000 Х 1,2% Х 5/12 = 12 000

Налог за период с 28.05.2021 по 31.12.2021:

2 150 000 Х 1,2% Х 7/12 = 15 050

Для расчетов за последующие года применяется уже новое значение КС. Предыдущие периоды не пересчитываются.

Стоимость изменилась из-за исправления ошибки или в результате оспаривания

Когда КС поменялась по описанным в заголовке причинам – перерасчет может понадобиться сделать уже ретроспективно.

Новая КС может быть базой с того момента, когда вы начали считать налог по неправильной стоимости (включая прошлые года). Поскольку речь пойдет о перерасчетах с ФНС, на всякий случай приведем нормативку: п. 1.1 ст. 391 НК РФ, п. п. 3, 5 ч. 2 ст. 18 Закона о кадастровой оценке.

Если в ЕГРН исправили техническую ошибку – пересчет выполняется в любом случае (и в большую, и в меньшую сторону).

Бывает, что кадастровую стоимость приравнивают к рыночной. В такой ситуации считать налог по новой стоимости нужно с 1 января года, в котором подано заявление об установлении кадастровой стоимости по рыночной. Предыдущие периоды не пересчитывать.