«Ложка дегтя» в возврате НДС

Отметим, что заявление НДС к возмещению всегда влечет за собой повышенный интерес инспекции.

В правоприменительной практике не зря существует понятие «безопасная» доля вычетов. Это такой размер вычетов, превысив который, налогоплательщик попадает под пристальное рассмотрение налоговой инспекцией. Это даже может стимулировать назначение выездной налоговой проверки.

Как узнать, сколько вычетов можно заявить без особых рисков? Ответ на этот вопрос в каждом случае индивидуален. Но рекомендуем при заявлении вычетов не превышать 89% от суммы начисленного налога за двенадцатимесячный период. Эта цифра базируется на п. 3 Общедоступных критериев самостоятельной оценки рисков, утвержденных Приказом ФНС России от 30.05.2007 №ММ-3-06/333@ (Приложение 2), где фактором риска является именно такой размер вычетов.

Кроме этого, налоговые органы опираются на среднюю величину вычетов по региону, которая рассчитывается на основании данных 1-НДС, публикуемых на официальном сайте ФНС России:

- суммы налога на добавленную стоимость к вычету (графа 2 строки 2100 1-НДС);

- суммы начисленного налога на добавленную стоимость (графа 2 строки 1100 1-НДС).

По состоянию на 1 августа 2023 средняя доля вычетов по Москве составила 88,9%, по Московской области — 87,8%.

Конечно, указанный фактор не влечет за собой автоматическое включение налогоплательщика в план проверок, а нахождение в безопасной области значений размера вычетов не гарантирует, что налогоплательщик не заинтересует инспекцию

Однако выход за пределы указанного размера вычетов (тем более заявление суммы налога на добавленную стоимость к возмещению) является «маяком» для инспекции, призывающим обратить повышенное внимание на налогоплательщика и его деятельность. В ходе проверки инспекция не просто внимательно изучает документы, оформляющие вычеты, но исследует вопросы деловой цели и реальности операций, проводит встречные проверки контрагентов

Поэтому при заявлении возмещения НДС юр лицам из бюджета (вне зависимости от того, хотите ли вы получить деньги на расчетный счет или направить их на уплату налогов) важно быть уверенным в безупречности данных декларации: налоговой базы и вычетов, в добросовестности контрагентов и полноте надлежащим образом составленных документов. Чтобы предупредить риски налоговых претензий и сделать процедуру возмещения и последующего возврата НДС для юридических лиц эффективной и комфортной,

Юристы и аудиторы «Правовест Аудит» имеют большой опыт помощи в возмещении НДС из бюджета:

Чтобы предупредить риски налоговых претензий и сделать процедуру возмещения и последующего возврата НДС для юридических лиц эффективной и комфортной, . Юристы и аудиторы «Правовест Аудит» имеют большой опыт помощи в возмещении НДС из бюджета:

Мы поможем в формировании комплекта документов и взаимодействии с инспекцией.

Налоговые юристы «Правовест Аудит» предупредят о возможных рисках и предложат пути для их минимизации, грамотно проведут вас через все этапы возмещения НДС из бюджета.

А для предотвращения системных ошибок и повышения репутации налогоплательщика рекомендуем проводить (проверка бухгалтерского учета и налогов) со страховкой от налоговых претензий (подробнее о страховке ).

Именно такой аудит позволяет выявить наибольшее количество искажений, рисков и резервов:

Защитите свой бизнес Вместе с достоверной отчетностью и аудиторским заключением вы получите страховку от штрафов ФНС и защиту налоговых юристов на 3 года Рассчитать стоимость аудита

Сроки возврата других налогов

Помимо налога на доходы вы вправе вернуть и любой другой налог. Например, земельный, транспортный или налог на имущество. Обычно переплата возникает, если вы решили воспользоваться налоговой льготой, которой не пользовались ранее по незнанию. И, поэтому, из года в год переплачивали налог. В этой ситуации вы вправе воспользоваться льготой «задним» числом. Налоговики обязаны вернуть ту сумму любого налога с момента уплаты которой не прошло 3 лет.

Здесь все просто. По статье 76 (пункт 6) Налогового кодекса (цитата):

То есть налоговая инспекция обязана вернуть деньги не позднее 1 месяца с момента получения от вас заявления на возврат.

Пример Вы подали заявление на возврат переплаченного транспортного налога 10 сентября 2022 года. Деньги должны быть у вас не позднее 10 октября 2022 года. Если этот срок пропущен налоговики обязаны заплатить проценты за каждый день просрочки.

Возврат излишне возмещенного НДС

Вернуть излишне возмещенную сумму НДС нужно на основании требования инспекции (п. 17 ст. 176.1 НК РФ).

Требование о возврате излишне возмещенной суммы НДС передается руководителю организации (его представителю) лично под расписку или иным способом. Если требование было направлено по почте, оно считается полученным по истечении шести дней с даты направления заказного письма. Это установлено пунктом 19 статьи 176.1 Налогового кодекса РФ.

Организация должна самостоятельно уплатить указанную в требовании сумму налога в течение пяти рабочих дней с момента получения требования (п. 20 ст. 176.1 НК РФ).

Если организация, предоставившая , не уплатила (не полностью уплатила) сумму излишне возмещенного налога, инспекция направит в банк требование об уплате указанной суммы по банковской гарантии. Форма требования утверждена приказом ФНС России от 18 мая 2011 г. № ММВ-7-8/319. Банк должен будет перечислить эту сумму за организацию в течение пяти рабочих дней с даты получения требования от налоговой инспекции. Отказать инспекции в удовлетворении требования банк не вправе. Исключение составляют случаи, когда требование предъявлено банку после окончания срока, на который была выдана банковская гарантия. Если банк не исполнил требование в установленный срок, инспекция имеет право списать сумму, указанную в нем, в бесспорном порядке. Такие правила следуют из пункта 21 статьи 176.1 Налогового кодекса РФ.

В некоторых случаях инспекция может принять решение о возврате излишне возмещенной суммы НДС путем наложения взыскания на денежные средства на счетах организации или иное ее имущество. При этом взыскание указанных сумм налога производится в соответствии со статьями 46 и 47 Налогового кодекса РФ. Такое возможно:

если организация, возместившая НДС в заявительном порядке без предоставления банковской гарантии, не вернула в бюджет (не полностью вернула) излишне возмещенную сумму НДС, указанную в требовании о возврате;

если организация, получившая уточненное требование о возврате излишне возмещенной суммы НДС, не вернула в бюджет (не полностью вернула) сумму налога, указанную в данном требовании;

если требование об уплате излишне возмещенной суммы НДС невозможно направить в банк, так как срок банковской гарантии истек.

Такой порядок предусмотрен пунктом 23 статьи 176.1 Налогового кодекса РФ.

Возникновение права на компенсацию от ИФНС

Сумма излишне уплаченного/взысканного налога подлежит возврату налогоплательщику. Общий порядок возврата налогов и страховых взносов, а также сроки возврата установлены ст. 78 и 79 НК РФ. Наряду с возвратом переплаченных налогов налоговики обязаны начислить и выплатить проценты, которые представляют собой денежную компенсацию за неправомерное использование денежных средств плательщиков.

Право на получение процентов на сумму излишне уплаченных/взысканных налогов возникает:

- по факту излишнего взыскания налогов по решению ИФНС

- при нарушении налоговиками сроков на возврат добровольно переплаченных сумм.

Момент, с которого начинают начисляться проценты, зависит от основания возникновения переплаты. Если переплата произошла по ошибке самого плательщика, проценты начисляются со дня нарушения ИФНС месячного срока на возврат налога.

Если переплаченный по вине самого плательщика налог был возвращен ИФНС самостоятельно (до того, как плательщик опомнился и написал заявление), проценты на сумму переплаты не начисляется (п. 2 ст. 78 НК РФ).

Если же переплата возникла вследствие взыскания налогов по решению (требованию) налоговиков, проценты начисляются со дня взыскания налогов (п. 5 ст. 79 НК РФ).

Документы, необходимые для возмещения НДС

Чтобы произвести действия по возмещению или возврату НДС, необходимо также подготовить все документы и предоставить их в налоговый орган. Что же представляют из себя эти документы?

- Заявление по установленному образцу.

- Налоговая декларация, поданная в конце отчётного периода.

- Письмо с просьбой произвести возврат НДС.

- Дополнительные документы.

- Все счета-фактуры.

- Все платежные документы.

- Выписки с титульных листов книг покупок и продаж.

После получения всех документов налоговики направят к вам и контрагентам камеральные проверки, в результате которых не должно быть расхождений. В противном случае процедура возврата положенного НДС может затянуться на долгое время.

Если ваша организация уверена в законности своих действий и действий поставщиков и если у вас имеются все платежные и иные необходимые документы, то можно смело обращаться за возмещением.

В принципе, документы для возмещения что по экспорту, что по внутреннему рынку практически одинаковые. Но экспорт требует еще наличие таможенных отметок и деклараций.

В любом случае ведение бухгалтерии должно в точности соответствовать законодательному уровню. Обязательно должны быть оплачены все счета, аренда, товар и дополнительные расходы, чтобы у налогового органа ни было к вам претензий. Любая зацепка, любая неточность будет поводом для отказа в возврате причитающейся суммы.

В 2020 году не ожидается особых изменений при возмещении НДС. Стандартный пакет документов: счета-фактуры, выписки из банка. В выписках должно быть подтверждение, что деньги на счёт поступали, если это экспортный НДС от иностранного гражданина.

При бартере предоставляется таможенная выписка и сопроводительные документы.

Право на возмещение и текущие платежи

Ситуация: нужно ли перечислять НДС за текущий квартал, если по итогам предыдущего квартала организация подала в налоговую инспекцию декларацию и заявление о возмещении НДС? Сумма «к уплате» за текущий квартал меньше суммы «к возмещению» за предыдущий квартал.

Да, нужно.

Решение о возмещении (отказе в возмещении) НДС налоговая инспекция должна принять в течение семи рабочих дней после окончания камеральной проверки декларации (п. 2 ст. 176 НК РФ). Максимальный срок камеральной проверки – три месяца с момента подачи налоговой декларации. Это следует из положений пунктов 2 и 8 статьи 88 Налогового кодекса РФ.

До тех пор пока решение о возмещении НДС не принято, в системе электронной обработки данных (СЭОД) налоговых инспекций в карточке лицевого счета организации сумма «к возмещению» не отражается.

При этом суммы НДС, начисленные к уплате в бюджет в текущем квартале, фиксируются в СЭОД (карточке лицевого счета):

в течение пяти рабочих дней от даты регистрации налоговой декларации – при подаче декларации на бумажном носителе (п. 3.1.4, 3.3.8 регламента, утвержденного приказом ФНС России от 18 июля 2012 г. № ММВ-7-1/505);

в течение двух рабочих дней от даты регистрации налоговой декларации – при передаче декларации по телекоммуникационным каналам связи (п. 3.2.2 регламента, утвержденного приказом ФНС России от 18 июля 2012 г. № ММВ-7-1/505).

Если в этих условиях организация не перечислит в бюджет НДС за текущий квартал, то в учете налоговой инспекции у нее возникнет недоимка (независимо от суммы НДС «к возмещению» за предыдущий квартал). Эту недоимку инспекция имеет право взыскать с организации вместе с пенями, начисленными за период просрочки платежа (ст. 46, 75 НК РФ). Такой же позиции придерживаются и судьи (см., например, постановление ФАС Дальневосточного округа от 24 января 2008 г. № Ф03-А73/07-2/5773).

По окончании камеральной проверки налоговая инспекция должна принять одно из трех возможных решений:

о полном возмещении суммы НДС, заявленной в декларации;

о полном отказе в возмещении суммы НДС, заявленной в декларации;

о частичном возмещении и частичном отказе в возмещении суммы НДС, заявленной в декларации.

Такие правила установлены пунктом 3 статьи 176 Налогового кодекса РФ.

Если сумма НДС «к возмещению» будет подтверждена, инспекция отразит ее в карточке лицевого счета на дату подачи декларации (задним числом). Эта сумма уменьшит недоимку, сложившуюся за период, в течение которого проводилась камеральная проверка, и повлечет за собой пересчет пеней (п. 5 ст. 176 НК РФ). Однако к этому времени сумма недоимки (пеней) уже может быть взыскана по решению налоговой инспекции.

Если недоимка была взыскана, но после окончания камеральной проверки инспекция решила возместить НДС, то у организации возникнет переплата. Вернуть ее или зачесть в счет предстоящих платежей можно после того, как организация получит уведомление налоговой инспекции о принятом решении (п. 9 ст. 176 НК РФ). Подробнее о возврате (зачете) излишне уплаченных (взысканных) сумм см.Как вернуть (зачесть) переплату по налогам, пеням, штрафам.

Виды порядка НДС

Для граждан России существует два вида порядка налогообложения НДС — общий и упрощенный (другое название – заявительный).

- Общий порядок налогообложения НДС применяется к компаниям, чьи доходы за прошедший календарный год превышают определенный порог (в 2021 году — 119 миллионов рублей). При использовании общего порядка налогообложения компании должны вести учет по каждому контрагенту, выставлять счета-фактуры и отчитываться перед налоговой инспекцией.

- Упрощенный порядок налогообложения (заявительный) применяется в компаниях, чьи доходы за прошедший год не превышают 150 миллионов рублей. При использовании упрощенного порядка налогообложения данные компании могут не выставлять счета-фактуры и не вести учет по каждому контрагенту. Вместо этого можно просто указать сумму НДС в своих расчетах с контрагентами и уплачивать ее в бюджет государства.

Важно

Упрощенный порядок налогообложения лучше подходит для небольших компаний, которые не имеют возможности вести сложный учет и отчитываться перед налоговой. Помните, что при использовании упрощенного порядка у компании нет прав на вычет НДС по закупкам, а это в свою очередь может увеличить их налоговую нагрузку.

Что такое НДС — простыми словами

НДС — налог на добавленную стоимость. Добавленная стоимость — сумма, которую добавляют к цене товара или услуги на каждом этапе их производства.

Процесс производства любого товара состоит из нескольких этапов. Например, в производстве рюкзаков это добыча кожи, её обработка, изготовление фурнитуры, доставка их в магазин тканей, пошив рюкзаков. Каждый участник этой цепочки добавляет товару ценность и платит с неё НДС.

Поэтому чем больше посредников между производителем сырья и конечным покупателем, тем выше сумма НДС и тем дороже товар в итоге.

НДС относится к категории косвенных налогов. Это значит, что его не взимают напрямую с доходов компаний и ИП. Компании и предприниматели включают НДС в стоимость товаров или услуг. Дальше этот налог взимается с покупателей, когда они оплачивают эти товары или услуги: он «лежит внутри» цены покупки. Собрав НДС от своих клиентов, компании и предприниматели перечисляют его в налоговую.

Подробнее о том, как рассчитать налог, будем говорить .

Проще говоря, НДС платит не бизнес, а его клиенты — конечные потребители товара или услуги. Они передают сумму налога вместе с платой за товары или услуги, а бизнес отчитывается по нему в налоговую службу (ФНС).

В какие сроки вернут НДС

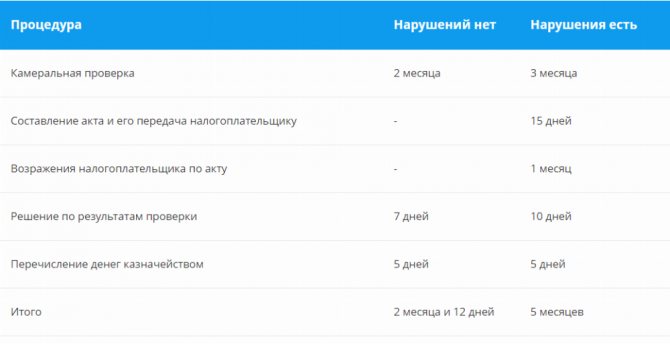

Если налоговики не найдут нарушений, камеральная проверка будет длиться не более 2 месяцев. Затем в течение 7 дней руководитель ИФНС должен принять решение о возмещении налога. Еще 5 дней закон даёт казначейству на перечисление средств.

Если у вас есть недоимка по НДС или другим федеральным налогам, то инспекторы сначала погасят этот долг. На расчётный счет вы получите сумму, оставшуюся после закрытия задолженности (п. 4 ст. 176 НК РФ).

Если проверяющие найдут нарушения при заполнении декларации, срок возврата НДС удлинится более, чем в два раза. В таблице ниже указаны максимальные сроки, предусмотренные НК РФ. Теоретически каждый этап может проходить и быстрее. Но обычно при возврате средств из бюджета налоговики полностью используют все установленные законом лимиты времени.

в какие сроки вернут НДС

Если у вас найдут нарушения и сумма к возмещению изменится, не забудьте написать новое заявление на возврат. Его удобно сдать вместе с возражениями по акту.

Можно ли не показывать НДС к возмещению

Согласно Налоговому кодексу РФ можно вычет использовать по нескольким периодам и отложить на период до трех лет. Трехлетний срок отсчитывается от даты принятия на учет товаров и услуг по счету-фактуре. Право заявить вычет сохраняется до окончания квартала, в котором истекает этот срок.

Безопаснее заявить о вычете в предпоследнем квартале. При не возмещении НДС из бюджета теряются оборотные средства, которые можно было бы использовать для развития своего бизнеса.

Однако возврат часто откладывают с целью не привлечения внимания налоговых инстанций. Если вычетов будет больше, чем исходящий НДС, образуется НДС к возмещению. Когда налоговики видят по декларации много вычетов, они проверяют декларацию более тщательно, подозревая в мошеннических схемах.

Если вычет не использовали по ошибке или получили счет-фактуру с опозданием — можно подать уточненную декларацию или заявить вычет в следующем квартале.

Имеются вычеты, которые нельзя переносить и надо сразу использовать. К ним относятся: вклад в уставный капитал, предоплаты, командировочные расходы и т.д. Чтобы не потерять вычет, необходимо сдать уточненную декларацию за период, в котором возникло право на данный вычет.

Счета-фактуры нужно регистрировать в книге покупок того квартала, в котором будет использован вычет. Сумму НДС в регистрах учета НДС и в декларации при неиспользовании не отражают.

Подведем итоги

Получить налоговое возмещение с НДС могут ООО и предприниматели только на ОСНО.

Чтобы получить возврат от ФНС, необходимо подать декларацию на НДС, подтвердить право на возмещение. Потребуется также подать нужное заявление.

Какие особенности возврата НДС предусмотрены для экспортеров сырья

Если бизнесмен продает за границу сырьевые товары, то он может возместить «входной» НДС по ним только после подтверждения экспорта (п. 1 ст. 165 НК РФ).

Экспортер должен вместе с декларацией предоставить в ИФНС документы, которые подтверждают вывоз товара за рубеж: копию контракта, таможенные декларации с отметкой о пересечении границы, товарно-транспортные накладные.

Поэтому для экспортеров сырья сроки возмещения НДС дополнительно увеличатся на то время, которое требуется для сбора всех необходимых документов.

Перечень сырьевых товаров для применения такого порядка вычета утвержден постановлением Правительства от 18.04.2018 № 466. К этим товарам относятся, например, нефть и нефтепродукты, черные и цветные металлы, древесина и изделия из нее.

Как вернуть НДС — этапы

Чтобы произвести возмещение НДС, необходимо пройти ряд этапов и доказать законность процедуры:

- Для начала подаём декларацию в налоговую для возврата НДС. Налоговики устанавливают камеральную проверку, которая длится три месяца. Во время проверки НИ может потребовать предоставление дополнительных документов. Если были выявлены нарушения, то пишем претензию по выявлению нарушения. Документ отправляют в налоговый орган в течение 1 месяца.

- Если нарушения не были выявлены, налоговый орган в течение семи дней выставляет решение о невыявлении нарушения. НДС возвращается декларанту, если у того нет пени, штрафов и недоимок.

- Налог перечисляется на расчётный счет налогоплательщика в течение пяти рабочих дней.

- Если НДС был перечислен не вовремя, то налогоплательщик обязан получить компенсацию. Если же и проценты за несвоевременную выплату НДС не были вовремя перечислены, то в течение трех рабочих дней НО принимает решение о перечислении оставшихся процентов.

В принципе, сама по себе схема проста, главное, пройти всю камеральную проверку. Законные действия в процессе предпринимательской деятельности помогут вернуть причитающий вычет обратно. Это схема возврата для индивидуальных предпринимателей. Но для того чтобы произвести возврат НДС юридическим лицам, схема та же. Если бизнесмен является налоговым агентом, то он вправе требовать у государства причитающийся вычет.

Часто ФНС, ссылаясь на формальные условия, старается отказать в праве воспользоваться возвратом НДС, поэтому подобные процессы часто рассматривают в суде.

Возмещение НДС: кто может воспользоваться

Вернуть уплаченные отчисления могут лица, которые являются плательщиками. То есть, в данном случае речь идет об организациях и ИП, которые работают на ОСН. Все фирмы и ООО, ИП на специальных режимах, например, УСН, которые освобождены от взноса, лишены возможности оформлять вычеты.

При этом льготный процент по тарифу или нулевая ставка не приравнивается к освобождению от внесения платежей. В связи с этим лица, применяющие льготный тариф, могут возместить сбор.

Сбор переводится при получении авансов, а возмещается, если перечислена предварительная оплата для поставщиков. По результатам периода из начисленного сбора происходит вычет возмещенного. Часто такая разница положительная.

Отрицательный налог может возникнуть, если были выполнены разовые операции, связанные с существенным возмещением платежа, применялись льготные тарифы в размере 0 или 10%.

Срок возврата налога на доходы по декларации

Закон предусматривает следующие этапы возврата:

- проверка декларации, где указан налоговый вычет и сумма к возврату;

- принятие решения о возврате;

- возврат налога на основании заявления о возврате.

Проверка декларации

Если вы заявили вычет возврат налога возможен только после того, как налоговики проверят вашу декларацию. Эту проверку называют камеральной. По сути, инспектор сверяет данные вашей декларацией с теми документами, которые у него есть. Он должен проверить, что все суммы в документе указаны верно. Например, ваши доходы, расходы на покупку квартиры и уплату процентов по ипотеке и т. д. Сроки такой проверки установлены статьей 88 (пункт 2) Налогового кодекса. Цитата:

То есть с того момента когда налоговикам сдана декларация и документы, которые к ней прилагаются, начинается отсчет 3-х месячного срока на проверку. Если вы отсылали декларацию почтой, то этот срок отсчитывается с момента передачи документов почтовому работнику для отправки.

Пример Вы заявили имущественный налоговый вычет по покупке квартиры и сдали налоговикам декларацию 3-НДФЛ. Началась проверка декларации.

Ситуация 1 Декларация была передана в налоговую инспекцию лично. На ней поставлен штамп о приемке. Дата приемки — 22 марта 2022 года. Срок камеральной проверки декларации заканчивается 22 июня 2022 года.

Ситуация 2 Декларация была отправлена в налоговую инспекцию почтой. Дата ее передачи почтовому работнику — 15 апреля 2022 года. Срок камеральной проверки декларации заканчивается 15 июля 2022 года.

Решение о возврате налога

Если проверка не выявила нарушений, то налоговики обязаны принять решение о возврате. Его принимают не позднее 10 дней с момента окончания камеральной проверки. Это установлено статьей 78 (пункт 8.1) Налогового кодекса. Цитата:

Таким образом, после проверки декларации налоговикам дается 10 рабочих дней, чтобы принять решение о возврате

Не важно закончилась проверка или нет. Через 3 месяца с момента сдачи декларации в налоговую инспекцию, начинает отсчитываться 10-ть дней на решение о возврате

Пример Вы заявили имущественный налоговый вычет по покупке квартиры и сдали налоговикам декларацию 3-НДФЛ 14 апреля 2022 года. Началась проверка декларации.

Ситуация 1 Проверка закончилась 18 июня 2022 года. Решение о возврате должно быть принято через 10 рабочих дней от этой даты.

Ситуация 2 Вы не знаете когда закончилась проверка. Но налоговики обязаны ее закончить не позднее 14 июля 2022 года. Решение о возврате должно быть принято через 10 рабочих дней после этой даты.

Возврат по заявлению

По статье 78 (пункт 6) Налогового кодекса (цитата):

Если заявление вы не подали налог вам не вернут. При этом с 2020 года бланк заявления на возврат включен в состав декларации 3-НДФЛ в качестве приложения к ней. Поэтому, если вы получаете вычет и возвращаете налог на доходы, то заявление не нужно. Оно включено в саму декларацию.

Итоговые сроки возврата

Итак, вам обязаны вернуть налог по окончании срока:

- камеральной проверки декларации (3 месяца);

- оформления решение о возврате (10 рабочих дней);

- процедуры возврата по заявлению (1 месяц).

Итого — 4 месяца и 10 рабочих дней. Это максимально возможный период. Конечно при условии, что проверка не выявила ошибок и вы подали заявление о возврате вовремя. Например, до окончания сроков проверки. Кстати если вы получаете налоговый вычет за 2020 или более поздние сроки, то заявление на возврат не нужно. Его текст включен в состав самой декларации в качестве приложения к Разделу 1.

Пример Вы заявили имущественный налоговый вычет на покупку недвижимости и сдали налоговикам декларацию 3-НДФЛ. Декларация и документы, подтверждающие ваши расходы на покупку, были предоставлены 16 марта 2022 года.

Срок на проверку декларации закончится 16 июня 2022 года. Отсчитываем 10 рабочих дней. Это 30 июня 2022 года. На эту дату должно быть принято решение о возврате. Отсчитываем 1 месяц. Получаем 30 июля 2022 года. Это крайний срок для возврата налога на доходы.

Если налог будет возвращен позже этой даты без видимых на то причин, налоговики обязаны заплатить проценты за каждый день просрочки.

Как ускорить возврат

Максимально рано подать декларацию о доходах и документы, подтверждающие ваше право на налоговый вычет

Важно не забыть заполнить заявление на возврат. Как мы сказали выше, оно является частью декларации

То есть оно должно быть сдано вместе с декларацией. Тогда у налоговиков не будет формального повода утверждать, что срыв срока возврата связан с отсутствием заявления. Поэтому они не знают на какой банковский счет перечислить вам деньги.

В каких случаях можно вернуть НДС из бюджета

НДС к уплате — это разница между входящим и исходящим налогом. То есть между НДС, который вы начислили на свои товары и услуги, и НДС, который сами заплатили своим поставщикам.

В большинстве случаев начисленный налог будет больше, чем входящий. Но в некоторых случаях может быть и наоборот:

- Вы купили дорогое основное средство или большую партию товаров. При этом вы можете сразу взять к вычету НДС со всей суммы покупки. А если в этом квартале продаж было мало, то начисленный НДС окажется меньше, чем вычеты.

- Вы работаете по льготным ставкам 0% или 10%. При этом если поставщики предъявляют вам входной НДС по обычной ставке 20%, вычеты могут оказаться больше. Это касается и предпринимателей, которые экспортируют товары, и вовремя предоставляют в налоговую документы, подтверждающие нулевую ставку.

- Вы импортируете товары, используете их в деятельности, облагаемой НДС, и уплатили налог на таможне. Если вместе с декларацией по НДС предоставить платёжку об уплате налога, контракт и первичные документы, можно принять НДС к вычету и потом вернуть его.

В таких ситуациях вы заплатите поставщикам больше НДС, чем получите от покупателей. Это значит, что вы можете вернуть из бюджета разницу между входящим и начисленным НДС.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Действия инспекции при заявительном порядке

В течение пяти рабочих дней со дня подачи заявления инспекция проверяет наличие у организации недоимки (задолженности) по налогам (пеням, штрафам) и принимает решение о возмещении или об отказе в возмещении суммы НДС, указанной в заявлении. Формы таких решений утверждены приказом ФНС России от 23 марта 2010 г. № ММ-7-3/136.

Если принято решение о возмещении НДС, то одновременно с этим решением принимается:

решение о зачете суммы НДС, заявленной к возмещению;

решение о возврате (полном или частичном) суммы НДС, заявленной к возмещению.

О принятом решении налоговая инспекция должна сообщить организации в течение пяти рабочих дней со дня его принятия. Сообщение передается руководителю организации (его представителю) лично под расписку или иным способом. В частности, решение может быть направлено в электронном виде по телекоммуникационным каналам связи. Порядок электронного документооборота между налоговыми инспекциями и налогоплательщиками утвержден приказом ФНС России от 15 апреля 2015 г. № ММВ-7-2/149.

Если инспекция приняла решение об отказе возместить НДС в заявительном порядке, камеральная налоговая проверка декларации, в которой указана сумма налога к возмещению, продолжается на общих основаниях. В этом случае организация может рассчитывать на возмещение НДС в общем порядке, предусмотренном статьей 176 Налогового кодекса РФ.

Такие правила предусмотрены пунктом 8 статьи 176.1 Налогового кодекса РФ.

Решение о возврате (полном или частичном) принимается, если у организации нет недоимки (задолженности) по НДС, другим налогам, а также по штрафам и пеням (абз. 2 п. 9 ст. 176.1 НК РФ). На следующий рабочий день после принятия такого решения инспекция должна направить в территориальное управление казначейства поручение на возврат налога. В течение пяти рабочих дней после его получения управление казначейства обязано перечислить налог на расчетный счет организации и уведомить налоговую инспекцию о размере возвращенной суммы и фактической дате возврата. Такой порядок установлен абзацами и пункта 10 статьи 176.1 Налогового кодекса РФ.

Если налог (или его часть) возмещен позже установленных сроков, то за каждый день просрочки налоговая инспекция обязана начислить организации проценты. Проценты рассчитают по формуле:

| Проценты за просрочку возврата НДС | = | НДС к возврату | × | Количество дней просрочки (начиная с 12-го дня после подачи заявления на возмещение НДС) | × | Ставка рефинансирования (действовавшая в период просрочки) | Количество календарных дней в году |

Контролировать сроки выплаты процентов и правильность их начисления с учетом фактической даты возврата НДС обязана налоговая инспекция.

Такие правила предусмотрены в абзацах 3 и 4 пункта 10 статьи 176.1 Налогового кодекса РФ.

Если у организации есть недоимка (задолженность) по НДС, другим налогам, а также по штрафам и пеням, инспекция направит возмещаемый НДС на покрытие этой недоимки (задолженности). Согласия организации на такое решение не требуется. Об этом сказано в абзаце 1 пункта 9 статьи 176.1 Налогового кодекса РФ.

Зачет сумм НДС, которые организация возмещает в заявительном порядке, не производится в счет погашения недоимки по пеням и штрафам, взыскание которых приостановлено на основании судебных решений (письмо Минфина России от 5 апреля 2010 г. № 03-07-08/95).