Расходы услуги банка: особенности учета в УСН доходы минус расходы

Когда предприниматель заключает договор с банком на оказание услуг, таких как обслуживание банковского счета или получение кредита, возникают расходы, связанные с этой деятельностью. Они могут включать в себя различные комиссии, лицензионные платежи и другие платежи, которые необходимо оплатить банку за оказанные услуги.

При ведении бухгалтерии по системе упрощенной системе налогообложения (УСН) предприниматель должен правильно учесть эти расходы, чтобы определить итоговую прибыль.

Согласно УСН, для определения налоговой базы необходимо от доходов вычесть расходы. Расходы на услуги банка, включая комиссии и другие платежи, входят в перечень расходов, которые можно учесть при расчете налога по УСН.

Важно отметить, что налоговым кодексом РФ установлены определенные ограничения на учет расходов, включая услуги банка. Предпринимателю следует учесть эти ограничения при подготовке отчетности

Например, некоторые расходы могут быть признаны необоснованными и не подлежать учету при расчете налога по УСН.

Пример учета расходов на услуги банка в УСН:

Предприниматель заключил договор с банком на обслуживание банковского счета. Ежемесячно он платит комиссию в размере 5000 рублей за использование этой услуги. В течение года суммарные расходы на услуги банка составили 60 000 рублей.

Для учета этих расходов в УСН он должен вычесть их из доходов, полученных от своей предпринимательской деятельности.

Прибыль предпринимателя до вычета расходов:

Доходы: 300 000 рублей

Минус расходы (без учета платежей банку): 200 000 рублей

= Общая прибыль: 100 000 рублей

Вычитаем расходы на услуги банка:

Общая прибыль: 100 000 рублей

Минус расходы на услуги банка: 60 000 рублей

= Итоговая прибыль: 40 000 рублей

Следует помнить, что данный пример является упрощенным и не учитывает другие возможные расходы и доходы предпринимателя.

Виды разрешенных банковских расходов

Перечень услуг, оказываемых кредитной организацией конкретным организациям или ИП, определяется соответствующим договором. В нем определяются стоимость банковских услуг (включая процентные ставки по кредитам и вкладам), сроки их выполнения, ответственность сторон за нарушение обязательств, а также порядок расторжения и другие существенные условия договора, предусмотренные гражданским законодательством (ст. 30 Закона № 395-1).

Как правило, каждая кредитная организация (банк) устанавливает свои конкретные ставки по каждой операции. Иногда стоимость банковских услуг предлагается определенным пакетом согласно тарифному плану, выбранному клиентом. В некоторых случаях с клиентов может взиматься разово фиксированная плата, например, плата за открытие расчетного счета. Далее им придется платить за ежемесячное обслуживание (чаще всего – фиксированную сумму, реже – расчетную, величина которой зависит от оборота средств по счету). За возможность работать с банковским счетом через программу «Клиент-Банк» банки тоже взимают плату с организаций и ИП. И, наконец, перевод денежных средств контрагентам или же сотрудникам (например, заработную плату), скорее всего, будет облагаться определенной комиссией.

К разрешенным для целей применения УСНО банковским расходам относятся прежде всего затраты, обусловленные проведением банковских операций, поименованных в ст. 5 Закона № 395-1 (см. схему). Отметим: в названной статье приведен закрытый перечень банковских операций. В то же время есть ст. 29 Закона № 395-1, которая разрешает кредитным организациям взимать комиссионные вознаграждения за совершение отдельных операций по соглашению с клиентами.

* С 1 октября 2019 года операции по выдаче банковских гарантий будут считаться сделками. Эта корректировка произведена Федеральным законом от 26.07.2019 № 249-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Помимо перечисленных основных операций банки вправе осуществлять также сделки, за совершение которых может взиматься плата (ст. 5 Закона № 395-1) (см. схему). Эти платежи «упрощенцы» на основании НК РФ тоже могут включить в налоговую базу по УСНО. Подчеркнем: перечень банковских сделок является открытым, так как в ст. 5 Закона № 395-1 содержится фраза о праве кредитных организаций осуществлять иные сделки в соответствии с законодательством РФ.

Обобщим сказанное. В целях применения УСНО можно учесть расходы, которые понесены при оплате всех вышеперечисленных операций и сделок. Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые в ст. 5 Закона № 395-1, включать в налоговую базу по УСНО рискованно. Подробнее об этих тратах мы поговорим чуть позже. Вначале рассмотрим порядок признания банковских расходов в налоговом учете.

Расходы услуг банка: как правильно учитывать при УСН

При ведении бизнеса по упрощенной системе налогообложения (УСН) важно правильно учесть все расходы, включая комиссии и другие услуги банка. Ведь их учет может существенно повлиять на итоговый доход компании и, соответственно, на сумму налоговых обязательств

Минус такие расходы, как комиссия за обслуживание расчетного счета, платежные поручения и другие банковские услуги, необходимо учесть при расчете налогооблагаемой прибыли

Это важно для правильного определения налоговой базы и минимизации налоговых платежей

Ли расходы на услуги банка в учете? Да, они являются неотъемлемой частью бизнеса и отражают реальные затраты предприятия. Поэтому они должны быть учтены и исключены из доходов компании при расчете налогооблагаемого дохода.

Входит ли комиссия банка в расходы? Конечно. Комиссия, уплаченная банку за предоставление услуг, является прямым расходом, который нужно учесть при определении прибыли предприятия.

Таким образом, при ведении бизнеса по УСН необходимо учитывать все расходы, связанные с банковскими услугами. Включение этих расходов в учет позволит корректно определить налогооблагаемый доход и снизить налоговую нагрузку на предприятие.

Кто может использовать УСН?

Упрощенная система налогообложения (УСН) – это один из специальных налоговых режимов, который подразумевает особый порядок уплаты налогов и облегченный налоговый учет. Он ориентирован на представителей малого и среднего бизнеса.

Условия применения УСН следующие:

- средняя численность работников за налоговый (отчетный) период – менее 100 человек;

- доходы налогоплательщика (ИП или организации) по итогам налогового периода не превышают 150 млн руб.;

- остаточная стоимость основных средств налогоплательщика – менее 150 млн руб.;

- доля участия организации в других организациях составляет менее 25%;

- у организации отсутствуют филиалы.

В ст. 346.12 НК РФ перечислены категории налогоплательщиков, которые не имеют права использовать УСН. К ним относятся банки, инвестиционные фонды, ломбарды и подобные организации.

Федеральным законом от 31 июля 2020 г. № 266-ФЗ введен переходный налоговый режим для субъектов малого и среднего бизнеса1.

1. Были внесены изменения в ст. 346.13 НК РФ, в соответствии с которыми:

- при превышении доходов налогоплательщика в 150 млн руб., но не более чем на 50 млн руб.;

- если средняя численность работников налогоплательщика превысила 100 человек, но не более чем на 30 человек, – он не теряет право на применение УСН. Таким образом, устанавливается «переходный период». Налогоплательщик обязан перейти на ОСН при превышении доходов в 200 млн руб. и численности работников в 130 человек (профессиональный налоговый вычет позволяет доход от профессиональной деятельности ИП, применяющего ОСН, уменьшить на расходы, связанные с получением этого дохода, – читайте об этом в статье «Как предпринимателю сэкономить на уплате НДФЛ»).

Возврат и снижение обеспечения

В контракте должно быть оговорено, в какие сроки заказчик возвратит обеспечение. Это условие относится к существенным и требует согласования сторон. Если исполнитель захочет, возвращать обеспечение можно поэтапно. Точнее, не возвращать, а сокращать его размер пропорционально выполненному заказу.

Например, размер обеспечения составил 1 млн рублей. Исполнив его на четверть, поставщик может предоставить заказчику новое обеспечение на сумму 750 тыс. рублей (¾ от 1 млн). Тогда заказчик вернет первую сумму обеспечения обратно. При этом разрешено менять тип обеспечения. Например, первоначально обеспечение подавалось банковской гарантией, а после его сокращения заказчик решил обеспечить контракт деньгами.

Расходы на услуги банков — перечисление заработной платы на карточки сотрудников

Банк взимает комиссию за обработку документации, связанной с перечисление зарплаты на счета работников. Согласно положениям Письма Минфина РФ от 20.04.2009 № 03-03-06/2/88 и Письма Минфина РФ от 04.08.2008 № 03-04-06-02/88, затраты на выплату банку вознаграждения в данном случае разрешается включить в состав расходов по налогу на прибыль.

Но споры вызывает уменьшение налогооблагаемой базы на сумму расходов по уплате банку комиссии за выпуск и годовое обслуживание пластиковых карт сотрудников, на которые приходит зарплата. Условием отнесения затрат в состав расходов является их экономическая обоснованность, а комиссию банку уплачивает предприятие, но картами при этом пользуются трудящиеся. Последнее высказывание на этот счет Минфина РФ изложено в Письме от 28.10.2010 № 03-04-06/6-255, в котором говорится о том, что выплачиваемая банку комиссия за обслуживание зарплатных карт не является доходом и выгодой сотрудников (не облагается НДФЛ), пользующихся этими картами — это всего лишь необходимость, связанная с выбором способа расчетов по оплате труда (работодатель обязан вовремя выплачивать зарплату через кассу или иным способом).

Что касается судебной практики, суды принимают позицию налогоплательщиков и позволяют учитывать расходы на уплату комиссии банка в состав затрат. Например, в Постановлении ФАС УО от 29.10.2009 № Ф09-8382/09-С3, разъясняется следующее:

- согласно трудовым договорам расходы на оплату услуг банка по обслуживанию зарплатного счета ложатся на работодателя;

- банковские карты нужны для выполнение обязанности нанимателя по выплате заработной платы (оплата труда связана с ведением коммерческой деятельности);

- зарплатные карты не являются собственностью работников — они являются собственность банков и выдаются сотрудникам во временное пользование.

Бухгалтер должен учесть рассматриваемые затраты в составе прочих расходов, позаботившись о грамотном оформлении кадровых документов. В тексте трудовых договоров, дополнительных соглашениях к таковым или других внутренних актах компании необходимо прописать условия:

- зарплата будет выплачиваться безналичным способом;

- затраты на банковское обслуживание зарплатных счетов несет работодатель;

- в случае увольнения сотрудник возвращает карту работодателю.

Банковские расходы по выплатам зарплаты на карточки

По письму Минфина от 14.07.2009 № 03-11-06/2/124 комиссия за перевод зарплаты на карты работников считается банковской операцией и уменьшает базу для вычисления налога на УСН. Для принятия этих издержек необходимо указать в трудовом договоре, что зарплата перечисляется не через кассу, а в безналичном порядке.

При этом расходы за открытие карт сотрудникам, по мнению Минфина, высказанному в этом письме, нельзя взять в зачет для налогового учета. А вот по письму московской налоговой службы от 02.06.2005 № 20-12/40107 учесть в расходах для расчета налога на прибыль банковские комиссионные за выпуск карточек сотрудникам организации с целью перечисления на них выплат работодателя можно, но при условии, что эти траты по договору берет на себя организация. Так как банковские комиссии для УСН принимаются в расход согласно нормам ст. 264 и 265 НК РФ, выводы указанного выше письма налоговой службы применимы и для упрощенного налога. Как видим, позиции Министерства финансов и налоговой службы РФ различны.

Ограничения при использовании личного счета

ИП могут использовать для операций по бизнесу личную карту. Но Центробанк запрещает банкам проводить через обычные карты операции, связанные с предпринимательством. Поэтому перевод денег может не пройти.

Для контрагентов перевод денег физлицу — это оплата подоходного налога и отправка лишних отчетов.

У ИП возникнет путаница в отчетах — придется доказать, что не все поступления ему на карту — это доход. Иначе придется платить подоходный налог с подарков и прочих поступлений, не связанных с бизнесом.

С расчётный счёт, предприниматели принимают безналичную оплату, привязывают электронные платежные системы, заключают долгосрочные договора на любые суммы, платят налоги безналом и отправляют на него избытки наличности.

Учет услуг банка при УСН «доходы минус расходы»

Что включают расходы банка при УСН «доходы минус расходы», а также какие есть исключения из общего правила. Об этом вы узнаете из нашей статьи.

Что говорит закон

На сегодня всё большее число фирм и ИП активно пользуются услугами банка при УСН «доходы минус расходы». При этом кредитные организации предоставляют своим клиентам-упрощенцам довольно широкий спектр услуг. Соответственно, возникает вопрос про налоговый учет банковских расходов при УСН «доходы минус расходы».

В пункте 1 статьи 346.16 Налогового кодекса РФ перечислены затраты, которые при итоговом расчёте снижают единый налог на УСН. В подпункте 9 этой нормы речь идёт о расходах на услуги банка при УСН.

Если толковать его буквально, то расходы на банковское обслуживание при УСН включают 2 позиции:

- Установленные проценты банка при УСН «доходы минус расходы» за пользование кредитами и займами (без ограничений).

- Затраты на оплату услуг кредитных учреждений (без ограничений).

На практике упрощенец можно обращаться как в банки, так и небанковские кредитные учреждения. Так вот: Налоговый кодекс в этом плане разделения не проводит. То есть расходы на обслуживание банка при УСН включают и обращение в кредитную организацию, которая не имеет статуса банка.

Перечень

Исходя из статьи 5 Закона «О банках и банковской деятельности» № 395-1 банковские услуги при УСН «доходы минус расходы» могут включать следующее:

- привлечение денежных средств фирмы/ИП на УСН во вклады (до востребования и на конкретный срок);

- размещение этих денег от своего имени и за свой счет;

- открытие и ведение банковских счетов упрощенца;

- переводы денег по поручению упрощенца;

- инкассация валюты, векселей, платежных и расчетных документов;

- кассовое обслуживание упрощенца;

- выдача банковских гарантий;

- электронные денежные переводы.

За любую из этих операций комиссия банка при УСН «доходы минус расходы» может быть отнесена на затраты. При этом комиссия банка входит в расходы при УСН независимо от ее размера, установленного кредитной организацией.

Многие упрощенцы приобретают корпоративные карты. Обычно они помогают ускорению и упрощению различных расчетов в рамках хозяйственной и/или основной деятельности. Так вот: за перечисление денежных средств на корпоративные карты комиссия банка в расходы при УСН тоже может быть отнесена. Как и плата за выдачу расчетной чековой книжки.

Кроме того, банки могут совершать ряд сделок. Полного перечня в указанном законе нет. Однако вот самые популярные из них:

- выдачу поручительств за упрощенца, которые предусматривают исполнение денежных обязательств;

- приобретение права требования от третьих лиц исполнения денежных обязательств;

- доверительное управление деньгами и иным имуществом упрощенца;

- сдача в аренду упрощенцу специальных помещений или сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание упрощенцу консультационных и информационных услуг.

Затраты на «банк-клиента»

Отдельный разговор с отнесением обслуживания «банк-клиент» в расход при УСН. Налоговики полагают, что в затраты упрощенцы могут относить только те услуги кредитной организации, предоставляемые ею в рамках системы «клиент-банк», которые перечислены нами выше. То есть – прямо названы в ст. 5 Закона «О банках и банковской деятельности» № 395-1 (письмо ФНС от 28.07.2005 № 22-1-11/1451).

И наоборот: нельзя уменьшить единый налог на услуги по установке и эксплуатации электронных систем документооборота между банком и упрощенцем, поскольку в законе они не названы. В частности, речь идёт о системе «клиент-банк».

Входит ли комиссия банка в расходы при УСН доходы минус расходы?

Комиссия банка может входить в расходы при применении УСН (Упрощенной системы налогообложения). Расходы рассчитываются как разница между доходами и расходами организации. Однако, не все комиссии банка подлежат включению в сумму расходов.

Комиссия банка, которая удерживается за оказание услуги банковского обслуживания (например, за ведение расчетного счета), может быть учтена в расходах организации при применении УСН. Это связано с тем, что такая комиссия является неотъемлемой частью процесса предоставления банковской услуги.

Однако, если комиссия банка связана с осуществлением операций по зачислению средств на расчетный счет организации, она может быть учтена как часть доходов, а не расходов. Например, если организация получает платежи от клиентов через платежные системы, и комиссия банка удерживается при зачислении этих средств на расчетный счет, то такая комиссия может быть учтена как часть доходов организации.

В целом, для определения того, входит ли комиссия банка в расходы при УСН, необходимо учитывать конкретные условия и сделки, проводимые организацией. В случае сомнений или неоднозначной ситуации, рекомендуется проконсультироваться с налоговым консультантом или специалистом по бухгалтерии. Он поможет правильно определить, как включить данную комиссию в расходы или доходы организации при применении УСН.

Ответы на распространенные вопросы про расходы на услуги банков

Вопрос №1: Приравнивает ли Министерство финансов РФ плату в процентном отношении за иные банковские услуги, помимо комиссионных вознаграждений за выдачу кредита, к процентам по долговым обязательствам в целях налогообложения?

Ответ: Да, по мнению Минфина РФ нормированию по статье 269 НК РФ подлежат и иные платежи за банковские услуги, выраженные в процентах. К примеру, комиссии за открытие аккредитива (Письмо Минфина РФ от 18.06.2009 № 03-03-06/1/408), предоставление кредита под уступку денежного требования по договору факторинга (Письмо Минфина РФ от 13.05.2009 № 03-07-11/136).

Вопрос №2: Относят ли сотрудники финансового ведомства комиссионное вознаграждение банку за предоставление банковской гарантии к процентам по долговым обязательствам?

Ответ: Нет. В своем Письме от 11.01.2011 № 03-03-06/1/4 Минфин РФ отменил свое решение относительно признания банковской комиссии за предоставление банковской гарантии процентами по долговым обязательствам.

Банковские операции, относимые на расходы

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

![]()

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

![]()

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Учет услуг банка при УСН «доходы минус расходы» (нюансы)

Затраты, допустимые для снижения базы упрощенного налога, зафиксированы в п. 1 ст. 346.16 НК РФ.

К затратам при УСН, связанным с банковским взаимодействием, принадлежат расходы, зафиксированные в подп. 9 п. 1 вышеупомянутой статьи:

- проценты, оплаченные за предоставленные займы и кредиты;

- комиссионные за услуги, оказываемые кредитными структурами.

Подробнее о том, как включаются проценты в расходы, читайте в публикации «Принимаемые для налогообложения проценты по кредиту».

При этом траты на услуги банков учитываются в порядке, применяемом ст. 254, 255, 263, 264, 265 и 269 НК РФ для вычисления налога на прибыль. Ст. 264 причисляет оплату услуг кредитных учреждений к прочим расходам. Что же касается трат за услуги кредиторов, в письме Минфина РФ от 14.07.2009 № 03-11-06/2/124 дается четкое разъяснение о том, с какими банковскими операциями они должны быть связаны. Эти операции упомянуты в ст. 5 закона от 02.12.1990 № 395-1 «О банках и банковской деятельности».

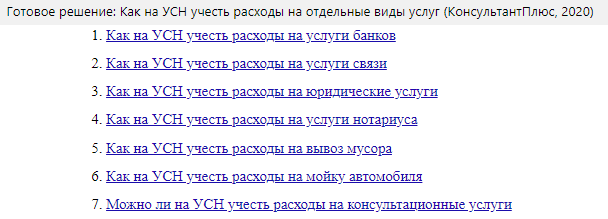

Как при УСН учитывать расходы на отдельные виды услуг, детально разъяснили эксперты КонсультантПлюс:

Банковские операции, относимые на расходы

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Банковские расходы по выплатам зарплаты на карточки

По письму Минфина от 14.07.2009 № 03-11-06/2/124 комиссия за перевод зарплаты на карты работников считается банковской операцией и уменьшает базу для вычисления налога на УСН. Для принятия этих издержек необходимо указать в трудовом договоре, что зарплата перечисляется не через кассу, а в безналичном порядке.

При этом расходы за открытие карт сотрудникам, по мнению Минфина, высказанному в этом письме, нельзя взять в зачет для налогового учета. А вот по письму московской налоговой службы от 02.06.2005 № 20-12/40107 учесть в расходах для расчета налога на прибыль банковские комиссионные за выпуск карточек сотрудникам организации с целью перечисления на них выплат работодателя можно, но при условии, что эти траты по договору берет на себя организация. Так как банковские комиссии для УСН принимаются в расход согласно нормам ст. 264 и 265 НК РФ, выводы указанного выше письма налоговой службы применимы и для упрощенного налога. Как видим, позиции Министерства финансов и налоговой службы РФ различны.

Компенсация за «Клиент-банк»

С развитием информационных систем применение «Клиент-банка» представляется естественным процессом. Для оперативной работы банкиры предоставляют подобные услуги. В их экономической оправданности нет сомнений. Ст. 346.16 НК РФ показывает на допустимость взятия в расход банковских услуг в порядке, оговоренном в ст. 265 НК РФ. Подп. 15 п. 1 этой статьи буквально указывает на допустимость принятия в расходы услуг банка, вытекающих из применения электронных систем передачи документов от банкиров к заказчику и обратно.

Инкассация и РКО

Затраты, вытекающие из сопровождения проводимых расчетов, а также связанные с инкассацией и пересчетом принимаемых денег, их доставкой в отделение банка являются затратами, уменьшающими базу для УСН. Для признания данного вида расхода стоимость услуг инкассации и РКО фиксируется в договоре, заключенном с банковским учреждением.

Эквайринг

Оплата покупателя по эквайрингу зачисляется в доход упрощенца в полной сумме с учетом банковской комиссии в момент зачисления средств на расчетный счет продавца. А можно ли зачесть в расход для УСН эту комиссию? Да, можно. Основание — подп. 24 п. 1 ст. 346.16 НК РФ (как комиссионные, агентские вознаграждения).

Итоги

Список издержек, снижающих базу по упрощенному налогу, изложен в п. 1 ст. 346.16 НК РФ. Расходы на банковские услуги приведены в подп. 9 п. 1 ст. 346.16 НК РФ — они представлены в виде процентов, оплаченных за займы и кредиты, или комиссий за услуги кредитных учреждений.

Услуги банкиров, которые снижают базу по упрощенному налогу, даны в ст. 5 закона от 02.12.1990 №395-1. Банковские услуги к ним относятся, но в определенном перечне. Банковские комиссионные при УСН берут в расходы в момент фактической оплаты на основании подтверждающей первички.

Банковские операции, относимые на расходы

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

![]()

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

![]()

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.