Налог на имущество: проводки по начислению

Уплачивают налог компании, применяющие ОСНО, а также фирмы на УСН и ЕНВД, если они являются собственниками недвижимости, которая учитывается на балансе предприятия и используется в производственных целях. Так как отражение операций по начислению налога напрямую зависит от закрепленных в УП положений, имеется 2 варианта бухгалтерских записей:

- Если фирма не рассматривает налоги в контексте затрат по обычной деятельности, то при исчислении используют счет 91. В этом случае, если начислен налог на имущество организации, проводка будет такой – Д/т 91 К/т 68;

- Если в бухучете фирмы налоги относятся к расходам по обычным видам, то:

- — производственные неторговые организации фиксируют начисление налога записью Д/т 20 (23, 25, 26) К/т 68;

- — предприятия торговли записывают Д/т 44 К/т 68.

В начислении сбора также присутствуют некоторые особенности. Поскольку он является региональным, то и периодичность его расчета и уплаты устанавливается распоряжениями местных властей. Исчисляют и уплачивают его по окончании календарного года, если региональным законом отменен отчетный период. Но обычно для предприятий устанавливается обязанность уплаты ежеквартальных авансов. Для расчета определяются налоговая база и ставка.

Базой считают среднегодовую стоимость активов, но для ряда объектов налог исчисляется из их стоимости по кадастру. К ним относятся торговые, деловые и офисные центры, производственные помещения, включенные в перечни имущества кадастрового учета по регионам.

Бухгалтерский учет движимого имущества — отражение проводкой ↑

Движимое имущество, которое считается основными средствами, также до 2013 года облагалось налогом на имущество по тем же правилам и ставкам, что и недвижимость.

С 1 января 2013 года из налогообложения исключено все движимое имущество, поставленное на учет до 2013 года.

Если на предприятии движимое имущество приобреталось незадолго до этой даты, то бухгалтер при использовании правильных проводок, может отодвинуть дату постановки на учет и соответственно на законных основаниях уменьшить налогооблагаемую базу.

Прежде всего, необходимо разбить учет движимого имущества (автомобили, оборудование, мебель) на два различных субсчета в зависимости от даты приобретения.

Дата постановки на учет отражается в инвентарных карточках на каждую единицу. В большинстве случаев эта дата совпадает с днем, указанным в акте приема-передачи имущества. Но существует ряд оборудования, которое нуждается в монтаже.

Дата постановки на учет такого имущества откладывается на период, необходимый для установки, и оборудование, приобретенное до 2013 года, может быть поставлено на учет гораздо позже.

Для этого в бухгалтерском учете производится ряд проводок.

Первоначально приобретенное имущество учитывается на счете 08.1 «приобретение движимых основных средств»

Проводкой Дебет 08.1 Кредит 07 имущество передается для монтажа

По окончании монтажа, т.е. через некоторый временной период имущество ставится на учет как основное средство проводкой Дебет 01.2 Кредит 08.1. и с этого момента идет начисление налога на имущество.

Для более весомого обоснования данной задержки, чтобы не вызывать сомнений у проверяющих органов, бухгалтерские проводки стоит дополнить изданием приказов о передаче оборудования в монтаж.

Налог на имущество и налог на прибыль

Чтобы лучше понять, как «участвует» налог на имущество в расчетах налога на прибыль, обратимся к НК РФ и выделим характерные черты обоих платежей.

Налог на имущество:

- действует во всех субъектах РФ, имеет региональные особенности;

- налоговые ставки по нему не могут быть выше 2,2%;

- «льготный» список не уплачивающих налог закрытый (религиозные организации, организации инвалидов и др.), но регионы имеют право расширить его;

- в расчет берется недвижимость по дебету 01 счета;

- в расчет берется в том числе недвижимость, переданная во временное пользование (владение, распоряжение и пр.).

- лизинговое имущество берется в расчет, только если это предусмотрено договором — играет роль, на чьем балансе находится ОС;

- расчет ведется по среднегодовой либо по кадастровой стоимости имущества.

Полностью налогу на имущество посвящена гл. 30 НК РФ.

О налоге на прибыль говорится в гл. 25 НК РФ. Расчет налоговой базы включает уменьшающие ее суммы, согласно ст. 252 НК РФ. Существует и список расходов, которые включать в базу по налогу нельзя (ст. 270 НК РФ). Внимательно изучив его, увидим, что налог на имущество среди «запретных» не значится. Следовательно, возможно включать его в базу по налогу на прибыль, определив категорию затрат.

Налог на имущество требует внимательного подхода и расчета, с учетом положений НК РФ, регионального законодательства. К примеру, в регионе могут устанавливаться свои налоговые ставки, льготы для отдельных категорий налогоплательщиков, отчетный период. Если речь идет о лизинге, начисление налога связано с постановкой на баланс ОС у одной из сторон договора.

Ошибочно исчисленный налог на имущество, включенный, в свою очередь, в затраты по прибыли, приведет к необходимости пересчета налоговой базы, сдачи корректировочных сведений в ФНС, а нередко и санкций с ее стороны.

Пример: пусть остаточная стоимость объектов ОС за 12 месяцев года плюс стоимость на 1 января составляет 3750 тыс. руб. Среднегодовая будет равна 3750/(12+1)=288,46 тыс. руб. Если в регионе установлена ставка 2,2%, налог составит 288,46*2,2%=6,35 тыс. руб.

Авансовые платежи рассчитываются аналогично: средняя стоимость рассчитывается каждый раз накопительно: по остаточной за соответствующее количество месяцев (3, 6, 9, с учетом «дополнительного» месяца). Авансовый платеж, рассчитанный по ставке, делится на 4. Они затем учитываются в итоговом годовом платеже, уменьшая этот платеж. Максимальная ставка расчета по кадастровой стоимости — 2%. Если стоимость здания — 10 млн руб., годовой налог (10 000, 0 тыс. руб.*2%) равен 200 тыс. руб., а авансовые платежи (200 тыс.руб / 4) — по 50 тыс. руб.

Налоговый учет налога на имущество

Правила отражения налога на имущество в налоговом учете имеет свои особенности. Например, если компания находится на ОСНО, то при расчете базы для налогообложения по налогу на прибыль она может учесть налог на имущество в своих расходах. И сделать это на дату начисления налога, а дата фактической его уплаты не будет иметь значения. При этом следует помнить, то под датой начисления налоговых обязательств понимают последний день отчетного/налогового периода. Если компания находится на УСН с объектом налогообложения «Доходы минус расходы», то она может включить в свои расходы перечисленный налог на имущество.То есть в этом случае имущественный сбор принимается по фактической даты уплаты.

Определяем объем сбора для его удержания

Алгоритм для определения размера сбора:

Чтобы вычислить объем имущественного налога в денежном эквиваленте для его дальнейшего удержания, необходимо определить в среднем годовую стоимость основных фондов, находящихся на учете у предприятия.

Базой для налогоисчисления станет:

В итоге, налог на имущество вычисляется 4 раза в год, ежеквартально. Но удерживается только раз в год, в остальные 3 даты на него начисляется авансовый платеж. Следует учесть, что некоторое имущество может быть освобождено от этого сбора, поэтому оно не входит в расчет.

Какие ОС, не подлежат налогообложению:

- Имущество, пользующееся льготами.

- Основные средства, не являющиеся налогооблагаемым имуществом: земельные участки, имущество силовых структур, природные богатства.

Имущество с льготами должно быть исключено из налоговой базы, а то, которое и не являлось налогооблагаемым – и не входило в нее.

Рубрика «Вопрос – ответ»

Вопрос №1. АО «Серафим» имеет представительство «Морской берег», расположенное в г. Сочи. «Морской берег» не имеет отдельного баланса, имущество «Морского берега» учитывается на балансе головного офиса АО «Серафим». Кто обязан оплачивать имущественный налог на собственность, находящуюся в распоряжении «Морского берега»?

Так как «Морской берег» не имеет отдельного баланса, то имущественный налог в данном случае оплачивает АО «Серафим».

Вопрос №2. Согласно инвестиционному договору, АО «Знамя» компенсирует ООО «Глобус» сумму имущественного налога. Имеет ли право «Знамя» учесть сумму компенсации в составе расходов при расчете налога на прибыль?

Так как «Знамя» в данном случае не выступает налогоплательщиком, а лишь компенсирует сумму налоговых расходов «Глобуса», то учесть данную сумму при расчете налога на прибыль «Знамя» не может.

Вопрос №3. Согласно договору лизинга, ООО «Метеор» выкупил у АО «Комета» сельхозоборудование и учел его у себя в балансе 12.08.16. Кто в данном случае выступает плательщиком имущественного налога?

Так как «Метеор» получил оборудование в собственность и отразил его на балансе, то эта организация («Метеор») получает обязательства по уплате имущественного налога.

Налоговая декларация

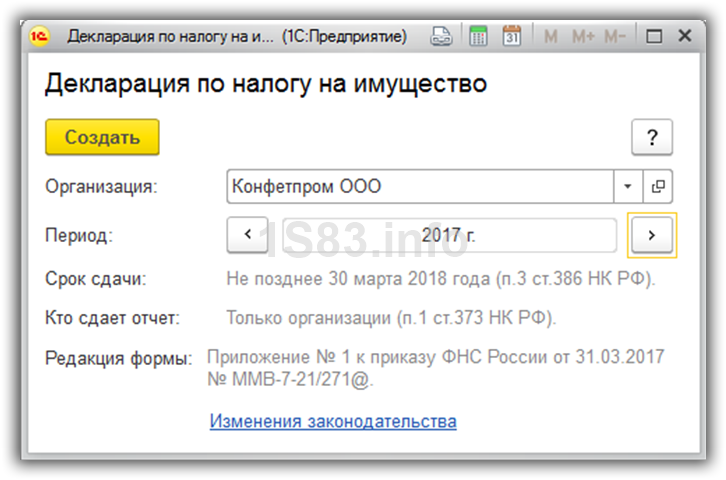

Ежегодно до 30 марта года, который следует за отчетным периодом, все компании обязаны сдавать налоговые декларации. В программе 1С:Бухгалтерия они формируются в регламентированных отчетах, как показано на изображении ниже.

Здесь хранятся вся ранее сформированная отчетность по всем организациям, по которым в программе ведется учет.

Нажмите на кнопку «Создать» и в открывшемся окне перейдите на вкладку «Все», если данная декларация не добавлена вами в избранное. Декларация по налогу на имущество расположена в папке «Налоговая отчетность».

Перед формированием декларации программа потребует у вас указать организацию и отчетный период. В нашем случае это декларация для ООО «Конфетпром» за 2017 год. Сдать такую декларацию нужно до 30 марта 2018 года, о чем нас предупреждает программа.

Декларация имеет три раздела. На титульном листе заполняется основная информация о налоговом органе и компании, которая ее подает с указанием отчетного периода.

Рассмотрим подробнее раздел 2. Именно здесь и были произведены наши расчеты. Как видно на рисунке ниже, среднегодовая стоимость имущества ООО «Конфетпром», которая подлежит налогообложению составила 750 000 рублей. Она складывается из стоимости имущества в разрезе каждого месяца.

В связи с тем, что налоговая ставка в нашем регионе 2,2%, сумма налога, который рассчитала программа, составила 16 500 рублей (750 000 рублей * 2,2%). Здесь же указывается уплаченный аванс, если он был. В течение 2017 года ООО «Конфетпром» выплатил налоговой инспекции по налогу на имущество 12 000 рублей.

По данным раздела 2 и 3 (заполняется для недвижимости) заполняется раздел 1. В нашем случае ООО «Конфетпром» не имеет в собственности недвижимости, поэтому налог на имущество к оплате будет составлять всего 4 500 рублей. В данной сумме учтен ранее уплаченный аванс.

Законодательные основы

Плательщиками налога на имущество признаются все юридические лица, в собственности которых находятся налогооблагаемые объекты. Чиновники предусмотрели послабления. Так, к примеру, компании, перешедшие на специальные режимы налогообложения, освобождены от уплаты имущественного сбора (ИС). Однако и в данном правиле есть исключения. Предприятия и организации, применяющие специальные режимы, обязаны уплачивать ИС, если в их собственности есть особые виды имущества. Перечень данных категорий объектов основных средств утверждается органами законодательной власти субъектов РФ.

Так как ИС — это региональный налог, то власти субъекта вправе утвердить и отчетные периоды по фискальному платежу. Это значит, что налогоплательщики, помимо обязательного итогового платежа (уплачивается один раз в год по итогам налогового периода — года), могут перечислять авансовые расчеты в бюджет.

Узнать, какая периодичность платежей установлена в вашем регионе в 2020 году, можно на официальном сайте ФНС.

При начислении налога на имущество проводки должны быть отражены в бухгалтерском и налоговом учетах. Причем составление бухгалтерских записей имеет свои особенности. О них расскажем далее.

Как рассчитать налог на имущество организаций в 2023 году: пошаговая инструкция

Ответы на распространенные вопросы

Вопрос: Наша компания имеет представительство, которое расположенное в другом городе. Это представительство не имеет своего баланса и его имущество учитывается на балансе головной компании. Кто в этом случае должен уплачивать налог на имущество, находящееся в распоряжении данного представительства?

Ответ: Если представительство не имеет своего отдельного баланса, то налог на имущество уплачивает головная компания.

Вопрос: В соответствии с условиями инвестиционного договора, одна компания компенсирует другой фирме сумму имущественного налога. В праве ли эта компания учесть данную компенсацию в составе расходов при расчете налога на прибыль?

Ответ: Нет, дело в том, что данная компания не является налогоплательщиком в этом случае, а просто компенсирует налоговые расходы другой фирмы. Поэтому она не может учесть сумму компенсации при расчете налога на прибыль.

Вопрос: По договору лизинга компания выкупила оборудование, которое было учтено на балансе. Нужно ли уплачивать по нему налог на имущество?

Ответ: Да, так как компания получила оборудование в собственность и отразила его на своем балансе, то и налог на имущество уплачивать она обязана.

бухучет, налоговый учет

Выбор варианта учета конкретного объекта бухучета по ФСБУ

Учет конкретного объекта бухгалтерского учета ведется способом, установленным ФСБУ. В случае, если по конкретному вопросу ведения бухучета ФСБУ допускает несколько способов ведения бухгалтерского учета, организация выбирает один из этих способов, руководствуясь в том числе требованием рациональности (ст. 5, ч. 3 ст. 8 Закона № 402-ФЗ, п. 7 ПБУ 1/2008).

С учетом специфики своей деятельности и бизнес-процессов организация при выборе варианта учета конкретного объекта бухучета по ФСБУ руководствуется следующими выбранными ею приоритетами и критериями (одним и/или несколькими):

существенностью активов (п. 7.4 ПБУ 1/2008, п. 7 МСФО (IAS) 1 «Представление финансовой отчетности», «Определение существенности. Поправки к МСФО (IAS) 1 и МСФО (IAS) 8», п. 2.11 Концептуальных основ).

- требованием рациональности (п. п. 6, 7.4 ПБУ 1/2008);

- интересами пользователей бухгалтерской отчетности;

- устоявшейся практикой сближения бухгалтерского и налогового учета;

- сложившимся в организации приоритетом бухгалтерского учета;

- консервативными интересами бухгалтера, действующего по привычным правилам и признающего нововведения, только если они обязательны, а не вариативны.

Таблица проводок по начислению налога на имущество

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки |

| Начисление налога на недвижимое имущество | |||

| 91-2 | 68/ налог на имущ. | 21 600,00 | Начисление налога на имущество с одновременным списанием их на прочие расходы |

| 20 (23,25,26) | 68/ налог на имущ. | 20 411,00 | Начисление налога на имущества, что включено в затраты по обычному виду деятельности предприятия |

| 44 | 68/ налог на имущ. | 55 458,00 | Начисление налога на имущества, что включено в затраты по продажам |

| 68/ налог на имущ. | 51 | 21 600,00 | Перечисление налога на имущество |

| 68/ налог на имущ. | 91-2 | 7 590,00 | Сторнирование надмерно уплаченного налога на имущество |

| 99 | 68/прибыль | 849,00 | Увеличение сумма налога прибыль, что связано с повышением прибыльности на сумму занижения налога на имущество |

| Бухгалтерский учет движимого имущества, приобретенного до 01.01.2013 года | |||

| 08-1 | 60 (67) | 570 000,00 | Приобретено оборудование по разливу молока |

| 08-1 | 07 | 58 000,00 | Монтаж купленного оборудования |

| 01-2 | 08-1 | 628 000,00 | Оборудование введено в эксплуатацию. Именно с этого момента идет начисление налога на имущество |

Переоценка основных средств

Цель переоценки — определение текущей (восстановительной) стоимости объекта, т.е. суммы денежных средств, которая была бы уплачена по состоянию на начало года в случае необходимости замены объекта. Если текущая стоимость основных средств становится ниже их первоначальной стоимости, то налогоплательщик «переплачивает» налог, он заинтересован в уценке подобных объектов. Как разъясняет Минфин России, результаты правильно проведенной переоценки основных средств (по группам) учитываются в целях исчисления налога на имущество организаций. Для документального подтверждения полной восстановительной стоимости объектов могут быть использованы данные о ценах организации-изготовителя; данные органов статистики, торговых инспекций; публикации в специальной литературе; экспертные заключения оценщиков. Переоценка от случая к случаю не может влиять на балансовую стоимость, поэтому решение о проведении переоценки закрепляется организацией в учетной политике в целях бухгалтерского учета. Организация может выбрать один из возможных способов: или проводить переоценку ежегодно; или проводить переоценку ранее переоцениваемых объектов в случае, когда есть высокая доля вероятности, что их стоимость существенно изменилась. В соответствии с Указаниями Минфина России размер существенности — 5%. Таким образом, уценка уменьшает налог на имущество, так как уменьшается стоимость основных средств, лежащая в основе расчета налоговой базы, но ее нужно правильно проводить, чтобы исключить налоговые риски.

Изменение первоначальной стоимости основных средств возможно также в случаях достройки, дооборудования, модернизации, реконструкции, частичной ликвидации и перевооружения объектов основных средств. В случае проведения такой реконструкции первоначальная стоимость возрастет, увеличится и сумма налога на имущество, что уменьшит налог на прибыль организации

И здесь важно избежать налоговых рисков. С января 2006 г

в соответствии с поправками, внесенными в п. 27 ПБУ 6/01, увеличение первоначальной стоимости основных средств в связи с модернизацией и реконструкцией признается в случае улучшения (повышения) первоначально принятых показателей функционирования объекта, тогда как ранее использовалась формулировка «могли увеличить».

Примеры бухпроводок по налогу на имущество организации

В зависимости от выбранного подхода к отражению операций по налогу на имущество юрлиц в бухучете в регистрах будут прописываться следующие проводки:

- При учете налога как разновидности прочих расходов:

- Дт 91.2 Кт 68 — налог (авансовый платеж) начислен;

- Дт 68 Кт 51 — налог (аванс) уплачен.

- При учете налога как разновидности общехозяйственных издержек:

- Дт (20…26, 44) Кт 68 — налог (авансовый платеж) начислен;

- Дт 68 Кт 51 — налог (аванс) уплачен.

Отметим, что начисление пеней и штрафов при обоих методах будет отражаться проводкой Дт 99 Кт 68.

Оба рассмотренных нами подхода к учету налога юридически равнозначны. Однако фирме нужно выбрать только один из них и закрепить в учетной политике.

Не пропустите срок сдачи декларации по налогу на имущество.

Возможно, вам будут полезны и интересны наши материалы по налогу на имущество:

- «С можно сдавать единую декларацию по имуществу» /;

- «Утверждена новая форма декларации по налогу на имущество»;

- «Платится ли налог на имущество при УСН?».

***

Выбор бухпроводок по налогу на имущество организации зависит от того, к какому типу расходов относится налог. Возможно два варианта: отнесение налога к прочим расходам или же к общим издержкам в рамках хозяйствования. В первом случае начисление налога отражается с применением счета 91.2, во втором — счетов учета издержек по обычным видам хоздеятельности. Начисление пеней и штрафов фиксируется по дебету счета 99.

***

Еще больше материалов по теме — в рубрике «Налог на имущество».

Внимание на арендуемые объекты

Напомним, что в общем случае, налогоплательщиками налога на имущество организаций признаются организации, имеющие на своём балансе недвижимое имущество, учитываемое в качестве объекта основных средств, налоговая база по которому рассчитывается как среднегодовая стоимость имущества, а также объекты недвижимого имущества, находящиеся в собственности, налоговая база по которым определяется как кадастровая стоимость (независимо от того, являются эти объекты основными средствами или, например, товарами).

В случае если налогоплательщик является стороной арендных отношений, то в свете вступления в силу ФСБУ 25/2018 (напомним, что организации вправе перейти на досрочное применение ФСБУ 25/2018, начиная с отчётности за 2021 год) предмет аренды может одновременно учитываться в составе основных средств как на балансе арендатора, так и арендодателя (в качестве основного средства, инвестиционного актива, права пользования активом).

По данному вопросу контролирующие органы выпустили разъяснения, согласно которым в случае, если объект недвижимого имущества (объект аренды) учитывается одновременно в бухгалтерском балансе как у арендодателя, так и у арендатора, в целях исключения двойного налогообложения налог на имущество организаций в отношении данного объекта уплачивается арендодателем (собственником) (см. письма Минфина РФ от 24.08.2021 № 03-05-05-01/68086, от 21.01.2020 N 03-05-04-01/2993 (направлено ФНС РФ для сведения нижестоящим налоговым органам письмом от 23.01.2020 № БС-4-21/926).

В отношении имущества, налоговая база по которым определяется как кадастровая стоимость таких вопросов не возникает, так как налогоплательщиком признаётся собственник такого имущества (ст.374 НК РФ).

Не забудьте о неотделимых улучшениях в арендованную недвижимость!

В случае если арендодателем были произведены неотделимые улучшения в арендованную недвижимость, то такие неотделимые улучшения в соответствии с ПБУ 6/01 должны учитываться в составе основных средств до момента их выбытия. А значит, по мнению Минфина РФ, плательщиком налога на имущество организаций в отношении неотделимых улучшений признаётся именно арендатор, на балансе которого они учитываются, даже если сам предмет аренды облагается налогом на имущество по кадастровой стоимости. Налоговая база в отношении такого неотделимого улучшения определяется как его среднегодовая стоимость (см. письма Минфина РФ от 16.08.2021 № 03-05-05-01/65819, от 17.01.2020 № 03-05-05-01/2146, от 16.04.2019 № 03-05-05-01/27085).

Налог на имущество

Налог на имущество представляет собой имущественный сбор. Его размер в последнее время довольно вырос, что связано с тем, что в базу для налогообложения были включены отдельные группы движимого имущества. Под плательщиками налога на имущество понимают юридических лиц, которые имеют в своей собственности налогооблагаемые объекты.Однако, для некоторых субъектов предусматриваются послабления. Например, организации, которые перешли на специальный налоговый режим, от уплаты имущественного налога освобождены. Но и в этом правиле исключения также есть. Компании на спецрежимах должны уплачивать имущественный налог, если в они имеют в собственности особые виды имущества. Перечень таких основных средств приводится органами законодательной власти в субъектах РФ.

Налог на имущество является региональным, поэтому власти субъектов РФ имеют право самостоятельно устанавливать отчетные периоды по данному налогу.Это означает, что кроме обязательного платежа, уплачиваемого раз в год по завершении налогового периода, налогоплательщиков могут обязать уплачивать авансовые платежи. Выяснить какова периодичность платежей в том или ином субъекте РФ можно на сайте ФНС.

Порядок начисления налога на имущество

Расчет налога производят на начало отчетного периода. В зависимости от налоговой базы (стоимость имущества) и налоговой ставки определяется сумма налога, подлежащая к уплате за отчетный период. При этом перечисление авансовых платежей по налогу осуществляется ежеквартально по ¼ части от суммы налога за год. Соответственно, для определения суммы налога к уплате необходимо придерживаться следующего алгоритма:

- Определить сумму налога по формуле, приведенной выше.

- Рассчитать авансовые платежи, как ¼ от суммы налога за год.

В бюджет авансы по налогу на имущество перечисляются каждый квартал. Срок уплаты аванса устанавливается местными властями, но обычно он составляет 30 дней с момента окончания квартала.

Алгоритм расчета налога на имущество

Для расчета имущественного налога можно воспользоваться несложным порядком действий:

- нахождение объектов для налогообложения,

- проверка наличия льгот на имущество,

- определение налоговой базы,

- определение ставки для расчета налога.

- расчет величины налога, которая будет удержана в пользу бюджета.

Какие именно объекты попадают в раздел налогообложения:

Все ОС любой российской компании и отраженные в бухгалтерском учете, как основные фонды. В это число входят объекты, переданные на временное использование, управление на доверии, в распоряжение и для совместной деятельности.

Главное правило для определения налоговой базы:

- среднестатистическая стоимость всех средств за год;

- среднестатистическая стоимость ОС за календарный год (налоговый период).

Формула для нахождения средней стоимости основных фондов для подотчетного периода:

Расчет среднегодовой стоимости всего имущества можно вычислить по следующей формуле:

При вычислении учитывайте также то, что стоимость везде берется остаточная и вычисляется таким методом:

При определении такой стоимости к вниманию нужно брать все события отчетного периода, которые отражались на цене имущества вплоть до 31 декабря включительно.

Бухгалтерский учет налога на имущество: два подхода

Операции, связанные с уплатой налога на имущество, могут быть отражены в бухучете одним из способов:

- С применением счета 91-2 — когда платеж по налогу рассматривается как разновидность прочих расходов. Такой подход не будет противоречить нормам ПБУ 10/99, где налог на имущество в числе категорий расходов не поименован (и потому не предполагается его отнесение к расходам по обычной хозяйственной деятельности, которые в уполномоченный ПБУ 10/99 приведены в закрытом перечне).

- С применением счета учета затрат от обычных видов деятельности: 20, 23, 25, 26, 44.

В этом случае налоги уже включаются в состав расходов по обычной хозяйственной деятельности. Данный метод учета имущественного налога основан на позиции Минфина России, отраженной в письме от 19.03.2008 № 03-05-05-01/16. Ведомство полагает, что поскольку расходы фирмы, связанные с выпуском товаров и услуг, относятся к обычным видам деятельности, то и налог на имущество следует относить к данной категории расходов.

Изучим, каким образом проводки по налогу на имущество с применением указанных счетов могут составляться на практике.

Куда сдавать декларацию?

Порядок представления декларации не изменился. Отчетность по налогу на имущество подаётся по месту нахождения недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения. При этом налогоплательщики, отнесенные к категории крупнейших налогоплательщиков, предоставляют налоговую декларацию в налоговый орган по месту учета в качестве крупнейших налогоплательщиков (ст.386 НК РФ).

Налогоплательщик подлежит постановке на налоговый учёт по месту нахождения недвижимого имущества (п. 1 ст. 83 НК РФ). Следовательно, недвижимое имущество, находящееся на территории одного субъекта РФ, может быть подведомственно разным налоговым инспекциям.

В связи с этим напоминаем, что на основании п. 1.1 ст. 386 НК РФ налогоплательщик вправе предоставить одну декларацию по налогу на имущество в налоговый орган по своему выбору в отношении имущества, находящегося на территории одного субъекта РФ, налоговая база по которым определяется как среднегодовая стоимость (при условии, что законом субъекта РФ не установлены нормативы отчислений от налога в местные бюджеты).

Чтобы воспользоваться данным правом, налогоплательщику необходимо подать соответствующее уведомление до 1 марта года, в котором предполагается подача единой декларации (т.е. чтобы применить данный порядок сдачи декларации за 2021 год, данное уведомление должно было быть подано до 01.03.2022). Указанное уведомление предоставляется в УФНС по субъекту РФ.

В отношении неотделимых улучшений налоговая декларация предоставляется по месту учёта арендатора или по месту нахождения его обособленного подразделения, если оно выделенного на отдельный баланс и на его балансе числится данное неотделимое улучшение.

При этом сумма налога, исчисленная в отношении неотделимых капитальных вложений, находящихся вне местонахождения арендатора или его обособленного подразделения, подлежит уплате в бюджет по коду ОКТМО, соответствующему территории муниципального образования по месту нахождения арендованного объекта недвижимости с неотделимыми капитальными вложениями (см. письмо ФНС РФ от 15.08.2019 № АС-4-21/16183@).