Размер имущественного вычета

На счет налогоплательщика возвращается 13% от суммы его затрат

на недвижимость и на проценты по ипотеке, но в пределах той суммы,

которая установлена Налоговым кодексом РФ.

Размер имущественного вычета на покупку жилья и земли не может

превышать 2 млн рублей. Поэтому, можно 260

тыс. рублей (13% от 2 млн).

Если недвижимость была приобретена до 1 января 2014 года, то

имущественный вычет закрепляется за объектом. Это значит, что если

квартира стоила меньше 2 миллионов, то неизрасходованный остаток

вычета нельзя переносить на другую приобретенную недвижимость.

Вычет предоставляется на покупку

только одного жилья и распределяется между всеми собственниками.

Принцип распределения зависит от того, как была оформлена покупка:

в совместную или в долевую собственность.

Если регистрация жилья прошла после 1 января 2014 года, то

каждый из собственников может претендовать на вычет в 2 млн рублей

и вернуть до 260 тыс. рублей. Это большой плюс. К примеру, супруги

купили квартиру в 2021 году за 4

млн. рублей. Каждый из них имеет право на налоговый возврат до 260

тысяч рублей, что в общей сложности составит 520 тысяч

рублей на двоих.

Еще одно преимущество получили налогоплательщики, купившие жилье

после 2014 года. Они могут использовать имущественный вычет

до 2 млн рублей, даже если покупали или строили несколько объектов

недвижимости. То есть налоговая льгота теперь привязана не

к объекту, а к его стоимости.

Например, в начале 2022 года вы купили квартиру за 1,6 млн

рублей, а в октябре комнату за 400 тысяч. В 2023 году вы можете

заявить расходы в сумме 2 млн рублей, из которых 1,6 млн рублей за

квартиру, а 400 тыс. рублей за комнату. В итоге на ваш счет

поступит 260 тыс. рублей, из которых 208 тысяч будет налоговым вычетом за квартиру и

52 тысячи за комнату.

Законодательство выделяет два периода, для которых действуют

разные правила предоставления вычета за ипотечные проценты: до 1

января 2014 года и после.

Если договор ипотеки заключен до 1 января 2014 года, то

имущественного

вычета на проценты ничем не ограничена. Это значит, что вы

можете вернуть 13% от фактически выплаченных процентов по ипотеке,

независимо от суммы.

При покупке жилья после 1 января 2014 года размер вычета по

уплаченным процентам ограничивается 3 млн рублей и максимальная

выплата составляет 390 тыс. рублей (13% от 3 млн). При покупке

недвижимости в ипотеку семейной парой, каждый из супругов имеет

право на вычет за погашенные проценты до 3 млн рублей и на возврат

до 390 тыс. рублей. Таким образом, супружеская пара может

возместить расходы по уплаченным процентам в пределах 780 тыс.

рублей.

В отличие от вычета на недвижимость, остаток которого можно

дополучить при покупке другого жилья, остаток неиспользованного

вычета на ипотечные проценты нельзя переносить на другую

ипотеку.

Например, вы заявляли расходы по погашению ипотечных процентов в

размере 1 млн рублей. На ваш счет поступили деньги в сумме 130 тыс.

рублей (1 млн * 13 %). Если вы купите следующее жилье в ипотеку, то

на неиспользованный остаток вычета на проценты в сумме 2 млн рублей

право утрачивается. Логика такая, одна ипотека — один вычет на проценты по этой

ипотеке.

Более подробно о вычете с процентов по ипотеке вы можете узнать

из статьи

«Налоговый вычет на покупку жилья в ипотеку».

Как оформить налоговый вычет безработному?

Те, кто не работает и не имеет официального дохода у работодателя, оформляют возврат налога только через Федеральную налоговую службу.

Пакет документов подается по окончании календарного года, в котором было оформлено право собственности и появилось право на вычет (можно и позже; помним, что этот вычет не имеет срока давности). Например, если квартира была куплена и оформлена в 2021 году, подавать документы на возврат налога можно начиная с 2022 года.

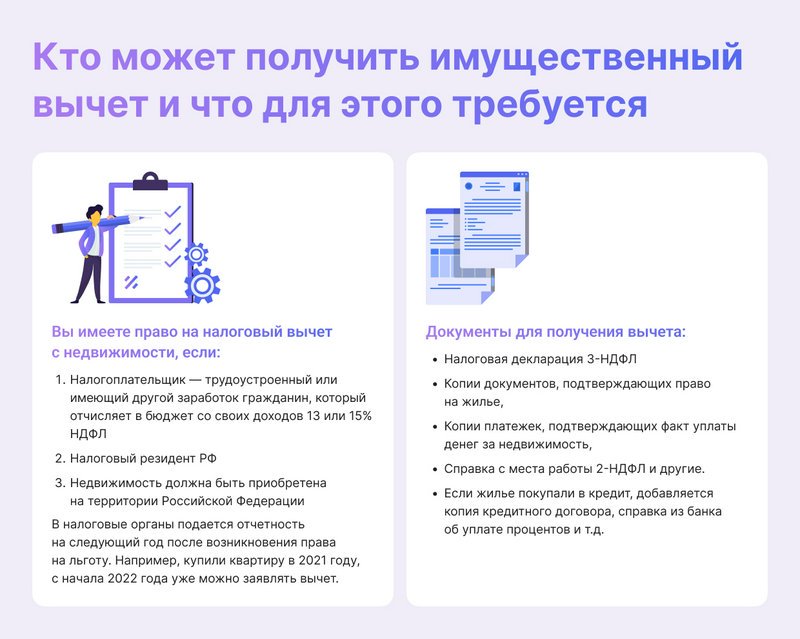

Для получения налогового вычета за недвижимость потребуются следующие документы:

- декларация 3-НДФЛ (примеры заполнения разных вариантов деклараций можно посмотреть );

- справка о доходах 2-НДФЛ (можно получить через «Личный кабинет налогоплательщика для физических лиц» или с помощью подтвержденной учетной записи на портале «Госуслуги»);

- заявление о предоставлении налогового вычета;

- документы, подтверждающие право собственности (свидетельство о государственной регистрации права собственности, договор о приобретении имущества или об участии в долевом строительстве, акт приемки-передачи);

- копия свидетельства о рождении ребенка (если недвижимость оформлена на несовершеннолетнего ребенка);

- копия свидетельства о браке (если недвижимость оформлена в общую совместную собственность супругов);

- документы, подтверждающие понесенные расходы при покупке или строительстве (чеки, квитанции, банковские выписки, акты о закупке материалов);

- документы, подтверждающие право собственности (акт приема-передачи при покупке по ДДУ) или выписка из ЕГРН;

- копия паспорта.

При покупке недвижимости в ипотеку понадобятся также следующие документы:

- ипотечный договор;

- документы, подтверждающие расходы по процентам за кредит (график погашения ипотеки с уплатой процентов, платежные документы об уплате процентов).

После подачи документов в налоговую начинается 30-дневная камеральная проверка. По ее результатам будет принято решение о выплате вычета. Если налоговая найдет ошибки в декларации или неточности в документах, то предоставить недостающие данные в течение пяти дней. Если всё хорошо, то вычет будет перечислен на счет в течение месяца (Федеральный закон от 20.04.2021 № 100-ФЗ).

Особенности предоставления имущественных вычетов

У имущественного вычета нет срока давности. В

отличие от остальных налоговых вычетов он не сгорает. Поэтому,

неиспользованный остаток можно переносить на последующие годы. Это

правило применяется как к вычету на покупку жилья, так и на уплату

ипотечных процентов.

Право на имущественные вычеты предоставляется один раз в жизни.

Но лишь после получения максимальной суммы налогоплательщик

утрачивает право на его повторное применение.

Если вы используете свои 2 миллиона в течение нескольких лет, то

это нормально. Не всем удается получить полный возврат за один год.

Это может быть связано с тем, что ваш годовой доход оказался меньше

суммы вычета. Поэтому, по мере получения дохода вы можете заявить

имущественный вычет в следующие налоговые периоды.

Несмотря на то, что имущественный вычет не имеет срока давности,

у него есть одно ограничение. Подать декларацию в ИФНС и вернуть

деньги можно только за три предыдущих года. Например, вы купили

квартиру в 2018 году и так и не получили вычет. В 2023 году вы

можете заявить расходы на покупку этой квартиры за 2020, 2021 и

2022 годы, если у вас был доход и вы платили с него НДФЛ. А вот за

2019 год вернуть деньги уже не получится.

Пенсионеры вправе заявлять вычет на покупку жилья за четыре

года. Это три предшествующих пенсии года плюс год, в котором

человек вышел на пенсию. Самое главное, чтобы за эти годы у

пенсионера был заработок, облагаемый НДФЛ по ставке 13%.

Как мы помогли с имущественным вычетом

пенсионерке

Ирина Владимировна ушла на заслуженный отдых в ноябре 2021 года.

До этого она 8 лет работала кардиологом в частной клинике. В 2018

году клиентка купила небольшой дом в Подмосковье, а после выхода на

пенсию перебралась в него насовсем.

В 2022 году она обратилась в НДФЛка. ру за оформлением

имущественного вычета за 2019 и 2020 годы. Она считала, что налоги

можно вернуть за три предыдущих года, но год выхода на пенсию не

учитывается.

Эксперт внимательно проверил и заполнил декларации

за период с 2018 по 2021 годы. Учитывая ее официальную зарплату,

клиентка могла претендовать на полную сумму 2 млн

рублей.

По результатам камеральной проверки в вычете за 2018 год

было отказано. Причина отказа заключалась в том, что истек срок

исковой давности. Наш эксперт подготовил жалобу в вышестоящий

налоговый орган. Решение по камеральной проверке было пересмотрено.

В итоге Ирина Владимировна получила возврат налога за четыре года —

с 2018 по 2021.

Вы можете получить имущественный вычет, даже если

квартира уже перешла в собственность другого человека. То

есть вы купили недвижимость, еще не получили за нее вычет или

получили частично, но эту квартиру уже продали.

Факт перехода жилья к новому владельцу на право получения вычета

прежним владельцем не влияет.

Как НДФЛка.ру

вернула клиенту налог через 7 дней, а затем урегулировала споры с

ФНС

Ольга И. обратилась за

имущественным вычетом на строительство жилого дома и на покупку

земельного участка. Заказав услугу «Быстровычет», клиентка получила положенные деньги

от нашего сервиса через неделю. После этого начались проблемы с

инспекцией, но Ольгу они уже не касались.

Проверяющий инспектор не хотел подтверждать вычет на покупку

земельного участка, так как участок имел назначение «для ведения

личного подсобного хозяйства».

Из-за незнания закона инспектор счел, что имущественный вычет за

землю по такому основанию не положен.

Налоговый эксперт подготовил и направил обращение в инспекцию, в

котором сослался на нормы налогового законодательства. Таким

образом, вопрос предоставления вычета был оперативно

урегулирован.

Есть некоторые особенности по возврату налога при частичном

использовании бюджетных денег, средств работодателей и других лиц.

Государство вернет 13% от тех расходов, которые вы совершили лично.

Например, вы потратили 400 тыс. рублей материнского капитала на

покупку квартиры стоимостью 2 млн рублей. Вы имеете право на

имущественный вычет в размере 1,6 млн рублей, так как 400 тысяч —

это государственная поддержка семей с детьми.

Каждый случай индивидуален и зависит от разных факторов.

Эксперты онлайн-сервиса

НДФЛка.ру проконсультируют вас по всем интересующим

вопросам.

По каким расходам можно получить налоговый вычет за покупку квартиры?

Есть четыре основные группы таких затрат.

На приобретение жилья

Вычет распространяется на покупку жилых домов, квартир, комнат или доли (долей) в них.

А если жилье было приобретено без отделки, то с помощью вычета можно возместить и расходы на ремонт и отделку – причем как на стоимость отделочных материалов, так и на оплату услуг бригады ремонтников, а также на разработку проектной и сметной документации на проведение отделочных работ. Но есть одно условие: договор купли-продажи недвижимого имущества, в котором производятся эти доработки, должен в обязательном порядке содержать условие о том, что недвижимость продается в состоянии незавершенного строительства или без отделки ().

На строительство жилья

Вычет можно получить и если строительство объекта еще не завершено (например, при участии в долевом строительстве дома)

Обращаем внимание, что в последнем случае для получения вычета в обязательном порядке нужен передаточный акт на квартиру или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами. При его отсутствии, даже если на руках у вас есть договор участия в долевом строительстве и квитанции об оплате по нему, воспользоваться имущественным налоговым вычетом не получится (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 октября 2017 г

№ 03-04-05/71416, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 июля 2016 г. № 03-04-05/40267 от 19 июня 2015 г. № 03-04-05/35504).

А в случае приобретения квартиры по договору участия в долевом строительстве права по которому были получены налогоплательщиком по договору уступки прав требования, для подтверждения права на имущественный налоговый вычет налогоплательщик представляет договор о долевом строительстве, договор уступки прав требования на квартиру в строящемся доме и акт о передаче квартиры налогоплательщику. При этом в расходы на приобретение квартиры включаются расходы, произведенные налогоплательщиком в соответствии с заключенным договором уступки прав требования по договору участия в долевом строительстве (письмо ФНС России от 5 сентября 2014 г. № БС-3-11/2994@).

К вычету также можно принять расходы на:

- разработку проектной и сметной документации;

- приобретение строительных и отделочных материалов;

- работы или услуги по строительству (достройке жилого дома или доли (долей) в нем, не оконченного строительством) и отделке;

- подключение дома к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации ().

На проценты по ипотеке

Компенсировать стоимость кредита можно, если он выдан и на строительство, и на приобретение жилья. При этом потребуется подтвердить факт уплаты процентов платежными документами – квитанциями к приходным ордерам, банковскими выписками о перечислении денежных средств со счета покупателя на счет продавца и т. д. ().

На покупку земельного участка

Вычет будет предоставлен налогоплательщику при наличии одного из следующих обстоятельств: если на этой земле стоит приобретаемый дом либо если земля предоставлена для индивидуального жилищного строительства.

Следует учитывать, что расходы, которые принимаются к вычету, строго определены в налоговом законодательстве и предъявлять к вычету другие затраты не разрешается (). Так, не смогут претендовать на возмещение части своих расходов владельцы гаражей и другой нежилой недвижимости.

Важно, что недвижимость должна находиться строго на территории России (). Таким образом, россиянин-владелец виллы на тропических островах воспользоваться вычетом при ее покупке не сможет

Кто имеет право на вычет при покупке недвижимости

Граждане, претендующие на получение имущественного

вычета, должны проверить свое право на

него.

Вычет предоставляется при соблюдении следующих условий:

- Налогоплательщики — трудоустроенные либо имеющие

другой заработок граждане, уплачивающие НДФЛ по ставке 13 или 15%.

Повышенная ставка 15% применяется к доходу, который в течение

календарного года превысил 5 млн рублей. - Индивидуальные предприниматели, которые

применяют общую систему налогообложения, то есть уплачивают НДФЛ со

своих доходов по ставке 13% или 15%. - Вы купили жилье или землю на собственные

средства, а не получили в качестве наследства, подарка или

поддержки от государства, работодателя и других лиц. - Сумма, заявленная к возврату, не может превышать

сумму подоходного налога, перечисленного с вашего дохода в бюджет.

Таким образом, за календарный год вам вернутся налоги в той сумме,

которую вы заплатили государству в том же году. -

Покупатели и собственники недвижимости —

налоговые резиденты РФ. Таким статусом обладают лица,

проживающие в России не менее 183 календарных дней в течение 12

подряд идущих месяцев. Это не касается таких категорий, как

российские военнослужащие, проходящие службу за рубежом, и

государственные служащие, командированные по работе за границу. Не

имеет значения, сколько времени в календарном году они проводят в

другой стране, они считаются налоговыми резидентами РФ. - Недвижимость должна быть приобретена на

территории Российской Федерации. - Целевые займы и кредиты на покупку жилья, по

которым уплачиваются проценты, получены от российских кредитных

организаций.

Если вы обменивали свое жилье на новое с доплатой, то вы также

имеете право на имущественный вычет на сумму доплаты.

Например, ваша комната стоит 1,5 млн рублей, а квартира, которую

вы меняете на эту комнату — 3 млн рублей. Разницу в стоимости,

которую вы заплатите, а это в нашем примере 1,5 млн рублей, можно

включить в имущественный вычет. Но только если вы получаете

официальную зарплату, платите НДФЛ по ставке 13 или 15% и

являетесь налоговым резидентом Российской Федерации.

Вычет на недвижимость НЕ предоставят, если:

- На покупку жилья использовались бюджетные

средства (например, материнский капитал), средства работодателя и

других лиц. Если вы участвовали в оплате жилья и потратили

собственные деньги, вы можете претендовать на вычет, но только в

части личных расходов. - Покупатель совершает сделку купли-продажи с

взаимозависимыми лицами, то есть с родственниками. К ним относятся

супруги, родители, дети, полнородные и неполнородные братья и

сестры, усыновленные дети и усыновители, подопечные и попечители, а

также любые лица, способные повлиять на финансовый результат

сделки. Например, вы не можете вернуть НДФЛ при покупке квартиры у

своего начальника. То же самое относится к сделкам между родителями

общего ребенка, не состоящими в браке. - Вы полностью использовали всю сумму

имущественного вычета на покупку другой недвижимости.

Документация

Согласно законодательству, любой налогоплательщик, являющийся резидентом Российской Федерации, имеет право на льготу. Получить ее можно, лично обратившись в отделение налоговой инспекции по месту жительства, отправив заказное письмо почтой или оформив заявку через интернет. Предварительно необходимо подготовить все выписки, справки и т.п. Именно этап сбора документации является ключевым и основополагающим. От полноты и достоверности сведений зависит результат.

Предоставление каких документов необходимо для получения возврата налогового имущественного вычета за квартиру – список по порядку.

1. Декларация 3-НДФЛ

Это форма, с помощью которого физические лица отчитываются о состоянии собственных доходов. Чаще всего требуется при продаже/покупке имущества, учреждении частной практики, а также наличии стабильного источника заработка из-за рубежа. Ключевая задача – подтвердить право на определенные льготы.

Бланк для заполнения, а также образец можно скачать на официальном сайте ФНС. Декларацию подают строго по месту жительства (регистрации/прописки, отмеченной в паспорте). Помимо личного обращения можно воспользоваться почтой или интернетом. Последний способ предполагает, что у вас есть подтвержденный личный кабинет на сайте ФНС, а также отсканированные копии всех бумаг.

Необходимо проверить актуальность формы. Она может несущественно меняться.

Бланк скачивается через интернет, распечатывается на принтере и заполняется от руки. Далее его можно отсканировать.

2. Удостоверение личности гражданина РФ

Как правило, необходим паспорт. Однако в случае его отсутствия можно использовать бумагу-выписку, его заменяющую. Это допустимо если документ утерян либо находится на продлении.

Какие именно страницы интересуют ИФНС? Первые две – с основной информацией (ФИО, местом рождения, а также датой выдачи), и третья – с пропиской.

Закон не обязывает заявителя предоставлять копию паспорта. Однако отдельные инспекции могут ее затребовать, поэтому лучше иметь ее при себе. Если пользуетесь интернет-услугами, этот пункт можно проигнорировать.

3. Документ 2-НДФЛ

Это справка для налогового вычета за квартиру при покупке, которая запрашивается у работодателя. Если в течение года вы работали сразу на нескольких нанимателей, запросить необходимо у всех.

Для чего нужна 2-НДФЛ? Чтобы передать полную и достоверную информацию о размере и периодичности вашей официальной заработной платы. Она в свою очередь позволит понять, сколько налогов вы уплатили.

3. Договор купли-продажи или о долевом участии

Хотя эти документы могут и не понадобиться. Право их запроса принадлежит отделу налоговой инспекции. Как показывает практика, при получении льготы онлайн их чаще всего не спрашивают. При личном визите копию к пакету все-таки стоит приложить.

4. Заявительный бланк для возврата

В заявлении указывается сумма, которая, по вашему мнению, обязана вернуть налоговая служба. Здесь же необходимо написать счета для перечисления. Без точных и актуальных реквизитов сотрудники ИФНС попросту не смогут отправить денежные средства.

Образец также представлен на официальном портале ФНС. Там имеются два варианта – для юридических и физических лиц. Выбираем последний.

5. Платежная документация

Здесь выделяется целый перечень разнообразных бумаг – поручения, выписки, квитанции, чеки, какие-то расписки от поставщиков/покупателей/посредников и т.д.

Имущественный вычет предоставляется по трем статьям расходов.

На строительство нового жилья либо же покупку участка, находящегося в пределах РФ. Во втором случае предполагается строительство дома.

На уплату процентов, которые «набежали» по целевому займу

Важно, чтобы заемщиком выступала российская организация (также под правило подпадают ссуды, полученные от индивидуальных предпринимателей).

На погашение процентных начислений с ипотечных кредитов. Банк-кредитор обязательно должен быть зарегистрирован в России.

Максимально допустимая к возмещению сумма составляет 2 млн рублей.

Собранная документация должна подтвердить все расходы, которые вы понесли в ходе заключения имущественных сделок.

6. Выписка из ЕГРН

Это свидетельство о постановке недвижимости на государственный учет: раскрывает основные сведения об объекте. В отделение ИФНС вы относите его вместе с копией.

Справка не является обязательной, – если жилье приобреталось в рамках договора целевого участия.

7. Акт о приеме-передаче

Документ, подтверждающий подобные сделки, запрашивается не всегда. Однако если пакета бумаг передается лично, надо быть готовым предоставить все копии. Если вы приобретали квартиру или комнату, стоит отыскать и отсканировать соответствующий договор.