Дополнительная информация

В 2024 году 3-НДФЛ в новом исполнении прошла утверждение через отдельный приказ от ФНС. Помимо этого, прошли изменения в страницах, используемых для заполнения налоговой декларации. При формировании отчёта в обязательном порядке нужно проверять то, как прописан штрих-код, тщательно ли он заметен.

Обновлено и содержание приложений. Например, теперь они должны содержать расчёты по стандартным и социальным налоговым вычетам, а также там фиксируют инвестиционные налоговые вычеты, прописанные в статье 219,1 НК РФ. По обновлённой структуре при заполнении в режиме онлайн, можно заметить то, что в приложении 5 отображается новое поле, где можно указывать сумму расчёта стандартного налогового вычета по каждому: ребёнку, подопечному, лицу, которое по суде признано недееспособным, причем возраст здесь совершенно не важен.

Обратите внимание на то, что нарушение сроков сдачи предусматривает наложение штрафов. Он может быть рассчитан по стандартной процентной ставке — 5% от суммы расчёта

Штрафная санкция будет применена по каждому полному и неполному месяцу просроченного периода.

Штраф за несвоевременную подачу декларации

За нарушение срока подачи декларации установлен штраф. Его начислят в размере 5% от суммы налога, которую нужно заплатить за каждый полный или неполный месяц просрочки. Закон ограничивает максимальный и минимальный штраф.

Максимум — это 30% от суммы налога. Его начислят, если просрочка составила 6 месяцев и больше. Минимум — 1 000 руб. Штраф по минимуму вам начислят даже при условии, что по декларации налог платить не нужно.

Пример Вы пропустили сроки сдачи декларации. Вместо того, чтобы сдать ее до 30 апреля вы предоставили документ только 30 сентября. Просрочка 5 месяцев. По декларации нужно заплатить налог в сумме 28 000 руб.

Штраф будет равен:28 000 руб. х 5% х 5 мес. = 7000 руб.

Внимание! Если вы не заплатили налог вовремя, но правильно его рассчитали и сдали декларацию, штраф не налагается. С вас могут взыскать только неуплаченную сумму налога и пени

2 мая 2024 года заканчивается срок подачи декларации о доходах по форме 3-НДФЛ за 2023 год

- Подробности

- Опубликовано: 10.04.2024 15:51

- Просмотров: 29

Межрайонная ИФНС России № 21 по Ростовской области напоминает: налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2023 год обязаны представить лица, получившие доход от продажи недвижимого имущества:

— находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);

— получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);

— получившие в дар от физических лиц, не являющихся близкими родственниками, недвижимого имущества, транспортных средств, акций, долей, паев;

— получившие вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества; получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);

— получившие выигрыши от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб., а также от организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам;

— получившие доходы от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2023 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Исчисленный в декларации налог к уплате необходимо уплатить не позднее 15.07.2024г.

На граждан, представляющих налоговую декларацию за 2023 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации — 2 мая 2024 года — не распространяется. Такие налоговые декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

Телефон для справок 8-800-222-22-22

-

Назад

-

Вперёд

Нулевая отчетность по НДФЛ

Когда вы обязаны сдать 3-НДФЛ

Как мы сказали выше по 3-НДФЛ сроки сдачи зависят от того обязаны вы ее сдавать налоговикам или нет. Есть несколько случаев, когда закон обязывает вас предоставить декларацию. Вот самые распространенные случаи. Ее подают если:

- вы получили доход налог с которого не был удержан. Например, сдали квартиру в аренду (найм) и получили арендную плату;

- вы продали любое имущество, которое находилось в вашей собственности менее 3 лет. По недвижимости этот срок еще больше — 5 лет. Лишь в отдельных ситуациях по недвижимости можно использовать 3-х летний срок (например, если вы продаете недвижимость, которую получили в наследство). Из этого правила есть исключения. Декларация не нужна, если доход от продажи имущества (не недвижимости) не превысил 250 000 руб. или доход от продажи жилой недвижимости не превысил 1 млн. В этих ситуациях декларация не нужна;

- вы заработали на продаже ценных бумаг, драгметаллов (металлическом счете) или иностранной валюты, которые на момент продажи находились в вашей собственности меньше 3 лет.

Что является доходом ИП на ОСНО для 3-НДФЛ

Заполняя 3-НДФЛ за год, ИП учитывает все доходы за исключением тех, что не облагаются налогом.

Доходом предпринимателя на ОСНО считаются все поступления от реализации товаров, выполнения работ и оказания услуг — на расчётный счёт и в кассу предпринимателя. Доходы могут быть получены в денежной и натуральной форме. Датой получения дохода в денежной форме считается день поступления денежных средств на расчётный счёт или в кассу предпринимателя, а датой получения дохода в натуральной форме — день передачи товаров, работ, услуг.

На все полученные доходы ИП на ОСНО оформляет документы: накладная, акт или счёт-фактура.

К доходам, которые не облагаются налогом, относятся:

- государственные пособия (за исключением больничного пособия);

- компенсации, выплачиваемые в соответствии с законодательством России (федеральным, региональным или местным);

- гранты;

- компенсации расходов, понесённых в рамках договоров ГПХ на безвозмездное выполнение работ (оказание услуг);

- доходы от реализации заготовленных дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов;

- доходы от продажи жилых домов, квартир, комнат, садовых домов или долей в них, а также транспортных средств, которые использовались в предпринимательской деятельности. Освобождение от НДФЛ действует, если такое имущество находилось в собственности предпринимателя в течение минимального срока;

- некоторые виды подарков в денежной и натуральной формах;

- суммы, полученные из бюджета на возмещение затрат (части затрат) на уплату процентов по займам (кредитам);

- единовременная помощь на бытовое обустройство начинающему фермеру, выплаченная за счёт бюджетных средств после 1 января 2012 года.

Если ИП совмещает предпринимательскую деятельность и работу по найму, в декларацию 3-НДФЛ заработная плата не включается.

Как заполнить 3-НДФЛ: подробно по листам

Образец заполнения титульного листа вы уже видели. Поскольку это самый главный лист, нелишним будет рассмотреть подробно заполнение всех его подразделов.

| Подраздел | Что писать |

| Шапка | ИНН, №корректировки*, период (год), код ИФНС. |

| Код страны | Код страны (643 для РФ), 999 для тех, кто не имеет гражданства. |

| Код категории плательщика | Код для ИП 720, для нотариуса 730, для физлиц 760, для рантье и земледельцев 770 |

| Сведения о налогоплательщике | ФИО, дата и место рождение, информация о паспорте, номер контактного телефона и статус налогоплательщика (резидент 1, нерезидент 2). |

| Перечень прилагаемых документов | В зависимости от вида доходов, справка 2-НДФЛ, расписка о получении денег при продаже автомобиля и т.д. |

| Число страниц | Указать число заполняемых страниц в этой декларации, вместе с приложениями** |

| Подпись | Вручную или при сдаче в электроном виде, с помощью цифровой электронной подписи. |

* — при первой подаче декларации следует поставить № корректировки 000, впоследствии он будет присваиваться в возрастающем порядке (001, 002 и т.д.)** — в данной декларации всего 19 листов, не все их нужно заполнять. Только те, где будет отражаться информация о полученных доходах, уплате налогов, вычетах.

Что ждет при нарушении сроков подачи декларации и оплаты налогов в 2024 году

Если налогоплательщик не предоставит в установленный законом срок налоговую декларацию в инспекцию по месту прописки, то ему грозит штраф. Размер штрафа зависит от суммы налога, подлежащего уплате и количества месяцев (полных и неполных) просрочки и рассчитывается по формуле:

Кроме того, физические лица, за неповиновение законному требованию должностного лица налогового органа о необходимости исполнения обязанности по представлению налоговой декларации по налогу на доходы физических лиц формы 3-НДФЛ, привлекаются к административной ответственности по части 1 статьи 19.4 Кодекса РФ об административных правонарушениях.

Напомним, что декларацию необходимо подать до 30 апреля года, следующего за отчетным, а оплатить налоги до 15 июля этого же года.

3-НДФЛ для ИП на спецрежимах

ИП на УСН или другом спецрежиме не платит НДФЛ, если получает доход от бизнеса. Но есть исключительные случаи:

- если в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого спецрежима и перешёл на ОСНО;

- если ИП продаёт своё недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- если ИП получил от организации деньги как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом);

- если он выиграл в лотерею;

- если ИП получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- если ему выплачены дивиденды.

Если возникли обстоятельства, приведённые в перечне, ИП придётся уплатить подоходный налог и сдать 3-НДФЛ.

Кто должен отчитываться по 3-НДФЛ

В законодательстве сказано: все налогоплательщики страны, признанные налоговыми резидентами. Отчет должен вестись не только о внутренних доходах, но и о средствах, поступивших в семейный бюджет за рубежом.

В число резидентов попадают не просто граждане РФ, но любые субъекты, пробывшие в стране более 183 дней в году. Отчет в виде формы 3-НДФЛ должны предоставить даже счастливцы, выигравшие в лотерею, получившие большое наследство или иной дар в размере, скажем, более 100 000 рублей. Получателям социального вычета по НДФЛ на лечение и обучение ребенка тоже нужно заполнить эту форму.

2 мая 2024 года заканчивается срок подачи декларации о доходах по форме 3-НДФЛ за 2023 год

- Подробности

- Опубликовано 10.04.2024 17:22

- Просмотров: 32

Межрайонная ИФНС России № 21 по Ростовской области напоминает: налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2023 год обязаны представить лица, получившие доход от продажи недвижимого имущества:

— находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);

— получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);

— получившие в дар от физических лиц, не являющихся близкими родственниками, недвижимого имущества, транспортных средств, акций, долей, паев;

— получившие вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);

— получившие выигрыши от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб., а также от организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам;

— получившие доходы от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2023 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Исчисленный в декларации налог к уплате необходимо уплатить не позднее 15.07.2024г.

На граждан, представляющих налоговую декларацию за 2023 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации — 2 мая 2024 года — не распространяется. Такие налоговые декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

Телефон для справок 8-800-222-22-22

Когда подается декларация о доходах?

Отчет о доходах физические лица подают тогда, когда они получают некоторые виды выплат:

- Оплата за труд и другие выплаты от фирм и ИП. Это заработная плата, премии, доплаты, финансовая помощь и другие выплаты согласно положениям Колдоговора. Но при этом, если сумма денежной помощи или презента за весь год составляет менее 4000 руб., то НДФЛ с них не уплачивается, и соответственно не включается в отчет. Работодатель является неким налоговым посредником, на котором лежит функция оформления справки о доходах и налогах за своих работников. Но иногда работники заполняют 3-НДФЛ сами, как того требуют обстоятельства: при получении денежного приза по лотерее или конкурсу, который организовал ИП или организация. При этом оформляется декларация физическим лицом тогда, когда сумма денежного приза составляет более 4 000 руб., но менее 15 000 руб. При превышении суммы в 15 000 рублей, оформление отчетности и уплата налога полностью лежит на учредителе конкурса.

- От предпринимательства. Заполняют ИП, которые находятся на традиционной системе налогообложения.

- Презенты от частных лиц и организаций. Оформляется отчетность и уплачивается налог тогда, когда даритель не является родственником близкого круга налогоплательщика. Налогом облагаются транспортное средство или квартира, но никак не денежные суммы любого размера. При должном оформлении акта дарения у юриста, информация о его заключении сразу передается в налоговую службу.

- От реализации недвижимости и другой собственности. Оформляется отчет и уплачивается налог тогда, когда продавец владел имуществом менее 3 (автомобиль) или 5 (жилая недвижимость) лет. Причем основой расчета налогового платежа будет разница между суммами продажи и покупки. Исключением в данной ситуации может только быть, если имущество было унаследовано налогоплательщиком, если оно было получено официально в дар, если было приватизировано или был официальный договор пожизненной ренты.

- Прочие доходы. Здесь подразумевается: сдача в аренду собственности любого вида, прибыль от оказания репетиторских или услуг консультационного характера (если это не основная работа), принятие прибыли зарубежного происхождения, прибыль от деятельности инвестиционных проектов, доход владельцев авторских прав на изобретения или предметы искусства.

Продажа квартиры

При продаже квартиры с прибылью в случаях, когда минимальный срок не прошел и нет других поводов для ухода от уплаты налога, онлайн форма заполняется в упрощенном виде:

- На странице «Все жизненные ситуации» выбирают вкладку «Заявить доход», а затем вид дохода «При продаже имущества».

- После указания года отчетности, телефона для связи переходят на страницу «Доходы». В выпадающем списке объектов останавливаются на проданном.

- Вносят информацию о покупателе, стоимости жилья при покупке и продаже.

- Сформированный документ отправляется по назначению.

Понадобятся сведения об объекте недвижимости:

- кадастровый номер,

- адрес,

- кадастровая стоимость.

Сведения из кадастра можно найти на сайте Росреестра. Если цена имеет 2-х или 3-х летнюю давность, а за прошедший год не указана, пишут, что кадастровая стоимость не определена на 1 января года, в котором произведена госрегистрация перехода права собственности.

В графе «Сумма вычета» ставят цену, за которую квартира покупалась или фиксированный вычет в сумме 1 млн рублей. На последнем этапе документ просматривают, прикрепляют подтверждающие документы и отправляют.

Образцы заполнения 3-НДФЛ для вычета разного целевого направления можно просмотреть на странице ФНС.

Почему декларация может быть нулевой

1. Доход получен, но сумма заявленных в декларации налоговых

вычетов больше или равна сумме дохода.

Например, в 2023 году вы сдавали квартиру в аренду и получили

доход в 120 тыс. рублей. В том же году заплатили за лечение 120

тыс. рублей. Доход с аренды и социальный налоговый вычет за лечение

указываются у одной декларации 3-НДФЛ. В итоге налог составит 0

рублей.

2. Налогоплательщики продают собственность и для уменьшения

налога заявляют право на имущественный налоговый вычет.

Законодательством предусмотрено два типа вычета:

Вычет в размере документально подтвержденных расходов на

покупку реализованного впоследствии имущества.

Например, в 2022 году вы купили квартиру за 5 млн рублей,

а в 2023 году продали по той же цене. У вас есть право уменьшить

выручку от продажи на расходы на покупку. Декларация за 2023 год

будет равна нулю.

Вычет от продажи жилой недвижимости в размере 1 млн рублей

и/или от продажи другого имущества в размере 250 тыс.

рублей.

Например, в 2023 году вы получили квартиру в наследство. В том

же году продали ее за 1 млн рублей. Вы имеете право применить

налоговый вычет в размере 1 млн рублей. В итоге налог составил 0

рублей.

Новая форма декларации 2024

Гражданин, который продал в 2023 году квартиру (или иной объект недвижимости), которой владел менее 5 лет (в некоторых случаях менее 3 лет), обязан в 2024 году заполнить декларацию 3-НДФЛ и заплатить подоходный налог.

Для декларирования дохода в 2024 году физическому лицу нужно заполнять новую форму 3-НДФЛ, бланк которой утвержден…

Как, когда и куда подавать отчет?

Подается 3-НДФЛ в отделение ФНС, относящееся к адресу проживания налогоплательщика.

Срок подачи декларации – до конца апреля года, идущего за годом получения налогооблагаемого дохода. Для квартир, проданных в 2023 году, подать 3-НДФЛ нужно до 30.04.2024.

Подать отчет можно в электронном или бумажном виде.

Способов заполнения и подачи несколько:

- Заполнить вручную бумажный вариант декларации и отправить почтой, принести в ФНС лично или передать через своего представителя (снабдив его предварительно доверенностью).

- Заполнить с помощью программы, разработанной ФНС, ее можно скачать на сайте ФНС — инструкция по заполнению.

- Подать в электронном формате через кабинет налогоплательщика или через сайт госуслуг.

Как заполнить — инструкция по заполнению

Налоговая декларация достаточно объемная, хотя и уменьшилась в обновленном формате. Продавцам квартиры нужно заполнить всего несколько листов.

Физические лица, которые по факту продажи жилья, обязаны заплатить НДФЛ, должны заполнить следующие листы 3-НДФЛ:

- Титульный;

- Раздел 1 – итоговая сумма НДФЛ к уплате;

- Раздел 2 – расчет налоговой базы и налога;

- Приложение 1 и расчет к нему – показывается доход от продажи жилья;

- Приложение 6 – расчет имущественного вычета от продажи.

Приложение 1

На четвертой странице декларации 3-НДФЛ заполняются данные о полученном доходе от продажи.

Построчное заполнение:

| Номер поля | Пояснения по заполнению |

| 010 | Ставка НДФЛ – 13%. |

| 020 | Код вида дохода из Приложения 3 к Порядку заполнения:

|

| 030 — 050 | Не заполняется. |

| 060 | ФИО полностью лица, от которого получен доход (покупатель). |

| 070 | Размер дохода (стр.050 Расчета к Приложению 1). |

| 080 | Не заполняется. |

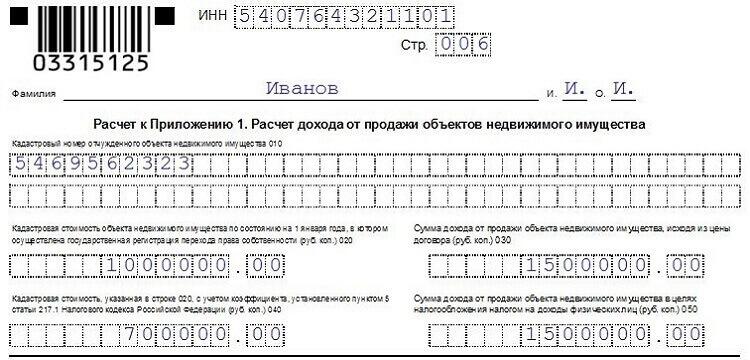

Расчет к Приложению 1

На данном листе 3-НДФЛ производится расчет дохода от продажи недвижимого объекта с целью его обложения подоходным налогом.

Построчное заполнение:

| Номер поля | Пояснения по заполнению |

| 010 | Кадастровый номер проданного объекта |

| 020 | Кадастровая стоимость на 01.01 года, в котором зафиксирована госрегистрация права собственности нового владельца квартиры.

Если данный показатель не определен, то поле не заполняется. |

| 030 | Договорная цена на квартиру, по которой объект был продан. |

| 040 | Кадастровая стоимость * 0.7 (п.5 ст.217.1 НК РФ). Коэффициент 0.7 может быть иным, если это предусмотрено законодательством субъекта РФ.

Если в поле 020 стоят прочерки, то в этом поле также ставится прочерк. |

| 050 | Доход от продажи для обложения подоходным налогом.

Если договорная цена из стр.030 больше, чем кадастровая стоимость*0.7 из стр.040, то вписывается показатель стр.030. В противном случае – показатель стр.040. То есть налогом облагается наибольшая величина. |

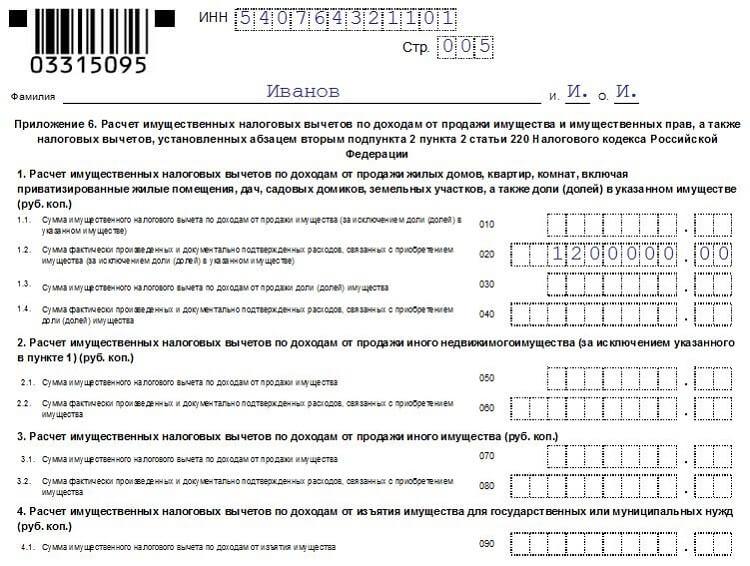

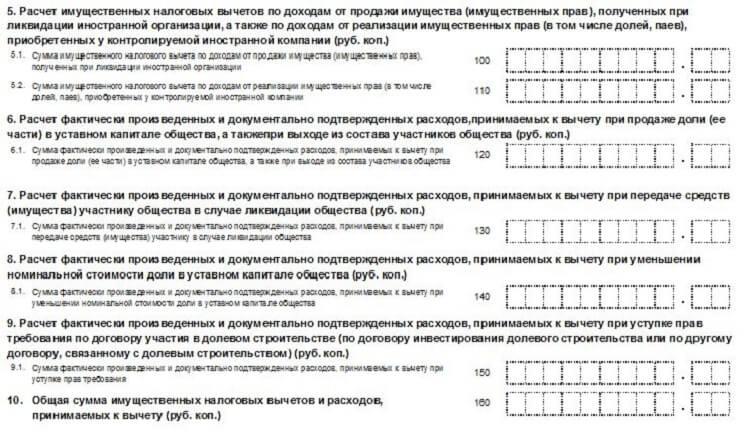

Приложение 6

Это приложение декларации 3-НДФЛ предназначено для отражения размера положенного имущественного вычета.

Размер вычета от продажи квартиры показывается в строках 010-020:

- 010 – размер положенного вычета в размере дохода, но не более 1 млн.руб.;

- 020 – расходы на приобретение объекта недвижимости (если есть документальное подтверждение) – не более дохода от продажи этого объекта.

Если продана доля в квартиры, то аналогичные данные вносятся в поля 030 и 040.

Продавец вправе уменьшить налоговую базу либо на показатель стр.010 либо 020, в зависимости от того, какой показатель больше.

В поле 160 указывается итоговый размер вычета, который будет принят в целях налогообложения.

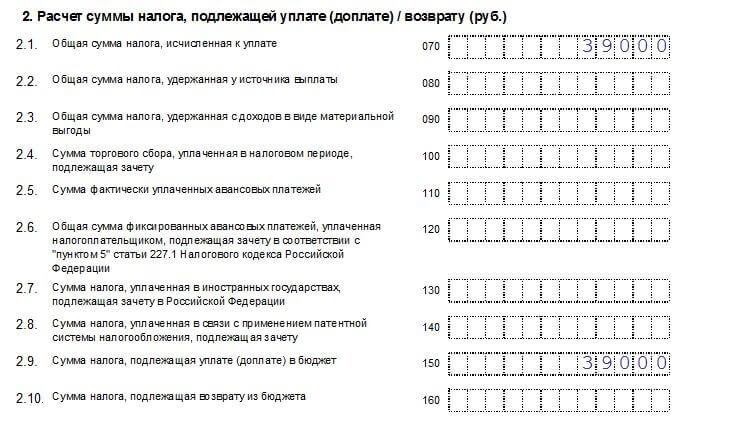

Раздел 2

В разделе 2 формы 3-НДФЛ показываются данные для расчета налоговой базы и налога к уплате.

В целях уплаты НДФЛ при продаже квартиры нужно заполнить следующие поля второго раздела:

- 001 – ставка налога – 13%;

- 002 – ставится 3 – иной доход;

- 010 – общая сумма дохода от продажи – поле 070 Приложения 1.

- 040 – размер имущественного вычета, если заполнено поле 010 Приложения 6;

- 050 – размер документально подтвержденных расходов на приобретение квартиры, если заполнено поле 020 Приложения 6;

- 060 – налоговая база – разность 010 и 040 (либо 050);

- 070 – НДФЛ к уплате – 13% от налоговой базы из стр.060;

- 150 – НДФЛ к уплате из стр.070.

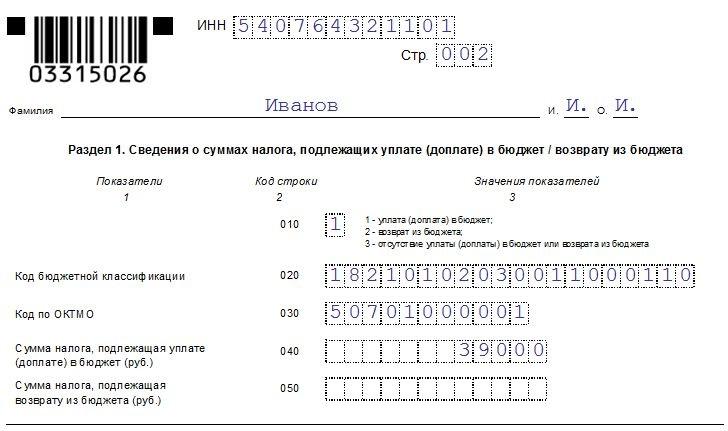

Раздел 1

В первом разделе подводятся итоги, указывается сумма НДФЛ к уплате:

- 010 – ставится «1»;

- 020 – КБК для уплаты НДФЛ;

- 030 – ОКТМО;

- 040 – НДФЛ к уплате.

Кадастровая стоимость жилья

При определении налогооблагаемого дохода от продажи недвижимого

имущества следует учитывать кадастровую стоимость объекта. Доходом

будет считаться наибольшая из величин: цена по договору

купли-продажи либо 70% от кадастровой стоимости имущества по

состоянию на 1 января года продажи.

Например,в 2023 году вы продали квартиру за 1 000 000 рублей.

При этом кадастровая стоимость квартиры на 01.01.2023 года

составляла 1 600 000 рублей.

Доходом будет считаться 70% от кадастровой стоимости (1

120 000 рублей), так как она превышает сумму, указанную

в договоре купли-продажи.

До 30 апреля 2024 года необходимо отчитаться перед налоговым

органом. Будет ли декларация нулевой — зависит от заявленных в ней

налоговых вычетов.

Какие существуют способы подачи декларации

Как сдать отчет по налогу на прибыль за 3 квартал 2024 года вовремя?

Сдача декларации по налогу на прибыль за 3 квартал 2024 года вовремя крайне важна для бизнеса. Ведь именно от этого отчета зависит оплата налогов и финансовая устойчивость компании. Чтобы подать отчет вовремя, следуйте следующим рекомендациям:

1. Узнайте дату и время сдачи отчета

Первым шагом является определение конкретной даты и времени сдачи отчета. Обратитесь к налоговым органам или к своему бухгалтеру для получения этой информации. Узнайте точные сроки и не забудьте о них.

2. Подготовьте необходимые документы

Соберите все необходимые документы для составления декларации. Вам может потребоваться отчет по налогам за предыдущие кварталы, финансовые отчеты, списки активов и обязательств, а также другие документы, связанные с вашим бизнесом. Убедитесь, что все документы заполнены правильно и аккуратно.

3. Составьте декларацию

Воспользуйтесь специальным программным обеспечением или обратитесь к опытному бухгалтеру для составления декларации. Убедитесь, что все необходимые поля заполнены правильно и информация актуальна. Тщательно проверьте все данные, чтобы избежать возможных ошибок.

4. Проверьте правильность расчетов

Проанализируйте расчеты, указанные в декларации, чтобы убедиться в их точности. Проверьте правильность всех указанных сумм, коэффициентов и налоговых ставок. Если возникают сомнения, обратитесь к профессионалам за консультацией.

5. Отправьте отчет вовремя

Не оставляйте подачу декларации на последний момент. Убедитесь, что вы отправили отчет в налоговую службу до указанного срока. Обратитесь к информации, полученной в пункте 1, чтобы знать точную дату и время. В случае возникновения вопросов, свяжитесь с налоговым органом для получения дополнительной информации.

| Шаг | Описание |

|---|---|

| 1 | Узнайте дату и время сдачи отчета |

| 2 | Подготовьте необходимые документы |

| 3 | Составьте декларацию |

| 4 | Проверьте правильность расчетов |

| 5 | Отправьте отчет вовремя |

2 мая 2024 года заканчивается срок подачи декларации о доходах по форме 3-НДФЛ за 2023 год

- Подробности

- Опубликовано 10.04.2024 16:21

Межрайонная ИФНС России № 21 по Ростовской области напоминает: налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2023 год обязаны представить лица, получившие доход от продажи недвижимого имущества:- находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования); — получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);- получившие в дар от физических лиц, не являющихся близкими родственниками, недвижимого имущества, транспортных средств, акций, долей, паев;- получившие вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества; получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, обязаны подать в налоговый орган налоговую декларацию по форме 3-НДФЛ и не попадающего под освобождение от налогообложения, а также получившие доход от реализации имущественных прав (переуступка права требования);- получившие выигрыши от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб., а также от организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам;- получившие доходы от источников, находящихся за пределами Российской Федерации.Задекларировать полученные в 2023 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.Исчисленный в декларации налог к уплате необходимо уплатить не позднее 15.07.2024г.На граждан, представляющих налоговую декларацию за 2023 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации — 2 мая 2024 года — не распространяется. Такие налоговые декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

Телефон для справок 8-800-222-22-22

Выводы

Ознакомившись с примерами, вы должно быть, отметили для себя, что заполнить декларацию 3-НДФЛ за 2024 год не такое уж трудное занятие. Даже те, кто делают это впервые, смогут с ним справиться, читая подсказки к номерам строк. Для этого и был продуман простейший бланк ФНС, который позволит гражданам в короткие сроки с ним ознакомиться и научиться его заполнять.

Старайтесь все же внимательно прочесть все 19 разделов, чтобы указать информацию, относящуюся к вашим доходам. Всегда можно получить консультацию, позвонив на горячую линию ФНС.

В крайнем случае, первый раз подайте декларацию лично и уже на месте попросите сотрудника налоговой службы проверить ваш бланк. Еще более простым способом будет скачать и установить программу по заполнению декларации 3-НДФЛ, которая будет автоматически вносить сумму дохода, рассчитывать вычеты и сумму налога, заполняя электронный бланк. Вам останется только проверить его, подписать цифровой подписью и выслать в налоговую, используя личный кабинет.

Прочтите также: Кто и как может воспользоваться профессиональными вычетами по НДФЛ

2018 — 2024, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.