Форма 6-НДФЛ

Организации и предприниматели в своей деятельности привлекают наемных работников. Исключение составляют только ИП, работающие самостоятельно, без привлечения наемного труда. Остальные бизнесмены выплачивают своим работникам заработную плату. Они являются налоговыми агентами по НДФЛ, обязаны удержать с дохода работника налог и своевременно перечислить его в бюджет. Кроме того, они даже обязаны предоставлять в налоговый орган соответствующие отчеты, одним из которых является отчет по форме 6-НДФЛ. До недавнего времени отчет сдавался только раз в год в формате 2-НДФЛ, а 2016 года появилась форма 6-НДФЛ, предоставлять которую в ИФНС необходимо за каждый квартал. Данная форма включает в себя сведения об удержанному и перечисленному в бюджет НДФЛ в целом по компании.

Сдавать такой отчет в налоговую обязаны все налоговых агенты, уплачивающие физлицам доходы.То есть касается эта обязанность не только организаций, но и физлиц (включая ИП, нотариусов и адвокатов).

Где и как отражается дата удержания налога в 6-НДФЛ

На второй странице рассматриваемой отчетности указываются фактические даты осуществления следующих операций:

| 100 | Перечисление определенной суммы дохода в пользу сотрудника. |

| 110 | Удержание установленного налогового сбора. |

| 120 | Перечисление налогового сбора в различные уровни бюджета. |

Соответствующие показатели должны рассматриваться исключительно в совокупности. Это обуславливается наличием определенных взаимных связей. Датой получения дохода может считаться каждый завершающий день месяца, за который начисляется заработная плата. Что касается налогов, то они могут быть определены заблаговременно. Однако их удержание производится непосредственно в день осуществления выплат.

Механизм отображения даты удержания подоходного налога в 6-НДФЛ

Во время перечисления прибыли физлицу руководитель компании выступает в качестве налогового агента. Это амплуа появляется у директора с момента трудоустройства сотрудников и предполагает перечисление средств в государственную казну.

Подобные действия необходимо осуществлять, если работник получил доход в виде:

- заработной платы;

- отпускного пособия;

- подарков.

Графа УН (дата удержания налога) является обязательной. В 120 строке II раздела указывается граничная дата, до наступления которой следует перечислить налог на доходы физлиц. Она обусловлена следующими критериями:

- типом выплаты;

- совпадением либо несовпадением периода удержания и перечисления.

Отображение даты тесно связано с основанием для исчисления налога:

- заработная плата — финальный день месяца, в котором получена заработная плата;

- увольнение — день, завершающий трудовую деятельность;

- доход, образовавшийся вследствие выдачи беспроцентного займа либо ссуды под низкие проценты, — день, идущий за днем перечисления прибыли.

Важно помнить, что дата УН не совпадет с датой его перечисления, даже если фактически налог будет уплачен в день выплаты прибыли. Это связано с отображением в 120 строке срока оплаты НДФЛ согласно букве закона, что подразумевает:

- день, идущий после выплаты;

- первый рабочий день в случаях, если перевод денежных средств выпал на день, предваряющий выходные.

Также УН возможно в последний день месяца, если речь идет об отпускных и прочих выплатах.

Если компания не успела перечислить средства в казну до налоговой проверки, помимо пени будет применен административный штраф

Как отразить в 6-НДФЛ дату удержания налога

Отчетность 6-НДФЛ была введена с начала 2016 года. Эта форма позволяет отразить общие суммы доходов работающих у нанимателя лиц и размеры исчисленного подоходного с этих сумм.

Форма сдается ежеквартально нарастающим итогом:

- За первый квартал нового отчетного года.

- За полугодие.

- Суммарно за три квартала.

- За весь год.

Как правило, у бухгалтеров, которые собственно и составляют данный вид отчетности, не возникает проблем с подсчетом нужных к указанию сумм. Другое дело дата удержания НДФЛ, при внесении этой информации существует немало нюансов, которыми следует владеть и учитывать их. Иногда разница всего в один день смещает отражение удержанного налога на целый квартал.

Для корректного внесения данных следует знать, что является:

- Датой фактического получения. Эту информацию потребуется внести в строку 100. При ее заполнении необходимо ориентироваться на ст.223 НК РФ.

- Днем исчисления подоходного с указанных сумм, ориентируясь на нормы НК РФ, статья 226 пункт 3.

- Датой удержания налога, с отсылкой на статью 226 пункт 4.

- Сроком перечисления удержанных средств в бюджет – ст.226 п.6 НК РФ.

Дата удержания налога и его перечисления разнится в зависимости от того, о каких именно доходах идет речь.

При выплате заработной платы

Заработная плата – это основные начисляемые суммы, которые к тому же производятся регулярно. Разобраться с правильным указанием даты удержания налога в 6-НДФЛ – это первостепенная задача нанимателя.

Начнем с того, что датой удержания налога всегда считается тот день, когда заработная плата была фактически выдана работникам на руки или на их платежные карты. Раньше, чем наемные лица получат свои реальные деньги, удержать налог нельзя. Поэтому при заполнении строки 110 ориентироваться надо на факты, а не то, как должно быть в идеале. Если по каким-то причинам зарплата задержана, то удержание будет произведено с той же задержкой, что и сама оплата труда. При несвоевременных выплатах они в разделе не отражается до тех пор, пока они не будут произведены.

По налоговым правилам перечисление производится на следующий день после удержания. Но в некоторых случаях бывают исключения. Например, если следующий день выходной, то перечисление будет произведено в следующий за ним рабочий день. Такой перенос вполне законен и не повлечет каких-то санкций, поэтому искусственно подгонять даты, путем выплат более ранним сроком, не требуется.

Минфин поясняет правила оплаты подоходного налога в бюджет страны, разграничивая его на два возможных варианта:

- При зачислении денег на платежные карты сотрудников подоходный может быть переведен на счет ФНС в тот же день, что и выдана зарплата.

- При выдаче денежных средств наличными, через кассу организации, дата удержания налога останется той же, а вот перевод средств может быть осуществлен только не ранее следующего дня.

Такие варианты не опровергают общее правило, а просто немного упрощают налоговым агентам операции по переводам.

При выплате аванса

Авансовые платежи установлены трудовым законодательством как обязательные. Все работодатели обязаны производить выплаты наемным лицам не реже двух раз в месяц с интервалом не более 15 дней. Обычно аванс выплачивается во второй половине месяца, как задаток за уже выполненную часть работы. Но следует понимать, что аванс не является окладом или оплатой труда, а классифицируется как часть будущих выплат, которые вычтутся при расчете заработной платы за отработанный период.

Разграничивая понятия зарплаты и аванса, несложно прийти к выводу, что подоходный с авансовых платежей не удерживается, а значит отражать отдельно даты удержания налога 6-НДФЛ по авансовым платежам не стоит.

Исключение составляет только случаи, когда в организации установлено, что положенный работникам оклад будет делиться на две или более частей и выплачиваться в указанные сроки. Если таковая договоренность прописана в коллективном договоре организации иных внутренних локальных документах, то к каждой выплате будет применяться тот же закон, что и к выдаче зарплаты. А значит, наниматель обязан удерживать подоходный каждый раз при выдаче денег.

С дохода в виде материальной выгоды

Материальной выгодой считаются:

- Экономия на процентах взятых заемных средств у коммерческих лиц.

- Приобретение ценных бумаг по заниженной цене, подразумевается, что она ниже установленной рыночной.

- Покупка товаров или услуг по низким ценам у взаимозависимых лиц.

Какой бы вид материальной выгоды ни подразумевался, датой удержания налога в 6-НДФЛ считается день ближайшей выплаты начисленных доходов, заработной платы или авансового платежа. Этот день отражается в строке 110.Датой перечисления считается следующий за ним рабочий день, который вписывается в строку 110.

В 1С программе начисленный и удержанный НДФЛ не совпадает

Ошибка №1: Неправильная дата в межрасчетных документах в 1С

В программах 1С: Зарплата и управление персоналом и 1С: Зарплата и кадры государственного учреждения неправильно указанная дата в межрасчетных документах ведет к неправильному определению удержанного налога. Дата, указанная в документе, должна соответствовать дате ведомости, то есть она должна быть либо меньше, либо равна. Обычно подобные ошибки возникают в случае заполнения документов задним числом.

Рассмотрим пример. Пусть 28.09.2018 г. внесен документ – «отпуск», который был выплачен 01.09.2018 г. Дата документа заполнилась по умолчанию 28.09.18. Бухгалтер не заметил ошибку и продолжил заполнять документы. В ведомости в банк уже указана правильная дата, но сумма отпускных заполнилась, а сумма удержанного налога – нет.

Чтобы исправить ошибку, необходимо исправить дату в документе. Потом перезаполнить ведомость в банк, и сумма удержанного НДФЛ появится.

Ошибка №2: Планируемая дата выплаты доходов в 1С

Эта ошибка также часто случается при заполнении документов на отпуск. В межрасчетных документах планируемая дата выплаты указывается как дата фактического получения дохода. Если по факту выплаты были в другой день, то планируемую дату также необходимо исправить.

В 6-НФДЛ Строка 100 – дата фактического получения дохода указана 01.09.2018 г., эта дата из документа «отпуск». Дальше, 110 строка, дата удержания налога – это дата ведомости на выплату 10.09.2018 г. И 120 строка – срок перечисления НДФЛ. Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных(строка 110). А в данном случае форма 6-НДФЛ будет заполнена некорректно.

Перед регистрацией выплаты отпускных необходимо дату выплаты исправить на 10.09.18. После этого нажать кнопку обновить налог в документе ведомость в банк и перепровести ее. Теперь отчет корректен, так как 100 и 110 строчка совпадают.

Ошибка №3: Несоответствие дат в 1С

Еще одна из распространенных ошибок, из-за которых неправильно заполняется форма 6-НДФЛ – не заполняется 130 строка (доходы). Это происходит, если не совпадают даты в учете доходов, исчисленного налога и удержанного налога.

Опять за пример возьмем документ «отпуск». Дата получения дохода указывается в регистре «Учет доходов для исчисления НДФЛ». Смотрим исчисленный НДФЛ, более подробную информацию можно узнать, нажав на зеленый карандаш. Здесь указана дата получения дохода, с которого был начислен налог. Эта дата должна совпадать с датой выплаты. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ, там, где у нас исчисленный налог, заполнен правильно в колонке – дата получения дохода.

После проверяем удержанный налог в документе – ведомость на выплату. Необходимо нажать двойным кликом на сумму НДФЛ в документе. Откроется расшифровка, теперь проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода.

Дата определяется автоматически и сразу указывается в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ, уже со знаком минус, так фиксируется удержанный налог.

Эти три даты должны совпадать: дата учета дохода, дата получения дохода, исчисленного дохода и дата в учете удержанного налога. Если в регистре – учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке, и строка 100 заполнится по данным учета удержанного налога. Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Исправить ситуацию можно, обновив дату в учете удержанного налога. Нажмите кнопку – обновить налог.

Ошибка №4: Нет дохода к выплате или возникла переплата по сотруднику в 1С

Налог на доходы физических лиц считается удержанным, если он заполнен в документе «ведомость». Если человек был в отпуске, или на больничном, и ему был переплачен аванс, то у него нет сумм к выплате. Он не попадает в ведомость и колонка НФДЛ не заполняется. Следовательно, налог остается неудержанным. В таком случае, после формирования «Анализа НФДЛ» с разбивкой по сотрудникам и выявлении неудержанного НФДЛ, сотрудников, которые автоматически не попали в ведомости из-за отсутствия сумм к выплате, нужно добавить в документ ведомость ручную через кнопку «Подбор». У сотрудников не будет сумм дохода, но заполнится колонка НФДЛ, что и запишет суммы налога в регистр, как удержанный НФДЛ.

Дата удержания налога 6-НДФЛ — что это

Работодатель не платит НДФЛ за своих работников, а удерживает его с выплаченных доходов. Он выступает налоговым агентом. В состав налогооблагаемых доходов включаются:

- вознаграждение за труд (оклады, надбавки, премии);

- компенсация за отпуск (основной или дополнительный);

- компенсация за период временной нетрудоспособности (больничные).

Налог нужно сначала исчислить (рассчитать и отразить в учёте), потом удержать (уменьшить доход на сумму налога) и затем перечислить в налоговый орган.

Налог рассчитывают по действующим в РФ ставкам (13%, 15%, 30% или 35%, в зависимости от вида дохода). Датой исчисления налога считается срок фактического получения дохода. По всем доходам — день фактической выплаты дохода.

Важно! В 6-НДФЛ отчитываться по налогу к перечислению нужно в разрезе конкретных периодов выплаты доходов:

- с 1 по 22 число текущего месяца;

- с 23 числа прошлого месяца по 22 число текущего месяца;

- с 23 по 31 декабря.

Возможна ситуация, когда НДФЛ удержать невозможно, например, при вручении приза клиенту после проведённого розыгрыша. Доход получен в натуральной форме, клиенту денежных выплат в будущем не предполагается.

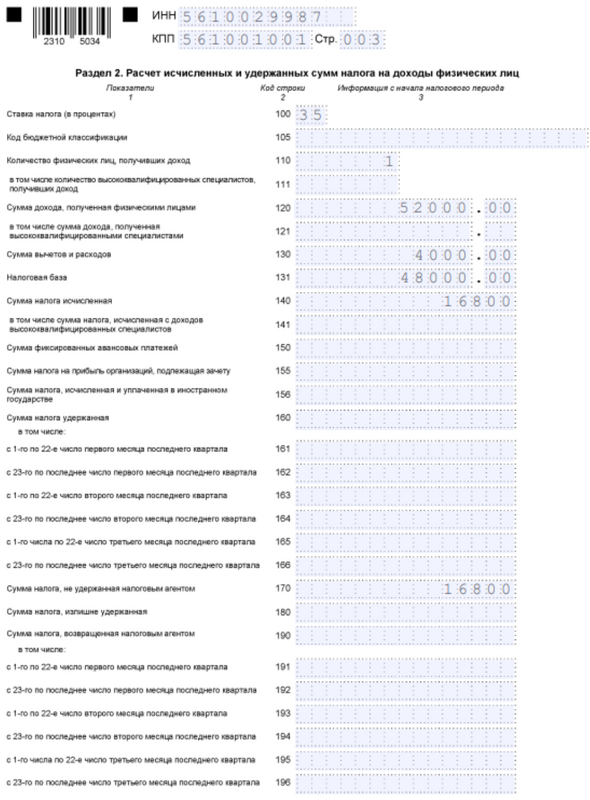

В этом случае отражается доход в размере стоимости приза в строке 120, в строке 130 ставим вычет в размере 4 тысяч рублей (с этой суммы налог не удерживается), в строке 140 указывается исчисленная сумма НДФЛ, в строке 170 фиксируется сумма не удержанного налога. В срок до 25 февраля следующего года необходимо отправить в ИФНС приложение 1 к расчёту 6-НДФЛ (справка о доходах и суммах налога физического лица) с указанием не удержанной суммы налога в разделе 4. Такой же документ направляется лицу, получившему приз.

Пример:

При розыгрыше призов среди покупателей магазина «Старт» (ИП Николаев И.И.), гражданин Сидоров С.С. выиграл путёвку на базу отдыха стоимостью 52 тысячи рублей. Призы облагаются НДФЛ по ставке 35%. Сумма налога составит 16,8 тысяч рублей (52 тысячи рублей — 4 тысячи рублей) х 35%)).

Пример заполнения

Пример заполнения

Заполнение 6-НДФЛ быстро и без ошибок в онлайн-сервисе «Моё дело»

Сервис напомнит о сроках сдачи, учтёт все нюансы заполнения, сформирует, проверит и отправит отчётностьПолучить бесплатный доступ

Отображение авансовой суммы

Выплаты по соглашению гражданско-правового характера являются основанием для перечисления подоходного дохода. Однако дата УН в рамках ГПХ соглашения отличается от даты УН с заработной платы.

Таблица 1. Отображение «авансовой» даты УН в 6-НДФЛ

| Вид аванса | Дата УН | Комментарии |

|---|---|---|

| Зарплатный | Последний день месяца, в котором была начислена прибыль | Аванс не приравнивается к доходу и не требует налогового удержания |

| ГПХ-аванс | День получения материального вознаграждения | Оплата за часть выполненной работы в рамках ГПХ соглашения предполагает удержание НДФЛ |

Если компания выплатила доход иностранному гражданину, который работает на территории РФ на основе патента, фиксированные авансовые платежи вносятся в строку 050. Отображать дату УН необходимо в случае, если авансовые платежи получились меньше начисленного НДФЛ.

Порядок заполнения 6-НДФЛ

В каких случаях удерживается налог с дохода физлица

Основными доходами с которого удерживается НДФЛ являются заработная плата, подарки сотрудникам и т.д.

НДФЛ с заработной платы

В соответствии с НК РФ, информация по заработной плате в отчете должна указываться не позднее крайнего числа месяца, за который производится расчет. При этом выдача зарплаты возможна не в тот же день, а уже на следующий, то есть в следующем месяце. Налог с зарплаты удерживается уже в тот день, когда заработная плата выдается работнику (наличными или перечисляется на карту).

Аванс обложению НДФЛ не подлежит, в 6-НДФЛ указывается только дата его выплаты и сумма.

Расчет налога производится с полной суммы заработной платы – с той, которую указывают в конце месяца. Таким образом, вычет НДФЛ происходит с этой же суммы по окончании срока.

НДФЛ по гражданско-правовому договору

При заключении с работником ГПД (гражданско-правовой договор), расчет производится по итогу выполненных работ с соответствии с составленным актом. В этом случае временные рамки по расчету устанавливаются не месяцами а положениями договора. Если оплата производится в несколько этапов, то это не будет считаться авансами, а значит каждая операция подлежит обложению НДФЛ. Все данные подлежат отражению в 6-НДФЛ. При этом заполняются следующие строки:

- исчисление;

- удержание;

- выдачи;

- перечисление в госорган.

Одной из особенностей таких расчетов считается то, что дата удержания и выдачи должны совпадать, при этом исчисление возможно раньше по сроку. Уплата налога в бюджет возможна только после того, как подрядчику будет перечислена положенная выплата и удержан налог.

Подарок сотруднику

Если обратиться к НК РФ, то практически любой доход физлица облагается налогом. Не являются исключением и доходы, полученные в натуральной форме от работодателя. Отражается ли стоимость полученного подарка в 6-НДФЛ будет зависеть от:

- стоимости подарка, выраженного в денежном эквиваленте;

- даты получения;

- возможности удержания НДФЛ.

При этом следует помнить, что существуют случаи, при которых подарок не подлежит обложению НДФЛ. Это возможно с том случае, если подарок по стоимости не превышает 4000 рублей. Однако, существуют и иные факторы, позволяющие не удерживать с подарка налог. Например, работодатель не может удержать налог в календарном году. В этом случае на следующий год обязанность не переходит.

Дата, когда НДФЛ исчислен, доход в виде подарка получен и налог удержан могут не совпадать. Предположим, что сотруднику был подарен электрический чайник. При таком подарке налог нужно будет удержать со следующей заработной платы. Если до окончания календарного года никаких выплат работодатель не производит, то с полученного дохода НДФЛ удержать невозможно.

Второй раздел 6-НФДЛ содержит следующие даты для заполнения:

- стр. 100 – дата фактического получения дохода (например, если речь идет о выплате зарплаты, то указывается последнее число расчетного месяца);

- стр. 110 – дата удержания налога;

- стр. 120 – сроки уплаты налога.

Дата удержания налога по договору ГПХ

Гражданско-правовые соглашения могут заключаться между нанимателем и наемными лицами, но не освобождают стороны от удержания и уплаты подоходного налога. Однако при заключении таких соглашений действует несколько иной подход как в расчете с исполнителем, так и с перечислением НДФЛ.

Сотрудник, выполняющий свою работу по договору гражданско-правового порядка, не получает деньги по строго установленным в организации дням. Наниматель не должен по отношению к нему придерживаться норм Трудового кодекса и перечислять ему суммы каждые 15 дней. Вместо этого, ориентируясь на пункты договора, оплата труда производится в один или более этапов, но без привязки к установленным датам. Чаще всего заказчик оплачивает работу по факту, иногда делается какая-то предоплата.

Удерживать подоходный следует исключительно по факту перечисленных сумм, причем речь идет не об окончательном расчете, а о любом переведенном на счет исполнителя авансе.

В соответствии с этим следует записать:

- В строке 100 – день перечисления средств исполнителю.

- В строке 110 – дата совпадет со строкой 100. День удержания тот же что и выдача средств работнику.

- В строке 120 – следующий рабочий день.

День удержания и перечисления налога на счет в ФНС стандартно отличаются на одни или более суток.

Нюансы при заполнении

Даты удержания и перечисления НДФЛ не совпадают (помним про то, что с 2024 года НДФЛ удерживается за период с 1 по 22 число текущего месяца, а уплачивается до 28 числа текущего месяца, или с 23 по последнее число текущего месяца, а уплачивается до 5 числа следующего месяца). Вполне вероятна ситуация, когда зарплату выплатили и НДФЛ начислили и удержали в отчётном периоде, а налог перечислили уже в следующем квартале. Например, аванс выплатили 25 июня, налог удержали также 25 июня, а перечислили его 5 июля. В разделе 1 за полугодие сумма налога указывается (поскольку период с 23 июня по 30 июня включается в отчет в строке 026 по шестому сроку перечисления) — соответственно в строках 020 и 026. В разделе 2 отчета сумма дохода будет указываться, поскольку в строке 120 указываются суммы дохода, которые фактически выплачены в период с 1 января по 30 июня. В строках 140 и 160 расчета за полугодие сумма налога будет указана, поскольку налог начислен и удержан.

Подарки работникам нужно отражать в расчёте 6-НДФЛ, если их стоимость в течение года превысит 4 тысячи рублей. По подаркам общей стоимостью до 4 тысяч рублей информацию вносить не нужно. Удержание налога происходит в день следующей после вручения подарка выплаты дохода. В отчёте заполняем строки: 020, 021-026 (в зависимости от срока удержания налога), 100,110, 120,130, 131, 140,160. При исчислении НДФЛ с подарка нужно указать в расчёте и учесть налоговый вычет в размере 4 тысячи рублей. Например, стоимость подарка 20 тысяч рублей, НДФЛ с него составит 2,08 тысяч рублей (20 тысяч рублей — 4 тысячи рублей) х 13%)).

Cкачать бланк 6-НДФЛ

doc

Скачать doc

xls

Скачать xls

Скачать pdf

Упростите себе жизнь — сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.

от 833 рублей в месяцПопробовать бесплатно