Оформление блока с информацией о доходах

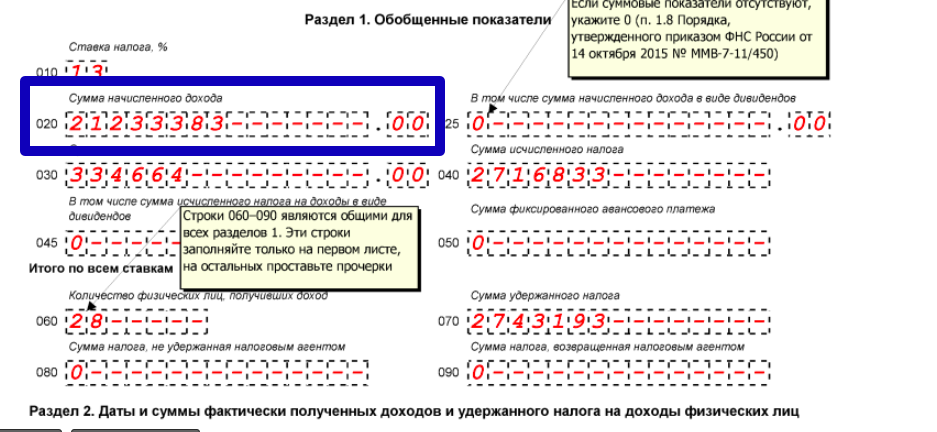

При заполнении Расчета по форме 6-НДФЛ сумма начисленного дохода – 020 графа. В нее вносятся итоговые значения заработков физических лиц, которые учитываются в составе налогооблагаемой базы по подоходному налогу.

В ст. 210 НК РФ приведен перечень выплат, значения которых складываются налоговыми агентами при формировании 6-НДФЛ. Сумма начисленного дохода – строка 020 в 6-НДФЛ, из которой необходимо исключать доходы работников, указанные в ст. 217 НК РФ. Особенность заполнения этой графы в том, что объем начисленных доходов не должен уменьшаться на примененные в отчетном периоде налоговые вычеты. Вычеты показываются отдельно в строке 030 и не влияют на результат ячейки 020.

Суммовое значение доходных начислений в пользу работников предприятия определяется для каждого нового периода нарастающим итогом путем накопления их с начала текущего года. Бланк создан для ежеквартальной подачи в контролирующие органы. Форма готовится за такие периоды:

- 1 квартал;

- полугодовой расчет;

- девятимесячный интервал;

- год.

Основанием для внесения данных в 6-НДФЛ являются учетные регистры бухгалтерского учета. За отсутствие или ненадлежащее их ведение на предприятие может быть наложен штраф. В 6-НДФЛ сумма начисленного дохода – это доходы, по которым подающее отчетную форму предприятие выступает в роли налогового агента. При заполнении строки 020 необходимо обеспечить выполнение ряда обязательных требований:

- доходные начисления облагаются НДФЛ;

- обязанность удержания и перечисления в бюджет налога возложена на организацию, сдающую расчет;

- итог по графе 020 должен быть идентичен суммовому значению общего дохода, показанного по всем работникам предприятия в справках 2-НДФЛ;

- величина доходов в ячейке 020 больше значения в строке 030;

- выполняется равенство между строкой 040 и расчетной величиной, определяемой по формуле (графа 020 – строка 030) / 100 * графа 010.

Распространенные ошибки при удержании общеобязательных взносов

Ошибка 1. Компенсационная выплата за питание работников не подлежит обложению общеобязательными взносами. Данная норма имеет место и обосновывается следующим образом.

Материальные блага, которые предоставляет наниматель своим сотрудникам (включая бесплатное питание) не причисляют к вознаграждениям за работу. Проще говоря, никоим образом они с исполнением трудовых обязанностей работников не связаны. Соответственно, их стоимостное выражение не является объектом для обложения общеобязательными взносами.

Ошибка 2. Не следует причислять к натуральным доходам работников стоимость потребленной ими бутилированной воды в организации.

Обоснование: наниматель обязан создать своим сотрудникам соответствующие условия для работы. Данная норма закреплена в коллективном соглашении. Посему траты организации, которые пошли на оплату бутилированной воды, являются расходами по обеспечению необходимыми рабочими условиями.

Ошибка 3. Наниматель при закупке подарков для своих сотрудников должен придерживаться определенного порядка. Правильными считаются следующие действия нанимателя.

Необходимо: обязательно заключить договор купли—продажи, составить смету производимых расходов, издать приказ (с указанием круга ответственных лиц за выдачу презентов, а также их стоимости и сроков выдачи).

Сам факт приобретения всех подарков, т. е. их закупки, должен подтверждаться документально, например, при помощи стандартной накладной либо надлежащего акта приема-передачи.

Как удержать НДФЛ с дохода в натуральной форме

Со всех вознаграждений, получаемых работников в денежном выражении, может быть удержан подоходный налог, исчисленный с дохода, выданного в натуральной форме. Однако следует помнить, что общая сумма удерживаемого налога не должна быть больше 50% от получаемой работником суммы. Если за один раз всю сумму налога удержать не получается, остаток может быть перенесен на следующую выплату. Также следует помнить, что первоначально следует удержать текущий налог, а с оставшейся суммы 50%.

Рассмотрим на примере:

21 марта 2024 ООО «ВЕГА» подарила сотрудницу Петровой О.П. подарок, стоимость которого составляет 60 000 рублей. Пока в 2024 году подарков Петрова не получала. Оклад Петровой в месяц составляет 30 000 рублей. Зарплата в ООО «ВЕГА» выплачивается сотрудникам дважды в месяц: 10 основная часть и 25 аванс. Аванс Петровой составляет 12 000 рублей.

Исходя из того, что Петрова получила первый подарок в году, определим сумму НДФЛ:

(60 000 – 4 000) х 13% = 7 280 рублей.

Теперь определим ту сумму НДФЛ , которую можно удержать с аванса 25 марта:

12 000 х 50% = 6 000 рублей.

То есть максимально возможное удержание составит:

(30 000 – 30 000 х 13%) х 50% = 13 050 рублей.

Остальную сумму НДФЛ (1280 рублей) нужно будет удержать с зарплаты 10 числа, то есть Петрова получит зарплату в следующем размере:

30 000 – 3900 – 12 000 – 7280 = 6 812 рублей

Учет подарков в составе расходов

Если к самому факту дарения организациями подарков налоговики относятся снисходительно, поскольку законодательство не запрещает такое дарение, то с возможностью учета стоимости подарков в расходах организации все обстоит гораздо сложнее.

Дело в том, что в соответствии с действующими правилами расходами в целях налогообложения прибыли признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода (ст. 252 НК РФ).

При этом НК РФ прямо устанавливает правило, согласно которому при определении налоговой базы по налогу на прибыль организаций нельзя учитывать расходы в виде безвозмездно переданного имущества и расходов, связанных с такой передачей (п. 16 ст. 270 НК РФ).

Поскольку дарение подарков как раз и является безвозмездной передачей имущества, то с позиции проверяющих затраты на приобретение этих подарков не могут включаться в налоговую базу по налогу на прибыль организаций (письмо Минфина от 18.09.2017 № 03-03-06/1/59819). Причем это правило справедливо не только для ОСНО, но и для УСН.

Вместе с тем организация все же может на свой страх и риск отнести подарочные затраты к представительским, рекламным расходам и расходам на оплату труда. При этом расходы на подарки должны быть должным образом подтверждены и обоснованы.

Например, организация в рекламных целях может презентовать своим клиентам, потенциальным покупателям и партнерам фирменную сувенирную продукцию.

Чтобы учесть стоимость такой продукции в составе рекламных расходов, у организации должны быть не только первичные документы на приобретение такой продукции, но и документ, подтверждающий, что эта продукция использовалась именно в рамках рекламного мероприятия (письмо ФНС от 08.05.2014 № ГД-4-3/8852).

То есть организация должна доказать, что подаренные сувениры вручаются потенциальным покупателям и партнерам не просто так, а именно с целью увеличения клиентской базы и, как следствие, получения доходов.

Что касается подарков, вручаемых своим сотрудникам, то они в целях уменьшения налогооблагаемой прибыли должны быть непосредственно связаны с производственной деятельностью работников, а еще лучше – являться составной частью заработной платы.

При этом такие подарки в качестве стимулирующих выплат необходимо прописать в локальных нормативных актах или в положении о премировании (постановление Арбитражного суда Уральского округа от 17.12.2014 № А50-2698/2014).

Но в любом случае организация должна быть готова к тому, что свою правоту предстоит отстаивать в судебном порядке, поскольку налоговики, как правило, не считают затраты на подарки экономически оправданными расходами.

Если организация желает избежать возможного доначисления налогов и судебных разбирательств с налоговиками, то вручение подарков следует производить за счет чистой прибыли. То есть уже после уплаты налога и без учета стоимости подарков в составе расходов.

Как считаются доходы в натуральной форме

Натуральные доходы учитываются по рыночной стоимости товаров, работ, услуг (ст. 211, ст. 105.3 НК РФ). В цену должны быть включены суммы НДС и акцизов. Налогоплательщик может самостоятельно произвести корректировку и доплатить налог по итогам календарного года, если посчитает, что стоимость не соответствует рыночной и была занижена (п.6 ст. 105.3 НК РФ). При отсутствии корректировки от налогоплательщика цена считается рыночной до тех пор, пока ФНС не докажет обратное (п. 3 ст. 105.3 НК РФ).

В случаях, когда физлицо самостоятельно оплатило часть стоимости полученных товаров (услуг, имущественных прав) в учете доходов участвует только оставшаяся доля, за минусом внесенной физлицом суммы.

Порядок отображения в налоговом учете

Для заполнения строки 100 используется фактическая выдача оплаты в натуральной форме лицу. Это непосредственно время получения подарка или дата, в которую произошло списание суммы для оплаты образовательного процесса сотрудника.

В строке 110 требуется отобразить дату, когда произошло удержание суммы налога. Этот показатель не может совпасть с датой оплаты, ведь налог будет изыматься из последующих денежных доходов. При этом сумма налога не должна превышать 50% стоимости натурального дохода.

В строку 120 вносят дату последующего дня после удержания НДФЛ из натурального дохода. Она же является сроком, в который налог должны предоставить в бюджет.

В случае, если налоговому агенту в течение календарного года так и не удалось изъять из денежных доходов сотрудника сумму натурального НДФЛ, он обязан заполнить строку 080, что также должно быть отражено в разделе 2 данной формы.

Общие определения

Перед программным освещением данного вопроса, давайте поговорим о сути понятий. Я в таблице изложил Вам возможные варианты получения дохода.

| № п\п | Способ получения дохода | Характеристика |

| 1 | Денежная форма | Здесь все вполне понятно. Человек трудился и за это получил денежное вознаграждение согласно системе оплаты труда |

| 2 | Безденежная форма | Еще этот расчет именуют доходом в натуральной форме. Сюда также можно отнести какие-то блага, которые фирма оплачивает за своего подчиненного. К примеру, обучение детей, оплата питания или коммунальных услуг в полном объеме или же частично |

База налогообложения натурального дохода исчисляется исходя из рыночной стоимости соответствующих товаров, работ и услуг.

Общие правила заполнения и представления расчета 6-НДФЛ

Расчет 6-НДФЛ сдается ежеквартально, крайним сроком подачи является последнее число первого месяца следующего квартала. Годовой расчет 6-НДФЛ и справки 2-НДФЛ представляются в один срок — не позднее 1 апреля года, следующего за истекшим налоговым периодом. Если отчетный день выпадает на выходной и (или) праздничный нерабочий день, то крайний срок сдачи переносится на ближайший рабочий день (Письма ФНС РФ от 01.08.2016 № БС-4-11/13984@, от 08.06.2016 № ЗН-19-17/97, от 24.03.2016 № БС-4-11/5106).

Если численность физических лиц, получивших доходы в отчетном году по трудовым или гражданско-правовым договорам, составляет менее 25 человек, то расчет 6-НДФЛ можно представить на бумажном носителе (лично, через представителя или по почте с описью вложения).

Если численность физических лиц, получивших доходы в отчетном году по трудовым или гражданско-правовым договорам, составляет 25 человек и более, то расчет 6-НДФЛ представляется только в электронной форме по телекоммуникационным каналам связи.

Если у организации есть обособленные подразделения, расчеты 6-НДФЛ представляются в следующем порядке:

- За физических лиц, получивших доходы от головной организации, расчеты 6-НДФЛ представляются в налоговую инспекцию по месту постановки на учет головной организации.

- За физических лиц, получивших доходы от обособленных подразделений, расчеты 6-НДФЛ представляются в налоговые инспекции по месту регистрации обособленных подразделений, в том числе, за физических лиц, получивших доходы по договорам гражданско-правового характера, заключенным с обособленным подразделением, включая случаи, когда обособленные подразделения находятся в одном муниципальном образовании (Письма ФНС РФ от 25.11.2016 № БС-4-11/22430, от 09.11.2016 № БС-4-11/21223@, от 23.03.2016 № БС-4-11/4900@).

Исключение: организации, отнесенные к категории крупнейших налогоплательщиков. При наличии обособленных подразделений, указанные организации имеют право представлять расчеты 6-НДФЛ за работников обособленных подразделений в налоговую инспекцию по месту учета в качестве крупнейшего налогоплательщика, либо представлять расчеты 6-НДФЛ за работников обособленных подразделений в налоговую инспекцию по месту регистрации соответствующего обособленного подразделения (Письмо МФ РФ от 24.10.2016 № 03-04-06/62497).

Индивидуальные предприниматели, применяющие ЕНВД или ПСН, имеющие наемных работников, представляют расчеты 6-НДФЛ по месту учета в качестве плательщика ЕНВД или ПСН, соответственно. При совмещении индивидуальными предпринимателями ЕНВД или ПСН с упрощенным или общим режимом налогообложения, расчеты 6-НДФЛ представляются:

- по доходам, выплаченным физическим лицам, задействованным в рамках УСН или ОСНО — по месту жительства (регистрации) индивидуального предпринимателя

- по доходам, выплаченным физическим лицам, задействованным в рамках ЕНВД или ПСН — по месту учета в качестве плательщика ЕНВД или ПСН, соответственно.

Изменятся сроки перечисления НДФЛ в бюджет

Все налоги, включая НДФЛ, будут уплачиваться в единый срок — до 28 числа каждого месяца. По НДФЛ будут еще две платежные даты:

- последний рабочий день года — для налога, удержанного с 23 по 31 декабря;

- 28 января — для налога, удержанного с 1 по 22 января.

Это касается также НДФЛ с отпускных и больничных в 2024 году. Специального срока уплаты для них больше нет.

Таким образом, на сроки уплаты НДФЛ в 2024 году влияют:

- вид дохода и дата его получения;

- то, когда налог удержали.

Смотрите подсказки в наших таблицах.

Дата получения дохода для целей НДФЛ в 2024 году (таблица)

Вид дохода

Дата дохода

Срок удержания

Зарплата по трудовому договору, вознаграждение по договору ГПХ

День выплаты (подп. 1 п. 1 ст. 223 НК РФ)

Аванс по зарплате, договору ГПХ

Премии (производственные и непроизводственные)

Вылаты по среднему заработку (командировочные, донорские, простой и пр.)

Выплаты при увольнении, в т. ч. компенсация за неиспользованный отпуск, выходное пособие, средний заработок на период трудоустройства

Последний день месяца, в котором утвержден авансовый отчет (подп. 6 п. 1 ст. 223 НК)

Из ближайшей денежной выплаты

Компенсация проезда и проживания в командировке при отсутствии подтверждающих документов

Матпомощь свыше 4000 руб.

Подарки свыше 4000 руб.

Матвыгода от экономии на процентах по займам

Удержание НДФЛ с доходов в натуральной форме и в виде матвыгоды производится налоговым агентом за счет любых доходов, выплачиваемых в денежной форме. При этом удерживаемая сумма не может превышать 50% денежной суммы.

Сроки уплаты НДФЛ в 2024 году (таблица)

Срок уплаты

Налог, удержанный, за период:

30.01.2023 (перенос с 28 января)

с 1 по 22 января

с 23 января по 22 февраля

с 23 февраля по 22 марта

с 23 марта по 22 апреля

с 23 апреля по 22 мая

с 23 мая по 22 июня

с 23 июня по 22 июля

с 23 июля по 22 августа

с 23 августа по 22 сентября

с 23 сентября по 22 октября

с 23 октября по 22 ноября

с 23 ноября по 22 декабря

29.12.2023 (последний рабочий день)

с 23 декабря по 31 декабря

Как начислить стоимость подарка в программе «1С»

Чтобы начислить доход в сумме цены подарка, нужно создать новый вид начисления (раздел «Зарплата и кадры»

–«Настройки зарплаты» – Раздел«Расчет зарплаты» –«Начисления» ).

Чтобы создать начисление, заполним наименование и код дохода. После чего переходим к настройкам начисления:

- В разделе «НДФЛ» установим переключатель в положение облагается и в поле «код дохода» указываем код 2720 «Стоимость подарков». В поле«Категория дохода» о .

- О , т.к. конкретное начисление не будет выплачиваться работнику деньгами, но будет учитываться для целей налогообложения и попадет в соответствующий раздел отчетов по заработной плате. Помимо этого, бухгалтерские проводки по таким начислениям не формируются, но формируются проводки по НДФЛ и страховым взносам, если это начисление ими облагается.

- В разделе «Страховые взносы» выберем«Доходы, не являющиеся объектом обложения страховыми взносами» .

- В разделе «Налог на прибыль, вид расхода по ст. 255 НК РФ» установим переключатель в положение«не включается в расходы по оплате труда» .

- В разделе «Отражение в бухгалтерском учете» в поле«Способ отражения» укажем метод отражения начисления в бухгалтерском учете для формирования проводок по начислению. Значение выберем из справочника«Способы учета зарплаты» (раздел«Зарплата и кадры» –«Настройки зарплаты» – раздел«Отражение в учете» –«Способы учета зарплаты» ). Данное поле необходимо заполнять, когда начисление отражается в бухгалтерском учете одинаковым методом для всех работников компании.

- О и«Северная надбавка» устанавливается по умолчанию. При необходимости флажок может быть снят.

- После чего нажмем кнопку «Записать и закрыть» .

Как заполняли строку 100 «Дата фактического получения дохода»

Учет натурального дохода

Для бухгалтера разработаны специальные инструкции, позволяющие учесть именно натуральный доход работника. Они приведены ниже:

Натуральная доля в доходе максимально может равняться 20% от его зарплаты с учетом подоходного налога (статья 131 Трудового кодекса)

Но в данном случае не берутся во внимание поступления, которые не являются видом зарплаты (ст. 129 ТК) – например, командировочные

Если часть дохода работник получает в натуральном виде, то нужно учитывать прописанные в п. 54 Постановления Пленума ВС РФ от 17.03.2004 №2 правила: право на натуральную выплату прописывается в дополнительном соглашении к трудовому договору или в коллективном договоре; работник добровольно отказывается от денег в пользу продуктов или других товаров, о чем составил письменное подтверждение; товары, выдаваемые как натуральный доход, могут быть предназначены только для частного использования (скажем, не дозволено выдать часть зарплаты в виде арматуры); стоимость товаров не должна быть выше цены, сложившейся на рынке. На сумму натурального дохода размер начисленного НДС зависит от того, какой разновидностью товара он выплачивается (ставка 10% или 18%). Выдача товара сопровождается вручением обычной накладной, но счет-фактура создается в одном экземпляре и не передается работнику. Если доля чистой прибыли от продажи произведенной в компании сельскохозяйственной продукции превышает 70%, то выдача работникам зарплаты в виде этих продуктов может не сопровождаться начислением НДС (пп. 1 п. 1 ст. 146, пп. 20 п. 3 ст. 149 НК РФ). Натуральная форма дохода облагается подоходным налогом и страховыми взносами (пп. 1 п. 1 ст. 420 НК РФ); при этом страховые взносы рассчитываются исходя из сложившейся на рынке стоимости товаров (ст. 105.3 НК РФ), а НДС и акцизы уже учитываются в этой суммы. Указанная в документах цена признается рыночной, если ФНС не смогла привести доказательства того, что это не так, и в случае, когда налогоплательщик не стал самостоятельно менять сумму налога (п.6 ст.105.3 НК). Натуральные поступления учитываются вне зависимости от системы налогообложения (общая или упрощенная): см. ст. 255, пп. 6 п. 1 ст. 346.16 НК РФ, Письма Минфина от 27.05.2016 N 03-03-07/30694, от 20.11.2015 N 03-03-05/67502.

ВАЖНО! В натуральном виде зарплату нельзя выплачивать следующими товарами или финансовыми обязательствами:

- алкоголь и наркотики;

- токсические, ядовитые вещества;

- боеприпасы и оружие;

- долговые расписки;

- купоны.

Оформление выплаты зарплаты

Для начисления зарплаты используют одна из форм: ведомость Т-51 или ведомость Т-49. Такая ведомость, как Т-53 для выплаты зарплаты в такой форме не подойдет, так она для этого она не предназначена. Организация может разработать форму самостоятельно, либо использовать форму 415-АПК, разработанную для агрокомплексов. Чтобы компания могла ее использовать, это необходимо предусмотреть в учетной политике компании. Если в учетной политике не предусмотрена такая форма, то потребуется внести соответствующие изменения приказом руководителя. При необходимости форму 415-АПК можно адаптировать под требования компании.

Доход натуральный и «ненатуральный»

Выплаты по ГПД в 6-НДФЛ

Расчет дохода физического лица

Скидки на обучение в государственном образовательном учреждении.

В случае, если студенту предоставляется скидка на обучение по договору оказания образовательных услуг в государственном образовательном учреждении:

по результатам вступительных испытаний,

за успехи в обучении,

в соответствии с положениями о предоставлении скидок студентам соответствующих вузов, то суммы таких скидок не будут облагаться НДФЛ, если скидки не носят индивидуального характера и предоставляются исключительно по объективным критериям.

Такое мнение выразил Минфин в своем Письме от 28.02.2013г. №03-04-05/9-158

«Снижение образовательным учреждением стоимости обучения в зависимости от результатов вступительных испытаний, а также от результатов обучения, произведенное на основании приказа образовательного учреждения, не может рассматриваться в качестве дохода (экономической выгоды), полученного в натуральной форме, если возможность снижения стоимости обучения предусмотрена для студентов, достигших соответствующих результатов вступительных испытаний и (или) результатов обучения, то есть не носит характера индивидуальной льготы.»

Оформление выплаты зарплаты

Для начисления зарплаты используют одна из форм: ведомость Т-51 или ведомость Т-49. Такая ведомость, как Т-53 для выплаты зарплаты в такой форме не подойдет, так она для этого она не предназначена. Организация может разработать форму самостоятельно, либо использовать форму 415-АПК, разработанную для агрокомплексов. Чтобы компания могла ее использовать, это необходимо предусмотреть в учетной политике компании. Если в учетной политике не предусмотрена такая форма, то потребуется внести соответствующие изменения приказом руководителя. При необходимости форму 415-АПК можно адаптировать под требования компании.

Доход натуральный и «ненатуральный»

Доходы людей можно представить не только в виде денег, но также в натуральной форме. Например, частные лица могут получить натуральные поступления в виде:

- продуктов питания и средств личной гигиены, одежды нуждающимся;

- продуктов, которые выращиваются и производятся с помощью личного хозяйства;

- добычи на охоте, рыбалке, сбора ягод и грибов в лесу и т.п.

Вопрос: Работник филиала получил доход в виде оплаты труда в натуральной форме от головной организации. Как отразить этот доход в отчетности по формам 2-НДФЛ и 6-НДФЛ и в какой бюджет перечисляется НДФЛ? То есть доход должен включаться в отчетность по месту нахождения организации (головного офиса) или по месту нахождения филиала? Филиал и головной офис находятся в разных регионах. Посмотреть ответ

При этом слово «натуральный» употребляется не столько в значении «природный, естественный», сколько «предназначенный не для продажи, а для собственного потребления».

ВАЖНО! С точки зрения налогообложения такие доходы наряду с денежными также подлежат учету (то есть подоходный налог платится и с них). Об этом пишется в Налоговом кодексе (статья 210)

Там же (статья 226) установлено, что фирмы, предприниматели, частные адвокаты и нотариусы должны сами насчитать и уплатить НДФЛ с плательщика (чаще всего речь идет об их сотруднике, получающем часть зарплаты в натуральном виде).

Кто является налоговым агентом по доходам в безденежной форме?

Доходы в натуральной форме облагаются подоходным налогом. Налоговыми агентами по всем видам доходов в натуральной форме являются (п. 1 ст.226 НК РФ):

- юридические лица и ИП;

- частнопрактикующие нотариусы и адвокаты;

- обособленные подразделения иностранных организаций, работающих на территории РФ.

Если с их стороны был выплачен работнику (или лицу, с которым заключен договор ГПХ) доход в натуральной форме, налоги они обязаны:

- рассчитать;

- удержать из дохода работника (налогоплательщика);

- перечислить в бюджет.

Если по какой-либо причине удержать НДФЛ агент не имеет возможности, он обязан письменно уведомить об этом самого налогоплательщика и свою ИФНС не позднее 1 марта года, следующего за годом, в котором получен такой доход налогоплательщиком. Для этого на работника подается справка 2-НДФЛ с признаком «2» (п. 5 ст. 226 НК РФ).

Какими бывают доходы в натуральной форме

Для того чтобы разобраться с порядком отображения этих доходов в 6-НДФЛ, стоит сначала рассмотреть разновидности прибыли в натуральной форме. Это может быть:

- Полная или частичная оплата проживания, питания, проезда сотрудника работодателем за его выполнение рабочих обязанностей.

- Предоставление сотруднику товаров или услуг предприятия не безвозмездно, а в счет зарплаты.

- Оплата предприятием услуг, предоставленных сотруднику (обучение, повышение квалификации).

- Оплата труда конкретно продуктами производства, то есть в натуральной форме.

Такие доходы описаны в НК РФ и подлежат исчислению из них налогов в порядке для денежных доходов.

Также Налоговым Кодексом утверждены и регламентируются:

- Формы отображения налогов для натуральных доходов.

- Порядок налогообложения натуральной формы дохода физического лица.

- Удержание самого налога и перечисление его в казну тогда, когда имеете дело с оплатой в натуральном виде.

Стоит отметить, что к натуральному доходу сотрудника относятся также и средства, потраченные на оплату его отдыха.

Натуральный доход и льготное питание сотрудников

Бывает, что организация проводит праздничное мероприятие, на котором предусмотрено и бесплатное угощение для сотрудников. Одним словом, в этих ситуациях работники получают дополнительный натуральный доход. Однако подоходный налог с него можно не оплачивать. Соответствующую позицию заявило Министерство финансов РФ в Письме от 06.03.2013г. №03-04-06/6715.

Суть рекомендации в том, что если компания не может оценить выгоду от получаемых работниками благ, а также персонифицировать ее, то НДФЛ не начисляется.

Другое дело, если речь идет об организованной системе питания для сотрудников (льготной или полностью бесплатной). В этом случае компания обязана вести учет на основе выдаваемых работникам талонов или же с помощью специального журнала, где фиксируются посещение ими столовой.

Существует и другая система – работникам могут выдавать карты, при помощи которых они оплачивают еду, а в конце месяца учет растрат осуществляется на основе фактического потребления.

Все комментарии (2)

Добрый день! А если натуральный доход начислен без удержания, то проводка должны быть? Стокнулись с ситуацией когда расходится сумма по 70 счету на начисленные натуральные доходы. Т.е. проводки по натуральным доходам (начислениям) не формируются совсем. Правильно ли это и если да, то почему?

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

Спасибо большое, Марине Аркадьевне! Как всегда познавательно, структурировано, ёмко и понятно.