3-НДФЛ при продаже векселя

Вексель – один из видов ценных бумаг. А значит, доход от его продажи регламентируется ст.214.1 НК. Имущественный вычет при операциях с ЦБ не применяется. На это прямо указано в абз.4 .

Таким образом, при продаже векселя НДФЛ к уплате рассчитывается с положительной разницы между суммами его покупки и реализации. З-НДФЛ при этом заполняется и подается в общем порядке.

Пример 9

Мария приобрела у ООО «Компания» вексель за 680 000 руб., а через полгода продала его физ.лицу за 745 500 руб. С полученного дохода в размере 65 500 руб. Мария обязана заплатить НДФЛ 8 515 руб. и отчитаться о сделке в ФНС.

Нужно ли подавать налоговую декларацию при договоре дарения?

Теперь давайте разберемся, нужно ли подавать налоговую декларацию при заключении договора дарения.

Налог на доходы физических лиц при дарении имущества

Согласно законодательству РФ, дарение имущества подлежит налогообложению. Тем не менее, существуют исключения, когда налог на доходы физических лиц при дарении не взимается. Вот некоторые случаи, когда налоговая декларация не требуется:

- Дарители — близкие родственники (супруги, родители, дети, внуки, бабушки, дедушки).

- Сумма дарения не превышает 4 000 000 рублей за календарный год.

Если вы входите в одну из этих категорий, вам не нужно подавать налоговую декларацию при договоре дарения.

Обязанность подачи налоговой декларации

- Сумму дарения, полученную в денежной форме.

- Стоимость имущества, полученного в натуральной форме.

- Дату заключения договора дарения.

- Персональные данные дарителя и получателя.

Как подать налоговую декларацию?

Для подачи налоговой декларации при договоре дарения вам следует обратиться в налоговый орган по месту своего жительства. Там вы получите необходимые бланки и информацию о заполнении

Важно помнить, что налоговая декларация должна быть заполнена и подана в установленный срок, который составляет обычно 3 месяца после заключения договора

Примеры получения НВ пенсионерами

Степанов в 2018 году купил однушку. В июне 2019 года он вышел на пенсию. Таким образом, в 2019 году он может заявить НВ за 2018 год (год приобретения квартиры) и 3 предшествующих данному периоду года: 2017, 2016 и 2015 гг.

Степанов в 2015 году купил однушку, но на пенсию вышел годом раньше. Так как в год покупки недвижимости он не работал, то за этот период он заявить льготу не сможет. Но у него есть право заявить НВ за 3, предшествующих году покупки квартиры, года, а именно за 2014, 2013, 2012 год.

Степанов купил недвижимость в 2015 году, но на пенсию он вышел в 2010 году и на момент покупки жилья уже как 5 лет не работал. Так как за 3 года до покупки жилья Степанов не работал и НДФЛ в бюджет не отчислял, вычет он не сможет получить.

Разобравшись с особенностями получения вычета пенсионерами, рассмотрим, как правильно заполнить декларацию 3-НДФЛ (далее Д, отчетность) на возврат налога.

Правила и порядок декларирования для иных категорий лиц: сроки и особенности процесса

Декларацию о доходах также обязаны сдать индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица.

Важно! Налог, исчисленный в декларации, необходимо оплатить до 15 июля 2024 года. Отметим, что в случае получения дохода, при выплате которого налоговый агент не произвел удержание НДФЛ, задекларировать такой доход и уплатить с него налог необходимо только в том случае, если налоговый агент не сообщил в налоговый орган о невозможности удержать налог, включая информацию о сумме неудержанного НДФЛ

Отметим, что в случае получения дохода, при выплате которого налоговый агент не произвел удержание НДФЛ, задекларировать такой доход и уплатить с него налог необходимо только в том случае, если налоговый агент не сообщил в налоговый орган о невозможности удержать налог, включая информацию о сумме неудержанного НДФЛ.

Если же налоговый агент выполнил свою обязанность, налоговый орган вышлет налоговое уведомление, основываясь на котором налог следует уплатить не позднее 2 декабря 2024 года. Эти правила и сроки важны для соблюдения и предотвращения штрафов и проблем с налоговыми обязательствами.

Когда налоговая перечислит НДФЛ по социальному и имущественному вычету

Камеральная проверка декларации проводится в течение трех месяцев. Потому что на основании пункт 2 статьи 88 Налогового кодекса РФ. Налоговая декларация по налогу на доходы физических лиц подлежит камеральной налоговой проверке. Срок проведения которой не может превышать трех месяцев со дня ее представления.

Согласно пунктов 6 и 7 статьи 78 НК РФ сумма налога подлежит возврату по письменному заявлению налогоплательщика. В течение одного месяца с даты подачи.

Срок на возврат налога начинает исчисляться со дня подачи налогоплательщиком заявления о возврате налога. Но не ранее чем с момента завершения камеральной налоговой проверки налоговой декларации. (срок камералки 3 месяца).

Таким образом, срок возврата сумм НДФЛ не может превышать четырех месяцев со дня подачи декларации.

Ответственность за нарушение сроков подачи декларации и уплаты НДФЛ в 2024 году

В представленной ФНС информации также отмечается, что налогоплательщики, нарушившие сроки подачи декларации и уплаты НДФЛ за 2023 год, могут столкнуться с ответственностью, выраженной в виде штрафа и пени.

Отметим! Предельный срок подачи декларации установлен на 2 мая 2024 года. Однако этот срок не применяется к получению налоговых вычетов — в таком случае декларацию можно подать в любое время в течение года.

Нарушение установленных сроков может повлечь за собой негативные последствия, включая дополнительные финансовые обязательства в виде штрафов и пеней. Поэтому рекомендуется строго следовать установленным срокам, чтобы избежать возможных финансовых и правовых проблем.

Продажа квартиры

При продаже квартиры с прибылью в случаях, когда минимальный срок не прошел и нет других поводов для ухода от уплаты налога, онлайн форма заполняется в упрощенном виде:

- На странице «Все жизненные ситуации» выбирают вкладку «Заявить доход», а затем вид дохода «При продаже имущества».

- После указания года отчетности, телефона для связи переходят на страницу «Доходы». В выпадающем списке объектов останавливаются на проданном.

- Вносят информацию о покупателе, стоимости жилья при покупке и продаже.

- Сформированный документ отправляется по назначению.

Понадобятся сведения об объекте недвижимости:

- кадастровый номер,

- адрес,

- кадастровая стоимость.

Сведения из кадастра можно найти на сайте Росреестра. Если цена имеет 2-х или 3-х летнюю давность, а за прошедший год не указана, пишут, что кадастровая стоимость не определена на 1 января года, в котором произведена госрегистрация перехода права собственности.

В графе «Сумма вычета» ставят цену, за которую квартира покупалась или фиксированный вычет в сумме 1 млн рублей. На последнем этапе документ просматривают, прикрепляют подтверждающие документы и отправляют.

Образцы заполнения 3-НДФЛ для вычета разного целевого направления можно просмотреть на странице ФНС.

Новая форма декларации 2024

Гражданин, который продал в 2023 году квартиру (или иной объект недвижимости), которой владел менее 5 лет (в некоторых случаях менее 3 лет), обязан в 2024 году заполнить декларацию 3-НДФЛ и заплатить подоходный налог.

Для декларирования дохода в 2024 году физическому лицу нужно заполнять новую форму 3-НДФЛ, бланк которой утвержден…

Как, когда и куда подавать отчет?

Подается 3-НДФЛ в отделение ФНС, относящееся к адресу проживания налогоплательщика.

Срок подачи декларации – до конца апреля года, идущего за годом получения налогооблагаемого дохода. Для квартир, проданных в 2023 году, подать 3-НДФЛ нужно до 30.04.2024.

Подать отчет можно в электронном или бумажном виде.

Способов заполнения и подачи несколько:

- Заполнить вручную бумажный вариант декларации и отправить почтой, принести в ФНС лично или передать через своего представителя (снабдив его предварительно доверенностью).

- Заполнить с помощью программы, разработанной ФНС, ее можно скачать на сайте ФНС — инструкция по заполнению.

- Подать в электронном формате через кабинет налогоплательщика или через сайт госуслуг.

Как заполнить — инструкция по заполнению

Налоговая декларация достаточно объемная, хотя и уменьшилась в обновленном формате. Продавцам квартиры нужно заполнить всего несколько листов.

Физические лица, которые по факту продажи жилья, обязаны заплатить НДФЛ, должны заполнить следующие листы 3-НДФЛ:

- Титульный;

- Раздел 1 – итоговая сумма НДФЛ к уплате;

- Раздел 2 – расчет налоговой базы и налога;

- Приложение 1 и расчет к нему – показывается доход от продажи жилья;

- Приложение 6 – расчет имущественного вычета от продажи.

Приложение 1

На четвертой странице декларации 3-НДФЛ заполняются данные о полученном доходе от продажи.

Построчное заполнение:

| Номер поля | Пояснения по заполнению |

| 010 | Ставка НДФЛ – 13%. |

| 020 | Код вида дохода из Приложения 3 к Порядку заполнения:

|

| 030 — 050 | Не заполняется. |

| 060 | ФИО полностью лица, от которого получен доход (покупатель). |

| 070 | Размер дохода (стр.050 Расчета к Приложению 1). |

| 080 | Не заполняется. |

Расчет к Приложению 1

На данном листе 3-НДФЛ производится расчет дохода от продажи недвижимого объекта с целью его обложения подоходным налогом.

Построчное заполнение:

| Номер поля | Пояснения по заполнению |

| 010 | Кадастровый номер проданного объекта |

| 020 | Кадастровая стоимость на 01.01 года, в котором зафиксирована госрегистрация права собственности нового владельца квартиры.

Если данный показатель не определен, то поле не заполняется. |

| 030 | Договорная цена на квартиру, по которой объект был продан. |

| 040 | Кадастровая стоимость * 0.7 (п.5 ст.217.1 НК РФ). Коэффициент 0.7 может быть иным, если это предусмотрено законодательством субъекта РФ.

Если в поле 020 стоят прочерки, то в этом поле также ставится прочерк. |

| 050 | Доход от продажи для обложения подоходным налогом.

Если договорная цена из стр.030 больше, чем кадастровая стоимость*0.7 из стр.040, то вписывается показатель стр.030. В противном случае – показатель стр.040. То есть налогом облагается наибольшая величина. |

Приложение 6

Это приложение декларации 3-НДФЛ предназначено для отражения размера положенного имущественного вычета.

Размер вычета от продажи квартиры показывается в строках 010-020:

- 010 – размер положенного вычета в размере дохода, но не более 1 млн.руб.;

- 020 – расходы на приобретение объекта недвижимости (если есть документальное подтверждение) – не более дохода от продажи этого объекта.

Если продана доля в квартиры, то аналогичные данные вносятся в поля 030 и 040.

Продавец вправе уменьшить налоговую базу либо на показатель стр.010 либо 020, в зависимости от того, какой показатель больше.

В поле 160 указывается итоговый размер вычета, который будет принят в целях налогообложения.

Раздел 2

В разделе 2 формы 3-НДФЛ показываются данные для расчета налоговой базы и налога к уплате.

В целях уплаты НДФЛ при продаже квартиры нужно заполнить следующие поля второго раздела:

- 001 – ставка налога – 13%;

- 002 – ставится 3 – иной доход;

- 010 – общая сумма дохода от продажи – поле 070 Приложения 1.

- 040 – размер имущественного вычета, если заполнено поле 010 Приложения 6;

- 050 – размер документально подтвержденных расходов на приобретение квартиры, если заполнено поле 020 Приложения 6;

- 060 – налоговая база – разность 010 и 040 (либо 050);

- 070 – НДФЛ к уплате – 13% от налоговой базы из стр.060;

- 150 – НДФЛ к уплате из стр.070.

Раздел 1

В первом разделе подводятся итоги, указывается сумма НДФЛ к уплате:

- 010 – ставится «1»;

- 020 – КБК для уплаты НДФЛ;

- 030 – ОКТМО;

- 040 – НДФЛ к уплате.

Как заполнить 3-НДФЛ при продаже нежилого помещения

Общий принцип заполнения 3-НДФЛ мы уже разобрали

На что обратить внимание в отношении нежилого помещения:

- максимальный вычет, если нет подтвержденных расходов на покупку, — 250 000 руб.;

- код дохода при заполнении отчета в программе — 1512;

- как и в отношении жилья, при покупке нежилого объекта после 01.01.2016 нужно сравнивать цену продажи с 70% от кадастровой стоимости.

Пример 6

В 2016 г. Михаил хотел регистрироваться в качестве ИП и открывать магазин. Для этой цели приобрел нежилое помещение за 4 600 500 руб. В 2017 г. планы изменились, Михаилу пришлось срочно продавать имущество. Сумма по договору составила 4 970 800 руб. Кадастровая на 01.01.2017 — 7 150 500 руб.

Вид заполненной вкладки в программе:

На бумаге:

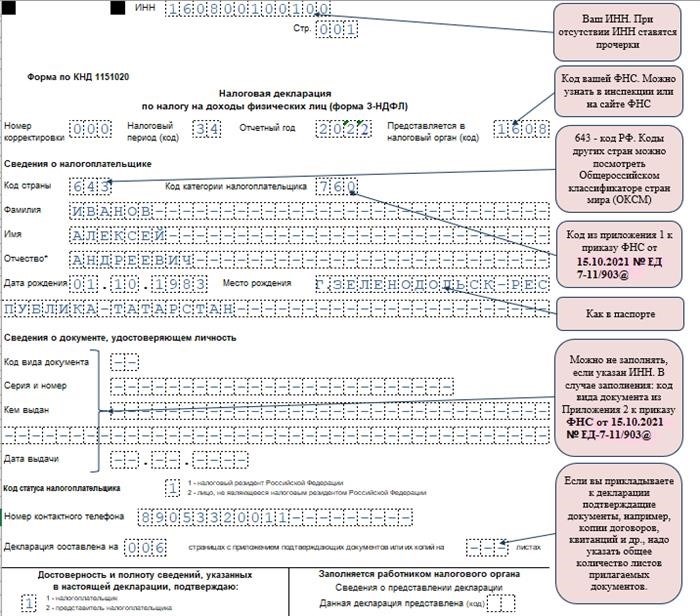

Порядок заполнения декларации 3-НДФЛ

Ниже представлено пошаговое руководство по заполнению декларации 3-НДФЛ:

Шаг 1: Укажите персональные данные

В самом начале декларации требуется указать свои персональные данные, такие как ФИО, ИНН, адрес места жительства и контактные данные.

Шаг 2: Укажите источники доходов

В этом разделе необходимо указать все источники доходов, полученных за отчетный период. Это может быть заработная плата, проценты по вкладам, дивиденды, арендная плата и т.д. Каждый источник дохода следует указывать отдельно.

Шаг 4: Расчет суммы налога

После определения налоговой базы следует рассчитать сумму налога, которую необходимо уплатить. Для этого следует умножить налоговую базу на ставку налога, установленную законодательством.

Таблица: Основные разделы декларации 3-НДФЛ

| Раздел | Описание |

|---|---|

| Раздел 1 | Персональные данные налогоплательщика |

| Раздел 2 | Источники дохода |

| Раздел 3 | Налоговая база |

| Раздел 4 | Расчет налога |

| Раздел 5 | Исправления и подпись |

Обратите внимание, что декларацию 3-НДФЛ необходимо заполнять в соответствии с инструкцией, предоставленной налоговым органом. При возникновении вопросов или сомнений рекомендуется обратиться к профессиональному налоговому консультанту для получения квалифицированной помощи

Когда подается декларация о доходах?

Отчет о доходах физические лица подают тогда, когда они получают некоторые виды выплат:

- Оплата за труд и другие выплаты от фирм и ИП. Это заработная плата, премии, доплаты, финансовая помощь и другие выплаты согласно положениям Колдоговора. Но при этом, если сумма денежной помощи или презента за весь год составляет менее 4000 руб., то НДФЛ с них не уплачивается, и соответственно не включается в отчет. Работодатель является неким налоговым посредником, на котором лежит функция оформления справки о доходах и налогах за своих работников. Но иногда работники заполняют 3-НДФЛ сами, как того требуют обстоятельства: при получении денежного приза по лотерее или конкурсу, который организовал ИП или организация. При этом оформляется декларация физическим лицом тогда, когда сумма денежного приза составляет более 4 000 руб., но менее 15 000 руб. При превышении суммы в 15 000 рублей, оформление отчетности и уплата налога полностью лежит на учредителе конкурса.

- От предпринимательства. Заполняют ИП, которые находятся на традиционной системе налогообложения.

- Презенты от частных лиц и организаций. Оформляется отчетность и уплачивается налог тогда, когда даритель не является родственником близкого круга налогоплательщика. Налогом облагаются транспортное средство или квартира, но никак не денежные суммы любого размера. При должном оформлении акта дарения у юриста, информация о его заключении сразу передается в налоговую службу.

- От реализации недвижимости и другой собственности. Оформляется отчет и уплачивается налог тогда, когда продавец владел имуществом менее 3 (автомобиль) или 5 (жилая недвижимость) лет. Причем основой расчета налогового платежа будет разница между суммами продажи и покупки. Исключением в данной ситуации может только быть, если имущество было унаследовано налогоплательщиком, если оно было получено официально в дар, если было приватизировано или был официальный договор пожизненной ренты.

- Прочие доходы. Здесь подразумевается: сдача в аренду собственности любого вида, прибыль от оказания репетиторских или услуг консультационного характера (если это не основная работа), принятие прибыли зарубежного происхождения, прибыль от деятельности инвестиционных проектов, доход владельцев авторских прав на изобретения или предметы искусства.

Декларация 3-НДФЛ за 2023 год (скачать) по налогу на доходы в формате Excel (Эксель), PDF (ПДФ) или TIFF (ТИФ)

Форма декларации по налогу на доходы физических лиц (подоходному налогу) 3-НДФЛ за 2021 год утверждена Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@. В 2023 году Приказом ФНС России от 11.09.2023 N ЕД-7-11/615@ в нее были внесены изменения. Эту форму с учетом изменений и нужно применять при декларировании дохода за 2023 год. Здесь вы найдете актуальный бланк (форму) декларации, по которому можно отчитаться о полученных доходах или получить налоговые вычеты.

Декларации 3-НДФЛ за другие годы в формате Excel (Эксель) и PDF (ПДФ) смотрите по ссылкам:

- декларация 3-НДФЛ за 2022 год;

- декларация 3-НДФЛ за 2021 год;

- декларация 3-НДФЛ за 2020 год;

- декларация 3-НДФЛ за 2019 год;

- декларация 3-НДФЛ за 2018 год;

- декларация 3-НДФЛ за 2017 год;

- декларация 3-НДФЛ за 2016 год;

- декларация 3-НДФЛ за 2015 год;

- декларация 3-НДФЛ за 2014 год.

Декларация 3-НДФЛ за 2023 год должна быть направлена в налоговую инспекцию не позднее 30 апреля 2024 года (вторник).

Если сдать документ позже — вас оштрафуют. Минимальный штраф 1 000 руб. Но это правило действует лишь при одном условии — вы обязаны сдать декларацию по закону. Если такой обязанности нет (например, вы это делаете по собственной инициативе, чтобы получить налоговые вычеты), то этот срок можно и не соблюдать. То есть сдать декларацию позже. Никакого штрафа не будет.

На нашем сайте размещена актуальная форма декларации 3-НДФЛ с учетом всех изменений. Скачать документ в нужном формате вы можете по этим ссылкам:

Загрузив и открыв декларацию вы можете ее заполнить самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы.

Как с помощью 3-НДФЛ получить налоговый вычет

Если вы купили квартиру или другую жилую недвижимость, построили

дом, проходили платное лечение или обучение, перечисляли взносы в

НПФ, покупали полис медицинского или добровольного страхования

жизни, повышали свою квалификацию, занимались спортом и т.п., то

вам положен налоговый вычет от государства.

Это значит, что вы можете уменьшить свои доходы, включив эти

расходы в декларацию. А если доходов не было, то вы можете вернуть

НДФЛ, который ранее платили в бюджет со своей зарплаты. Причем

документы можно подавать в течение всего года.

Подробно о том, какие налоговые вычеты предоставляет

государство, кто может на них претендовать, о правилах, тонкостях,

нюансах расчета и оформления, а также много полезной информации вы

можете прочитать в наших статьях на сайте НДФЛка.ру.

Как долго ждать возврат налога

Процесс возврата НДФЛ состоит из трех этапов:

- Камеральная проверка. Проводится в течение трех

месяцев. Срок проверки начинает отсчитываться с момента, когда в

ИФНС поступила декларация и все нужные документы. - Решение по итогам камеральной проверки. На это

отводится еще 10 дней. Если в результате проверки нарушений не

найдено, то налоговая служба дает согласие на возврат НДФЛ. За этот

срок ИФНС направит поручение в орган Федерального казначейства о

перечислении денег налогоплательщику. - Возврат денег. Средства переводятся на счет

налогоплательщика в банке в течение 30 дней.

В результате утвержденного вычета с момента приема документов до

зачисления денег на счет проходит около четырех месяцев.

Не секрет, что заполнение справки является непростой задачей.

Вернуть налоги на свой счет можно всего в течение 7 дней, если

воспользоваться услугой «Быстровычет» от НДФЛка.ру. Ждать денег четыре месяца в этом случае не

придется.

Например, клиент обратился в наш сервис за помощью. С услугой

«Быстровычет» подготовку и

отправку документов, включая декларацию, мы берем на себя. Клиент

получит на счет деньги через 7 дней после того, как налоговая

инспекция подтвердит прием документов.

Какую функцию выполняет форма ПД налог?

- Упрощает процесс подачи налоговой декларации. С помощью формы ПД налог налогоплательщик может осуществить заполнение и предоставление своих данных для налогообложения. Форма имеет удобную структуру, которая позволяет систематизировать информацию и предоставить ее налоговым органам в удобном формате.

- Собирает необходимые данные для расчета налоговых обязательств. Форма ПД налог содержит различные поля и разделы, в которых налогоплательщик должен указать свои доходы, расходы, налоговые льготы и другую информацию, необходимую для правильного расчета налоговых обязательств. Таким образом, форма ПД налог позволяет собрать все необходимые данные в одном месте.

- Обеспечивает прозрачность налоговой деятельности. Предоставление формы ПД налог позволяет налоговым органам получить все необходимые данные от налогоплательщика и проверить правильность расчетов. Это помогает предупредить возможные ошибки и снизить риск налоговых споров.

- Служит основанием для контроля со стороны налоговых органов. Форма ПД налог является документом, который требуется предоставить налоговым органам в установленный срок. Отсутствие или непредоставление формы может привести к нарушению налогового законодательства и привлечению к ответственности.

- Упрощает анализ и учет данных для налогового аудита. Форма ПД налог содержит информацию о доходах и расходах налогоплательщика, которая может быть использована для анализа и учета при проведении налогового аудита. Это позволяет налоговым органам проверить правильность и полноту предоставленных данных и расчетов.

Таким образом, форма ПД налог является важным инструментом для подачи и анализа налоговых данных. Она помогает налогоплательщикам производить правильный расчет налоговых обязательств, повышает прозрачность налоговой деятельности и облегчает контроль со стороны налоговых органов.

Дополнительная информация

Помимо обязательных налоговых процедур, граждане имеют дополнительные преимущества в виде инвестиционных и имущественных налоговых вычетов. Эти вычеты позволяют учесть фактические расходы на приобретение объектов недвижимости и процентов по ипотеке.

Важно отметить! Граждане, получившие право на эти вычеты с 1 января 2020 года, могут воспользоваться сокращенными сроками без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов. Кроме того, с 1 января 2024 года также вводится упрощенный порядок для получения социальных вычетов НДФЛ

Граждане смогут воспользоваться этими вычетами в более удобном и быстром порядке за расходы на следующие услуги:

Кроме того, с 1 января 2024 года также вводится упрощенный порядок для получения социальных вычетов НДФЛ. Граждане смогут воспользоваться этими вычетами в более удобном и быстром порядке за расходы на следующие услуги:

- лечение;

- физкультурные услуги;

- обучение;

- страхование жизни;

- другие социальные нужды.

Отмечается, что данные меры направлены на стимулирование граждан к активному использованию налоговых льгот и улучшению своего благосостояния.

С единого счета

Сам налог необходимо уплатить не позднее 15 июля 2024 года. Его размер составляет 13% и рассчитывается от стоимости, указанной в договоре, или от кадастровой стоимости соответствующего объекта недвижимости на 1 января того года, в котором совершена сделка.

С 2023 года действует единый налоговый счет (ЕНС), рассказывает старший юрист Tomashevskaya&Partners Виолетта Калашникова. При перечислении налогоплательщиком денег на этот счет средства зачисляются на него единым платежом, а затем списываются, когда наступает срок уплаты налога.

По ее словам, теперь есть возможность зачислить деньги на ЕНС «с запасом» и зарезервировать их в счет будущих налоговых платежей.

Семушкина в свою очередь рекомендует в строке «назначения платежа» указывать, за что конкретно вносятся деньги. Например, «ЕСН. Налог на объект недвижимости с кадастровым номером таким-то». В этом случае налоговый орган будет вынужден направить эти деньги в счет уплаты именно этого налога и именно за указанный объект налогообложения.

Дело в том, что в случае пополнения ЕНС без указания назначения платежа, налоговая будет применять определенную очередность списаний при наличии нескольких обязанностей по уплате налогов.

Они списываются в следующем порядке:

-

недоимка по НДФЛ;

-

НДФЛ;

-

недоимка по иным налогам, сборам, страховым взносам;

-

иные налоги, авансовые платежи, сборы, страховые взносы;

-

пени;

-

проценты;

-

штрафы.

Аналогичная ситуация, по ее словам, может произойти и с налоговым вычетом.

Его сумма полностью или частично может быть списана на оплату налогов, если уже имеется задолженность по уплате. Тогда налогоплательщик получит из бюджета только ту сумму, которая останется от вычета после погашения его налоговых долгов.

С детьми свободны

В 2024 году не должны подавать декларацию семьи с двумя и более детьми, которые получили доход продажи в 2023 году жилья независимо от срока нахождения объекта их собственности.

Такой порядок применяется при одновременном соблюдении ряда условий:

-

возраст детей налогоплательщика – до 18 лет (или до 24 лет в случае обучения ребенка на очной форме обучения);

-

кадастровая стоимость проданного жилого помещения не превышает 50 миллионов рублей;

-

налогоплательщику (членам его семьи) на дату отчуждения проданного жилья не принадлежит в совокупности более 50% в праве собственности на иное жилое помещение с общей площадью, превышающей общую площадь купленного взамен старого жилого помещения;

-

в 2023 году либо до 30 апреля 2024 года налогоплательщиком (членами его семьи) приобретено в собственность другое жилье (при долевом строительстве – оплачена полная стоимость приобретаемого жилого помещения по договору);

-

общая площадь приобретенного жилого помещения превышает по площади (или по кадастровой стоимости) проданное жилье.

Нововведение распространяется и на те случаи, если такие доходы от продажи объекта имущества получает несовершеннолетний ребенок из такой семьи.

Шаг 5: Проверка и отправка декларации

После того, как вы заполнили все необходимые разделы декларации, необходимо провести проверку данных перед отправкой.

Важно убедиться, что все поля заполнены корректно и информация соответствует вашей компании и ее финансовому состоянию за налоговый период. Чтобы проверить данные, внимательно просмотрите каждый раздел декларации и убедитесь, что все числа и суммы указаны правильно

Чтобы проверить данные, внимательно просмотрите каждый раздел декларации и убедитесь, что все числа и суммы указаны правильно.

- Проверьте, что доходы и расходы указаны по правильным статьям и соответствуют данным бухгалтерского учета.

- Убедитесь, что налоговые льготы и скидки, если они применяются, правильно указаны и учтены.

- Проверьте правильность расчета налоговой базы и налоговой ставки.

- Убедитесь, что все данные указаны в соответствии с требованиями налогового законодательства.

Если вы обнаружили ошибки или неточности в заполнении декларации, внесите соответствующие исправления.

После тщательной проверки всех данных, вы можете приступить к отправке декларации. Для этого следуйте инструкциям налогового органа или используйте электронную систему заполнения и отправки декларации.

Обратите внимание, что отправленную декларацию нельзя будет изменить после подачи, поэтому убедитесь, что все данные указаны верно перед отправкой

Существующие формы и сроки заполнения

Декларация 3 НДФЛ может быть сдана в электронном виде с использованием электронной подписи или на бумажном носителе. Необходимость заполнения декларации возникает в следующих случаях:

- Получение дохода от продажи недвижимости или иного имущества

- Получение дохода от дарения имущества

- Получение дохода от сдачи в аренду недвижимости

- Получение дохода от продажи ценных бумаг и других финансовых активов

- Получение дохода от сдачи в аренду юридических лиц

Сроки подачи декларации различаются в зависимости от вида дохода и формы заполнения. Для электронной формы декларации срок подачи составляет до 30 апреля года, следующего за отчетным. Для бумажной формы – до 1 марта.

Сведения о расходах

Сведения о расходах и вычетах указываются в Приложении № 6 к декларации. Порядок заполнения этого бланка описан в разделе XI к упомянутому выше Приказу ФНС РФ.

Налогоплательщик, не освобожденный от уплаты НДФЛ при продаже недвижимости, имеет право на выбор воспользоваться одним из имущественных вычетов, а именно (пп.1 п.2 ст. 220 НК РФ): уменьшить налогооблагаемую базу на 1 000 000 рублей (фиксированная величина) или же отнять сумму расходов, которые были понесены в момент приобретения проданной квартиры.

Таким образом, в зависимости от выбранного варианта в Приложении № 6 может быть указана следующая информация:

- размер фиксированного имущественного вычета;

- сумма документально подтвержденных расходов;

- итоговая сумма вычетов, принимаемая к расчету налогооблагаемой базы.

Как правильно заполнить 3-НДФЛ?

Форма декларации претерпела некоторые изменения:

Форма декларации претерпела некоторые изменения:

- приложение к разделу 1 не содержит поля для зачета налога по доходу физических лиц, теперь будет существовать единый счет, с которого налог будет зачитываться автоматически;

- раздел 2 пополнился строкой для зачтенной суммы возврата в упрощенном порядке;

- в приложение 2 введен новый код в строке 90 для имущественного дохода от иностранного источника;

- из приложения 4 удалили строку с указанием дохода от подарков ветеранам, труженикам тыла, инвалидам ВОВ;

- приложение 5 пополнилось строкой 171 для вычета суммы, уплаченной за физкультурно-оздоровительные услуги.

Срок подачи декларации о доходах в 2024 с учетом выходных дней до 2 мая. На вычет граждане могут заявить позже. Нормативами установлен только максимальный период, в течение которого есть возможность заявить о льготе – 3 года со дня проведения платежа.

Налогоплательщики обращаются в ИФНС по месту проживания или пребывания. Индивидуальные предприниматели направляют документ по месту регистрации. Оплата начисленного налога осуществляется до 15 июля текущего года.

Как сдать 3 НДФЛ в 2024 году? В ФНС сведения подаются лично, через доверенное лицо, в электронном виде. Если документ направляется почтовым отправлением, необходимо вложить опись содержимого. Вручную слова в бланке пишут печатными буквами. В клетках, которые остаются пустыми, ставится прочерк.

Программы для подачи онлайн 2024

Не только организации и предприниматели, но и частные граждане переходят на электронную передачу отчетности. Представление документа по виртуальным каналам связи не требует дублирования бумажными носителями.

Однако понадобится зарегистрироваться, сформировать электронную подпись и скачать файл с программой. Утилита зашифрует данные, чтобы ознакомится с информацией могли только госслужащие налогового ведомства.

Для получения квалифицированной электронной подписи нужно обратиться в один из центров, аккредитованных Министерством связи и массовых коммуникаций. Неквалифицированная или облачная подпись формируется непосредственно на сайте.

Часть информации система вносит автозаполнением. Ошибки корректируются, проверяется актуальность версии бланка документа. Готовую налоговую декларацию можно скачать на флешку, распечатать или загрузить в программу для доставки по месту назначения.

Примеры заполнения декларации

Как сделать декларацию 3 НДФЛ? Общая структура документа по сравнению с 2021, 2022 годами не изменилась. Остаются титульный лист, разделы 1 и 2.

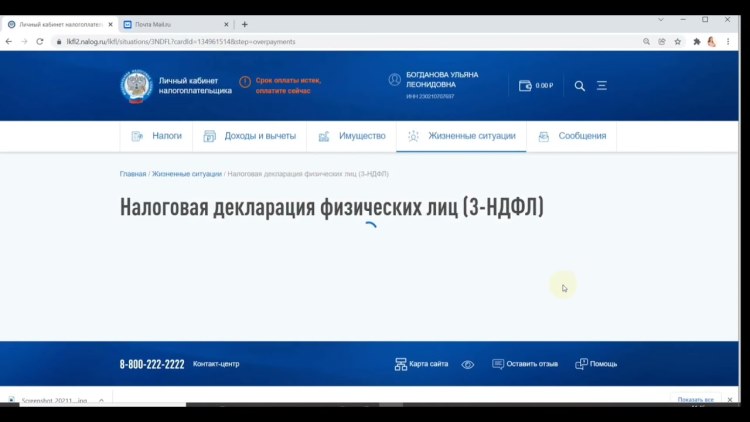

Для наглядности приведем форму на сайте nalog.ru для случая со сдачей квартиры в аренду:

- После авторизации и открытия личного кабинета выходят на страницу Жизненные ситуации».

- Выбирают ссылку «Подать 3-НДФЛ декларацию».

- Заполняют поле с выбором налогового органа. В выпадающем списке будут отделения, в которых находится ваша собственность – место жительства или место нахождения. Прочие поля не нуждаются в пояснениях.

- На очередной странице содержатся доходы, о которых налоговикам сообщает работодатель, если таковой имеется. О собственных доходах нужно написать с указанием источника, его статуса, имени или названия организации, полученной суммы.

- На странице вычетов, если они имеют место, нужно внести данные о суммах и загрузить соответствующие документы в формате XML, PDF. Это могут быть чеки, банковские выписки.

- Если заявлять о вычетах не требуется, просто нажимают кнопку «Далее» и попадают на следующую страницу. Чтобы проверить документ, нажимают кнопку «Просмотр».

- Последний этап – введение сертификата электронной подписи. Клавишей «Подтвердить и отправить» документ пересылают в налоговую.

Статус декларации отражается во вкладке «Сообщения». Об изменениях будут извещать уведомлениями.

Налоговая декларация 3-НДФЛ по доверенности

Вы вправе доверить представление интересов в ИФНС и сдачу

отчетности другому лицу. Представитель налогоплательщика —

физического лица действует на основании нотариальной доверенности

или доверенности, приравненной к нотариально удостоверенной в

соответствии с гражданским законодательством Российской

Федерации.

Уполномоченным представителем налогоплательщика признается

физическое лицо или компания, которые могут представлять его

интересы в налоговом органе, подтверждать достоверность и полноту

представленных сведений.

Вместе с 3-НДФЛ представитель налогоплательщика должен

предъявить в налоговую инспекцию соответствующую доверенность.

В

НДФЛка.ру со своей проблемой обратилась Татьяна Ч. Она получила

из ИФНС уведомление об отказе в приеме декларации в связи с тем,

что отсутствует доверенность. Дело в том, что Татьяна подавала

документы на налоговый вычет за своего несовершеннолетнего

ребенка.

Налоговый эксперт внимательно изучил все обстоятельства дела и

разъяснил клиенту следующее. Если декларацию подает ваш

представитель, то он обязан иметь при себе нотариальную

доверенность. Исключением являются лишь законные представители

(например, родители несовершеннолетних детей). В случае подачи

бумаг родителем за несовершеннолетнего ребенка нотариальная

доверенность не нужна.

С этим вопросом следует обратиться в ИФНС и указать на

неправомерность отказа, так как документ, подтверждающий родство

был предоставлен.

Подводим итоги:

- Налоговая форма 3-НДФЛ — это заявление

физического лица о своих доходах и расходах за налоговый

период. - Ее должны подавать лица, которые имеют доходы от

предпринимательской деятельности (ИП, частные адвокаты, нотариусы,

др.), продали или сдали в аренду жилье/имущество, работают по

договорам ГПХ, занимаются инвестиционной деятельностью, получили

выигрыш или подарок и др. Она не нужна лицам, которые осуществляют

трудовую деятельность по найму. - Справку нужно подавать в налоговый орган по

месту своей регистрации не позднее 30 апреля года, следующего за

получением дохода. - Налоговый вычет можно заявить по окончании

отчетного года в любое время, но не позднее трех лет с момента

осуществления расходов при наличии таких расходов, как покупка

недвижимости, траты на обучение, лечение и др. - Перед тем, как подавать отчетность в налоговый

орган, обратитесь к специалистам. Они помогут собрать нужные

документы, быстро и правильно заполнят и отправят в налоговый

орган.

Сроки и способ подачи декларации на вычет за квартиру

Если 3-НДФЛ заполняется с целью возврата налога и оформления имущественного вычета, то подать декларацию можно в течение года, следующего за налоговым периодом.

Сроки подачи в 2024 году — с 1 января по 31 декабря 2023 года.

Вернуть можно НДФЛ за 3 последних года.

Для удобства налогоплательщиков разработано несколько способов подачи формы 3-НДФЛ. В 2024 году налоговые декларации могут быть поданы на бумажном носителе в местном налоговом органе или с использованием электронного документооборота через официальный онлайн-портал налоговой службы.

Сколько можно вернуть

Имущественный вычет — это сумма, которая освобождается от налогообложения. С этой суммы можно вернуть 13 процентов НДФЛ, уплаченный в прошедшем году.

Возврату подлежит тот налог, который был уплачен налогоплательщиком — покупателем квартиры в отчетном году.