Примеры заполнения декларации за 2021 год

Примеры и образцы заполнения 3-НДФЛ

- При ПОКУПКЕ квартиры (.docx 26Кб)

- При ПОКУПКЕ квартиры (.pdf 1683Кб)

- Получение вычета за свое ЛЕЧЕНИЕ (.docx 26Кб)

Ниже дан список инструкций для 3 ндфл.

- по расходам на приобретение квартиры и по процентам по ипотечному кредиту (.docx 31Кб)

- при продаже недвижимости, квартиры (.docx 27Кб)

- для получения социального вычета на лечение в том числе ребенка (.docx 28Кб)

- для получения социального вычета на обучение (.docx 25Кб)

- при продаже акций (.docx 24Кб)

- при продаже автомобиля (.docx 24Кб)

- при продаже земельного участка (.docx 26Кб)

- при получении в дар имущества (.docx 24Кб)

- для получения стандартных вычетов на детей (.docx 27Кб)

- для получения социального вычета на благотворительность (.docx 26Кб)

- при продаже доли в уставном капитале (.docx 23Кб)

- при получении в дар доли в уставном капитале (.docx 23Кб)

- при продаже и покупке квартир в течение года (.docx 24Кб)

- для получения имущественного вычета при покупке квартиры в ипотеку (.docx 30Кб)

- для получения социального вычета по расходам на обучение ребенка (.docx 25Кб)

Заполненные рекомендованные Образцы 3 НДФЛ деклараций за 2020 год

Получение имущественного вычета на проценты по ипотечному кредиту за приобретение жилья .docx 27Кб (образец заполнения)

Для возврата налога при покупке жилья в ипотеку .docx 26Кб (образец заполнения)

Для возврата налога по расходам на обучение .docx 23Кб (инструкция по заполнению)

Для возврата налога по расходам на лечение .docx 26Кб (инструкция по заполнению)

При продаже недвижимости или квартиры .docx 23Кб (инструкция по заполнению)

Кто сдает отчет

Существует несколько основных ситуаций, когда физическое лицо должно подать декларацию 3-НДФЛ:

- Получение вычета по налогу на доходы (социального, имущественного и прочих).

- Получение облагаемого дохода, налог с которого перечисляет сам гражданин, а не налоговый агент (обычно работодатель). Например, физлицо должно самостоятельно уплатить НДФЛ с дохода от продажи имущества, с дохода в виде подарка (кроме подарков близких родственников), с дохода от выигрышей и некоторых других выплат.

- Ведение предпринимательской деятельности на основной налоговой системе (ОСНО). Сюда же можно отнести деятельность адвокатов, нотариусов и прочих лиц, которые занимаются частной практикой. Самозанятые вместо НДФЛ платят НПД, поэтому в данную категорию не входят и декларацию не подают.

Кто должен сдавать декларацию 3-НДФЛ в 2024 году?

В соответствии со статьями 227, 228 Налогового кодекса обязанность заполнения декларации 3 НДФЛ в 2024 сохраняется за:

- физическими лицами, получающими доходы от предпринимательской деятельности без образования юрлица;

- практикующими в частном порядке нотариусами, адвокатами, другими лицами;

- иностранными гражданами, работающими в РФ по найму физлиц, организаций или занимающимися юридической практикой;

- лицами, получившими доход по договору гражданско-правового характера, найма или согласно трудовому договору от лиц, организаций, которые не являются налоговыми агентами;

- гражданами, продавшими имущество после срока владения меньше минимального или переуступившими права требования на имущество;

- резидентами РФ, получающими прибыль за пределами страны.

С начала 2018 года появилась необходимость отчитываться и платить налог с выигрышей в лотерею. Декларируются суммы от 4 тысяч до 15 тысяч рублей. Налоги на большие выигрыши перечисляют организаторы мероприятия. Скачать декларацию 3 НДФЛ на 2024 год можно на странице официального сайта ФНС.

Налоговую базу в размере 13 процентов снижают, оформив вычеты одновременно с декларированием доходов в отчетном периоде. Когда налог уже оплачен, средства можно вернуть или подать заявление работодателю на временное исключение удержания 13% с ежемесячного дохода.

Существует несколько категорий вычетов:

- имущественные – на приобретение жилья, включая ипотеку, и другого имущества;

- инвестиционные – на вложения в ценные бумаги, операции на индивидуальном инвестиционном счете;

- социальные – на учебу, лечение зубов и прочие медицинские цели;

- стандартные – на ребенка, льготникам.

Кто может быть освобожден?

Имеют право не делать декларацию 3 НДФЛ за 2023 год лица, получившие прибыль от продажи квартиры, доли в ней, дома при условии, что помещение находилось в их собственности минимальный срок или более.

За минимальный срок принимается 3 года, если другого жилья во владении не было

Жилое помещение, которое приобреталось в течение 90 дней до регистрации перехода права собственности на продаваемую недвижимость, во внимание не берется

Такой же срок относится к случаям, когда право собственности было приобретено в результате:

- наследования или дарения родственниками, членами семьи;

- приватизации;

- передачи по договору пожизненного содержания с иждивенцем.

Минимальный срок владения на объекты, которые не упомянуты в списке, составляет 5 лет.

Нулевая отчетность по НДФЛ

Способы подачи декларации

Декларацию 3-НДФЛ в налоговую инспекцию можно подать различными способами:

- лично в налоговую инспекцию по месту регистрации;

- лично в МФЦ, относящийся к Вашей налоговой инспекции;

- отправить по почте;

- сдать через Интернет.

Первый способ — Сдача декларации непосредственно в налоговую инспекцию или в МФЦ (лично).

Данный способ подразумевает то, что Вы сами, лично приходите в отделение налоговой инспекции, которое относится к адресу Вашей регистрации, и лично сдаете декларацию с пакетом необходимых документов. В ходе сдачи документов налоговому инспектору, последний проводит предварительную проверку документов. Это может сэкономить Вам значительное количество времени на получение вычета. Несколько лет назад принимать декларации 3 НДФЛ начали и в много-функциональных центрах (МФЦ). Необходимо учитывать, что подавать можно не в любой МФЦ, а только относящийся к Вашей налоговой инспекции.

В настоящее время на сайте налоговой службы или на портале Госуслуг доступна функция записи онлайн. Это позволит Вам избежать длительного ожидания своей очереди в налоговой инспекции. В период пандемии коронавируса можно было попасть в налоговую инспекцию ТОЛЬКО по предварительной записи.

Второй способ – Предоставление декларации через почтовое отделение.

Декларацию 3-НДФЛ со всем пакетом необходимых документов можно отправить в Налоговую инспекцию по почте. К данному способу прибегают тогда, когда нет возможности попасть в отделение ФНС из-за их графика работы, либо когда Вы находитесь в другом регионе от места Вашей регистрации (например, учитесь в одном городе, а прописаны в другом).

Надо учесть, что даже временная регистрация не позволяет Вам подать документы в данном регионе – только по месту постоянной регистрации, если таковая имеется.

Отправку документов нужно осуществлять только ценным письмом и сопроводить его описью вложения.

Процесс отправки почтой выглядит следующим образом:

- Готовите пакет документов вместе с декларацией 3-НДФЛ.

- Составляете опись в двух экземплярах, в которой перечисляете все документы, отправляемые в ИФНС (бланк описи можно получить в почтовом отделении или можно заполнить до посещения почты самостоятельно по образцу).

- Вкладываете документы и один экземпляр описи в конверт и, не запечатывая его, идете в почтовое отделение.

- На экземпляре описи, который остается у Вас, представитель почтового отделения должен сделать отметку о получении у Вас документов.

- Получаете у работника почты чек, подтверждающий факт отправки письма. На данном чеке должен стоять идентификационный номер, по которому Вы сможете отследить движение письма на сайте почтовой службы.

Если это Почта России, то получить информацию о движении письма можно по данной ссылке: https://www.pochta.ru/tracking. Кроме Почты России в настоящее время существует множество других почтовых служб. Если Вы беспокоитесь, что Ваши документы будут идти очень долго или вообще быть потеряны, то можете воспользоваться и другими компании. Вопрос только в цене отправления.

Третий способ – подача декларации онлайн через сайт Федеральной Налоговой Службы.

Зарегистрироваться на сайте ФНС не выходя из дома в настоящее время можно только если у Вас есть подтвержденная учетная запись на Госуслугах. Если у Вас этого нет, то необходимо записаться на прием к налоговому инспектору, прийти в налоговую инспекцию (любую, не обязательно по месту прописки), предоставить паспорт, ИНН (ИНН предоставлять необходимо только если Вы пришли в налоговую инспекцию, относящуюся не к Вашему адресу прописки) и получить логин и пароль.

Кроме этого для подачи декларации онлайн необходимо иметь электронную цифровую подпись. Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан Удостоверяющим центром, аккредитованным Минкомсвязи России.

В результате, чтобы быстро подать декларацию онлайн, необходимо очень не быстро получить все необходимые пароли и ключи. Поэтому, если Вы первый раз подаете документы на вычет, то Вам все равно придется посетить налоговую инспекцию. Во время подачи декларации можете попросить инспектора оформить доступ к личному кабинету налогоплательщика, чтобы в следующий раз Вы могли отправить декларации без посещения налоговой инспекции.

Единый налоговый платёж: отчётные и налоговые периоды на упрощённом режиме

Какие существуют способы подачи декларации

Как подавать декларацию

В соответствии со декларация может быть представлена налогоплательщиком в налоговый орган:

- лично или через его представителя,

- в виде почтового отправления с описью вложения,

- на бумажном носителе в налоговый орган через МФЦ,

- в виде электронного документа или через личный кабинет налогоплательщика на сайте www.nalog.ru.

Подача декларации лично или через представителя, чаще всего, отнимает определенное время. При передаче декларации в электронном виде, в том числе через личный кабинет налогоплательщика, посещать инспекцию как правило необходимости нет: файл обмена формируется автоматически на основе утверждаемого ФНС России электронного формата. Для представления декларации в электронном виде налогоплательщик должен иметь электронную подпись, выданную специализированным удостоверяющим центром. А при подаче декларации через личный кабинет в налоговой инспекции предварительно нужно будет получить регистрационную карту с учетными данными пользователя личного кабинета. Этот способ подойдет тем, кто планирует подавать декларации регулярно.

Для однократной сдачи декларации лучше всего подходит направление ее в виде почтового отправления. Почтой декларацию следует отправлять ценной бандеролью с описью вложения и уведомлением о вручении. Датой сдачи будет являться дата на почтовом штампе о приеме бандероли, поэтому отправить декларацию можно даже в последний день срока сдачи.

Последняя актуализация: 19 января 2022 г.

Какие налоговые вычеты бывают

Налоговый кодекс дает возможность получить итого семь видов вычетов. Из них физическим лицам — как минимум четыре.

- Стандартный предусмотрен для налогоплательщиков-льготников и для всех, кто воспитывает детей.

- Социальный вычет оформляется на лечение, образование, спорт, благотворительность, страхование жизни или добровольное пенсионное страхование.

- Инвестиционный вычет положен владельцам индивидуальных инвестиционных счетов.

- Имущественный можно получить при покупке недвижимости (с использованием ипотеки в том числе), земельных участков для строительства дома или готового жилья, в качестве компенсации уплаченных налогов после продажи — автомобиля, ювелирных изделий, гаражей и прочего. Срок владения должен быть более трех лет.

Компенсируется, понятно, не вся сумма затрат, а только 13 % (размер подоходного налога) и в рамках установленного лимита по каждому виду вычета.

Вообще все налоговые вычеты, которые можно получить от государства, списком, на:

- лечение, в том числе в стоматологических и косметологических клиниках, себя, супруга, детей и родителей;

- платные приемы врачей для себя, супруга, детей и родителей;

- медицинские обследования, анализы, УЗИ, МРТ для себя, супруга, детей и родителей;

- санаторно-курортное лечение себя, супруга, детей и родителей;

- массаж, душ шарко, бассейн и другие медицинские гидропроцедуры;

- косметологические процедуры (пластические операции, липосакция, ботокс и другое) для себя, супруга, детей и родителей;

- покупка любых лекарств для себя, супруга, детей и родителей;

- взносы по полису ДМС за себя, супруга, детей и родителей;

- взносы по договору добровольного страхования жизни сроком от пяти лет за себя или супруга, детей и родителей;

- свое обучение, повышение квалификации, независимая оценка квалификации, автошкола;

- обучение детей в возрасте до 24 лет (в вузе, колледже, автошколе, садике, музыкальной школе, спортивных секциях, кружках, у репетитора с лицензией на образовательную деятельность;

- обучение братьев/сестер в возрасте до 24 лет в вузе, колледже, автошколе, садике, школе, спортивных секциях, кружках у логопеда, у репетитора с лицензией на образовательную деятельность;

- взносы на накопительную часть пенсии за себя;

- взносы по договору негосударственного пенсионного обеспечения за себя, супруга, родителей, детей, дедушку/бабушку, внуков, братьев/сестер, детей-инвалидов, находящихся под опекой, попечительством;

- по договору добровольного пенсионного страхования в пользу себя, супруга (в том числе вдовы, вдовца), родителей, детей-инвалидов, находящихся под опекой, попечительством;

- индивидуальный инвестиционный счет;

- покупка дома, квартиры, комнаты;

- строительство дома и покупка земельного участка;

- пожертвования и благотворительность, включая добровольные взносы в школе и садике;

- операции по ценным бумагам;

- стандартный вычет на детей до 18 или 24 лет каждому родителю;

- стандартный вычет на недееспособным детей, без ограничений возраста каждому родителю;

- стандартные налоговые вычеты для отдельных категорий граждан (чернобыльцы, афганцы и другие);

- вычет за физкультурно-оздоровительные услуги.

Как подать декларацию через Госуслуги и заполнить 3-НДФЛ онлайн: пошаговая инструкция

Шаг 1. Регистрация аккаунта на Госуслугах:

- Зарегистрируйтесь на портале Госуслуги, предварительно скачав и установив приложение.

- Заполните необходимую информацию о себе и подтвердите ваши данные.

- Создайте личный кабинет, используя установленные данные и личную электронную подпись.

Шаг 2. Подготовка документов:

- Скачайте необходимые документы с портала Госуслуги.

- Заполните декларацию 3-НДФЛ, включая информацию о доходах от продажи, получении вычета и другие данные.

- Подпишите декларацию электронной подписью.

Шаг 3. Отправка декларации:

- Сформируйте декларацию для отправки налоговой.

- Перейдите на портал Госуслуги и выберите соответствующий раздел для подачи декларации.

- Заполните необходимую информацию для подачи, включая документы и данные о доходах.

- Подпишите декларацию и отправьте ее налоговому органу.

Важно помнить, что декларация должна быть подана в установленный срок, который обычно составляет до 30 апреля года, следующего за отчетным. При заполнении и подаче декларации через Госуслуги возможно получение возврата налога на ваш личный счет

Это позволяет сэкономить до 2% от суммы налога

При заполнении и подаче декларации через Госуслуги возможно получение возврата налога на ваш личный счет. Это позволяет сэкономить до 2% от суммы налога.

Дополнительная информация

Помимо обязательных налоговых процедур, граждане имеют дополнительные преимущества в виде инвестиционных и имущественных налоговых вычетов. Эти вычеты позволяют учесть фактические расходы на приобретение объектов недвижимости и процентов по ипотеке.

Важно отметить! Граждане, получившие право на эти вычеты с 1 января 2020 года, могут воспользоваться сокращенными сроками без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов. Кроме того, с 1 января 2024 года также вводится упрощенный порядок для получения социальных вычетов НДФЛ

Граждане смогут воспользоваться этими вычетами в более удобном и быстром порядке за расходы на следующие услуги:

Кроме того, с 1 января 2024 года также вводится упрощенный порядок для получения социальных вычетов НДФЛ. Граждане смогут воспользоваться этими вычетами в более удобном и быстром порядке за расходы на следующие услуги:

- лечение;

- физкультурные услуги;

- обучение;

- страхование жизни;

- другие социальные нужды.

Отмечается, что данные меры направлены на стимулирование граждан к активному использованию налоговых льгот и улучшению своего благосостояния.

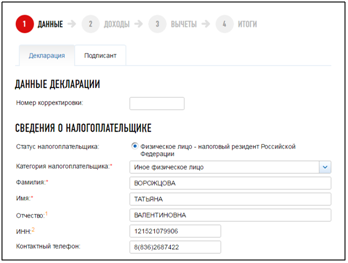

Заполнение личных данных

Для заполнения декларации онлайн во вкладке «Налог на доходы ФЛ» выберите ветку «3-НДФЛ», затем строку — «Заполнить/ отправить декларацию онлайн». Нажмите «Заполнить новую декларацию»

Выберите год, за который составляется налоговая декларация, и нажмите кнопку «ОК». (В своем личном кабинете можно заполнить декларацию только на себя).

Поля «Фамилия», «Имя», «Отчество», «ИНН» заполнятся автоматически.

Обязательно заполните раздел «Место жительства» (декларация будет направлена в инспекцию, автоматически определенную по введенному адресу жительства).

Если укажите ИНН, то сведения о дате и месте рождения, о гражданстве, о документе, удостоверяющем личность можно не вводить. При отсутствии ИНН эти разделы обязательны к заполнению.

После ввода всех данных нажмите кнопку «Далее».

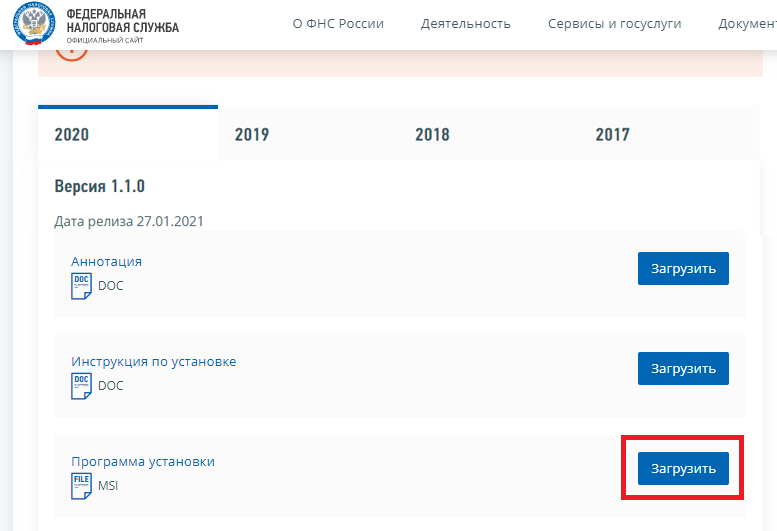

Инструкция по заполнению 3-НДФЛ с помощью ПО Декларация

- Скачать программное обеспечение с портала ФНС и установить на компьютер. При этом версия программы должна соответствовать отчетному году, за который платится налог.

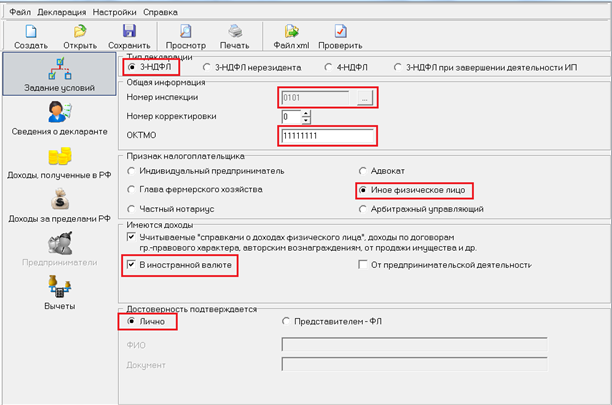

2. Открыть программу, выбрать вкладку «Задание условий» и ввести информацию:

- Тип декларации — 3-НДФЛ

- Номер инспекции — узнать на портале ФНС или в местном органе

- ОКТМО — узнать на портале ФНС или в местном органе

- Признак налогоплательщика — Иное физлицо

- Имеются доходы — В иностранной валюте

- Достоверность подтверждается — Лично

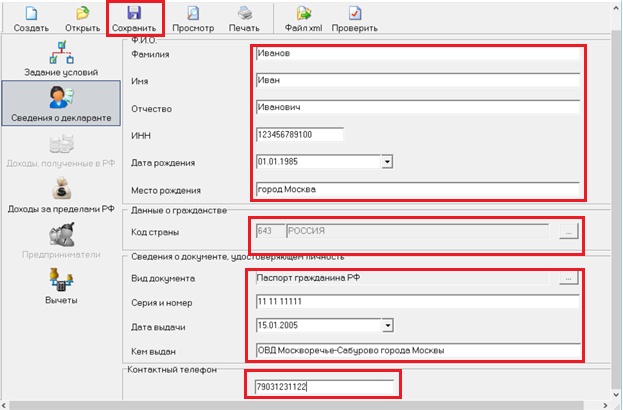

3. Следующим шагом заполняются сведения о декларанте. Вся информация должна строго соответствовать паспортным данным и свидетельству ИНН. Здесь же указывается контактный телефонный номер.

Во время заполнения следует периодически сохранять введенные данные.

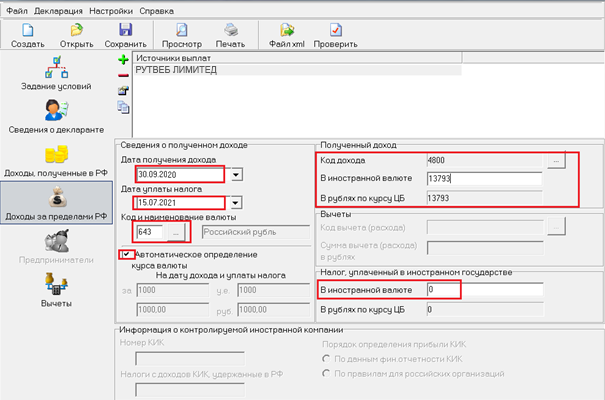

4. Выбрать Доходы за пределами РФ, нажать зеленый «плюсик». Таким образом добавляется суммарный месячный доход в одной валюте, полученный через Rootpay.

- Ввести запрашиваемую информацию на вкладке Доход:— Наименование источника выплаты: Рутвеб Лимитед— Код страны:196

- Нажать Да

5. Ввести остальную информацию:

- Дата получения дохода — по дате прихода денег

- Дата уплаты налога — можно указать предельный срок — 15 июля следующего за отчетным периодом года

- Для поступлений в рублях ввести такие данные:— Наименование валюты — 643 (для российского рубля)— Отметить «Автоматическое определение курса»— Код дохода — 4800 (иные доходы)— Сумма в иностранной валюте — ввести размер в рублях— Налог, уплаченный в иностранном государстве — 0

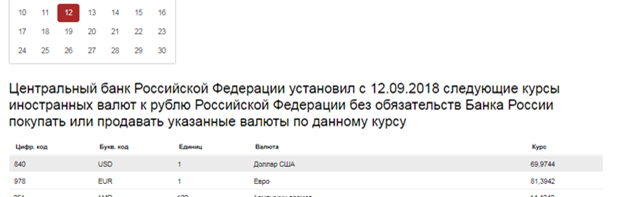

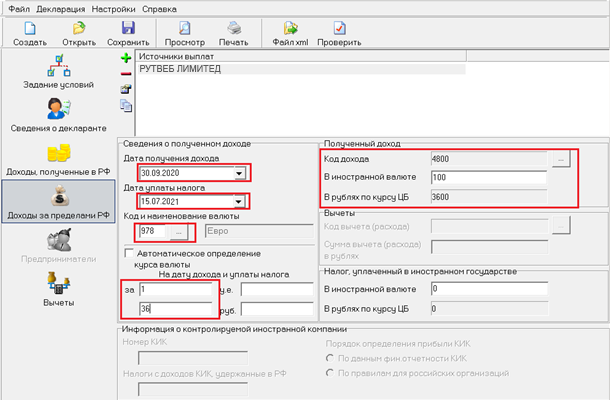

Для поступлений в евро или долларах ввести:— Дата получения дохода — по прихода средств от Rootpay— Наименование валюты — 978 (евро) или 840 (доллар)— Укажите курс валюты к рублю на дату дохода — принимается по данным Центробанка РФ на день поступления дохода:

- Вид дохода — 4800 (иные доходы)

- Сумма в иностранной валюте — согласно поступивших средств

- Доход в рублях по курсу ЦБ — расчет ведется автоматически

- Налог, уплаченный в иностранном государстве — 0

8. Ввести информацию о доходе за другой месяц, снова нажав на зеленый плюс. Также добавляется информация о поступлениях в другой валюте за тот же месяц.

Получение дохода в разных валютах необходимо отражать по отдельности. Например, при выплатах в одном месяце в рублях и долларах эти поступления вписываются отдельно. Также подается свой отчет по каждому месяцу. Поэтому нажать «Добавить источник дохода» нужно столько раз, сколько месяцев приходили финансы через Rootpay. При заполнении можно ориентироваться на образцы, указывая лишь свои суммы и даты.

9. При наличии права на налоговые вычеты, отметить это в соответствующем разделе.

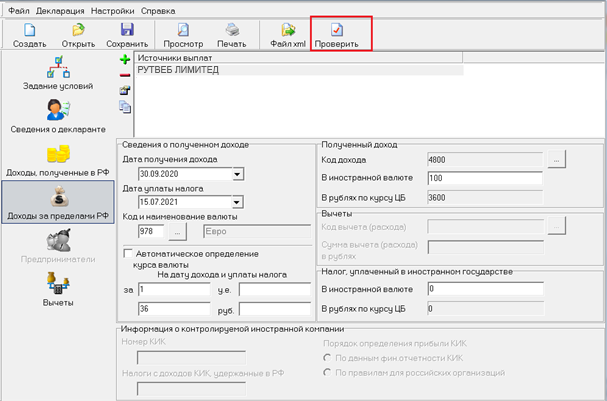

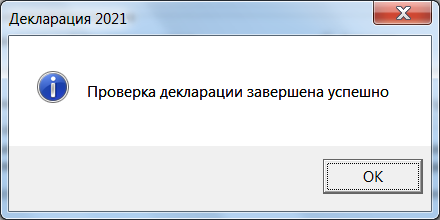

10. Нажать «Проверить»

Если документ заполнен правильно, появится информация о его успешной проверке. В противном случае будет предложено добавить недостающие данные.

11. Готовую декларацию можно распечатать или скачать в формате PDF.

Что изменилось в 2021 году

Начиная с доходов за 2021 год и вне зависимости от срока

владения имуществом нулевая налоговая декларация не подается при

соблюдении следующих условий:

- доход от продажи недвижимого имущества (жилых домов, квартир, комнат, садовых домов,

земельных участков) составил до 1 млн рублей; - доход от продажи прочего имущества, например, автомобиля или

гаража составил до 250 тыс. рублей.

Например, в 2023 году вы за 230 тыс. рублей продали автомобиль,

который купили год назад. После применения имущественного вычета в

размере 250 тыс. рублей налог 0 рублей. Несмотря на то, что

трехлетний срок владения автомобилем не истек, подавать нулевую

отчетность за 2023 год не нужно.

Если по итогам года доход превышает установленные нормы, нулевая

декларация 3-НДФЛ по доходам сдается в общем порядке.

Когда подается декларация о доходах?

Отчет о доходах физические лица подают тогда, когда они получают некоторые виды выплат:

- Оплата за труд и другие выплаты от фирм и ИП. Это заработная плата, премии, доплаты, финансовая помощь и другие выплаты согласно положениям Колдоговора. Но при этом, если сумма денежной помощи или презента за весь год составляет менее 4000 руб., то НДФЛ с них не уплачивается, и соответственно не включается в отчет. Работодатель является неким налоговым посредником, на котором лежит функция оформления справки о доходах и налогах за своих работников. Но иногда работники заполняют 3-НДФЛ сами, как того требуют обстоятельства: при получении денежного приза по лотерее или конкурсу, который организовал ИП или организация. При этом оформляется декларация физическим лицом тогда, когда сумма денежного приза составляет более 4 000 руб., но менее 15 000 руб. При превышении суммы в 15 000 рублей, оформление отчетности и уплата налога полностью лежит на учредителе конкурса.

- От предпринимательства. Заполняют ИП, которые находятся на традиционной системе налогообложения.

- Презенты от частных лиц и организаций. Оформляется отчетность и уплачивается налог тогда, когда даритель не является родственником близкого круга налогоплательщика. Налогом облагаются транспортное средство или квартира, но никак не денежные суммы любого размера. При должном оформлении акта дарения у юриста, информация о его заключении сразу передается в налоговую службу.

- От реализации недвижимости и другой собственности. Оформляется отчет и уплачивается налог тогда, когда продавец владел имуществом менее 3 (автомобиль) или 5 (жилая недвижимость) лет. Причем основой расчета налогового платежа будет разница между суммами продажи и покупки. Исключением в данной ситуации может только быть, если имущество было унаследовано налогоплательщиком, если оно было получено официально в дар, если было приватизировано или был официальный договор пожизненной ренты.

- Прочие доходы. Здесь подразумевается: сдача в аренду собственности любого вида, прибыль от оказания репетиторских или услуг консультационного характера (если это не основная работа), принятие прибыли зарубежного происхождения, прибыль от деятельности инвестиционных проектов, доход владельцев авторских прав на изобретения или предметы искусства.

Сроки сдачи налоговой декларации 3-НДФЛ

Срок сдачи 3-НДФЛ зависит от повода и статуса физлица:

- до 30 апреля должны отчитаться ИП на ОСНО и физлица, которые получили облагаемый НДФЛ доход;

- за месяц до выезда из РФ должны отчитаться иностранные граждане, получившие доход в России.

Если 30 апреля выпадает на выходной, срок переносится на следующий рабочий день. Заплатить налог на доходы, начисленный по налоговой декларации, нужно до 15 июля.

Сроки сдачи 3-НДФЛ установлены законом только для лиц, которые обязаны отчитываться о своих доходах. Если нужен только налоговый вычет, срока подачи нет — подать декларацию можно в любое время в течение трёх лет.